Diário de Bordo

A gente quer estar onde você estiver

Em busca pela versatilidade da comunicação com você, que é nosso investidor 3.0, nos últimos dias vivi duas novas experiências que quero muito compartilhar: a primeira foi dentro do Clubhouse, uma nova febre mundial, e a outra foi no RadioCash, o podcast que inaugurei junto com o Felipe Miranda e com a Ana Westphalen, da Empiricus.

O Clubhouse, caso você não conheça ainda, é uma nova rede social.

Bem diferente das propostas usuais do segmento, no Clubhouse não existe compartilhamento de foto, nem de vídeo. Lá quem “dá a bola” é o áudio.

Na dinâmica do Clubhouse, toda essa comunicação por voz acontece dentro de salas temáticas onde algumas pessoas participam falando e outras pessoas participam ouvindo.

Todos os falantes se comunicam apenas por voz, — naturalmente –, e em tempo real, enquanto os ouvintes escutam como se fosse uma chamada telefônica aberta, disponível para quem quiser escutar.

Para minha surpresa – e de diversas outras pessoas também – o Clubhouse é uma plataforma que tem unido muita gente a fim de compartilhar conteúdos de alto nível com pessoas dispostas a absorver todo esse conteúdo (como não poderia deixar de ser).

Na sala em que estreei como falante o assunto foi, é claro, investimentos – você já sabe que eu não consigo me desprender desse tema, porque ele é a minha paixão.

Para ser mais específico, o tema foi “investimentos alternativos”: primeiro falamos sobre Cannabis e, depois, falamos sobre criptomoedas.

Dois assuntos ainda considerados “tabus” para muita gente no mundo dos investimentos, é verdade, mas não para mim, que acredito nas duas teses.

Tanto é assim que aqui na Vitreo nós temos dois fundos relacionados à Cannabis, sendo um o Canabidiol e o outro o Canabidiol Light; e mais dois fundos relacionados às criptomoedas, que são o Criptomoedas e o Cripto Metals Blend.

Preciso dizer que tenho vislumbrado muitas possibilidades para o Clubhouse, por isso hoje participei de mais duas salas temáticas lá; uma pela manhã e uma à tarde. Ambas sobre investimentos.

Na sala da manhã o tema foi “Ações para comprar agora”.

Lá, eu estava muito bem acompanhado por grandes feras, como o Felipe Miranda, a Bettina Rudolph e os gestores André Ribeiro, da Brasil Capital, Florian Bartunek, da Constellation, e o João Luiz Braga, da recém fundada Encore.

Nós falamos sobre mercado e alguns papeis, considerando o que temos enxergado para algumas empresas.

A sensação que tive com essa experiência foi a da boa conversa de bar, que traz uma conversa com conteúdo denso, muito inteligente, mas num tom mais leve. Foi excelente.

Um pouco depois, antes do almoço, a conversa no Clubhouse foi com o Israel Salmen, CEO da Méliuz, startup brasileira que ganha cada vez mais espaço no segmento de tecnologia.

Nessa conversa, cujo tema foi o episódio #2 do RadioCash (já falo um pouco mais sobre esse programa), o Samuel falou sobre como a Méliuz, cujo IPO aconteceu no final de 2020, chegou nesse momento positivo de expansão em que está agora. Um verdadeiro case de sucesso. Também conversamos sobre negócios, pessoas, países e muito mais.

Ter visto vários investidores da revolução 3.0 buscando conhecimento de valor nessas salas do Clubhouse me deixou muito contente, mesmo ainda me sentindo um pouco perdido em relação a essa nova rede social, é verdade.

Pretendo intensificar as minhas experiências por lá.

Indo nessa mesma pegada de comunicação alternativa às tradicionais, a outra experiência que tive nos últimos dias foi a gravação do RadioCash #1, o podcast que estreei junto com o Felipe Miranda e com a Ana Westphalen.

A cada episódio do RadioCash a gente vai conversar com os grandes fazedores do mercado financeiro, os verdadeiros insiders.

Nosso primeiro convidado especial foi o ilustre Christian Keleti, da Alpha Key, muito conhecido nesse nosso mundo de investimentos.

Em sua participação, o Keleti contou um pouco sobre a história dele, que começou sua jornada através de um convite para trabalhar com um amigo.

Ele nos contou que, na época, o lugar onde ele trabalhava operava para “um tal fundo Verde”, que estava começando a se destacar no mercado, com R$60 milhões de patrimônio sob gestão. Keleti disse o quanto essa oportunidade colaborou para as conquistas que chegariam alguns anos depois, através da continuidade de sua carreira em nosso mercado.

Foi muito bom ter compartilhado a estreia do RadioCash com uma pessoa tão querida como o Keleti. O papo que tivemos foi carregado de conteúdo de valor, que é o que a gente gosta de produzir para você.

E mal lançamos o primeiro e já gravamos o segundo episódio!

O episódio #2 do nosso RadioCash foi gravado hoje, e teve sua transmissão ao vivo no Clubhouse, justamente com o Samuel, naquela sala da tarde que comentei agora há pouco com você.

A intenção desse novo formato de conversa é levar ideias práticas de investimento a você, investidor pessoa física, que gosta de escutar podcast no caminho para o trabalho ou durante o tempo livre, por exemplo.

Por isso, seja no Diário de Bordo, no Clubhouse, no RadioCash ou em qualquer outra mídia, é sempre para você, nosso cliente e investidor 3.0, que a gente faz o que faz. É por você que testamos todas as tendências de comunicação disponíveis, sempre em busca de melhor atender suas maiores necessidades.

“Transparência” é a nossa palavra de ordem aqui na Vitreo, você já sabe, mas “versatilidade” também pode ser, se você quiser. E renovamos esse nosso compromisso com você a cada novo dia.

É por isso que já disse uma vez e repetirei agora o seguinte: sempre que você nos permitir, a gente quer estar onde você estiver.

Diminuição de taxa no Carteira Universa

O Carteira Universa está muito próximo de atingir a marca de R$1,5 Bi de patrimônio.

E esse marco tão significativo só foi alcançado graças aos nossos cotistas, que reconhecem e confiam em nosso trabalho e em nossas orientações.

Por isso, em retribuição a todo reconhecimento e confiança depositados, a Vitreo faz questão de que os seus investimentos sejam mais uma vez impactados, e de maneira direta e positiva.

Digo isso porque quem se mantém por perto nos momentos mais conturbados são os que merecem o sabor da comemoração dos bons tempos. E a gente faz questão de dividir o sucesso do fundo com os nossos cotistas, que estão sempre perto de nós.

Então, me permita fazer uma breve retrospectiva sobre o Carteira Universa antes de dar a boa notícia do dia:

O mês de janeiro foi bom, e a prova é um fundo multimercado render 0,45% em um mês ruim de Bolsa. Mas, se janeiro foi bom, o começo de fevereiro foi simplesmente espetacular! Até a cota de ontem (10/02), o fundo sobe 3,58%; o que nos dá 4,05% somente neste início de 2021 e 16,13% desde a criação do fundo, em 28/06/2019. Vale lembrar que esses retornos são brutos de impostos.

Excelente, não é?

Agora vamos à boa notícia, conforme eu havia prometido:

A Vitreo vai reduzir a taxa de administração do Carteira Universa quando esse fundo atingir R$ 1,5 bi de patrimônio – e falta muito pouco para isso.

Decidimos que a taxa de administração anual do fundo deixará de ser de 1,25%, ao ano, e passará a ser 1,15%, ao ano.

Essa é a nossa terceira redução de taxa para o Carteira Universa, que começou com taxa de administração a 1,5% ao ano + 20% de taxa de performance ao ano, que é de 15% hoje em dia.

Essa é a nossa forma de dividir o sucesso do fundo com os nossos clientes, que são o centro de tudo o que fazemos.

Embora não seja possível garantir nada, muito menos retornos de 3% todos os meses (afinal, rentabilidade passada não garante rentabilidade futura, como a gente bem sabe), o cenário para a tese é bastante otimista.

Se você já está no Carteira Universa, fico feliz em dizer que o pior já está saindo da linha de visão e que a tendência é muito boa para os próximos meses. É nisso que acreditamos.

E, caso você ainda não esteja no Carteira Universa, gostaria de sugerir que reconsiderasse a sua posição, pois o produto pode ser uma excelente tese para a composição da sua carteira de investimentos para o futuro.

O que você me diz?

Para saber mais sobre o regulamento do fundo e todos os seus fatores de risco, clique no botão abaixo e conheça melhor o Carteira Universa.

Quero conhecer o Carteira Universa

E, por falar em R$ bi…

Ultrapassamos a marca dos R$ 9 bi de patrimônio sob gestão e custódia, esta semana!

Nosso último anúncio havia acontecido há praticamente 1 mês, em meados de janeiro, quando alcançamos a marca de R$8 bi sob gestão.

Isso só confirma o quanto temos caminhado na direção certa e sempre com foco em nosso ativo mais precioso: você, nosso cliente.

Mais uma vez muito obrigado por toda a confiança no trabalho transparente que desenvolvemos. Tenha certeza absoluta de que esse é o maior combustível para seguirmos nesta jornada.

Fundo Verde

“Aai ai ai ai, tá chegando a hora”, o Verde está indo embora…

O fundo Verde, gerido pelo genial Luis Stuhlberger, que dispensa apresentações, mal chegou e já está se despedindo de nós.

A gente já sabia que o nosso capacity para investimento nesse produto tão celebrado seria alcançado rapidamente, é verdade, mas não posso deixar de dizer que estamos muito contentes pelos quase 4 mil cotistas que vão se expor à tese através de nosso veículo, criado especificamente com essa finalidade.

Caso você seja um desses quase 4.000 cotistas, gostaria de parabenizá-lo pela sábia decisão.

No entanto, caso você ainda não esteja entre esses cotistas, preciso avisar que já chegamos, literalmente, na famosa contagem regressiva.

Por isso, se você quiser aproveitar a oportunidade de se expor à tese do Verde, a hora é agora.

Lembrando que, para isso, você precisa ter uma conta aberta na Vitreo, com o saldo desejado para investimento à disposição.

R$ 50 mil é o valor mínimo inicial para investimento e R$10 mil é o valor mínimo necessário para aportes adicionais e saldo de permanência.

Todos esses valores são definidos pela própria Verde AM.

Se você quer aproveitar a oportunidade de se expor ao fundo Verde, mas investir o valor mínimo de R$50 mil não faz sentido para a sua estratégia de investimentos, eu tenho uma proposta para você também.

É o seguinte: a tese do Verde será incluída em três produtos nossos. Reservamos uma parte do nosso capacity justamente para esses FoFs.

Esses produtos são o FoF Melhores Fundos, o FoF Melhores Fundos Multimercado e o FoF Best Ideias.

Serão, aproximadamente, 5% de exposição ao Verde pelo FoF Melhores Fundos, 10% de exposição pelo FoF Melhores Fundos Multimercado e 10% de exposição pelo FoF Best Ideias.

Em qualquer um desses produtos, a partir de R$1 mil você garante a exposição de parte do seu portfólio à tese do fundo Verde, que fará parte da carteira destes fundos.

São mais três alternativas de investimento que estamos trazendo, para democratizar ainda mais o acesso do investidor pessoa física às nossas soluções financeiras.

Caso um desses produtos faça sentido para o seu perfil de investimento, eu o convido a ler o seu regulamento completo em nosso site, clicando no botão abaixo.

É fundamental que você conheça todos os fatores de riscos relacionados à solução financeira escolhida por você e também leia o seu regulamento. Somente depois disso você vai conseguir investir através de nossa plataforma, tudo bem?

Então não perca mais tempo e se apresse, pois agora, literalmente, cada minuto conta.

Quero investir no fundo Verde

O Seu Novo Dinheiro

Quem se interessa pela tese de criptomoedas provavelmente está acompanhando as notícias mais quentes sobre o Bitcoin, que têm deixado o mercado em polvorosa.

Como eu sei que muitos de nossos clientes são entusiastas do assunto, vou fazer um apanhado rápido do que vem acontecendo com o Bitcoin, para que você entenda o seu “all time high” dos últimos dias, e como você pode se aproveitar disso. Então vamos lá.

No fim do mês de janeiro, Elon Musk, CEO do SpaceX e da Tesla Motors, e atualmente o homem mais rico do mundo, mencionou o símbolo do Bitcoin em sua bio do Twitter.

A simples menção a esse símbolo fez o mercado ensandecer, trazendo altas significativas para a moeda em poucas horas.

A empolgação relacionada ao Bitcoin se fez tanta que no sábado, dia 06 de fevereiro, a criptomoeda bateu a sua máxima histórica, tendo ultrapassado a marca de US$40 mil por unidade do ativo digital.

Indo na mesma direção entusiasmada do mercado, no início desta semana, a mídia toda noticiou que a Tesla, empresa de Elon Musk, havia comprado US$1,5 bi em Bitcoins.

Só que a gente sabe que tudo o que é bom pode sempre melhorar, inclusive em cenários de volatilidade, que é o que acontece no segmento das criptomoedas. Por isso, após anúncio de que a Apple poderia ser a próxima grande empresa a comprar Bitcoins, o ativo bateu novamente sua máxima histórica, chegando a custar mais de US$46 mil por unidade.

Agora vem a parte que mais te interessa: como aproveitar de todo esse movimento para investir.

Aqui na Vitreo nós temos dois fundos de criptomoedas: o Cripto Moedas e o Cripto Metals Blend. E foram eles que, através de toda essa tendência mostrada pelo mercado, inspiraram a nossa série “O Seu Novo Dinheiro”, lançada no início de fevereiro.

Para o fundo Cripto Moedas, estamos falando de uma rentabilidade bruta de impostos de 418,21% desde o início do fundo, em 28/02/2020.

Já para o Cripto Metals Blend, um blend que mistura criptomoedas com ouro e prata, são 41,50% de retorno bruto de impostos desde o seu lançamento, também em 28/02/2020.

São rentabilidades impressionantes, que não podem ser ignoradas, principalmente para um cenário de grande volatilidade.

É claro que, como sempre digo aqui com muita responsabilidade, “os retornos do passado não são garantias de retornos para o futuro”. Esses números podem mudar muito, para mais ou menos, e não há como prever nenhuma performance.

Mas esses dois fundos trazem grandes oportunidades de investimento para quem, assim como o Elon Musk, com a Tesla, e a Apple, já entendeu que os ativos digitais são o dinheiro do futuro.

Caso você entenda que investir em criptomoedas faz sentido para o seu portfólio e se interessou em saber mais a respeito, eu o convido a ler o regulamento de cada um dos produtos aqui apresentados para entender melhor sobre os seus fatores de risco e condições de contratação.

Se um deles atender aos seus objetivos financeiros, será uma honra para mim ter você como cliente de nossos fundos de criptomoedas.

Vitreo Ao Vivo: Especial Melhores Fundos

Ontem fizemos mais uma live Especial Melhores Fundos, para prestação de contas e atualização dos clientes Vitreo que investem nesse produto tão querido da casa.

Nessa live eu, o Bruno Mérola e a Ana Westphalen falamos sobre os fundos de fundos da família Melhores Fundos e também falamos sobre a família SuperPrevidência.

Começamos o nosso bate-papo destacando o quanto 2020 foi um ano bacana para os nossos fundos de fundos, principalmente para o nosso FoF Melhores Fundos, que se destacou dentre os seus pares no mercado financeiro.

Sobre 2021, na opinião do Bruno Mérola o ano começou bem parecido com o início de 2020: com um otimismo generalizado, um mês de janeiro de leve correção e com os gestores de fundos começando a colocar alguns novos riscos “na mesa”, o que traz um pouco mais de visibilidade sobre a possibilidade de alguns cisnes negros.

A Ana complementou muito bem as ponderações feitas pelo Bruno, trazendo pontos bastante interessantes para a nossa conversa.

Ela falou sobre o início do mês de fevereiro, política nacional e norte-americana, a questão fiscal do Brasil, auxílio-emergencial, interferência política em petróleo e muito mais.

Também aproveitamos a oportunidade para tirar, ao vivo, todas as dúvidas do público sobre os fundos de fundos da Vitreo. Vale muito a pena assistir.

Agora falando especificamente sobre o FoF Melhores Fundos, acho legal ressaltar o resultado super positivo que temos alcançado desde o seu início, dá só uma olhada:

Já são 24,70% de rentabilidade bruta de impostos desde o início do fundo, em 08 de abril de 2019.

Desse total, 10,34% foram alcançados apenas nos últimos 12 meses, em que vivemos o ano mais difícil da história recente da economia, decorrente do coronavírus.

Como sempre repetimos, na Vitreo: rentabilidade passada não garante rentabilidade futura, e esses números podem sempre variar, para mais ou para menos, mas acreditamos muito na tese e em todo o seu potencial.

É por isso que eu o convido a conhecer mais detalhes sobre esse nosso fundo tão querido, que recebe nossa prestação de contas regular ao vivo, com a participação ativa dos nossos ouvintes.

O FoF Melhores Fundos é inspirado no relatório Os Melhores Fundos de Investimento, tocado pelo Bruno junto com a Ana e a equipe deles, da Empiricus, e duplamente validado por nós, aqui da Vitreo. Um produto que, realmente, conta com o trabalho das melhores cabeças do mercado.

Caso você ainda não tenha lido o seu regulamento nem conheça os seus fatores de risco ainda, fica aqui o meu convite para fazer isso, hoje mesmo.

Se o investimento fizer sentido para a sua carteira, será uma grande honra ter você em nossa próxima live de prestação de contas, interagindo e tirando dúvidas ao vivo com a gente, dessa vez como investidor do FoF Melhores Fundos.

Vou esperar por você lá.

#umfundopordia

Essa semana tivemos diversos lançamentos de gestoras com grande reconhecimento no mercado.

Inicialmente lançamos a Seeking For Alpha ou SFA. A gestora possui uma equipe com vasta experiência no mercado além de gerir R$450 milhões. Buscam ser sócios de empresas consolidadas e que agreguem valor para quem investe no fundo.

O SFA FICFIA BDR Nível 1 busca, principalmente, oportunidades onde os outros veem problemas, aproveitando, por exemplo, momentos de volatilidade e crises. Seu intuito principal é o de gerar alpha consistentemente, em janelas de 5 anos.

Dando sequência, disponibilizamos dois fundos da Bahia Asset, uma gestora com DNA de pesquisa em que as decisões de investimento são tomadas por meio da discussão ativa e de alta sinergia entre as áreas de Pesquisa e Gestão.

O primeiro fundo é o Bahia AM FICFIM, que busca oportunidades nos mercados de taxa de juros pré e pós-fixadas, índices de preço, moeda estrangeira, renda variável e derivativos diversos. Já o segundo é o Bahia AM Maraú FICFIM, que segue a mesma tese do seu “irmão” mais velho, porém com maior volatilidade.

Ontem, a Versa Asset foi a nova casa a entrar no portfólio de produtos. Criada em 2017, a ideia da equipe de gestão foi a de disponibilizar fundos que sejam mais “nervosos”. Seu “carro-chefe”, o Versa Long Biased, teve uma rentabilidade acumulada em 2020 de 83,79%, bruta de impostos.

O fundo que disponibilizamos, Versa FIT Long Biased FIM, adota a mesma estratégia, mas com metade do risco. Utiliza uma abordagem bottom-up e tem em seu portfólio posições compradas e vendidas, além de contar com posições alavancadas através do uso de derivativos financeiros, sendo que também se utiliza de tais derivativos atrelados a juros e câmbio para proteger a carteira.

Por fim, hoje disponibilizamos dois fundos da Constellation, que tem como gestor Florian Bartunek. Uma das estratégias disponíveis é o Constellation Compounders ESG FICFIA, um fundo destinado a investidores qualificados, que busca ações com crescimento constante, além de incorporar a tese ESG para seleção dos ativos.

Além disso, disponibilizamos o Constellation Institucional FICFIA, destinado ao público em geral, que adota uma estratégia Long Only composta por 20 a 30 empresas de alta qualidade com o intuito de superar o mercado de ações, no longo prazo. O fundo atualmente se encontra fechado para captação.

Caso você tenha interesse, não perca a oportunidade de investir nesses fundos e fique atento: se você tiver algum desses fundos em qualquer outro banco ou corretora, é possível fazer a portabilidade e visualizar sua posição aqui na Vitreo, junto com sua carteira, além de aproveitar a nossa política de Cashback sem conflitos.

Lançamos mais um fundo inédito no mercado

Não há dúvidas de que a tecnologia está diretamente ligada às maiores mudanças do mundo.

A Vitreo acaba de lançar um novo fundo – inédito no mercado – que investe em um ativo totalmente ligado à tese da tecnologia de ponta. Ao se tornar um dos primeiros investidores do mercado brasileiro neste investimento, você estará exposto a uma commodity que teve um retorno de 110% somente nos últimos 11 meses.

E não para por aí.

Este setor – que é uma das tecnologias de ponta mais promissoras do mundo – tem o forte endosso de ninguém menos do que Bill Gates, Elon Musk e o presidente americano Joe Biden.

Você já está acostumado aos meus spoilers, mas desta vez eu vou fazer diferente, e você só vai descobrir do que se trata quando ler a carta que escrevi.

Se fosse para dar algum spoiler, eu diria que é uma baita vantagem diversificar ainda mais a sua carteira com este ativo descorrelacionado com a Bolsa e que tem tudo para transformar o seu setor nos próximos anos, alocando 5% do seu patrimônio, ou até menos, neste fundo, desde agora.

Quer saber sobre o que eu estou falando? Clique no botão abaixo e descubra agora mesmo.

Acesse aqui

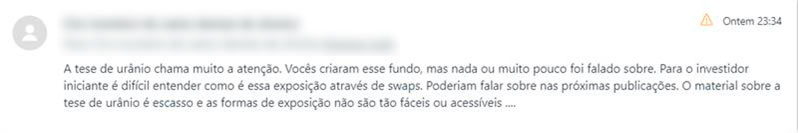

Pergunte ao Jojo

Olá

O Swap é apenas um instrumento derivativo que busca replicar a rentabilidade de outro ativo. Neste caso o Swap que fazemos com nossa contraparte brasileira nos retorna a rentabilidade do Global X Uranium ETF, que é um ativo negociado no exterior que, por sua vez, reúne as principais ações negociadas nas bolsas. Essas ações são, de alguma maneira, relacionadas à indústria de urânio e energia nuclear, principalmente às mineradoras.

Clicando neste link você encontra mais informações sobre a tese.

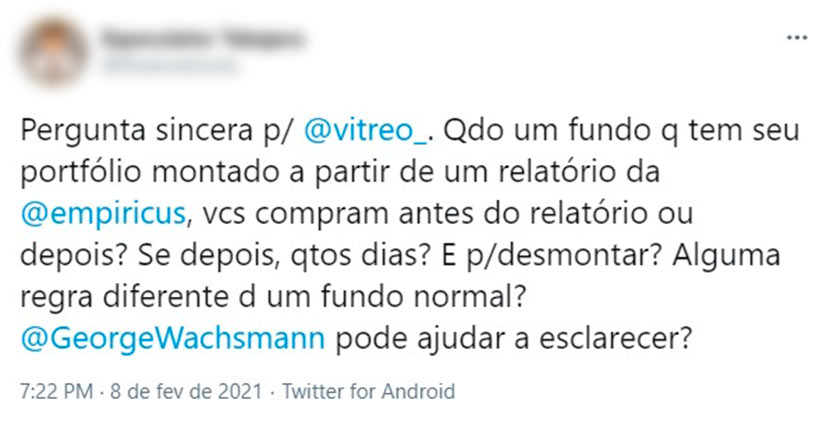

Olá!

Primeiro, assinamos o relatório como qualquer outro cliente da Empiricus;

Após a publicação, fazemos uma análise própria das recomendações (isso é o que chamamos de dupla-validação).

Como um fundo normal, respeitamos a liquidez do mercado e contamos com a expertise de nossos traders para a montar ou desmontar as posições com os melhores instrumentos disponíveis. Vale dizer que, se tivéssemos acesso aos relatórios antes dos assinantes e executássemos as operações antes da divulgação do relatório, estaríamos cometendo um crime contra o sistema financeiro! Não fazemos isso de forma alguma.

Infelizmente a Vitreo não pode divulgar a rentabilidade histórica do fundo antes de completar seis meses. Esta é uma regra da CVM válida para qualquer fundo. De qualquer maneira, os cotistas conseguem acessar a rentabilidade de seus investimentos na área logada da Vitreo.

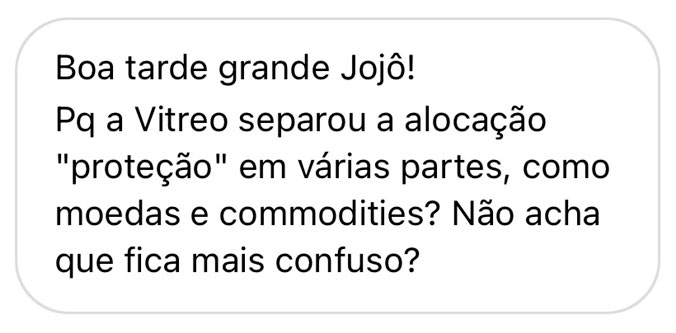

Muitas vezes o mesmo ativo, como o dólar (moedas) ou ouro (commodities), pode ter funções diferentes em um portfólio e não ser considerado como proteção. “Proteção” sempre foi uma função e não uma classe de ativo.

Com o aumento de complexidade dos produtos da Vitreo (e consequentemente das carteiras dos clientes), resolvemos re-classificar esses ativos de forma mais “usual”, baseado em sua classe.

Bom dia,

O nosso fundo Cripto Metals Blend, para investidores em geral, tem uma exposição de 20% em Criptomoedas e o resto é investido primordialmente em Ouro, com um pouco de Prata e swaps de ETFs de empresas relacionadas a Urânio.

Recado do Hara

Fábio Hara é o nosso head de desenvolvimento de sistemas. Toda semana ele manda um e-mail para a empresa toda contando das novas funcionalidades que “subiram” para o app e para o site.

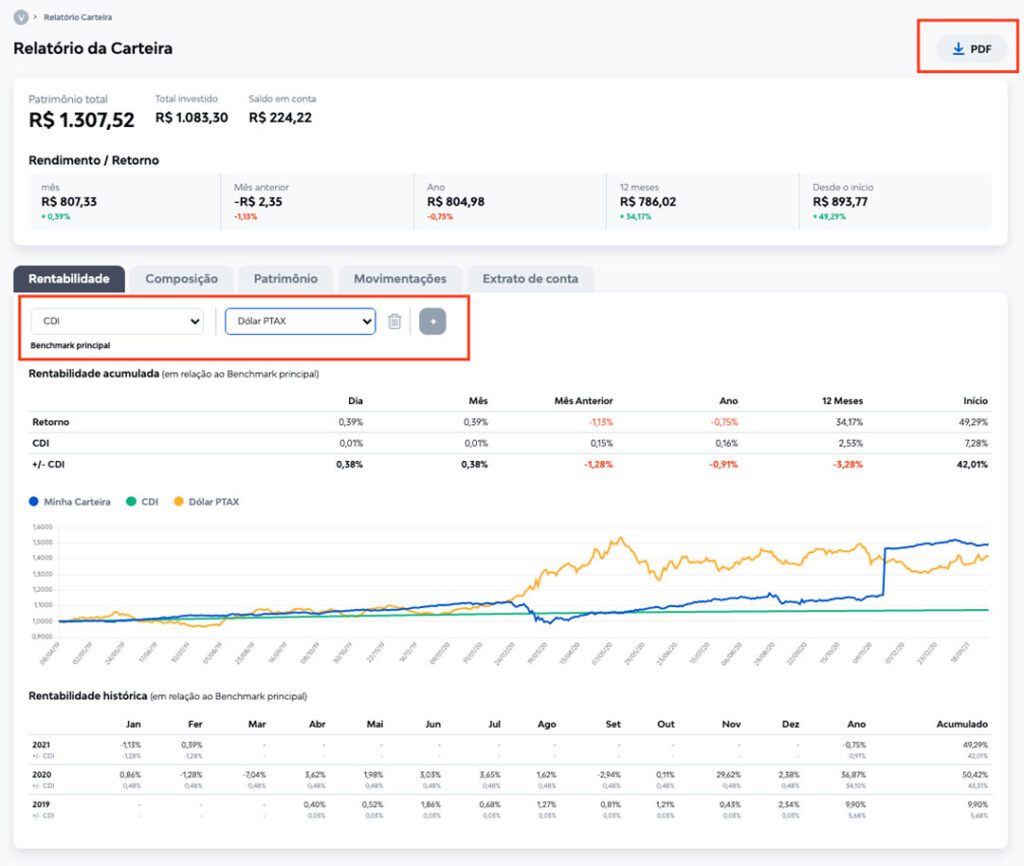

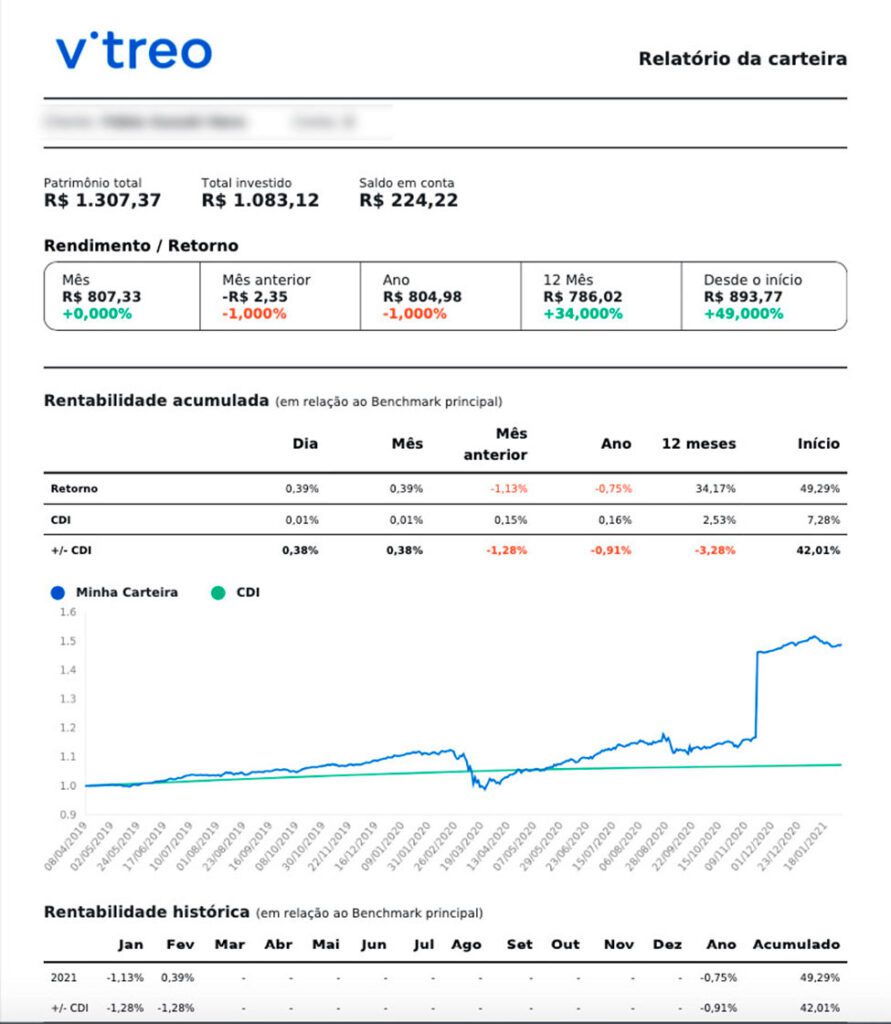

Atualizamos esta semana a funcionalidade “Relatório da Carteira”, que fica em nosso site.

Através dela, em seu computador, você vai checar o relatório de sua carteira de investimentos de maneira ainda mais completa. Dá só uma olhada:

Na tela inicial, com os seus investimentos, selecione a opção “Relatório carteira”; Na sequência, na aba “rentabilidade”, selecione o benchmark que você quer utilizar para analisar a performance de seus investimentos.

Você pode incluir mais de um benchmark, se desejar.

Feito isso, selecione a opção “pdf”, ao lado direito da tela. Dessa maneira, você terá acesso ao relatório detalhado da sua carteira de investimentos aqui na Vitreo.

O que você achou? Particularmente falando, eu gostei muito.

Espero que você também tenha gostado dessa atualização, pois ela foi pensada com muito cuidado para você.

Um abraço,

Conteúdos Relacionados

3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

Começo a primeira edição do Diário de Bordo de 2025 refletindo sobre os eventos recentes nos mercados financeiros globais. De antemão, já posso antecipar que o retorno das férias não tem sido trivial. Os contornos do cenário base estabelecido em nosso Outlook 2025 já começaram a ganhar os seus primeiros desafios… A trajetória da inflação …

Ler Conteúdo