Diário de Bordo

Quem quer um retorno eXPonencial?

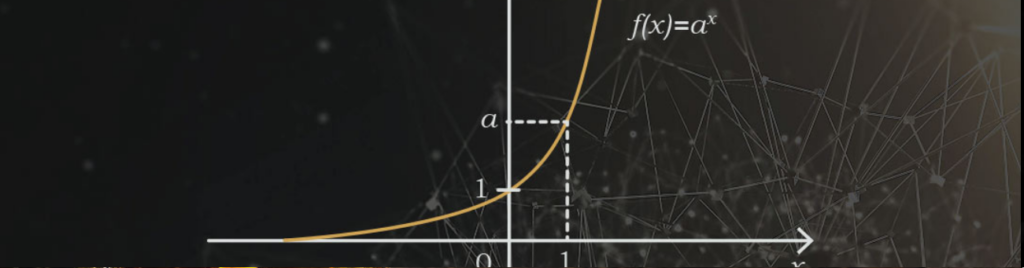

Uma função exponencial é aquela em que a variável está no expoente e cuja base é sempre maior que zero e diferente de um.

Quando comecei a aprender funções nas aulas de Matemática, para memorizar, fiz o paralelo com Ciências. Ação e reação. Causa e efeito. Uma coisa em função de outra.

Nunca saberemos tudo. A incerteza é a única certeza possível. Em outras palavras, as respostas perfeitas são inatingíveis. Mas, se pudermos formular as perguntas certas, conectando causas e efeitos adequadamente, poderemos escolher melhor.

Em um mundo que muda tanto e de forma tão rápida, os vencedores têm sido justamente as organizações exponenciais (aquelas 10x maiores, melhores e mais baratas do que os concorrentes). Elas têm um impacto desproporcionalmente maior quando comparadas a outras do modelo tradicional.

No livro Organizações Exponenciais de 2011, Salim Ismail mostra como o pensamento linear tem sido substituído pelo pensamento exponencial.

Não só na Ciência, mas principalmente nas empresas. Antigamente, quase toda a produção era baseada em bens físicos: carros, fábricas, bens duráveis.

Hoje em dia, a maior parte das nossas vidas está baseada em informação. A palavra de ordem é big data, ou dados. Dashboards, acessos compartilhados, escalabilidade. Se antes já era imperativo mudar (inovar, lançar produtos novos, adaptar-se) para preservar as vantagens competitivas, agora isso é uma questão de sobrevivência.

Em setembro deste ano, Will Weisman da Singularity University comandou um evento sobre Exponential Finance aqui em São Paulo. O pensamento exponencial aplicado ao mundo financeiro aborda as tendências e tecnologias que estão revolucionando o universo dos investidores e fazendo bancos, corretoras, seguradoras e gestores se reinventarem.

Ao analisar o mercado financeiro atual, Weisman ressaltou que há quase 3 bilhões de pessoas no mundo sem acesso a serviços financeiros. Outros palestrantes falaram de inclusão financeira no nosso país e apresentaram inúmeros casos de soluções em diversas pontas da cadeia financeira.

Hoje no Brasil, uma empresa tomou a frente desse processo, levando a bandeira da desbancarização a um novo patamar.

Invista em uma empresa exponencial

Antes que comecem as resoluções de fim de ano, aqui está uma chance de você investir em algo com grande potencial, ainda em 2019.

Existem cinco empresas no mundo cuja receita cresce mais de 30%, têm lucro e estão avaliadas em mais de US$ 10 bilhões a valor de mercado.

Essa é uma delas.

Estou me referindo à XP, a maior corretora independente de investimentos do País.

Em plena onda da desbancarização (com a migração dos recursos dos grandes bancos para as plataformas de varejo), a XP deixou para trás os concorrentes, capturou a atenção do private equity americano e foi adquirida parcialmente (49%) pelo Itaú em 2017. A empresa surfou praticamente sozinha nesse boom do setor – virando referência no segmento.

Agora, ela se prepara para abrir o capital, ao fazer sua primeira oferta pública de ações (IPO, em inglês) na Nasdaq.

Dado o tamanho e potencial de retorno das ações, a Vitreo não quis deixar o investidor pessoa física longe desta oportunidade. Estamos sempre buscando trazer as melhores ideias de investimento para você.

Por isso, lançamos, esta semana, o Vitreo Exponencial FIA IE, um fundo de ações que vai investir 100% dos seus recursos em ações da XP Inc., no exterior. Por investir todo o seu patrimônio no exterior, esse fundo é exclusivo para investidores qualificados.

Como vamos investir?

Até o dia do IPO, que deve ocorrer no início próxima da semana, vamos alocar os recursos do fundo em um ETF que segue índice Ibovespa.

Mandaremos nossas intenções de participação no IPO. Nossa alocação (o quanto poderemos comprar de ações no lançamento) é determinada pelas instituições financeiras coordenadoras dessa oferta, que incluem, além da XP Investments – braço internacional do grupo XP – os principais bancos de investimento americanos.

Caso nossa demanda seja atendida, o fundo comprará ações no preço do IPO. Caso não sejamos atendidos (parcial ou integralmente), vamos comprar as ações no mercado ao longo dos primeiros dias de negociação (provavelmente a partir de 11/12).

Assim, poderemos capturar todo o potencial da XP a médio e longo prazo. Lembre-se: não somos traders, mas sim investidores com o foco lá na frente. Enxergamos um potencial de valorização enorme para as ações.

A Vitreo pode participar desse IPO?

Sim. Esse é nosso entendimento, baseado na opinião dos nossos advogados e na interpretação da regulamentação da CVM. Inclusive consultamos informalmente a autarquia.

Nosso embasamento é o seguinte: os fundos de investimento regulados pela ICVM 555 são autorizados a adquirir ações de companhias abertas no Brasil e no exterior, desde que listadas em bolsa e de acordo com os limites previstos em seus regulamentos. Sob a ótica do fundo, a aquisição de ações emitidas por companhias abertas no exterior, inclusive em IPOs, segue as mesmas regras da aquisição de ações emitidas por companhias nacionais, tendo em vista terem a mesma natureza econômica.

Por outro lado, as companhias abertas listadas no exterior não podem ofertar suas ações no Brasil, a não ser que tenham registro no Brasil. No caso do IPO da XP Inc., por estar ocorrendo nos EUA, as ações não podem ser ofertadas para investidores brasileiros, por não serem registradas perante a CVM.

No entanto, uma coisa é a possibilidade das ações serem VENDIDAS no Brasil, por entidades distribuidoras. Outra coisa é a possibilidade de um fundo de investimento nacional voluntariamente e por decisão própria buscar investir em tais ações no exterior.

Assim, no caso do nosso fundo Vitreo Exponencial FIA IE, o que está sendo ofertado no Brasil são cotas de um fundo local, devidamente registrado na CVM. Sua política de investimento é totalmente aderente à regulamentação nacional, e a nossa decisão, como gestores do fundo, é a de adquirir as ações da XP no exterior.

Não há irregularidades. Apenas boas ideias e a vontade de oferecer ao investidor brasileiro boas oportunidades de investimento.

E quais são as taxas do fundo?

O Vitreo Exponencial FIA IE cobra apenas 0,07% de taxa de administração. Esse percentual é exclusivamente para pagar o administrador (Santander). São só 70 centavos ao ano para cada R$ 1 mil investidos.

O fundo cobra taxa de performance de 10% sobre o que exceder o Ibovespa, ou o CDI – o que for maior. Entendemos que esta é uma proposta mais do que justa.

A Vitreo não ganha nada em um primeiro momento. Só ganha se você ganhar. Ou seja, você só paga algo para a Vitreo se ganhar acima do rendimento do Ibovespa e do CDI.

Por exemplo, se o CDI der 5% e o Ibovespa for 10%, o benchmark usado será o Ibovespa. Você só pagará taxa de performance sobre o resultado do fundo que exceder os 10%.

Caso o CDI dê 5% e o Ibovespa cair (ou ficar no zero a zero), o benchmark usado será o CDI. Você só pagará taxa de performance sobre o resultado do fundo que exceder os 5%.

Tudo buscando o melhor para você. Isso, sim, é um ganha-ganha.

É fundamental lembrar que você precisa sempre estar atento ao perfil do fundo antes de investir. O Vitreo Exponencial FIA IE é, como o próprio nome diz, um fundo que investe 100% em renda variável no exterior e, de forma concentrada em apenas uma ação. E a renda variável … varia.

E os investidores que não são qualificados?

Para o público geral, que não atende as exigências da CVM, estamos lançando o Vitreo Exponencial Light FICFIM.

O fundo vai investir 20% no Exponencial FIA IE e 80% em um fundo simples DI, com taxa zero – semelhante ao que você usaria na sua reserva de emergência.

Você já ouviu esse conceito quando lançamos o Canabidiol Light. O Exponencial Light também é uma versão “on the rocks“. Ele permite investir nas ações da XP Inc., enquanto mantém parte da carteira em uma aplicação totalmente segura.

Esses percentuais foram definidos respeitando o limite máximo de alocação no exterior que a CVM permite para investimentos para o público geral.

O fundo cobra apenas 0,056% ao ano de taxa de administração (para remunerar seu administrador, o Santander) e não tem taxa de performance. A Vitreo é remunerada pela taxa de performance cobrada na parcela investida no Exponencial FIA IE.

Ambos os fundos têm, em média, um prazo de 12 dias no resgate (10 dias corridos até a cotização, mais 2 dias úteis até o pagamento).

Como foram os mercados em novembro

A grande notícia do mês foi a desvalorização de 5,5% do Real frente ao Dólar. O ministro Paulo Guedes afirmou que era preciso se “acostumar” com um Real mais depreciado. Isso acabou trazendo mais instabilidade à moeda, inclusive suscitando intervenções do Banco Central para segurar uma volatilidade maior.

Proposital ou não, inoportuna ou não, irresponsável ou não, a fala retrata a realidade e serviu para trazer à tona a discussão sobre esse novo patamar do Real. Apesar de questões conjunturais específicas que afetaram a nossa moeda nos últimos meses (como o pré-pagamento das dívidas das empresas, o leilão do pré-sal / cessão onerosa, arrematado, em sua maior parte, pela própria Petrobrás e o fluxo cambial bem negativo típico do final de ano), existe uma questão estrutural para um Real depreciado, principalmente a redução da diferença entre os juros brasileiros e os juros norte-americanos, com a queda da Selic no Brasil e a expectativa de diminuir ainda mais.

Os investidores também estão apreensivos com a piora no cenário político, com a saída do presidente Jair Bolsonaro do PSL e de Lula da prisão. A dúvida sobre a articulação política para a aprovação das reformas tributária e administrativa colaborou para o aumento da volatilidade dos mercados.

Por outro lado, a Black Friday brasileira apresentou um belo resultado preliminar, com um crescimento de 24% no comércio eletrônico, em comparação com o ano passado. A economia, em geral, apresenta uma leve melhora. O PIB do terceiro trimestre apresentou 0,6% de alta, acima das expectativas do mercado.

Além disso, nesta terça a Anvisa autorizou a venda de remédios à base de cannabis no Brasil. Esse processo está acontecendo em várias partes do mundo, e parece ser apenas a ponta do iceberg da revolução que deve ser destaque nos próximos anos.

No exterior, o mês foi quase todo marcado por um tom positivo aguardando o desenrolar do acordo que poderia significar o fim da guerra comercial entre EUA e China. Números melhores do que os esperados para indicadores de crescimento nos EUA, Europa e China. Destaque também para os números recordes de vendas na Black Friday dos EUA.

Nos últimos dias do mês, contudo, o que se viu foi a continuação da cruzada de Trump contra as boas relações comerciais. O presidente norte-americano afirmou que não tem pressa em assinar um acordo com a China, além de criar atritos com outros assuntos como os protestos em Hong Kong e a perseguição chinesa à minoria Uighur. A França também entrou novamente na mira de Trump, com ameaças de tarifas em retaliação ao novo imposto francês sobre serviços digitais. Por último, o Brasil entrou na dança do Trump que retomou as tarifas sobre importações de metais, acusando o Brasil de “incentivar” a desvalorização da moeda. Esse nacionalismo só deve piorar com a aproximação das eleições nos EUA.

No resto do mundo, o destaque fica para a instabilidade generalizada. Bolívia, Chile, Venezuela, Peru, Hong Kong, Irã dentre outros. A insatisfação reina. Um risco ainda ignorado pelos mercados em geral. E não podemos esquecer que dezembro é mês de mais uma eleição no Reino Unido, que irá definir os próximos passos do Brexit.

A Bolsa brasileira subiu quase 1%, enquanto o S&P 500 rendeu 3,4%.

Por aqui, destaque negativo para a renda fixa. O CDI rendeu apenas 0,38%. Títulos públicos pré-fixados, medidos pelo índice IRF-M, caíram 0,46% (taxa de juros subiu) enquanto o IMA-B (índice que mede a rentabilidade dos títulos públicos indexados à inflação) perdeu 2,45%.

Os ativos atrelados a crédito continuaram performando mal, continuando o ajuste técnico visto nos últimos meses. Reiteramos que os ativos não perderam qualidade, nem mudou o seu risco de crédito (ou a perspectiva de que essas dívidas serão pagas). O problema parece estar concentrado na falta de liquidez de determinados segmentos do mercado.

Os fundos multimercado em geral (medidos pelo IHFA – Índice de Hedge Funds da Anbima) renderam mal, perdendo 0,23% no mês.

E os nossos fundos?

Dada às dificuldades, nossos fundos navegaram de forma primorosa em novembro.

Mesmo com os fundos de renda fixa e multimercados rendendo mal, o FoF SuperPrevidência e o FoF Melhores Fundos compensaram isso com suas alocações em renda variável e proteções, fechando o mês acima do CDI.

O FoF SuperPrevidência rendeu 0,66% contra os 0,38% do CDI (173% CDI) em novembro e acumula 11,99% (181% CDI) desde o seu início, em 30/out/2018. Já o FoF Melhores Fundos subiu 0,43% (114% CDI) e acumula alta de 7,39% (193% CDI) desde seu início, em abril deste ano.

Nossos fundos que investem em ativos diretos, com o Carteira Universa, PRP e MAB Plus, continuaram sua boa performance (infelizmente ainda não podemos divulgar os resultados). Bateram os respectivos benchmarks e grande parte da concorrência.

O FoF SuperPrevidência 2 rendeu bem, muitíssimo parecido com o FoF SuperPrevidência. Tanto o FoF Prev Conservador (100% renda fixa) quanto o FoF Prev Arrojado (30% renda fixa) sofreram com suas parcelas alocadas em fundos atrelados à inflação.

O mais novo fundo Canabidiol (e sua versão Light) têm apresentando alta volatilidade conforme esperado e julgaremos sua rentabilidade apenas no longuíssimo prazo. O fundo de Ouro rendeu conforme seu mix de alocação em OZ1D (ouro na B3) e ETFs no exterior.

Lembrete: Black Week

Você já deve estar sabendo, mas não custa lembrar.

Entramos na onda da Black Friday, mas no sentido oposto, sempre alinhados com o nosso objetivo de democratizar o acesso aos melhores investimentos.

Até amanhã (06/12/2019), todos os fundos da Vitreo podem ser acessados a partir de R$ 1 mil.

Especificamente até às 15h59 da sexta, você pode investir nos fundos abertos e até às 23h59 nos planos de Previdência. >

Esta é uma condição que conseguimos oferecer somente por tempo limitado. Então, aproveite essa janela de oportunidade!

O único fundo que fica de fora é o Carteira Universa, que fechou para captação nesta última segunda-feira, quando superou o patamar de R$ 700 milhões de patrimônio, que definimos para nossa parada técnica.

Ainda dá tempo de pagar menos IR em 2020

Já falei disso em outros Diários de Bordo, mas o assunto é tão importante que vou insistir nele enquanto essa janela de oportunidade estiver aberta.

Você declara o Imposto de Renda de forma completa?

Pois tenho uma boa notícia para você: tomando uma atitude simples, agora, você pode pagar menos Imposto de Renda já em 2020. Sem fórmula mágica, pegadinha nem milagre.

Se quiser desfrutar das vantagens que essa técnica proporciona, você necessariamente precisa seguir o passo-a-passo que vou te mostrar a seguir, no máximo até dia 20/12.

É algo totalmente legal e rende uma ótima economia pra você. Basta contratar um bom PGBL, na melhor previdência privada do país.

1) Calcule seus 12%

Qual sua renda anual tributável?

Você deve juntar tudo que ganha por ano, incluindo férias, renda de aluguéis, etc.

Você pode investir até 12% desse valor em um plano de previdência privada e, graças a isso, fazer uma economia de imposto.

2) Escolha o plano PGBL mais adequado para seu momento de vida

Aqui na Vitreo temos três tipos de PGBL:

O FoF SuperPrevidência 2 é uma carteira balanceada, com 17 fundos distribuídos em renda fixa, multimercados, renda variável, além de investimentos no exterior em dólar.

O FoF Prev Conservador, como o nome diz, tem uma carteira conservadora, com fundos que investem em títulos públicos e em ativos de crédito privado.

O FoF Prev Arrojado, está na outra ponta, com uma carteira mais arrojada, onde 70% são fundos de renda variável e 30% em títulos públicos atrelados à inflação (NTN-B), longos.

Se você tem dependentes no IR, eles podem ter um PGBL em nome deles e “computar” como parte de seus 12%. Lembrando que eles são “recheados” de fundos diferentes.

É importante não contribuir com mais do que 12% da sua renda tributável no PGBL, pois isso não aumentará a sua economia de imposto, mas aumentará o valor do imposto que você irá pagar no saque do PGBL no futuro.

No PGBL, o cálculo de IR é feito sobre o total do fundo e não sobre a rentabilidade. Portanto, qualquer investimento acima dos 12% agora vai gerar um aumento de IR.

3) Economize imposto já em 2020

Para o benefício fiscal ser válido para a próxima declaração de IR, o investimento em um plano PGBL precisa ser concluído até o último dia de 2019. Assim, ele é contemplado no ano-base que o Imposto de Renda 2020 irá tributar.

Porém, nos organizamos junto com a Icatu para receber novas propostas e portabilidade de previdências externas até 20/12. Assim, temos alguma margem para evitar que o prazo seja perdido (e você possa aproveitar o benefício).

Não temos como nos responsabilizar por portabilidades que não forem concluídas antes do prazo. Caso queira fazer uma portabilidade de outra previdência pra Vitreo, atente-se aos prazos.

Não existe nada melhor do que economizar. Foco no longo prazo e na aposentadoria. Imagine se aposentar de forma digna e tranquila. Não será a aposentadoria do governo que vai te ajudar com isso. Coloque isso em prática hoje.

Pergunte ao Jojo

Abri este espaço para responder algumas das várias perguntas que tenho recebido por e-mail. Ah, só lembrando que o espaço aqui é destinado para dúvidas gerais de produtos, críticas e sugestões dos produtos Vitreo. Para as demais perguntas, criamos uma central de atendimento onde é possível encontrar os diversos caminhos para tirar dúvidas ou resolver problemas: clique aqui.

Indo direto ao ponto: difícil não é. Temos aqui na Vitreo o know-how e a experiência para fazer isso. Kiki, Patrick, Cristian e eu trabalhamos com seleção de gestores há anos. Além disso, temos várias boas ideias para nos inspirar no relatório “Melhores Fundos” da Empiricus.

Só não fizemos até agora, acredite, foi porque estamos nos desdobrando para dar vida as várias boas ideias que temos e nos são sugeridas.

Como estamos chegando naquela época do ano em que todos fazemos nossas listas de pedidos, quem sabe não vem novidades por aí? …

Tirei a pergunta do nosso Instagram. Ela se refere às taxas do fundo Vitreo Exponencial FIA IE. Esse assunto está quente nas redes sociais. Falei sobre isso lá no começo desse Diário de Bordo, mas não custa repetir aqui.

Honestamente não acho a taxa puxada. Eis meus argumentos:

Trouxemos um fundo único, com propósito específico de investir em ações da XP sem precisar abrir conta no exterior.

Não é um fundo passivo. Quando, e se, acharmos que a oportunidade acabou, vamos encerrar o fundo. Estaremos continuamente reavaliando sua tese de investimento.

Por ser um fundo que investe diretamente no exterior, ele não é simples de implementar e gerir.

Vamos participar do IPO. Isso você também não tem em outro lugar.

Tudo isso a partir de R$ 1 mil (nessa semana durante a Black Week, semana que vem a partir de R$ 5 mil).

E não estamos cobrando taxa de gestão por isso (o fundo tem só uma taxa de administração bem pequena, apenas 0,07%, para remunerar o administrador).

A única coisa que a Vitreo pode receber é uma taxa de performance de 10%, sobre o resultado do fundo que superar o Ibovespa e o CDI.

Ou seja, você só paga se ganhar, senão o fundo é praticamente de graça.

Lendo isso tudo, você ainda acha que o fundo tá puxado? Eu honestamente discordo.

Aproveitando, amanhã participo de uma live na nossa parceira Empiricus, onde falaremos todos os detalhes deste nosso novo fundo. Não perca!

Lado a lado com o Patrick: XP

Esta semana foi especial e gravei um Lado a Lado diferente.

Com o lançamento dos nossos fundos Vitreo Exponencial, que vão comprar ações da XP, convidei o Patrick, nosso CEO, para falar um pouco mais sobre a XP.

Não sei se você sabe, mas o Patrick foi sócio e membro do Conselho de Administração da XP de 2012 a 2015 e foi quem montou a gestora.

É muito legal ouvir um pouco da história contada por quem esteve lá e ajudou a escrevê-la.

Está imperdível!

Um abraço,

Conteúdos Relacionados

9 abr 2025, 11:23

Radioactive: o mercado em estado de mutação

“I’m waking up, I feel it in my bones, enough to make my system blow…”(Imagine Dragons) Poucas canções traduzem melhor o sentimento do mercado nesta semana do que Radioactive. A letra soa como o despertar em um mundo pós-apocalíptico, em que algo invisível — porém fatal — paira no ar. Assim estão os investidores: contaminados …

Ler Conteúdo3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo