Diário de Bordo

Abaixo de zero

“O petróleo é nosso!” foi o que bradou, aos quatro ventos, o então presidente Getúlio Vargas, populista nato, quando foram descobertas reservas de petróleo na Bahia, há quase 80 anos.

Décadas mais tarde, uma palavra mágica abriu novas perspectivas para o setor de óleo e gás: pré-sal. A descoberta de grandes acumulações de óleo leve, de excelente qualidade e com alto valor comercial em camadas nunca acessadas antes, colocava o Brasil em uma posição estratégica frente à grande demanda de energia mundial.

O petróleo já foi chamado de ouro negro. Uma das commodities mais valiosas do mundo (e que ainda hoje impacta nosso modelo de vida) teve seus contratos futuros negociados, pela primeira vez na história, abaixo de zero. Confuso, não? Já explico.

Perder o seu valor e chegar a zero já é algo sem precedentes. Inimaginável. Ultrapassar a barreira do zero, atingir negativo e continuar caindo até -37,63 dólares o barril é qualquer coisa para além do bizarro (preço do petróleo WTI na última segunda 20 de abril).

Se tem um ditado que, agora mais do que nunca, faz total sentido é que fundo do poço tem porão. No caso do petróleo, foi descoberto muito mais do que porão, lá embaixo. Um poço sem fundo!

Mas o que são os contratos futuros?

O petróleo é negociado no mercado financeiro através de contratos futuros – ou seja, o direito de se comprar uma determinada quantidade de barris de petróleo em uma determinada data futura.

Esses contratos têm vencimentos mensais. Após o vencimento, os produtores vão entregar o petróleo e os compradores podem recebê-lo fisicamente ou repassar os contratos gerando apenas a movimentação financeira.

Até aí tudo bem, a vida segue normal. Mas no meio do caminho, apareceu algo que não conseguimos ver, mas que chamamos de coronavírus.

Com toda a crise gerada pelo Covid-19, os maiores consumidores de petróleo do mundo não estão consumindo na mesma intensidade e a capacidade de armazenagem caiu drasticamente.

Na hora dos players financeiros (como hedge funds, fundos sistemáticos e os ETFs que seguem o preço da commodity) venderem seus contratos futuros, não havia compradores suficientes. Os players físicos (compradores tradicionais de petróleo) não tinham mais onde armazenar e ficaram de fora, mesmo com os preços convidativos (despencando).

Por definição, os players financeiros não têm como receber fisicamente o petróleo. Logo, tiveram que vender a qualquer preço, inclusive negativo. Isto é, pagaram para alguém tirar o contrato de suas mãos para se livrar do problema da armazenagem. Eu realmente não achei que viveria para presenciar este momento na história do mundo.

Esta situação, que repito, é sem precedentes na história mundial, fez despencar o contrato de maio do petróleo WTI (West Texas Intermediate – negociado nos EUA), com o preço do barril caindo de 20 para quase -40 dólares. A diferença entre o zero e o negativo é quase como um “custo” que o vendedor do contrato tem que pagar para que o comprador assuma a “bucha” da armazenagem.

Revisando o cenário em apenas 3 etapas:

#1 O estoque de petróleo mundial está no máximo do máximo

Tudo começou no início de março, quando a Arábia Saudita e a Rússia romperam seu acordo de limitar a produção, que sustentava o preço do petróleo. A Arábia Saudita aumentou sua produção em 1 milhão de barris por dia e começou a dar descontos de até 20% no preço. Assim, iniciou-se a guerra de preços, com o barril de petróleo WTI caindo 30%, de 45 para 32 dólares (entre 28/02 e 09/03, segundo dados da Bloomberg) . Se soubessem onde isso ia terminar…

Devido à alta produção do petróleo e à queda brusca na demanda, obviamente pela crise do Coronavírus, houve uma tentativa de regular a produção. Em outras palavras, os países integrantes da Opep e aliados (conhecidos como Opep+), tentaram pisar no freio para equilibrar a relação entre a oferta e demanda. Até houve um acordo para o corte de 10% da produção a partir de maio, anunciado no dia 12 de abril, mas que, no curtíssimo prazo, aparentemente não surtiu muito efeito. A consequência disso é bem lógica: os estoques aumentaram de tal forma que praticamente atingiram o máximo do máximo.

Diferentemente dos históricos choques do petróleo (onde os valores subiam), esta nova crise vai na contramão e põe os valores para baixo.

#2 Desequilíbrio total da demanda e oferta

Quando a relação entre oferta e demanda de um produto não é proporcional, o desequilíbrio acontece. Mas no caso do petróleo, com o perdão pelo trocadilho, o buraco foi muito mais embaixo, mesmo.

Ao mesmo tempo que a oferta era aumentada, a pandemia do Covid-19 dizimava a demanda mundial. Uma tempestade perfeita.

Os contratos que materializam esta relação no mês de maio e com vencimento em abril, venceram, de fato, e não havia lugar suficiente para estocar o excesso de petróleo, ao mesmo tempo que não havia compradores interessados no repasse dos contratos.

Resultado: colapso. O índice WTI beirou os US$ 40 negativos, ou seja, os produtores estariam pagando para quem levasse o petróleo.

#3 Posições sendo desfeitas e o que vem pela frente

Como a crise ainda está longe de terminar, as posições ainda sofrerão muitas variações até o seu vencimento, não podendo descartar possíveis quedas com a mesma intensidade, ou até novos recordes.

Se há uma coisa que 2020 está nos ensinando é que não se pode duvidar de mais nada, e que se existe um limite, ele será, possivelmente, ultrapassado.

O mundo está parecendo uma garrafa de 2L de Coca Cola na qual não param de jogar Mentos (quem nunca fez isso, vale testar…).

Nunca antes na história mundial as coisas chacoalharam tanto. 2020 veio para testar todas as máximas – e mínimas – bem como os estômagos, noites de sono e a sanidade mental. Se fosse “só” a pandemia o que nos deixa totalmente vulneráveis (e dentro de casa), poderíamos tentar nos ater ao âmbito da saúde. Mas não é.

O que vem acontecendo nos últimos meses não encontra precedentes na história. Além de um vírus inédito (e nações reclusas), temos uma recessão brutal no mundo todo (a pior desde 1929) e uma guerra petrolífera que envolve muito mais do que só os (maus) humores de russos e sauditas.

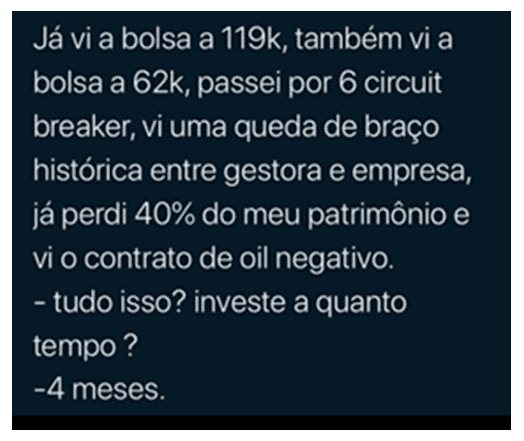

Pegando o gancho dos humores, não de russos e sauditas, mas dos brasileiros, é impressionante ver como este momento está colocando no mesmo cenário investidores com vivências bastante distintas.

Seria cômico, se não fosse trágico.

De todo este caos, podemos tirar uma lição prática: quem não diversificar, pode também fechar abaixo de zero.

Veja o que a Vitreo está fazendo para que mais pessoas possam diversificar seus portfólios a níveis jamais propostos antes.

Diversificação global e democratização dos investimentos

Você já deve saber que o nosso objetivo é democratizar os investimentos para o investidor pessoa física no Brasil. E, em meio a toda essa turbulência, estamos dando mais um passo para esta democratização, com o lançamento do nosso FoF Melhores Fundos Global Light.

Mas o que é o FoF Melhores Fundos Global Light?

É a democratização do FoF Melhores Fundos Global, um fundo que investe 100% em ativos no exterior e é destinado apenas a quem tem 1 milhão de reais em investimentos.

Logicamente, a maior parte dos brasileiros não tem esse valor investido, e a Vitreo está trazendo à tona justamente a possibilidade de todos poderem ampliar os seus investimentos a nível global.

Com apenas R$ 1.000 você tem 20% da carteira investida em Renda Fixa, Renda Fixa Crédito, Renda Variável, Multimercados, Fundos Imobiliários e Proteções no exterior (através do FoF Melhores Fundos Global e 80% em Renda fixa, no Brasil (através de um fundo “caixa” com taxa zero).

Isto significa que você tem um fundo que combina 4 níveis de diversificação: ativos, gestores, geografias e moedas, com a gestão de grandes nomes como Schroders, Oaktree e Bridgewater.

O FoF Melhores Fundos Global Light é sua chance de diversificar verdadeiramente o seu portfólio, sem precisar abrir conta no exterior ou monitorar as variações do câmbio. De forma simples e acessível, com apenas R$ 1.000.

Resiliência em tempos de crise

O mercado continua instável e ainda estamos mais reativos do que propriamente ativos.

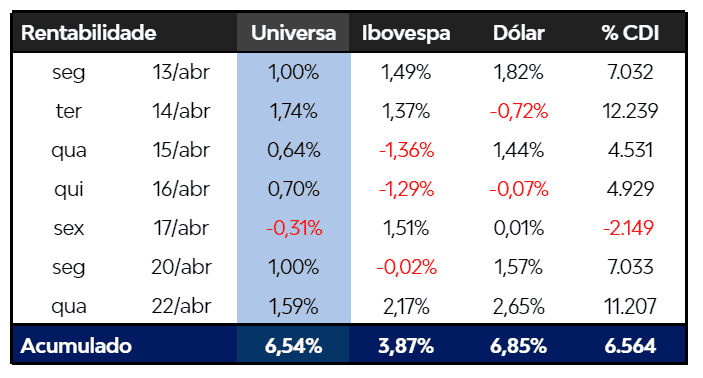

E em cenários como este, é muito importante uma carteira que demonstre consistência na entrega de resultados, tanto em dias bons quanto em dias ruins. A Carteira Universa vem-nos mostrando exatamente isso. Resultados positivos tanto em dias bons quanto nos ruins.

As últimas mudanças feitas surtiram efeito e ajudaram a proteger posições no portfólio. Na semana passada, batemos o recorde de audiência e engajamento, com mais 8 mil pessoas e mais de mil perguntas na Live com o Felipe Miranda, CEO e Estrategista-Chefe da Empiricus, onde falamos da Carteira Universa.

Se você por acaso não assistiu, sugiro que clique aqui e confira o nosso papo. Mas só para dar uma ideia do que disse em relação à performance da carteira nos últimos dias, veja em detalhes este gráfico abaixo:

Note que, em um “dia bom de Bolsa” – como foi o caso da última segunda-feira, 13/04, a Carteira entregou boa performance. Isso mostra que o devido dimensionamento de risco tem sido, no mínimo, assertivo.

Já no dia 15/04, por exemplo, mesmo com queda vigorosa do Ibovespa, o fundo fechou em alta de 0,64%. Dólar e ouro têm cumprido um papel importante como proteções.

Isso não quer dizer que iremos acertar todos os dias, mas que a Carteira segue como esperado e cumprindo seu objetivo, que é entregar resultados consistentes mesmo quando o dia não é bom, mostrando-se resiliente em todos os cenários.

Veja informações sobre início do fundo, rentabilidade e patrimônio médio dos últimos 12 meses, taxas e condições de captação aqui.

Relembrando o assunto da DTVM

Como eu disse antes, os nossos esforços continuam dia e noite para pôr este grande sonho em pé.

No último Diário de Bordo falei um pouco mais sobre esta transição, mediante a qual, nas próximas semanas, a Vitreo abrirá uma Distribuidora (DTVM). E isto vai facilitar muito a vida dos nossos investidores.

Caso você ainda não tenha aderido à mudança, é fácil fazê-lo. Basta clicar aqui e seguir as instruções. Essa mudança só traz vantagens para você e vai permitir à Vitreo lançar toda uma gama de novos produtos.

Pergunte ao Jojo

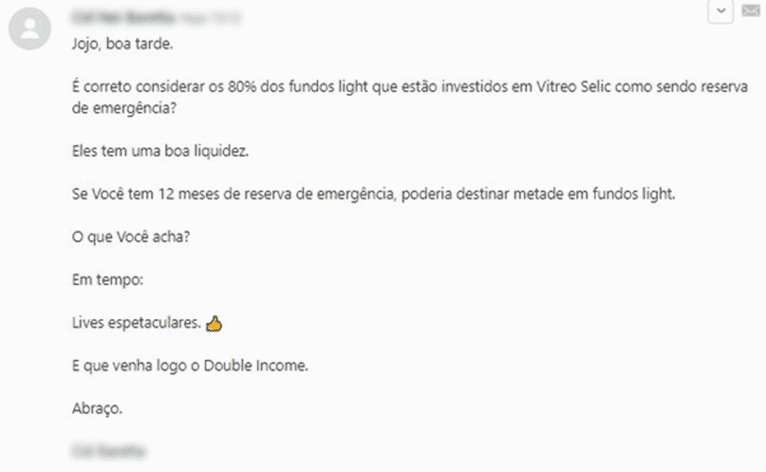

Primeiramente obrigado pela mensagem e pelos elogios. Estamos empenhados em trazer informação de qualidade para ajudar você a atravessar esse momento de turbulência.

Quanto ao Double Income, está anotado aqui. A DTVM está chegando e com ela as carteiras administradas. Aguarde! Finalmente a sua pergunta.

De fato, você tem razão ao apontar que 80% dos recursos dos nossos fundos light são investidos no Vitreo Selic (ou em algum outro ativo de renda fixa pós-fixada com baixíssimo risco e altíssima liquidez).

Mas será que devemos considerar que esses 80% investidos no fundo Light serve como reserva de liquidez ou emergência?

Eu, particularmente, acho que não – e explico por quê.

A reserva de liquidez existe para cobrir seus gastos de curto prazo conhecidos e também para aqueles gastos emergenciais que você, com certeza, vai ter e ainda não sabe.

Por definição, você não sabe quando vai precisar dos recursos. A única coisa que sabe é que quando precisar, vai querer ter acesso imediato a esses recursos. Além disso, a pior coisa que pode acontecer é você contar com os recursos e eles não estarem disponíveis. Ou seja, você quer investir essa reserva em algo que você saiba que não vai cair, chova ou faça Sol.

Então se você usar os fundos Light (mesmo considerando só 80% do valor investido) como reserva de liquidez/emergência, você não terá certeza do valor nem o resgate imediato.

Então, minha conclusão: parece reserva de liquidez, mas não é!

(Quem se lembra da propaganda do Denorex, na década de 80?)

Amanhã mais um plantão de dúvidas ao vivo

Em linha com nosso compromisso de ser sempre transparentes com você e para estar cada vez mais “a seu lado” neste momento tão delicado, amanhã, 6ª feira, 24/04, às 10h30, eu e Patrick faremos ao vivo mais um plantão semanal de dúvidas sobre produtos e investimentos.

Acompanhe e participe conosco, enviando suas dúvidas e perguntas, que responderemos em tempo real. Se preferir, você também pode encaminhar sugestões por e-mail, para o duvidas@mkt.vitreo.com.br.

As Lives do MC Jojo

Como eu também disse no último Diário, definitivamente eu peguei gosto pela coisa e completamos mais uma semana de Lives.

Estamos tendo respostas muito positivas sobre nossas Lives. Essa é uma maneira de nos manter mais próximo dos nossos clientes e também de dedicar mais tempo a eles, agregando valor e tirando dúvidas.

O seu feedback é importantíssimo para nos dar direcionamento sobre o que mais podemos fazer por você. Mais do que apenas curtir, é interessante que você nos diga o que pensa e sobre o que deseja assistir nas próximas.

Por falar nisso, o que achou do nosso novo horário?

É a opinião de vocês que nos faz repensar os processos e trabalhar de forma que possamos entregar a máxima qualidade a você.

Inscreva-se no nosso canal do YouTube, ative as notificações no sininho para podermos avisar-lhe as novidades; deixe seu like e compartilhe com as pessoas que julga que irão gostar do nosso conteúdo.

- Hoje, 5ª feira, 23/04 – Carlos Woelz, Kapitalo Investimentos. Acompanhe

- Amanhã, 6ª feira, 24/04 – José Carlos Carvalho, Paineiras Investimentos

- 2ª feira, 27/04 – Luiz Parreiras, Verde Asset Management

- 3ª feira, 28/04 – Fernando Lovisotto, Vinci Partners

- 4ª feira, 29/04 – Rodrigo Heilberg, Hix Capital

Conteúdos Relacionados

9 abr 2025, 11:23

Radioactive: o mercado em estado de mutação

“I’m waking up, I feel it in my bones, enough to make my system blow…”(Imagine Dragons) Poucas canções traduzem melhor o sentimento do mercado nesta semana do que Radioactive. A letra soa como o despertar em um mundo pós-apocalíptico, em que algo invisível — porém fatal — paira no ar. Assim estão os investidores: contaminados …

Ler Conteúdo3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo