Diário de Bordo

Sobre Bernie Madoff, esquemas de pirâmide, “reloginhos” suíços e volatilidade

Ontem, 14 de abril de 2021, morreu Bernie Madoff em uma prisão nos EUA. Caso não saiba, trata-se do homem responsável pelo maior esquema de pirâmide (também conhecido como “Ponzi scheme”) da história.

Com seu esquema, descoberto em dezembro de 2008, Madoff roubou para si nada menos que 65 bilhões de dólares, segundo estimativas do Wall Street Journal. Dinheiro esse vindo de pessoas físicas, fundos de investimento, fundos de pensão, fundos de caridade… A maior fraude financeira da história.

Madoff já foi uma figura proeminente do mercado financeiro. Já foi inclusive presidente da Nasdaq. Eu já cheguei a apertar as mãos dele. Tenho uma história para contar sobre isso. Mas antes preciso explicar, em linhas gerais, como funcionava esse esquema de pirâmide de Bernie Madoff.

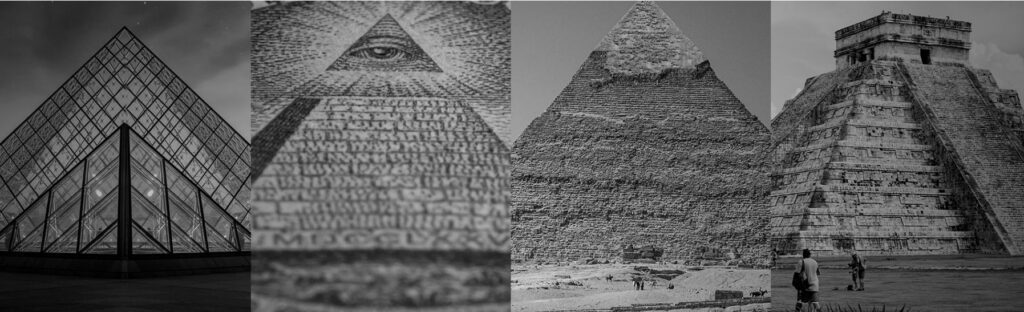

Ele era um gestor de muito prestígio. Investidores confiavam a ele seus recursos, encantados com os resultados incrivelmente consistentes dos seus investimentos. Por trás dos panos, durante décadas, o que ele fazia era receber o capital dos investidores e aplicar em uma conta bancária. Ao mesmo tempo, ele dava satisfação aos seus clientes. Mandava-lhes relatórios que indicavam retornos de, aproximadamente, 1% ao mês. Como um reloginho. Nunca falhava.

E, como Madoff era esperto (alguém duvida?), ele oferecia uma rentabilidade muito boa, mas nada tão extravagante. Assim, ele conseguia manter um esquema que parava em pé, acumulava muita fama como gestor e ainda não era alvo da SEC (a CVM americana).

Os retornos eram falsos e o dinheiro ficava guardado. Se alguém pedisse resgate, Madoff devolvia o dinheiro normalmente. Enquanto os aportes fossem maiores que os resgates, tudo ficaria bem. Ninguém desconfiaria. E isso funcionou por muito tempo, até porque o fundo era muito procurado, mesmo. Ninguém capta 65 bilhões de dólares à toa.

Até que chegou 2008 e a crise dos subprime. Uma hecatombe financeira. Todo o país começou a resgatar seus investimentos e isso não foi diferente com o fundo de Madoff. Como o fundo não tinha entregado rentabilidade real nenhuma, uma hora o dinheiro iria acabar. Tanto que acabou. Foi a ruína do homem, que, depois de um processo bastante midiático, foi preso e condenado a uma pena de 150 anos, poucos meses depois. Ele estava com 79 anos.

Agora vamos à minha história.

Em 2001, quando demos início à área de fund of funds no Unibanco, havia um fundo muito famoso na carteira de alguns clientes do banco chamado Fairfield Sentry. Esse fundo era “o” fundo dos clientes de Private Banking do Brasil. E era nada mais nada menos que um dos veículos que investia com um tal de Bernie Madoff. O Unibanco, assim como vários outros bancos, distribuía o fundo, sem grande alarde, porque eram os clientes que escolhiam o que compravam. Foi nessa época que eu fui a Nova York visitar a Fairfield e eu conheci o Bernie Madoff em carne e osso. Eu estava no começo de carreira e mal imaginava como me lembraria daquele aperto de mãos.

Esse Fairfield Sentry, assim como todos os outros fundos de acesso à estratégia Madoff, era um reloginho suíço. A rentabilidade histórica dele era absurda. Nunca caía. Sempre dava resultado positivo.

Quando montei a Bawm Investments, uma gestora de patrimônio, resolvemos não comprar o Fairfield Sentry para os nossos clientes. A gente achava que aquilo era bom demais para ser verdade. Nem o Fairfield, nem o Kingate, nem o Zeus, nem nenhum dos “feeders” que investiam no Madoff.

Um belo dia, um representante de um banco suíço que a gente usava como custodiante para alguns dos clientes, nos disse que tínhamos que conhecer um fundo que replicava as recomendações do Madoff, mas, em tese, não mandava o dinheiro para a asset dele.

O fundo atendia uma legislação europeia nova, a UCITS, era custodiado no HSBC na Irlanda e, portanto, o dinheiro ficaria na Irlanda. “O fundo performa bem da mesma forma que os outros”, esse banqueiro nos disse. Com essa segurança de custódia segregada, a gente resolveu entrar. Achávamos que estávamos protegidos de um eventual risco.

No fatídico dezembro de 2008, com a crise rolando solta, veio a notícia de que o Madoff era um golpista e tinha quebrado. Confesso que a minha primeira reação foi de alívio, porque eu pensei “puxa, a gente não estava errado em desconfiar do cara e ainda estamos protegidos”.

Algumas horas depois, veio a notícia de que o HSBC na Irlanda, na verdade, tinha, sim, mandado o dinheiro para o Madoff, descumprindo a legislação vigente que proibia a terceirização da custódia e todo mundo tinha caído no mesmo golpe.

Foi disparado o maior erro da minha vida profissional. Obviamente, comunicamos imediatamente a todos os clientes, entramos com as operações judiciais cabíveis e essa batalha jurídica terminou no ano passado, 12 anos mais tarde. Recebemos a última parcela e, no total, foi retornado perto de 30% do que havia sido investido.

Foi uma tragédia.

Eu contei toda essa desventura por um motivo muito simples: a volatilidade faz parte dos investimentos. Nossos fundos aqui na Vitreo, dos mais calmos aos mais agitados, têm volatilidade. Eles têm dias melhores e piores. Meses melhores e piores. Até anos melhores e piores. E isso é ótimo. É assim que se comporta um investimento.

Lembro inclusive do 15º capítulo do livro Psychology of Money, de Morgan Housel. Não à toa o capítulo se chama “Nothing’s for Free” (Nada é de graça). Nele há um trecho que vem bem a calhar.

Nele, Housel afirma (e eu vou traduzir o trecho com minhas palavras) algo como “Se você quiser um retorno de 11% ao ano, isso não vem de graça. O mundo nunca é tão bonzinho. Tem o preço para isso, que, no caso, são as idas e vindas do mercado, que lhe entregam muito lucro e logo depois tiram de você boa parte desses retornos. O índice Dow Jones, junto com os dividendos, tem apresentado retornos de 11% ao ano desde 1950 até 2019. O que é ótimo. Mas o preço desse sucesso foi muito sobe-e-desce no caminho”.

Housel acerta na mosca quando diz que o preço de se investir em ativos de risco é lidar com a volatilidade. Madoff vendeu o sonho de se alcançar isso sem a volatilidade. O preço foi caro. E, como diz o Felipe Miranda, “Pode parecer estranho, mas a renda variável varia”. A gente tem que desconfiar, sim, dos fundos “reloginho suíço”, que nunca caem. A gente tem que desconfiar, sim, de quem garante rentabilidade.

Aqui na Vitreo boa parte dos nossos produtos são voltados para o longo prazo. São teses nas quais acreditamos. E sempre fazemos questão de trazer todos os argumentos para você entender por que acreditamos em cada uma delas. Não à toa, nossas cartas que anunciam cada um dos produtos são tão grandes. A gente sabe que você quer conhecer a fundo cada produto. É o seu dinheiro, é o seu patrimônio. Levamos isso muito a sério.

E eu já lhe garanto: seus investimentos aqui na Vitreo vão apresentar volatilidade. Haverá tempos difíceis, como março e abril do ano passado, em que costumo brincar que “só colo de mãe” salvava. Mas quero que você interprete a volatilidade e a marcação a mercado como um bom sinal, um sinal de que não existe almoço grátis e relógio só serve para marcar a hora. Nada além disso.

A Melhor Semana de Cripto da História

Novidade Quente: chegou o Bitcoin DeFi

Lançamos um fundo inédito no Brasil, que une as duas teses com o maior potencial de lucros no mundo das criptomoedas, e disponível para o público geral.

Em breve, todos os investidores do Brasil poderão ter exposição ao Bitcoin, através de ETFs que serão lançados na B3 nas próximas semanas. A primeira oferta, do ETF HASH11 já está disponível para reserva na plataforma da Vitreo.

Mas aqui na Vitreo o seu investimento vai além do Bitcoin.

Com o fundo Bitcoin DeFi, você também tem acesso à tese revolucionária e potencialmente lucrativa das DeFi, ou Finanças Descentralizadas, que antes era disponibilizada –também com exclusividade da Vitreo – apenas para investidores qualificados.

O novo fundo vai ter exposição de 80% ao Bitcoin através do ETF e 20% às criptomoedas do “segmento” de DeFi. O fundo tem investimento mínimo de R$ 1 mil e taxa máxima de 0,34% ao ano.

Conheça essa novidade da Vitreo ao clicar no botão abaixo.

Quero conhecer o fundo Bitcoin DeFi

Agora, aqui na Vitreo, você encontra 4 diferentes opções de fundos relacionados ao mercado de criptomoedas.

Eu sei que às vezes é muita informação junta. Para facilitar sua compreensão e entendimento sobre cada um deles, abaixo segue uma tabela comparativa com as informações básicas de cada fundo.

E você, já tem uma pequena fatia de seus investimentos no mercado de cripto e DeFi?

Replay do Vitreo Especial Cripto

Ainda sobre o assunto, ontem (quarta 14), tive um encontro especial com o André Franco da Empiricus para falarmos das novidades quentes que agitaram o universo de criptomoedas. Além de explicar como funcionam os nossos novos fundos de cripto e DeFi.

Se você ainda não o conhece, o André assina, na Empiricus, os relatórios Exponential Coins e Crypto Legacy. O Exponential Coins inspira os nossos fundos.

Recomendo que você assista ao replay deste bate-papo para se inteirar de tudo, pois tivemos uma semana com marcos históricos:

- Bitcoin bateu a sua máxima histórica;

- Bitcoin chegou à Nasdaq através do IPO da Coinbase;

- Atualização do Ethereum, tornando a rede mais barata e mais rápida;

- Período de reservas para participar da oferta pública do primeiro ETF de criptomoedas na B3.

#umfundopordia

Nesta semana, a prateleira contou com sete novidades, sendo duas na prateleira de previdências e cinco na de fundos. Diversas dessas opções possuem cashback!

Em previdências, o Kinea Prev XTR II Icatu é um fundo que busca ter perfil moderado, investindo nas diversas classes de ativos através da união da análise macro e microeconômica. A taxa de administração do produto é de 1,5% e a de performance de 20% sobre o que exceder 100% do CDI.

Já o Navi Qualificado Icatu Prev, que é destinado a investidores qualificados, usa a análise fundamentalista para construir um portfólio de, em média, 20 ações. A taxa de administração é de 2% e, com cashback, a estimativa é que fique em 1,93%.

Além disso, na prateleira de fundos, o Polo Norte tem como estratégia o long short no mercado acionário no Brasil e na América Latina com foco em posições relativas de empresas do mesmo setor. A taxa de administração do produto é de 1,8% ao ano e a de performance de 20% sobre o que exceder 100% do CDI. Com o cashback, a estimativa é que elas fiquem em 1,76% ao ano e 17,32% sobre o que exceder 100% do CDI.

Em renda fixa, o ARX Elbrus investe em debêntures incentivadas buscando superar o IMA-B 5 e, por suas características, é isento de imposto de renda para investidor pessoa física. A taxa de administração do fundo é de 0,7% ao ano. Enquanto isso, o Inter Hedge Conservador II tem foco em crédito de alta qualidade. Neste caso, a taxa de administração é de 0,5% ao ano.

A outra novidade da prateleira foi o Leste Credit ABS I. O fundo destinado a investidores qualificados tem portfólio formado por crédito privado high yield no mercado americano. Sua taxa de administração é de 2% ao ano e de performance de 20% sobre o que exceder 100% do CDI. Com cashback, a estimava é que elas fiquem em 1,66% ao ano e 15,98% sobre o que exceder 100% do CDI.

Também lançamos o BLP Criptoativos. O produto investe até 20% do seu patrimônio em criptomoedas e tokens. Sua taxa de administração é de 1,48% ao ano e de performance de 20% sobre o que exceder o CDI. Com cashback, a estimativa é que elas fiquem em 1,38% ao ano e 17,99% sobre o que exceder 100% do CDI.

Vale lembrar que a Vitreo possui o programa Cashback sem conflitos. Caso você já possua algum destes e outros produtos custodiados em outras casas, você pode pedir a portabilidade. Assim, você investe nos seus fundos favoritos e ainda aproveita do benefício do cashback.

RadioCash – Rogério Xavier (Sócio-fundador da SPX Capital)

Esta semana a conversa foi com um dos maiores gestores do Brasil, o fundador da SPX Capital, Rogério Xavier. Nessa aula de altíssimo nível, ele conta como está se posicionando no atual cenário, em que não se considera nem pessimista, nem otimista. “É tudo uma questão de preço.”

Em sua avaliação, o BC errou ao demorar para iniciar o ciclo de aperto monetário e segue errando ao dizer que fará um ajuste parcial. Rogério gosta das NTN-Bs e justifica que a inflação no Brasil está irresistivelmente barata. Também criticou a falta de prioridade do governo em endereçar a questão fiscal.

Quer saber mais deste bate-papo imperdível? Clique no botão abaixo e confira o décimo primeiro episódio do RadioCash.

Vale lembrar que os fundos SPX Nimitz VTR SN, SPX Seahawk e o SPX Lancer Prev Icatu estão disponíveis na prateleira da Vitreo e também compõem a carteira de alguns de nossos FoF’s, como o FoF SuperPrevidência 2 e FoF Melhores Fundos Multimercados.

Além desses, o SPX Raptor VTR SR (destinado a investidores profissionais) está presente no FoF Melhores Fundos, e você pode ter um percentual de alocação em um dos fundos mais apimentados da SPX a partir de um investimento mínimo de R$ 1 mil.

Conteúdos Relacionados

29 maio 2025, 14:14

Alguns insistem em vender em maio…

Os últimos dias do mercado financeiro global têm sido marcados por um aumento expressivo do apetite ao risco. Algumas bolsas …

Ler Conteúdo15 maio 2025, 16:04

Deixe os touros correrem…

Eis que finalmente a Bolsa brasileira alcançou novas máximas históricas. Motivado pelos fluxos estrangeiros e apoiado pelos investidores locais, o …

Ler Conteúdo16 abr 2025, 10:55

A nova fronteira da renda fixa: o Brasil que gira com 30 dias

Durante muito tempo, os Fundos de Investimento em Direitos Creditórios — ou FIDCs — habitaram um canto meio obscuro do …

Ler Conteúdo9 abr 2025, 11:23

Radioactive: o mercado em estado de mutação

“I’m waking up, I feel it in my bones, enough to make my system blow…”(Imagine Dragons) Poucas canções traduzem melhor …

Ler Conteúdo3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam …

Ler Conteúdo