Diário de Bordo

Adeus ano cruel

Guerra, pandemia, inflação e eleições. O ano de 2022 chegou ao fim com resultados bem ruins e acho que vale a pena voltarmos a um tema muito importante. Já falamos antes, mas vale sempre repetir: diversificação é essencial. Sua avó já sabia, afinal os ovos estavam sempre em cestas separadas.

Algumas vezes as ideias boas nos seduzem a fugir desse sábio ditado. Alguns temas com grande potencial de retorno acabam ocupando um espaço grande demais em nossas carteiras e o mercado muitas vezes não se comporta como deveria (ou gostaríamos).

Para não cairmos em armadilhas, temos que vigiar nossos erros cognitivos e vieses emocionais e manter nossa carteira sempre bem diversificada e alinhada com nosso perfil de risco.

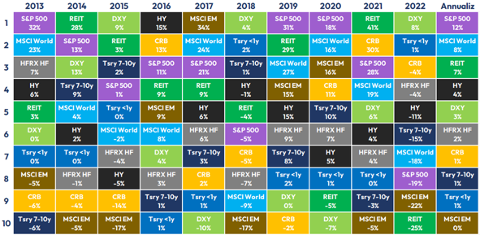

Historicamente as classes de ativos se alternam no “ranking” das melhores de cada ano. Veja o gráfico abaixo com a performance das classes de ativos internacionais ao longo dos últimos 10 anos:

Nesse período, cinco classes diferentes se alternaram como a “ganhadora” em um ano específico. O S&P 500, representando a Bolsa norte-americana, ganhou em 3 anos: 2013, 2019 e 2020. O DXY, índice que mede a força do Dólar frente às outras moedas fortes, também ganhou por 3 vezes. Já os REITs, fundos imobiliários, ganharam em 2014 e 2021. Renda Fixa High Yield (HY) e Bolsa dos Mercados Emergentes (MSCI EM) chegaram em primeiro lugar apenas uma vez cada um.

Mas vale notar que algumas classes, ora vencedoras, também foram as piores em alguns anos. O DXY, por exemplo, foi o pior investimento em 2017 e 2020. Mercados emergentes estiveram no fim da fila em 4 oportunidades. O importante aqui é ter uma carteira bem balanceada, para não ter resultados extremos no ano a ano, até porque os retornos de longo prazo das classes tendem a ser positivos.

A última coluna da tabela acima mostra a rentabilidade anualizada de cada classe de ativo ao longo desses 10 anos. Os ativos de maior risco (renda variável) produzem retornos melhores, mas com maior volatilidade. É o famoso “prêmio” de risco. A exceção é a classe MSCI EM, de ações de mercados emergentes, que sofreram muito nesses últimos anos.

Tudo isso contudo não adiantou nesse ano que passou. Infelizmente 2022 foi cruel. Não tenho como definir com outra palavra. Até os investidores bem diversificados sofreram. Com exceção do Dólar (DXY) e dos papéis do governo de curto prazo (Tsry <1yr), todas as classes apresentaram resultados fortemente negativos.

Algo assim é raro de acontecer. O investidor não teve por onde fugir.

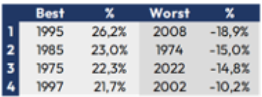

Por exemplo, em 2022, uma carteira considerada “padrão” de investidores norte-americanos, composta por 60% S&P 500 e 40% Bloomberg US Government Intermediate Index (renda fixa pré-fixada de papéis entre 1 e 10 anos dos EUA), rendeu -14,8%, um dos piores desempenhos históricos. Abaixo uma tabela com os 4 piores e melhores resultados desta carteira nos últimos 50 anos.

Outro dado relevante é que, desde 1972, só tivemos 2 anos quando ambos os índices caíram: 1994 e 2022, sendo que em 1994 ambos caíram muito pouco (entre -1,5% e -1,8% cada um). Os investidores tradicionais não devem estar satisfeitos por lá. E os novos investidores também não, dado que as criptomoedas caíram mais ainda no ano (o Bitcoin caiu mais de 60%!).

E no Brasil não foi diferente, resultados ruins em 2022, principalmente das ações Small Caps (um benchmark mais realista para os fundos de ações brasileiros do que o próprio Ibovespa, que é muito influenciado por commodities).

Apenas os fundos multimercados (IHFA) bateram o CDI, principalmente por uma posição apostando nas altas dos juros dos EUA.

Vale reparar nas classes de renda fixa (IMA-B e IRF-M), que ficaram todas abaixo do CDI em 2022. Isso foi em parte mascarado pela falta de marcação a mercado, mas quem ficou pré-fixado ou apostou em títulos indexados à inflação neste ano que passou também perdeu do CDI.

Falando em marcação a mercado, desde a semana passada entrou em vigor a nova regra de marcação a mercado da Anbima. Agora os clientes poderão ver as suas posições de renda fixa nos seus preços justos.

No Brasil temos outro agravante. Apesar da análise da tabela mostrar uma alternância nas classes de ano a ano, muito parecido com as classes internacionais, o resultado acumulado nos traz algo bem diferente.

A rentabilidade das classes de renda fixa (CDI, Pré e IPCA+) batem os índices de ações (Ibovespa e Small Cap) desde 2013. Isso não faz sentido nas teorias financeiras. Os mercados acionários deveriam ter um “prêmio” sobre os de renda fixa, dado que têm risco maior. Os mercados por aqui ainda não amadureceram, por isso é tão desafiador investir em terras tupiniquins.

Após um ano terrível, nada melhor que desejar um Feliz Ano Novo. Que 2023 traga melhores ventos para nosso barco!

E, como vai o mercado nesse início de 2023?

O mercado local começou o ano com extrema aversão a risco, com queda forte na Bolsa e alta no dólar, que chegou a bater 5,46 no dia 3, com o medo de uma política econômica heterodoxa.

Mas esse medo foi esvaziando e o dólar já estava em torno de 5,20 no dia 10, mesmo após os protestos em Brasília. A bolsa negocia a valores levemente acima do início do ano.

A leitura foi que os ativos brasileiros já estão bem depreciados e não têm muito para onde cair, e que houve um fortalecimento de Lula com o ataque ao DF.

No exterior, mais do mesmo. Parece 2022. Guerra continua, pandemia continua (na reabertura da China) e ainda pairam preocupações com inflação/recessão nos EUA e Europa. Mas, dado os preços depreciados, os mercados andam com viés levemente otimista, com alta de mais de 2% do S&P no ano.

Live Mensal do Carteira Universa

Ontem (11), aconteceu a primeira live do Carteira Universa de 2023. Eu, Kiki, recebi Felipe Miranda, Larissa Quaresma, Fernando Ferrer e João Piccioni para o bate-papo. Como de costume, começamos falando sobre cenário: China, Lula III, Fed e Selic.

O fundo fechou dezembro com uma queda de –0,78% e, no ano, com –9%, resultado puxado principalmente pela má performance das small caps, afinal, o índice de Small Caps caiu 15% em 2022.

Para o Felipe Miranda “é evidente que 2022 não foi um bom ano. Um ano sem alternativas para fundos focados em alocação, que é o caso do Carteira Universa. Acreditamos na alocação de longo prazo, que assim se gera valor, de maneira diversificada. E, dito isso, um dos primeiros problemas no desempenho do ano foi que o hedge clássico não performou, com dólar caindo contra real”.

Para conferir a análise completa sobre o cenário e mais detalhes do desempenho e da alocação do fundo, basta clicar aqui e assistir a reprise.

[Novidade] Carteira Mensal Quantitativa de BDRs

Confira as TOP 5 BDRs para você que busca exposição nas maiores empresas do mundo.

Elaborada por Nilson Marcelo, analista quantitativo aqui da Empiricus Investimentos, a estratégia desta carteira mensal é baseada em momentum, utilizando técnicas de acompanhamento de tendências (trend-following) e força relativa (relative strength), que têm sido aplicadas como estratégias de investimento há mais de um século.

No fim de cada mês, os papéis são ranqueados de acordo com os nossos algoritmos, que analisam a sua performance ao longo de diversas janelas temporais.

Você pode acessar a carteira clicando aqui.

Gostou? Você também pode solicitar ao time de assessoria que execute as recomendações por você, através da mesa de renda variável. Clique aqui para falar com assessor.

Caso você tenha alguma dúvida ou sugestão, basta enviar-nos pelo atendimento@empiricusinvestimentos.com.br.

Até a próxima semana!

Um abraço,

Rodrigo Kiki Knudsen

Conteúdos Relacionados

15 maio 2025, 16:04

Deixe os touros correrem…

Eis que finalmente a Bolsa brasileira alcançou novas máximas históricas. Motivado pelos fluxos estrangeiros e apoiado pelos investidores locais, o …

Ler Conteúdo16 abr 2025, 10:55

A nova fronteira da renda fixa: o Brasil que gira com 30 dias

Durante muito tempo, os Fundos de Investimento em Direitos Creditórios — ou FIDCs — habitaram um canto meio obscuro do …

Ler Conteúdo9 abr 2025, 11:23

Radioactive: o mercado em estado de mutação

“I’m waking up, I feel it in my bones, enough to make my system blow…”(Imagine Dragons) Poucas canções traduzem melhor …

Ler Conteúdo3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a …

Ler Conteúdo