Carta do Gestor

A alta continua

Julho foi, novamente, um mês positivo para os mercados em geral. Desta vez, os fundos em destaque foram aqueles com exposição a commodities, mais especificamente o Petróleo e o Cobre.

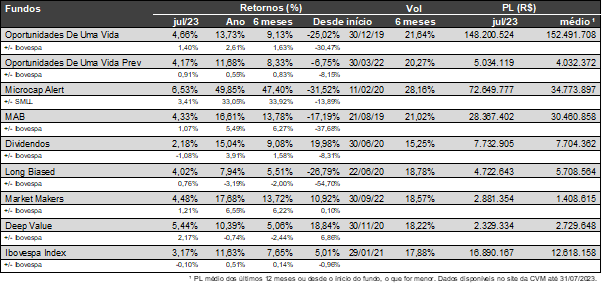

Esta é nossa Carta do Gestor. Nela você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. Os fundos estão divididos por grupos. No início de cada seção você encontrará uma tabela com os resultados de todos os fundos.

Por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de 6 meses de histórico.

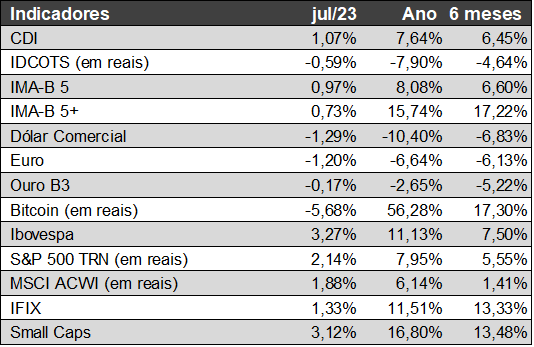

Como foram os mercados em julho

No início do mês, a Reforma Tributária foi aprovada na Câmara dos Deputados. Em um caso raro de quase unanimidade entre os economistas, a reforma tem sido considerada por muitos como a reforma econômica mais importante desde o Plano Real.

Atualmente, o sistema tributário brasileiro é notoriamente complexo. Contudo, com a aprovação do novo sistema tributário na Câmara, haverá uma significativa simplificação ao substituir o IPI, PIS/Pasep, Cofins, ICMS e ISS, pelo Imposto sobre Bens e Serviços (IBS) em um modelo de Imposto sobre Valor Agregado (IVA). O IBS terá três alíquotas: alíquota padrão (ainda não se sabe qual será), alíquota reduzida (equivalente a 50% da alíquota padrão) e a alíquota zero. Adicionalmente, será criado um imposto seletivo para atividades prejudiciais ao meio ambiente. Vale lembrar que a alteração para o novo sistema começa apenas em 2026 e a transição será feita até 2033.

Ainda sobre o cenário econômico brasileiro, no dia 26 de julho, a agência de classificação de risco Fitch Ratings elevou a nota de crédito do Brasil de BB- para BB, destacando o desempenho macroeconômico e fiscal melhores que o esperado. Apesar da melhora, o Brasil ainda está a dois níveis de atingir o grau de investimento, que funciona como um selo de bom pagador.

No mês de julho, também houve reunião do Fed, na qual, como esperado, foi decidido aumentar a taxa de juros em 0,25%, elevando-a para faixa entre 5,25% e 5,5% – o maior nível em 22 anos. Em seu comunicado, o Fed alertou o mercado para a possibilidade de novas altas caso a inflação permaneça elevada.

Essa elevação gradual da taxa de juros nos Estados Unidos pode ser uma notícia favorável para a economia brasileira, dado que é um fator de extrema importância para o Copom, que ocorrerá no início de agosto. Caso houvesse uma elevação mais abrupta das taxas de juros nos EUA, desaceleraria o início do ciclo de corte de juros no Brasil.

Além disso, vale ressaltar que neste mês foi divulgado o IPCA referente ao mês de junho, registrando uma deflação de 0,08% (um pouco acima das expectativas de -0,1%), sendo o menor número para o mês de junho desde 2017. Também foi divulgado o IBC-Br referente ao mês de maio, que registrou uma queda de 2%, muito abaixo do esperado de -0,8%.

Os mercados tiveram mais um mês positivo em julho. No mercado local, após um mês de elevada volatilidade, o Ibovespa e o Índice de Small Caps registraram a quarta alta mensal consecutiva, com valorizações de 3,27% e 3,12%, respectivamente, com destaque para o setor de incorporações (CYRE3 e EZTC3 tiveram alta de 18% e MRVE3 registrou alta de 20,1%). O mercado americano também teve um mês positivo, o S&P 500 e a Nasdaq registraram sua quinta alta mensal consecutiva, com retornos de 3,11% e 4,05%, respectivamente. Aqui vale o destaque para o setor de commodities energéticas, impulsionadas pelo anúncio de novas medidas de estímulo econômico na China – o XLE, ETF de ações ligadas ao setor de energia, apresentou um retorno de 7,77%. Vale também comentar que, após forte alta no mês de junho, o Bitcoin registrou teve baixa de 4,06%.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de 6 meses de histórico.

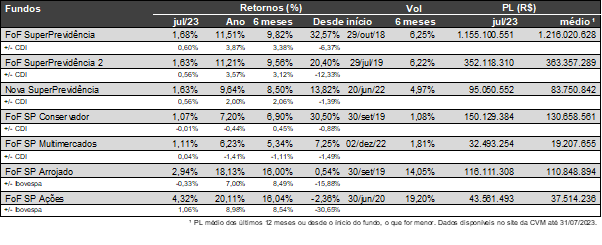

Fundos de Fundos Multigestores | Família SuperPrevidência

Julho encerrou sequenciando mais um mês positivos para os mercados globais, com um cenário benigno para ativos de risco. O cenário local também se beneficia desse ambiente e possui forças motrizes próprias, como revisões para cima de crescimento econômico e expectativa sobre o início do ciclo de corte. Nesse aspecto, os fundos de bolsa foram os que mais se beneficiaram desse ambiente, com boa parte nas carteiras superando o Ibovespa no período. O maior destaque vai para os fundos HIX Prev 100 Icatu FIFE FIM, que obteve alta de +9,54%, impulsionado pela venda da Sinqia para Evertec. Do lado negativo, apenas o fundo Pátria PIPE FIFE Prev FIM que caiu -0,05% , impactado negativos por nomes como CVC – CVCB3 (-15,10%) e Qualicorp – QUAL3 (-11,36%)

Ainda em ativos locais, os títulos de inflação de vencimento mais longos sofreram mais no início do mês, mas recuperaram o fôlego na última quinzena, fechando o período em patamares positivos. Como resultado, o Vitreo Inflação Longa FIRF obteve alta de +0,77%. Os fundos de crédito novamente apresentaram desempenhos superiores ao CDI do período, em mais um mês de fechamento dos spreads de crédito e um mercado voltando a aquecer. O maior destaque foi o fundo Sparta Prev FIFE D60 FIRF CrPr (+1,59%).

Os multimercados apresentaram resultados mistos, com o fundo Kinea Prev Atlas FIM representando a maior alta, com ganho de +1,51%. A maior contribuição veio do livro de moedas, com a equipe se posicionando em país onde a inflação terá maior persistência como no caso da libra e vendidos em países com inflação mais comportada, como no caso do franco suíço. Em menor magnitude, ganhos com petróleo. Do lado negativo, o maior detrator foi o fundo SPX Lancer Icatu Multiprevi FICFIM (-1,20%).

O FoF SuperPrevidência e o FoF SuperPrevidência 2 seguiram com um movimento de alta no mês, com retornos de +1,68% e +1,63%, respectivamente. A Nova Superprevidência também ficou em patamares positivos, com uma alta mais contida de +1,63%. No ano, enquanto os dois primeiros apresentam desempenhos superiores a 11,00%, a nova carteira apresenta alta de 9,64%.

O FoF Prev Conservador obteve um retorno de +1,07%, e acumula alta de +7,20% no ano. O período foi bem volátil para os títulos públicos de longa duração, impactando o fundo Kad IMA-B FICFIM, que a segunda menor alta da carteira, de +0,61%. A alta mais tímida veio da carteira do Itaú Legend Distribuidores FICFIRF LP, de +0,55%.

O FoF SP Multimercados obteve alta de +1,11% no mês, e +6,23% no ano. Os grandes ganhos vieram dos fundos Kapitalo K10 Prev Master FIM (+3,94%) e Absolute Vertex Prev FIFE FIM (+2,30%). Do lado negativo, apenas o Giant Prev II FIE FICFIM (-0,08%).

O FoF SP Arrojado apresentou forte alta de 2,94%, enquanto o FoF SP Ações terminou o mês com ganho de 4,32%. Todos os fundos apresentaram ganhos no mês.

* * *

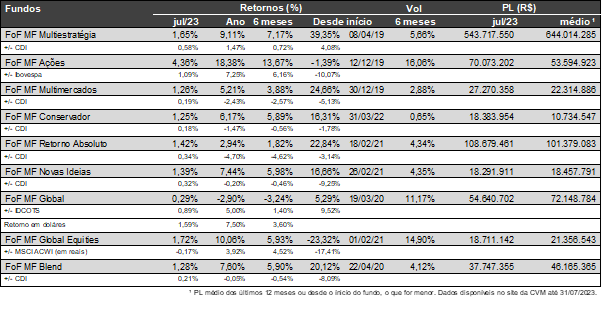

Fundos de Fundos Multigestores | Família Melhores Fundos

Julho encerrou sequenciando mais um mês positivos para os mercados globais, com um cenário benigno para ativos de risco. O cenário local também se beneficia desse ambiente e possui forças motrizes próprias, como revisões para cima de crescimento econômico e expectativa sobre o início do ciclo de corte. Nesse aspecto, os fundos de bolsa foram os que mais se beneficiaram desse ambiente, com boa parte nas carteiras superando o Ibovespa no período. O maior destaque vai para os fundos HIX Capital Institucional, que obteve alta de +9,87%, impulsionado pela venda da Sinqia para Evertec. Do lado negativo, apenas o fundo Pátria PIPE Feeder Private FICFIA que caiu -0,24%, impactado negativos por nomes como CVC – CVCB3 (-15,10%) e Qualicorp – QUAL3 (-11,36%).

Ainda em ativos locais, os títulos de inflação de vencimento mais longos sofreram mais no início do mês, mas recuperaram o fôlego na última quinzena, fechando o período em patamares positivos. Como resultado, o Vitreo Inflação Longa FIRF obteve alta de +0,77%. Os fundos de crédito novamente apresentaram desempenhos superiores ao CDI do período, em mais um mês de fechamento dos spreads de crédito e um mercado voltando a aquecer. O maior destaque foi o fundo Capitânia Premium 45 FICFIRF CrPr LP (+1,55%).

Os multimercados apresentaram resultados mistos, com o fundo Kapitalo VTR Zeta FICFIM representando a maior alta, com ganho de +3,30%. Do lado negativo, o maior detrator foi o fundo da SPX, o VTR SR IE FICFIM CrPr (-5,27%).

O FoF MF Multiestratégia registrou alta de +1,05% no mês de julho.

O FoF MF Ações fechou o mês com alta de +4,36%. Outro nome de destaque foi o fundo Brasil Capital 30 FICFIA, com alta de +6,07%, com destaque para papeis como Cosan CSAN3 e Eneva ENEV3.

O FoF MF Multimercados fechou o mês com alta de +0,94%, e alta de +4,87% no ano.

O FoF MF Conservador o mês com alta de +1,25% sentindo a retomada da confiança do investidor no mercado de crédito. Dos fundos da carteira, a maior rentabilidade veio do SPX Seahawk Global FICFIM CrPr que entregou +2,33% por conta das estratégias de crédito corporativo local e offshore, seguido pelo Galloway LATAM Bonds BRL Investimento no Exterior FIM CrPr rendendo +2,04%.

O FoF MF Conservador o mês com alta de +1,25% sentindo a retomada da confiança do investidor no mercado de crédito. Dos fundos da carteira, a maior rentabilidade veio do SPX Seahawk Global FICFIM CrPr que entregou +2,33% por conta das estratégias de crédito corporativo local e offshore, seguido pelo Galloway LATAM Bonds BRL Investimento no Exterior FIM CrPr rendendo +2,04%.

O FoF MF Retorno Absoluto apresentou rentabilidade de +1,42%, impactado pelos fundos de ações, que seguiram com bons resultados tendo em vista o fechamento positivo do Ibovespa no mês de julho, sendo sua quarta alta consecutiva. O Reach Total Return FICFIA entregou a maior rentabilidade da carteira (+5,55%), favorecido principalmente por posições em 3R Petroleum (RRRP3) e Cyrela (CYRE3). Na contramão dos fundos da carteira, o VTR SR Investimento no Exterior FICFIM CrPr entregou resultado negativo (-5,27%), ainda sentindo os efeitos do mês anterior.

O FoF MF Novas Ideias encerrou o mês com +1,39%. Ainda acompanhando a alta do Ibovespa, que subiu 3,27% em julho, os fundos com maior exposição a bolsa foram os que, novamente, trouxeram maiores rentabilidades para a carteira. O Alpha Key FICFIA entregou +4,81%, sendo a maior rentabilidade na carteira, seguido pelo Vinci Total Return FICFIM (+3,57%), este obteve maiores ganhos com posições em ativos de bolsa ligados ao petróleo.

O FoF MF Global apresentou tímida rentabilidade positiva no mês (+0,29%). O cenário norte americano tem melhorado aos poucos divulgando dados melhores sobre o mercado de trabalho e de atividade econômica. Além disso, apesar dos dados de inflação terem vindo abaixo do esperado pelo mercado, ainda indicaram a retomada da economia.

O FoF MF Global Equities encerrou o mês positivo com +1,72%, refletindo a retomada da economia norte americana. Na moeda de origem, os fundos da carteira entregaram números positivos, com destaque para o Veritas Asia A USD e o Morgan Stanley US Advantage Fund que retornaram +6,00% e 5,82% respectivamente.

O FoF MF Blend encerrou julho com +1,28%, impactado principalmente pelo FoF MF Multiestratégia. Além disso, ao longo do mês, o FoF MF Blend passou por mudanças na sua carteira, diminuindo sua parcela nos FoFs MF Multiestratégia e MF Global e incluindo papéis como BOVV11, SMAL11 e WRLD11.

* * *

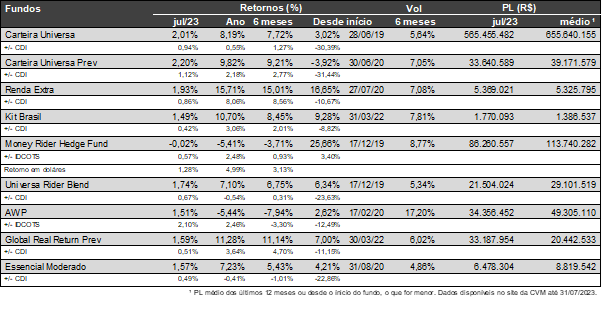

Multiestratégias

O Carteira Universa fechou o mês de julho com +2,01%, acumulando no ano +8,19%. A carteira do fundo, hoje, está composta por 47,2% em Renda Fixa, 35,3% em Ações Brasileiras com posições estratégicas, -0,5% pelo Book de “Ideias”, que é composto, em sua maior parte, por posições vendidas no S&P 500 e em Ações locais, de caráter mais tático, além de 5,5% em Moedas, 6,6% pelo Book de “Proventos”, composto por Fundos Imobiliários, 4,9% em Metais e 1% em ações no mercado internacional. A maior contribuição para o mês veio do Book de Ações Brasileiras, que subiu +5,52%, e, por compor 35,3% da posição total do fundo, impactou a cota em +1,95%. Os destaques positivos foram 3R (RRRP3), que subiu +19,10%, Gerdau Metalúrgica (GOAU4), com +16,33%, e Banco BTG Pactual (BPAC11), com +8,14%. Do outro lado, Coelce (COCE5), com –8,96%, e Intelbras (INTB3), com –8,19%, foram os destaques negativos. Muitas alterações foram executadas na composição da carteira neste período. No book de Proventos foi montada a posição no fundo imobiliário BTG Pactual Logística (BTLG11). No book de Ações Internacionais foi zerada a posição em Chevron (CHVX34). No book de Ideias foi zerada a posição vendida em S&P (IVVB11). E no book de Moedas houve a montagem de uma posição em Bitcoin, através do ETF QR Bitcoin (QBTC11).

O Carteira Universa Prev rendeu +2,20%, em julho, com +9,82% no ano. A performance superior em relação ao fundo principal se deu pela ausência, em sua carteira, das posições vendidas que compõem o Book de Ideias. No fundo Prev foram executadas as mesmas operações do fundo principal.

O Renda Extra fechou julho com uma alta de +1,93%. No ano o fundo sobe +15,71%. O bom resultado no mês deve ser atribuído principalmente ao book de renda variável. Os destaques do mês foram Cyrela (CYRE3) e Gerdau (GGBR4), que subiram +18,33% e +16,67%, respectivamente.

O Kit Brasil rendeu +1,49%, em julho, com +10,7% no acumulado do ano. Atualmente a carteira do fundo é composta por 30% comprado em Ibovespa Futuro (INDF), 30% em RF atrelada à inflação (NTN-B 2030), 25% em RF Pré-fixado para 2.025 (NTN-F 25) e 15% em RF pós-fixado (LFT). Neste mês não fizemos alterações na composição da carteira.

O Money Rider Hedge Fund andou de lado em julho, o fundo caiu -0,02% este mês. No ano o fundo cai –5,41%. O fundo passou por uma série de mudanças na carteira, onde tomou uma postura mais agressiva em relação ao mercado de ações. Olhando os ativos individualmente, os maiores impactos foram Marathon Oil Corp. (MRO) e a Booking Holdings Inc. (BKNG), que subiram +12,66% e +11,86%, respectivamente.

O Universa Rider Blend teve uma alta de +1,74% em julho, no ano o fundo acumula uma alta de +7,10%.

O AWP apresentou alta de +1,51% no mês.

O Global Real Return encerrou julho com rentabilidade de +1,59%, puxado principalmente pelo ETF WRLD11, que apesar do recuo do dólar em julho, entregou resultado positivo (+2,89%). O Vitreo Inflação Longa FIRF rendeu +0,76% recuando em relação ao mês anterior.

Seguindo o histórico positivo, o FoF Essencial Moderado obteve retorno de +1,57%. Essa alta se deu principalmente pelo FoF Commodities (+6,51%), puxado pela movimentação do petróleo ao longo do mês, e pelos fundos de ações, como o Oportunidades De Uma Vida FIA (+4,66%).

* * *

Renda Variável | Local

O Oportunidades de Uma Vida encerrou o mês de julho com alta de +4,66%, acumulando +13,73% no ano. Dentre os destaques positivos temos 3R (RRRP3), que subiu +19,10%, Cosan (CSAN3), com +11,65%, e Banco BTG Pactual (BPAC11), com +8,14%. Do outro lado, dentre os poucos ativos da carteira que performaram negativamente, apenas Coelce, que caiu –8,96%, e Intelbras (INTB3), com –8,19%, foram destaque. No período, apenas o vencimento das vendas cobertas de opções de Vale e Gerdau, sem terem sido renovadas, são as posições diferentes na carteira em relação ao mês anterior.

O Oportunidades de Uma Vida Prev rendeu +4,17% em julho, ficando positivo no ano em +11,68%. A performance diferente do fundo principal se deu pela ausência, em sua carteira, das posições vendidas, além da ausência das posições em Ações de empresas controladas e coligadas do grupo BTG, que são Eneva (ENEV3) e as próprias ações do Banco BTG Pactual (BPAC11). No fundo Prev não houve alteração de carteira pois nele não foram feias as vendas cobertas de opção.

O Microcap Alert teve outro mês com performance positiva em julho, com alta de +6,53%, acumulando +49,85% no ano. Num cenário de recuperação da bolsa, as empresas deste segmento performam acima da média do mercado. Em um mês sem algum ativo com performance negativa destacada, a grande contribuição positiva veio novamente das ações de Estapar (ALPK3), que subiu +9,09%, e representa 30% do PL do fundo, sendo sua maior posição. Outros nomes que também contribuíram positivamente foram Desktop (DESK3), que subiu 22,16%, Irani (RANI3), com +10,03%, e Lojas Quero Quero (LJQQ3), com +9,69%. Não houve alterações de carteira no período.

O MAB fechou o mês de julho com performance positiva de +4,33%, acumulando no ano +16,61%. Os destaques positivos ficaram por conta de Gerdau Matelurgica (GOAU4), que subiu +16,33%, Cosan (CSAN3), com +12,17%, Banco BTG Pactual, +8,51%, e Hapvida (HAPV3), com +6,15%. Com poucos destaques negativos na carteira, somente Intelbras (INTB3), que caiu –8,19%, merece menção. A única alteração da carteira foi a zeragem da posição de Porto Seguro (PSSA3).

O Dividendos teve uma performance positiva no mês de julho, com +2,18%, acumulando no ano +15,04%. Os destaques foram Cyrela (CYRE3), que subiu +18,33%, Gerdau (GGBR4), com +16,67%, e Cosan (CSAn3), com +11,65%. Do lado negativo, Intelbras (INTB3), com –8,19,%, e Hypera (HYPE3), com –5,35%. Não houve alterações na carteira no período.

O Long Biased teve uma performance positiva em julho, com +4,02%, acumulando no ano +7,94%. As maiores contribuições positivas vieram de Petrorio (PRIO3), que subiu +23,03% no período, Gerdau (GGBR4), com +16,67%, e Vale (VALE3), com +7,69%. Do lado negativo, sem grandes destaques, o ativo que mais onerou o fundo foi Ambev (ABEV3), que caiu –3,57%. Não houve alterações na carteira neste mês.

O Market Makers, um fundo de ações inspirado nas recomendações dos nossos parceiros do Market Makers, fechou o mês de julho com +4,48%, acumulando +17,68% no ano. Sem qualquer destaque negativo, os papeis que mais contribuíram positivamente para esta performance foram 3R (RRRP3), que subiu +19,10%, Vulcabras (VULC3), com +13,41%, e Mills (MILS3), com +10,38%. A única alteração na carteira se deu pela entrada de Vale (VALE3) em sua composição.

O Deep Value fechou o mês de julho com rentabilidade de +5,44%, acumulando no ano, com +10,39%. O fundo tem como objetivo de investimento as empresas de valor que negociam com múltiplos descontados, buscando forte retorno da economia tradicional. Os destaques positivos ficaram com as ações de Cyrela (CYRE3), que subiu +18,33%, Gerdau (GGBR4), com +16,67%, e Vale (VALE3), com +7,69%. Das poucas ações que performaram negativamente, Eletrobras (ELET3) foi a maior delas, caindo –2,77%. Nenhuma alteração foi feita na carteira no período.

O Vitreo Ibovespa Index fechou o mês de julho com uma rentabilidade positiva de +3,17%, acumulando no ano +11,63%. Em um mês de continuidade do rally na bolsa, 61% das ações que compõem o índice tiveram performance positiva, com destaque para o setor de comodities, encabeçado por Vale (VALE3), Petrobras (PETR4) e Petrorio (PRIO3). Do outro lado, dos papeis que performaram negativamente, Anbev (ABEV3), Eletrobras (ELET3) e Banco do Brasil (BBAS3) puxaram a fila.

* * *

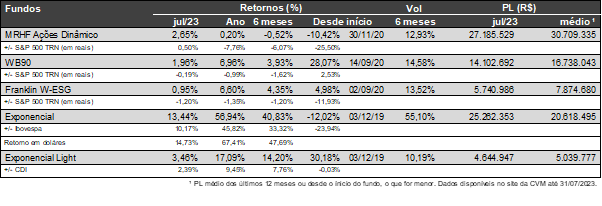

Renda Variável | Exterior

O MRHF Ações Dinâmico subiu +2,65%, em julho. Em 2023 o fundo sobe +0,20%. Os ativos que tiveram mais destaque no fundo, no mês, foram Marathon Oil Corp. (MRO) e a Booking Holdings Inc. (BKNG), que subiram -+12,07% e +11,86%, respectivamente.

O WB90 fechou o mês com uma alta de +1,96%, no acumulando no ano +6,96%. Nesse mês não tivemos alterações no portfólio. Os ativos que mais impactaram o fundo foram a RH (RH) que subiu 16,27% e para Bank od America Corp. (BOAC34) que subiu 9,70% no mês.

O Franklin W-ESG em julho subiu +0,95%. No ano o fundo sobe +6,60%. Não houve nenhuma alteração na carteira do fundo. As principais altas do fundo foram Alibaba Group Holding (BABA34) e Conocophillips (COPH34), que subiram +21,90% e +12,00% respectivamente.

O Exponencial que compra ações da XP, teve um bom mês em julho, o fundo rendeu +13,44%, no ano o fundo tem alta de +56,94%.

Exponencial Light (versão para público geral) teve uma alta +3,46% em julho, no ano o fundo sobe +17,09%.

* * *

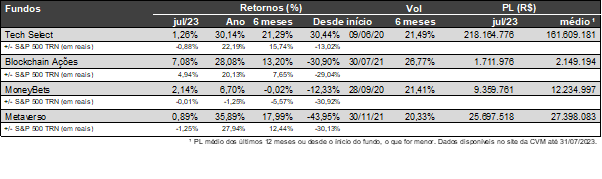

Temáticos | Tech

O Tech Select subiu +1,26% em julho. No ano o fundo sobe +30,14%. O resultado mostra a resiliência dio fundo que apesar da desvalorização do dólar em julho ainda conseguiu fechar o mês positivo. As posições que mais impactaram a performance do fundo no mês foram Alibaba Group Holding (BABA34) e Block Inc. (S2QU34) que subiram +21,90% e +18,71%, respectivamente.

O Blockchain Ações encerrou julho com rentabilidade de +7,08%. No ano, o fundo valorizou +28,08%. O grande destaque positivo do mês foi Coinbase (C2OI34) com rentabilidade de +19,93%. Outros destaques positivos no mês foram Block Inc (S2QU34) e Microstrategy (M2ST34) que valorizaram +17,94% e +12,31%, respectivamente.

O MoneyBets subiu +2,14% em julho. No ano o fundo sobe +6,70%. Apesar da desvalorização do dólar em julho o fundo ainda conseguiu performar bem. As empresas que tiveram mais destaque na carteira, no mês, foram a opção de CrowdStrike (CRWD) e Similarweb (SMWB), que caíram +8,66% e +8,20%, respectivamente.

O Metaverso subiu +0,89% em julho e acumula uma rentabilidade de +35,88% no ano. As ações que mais subiram foram Meta Plat (M1TA34) e Autodesk (A1UT34) que valorizaram +10,00% e +9,82%, respectivamente. Por sua vez, Take Two Interactive Software Inc (T1TW34) desvalorizou aproximadamente –4,92%. Além disso, a exposição cambial impactou diretamente na rentabilidade do fundo, visto que o dólar desvalorizou aproximadamente –1,29% em Julho.

* * *

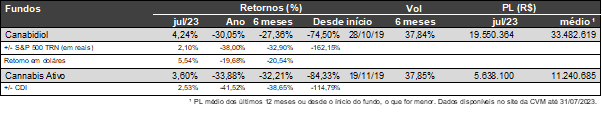

Temáticos | Cannabis

O Canabidiol subiu +4,24%, em julho. Em 2023 o fundo cai –30,05%. O fundo voltou a se recuperar depois de um primeiro semestre muito ruim. O mês foi recheado de boas noticias, principalmente a liberação do uso medicinal de cannabis para veteranos de guerra americanos. As ações que mais se destacaram na carteira durante o mês foram as de Tilray Brands Inc. (TLRY) e Canoy Growth (CGC), que subiram +60,10% e +25,47%, respectivamente.

O Cannabis Ativo (versão para público geral) terminou julho com uma alta de +3,60%, no ano o fundo rende –33,88%.

* * *

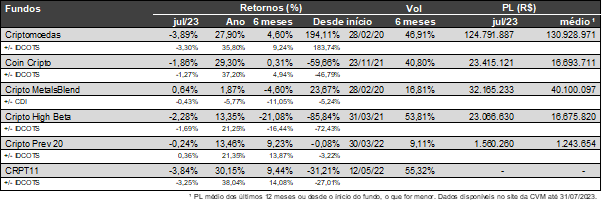

Temáticos | Cripto

O market cap do Bitcoin (BTC) começou em 49,5% e encerrou em 48,3%. Julho foi um mês em que o Bitcoin (BTC) não performou bem, enquanto as altcoins tiveram um desempenho melhor após terem sido diretamente prejudicadas pelos ataques da SEC.

O grande destaque do mês foi a derrota da SEC no caso da Ripple (XRP), cujo token XRP não foi considerado um valor mobiliário, o que impactou positivamente XRP e outras altcoins do mercado, mas principalmente aquelas que foram acusadas diretamente pela SEC por serem ativos mobiliários.

Além disso, tivemos a pré-decisão do caso Coinbase, onde até o momento, o juiz considerou que a Coinbase divulgou suas intenções de oferecer negociação secundária de criptoativos em sua documentação de abertura de capital em abril de 2021, ou seja, mais uma batalha contra a SEC que impactou o mercado de criptoativos ao longo do mês.

O Criptomoedas, nossa carteira principal, encerrou julho com -3,89%, e acumula alta de +27,90% no ano. Por sua vez, o Empiricus Coin Cripto (versão para público geral) encerrou o mês com rentabilidade de -1,86% e um acumulado de +29,30% no ano. O Bitcoin (BTC) chegou a desvalorizar aproximadamente -4,04% no mês, saindo da casa dos US$ 30.400 e chegando a percorrer a casa dos US$28.800, porém encerrando o mês na casa dos US$29.200. Por sua vez, o Ether (ETH) caiu aproximadamente –3,3% saindo da casa dos US$1.920 e encerrando mês por volta de US$1.850. Por fim outro grande responsável por essa rentabilidade do fundo foi a exposição cambial, uma vez que o dólar desvalorizou aproximadamente –1,29%.

O Cripto Metals Blend encerrou o mês com valorização de +0,64% e acumula o ano com alta de +1,87%. A parcela em Criptoativos fechou com rentabilidade de –6,07%. Todavia, o mês de julho foi um mês bom para algumas Commodities em específico que foram as responsáveis por essa valorização do fundo. A parcela em Cobre valorizou +6,37% e a parcela em Prata valorizou +6,12%.

O Cripto High Beta fechou julho com performance de –2,28% e um acumulado de +13,35%, no ano. O destaque negativo do mês foi Curve (CRV) com rentabilidade de –25,00%. No último final de semana do mês vez o ecossistema desse ativo sofreu um hack devido a um problema em uma linguagem de programação em um contrato inteligente e com isso os hackers roubaram aproximadamente 24 milhões de dólares do ecossistema e isso impactou diretamente no ativo. Vale lembrar que, no ano passado com a saída de liquidez do mercado, principalmente com as liquidações de institucionais, esse setor sofreu bastante, todavia os protocolos continuaram robustos e isso corroborava nossa tese de que os protocolos que sobrevivessem sairiam mais fortes do bear market vivido no ano passado e foi exatamente isso que vimos no começo do ano.

O nosso fundo de criptomoedas destinado à Previdência, o Cripto Prev 20, obteve rentabilidade mensal de –0,24% e um acumulado de +13,46% no ano. Julho não foi um mês positivo para o mercado cripto, porém foi positivo para alguns setores do mercado brasileiro, especialmente para a Renda Fixa, que contribuiu para balancear a rentabilidade do fundo com a parcela de criptoativos.

O Empiricus Teva Criptomoedas Top 20 rastreia o índice Teva Criptomoedas Top 20, administrado e elaborado pela Teva índices. Estar entre os 20 maiores protocolos com capitalização de mercado, não ser uma stablecoin, não ser um fork e não ser uma shitcoin determinam os critérios para um ativo entrar no índice, lembrando que o seu rebalanceamento é feito mensalmente. Ele é negociado na B3 através do ticker “CRPT11” e possui a menor taxa de administração do mercado (0,75%). O fundo encerrou o mês com rentabilidade de –3,84%, e acumula o ano com alta de +30,15%.

* * *

Temáticos | Commodities

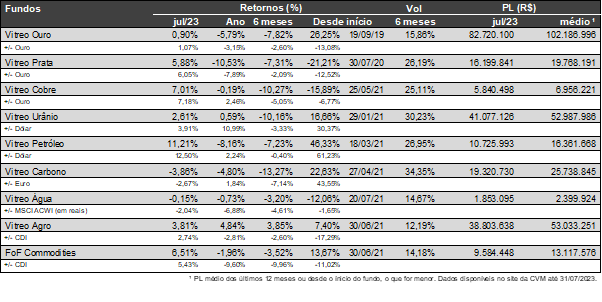

O Vitreo Ouro fechou julho com uma alta de +0,90%, no ano o fundo acumula queda de -5,79%. A volatilidade do ouro tem sido o principal detrator para a performance do fundo, isso está atrelado a incerteza econômica dos Estados Unidos para os próximos meses.

O Vitreo Prata subiu 5,88% em julho. No ano o fundo rende –10,53%. Os metais industriais voltaram a se valorizar no mês de julho.

O Vitreo Cobre encerrou julho com alta de +7,01% e permanece no zero a zero com –0,19% no ano. Apesar da demanda de metais industriais vir caindo ao longo do ano, principalmente na China e impactar a rentabilidade do ativo, o mês de julho foi um ótimo mês para a indústria.

O Vitreo Urânio subiu +2,61% em julho, em 2023 o fundo rende +0,59%. Após um começo de ano muito conturbado o fundo voltou a se valorizar. Isso mostra a resiliência do Urânio e a importância que ele como forma de Energia Limpa.

O Vitreo Petróleo encerrou julho com a maior alta no ano, +11,20%. Durante o mês a commodity chegou a atingir o maior valor desde abril, impulsionada por uma soma de fatores, dentre eles a extensão dos cortes de oferta da Arábia Saudita e Rússia e a sinalização de que as autoridades da China devem ampliar o estímulo à economia do país. Toda essa valorização do petróleo em julho impactou positivamente os papéis das empresas do setor, como a Prio (PRIO3) e a 3R Petroleum (RRRP3) que entregaram +22,90% e +19,10%, respectivamente, esses números as colocaram entre as maiores altas da bolsa em julho.

O Vitreo Carbono terminou julho com uma queda de -3,86%, no ano o fundo rende -4,80%. Em um mês sem muitas notícias, o fundo acabou tendo uma recaída e a volatilidade dos créditos de carbono voltou a ser um empecilho na performance do fundo. Apesar disso ainda vemos muito potencial na tese e na importância que os créditos de carbono terão no futuro.

O Vitreo Água fechou julho com uma queda de – 0,15%, no ano o fundo rende –0,73%. Os destaques negativos foram Sanepar (SAPR11) e a Ecolab Inc. (ECL) que caíram – 4,12% e – 3,16%, respectivamente.

O Vitreo Agro subiu+3,81% em julho. No ano o fundo rende +4,84%. O resultado positivo no mês novamente reflete nossa decisão de aumentar o posicionamento do fundo em ações. Os destaques ficaram para Hidrovias do Brasil (HBSA3) e Jalles Machado (JALL3), que subiram +25,16% e +17,95% respectivamente.

O FoF Commodities também encerrou julho superando todos os meses de 2023, ficando com +6,51%. Esse número reflete os resultados positivos de algumas das alocações da carteira, como o Vitreo Petróleo (+11,21%), que sentiu os impactos da alta do petróleo, e o ETF CMDB11 (+8,31%), esses ficaram com os maiores resultados no mês.

* * *

Renda Fixa e Cambiais

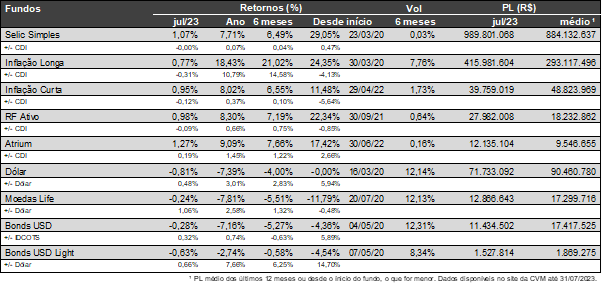

O Vitreo Selic Simples rendeu +1,07% em julho, que corresponde a 99,60% do CDI, no ano o fundo rende +7,71%, que equivale a 100,88% do CDI.

O Vitreo Dólar teve um mês mais calmo em relação ao mês passado e fechou julho com uma queda de -0,81%, em 2023 o fundo cai – 7,39%.

O Vitreo Moedas Life terminou julho com uma queda de -0,24%. No ano o fundo rende –7,81%. A Libra e o Euro caíram – 0,20% e -0,46%, respectivamente. Enquanto o Franco subiu +1,41% e o Iene subiu +0,15% no mês.

O Vitreo Inflação Longa teve mês abaixo dos anteriores em julho e fechou com uma alta de +0,77%, no acumulado do ano, o fundo rende +18,43%.

O Empiricus Inflação Curta teve uma rentabilidade de +0,95% em julho. No ano o fundo rende +8,02%.

O Vitreo RF Ativo teve um mês abaixo em julho e fechou com uma alta de +0,98% que equivale a 91,24% do CDI. No ano o fundo rende +8,30% que equivale a 108,66% do CDI.

O Vitreo Bonds USD terminou julho com uma queda de –0,28%. No ano o fundo rende – 7,16%. O Bonds USD Light encerrou julho com uma queda de – 0,63% e no ano cai – 2,74%. Os preços dos Bonds acabaram andando de lado em julho, o fundo por sua vez acabou sendo prejudicado pela leve desvalorização do dólar ao longo do mês.

O fundo Atrium superou o CDI no mês, com alta de +1,27%.

Conteúdos Relacionados

1 abr 2025, 15:47

O retorno dos muros invisíveis

Confira a carta do gestor de julho de 2023

Ler Conteúdo6 mar 2025, 18:24

Carta Tech Select | O Movimento 37 e o Futuro da Inteligência Artificial

Confira a carta do gestor de julho de 2023

Ler Conteúdo5 mar 2025, 19:13

Entre os fluxos, os fundamentos e os ciclos: os possíveis caminhos para os mercados

Confira a carta do gestor de julho de 2023

Ler Conteúdo5 fev 2025, 18:37

O paradoxo dos mercados: quando o medo encontra a inovação

Confira a carta do gestor de julho de 2023

Ler Conteúdo6 jan 2025, 14:09

Virada de Ano: o apagar das luzes de 2024 e o jogo de 2025

Confira a carta do gestor de julho de 2023

Ler Conteúdo