Diário de Bordo

É preciso superar as cicatrizes para construir um portfólio completo

A cultura de investimentos no Brasil ainda carrega as cicatrizes de um passado turbulento. Anos de inflação galopante e instabilidade econômica moldaram uma geração de brasileiros que aprendeu a valorizar a (falsa sensação de) segurança da renda fixa brasileira pós-fixada, em detrimento de outras classes de ativos. Mesmo após três décadas do Plano Real, essa mentalidade conservadora permanece arraigada no DNA financeiro nacional.

Enquanto isso, o mundo dos investimentos evolui a passos largos. A digitalização dos serviços financeiros acontecida ao longo dos últimos anos permitiu a democratização do acesso às diferentes classes de ativos e um horizonte geográfico praticamente sem limites para os investidores. Entretanto, a resistência considerável quando o assunto é diversificação para além dos títulos públicos e da renda fixa tradicional ainda permeia a mente dos brasileiros. Dissuadir o investidor médio dessa armadilha de longo prazo ainda tem sido uma tarefa difícil…

Lá fora, no entanto, o movimento tem sido bastante diferente. Um estudo recente do Bank of America sobre o comportamento dos investidores americanos revela um contraste interessante entre as gerações. Enquanto os investidores mais jovens (21-43 anos) já posicionam 28% de seus portfólios em criptoativos e ativos digitais, os investidores mais maduros (44+ anos) mantêm cerca de 4% nessa classe de ativos e preferem uma alocação mais tradicional com 41% em ações americanas. Em ambos os casos, o nível de alocação em ativos de risco é bem mais elevado do que o dos investidores brasileiros. Essa discrepância entre os investidores locais e estrangeiros sobre o binômio de risco e potencial de retorno é particularmente relevante quando pensamos em estratégias previdenciárias de longo prazo. O futuro parece bem mais promissor para os investidores de lá…

Sobre a alocação divulgada pelo BofA, vale ainda mais uma ponderação. Apesar da menor agressividade na hora de alocar os seus recursos, os investidores mais experientes já detêm uma parcela interessante de criptomoedas em suas carteiras. Os mais jovens, por sua vez, já abraçaram as criptomoedas como parte de suas estratégias de aposentadoria, deixando-as em evidência e ratificando o seu futuro como uma classe de investimento que deve se fazer presente nos portfólios. Pressupondo a evolução desses investidores no tempo, e considerando que boa parte das suas riquezas serão montadas por meio desses investimentos, a representatividade da classe será cada vez maior. Mais um ponto que deveria tornar evidente a necessidade de o investidor brasileiro repensar sua alocação previdenciária, incluindo uma exposição controlada a essa classe de ativos em crescente institucionalização.

Aliás, o avanço das criptomoedas entre os investidores institucionais continua notável. O iShares Bitcoin ETF (IBIT) da BlackRock atingiu a marca histórica de US$ 10 bilhões em ativos sob gestão em apenas sete semanas após seu lançamento, tornando-se o ETF mais rápido a alcançar esse patamar na história. Para efeito de comparação, o SPDR Gold Shares (GLD) levou mais de dois anos após seu lançamento em 2004 para atingir o mesmo marco.

No cenário atual, os maiores detentores de bitcoin formam um grupo diversificado. A Binance lidera com mais de 580.000 bitcoins, seguida pela Grayscale com aproximadamente 292.000 BTC e o BlackRock iShares com 274.000 bitcoins. Entre os investidores individuais, destaca-se Michael Saylor, com cerca de 17.732 bitcoins em sua carteira pessoal, enquanto sua empresa, a MicroStrategy, detém impressionantes 244.800 bitcoins.

Um dado particularmente interessante é que o governo dos Estados Unidos, por meio do Federal Reserve, já possui uma posição significativa em bitcoin. De acordo com o projeto de lei proposto pela Senadora Republicana Cynthia Lummis, existe um plano ambicioso para estabelecer uma Reserva Estratégica de Bitcoin, com objetivo de acumular até 1 milhão de bitcoins nos próximos cinco anos. Segundo as projeções da gestora VanEck, até 2050, o bitcoin poderá representar 2,5% das reservas globais dos bancos centrais, o que levaria seus preços para a casa dos US$ 2,9 milhões por unidade — sim, estamos falando de aproximadamente R$ 18 milhões nas cotações atuais do dólar frente à moeda brasileira.

A questão que se coloca não é mais se devemos ou não considerar as criptomoedas como alternativa de investimento, mas sim como integrá-las de maneira responsável em nossos portfólios de longo prazo. Sob a ótica previdenciária, ignorar completamente uma classe de ativos que demonstrou tal capacidade de geração de riqueza pode significar abrir mão de um componente importante de diversificação e potencial retorno.

Neste sentido, para os investidores que detêm um olhar de longo prazo e querem aproveitar os mecanismos da previdência privada, um dos caminhos é o fundo Empiricus Cripto Prev 20 FIF Multimercado, que combina dois mundos: 20% do seu patrimônio é alocado em criptomoedas, por meio de um fundo de índice negociado na B3 — o CRPT11; 70% dos recursos são direcionados para ativos de renda fixa atrelados à inflação (NTNT-Bs), com vencimento distante; e 10% alocados em títulos do tesouro pós-fixados (LFTs). Essa estrutura permite que os investidores participem da revolução das criptomoedas e mantenham um perfil de risco controlado.

Em suma, o ceticismo em relação aos criptoativos é compreensível, mas não pode ser paralisante. Assim como aprendemos a conviver com a volatilidade do mercado acionário, precisamos desenvolver uma compreensão mais madura sobre o papel das criptomoedas em uma carteira diversificada e aproveitar o seu potencial.

O comportamento dos mercados em novembro

O susto da última sexta-feira (15) sofrido nas Bolsas americanas não foi suficiente para deixar os investidores desamparados. Apesar das fortes quedas dos principais índices, o retorno no mês dos principais índices até o fechamento de hoje (19) ainda são elevados. O S&P 500 ainda está próximo dos 6.000 pontos e sobe 3,69%, enquanto o Dow Jones e Nasdaq-100 avançam 3,67% e 3,89%, respectivamente.

O humor ao redor do mundo, no entanto, permanece instável. As Bolsas europeias são as que mais sofreram, especialmente após o nível de tensão envolvendo Rússia e Ucrânia ter sido elevado. A iniciativa de Joe Biden de permitir que a Ucrânia utilize armas americanas de longo alcance para atingir alvos dentro da fronteira russa, abriu espaço para que Vladimir Putin revisse suas políticas sobre a possibilidade de utilização de armas nucleares. Muito provavelmente um erro de cálculo que precisará ser brevemente corrigido pelo novo governo de Donald Trump, especialmente se o seu interesse for mesmo de encerrar os conflitos geopolíticos.

Por aqui, enquanto o G-20 se desenrolava, as tratativas para o anúncio do pacote de corte de gastos ganharam força. Pelo menos é o que conta as manchetes. Enquanto o trabalho do governo não for entregue, o custo de oportunidade do capital permanecerá elevado e a curva de juros continuará apontando para uma Taxa Selic terminal acima dos 13% ao ano. Esse efeito, inclusive, é o que vem minando as forças do Ibovespa, que cai 1,24% no mês.

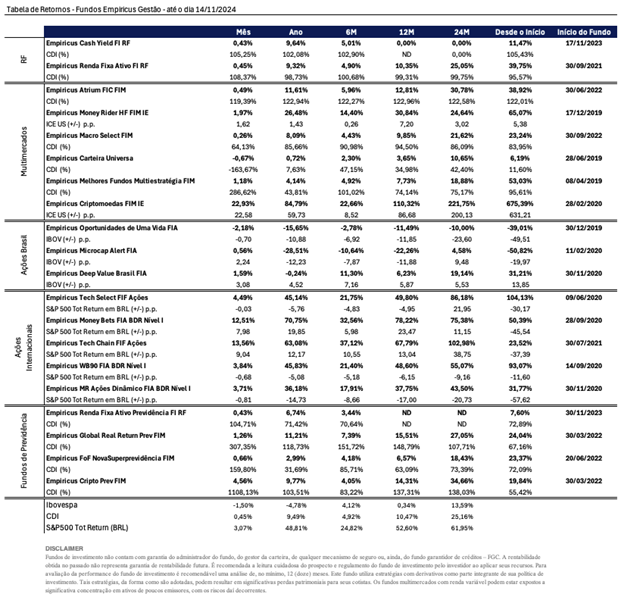

Sobre os fundos da casa, os destaques continuam na família de tecnologia. Os dados aqui apresentados vão até o dia 14 e, portanto, ainda não capturaram os efeitos negativos e positivos dos últimos dois pregões. O saldo geral desses últimos dias não mudou muito a visão da última quinta-feira. O Empiricus Tech Chain FIF Ações avançava 13,56% no mês, enquanto o Empiricus Money Bets subia 12,51%, ambos puxados pelo contínuo bom desempenho de AppLovin, cujo desempenho no ano é surpreendente — a ação sobe mais de 700%.

Nas estratégias multimercados, destaque para o Empiricus Money Rider Hedge Fund FIM, cujo desempenho foi impulsionado pela boa alocação em bitcoin, por meio do ETF da BlackRock. No mês, o fundo avançava 1,97%, e nos últimos 12 meses, ultrapassava a marca dos 30,84%.

Em termos das previdências, destaque para o Empiricus Global Real Return Prev FIM, cujo desempenho no mês ficou em 1,26%, e para o Empiricus Cripto Prev 20 FIF Multimercado, que sobe 4,56% no período. Nos 12 meses, ambas alocação superam o CDI com alguma folga — 15,51% e 14,31%, respectivamente, contra os 10,47% do benchmark.

A reta final de novembro promete ser um pouco atribulada: além dos feriados aqui e lá fora (por aqui, teremos o Dia da Consciência Negra amanhã e, lá fora, na quinta-feira (21), será comemorado o Thanksgiving), sairão os números da Nvidia após o fechamento do mercado. A situação real do humor de mercado só poderá ser melhor avaliada na semana que vem. De qualquer forma, permaneço otimista e espero a vinda do rali de natal. Vamos em frente!

Forte Abraço,

João Piccioni

PS1: Quer ficar por dentro de todas as novidades dos nossos fundos? Entre no canal exclusivo da Empiricus Gestão no WhatsApp e receba atualizações semanais em primeira mão diretamente do nosso time de especialistas. Clique no link e junte-se a nós!

Para conhecer mais sobre os produtos, acesse o site www.empiricusgestao.com.br

Apresentamos a seguir a tabela contendo os resultados das principais estratégias da casa, nas janelas mensal, anual, semestral e anual. Caso você deseje conferir algum outro fundo que não esteja presente nesta lista, visite o nosso site: www.empiricusgestao.com.br.

Conteúdos Relacionados

20 mar 2025, 9:56

Escorregadio quando molhado

A cultura de investimentos no Brasil ainda carrega as cicatrizes de um passado turbulento. Anos de inflação galopante e instabilidade econômica moldaram uma geração de brasileiros que aprendeu a valorizar a (falsa sensação de) segurança da renda fixa brasileira pós-fixada, em detrimento de outras classes de ativos. Mesmo após três décadas do Plano Real, essa …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

A cultura de investimentos no Brasil ainda carrega as cicatrizes de um passado turbulento. Anos de inflação galopante e instabilidade econômica moldaram uma geração de brasileiros que aprendeu a valorizar a (falsa sensação de) segurança da renda fixa brasileira pós-fixada, em detrimento de outras classes de ativos. Mesmo após três décadas do Plano Real, essa …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

A cultura de investimentos no Brasil ainda carrega as cicatrizes de um passado turbulento. Anos de inflação galopante e instabilidade econômica moldaram uma geração de brasileiros que aprendeu a valorizar a (falsa sensação de) segurança da renda fixa brasileira pós-fixada, em detrimento de outras classes de ativos. Mesmo após três décadas do Plano Real, essa …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

A cultura de investimentos no Brasil ainda carrega as cicatrizes de um passado turbulento. Anos de inflação galopante e instabilidade econômica moldaram uma geração de brasileiros que aprendeu a valorizar a (falsa sensação de) segurança da renda fixa brasileira pós-fixada, em detrimento de outras classes de ativos. Mesmo após três décadas do Plano Real, essa …

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

A cultura de investimentos no Brasil ainda carrega as cicatrizes de um passado turbulento. Anos de inflação galopante e instabilidade econômica moldaram uma geração de brasileiros que aprendeu a valorizar a (falsa sensação de) segurança da renda fixa brasileira pós-fixada, em detrimento de outras classes de ativos. Mesmo após três décadas do Plano Real, essa …

Ler Conteúdo23 dez 2024, 18:30

Um rali de Natal às avessas, mas isso não é um problema para 2025

A cultura de investimentos no Brasil ainda carrega as cicatrizes de um passado turbulento. Anos de inflação galopante e instabilidade econômica moldaram uma geração de brasileiros que aprendeu a valorizar a (falsa sensação de) segurança da renda fixa brasileira pós-fixada, em detrimento de outras classes de ativos. Mesmo após três décadas do Plano Real, essa …

Ler Conteúdo