Diário de Bordo

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

A indicação de Scott Bessent, um veterano de Wall Street com 62 anos, para o Tesouro americano feita pelo presidente eleito Donald Trump surpreendeu positivamente os investidores. O ex-CIO do Quantum Fund de George Soros e atual CEO da Key Square Capital Management construiu uma carreira notável no mercado financeiro, que inclui a famosa aposta contra a libra esterlina em 1992, que rendeu mais de US$ 1 bilhão para o Soros Fund Management, e uma lucrativa operação contra o iene japonês em 2013.

Graduado por Yale, onde posteriormente lecionou história econômica, Bessent deve trazer para o governo uma visão inovadora, inspirada no Abenomics japonês. Sua estratégia para lidar com a dinâmica da economia americana a partir do ano que vem possui três pilares fundamentais: a redução do déficit fiscal para 3% do PIB até 2028; crescimento econômico real de 3%, fomentado por meio de uma desregulamentação extensiva; e o aumento da produção de petróleo em 3 milhões de barris diários.

Os efeitos das suas palavras já provocaram algumas mudanças nas visão do mercado. A hipótese de redução do déficit fiscal para 3% do PIB é antagônica às expectativas anteriores, que previam um governo Trump extremamente gastão. Trazer de volta os gastos do governo para patamares mais condizentes com o período pré-pandemia pode (e deve) tirar o risco de longo prazo da curva de juros americana e, com isso, abrir espaço para um ambiente de menor volatilidade e de redução dos prêmios de risco nos mercados globais. Além disso, um compromisso com metas fiscais mais claras e perspectiva de se buscar um crescimento robusto, tem um potencial importante para reduzir os spreads de crédito e facilitar o acesso ao capital.

A cereja do bolo dessa receita, viria no corte dos impostos e nos estímulos à produção energética. Os 3 milhões a mais de barris a serem produzidos pela indústria do petróleo americana poderia abrir espaço para uma queda importante dos preços dos combustíveis, e consequentemente, na ajuda do processo desinflacionário. O estímulo fiscal, por meio dos cortes de impostos, seria a contrapartida para a retirada dos recursos governamentais da economia. Claramente, o intuito do novo governo é transferir a responsabilidade do crescimento econômico para o mundo corporativo e para os empreendedores.

Existem outras implicações interessantes deste modelo proposto por Bessent e pelo novo departamento de eficiência (DOGE) que será comandado por Elon Musk. Ao desregulamentar a economia e reduzir as influência do governo central, cria-se uma espécie de competição pelos recursos escassos. Os Estados que conseguirem avançar em direção às melhores proposições econômicas aos futuros parceiros corporativos, acabarão por ganhar espaço na economia do país.

Os efeitos advindos desta nomeação e a leitura sobre este posicionamento mais duro do governo americano em relação aos gastos fiscais certamente afetarão o desenho do cenário para 2025. Por volta do 15 de dezembro, publicaremos o Outlook 2025 e voltaremos a abordar essas questões e os seus desdobramentos. Mas, por ora, vale prestar um pouco de atenção na leitura sobre os mercados emergentes, em especial o Brasil.

Deixando de lado a questão do real, cuja fraqueza parece estar muito ligada ao rumo ainda indefinido das contas públicas brasileiras e da dinâmica desfavorável de final de ano — saem muitos recursos do país nesta época —, os demais ativos brasileiros parecem ter alcançado o auge do estresse. Do lado corporativo, neste terceiro trimestre, o lucro líquido consolidado das empresas listadas na B3 registrou um crescimento notável de 53% quando comparado ao mesmo período de 2023, alcançando os R$ 103 bilhões. Conforme esperado, este desempenho foi impulsionado pela maior eficiência operacional e redução de despesas financeiras, mesmo em vistas de um cenário local atribulado.

E apesar dos entreveres, o horizonte parece promissor para as ações brasileiras. Se a taxa do ativo livre risco global (o título de dez anos da economia americana) vier a cair e o desempenho das companhias brasileiras continuarem nesta mesma tocada, algum tipo de interesse dos investidores deve voltar ao radar. A discrepância entre o valor intrínseco e o preço de tela está ficando para lá de desconexa. As oportunidades estão escancaradas.

O comportamento dos mercados em novembro

As bolsas americanas continuam próximas às suas máximas históricas. O índice S&P 500 sustentou-se na casa dos 6 mil pontos e avança 5,4% no mês. O Dow Jones é o destaque, com uma alta de 7% até o fechamento de hoje. Aliás, o comportamento dos ativos americanos vai repetindo o acontecido no mesmo período de 2016, após a primeira eleição de Donald Trump. Se o presente rimar com a história do passado, o que não vai faltar são boas ações para serem compradas.

Em termos dos dados macroeconômicos internacionais, não houve grandes novidades. Os investidores anseiam pela divulgação da revisão do PIB do terceiro trimestre, a ser realizada amanhã (27), e pelo indicador de inflação PCE (Price Consumer Expenditure). Ambos devem delinear os próximos passos do Fed, apesar dos efeitos inócuos na decisão de taxa de juros de dezembro, que já está praticamente firmada em uma retração de 25 pontos base. Na Europa, por sua vez, houve divulgação dos PMIs, que mais uma vez se mostraram fracos.

Por aqui, enquanto todos aguardam as decisões sobre os cortes no orçamento — a divulgação ainda não veio —, foi divulgado o IPCA-15 do mês de novembro. A prévia ficou em 0,67%, acima das expectativas que apontavam para uma marca de 0,5%, e deve trazer um pouco mais de incômodo para a última reunião sobre a decisão da taxa Selic. Está difícil para o Banco Central domar as expectativas, especialmente por conta das medidas fiscais e parafiscais que continuam injetando recursos na economia. O caminho para uma taxa Selic terminal maior do que o esperado começa a ganhar contornos mais claros.

Em relação aos nossos fundos, o mês de novembro tem se mostrado bastante prolífico. Os fundos ligados às famílias de tecnologia e internacionais caminham para um dos seus melhores meses do ano, enquanto os fundos de criptomoedas registraram desempenho mais que vigoroso (o Empiricus Criptomoedas FIM avançava mais de 36% no dia 22). Os nossos fundos de previdências (Global Real Return e Cripto Prev 20) estão se descolando do CDI e se aproveitando do bom equilíbrio entre os seus respectivos ativos de risco (Bolsa Global e Criptomoedas) e juro real, oferecido pelas gordas taxas dos títulos Tesouro Inflação Longo.

Além deles, vale mencionar o bom momento do Empiricus Deep Value Brasil FIF Ações. Dentre as movimentações recentes, decidimos pela saída das ações da Eletrobras, pelo aumento das posições do Nubank e pela inserção das ações do Mercado Livre (ambas após a divulgação dos respectivos resultados trimestrais). A queda das ações da última após os números, abriu uma janela de oportunidade pela qual estávamos aguardando ansiosamente. Uma das top picks da casa, a companhia tem tudo para entregar um final de ano bastante forte em termos de resultados. Com os bons desempenhos recentes dos casos de Embraer, Meli, Caixa Seguridade e Petrobras, conseguimos deixar o Ibovespa para trás e, no mês, o fundo sobe 3,84%. Nos últimos doze meses, o fundo avança 9,86% (ambos com o fechamento no dia 25/11).

Por fim, a reta final de 2024 parece bastante promissora. As chances do Rali de Natal estão, sem sombra de dúvidas, postas à mesa. Vamos em frente!

Forte abraço,

João Piccioni

PS: Quer ficar por dentro de todas as novidades dos nossos fundos? Entre no canal exclusivo da Empiricus Gestão no WhatsApp e receba atualizações semanais em primeira mão diretamente do nosso time de especialistas.

Clique aqui e junte-se a nós! 📲💰

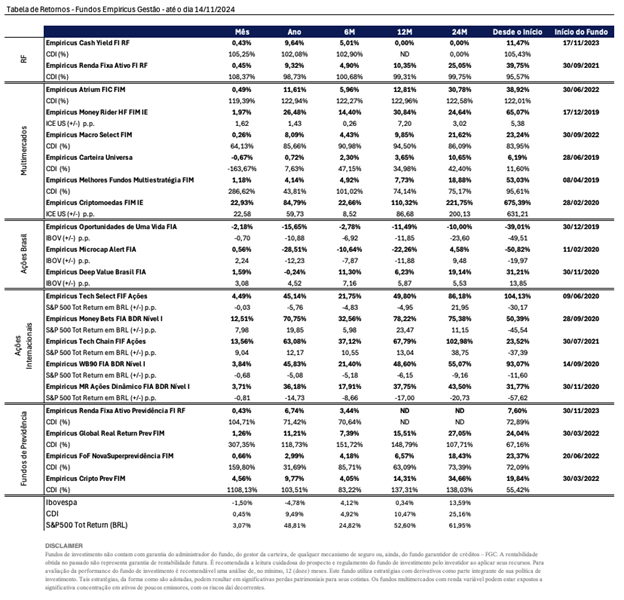

Apresentamos a seguir a tabela contendo os resultados das principais estratégias da casa, nas janelas mensal, anual, semestral e anual.

Caso você deseje conferir algum outro fundo que não esteja presente nesta lista, visite o nosso site.

Conteúdos Relacionados

20 mar 2025, 9:56

Escorregadio quando molhado

A indicação de Scott Bessent, um veterano de Wall Street com 62 anos, para o Tesouro americano feita pelo presidente eleito Donald Trump surpreendeu positivamente os investidores. O ex-CIO do Quantum Fund de George Soros e atual CEO da Key Square Capital Management construiu uma carreira notável no mercado financeiro, que inclui a famosa aposta …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

A indicação de Scott Bessent, um veterano de Wall Street com 62 anos, para o Tesouro americano feita pelo presidente eleito Donald Trump surpreendeu positivamente os investidores. O ex-CIO do Quantum Fund de George Soros e atual CEO da Key Square Capital Management construiu uma carreira notável no mercado financeiro, que inclui a famosa aposta …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

A indicação de Scott Bessent, um veterano de Wall Street com 62 anos, para o Tesouro americano feita pelo presidente eleito Donald Trump surpreendeu positivamente os investidores. O ex-CIO do Quantum Fund de George Soros e atual CEO da Key Square Capital Management construiu uma carreira notável no mercado financeiro, que inclui a famosa aposta …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

A indicação de Scott Bessent, um veterano de Wall Street com 62 anos, para o Tesouro americano feita pelo presidente eleito Donald Trump surpreendeu positivamente os investidores. O ex-CIO do Quantum Fund de George Soros e atual CEO da Key Square Capital Management construiu uma carreira notável no mercado financeiro, que inclui a famosa aposta …

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

A indicação de Scott Bessent, um veterano de Wall Street com 62 anos, para o Tesouro americano feita pelo presidente eleito Donald Trump surpreendeu positivamente os investidores. O ex-CIO do Quantum Fund de George Soros e atual CEO da Key Square Capital Management construiu uma carreira notável no mercado financeiro, que inclui a famosa aposta …

Ler Conteúdo23 dez 2024, 18:30

Um rali de Natal às avessas, mas isso não é um problema para 2025

A indicação de Scott Bessent, um veterano de Wall Street com 62 anos, para o Tesouro americano feita pelo presidente eleito Donald Trump surpreendeu positivamente os investidores. O ex-CIO do Quantum Fund de George Soros e atual CEO da Key Square Capital Management construiu uma carreira notável no mercado financeiro, que inclui a famosa aposta …

Ler Conteúdo