Carta do Gestor

Vacina é a solução

Março foi um mês marcado pela recuperação e por novas etapas da pandemia da Covid. Nossos produtos, em geral, resistiram bem à volatilidade ao longo do mês, e a diversificação se mostrou nossa aliada principal no período.

Esta é nossa Carta do Gestor. Nela, você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. No fim da carta, você encontra uma tabela com os resultados de todos os fundos.

Lembre-se que, por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de 6 meses de histórico.

Como foram os mercados em março

Março foi o primeiro mês de fechamento em alta da Bolsa brasileira no ano de 2021. A alta reflete uma lenta recuperação, segurada especialmente pelo avanço drástico da pandemia de Covid. Enquanto isso, lá fora mais um pacote de estímulos alimenta a alta nos mercados internacionais.

Na política brasileira o mês foi de muitos atritos. Além das já usuais críticas do presidente aos métodos de prevenção e combate da Covid, tivemos agito nas forças armadas com a saída de alguns comandantes após Bolsonaro ter trocado seis ministros, incluindo o ministro da Defesa. O mercado acabou por ter uma leitura positiva da situação, com a aproximação de Bolsonaro com o Centrão. Vale ressaltar também a aprovação da PEC emergencial visando controlar o ambiente fiscal no médio e longo prazo. A PEC foi aprovada quase sem alterações e possibilitará o pagamento de mais um auxílio emergencial.

No exterior, o principal destaque foram as campanhas de vacinação mundo afora, em especial a distância na evolução entre países. Ao passo em que Estados Unidos, Inglaterra e Israel já superam as ondas de contaminação e voltam aos poucos a uma vida “normal”, os países da União Europeia enfrentam mais uma grave onda de mortes e um avanço muito lento na vacinação das populações. Em adição a esses fatos, tivemos a aprovação de mais um pacote de estímulos pelo governo de Joe Biden, dessa vez de 3 bilhões de dólares e voltado ao setor de infraestrutura.

O S&P 500 fechou o mês com alta de 4,24%, enquanto a Nasdaq fechou com alta de 1,41%, resultado muito positivo para o país norte-americano e fruto de sua eficiente política de vacinação e estímulos do Fed. Além dos mercados americanos, o MSCI World (índice que engloba as principais Bolsas do mundo) apresentou alta de 3,11%.

Olhando para o Brasil, o Ibovespa fechou com alta de 6,00%, com recuperação das quedas de janeiro e fevereiro, e vislumbrando um futuro de crescimento da economia pós-vacinação. Na renda fixa, o IMA-B caiu -0,46% apesar de o IPCA-15 subir 0,93%, maior alta desde 2015. A inflação ainda teve drástico reajuste no Relatório Trimestral de Inflação (RTI) de 2021. A antiga projeção de dezembro projetava alta de 3,4% no ano e agora passou para 5%. O impacto da pressão inflacionária causou reajuste também na taxa Selic que subiu de 2% para 2,75% na última reunião do Copom, com indicação de aumentos adicionais nas próximas reuniões. O índice CDI-JGP (criado pela gestora JGP para acompanhar o crédito privado), por sua vez, apresentou alta de 0,62%. Nesse mesmo cenário, o ouro (medido pelo contrato futuro da B3, OZ1D) subiu 0,1% e o dólar 3,02%.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de 6 meses de histórico, incluindo aqueles que tiveram alteração em sua política de investimentos, como os nossos Blends.

O FoF SuperPrevidência e o FoF SuperPrevidência 2 encerraram março com alta de 0,81% e 0,83%. Considerando os últimos seis meses, acumulam um retorno de 6,50% e 6,37%, respectivamente. Apesar de ter um pequeno percentual do portfólio, o ETF SPXI11 se destacou em retorno, acentuado pela alta do dólar no período. Ainda em renda variável, os fundos long only em sua maioria apresentaram contribuições positivas para o portfólio, com destaque para o fundo Atmos Institucional FICFIA. Do lado oposto, encontra-se somente o Velt FF FICFIA, fundo, que fechou o mês com queda de 0,26%.

Os dois fundos Long-Biased apresentaram resultados totalmente opostos. Por um lado, temos o Oceana Long Biased Prev FIM, com desempenho de 5,97% no mês e uma exposição líquida de cerca de 67%, investindo em setores de energia (equatorial e energisa) e algumas posições em empresas de tecnologia que estavam a preços interessantes. Por outro lado, temos o Apex Long Biased Icatu FIFE FIM Previdenciário, em que a equipe de gestão optou por reduzir a exposição líquida de 100% no início do ano para 75%. O fundo amargou um retorno de –5,19%, e suas principais posições são Vale, Rede D’or, Stone e Mercado Livre. Para saber mais sobre o que os gestores de fundos Long Biased estão pensando, não perca a publicação da equipe da Empiricus realizada no dia 30/03/2021.

Dentre as outras classes de ativo, os fundos de crédito privado e multimercado tiveram bons desempenhos no mês, com destaque novamente para o SPX Lancer Icatu Multiprevi FICFIM, apresentando um retorno positivo de 1,84%.

O FoF Prev Arrojado apresentou alta de 0,87%, enquanto seu irmão 100% ações, o FoF SuperPrevidência Ações subiu 2,03% no mês. Ambos os portfólios sofreram com a contribuição negativa do fundo Long Biased da Apex citado anteriormente, mas FoF Arrojado sofreu ainda mais por causa de sua alocação de cerca de 30% em inflação Longa, o que pode ser observado pela diferença entre os retornos das carteiras.

O FoF Prev Conservador fechou o mês com retorno positivo de 0,20%, em que o grande destaque continua sendo o Sparta Prev FIFE D60 FIRF CrPr, com retorno de 0,55%.

O FoF Melhores Fundos encerrou o último dia de março com um retorno de 1,56%. Mesmo diante das incertezas domésticas, os ativos atrelados à Bolsa performaram bem, principalmente os fundos com alocação em commodities e os cases de reabertura da economia. Dentro do universo de renda variável, o fundo voltado para Small Caps, o Trígono Flagship Small Caps FICFIA, entregou um excelente retorno de 11,09%, sendo um dos destaques da carteira.

Mesmo que represente um pequeno percentual da carteira, o investimento em criptoativos cresceu em um vigoroso ritmo ascendente, sendo um momento oportuno para realização dos lucros nas alocações que envolvem essa classe de ativo e manutenção da alocação desejada. As duas posições que mais tiveram aplicações no mês foram as no Vitreo Inflação Longa FIRF e no Giant Zarathustra II FICFIM, sendo que o primeiro foi realizado para balancear a posição, enquanto o segundo foi realizado para aproveitar a última grande abertura do fundo.

O FoF Melhores Fundos Ações fechou o mês com 2,87% de retorno positivo, com rentabilidade positiva no ano de 0,39% (contra –3,16% do Ibovespa) impulsionado pela predominância em fundos de renda variável, destacando-se a parcela alocada em Small Caps, tanto pelo ETF SMALL11, quanto pelo fundo Trígono Flagship Small Caps FICFIA. O FoF Melhores Fundos Multimercado teve uma rentabilidade de 0,49% no mês de março, e diferente do mês de fevereiro, os fundos sistemáticos apresentaram boa performance, com destaque para o Giant Zarathustra II FICFIM.

O FoF ESG é um fundo de ações concentrado em poucos nomes e apresentou um retorno de 1,51% no período. Esse valor foi inferior ao seu benchmark, o Ibovespa, sendo quee um dos motivos é resultante do desempenho de alguns setores com pesos relevantes na sua composição, como o setor de commodities, que apresenta diversas “barreiras” ESG. Um dos grandes detratores do portfólio foi o fundo Constellation Compounders ESG FIA, com retorno de –4,59% no mês.

O FoF Best Ideas teve retorno de 0,75%. A maior atribuição de performance do mês é decorrente da alocação no veículo da Vitreo que investe no SPX Raptor, e apresentou um retorno de 5,18% no mês.

O FoF Essencial Moderado sofreu diversas alterações ao longo dos últimos meses, com a liquidação dos resgates de algumas posições, como nos fundos Techs, WB90 e Franklin W-ESG, e montagem de posição no FoF Tech, Canabidiol e Melhores Fundos Blend. O portfólio encerra o mês com retorno de 0,49% no mês.

O Carteira Universa, teve um retorno de -1,37% no mês e acumula -0,26% no ano. O fundo não possui uma posição relevante em ativos que compõem o índice Ibovespa e contribuiu negativamente com sua performance em março. Ainda que o mês tenha sido negativo, adotamos uma postura mais cautelosa, encerrando nossas posições com lucros relevantes em Square e Stone e comprando as ações da Centauro e Goldman Sachs. Além disso, optamos por aumentar as nossas posições nas ações do Banco BTG Pactual, Berkshire Hathaway e Jereissati.

Com essas alocações, novamente aumentamos o grau de risco do fundo em março. Atualmente, o fundo tem uma alocação de 24,40% em renda fixa, 5,9% em commodities, 4,6% em moedas, 7,6% em fundos imobiliários, 12,5% em ativos internacionais e 45% em ações brasileiras.

O Carteira Universa Prev rendeu -1,30% em março, e no ano acumula rentabilidade de -1,02%. Com a zeragem das posições em Square e Stone, foi possível reduzir ainda mais diferenças para o fundo principal, sendo que atualmente a única diferença de alocação são as posições em ações da Sea Limited e no fundo de Criptomoedas, que são compensadas em ações de empresas asiáticas e no book de moedas.

O Money Rider Hedge Fund, como de costume, segue com uma performance positiva. No terceiro mês do ano, o fundo rendeu 0,43% e no ano já acumula incríveis 12,12%. A principal operação do mês foi a troca das ações da Square, que encerramos com um lucro excelente, pelas ações do Goldman Sachs.

O Universa Rider Blend entregou um retorno de -0,76% em março, fazendo jus ao seu nome de Blend, novamente num cenário em que 80% do retorno do fundo vem do Carteira Universa e 20% do Money Rider Hedge Fund.

O fundo Oportunidades de Uma Vida, teve um mês de março positivo, rendendo 1,59%, mas não superando o Ibovespa, que rendeu 6,00%. No ano, o fundo tem uma rentabilidade de 0,69% enquanto o índice rendeu -2%. No mês, não fizemos nenhuma movimentação, pois acreditamos que o fundo está passando por um momento de maturação de suas teses.

O Microcap Alert teve um retorno ruim no mês de março, rendendo -0,27%, contra 4,57% do índice small cap. No ano o fundo rende -11,17%. Seguimos construtivos com as teses dos papéis e por isso adotamos uma estratégia mais ativa para capturar pequenos ganhos em movimentos bruscos de mercado, alterando os pesos das alocações com uma maior frequência. Fora isso, não fizemos nenhuma movimentação na carteira, e vale ressaltar um ponto de atenção para a tese, que é o fato de que as microcaps são ações de menor porte que não chamam muita atenção e por isso o seu upside pode ser explosivo, mas exige paciência frente às movimentações do mercado.

Já o MAB Plus teve um retorno de 2,43% em março, novamente não superando o seu benchmark, o índice Ibovespa. No ano, o fundo rende -7,22%. Parte da atribuição do resultado inferior ao seu benchmark é decorrente das microcaps, que demandam maior tempo para a maturação de suas teses. No MAB Plus, não fizemos nenhuma alteração nos 30% da carteira, pertencentes à estratégia Plus. Já nos 70% que representam a estratégia MAB, trocamos a posição em Porto Seguro por Weg. Além disso, também estamos mais ativos, capturando pequenos ganhos em movimentos bruscos de mercado, alterando os pesos das alocações com uma maior frequência.

O Dividendos, por sua vez, teve um retorno de 2,86% em março, mas no ano acumula uma rentabilidade de -7,57%. A estratégia do fundo é de investir em ações de empresas consolidadas no seu mercado de atuação e boas pagadoras de dividendos, que potencializam os ganhos de juros compostos, isso por conta de sua estratégia de buy and hold. Em março fizemos a primeira mudança na carteira, inserindo as ações de uma empresa do setor agroindustrial, considerada uma bezerra leiteira, a Kepler Weber.

Já o Long Biased rendeu -0,25% em março, acumulando um resultado de -6,54% no ano. O fundo tem alguns pilares como dinâmica e proteção, visto que parte dos seus recursos são alocados em caixa. Isso permite uma proteção de capital nos momentos de baixa e a obtenção de lucros pontuais nos momentos de alta. Dada a dinâmica e a complexidade do fundo, em dezembro fizemos 18 movimentações, considerando aumentos, reduções, montagens e desmontagens de posições em ações e índices, e chegamos ao último dia do mês com uma exposição líquida comprada de 90,90%.

O Canabidiol, teve um mês de correção, rendendo -5,25% em março, mas no ano já rende 41,38%. O fundo segue colhendo os frutos das expectativas de legalização da cannabis nos EUA, após a posse do presidente Joe Biden, que recentemente aprovou o uso de maconha recreativa no estado de Nova York. Não fizemos nenhuma movimentação em março, mas vale destacar a nossa posição em Puts (opções de venda) do ETF MJ, que seguraram a rentabilidade do fundo de forma significativa neste mês de correção.

Já o Canabidiol Light, por sua vez, acompanhou o fundo principal e teve uma rentabilidade de 0,49% no mês, acumulado 7,98% no ano.

O Exponencial (fundo que investe somente nas ações da XP Inc.) teve uma performance de -13,34% no mês, sofrendo impactos da recente troca de comando na companhia. No ano, o fundo entrega uma rentabilidade de 3,45%. Já a versão para investidores em geral, o Exponencial Light, rendeu -2,28% em março e no ano acumula 2,13%.

A performance do Vitreo Ouro em março foi de -0,36%, acumulando um retorno de -2,58% no ano. Neste mês de alta volatilidade em que a Bolsa recuperou parte de suas perdas, o ouro se comportou de forma contrária e esperada, mostrando o seu papel de proteção.

Nosso primeiro fundo de tecnologia lançado ao mar, o Tech Select começou 2021 entregando uma excelente rentabilidade de -0,22% em março. No ano, o fundo rende 8,26% seguindo uma estratégia de diversificação, com alocação muito relevante nas FAANGs. Ainda que os ativos de tecnologia tenham sofrido com a rotação setorial, riscos de inflação e expectativa de aumento de juros nos EUA, a valorização do dólar segurou a rentabilidade, ilustrando o papel do hedge natural da carteira. No mês, fizemos apenas uma mudança na carteira, inserindo as ações da Teladoc Health ao nosso portfólio, tese que acreditamos ter um grande potencial e que tem se beneficiado das mudanças comportamentais durante a pandemia.

O nosso segundo fundo de tecnologia, o Tech Brasil, também sofreu com a rotação setorial e realização dos papéis de tecnologia em março, entregando um retorno de -9,61%. Entretanto, no ano o fundo acumula 5,00% de retorno, mostrando a resiliência e qualidade de nosso stock picking e asset allocation, frente a um Ibovespa de -2,00%. No mês, fizemos apenas algumas mudanças nos pesos de nossas alocações.

O Moedas Life, fundo que aposta na valorização da Libra, Iene, Franco-suíço e Euro frente ao Real teve um mês de rentabilidade negativa, dada a excelente performance do dólar. No mês, o fundo rendeu -1,96%. No ano, o fundo já entrega um retorno de 4,14%.

Já o Renda Extra, fundo inspirado no relatório Double Income, teve uma rentabilidade em linha com a Bolsa brasileira, de -0,18% em março. No ano, o fundo já rende -5,37%, e a única alteração que tivemos na carteira foi a compra das cotas de BCRO11, no book de fundos imobiliários.

O PRP fechou o mês positivo com uma alta de 1,19%. O fundo acumula 10,45% de alta nos últimos seis meses. Sem muitas novidades, no mês de março, continuamos confiantes em toda nossa posição sem precisarmos fazer alterações no nosso portifólio.

O FoF Melhores Fundos Global fechou março com uma leve alta de 0,85% e mantém uma alta de 4,51% nos últimos seis meses. Mês tranquilo para os mercados globais. Já a versão Vitreo FoF Melhores Fundos Blend teve um retorno muito bom, com 1,22% de alta impulsionado principalmente pelo mercado nacional.

Não me canso de trazer bons resultados para o Criptomoedas. Dessa vez, o fundo trouxe um retorno de 18,57% no mês de março e já conta com um impressionante retorno de 91% no ano de 2021. Março foi mais uma vez impactado por grandes empresas e até governos se sentindo pressionados com a valorização da principal criptomoeda, o Bitcoin. Outro assunto que tomou as redes sociais e os principais canais de mídia foi a forte valorização das NFTs, obras digitais chegando a ser negociados por valores milionários fortalecendo ainda mais toda a cadeia de moedas digitais. Volto a lembrar que o BTC representa a parcela dominante na composição da carteira, mas que dinamicamente também é turbinada com diferentes Altcoins, tais como Ethereum (ETH) e Chainlink (LINK).

Já Cripto Metals Blend teve um mês muito bom. Mesmo com a alta das criptomoedas, que representa 20% de sua alocação, o fundo também conta com uma 80% diversificado em metais como Ouro, Prata e Urânio, que seguraram um pouco a forte valorização das criptos, trazendo um retorno positivo de 3,04%. O fundo segue com o acumulado de 12,44% no ano.

O AWP, veículo constituído em parceria com Itajubá e Gama Investimentos e que investe em cotas do fundo AllWeather Portfolio, o fundo do Ray Dalio da Bridgewater Associates, fechou o mês com alta de 1,03%. Já conta com um acumulado de 4,71% em 2021.

O Vitreo Inflação, fundo que concentra seus investimentos nas NTN-Bs, teve um recuo de -1,62% no mês de março. E aparece com um acumulado negativo de -6,22% em 2021.

Mês positivo para a moeda americana, tivemos uma alta significante para o Vitreo Dólar, o fundo teve um retorno 3,02% no mês e segue um acumulado no ano de 9,63% positivo.

A família dos fundos de Bonds chegaram ao fim do mês de fevereiro com resultado positivo. A nossa versão com exposição no dólar, o Vitreo Bonds USD fechou o mês com resultado de 0,48% com impulso da valorização da própria moeda nesse período. A versão sem exposição cambial, o Vitreo Bonds BRL, teve um retorno de 0,04%.

Mês positivo para o Special Situations. Fundo inspirado na publicação “Ações Exponenciais” da Empiricus, tem por objetivo replicar fielmente a estratégia adotada pelo relatório. Como o próprio nome diz, são selecionadas ações com grandes potenciais de crescimento no longo prazo, assim ficamos sujeitos a grandes oscilações em alguns períodos de estresse de mercado. Fechando o mês de março, nosso fundo teve alta de 2,89%.

Ainda em março, tivemos mais alguns fundos completando seis meses de vida, como o Tech Asia e o Moneybets.

O Tech Asia foi o nosso terceiro fundo de tecnologia lançado ao mar, e confesso que o fundo passou por períodos turbulentos desde o seu início, como o cancelamento do IPO do Ant Group, sumiço de Jack Ma e novos conflitos comerciais com riscos de ocorrerem sanções a investimentos em ADRs de empresas chinesas nos Estados Unidos, mesmo com Biden na presidência. Sendo assim, no mês o fundo rendeu –7,87%, mas no ano o fundo entrega um retorno de 12,74%. Vale lembrar que, desde o início, o fundo rende 18,64% e nossa carteira, que contém uma grande parcela de empresas chinesas, teve apenas uma nova movimentação, em que acrescentamos as ações da Bilibili ao portfólio.

Por fim, o Moneybets que é um fundo que investe em tecnologia de ponta, como empresas dos segmentos de robótica, 5G, sequenciamento de DNA, Blockchain, energia limpa, impressora 3D, mobilidade autônoma também teve um mês difícil, bastante impactado pela rotação setorial e correção que as empresas de tecnologia sofreram. No mês, o fundo rende –3,37% e no ano entregou um retorno de 6,05%. Desde o seu início o fundo rendeu 27,39% e no mês de março não tivemos nenhuma movimentação relevante.

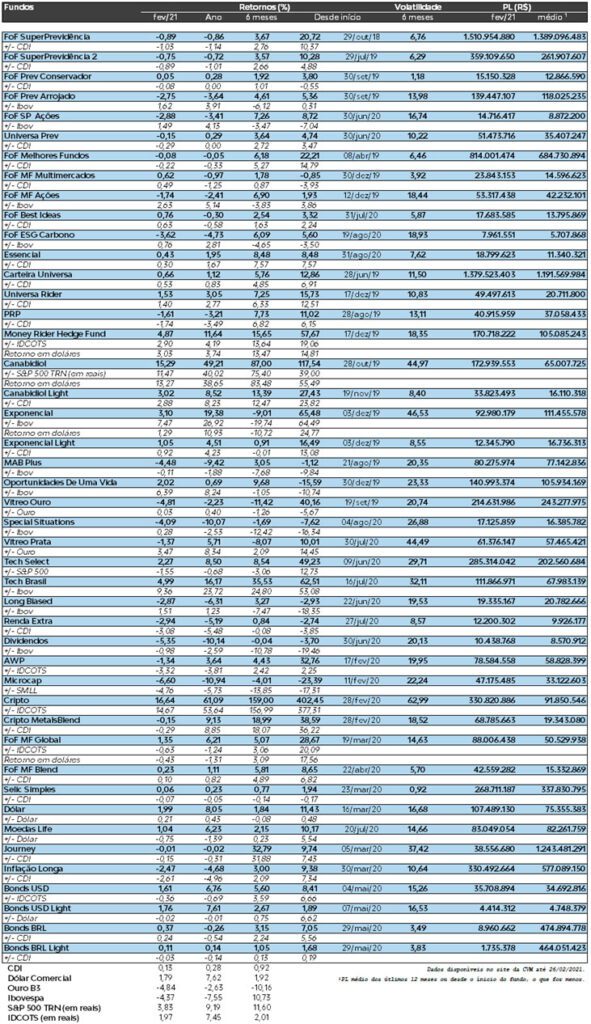

Resultados dos fundos

As informações apresentadas são de caráter meramente informativo, não constituindo e nem devendo ser interpretadas como análise, oferta ou recomendação de qualquer investimento, ou sugestão por parte da Vitreo. Os ativos apresentados podem não ser adequados para todos os investidores. Os investidores devem obter orientação financeira independente, com base nas suas característica e objetivos pessoais, antes de tomar uma decisão de investimento. Recomendamos que você conheça as características e riscos dos ativos e mercados antes de investir. Lembrando que retornos passados não garantem retornos futuros e não há nenhuma garantia de retorno. As rentabilidades apresentadas não são líquidas de impostos. A aplicação em fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo. Para consultar informações e riscos do seu investimento, acesse www.empiricusinvestimentos.com.br.

Um abraço,

Conteúdos Relacionados

3 dez 2024, 15:52

Pense de novo: do Macro ao Rali de Final do Ano

Nossos produtos, em geral, resistiram bem à volatilidade ao longo do mês, e a diversificação se mostrou nossa aliada principal no período

Ler Conteúdo28 nov 2024, 20:08

Antecipando o Amanhã para Moldar o Presente

Nossos produtos, em geral, resistiram bem à volatilidade ao longo do mês, e a diversificação se mostrou nossa aliada principal no período

Ler Conteúdo5 nov 2024, 14:10

Déjà Vu: de volta para o futuro dos mercados

Nossos produtos, em geral, resistiram bem à volatilidade ao longo do mês, e a diversificação se mostrou nossa aliada principal no período

Ler Conteúdo14 out 2024, 11:34

Carta Deep Value Brasil | 3T/24

Nossos produtos, em geral, resistiram bem à volatilidade ao longo do mês, e a diversificação se mostrou nossa aliada principal no período

Ler Conteúdo3 out 2024, 19:38

A última légua de 2024, uma cortesia do Mr. Market

Nossos produtos, em geral, resistiram bem à volatilidade ao longo do mês, e a diversificação se mostrou nossa aliada principal no período

Ler Conteúdo4 set 2024, 13:59

A sabedoria do silêncio: do bloqueio das redes aos juros da economia

Nossos produtos, em geral, resistiram bem à volatilidade ao longo do mês, e a diversificação se mostrou nossa aliada principal no período

Ler Conteúdo