Diário de Bordo

A batalha dos titãs econômicos: os Goldilocks vs Estagflação

A primeira metade de agosto foi marcada por uma verdadeira batalha intelectual sobre a economia global, digno das melhores disputas acadêmicas. Ávidos em enxergar o futuro, grandes nomes promoveram um embate que ajudou a alimentar o medo (oni)presente na mente dos investidores e trouxe de volta a volatilidade para a renda variável global.

De um lado, temos os defensores do cenário dos “Goldilocks” (me incluo nesse time), no qual a inflação cede e a economia roda no ponto certo. Do outro, estão os arautos da estagflação, que preveem um futuro de crescimento anêmico (ou recessão) e inflação persistente. No momento atual, ambos os lados conseguem brandir diferentes indicadores econômicos como espadas ao defender seus pontos de vista e cenários prospectivos.

Os defensores dos Goldilocks apontam para dados agregados, que mostram a resiliência da economia americana. No segundo trimestre, o PIB americano surpreendeu positivamente e mostrou um crescimento anualizado de 2,4%. A resiliência do mercado de trabalho também precisa ser levada em consideração. Apesar dos números mais fracos em julho, que inclusive deflagrou a chamada Sahm Rule — veja a explicação no Diário de Bordo da semana passada —, o nível do desemprego permanece em um patamar histórico baixo. Em conjunto com a continuidade do processo de desinflação — tanto o PPI quanto o CPI de julho vieram abaixo do esperado —, os sinais que vão se formando indicam passos saudáveis no esfriamento econômico.

Do outro lado da arena, os defensores da estagflação apontam para sinais preocupantes. E aqui temos duas vertentes. Em primeiro, existem aqueles mais preocupados com o ciclo inflacionário, que voltaria a chamar atenção nos últimos meses de 2024. Eles destacam os efeitos provenientes do encarecimento do frete marítimo e a expectativa de recuperação dos preços das commodities energéticas, que ajudariam a colocar a economia de joelhos. Nouriel Roubini, conhecido por suas previsões pessimistas, é um deles e recentemente alertou: “Os bancos centrais estão em uma encruzilhada. Se continuarem apertando para combater a inflação, correm o risco de provocar uma recessão. Se afrouxarem a política monetária prematuramente, a inflação pode se tornar arraigada. Este é o cenário clássico que leva à estagflação.”

Em paralelo, também existem aqueles que estão mais preocupados com a demora do Fed para reduzir a taxa de juros e trazê-la para a taxa neutra, que nos EUA gira ao redor dos 3,5%. Para essa turma, as questões inflacionárias deveriam ficar de lado, dado o tamanho do aperto monetário atual e os eventuais problemas que adviriam de uma recessão. Entre eles, vale mencionar o call enfático de David Rosenberg, ex-analista do Merryll Lynch e reconhecidamente um dos expoentes do mundo macroeconômico.

A batalha entre estes dois frameworks não é meramente acadêmica. As implicações para os mercados e para a política monetária são profundas. Se o cenário dos Goldilocks prevalecer, podemos esperar que o Federal Reserve mantenha sua postura atual, com possíveis cortes de juros no horizonte. Neste ambiente, as chances do S&P 500 tocar os 6.000 pontos ainda em 2024 permanecem extremamente vivas.

Por outro lado, se os temores de estagflação ganharem corpo, o Fed poderá se ver forçado a manter os juros altos por mais tempo, mesmo diante de um crescimento econômico fraco. Apesar da menor probabilidade, este seria um cenário no qual algumas estratégias de alocação precisariam ser revisitadas. A pressão no mercado acionário seria mais elevada e, teoricamente (reforço, só teoricamente) os ativos mais seguros como o ouro e dólar seriam mais favorecidos.

Como sempre, a realidade provavelmente se situará em algum ponto entre estes dois extremos. E o trajeto até alcançá-la será repleto de desafios. A economia é um sistema complexo e dinâmico, resistente a rótulos simplistas. Nossa tarefa como investidores é navegar por estas águas turbulentas, mantendo um olho nos dados econômicos e outro nas narrativas que moldam as expectativas do mercado.

Por enquanto, apesar do tom mais cauteloso, mantenho a visão de que estamos mais próximos do cenário dos Goldilocks do que da estagflação, mas a margem de erro parece estreita. Continuaremos monitorando de perto os indicadores-chave e ajustando nossas estratégias conforme necessário.

O comportamento dos mercados em agosto

Sorrateiramente, a bolsa brasileira escapou pela tangente da confusão criada nos mercados internacionais. Destaque do mês, o Ibovespa avança 4,47%, aos 133 mil pontos, e, finalmente, deu alívio para os investidores locais. A boa temporada de resultados corporativos abriu espaço para surpresas no âmbito das ações locais e somada com a leitura de que o BC continuará austero mesmo sobre outra liderança, abriu espaço para a queda dos juros de longo prazo.

Lá fora, vimos os primeiros sinais de que o movimento técnico das vendas advindo da desmontagem do carry trade com o iene perdeu força. O posicionamento vendido na moeda japonesa chegou às mínimas. Os principais índices das Bolsas americanas, que caíram fortemente no início do mês, mostraram boa recuperação. O Nasdaq-100, por exemplo, subiu mais de 6% das mínimas e, até o fechamento de hoje, as perdas no mês recuaram para 2,15%. O índice S&P500 perdia 1,37% (ambos em dólares).

Entre os nossos fundos, destaques para os produtos de Renda Fixa. Tanto o Empiricus Renda Fixa Ativo FI RF quanto sua versão na Previdência, surfaram fortemente o fechamento das taxas de juros nos últimos dois meses e mostram resultados superiores aos seus benchmarks. Do lado dos multimercados, destaque para o Empiricus Carteira Universa FIM, cuja boa arrancada dos últimos meses o levou para cima do CDI nos últimos 12 meses.

Do lado dos fundos internacionais, o momento ainda é de recuperação. O desempenho do setor de tecnologia deixou a desejar no começo do mês, justamente pelas suas ações fazerem parte do rol de ativos que eram adquiridos em contrapartida às dívidas tomadas em iene. A correlação entre os ativos internacionais aumentou substancialmente e o comportamento foi negativo em praticamente todas as classes.

Entretanto, os primeiros sinais de reversão desse processo já começaram a aparecer no horizonte. O VIX voltou para baixo dos 17 pontos, após ter atingido níveis vistos somente em eventos extremos. A tensão do momento se assemelhou ao evento envolvendo os bancos regionais, em março de 2023, mas dessa vez, não foi necessária nenhuma intervenção do Fed. E, por isso, voltamos velozmente ao regime anterior. O bull market ainda parece ter muitas pernas. Vamos em frente.

Forte abraço,

João Piccioni

PS1: Os nossos fundos de previdência continuam se destacando no mês. No Empiricus Renda Fixa Ativo FI RF Prev, aproveitamos a janela para comprar títulos atrelados à inflação com taxas reais de 6% ao ano. Como o fundo está em fase de acumulação, o momento parece bastante positivo. Especialmente quando olhamos sob a ótica do longo prazo e dos benefícios fiscais atrelados à classe do fundo.

PS2: O mesmo vale para o Empiricus Global Real Return FIM IE. Este veículo de previdência, destinado para investidores qualificados, guarda o poder do balanceamento entre a alocação em títulos atrelados à inflação (boa hora para comprar) — de 50% a 60% da carteira — e o ETF WRLD11 da Investo, cuja composição guarda alocações em ações globais — 40% da carteira —, que no longo prazo devem continuar a trazer inovações e valor para portfólios em construção (e para sua futura polpuda aposentadoria) – no Diário de Bordo do 26.06.2024, abordei em detalhes a sua estratégia: leia aqui.

Para conhecer mais sobre os produtos, acesse o site www.empiricusgestao.com.br.

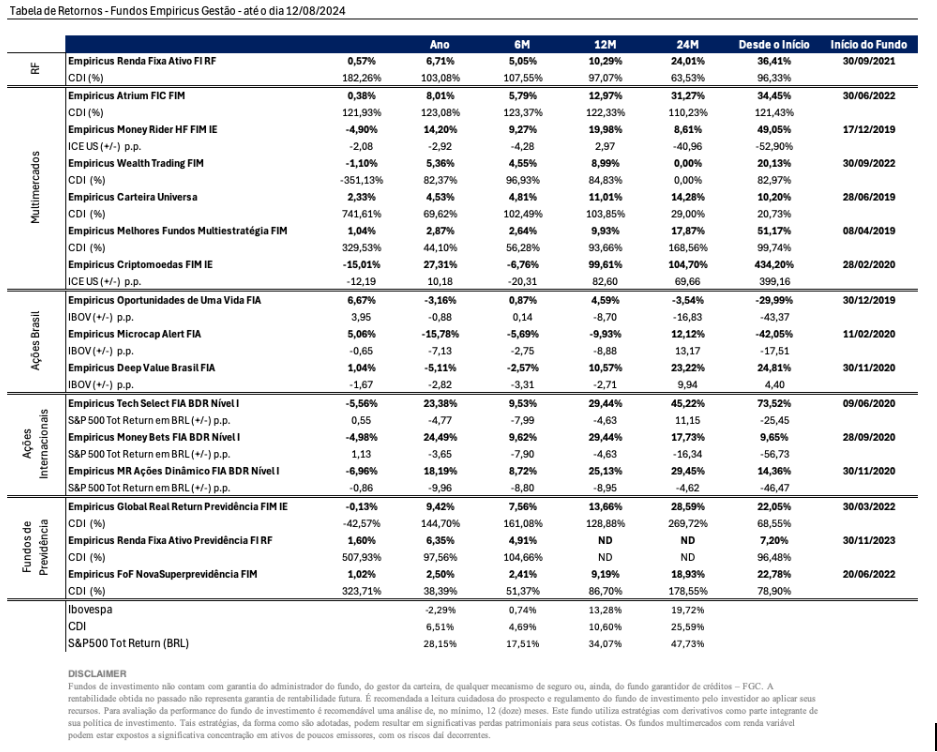

Apresentamos a seguir a tabela contendo os resultados das principais estratégias da casa, nas janelas mensal, anual, semestral e anual. Caso você deseje conferir algum outro fundo que não esteja presente nesta lista, visite o nosso site: www.empiricusgestao.com.br.

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

A primeira metade de agosto foi marcada por um intenso debate econômico entre os cenários "Goldilocks", onde a inflação recua e a economia se mantém estável, e a estagflação, caracterizada por crescimento fraco e inflação persistente. Esse embate gerou volatilidade nos mercados globais. Enquanto o Ibovespa subiu 4,47%, impulsionado por bons resultados corporativos e queda nos juros, os mercados internacionais começaram a se recuperar após um início de mês turbulento. Fundos de renda fixa e multimercados da Empiricus mostraram bom desempenho, enquanto o setor de tecnologia ainda enfrenta desafios, mas há sinais de reversão no horizonte. Leia completo...

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

A primeira metade de agosto foi marcada por um intenso debate econômico entre os cenários "Goldilocks", onde a inflação recua e a economia se mantém estável, e a estagflação, caracterizada por crescimento fraco e inflação persistente. Esse embate gerou volatilidade nos mercados globais. Enquanto o Ibovespa subiu 4,47%, impulsionado por bons resultados corporativos e queda nos juros, os mercados internacionais começaram a se recuperar após um início de mês turbulento. Fundos de renda fixa e multimercados da Empiricus mostraram bom desempenho, enquanto o setor de tecnologia ainda enfrenta desafios, mas há sinais de reversão no horizonte. Leia completo...

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

A primeira metade de agosto foi marcada por um intenso debate econômico entre os cenários "Goldilocks", onde a inflação recua e a economia se mantém estável, e a estagflação, caracterizada por crescimento fraco e inflação persistente. Esse embate gerou volatilidade nos mercados globais. Enquanto o Ibovespa subiu 4,47%, impulsionado por bons resultados corporativos e queda nos juros, os mercados internacionais começaram a se recuperar após um início de mês turbulento. Fundos de renda fixa e multimercados da Empiricus mostraram bom desempenho, enquanto o setor de tecnologia ainda enfrenta desafios, mas há sinais de reversão no horizonte. Leia completo...

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

A primeira metade de agosto foi marcada por um intenso debate econômico entre os cenários "Goldilocks", onde a inflação recua e a economia se mantém estável, e a estagflação, caracterizada por crescimento fraco e inflação persistente. Esse embate gerou volatilidade nos mercados globais. Enquanto o Ibovespa subiu 4,47%, impulsionado por bons resultados corporativos e queda nos juros, os mercados internacionais começaram a se recuperar após um início de mês turbulento. Fundos de renda fixa e multimercados da Empiricus mostraram bom desempenho, enquanto o setor de tecnologia ainda enfrenta desafios, mas há sinais de reversão no horizonte. Leia completo...

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

A primeira metade de agosto foi marcada por um intenso debate econômico entre os cenários "Goldilocks", onde a inflação recua e a economia se mantém estável, e a estagflação, caracterizada por crescimento fraco e inflação persistente. Esse embate gerou volatilidade nos mercados globais. Enquanto o Ibovespa subiu 4,47%, impulsionado por bons resultados corporativos e queda nos juros, os mercados internacionais começaram a se recuperar após um início de mês turbulento. Fundos de renda fixa e multimercados da Empiricus mostraram bom desempenho, enquanto o setor de tecnologia ainda enfrenta desafios, mas há sinais de reversão no horizonte. Leia completo...

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

A primeira metade de agosto foi marcada por um intenso debate econômico entre os cenários "Goldilocks", onde a inflação recua e a economia se mantém estável, e a estagflação, caracterizada por crescimento fraco e inflação persistente. Esse embate gerou volatilidade nos mercados globais. Enquanto o Ibovespa subiu 4,47%, impulsionado por bons resultados corporativos e queda nos juros, os mercados internacionais começaram a se recuperar após um início de mês turbulento. Fundos de renda fixa e multimercados da Empiricus mostraram bom desempenho, enquanto o setor de tecnologia ainda enfrenta desafios, mas há sinais de reversão no horizonte. Leia completo...

Ler Conteúdo