Diário de Bordo

A dança dos bancos centrais e a turbulência nos mercados globais

Os eventos ocorridos nas últimas semanas agitaram os mercados globais e o cenário político. Tal qual uma tela em elaboração, os caminhos tortuosos do seu início são insuficientes para que suas rotas sejam identificadas.

A tentativa de assassinato do ex-presidente Donald Trump no mês passado trouxe as primeiras ondas de choque para os mercados. O rotation trade deflagrado pelo ganho momentâneo de pontos na pesquisa eleitoral, movimento reminiscente do ocorrido em 2016, provocou os primeiros questionamentos em relação às ações ligadas ao mundo da tecnologia. O sell-off que veio em seguida ganhou o suporte de narrativas infundadas sobre os investimentos em inteligência artificial e a visão de que os números das Big Techs foram mais fracos do que o esperado.

Ao mesmo tempo, a entrada de Kamala Harris na corrida presidencial, após a desistência de Biden, adicionou uma nova camada de incerteza ao pleito. A vice-presidente ainda é uma incógnita em termos de política econômica e precisará se desvencilhar da história inflacionária do governo Biden.

Mas foi mesmo a dança dos bancos centrais ocorrida na semana passada que levou os ativos de risco à ebulição. O Banco do Japão surpreendeu ao aumentar as taxas de juros pela primeira vez em anos, provocando uma corrida intensa em direção ao iene e redução da atratividade do carry trade.

As implicações para os fluxos de capital global provenientes dessa decisão são grandes, já que um volume elevado de especuladores aproveitava a fraqueza do iene e os juros baixos do país para montar posições alavancadas em ativos de risco ao redor do mundo. Ao deflagrar o aumento de juros, o BoJ acabou por provocar uma corrida desses investidores para desmontar essas posições, alimentando substancialmente a volatilidade. A bolsa japonesa foi a mais afetada e o índice Nikkei-225 caiu mais de 12%, marcando seu pior dia desde a Black Monday, ocorrida em 1987.

Do lado do Fed, Jerome Powell praticamente telegrafou a decisão da próxima reunião do FOMC, que ocorrerá em setembro. Os 25 pontos base estão praticamente selados, apesar do discurso ainda cauteloso. No entanto, a deterioração do payroll de julho trouxe contornos negativos adicionais, provocando vendas forçadas no mercado acionário e uma forte queda dos juros.

Rapidamente, a narrativa negativa ganhou intensidade (e contornos criativos). O pânico tomou conta de Wall Street e não foram poucos os investidores que clamaram por cortes de emergência das taxas de juros, ou pela retomada do quantitative easing (QE). O resgate da chamada Sahm Rule — veja explicação abaixo —, abriu espaço para todo o tipo de desconstrução envolvendo a, até então, sólida economia americana.

A Sahm Rule é um indicador econômico criado pela economista Claudia Sahm em 2019 para identificar o início de uma recessão econômica nos Estados Unidos. Ela estabelece que uma recessão provavelmente está em curso quando a média móvel de três meses da taxa de desemprego nacional aumenta 0,5 ponto percentual ou mais em relação ao seu nível mais baixo nos 12 meses anteriores. Este indicador é valorizado por sua simplicidade e precisão histórica, dada a sinalização correta ante o início de todas as recessões desde a década de 1970. A Sahm Rule é particularmente útil porque se baseia em dados de desemprego, que são atualizados com mais frequência e menos atraso do que outros indicadores econômicos, permitindo uma avaliação em tempo real das condições econômicas.

Ou melhor, a deflagração da regra da economista, acarretada pela leitura de que o emprego nos EUA caminha rapidamente para uma rota descendente, trouxe de volta ao cenário a ideia do hard landing e, eventualmente, de um início de um processo de estagflação. A rota de colisão passou a ser vista como inevitável.

Alguns pontos, entretanto, merecem questionamentos (e atenção). Vamos à eles:

- Sobre o emprego: (i) o payroll referente ao mês de julho foi afetado pelos efeitos do furacão Beryl, que alcançou o litoral do Texas. O clima adverso acabou reduzindo a empregabilidade ao longo do mês; (ii) é importante termos em mente que a dinâmica empresarial dos EUA (e do mundo) se alterou bastante após a pandemia. A concentração dos empregos foi direcionada para empresas pequenas, que possuem até nove funcionários. Este comportamento dificulta a própria construção da estatística dos índices de emprego; (iii) a própria Claudia ponderou que o seu modelo não seria capaz de capturar a nova dinâmica do trabalho nos EUA, alterada substancialmente com a entrada dos imigrantes; (iv) por fim, vale mencionar que a rede de proteção das pessoas na economia atual é bem mais robusta do que em outras épocas, dado o volume de oportunidades criadas por meio da gig economy criada pelos aplicativos de serviços.

- Sobre o investimento em Inteligência Artificial que vem sendo realizado pelas Big Techs, vou tomar emprestado a leitura de Ben Thompson, um dos mais respeitados analistas no setor de tecnologia nos EUA. Para ele, o maior problema para as Big Techs é investir aquém do necessário. Neste sentido, a preocupação dos investidores deveria estar mais ligada à capacidade da companhia em manter suas operações rentáveis, em paralelo com o volume de investimento elevado. O trecho pronunciado por Mark Zuckerberg, CEO da Meta, na última teleconferência da empresa esboça exatamente a linha de raciocínio que os investidores de longo prazo deveriam ter: “(…) a medida que esses investimentos ganham escala, permaneceremos com o compromisso em manter a eficiência operacional por toda a companhia”. Em outras palavras, podemos esperar a manutenção das margens elevadas e crescimento de receitas.

- Também é preciso mencionar que, de fato, a desalavancagem do carry trade exacerbou o nervosismo dos investidores. Após um primeiro semestre muito bom para o mercado acionário, especialmente para o setor de tecnologia, era de se esperar alguma movimentação por parte dos investidores. A sanha vendedora foi vista durante o mês de julho e apresentou um comportamento muito parecido com aquele vivido em abril. Entretanto, o choque técnico provocado pela mudança de regime do BoJ levou os investidores que faziam o carry trade com a moeda japonesa a vender suas posições à vista nas ações ao redor do mundo e comprarem o iene para quitar suas dívidas. O efeito de retroalimentação desse comportamento elevou o preço do seguro (opções de venda) para níveis extremos e derrubou os ativos de risco. Até que esse processo se encerre (ou se reduza), a volatilidade dos mercados deve continuar elevada — e, teoricamente, enquanto ela permanecer em níveis elevados, o vetor dos preços das bolsas apontará para baixo.

- Por fim, o ponto interessante desses últimos dias foi que os títulos de longo prazo voltaram a funcionar como mecanismo de diversificação dos riscos das carteiras. Enquanto as ações se desvalorizavam, os títulos de renda fixa se apreciavam após a forte queda dos juros globais. A correlação entre os bonds e as ações lá fora finalmente voltaram ao campo negativo e a famigerada alocação 60/40 (60% em ações e 40% em títulos) deu os primeiros sinais de que pode voltar a funcionar.

Ainda existem mais alguns pontos ligados ao movimento recente nos mercados que podem ser explorados. Dentre eles, merecem menção a questão envolvendo a flutuação das moedas, o prazo para a dissipação da ilha de volatilidade atual e os prováveis efeitos inflacionários que poderão ser deflagrados a partir de um iene mais forte. Procurarei trazer tais questões ao longo das próximas edições do Diário de Bordo.

Mas em resumo, continuo com uma visão construtiva para os mercados acionários, a despeito do curto prazo mais nervoso. A dissipação do estresse se dará com a ratificação do corte de 25 pontos base nos juros americanos na reunião de setembro e, eventualmente, com o fim do processo eleitoral em novembro. O pêndulo para os ativos de risco ainda é favorável, dado o volume elevadíssimo de combustível que o Fed e o Tesouro americano detém para colocar a economia em uma rota ascendente caso seja necessário.

O comportamento dos mercados em agosto e os ajustes nas carteiras

O mês de agosto começou extremamente nervoso para o mercado acionário. Os principais índices da Bolsa americana desabaram nos últimos cinco pregões. Até o fechamento de hoje, o Nasdaq-100 e o S&P 500 perdiam 7,72% e 5,85% respectivamente.

Por aqui, tanto o Ibovespa quanto o índice de Small Caps escaparam do sell-off global. O primeiro cai apenas 0,23%, enquanto o segundo sobe mais de 2% nos primeiros pregões de agosto. A desconexão com os mercados internacionais está parcialmente calcada na baixa alocação dos investidores internacionais em ações brasileiras — elas não faziam parte da cesta do carry trade.

A curva de juros brasileira também se aproveitou do fechamento dos juros internacionais e a ponta longa acabou retornando para baixo da casa dos 12% ao ano. É verdade que após a Ata do Copom, divulgada na última terça-feira (6), as expectativas dos economistas quanto a uma alta da Selic para as próximas reuniões cresceram. O IPCA de julho, a ser divulgado amanhã (9), guardará certa relevância para a discussão sobre o tema. Em nosso cenário, mantemos a leitura de que os diretores do BC manterão as taxas nos níveis atuais, pelo menos até que seja possível compreender os caminhos da inflação global e dos demais bancos centrais.

Em termos de gestão, fizemos alguns movimentos de redução de risco nos fundos internacionais. No Tech Select, por exemplo, fechamos o mês de julho com uma posição de caixa mais elevada, cerca de 20%, em vistas a continuidade do regime de volatilidade. Como pontuado na Carta Mensal do Gestor recém divulgada, mantenho uma visão otimista para as ações do setor e acredito que a continuidade desse sell-off abrirá oportunidades extremamente interessantes em alguns nomes. Estamos nos preparando para aproveitá-las

Fizemos o mesmo movimento nos demais fundos internacionais. No Money Bets, por exemplo, aproveitamos o momento de fraqueza para adicionar as ações da Cameco (NYSE: CCJ), a maior companhia do segmento de Urânio; a Lam Research (Nasdaq: LCRX), um dos nomes interessantes da cadeia de semicondutores; a Novo Nordisk (NYSE: NVO), desenvolvedora do Ozempic e o Nubank. Todas empresas com potencial de médio prazo bastante interessante. Além disso, aumentamos a exposição nas ações da AppLovin (Nasdaq: APP), até aqui a grande vencedora do portfólio.

Nos fundos de renda fixa, viemos carregando uma posição mais elevada em títulos longos e atrelados à inflação. Tal movimento favoreceu substancialmente as carteiras. Tanto o Renda Fixa Ativo, quanto a sua versão previdenciária apresentaram ganhos significativos frente ao benchmark (CDI) no mês de julho, e começaram agosto a todo vapor. Apesar do ano difícil para o segmento, o Renda Fixa Ativo supera levemente o seu benchmark.

Por fim, conduzimos algumas mudanças nos pesos das ações presentes no Empiricus Deep Value Brasil FIA. Reduzimos levemente a posição nas ações ligadas às commodities e aumentamos o peso em ativos ligados ao cíclico doméstico. Essa escolha visa capturar um possível distensionamento da Bolsa brasileira, que seria provocado pelo início do ciclo de afrouxamento da política monetária americana. Os números trimestrais das companhias divulgados até aqui corroboram a tese de que, talvez, o pior tenha ficado para trás. A oportunidade se faz clara nos preços atuais.

Até semana que vem!

Forte abraço,

João Piccioni

PS1: Vou insistir neste tema: ainda é hora de empilhar na renda fixa atrelada à inflação. Especialmente nos fundos de Previdência. Em nosso fundo Empiricus Renda Fixa Ativo FI RF Prev, estamos aproveitando o momento para comprar títulos atrelados à inflação com taxas reais acima dos 6% ao ano. Como o fundo está em fase de acumulação, o momento parece bastante positivo. Especialmente quando olhamos sob a ótica do longo prazo e dos benefícios fiscais atrelados à classe do fundo.

PS2: O mesmo vale para o Empiricus Global Real Return FIM IE. Este veículo de previdência, destinado para investidores qualificados, guarda o poder do balanceamento entre a alocação em títulos atrelados à inflação (boa hora para comprar) — de 50% a 60% da carteira — e o ETF WRLD11 da Investo, cuja composição guarda alocações em ações globais — 40% da carteira —, que no longo prazo devem continuar a trazer inovações e valor para portfólios em construção (e para sua futura polpuda aposentadoria) – no Diário de Bordo do 26.06.2024, abordei em detalhes a sua estratégia: leia aqui.

Para conhecer mais sobre os produtos, acesse o site www.empiricusgestao.com.br

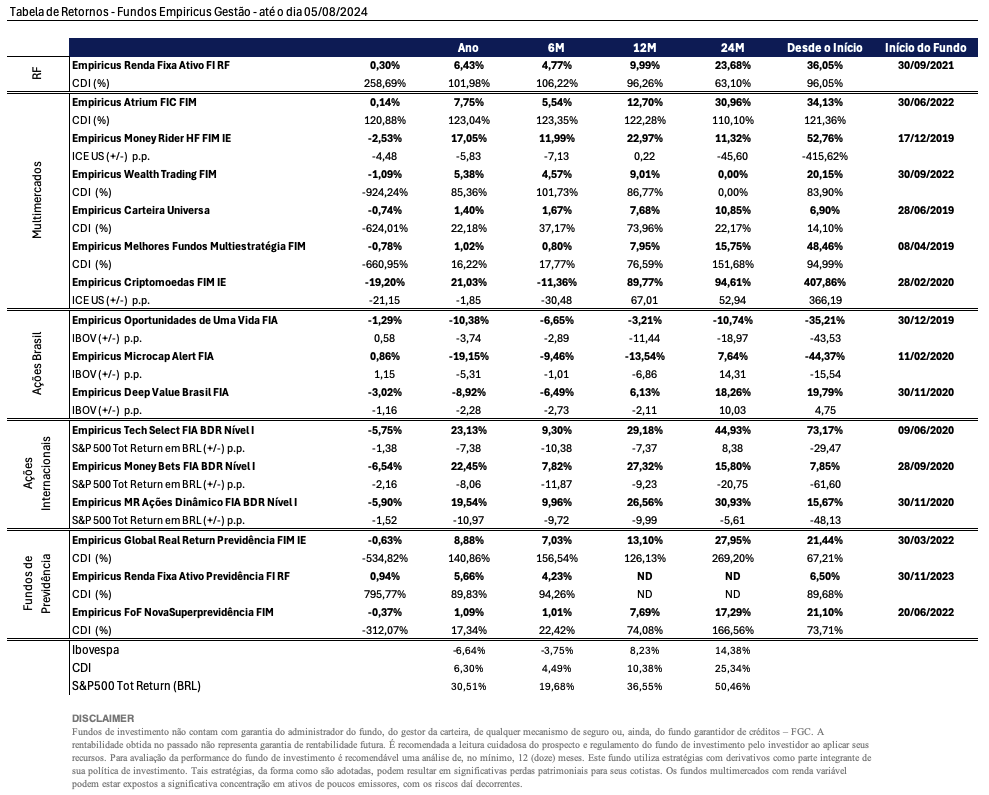

Apresentamos a seguir a tabela contendo os resultados das principais estratégias da casa, nas janelas mensal, anual, semestral e anual. Caso você deseje conferir algum outro fundo que não esteja presente nesta lista, visite o nosso site: www.empiricusgestao.com.br.

Conteúdos Relacionados

20 mar 2025, 9:56

Escorregadio quando molhado

Eventos políticos e econômicos abalaram os mercados globais, com destaque para a tentativa de assassinato de Donald Trump, que desencadeou volatilidade e questionamentos sobre as Big Techs. A entrada de Kamala Harris na corrida presidencial e a inesperada alta dos juros pelo Banco do Japão intensificaram as incertezas, enquanto o Fed sinaliza um possível corte de 25 pontos base em setembro. Apesar da turbulência, o mercado brasileiro tem se mostrado resiliente, e ajustes estratégicos em carteiras internacionais e domésticas indicam um foco em oportunidades de médio prazo, especialmente em tecnologia e renda fixa atrelada à inflação. Leia na íntegra!

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Eventos políticos e econômicos abalaram os mercados globais, com destaque para a tentativa de assassinato de Donald Trump, que desencadeou volatilidade e questionamentos sobre as Big Techs. A entrada de Kamala Harris na corrida presidencial e a inesperada alta dos juros pelo Banco do Japão intensificaram as incertezas, enquanto o Fed sinaliza um possível corte de 25 pontos base em setembro. Apesar da turbulência, o mercado brasileiro tem se mostrado resiliente, e ajustes estratégicos em carteiras internacionais e domésticas indicam um foco em oportunidades de médio prazo, especialmente em tecnologia e renda fixa atrelada à inflação. Leia na íntegra!

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

Eventos políticos e econômicos abalaram os mercados globais, com destaque para a tentativa de assassinato de Donald Trump, que desencadeou volatilidade e questionamentos sobre as Big Techs. A entrada de Kamala Harris na corrida presidencial e a inesperada alta dos juros pelo Banco do Japão intensificaram as incertezas, enquanto o Fed sinaliza um possível corte de 25 pontos base em setembro. Apesar da turbulência, o mercado brasileiro tem se mostrado resiliente, e ajustes estratégicos em carteiras internacionais e domésticas indicam um foco em oportunidades de médio prazo, especialmente em tecnologia e renda fixa atrelada à inflação. Leia na íntegra!

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Eventos políticos e econômicos abalaram os mercados globais, com destaque para a tentativa de assassinato de Donald Trump, que desencadeou volatilidade e questionamentos sobre as Big Techs. A entrada de Kamala Harris na corrida presidencial e a inesperada alta dos juros pelo Banco do Japão intensificaram as incertezas, enquanto o Fed sinaliza um possível corte de 25 pontos base em setembro. Apesar da turbulência, o mercado brasileiro tem se mostrado resiliente, e ajustes estratégicos em carteiras internacionais e domésticas indicam um foco em oportunidades de médio prazo, especialmente em tecnologia e renda fixa atrelada à inflação. Leia na íntegra!

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

Eventos políticos e econômicos abalaram os mercados globais, com destaque para a tentativa de assassinato de Donald Trump, que desencadeou volatilidade e questionamentos sobre as Big Techs. A entrada de Kamala Harris na corrida presidencial e a inesperada alta dos juros pelo Banco do Japão intensificaram as incertezas, enquanto o Fed sinaliza um possível corte de 25 pontos base em setembro. Apesar da turbulência, o mercado brasileiro tem se mostrado resiliente, e ajustes estratégicos em carteiras internacionais e domésticas indicam um foco em oportunidades de médio prazo, especialmente em tecnologia e renda fixa atrelada à inflação. Leia na íntegra!

Ler Conteúdo23 dez 2024, 18:30

Um rali de Natal às avessas, mas isso não é um problema para 2025

Eventos políticos e econômicos abalaram os mercados globais, com destaque para a tentativa de assassinato de Donald Trump, que desencadeou volatilidade e questionamentos sobre as Big Techs. A entrada de Kamala Harris na corrida presidencial e a inesperada alta dos juros pelo Banco do Japão intensificaram as incertezas, enquanto o Fed sinaliza um possível corte de 25 pontos base em setembro. Apesar da turbulência, o mercado brasileiro tem se mostrado resiliente, e ajustes estratégicos em carteiras internacionais e domésticas indicam um foco em oportunidades de médio prazo, especialmente em tecnologia e renda fixa atrelada à inflação. Leia na íntegra!

Ler Conteúdo