Diário de Bordo

A verdadeira democratização de investimentos

Oi,

Jojo aqui!

Antes de partir para sua leitura do Diário de Bordo, queria reiterar nosso compromisso em cuidar diligentemente de todas as soluções de investimentos que nos propusemos a fazer, desde o primeiro dia.

A crise pede cautela, mas também é uma excelente chance de sairmos mais fortes. Na semana passada, contei um pouco sobre como já enfrentei outras crises intensas ao longo da minha carreira (Eu e as crises). E como elas passaram e as oportunidades apareceram.

Essa semana estamos lançamos dois novos produtos; ambos com exposição cambial. O primeiro, um fundo cambial, aumentando o leque de alternativas de proteção para seu portfólio. O segundo, um produto com quatro níveis de diversificação para completar o seu portfolio, inclusive em momentos de crise.

A verdadeira diversificação: a medida que todo investidor deve considerar para seu portfólio

Você chama um Uber. Em poucos minutos, o carro vai até você. Graças ao iFood, você recebe a comida do seu restaurante favorito na porta do seu prédio. Precisa buscar um documento, assiná-lo e devolver para o advogado? A alguns cliques de distância, um entregador da Loggi pode resolver isso facilmente. Esqueceu de comprar algo no mercado ou na farmácia? Não tem problema, pede um Rappi. Graças ao Netflix, você assiste a todas suas séries favoritas sem sair do sofá. Nada de ir a uma loja em pleno frio para devolver o DVD. A cultura do momento é completamente on demand. As pessoas querem ter acesso a produtos e serviços quando e onde quiserem.

E é exatamente isso que essas empresas renomadas oferecem: otimização do tempo e, consequentemente, a maximização da conveniência. Todas elas, embora um pouco diferentes, trabalham de formas parecidas: possuem aplicativos e plataformas que conectam o usuário final a seus serviços e produtos. De forma rápida e sem intermediários.

E se você pudesse, em um clique, “chamar” um grupo com alguns dos gestores mais importantes do mundo para cuidar do seu dinheiro?

E se você pudesse delegar seu patrimônio às cabeças que administram ações americanas, japonesas, fundos de impacto e títulos globais?

Sem ter que operar nenhuma plataforma no exterior…

Sem ter que abrir nenhuma conta lá fora…

Nem ficar monitorando as variações do câmbio.

Você tem a chance de estar exposto às melhores estratégias em um único veículo.

Esse é o nosso intuito aqui.

Fazer com que, da sala da sua casa, entre um pedido no iFood e um filme no Netflix, você consiga acessar exatamente a mesma coisa que os grandes profissionais do mercado.

O que antes era restrito a um grupo seleto de pessoas, agora pode estar disponível para você. De forma simples e prática, sem precisar investir muito.

Essa é a verdadeira democratização de investimentos.

Deixe-me explicar do que estou falando…

A verdadeira democratização de investimentos

Hoje eu gostaria de propor uma das formas mais simples e efetivas de montar uma exposição global.

Essa é minha proposta para você mudar de patamar financeiro, sofisticando seus investimentos.

Assim, damos mais um passo alinhado ao nosso propósito: democratizar investimentos. Estreitar a distância entre o que há de melhor em termos de investimentos e o investidor comum.

A diversificação completa de investimentos

Todo investidor, por mais leigo que seja, sabe que existe um ponto crucial e vital para um portfólio robusto: a diversificação.

Não colocar todos os ovos na mesma cesta.

Não à toa, a devida diversificação é chamada de “o último almoço grátis”

Quem também defendia isso era Harry Markowitz, e isso lhe rendeu um prêmio Nobel – inclusive.

Um portfólio completo e bem equilibrado além de te permitir dormir bem quando nem tudo sai como esperado, pode trazer ótimos retornos quando as coisas vão bem.

Queremos que todos tenham a diversificação completa em seus portfólios.

E ela vai muito além do que só investir aqui no Brasil.

Existe um conceito chamado de “home bias”, ou, em tradução livre, viés doméstico que mostra a tendência que os investidores têm de concentrar seus investimentos no país em que vivem.

Para provar este ponto, quero que você pare um segundo e mentalize seu patrimônio: qual o percentual dele está alocado em ativos brasileiros?

Provavelmente você perceberá que está concentrado demais no Brasil.

E isso é normal, afinal existem diversas dificuldades associadas ao investimento estrangeiro, como restrições legais, custos adicionais de transação, declaração de imposto de renda, etc…

Além disso, sempre temos preferência por fazer aquilo que já estamos familiarizados. Nos sentimos seguros na zona de conforto e relutantes em sair dela.

Mas quando se trata dos seus investimentos, isso pode ser realmente perigoso. Ao não investir fora do Brasil, você está, involuntariamente, expondo seu patrimônio aos riscos relacionados ao mercado brasileiro como crise política, recessão, greves… Fora as oportunidades perdidas de não investir em mercados mais maduros e de rápido crescimento.

Enfim, não há uma única explicação razoável para você ter 100% do seu patrimônio investido em um país tão instável como o nosso.

Então como você se protege do viés doméstico?

Você já sabe a resposta, com a diversificação total.

Isso significa ter tanto renda fixa quanto variável, ter diferentes cabeças pensando a melhor forma de alocar seu dinheiro e, principalmente aplicar seus recursos em diferentes geografias.

E é exatamente isso que nosso novo produto irá fazer por você.

E, claro, fica a cargo dos gestores (escolhidos a dedos) saber exatamente qual ativo comprar em cada classe, em cada momento e em qual proporção.

Você está a poucos cliques de distância de se tornar um investidor global.

Está no ar o Vitreo FoF Melhores Fundos Global FIM IE

Para quem o fundo é destinado?

Por questões regulatórias (o fundo investe 100% no exterior), o Vitreo FoF Melhores Fundos Global FIM IE é um fundo destinado exclusivamente a investidores qualificados – que têm pelo menos R$ 1 milhão em aplicações financeiras – ou para aqueles que possuem certificações que o qualificam como tal (certificações aprovadas pela CVM como CEA, CGA, CFP, entre outros).

Quanto custa? Quais são as taxas e impostos?

A partir de R$ 1.000, investidores qualificados conseguem acessá-lo.

O Vitreo FoF Global FIM IE tem 0,75% ao ano de Taxa de Administração e 10% de taxa de performance sobre que exceder o ICE US Treasury Short Bond Index + 2% ao ano.

A cada R$ 1.000 investidos, 7,50 reais são pagos nessa taxa de administração ao ano. Ela remunera a gestora e o administrador, no caso o Santander.

A taxa total do fundo, incluindo as taxas dos fundos investidos e baseado na sua alocação inicial, ficará em torno de 1,38% a.a.

Posso resgatar? Demora?

Sim, lembrando que levam 62 dias para o dinheiro de fato “voltar para você”.

São 60 dias corridos para que o recurso seja cotizado + 02 dias úteis para o dinheiro cair na sua conta.

Quais são os riscos?

O fundo corre os riscos de estar exposto a diferentes tipos de ativos, entre eles renda variável e commodities, além da exposição cambial ao dólar.

Mas, é a velha história da assimetria convidativa.

O risco de não estar exposto às oportunidades no exterior é consideravelmente maior do que estar. Se você pensar que atualmente muita gente investe apenas em Brasil, isso sim é bem mais arriscado.

Os fatores de risco dos novos fundos estão devidamente descritos em seus regulamentos.

back to basics: 3 princípios básicos para nenhum investidor esquecer

Sempre me perguntam “como começar” ou a melhor maneira de montar uma carteira completa.

Já tentei fazer um passeio pelos nossos produtos como se eu fosse o Waze (confira aqui) e até falamos de apetite de risco e como montar seu prato de investimentos (confira aqui).

Mas hoje, queria te dar três “regras de bolso” básicas que todo – sem exceções – todo investidor deve encarar na hora de montar uma carteira completa.

Princípio #1: Tenha SEMPRE uma reserva de emergência

Estamos falando daquele dinheiro que você mantém “em caixa”. Prefiro não comentar aqueles que ainda o deixam na poupança ou na conta corrente. Sem um colchão de liquidez, você fica vulnerável. Você fica com seu dinheiro “preso” em aplicações e, precisando, não tem da onde resgatar.

Ou seja, ativos capazes de “virar dinheiro rápido”. Rapidamente de volta na sua conta.

O que é colchão de liquidez, afinal?

Damos o nome de “colchão de liquidez” àquele montante que você precisa ter disponível para recorrer em tempos conturbados. Onde sua construção patrimonial pode “dormir tranquila”. Aquele dinheiro que você saca caso tenha algum problema ou necessidade imediata.

Quanto é preciso investir no colchão de liquidez?

Para saber o tamanho ideal de sua reserva de emergência, você tem que saber seus gastos mensais. Pode ser aproximadamente. Some todas suas compras e despesas e veja seu “número mensal”. Agora, multiplique por seis. O ideal é você considerar ter de três a seis “meses” em uma reserva de liquidez. Lembrando que esse cálculo é aproximado e não estamos considerando inflação.

Onde investir?

Para garantir que você fique tranquilo financeiramente, não importa seu perfil, você precisa ter liquidez.

Na semana que vem lançaremos o Vitreo Selic FIRF Simples, um novo fundo com taxa zero, que investe 100% em títulos de renda fixa pós-fixada e tem aplicação mínima inicial de R$ 1.000 – uma belíssima oportunidade para criar seu colchão de liquidez.

O fundo investirá 100% em LFT, os títulos de renda fixa pós-fixada emitidas pelo Tesouro Nacional, e não tem taxa de administração nem taxa de custódia. A liquidez é diária, ou seja, você pode pedir resgate e no dia seguinte o dinheiro vai estar na sua conta.

Princípio #2: DIVERSIFICAR é questão de ordem

Nunca foi tão importante ter uma carteira diversificada. Se você aposta todo seu patrimônio em uma classe de ativos ou, pior, em um ativo, o que acontece em momentos ruins? Você topa perder tudo?

Por isso, desde o começo da Vitreo, insistimos para que você diversifique.

Quanto é preciso para investir de maneira diversificada?

Aqui está um instrumento simples e acessível para fazer isso, com R$ 1.000.

Onde investir?

O FoF Melhores Fundos é um fundo multiestratégia. Ele traz a oportunidade de investir em uma carteira inspirada nos mais elevados padrões de alocação, diversificando seu patrimônio entre várias classes de ativos (ações, multimercados, câmbio, ouro e renda fixa) através de alguns dos melhores gestores do mercado.

Essa é uma maneira simples e prática de investir de uma só vez em vários fundos.

Ele aproxima-se da sua capacidade máxima, por isso, fica nosso alerta para que você invista o quanto antes.

Princípio #3: PROTEÇÃO nunca é demais

Se você está acompanhando o noticiário, provavelmente viu que os tempos são difíceis. Vai passar, mas precisamos atravessar e sobreviver à tormenta.

Aumenta cada vez mais a importância de ter ativos como dólar e ouro como parte estratégica do seu portfólio – essencial em uma carteira diversificada e com proteções bem calibradas.

Onde investir?

Além do Vitreo Ouro, um dos fundos mais baratos da indústria, que combina Ouro e Dólar, ideal para blindar seu patrimônio, essa semana, lançaremos o Vitreo Dólar Cambial.

O novo fundo será 100% exposto ao Dólar, através de instrumentos como os contratos de dólar futuro. A moeda norte-americana, por se forte, funciona como um porto seguro nos momentos de aversão a risco, e por isso ela tem baixa correlação com os principais ativos de risco do mercado brasileiro, como o Ibovespa e até mesmo os títulos de renda fixa longos.

E ainda sobre diversificação global…

Todo mês, temos uma janela de abertura do nosso fundo AWP, que tem exposição ao All Weather Portfolio, fundo criado por um dos maiores gestores de hedge funds do mundo, Ray Dalio.

Nesse mês, o fundo estará aberto para captação da seg 23/03 até a qui 26/03.

De acordo com as regras da CVM, o fundo é exclusivo para investidores profissionais. Clique para saber mais sobre essa estratégia que já é testada a décadas e se provou um sucesso.

Pergunte ao Jojo

Abri este espaço para responder algumas das várias perguntas que tenho recebido por e-mail. Ah, só lembrando que o espaço aqui é destinado para dúvidas gerais de produtos, críticas e sugestões dos produtos Vitreo. Para as demais perguntas, criamos uma central de atendimento onde é possível encontrar os diversos caminhos para tirar dúvidas ou resolver problemas: clique aqui.

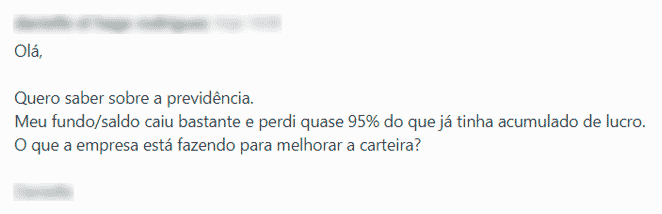

Temos recebido várias perguntas sobre o FoF SuperPrevidência.

O fundo, como a pergunta acima já antecipa, tem sofrido com os movimentos bruscos de mercado. Nem poderia ser diferente. Os investimentos do fundo estão divididos em diferentes classes de ativos, como renda fixa crédito, multimercados e renda variável, além de uma parcela destinada para proteções.

Todas as classes de risco estão sofrendo bastante nas últimas semanas, desde que a crise do coronavírus atingiu os mercados. Até a última quarta 18/03 o Ibovespa caiu mais de 40% desde o início do ano, por exemplo. Além disso, a volatilidade dos mercados subiu fortemente. Nosso fundo que normalmente tinha uma volatilidade em torno de 4% ao ano, agora registra um número 2 a 3 vezes maior.

Os gestores escolhidos para compor as carteiras tem se movimentado bastante. Os gestores de renda fixa crédito tem aproveitado os movimentos para comprar novos ativos, que agora pagam prêmios muito altos. Os gestores na classe de multimercados são os que mais estão se mexendo. Em sua maioria, reduziram risco, aumentaram proteções, se reposicionaram para se proteger mais, e poder voltar a investir na hora que a situação melhorar. Já os gestores de renda variável, estão olhando oportunidades de valor relativo, trocando posições, mas mantendo suas alocações em ações, de acordo com o objetivo dos seus fundos. Na parcela de proteções, nossa exposição ao dólar reduziu um pouco a intensidade da queda, assim como a posição em renda fixa global.

O mais importante agora é manter a serenidade e olhar para frente. Felizmente essa é uma característica natural do investimento em previdência. Estamos normalmente olhando para muitos anos à frente. E nessas horas, em movimentos intensos de mercado como o que estamos enfrentando, essa é uma vantagem importante. Porque nos permite justamente manter a calma, não tomar atitudes precipitadas que poderiam trazer prejuízos permanentes. Mais do que isso, nos mantem atentos nas oportunidades que, com certeza, vão surgiu ao longo do processo.

Uma pergunta adicional que cabe responder aqui, é em relação aos aportes regulares, prática comum na previdência. Essa é outra vantagem importante desse produto, em momentos com esse. A recorrência dos aportes programados é a melhor forma de aproveitar as oportunidades que vão surgir, sem cair na tentação de adivinhar o melhor momento. Historicamente essa disciplina nos aportes recorrentes é sempre a vencedora no longo prazo.

Estou absolutamente alinhado com você. Meus recursos de previdência assim como o dos meus filhos também estão investidos no FoF SuperPrevidência. Vamos superar essa crise e defender os investimentos para o nosso futuro.

Live extraordinária: vocês perguntaram e nós respondemos!

Uma coisa é certa: o momento é cautela. Como forma de abrir mais um espaço de diálogo com você – investidor – e para ficarmos cada vez mais próximos nestes períodos de incerteza, Patrick, Kiki e eu, gravamos uma Live extraordinária na última quarta-feira, dia 18/03.

Fizemos uma análise geral da atual situação econômica mundial e um overview da estratégia adotada para cada um dos nossos produtos.

Respondemos, também, às dúvidas e preocupações sobre o momento do mercado financeiro e o impacto que isso traz nos investimentos.

Vale conferir a Live na íntegra!

Especial Quarentena – um plantão de dúvidas especial

Logo depois de terminarmos a Live, recebemos centenas de respostas positivas nos mais variados canais de comunicação. Assim, decidimos que – durante este momento mais delicado – faremos um plantão de dúvidas semanal, que batizamos de Especial Quarentena.

Todo conteúdo é feito por e para vocês. Eu, Patrick e Kiki responderemos às principais dúvidas e questões que estão chegando por aqui, em linha com o nosso compromisso de sermos sempre transparentes.

Os vídeos ficarão disponíveis em nossos canais sociais e, para quem preferir, também tem como alternativa escutar pelo nosso VitreoCast.

Participe mandando suas perguntas para duvidas@mkt.vitreo.com.br.

Lado a Lado com o Editor: Bruno Mérola e Felipe Arrais

No meio da crise, consegui sentar para conversar com o Bruno e Felipe sobre a indicação de investimento que está por trás do novo FoF Global.

Bruno comanda a equipe que assina o relatório “Os Melhores Fundos de Investimentos” na Empiricus.

Falamos sobre todo o processo que culminou com o lançamento do novo fundo. E porque ele é um interessante instrumento para gestão de portfolios, mesmo no cenário de crise que estamos vivendo.

Não deixe de assistir.

Conteúdos Relacionados

3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

Começo a primeira edição do Diário de Bordo de 2025 refletindo sobre os eventos recentes nos mercados financeiros globais. De antemão, já posso antecipar que o retorno das férias não tem sido trivial. Os contornos do cenário base estabelecido em nosso Outlook 2025 já começaram a ganhar os seus primeiros desafios… A trajetória da inflação …

Ler Conteúdo