Diário de Bordo

As vantagens (e desvantagens) de investir no que você pode tocar

Talvez por nossa natureza desconfiada, nós brasileiros sempre gostamos das coisas que podemos tocar com as mãos.

Carro, casa, eletrodomésticos, mobiliário, obras de arte, joias… A gente gosta de poder ver e tocar naquilo que a gente compra. É a prova mais primitiva que a coisa em si existe.

Eis aí o primeiro e maior desafio, no fim das contas, de uma plataforma de investimentos. A gente tem que provar para a pessoa (no caso, uma pessoa brasileira) que fazer uma TED para a Vitreo e investir seu dinheiro na nossa área logada é o melhor que você pode fazer com o fruto do seu trabalho.

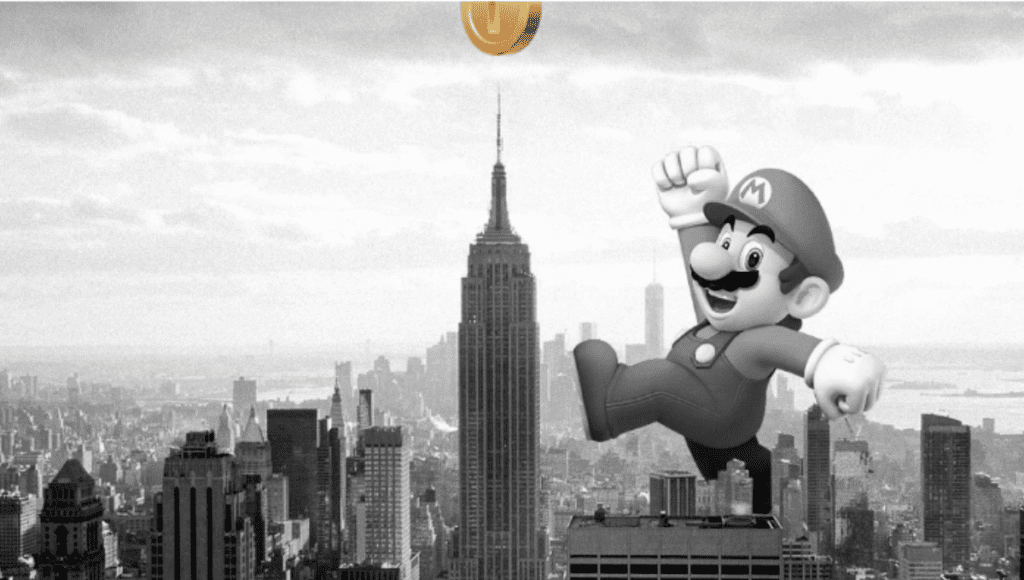

Confesso que um número que sobe e desce em uma área logada não é o melhor incentivo do mundo. Talvez a gente pudesse deixar as coisas mais coloridas e lúdicas, implementar a tal da “gamificação”. Imagina se você tivesse que, como no Super Mario, colher os lucros de seus investimentos em uma aventura em que você enfrenta inimigos e pula em blocos de tijolos de onde saem as moedinhas que representam seu lucro?

Talvez fosse mais divertido (sei que a alusão ao Mario entregou a minha idade, mas, em matéria de game, eu sou daqueles que ainda está tentando se acostumar com cenários em 3D… confesso que estou defasado).

Mas, infelizmente, não tem jeito: dinheiro é coisa séria e a nossa área logada tem que mostrar apenas o efeito da volatilidade dos ativos em sua carteira, para cima ou para baixo.

Sim, também tem essa. A gente tenta mostrar a você que parte do jogo é inclusive ver o seu dinheiro eventualmente perdendo valor. E que, no longo prazo, a tendência é que ele ganhe valor. Muito valor. Sempre, também, afirmando que não podemos garantir nada e que retorno passado não é garantia de lucro futuro.

(Nosso diretor de Compliance, Guilherme Cooke, não sabe, mas eu já tenho um atalho no meu teclado para escrever “retorno passado não é garantia de lucro futuro” de tanto que ele me faz escrever isso).

Esse é um dos maiores obstáculos que a Vitreo enfrenta, por mais que a gente sempre tente ficar próximo de nossos clientes, seja pelas lives, seja pelos plantões de dúvida, seja nas redes sociais, seja por meio deste Diário de Bordo…

… A gente nunca vai conseguir competir com algo como, por exemplo, um imóvel.

E eu entendo isso, de verdade. O imóvel tem tijolo, parede, alvenaria, tem um endereço. Se você não quiser alugar para alguém, pode ir morar lá… Traz uma segurança quase infantil saber que você tem um espaço no mundo para chamar de seu.

Mas meu ponto é que um imóvel tem riscos como qualquer ativo listado na Bolsa. E nem me refiro à perda de valor da localização e à depreciação… Tem toda uma gama de riscos que a gente tende a fazer vista grossa antes de comprar.

O primeiro deles é o próprio compromisso que o imóvel exige.

Como todo mundo sabe (ou tem uma história de algum parente ou amigo), comprar imóvel é uma aventura que pode lhe custar dezenas de noites mal dormidas e pode comprometer anos da sua vida…

E não é uma compra fácil sob todos os pontos de vista possíveis: é um processo burocrático kafkiano, um compromisso financeiro mais duradouro do que a maioria dos casamentos de hoje em dia e toda a questão da reforma pode ser uma dor de cabeça inigualável…

A gente só sabe como pode ser cara uma cuba de banheiro, uma porta ou uma mísera torneira de cozinha quando resolve comprar ou reformar um imóvel…

Todos os gastos arredondam-se para cima, toda parede que você resolve quebrar (ou erguer) tem um porém… Sem contar alguns riscos que são impossíveis de prever. De repente, depois de feito todo o processo, você descobre que seu vizinho é um aspirante a DJ de música eletrônica que só sente a real inspiração de madrugada.

Ou algo que pode ser igualmente irritante: você resolve comemorar a compra do imóvel recebendo um grupo pequeno de amigos em casa. Abre um vinho, põe uma música para tocar, tudo em um volume para lá de razoável… Eis que, às 22h em ponto, toca o interfone e vem a primeira reclamação: seu vizinho de baixo alegou para o porteiro que está acontecendo uma verdadeira bacanal em seu apartamento…

Enfim, tudo tem risco. E eu vou lembrar um trecho do “Grande Sertão: Veredas”, do Guimarães Rosa, que o Felipe Miranda adora também citar: “Viver é negócio muito perigoso…”

Mas há maneiras de se aliar a praticidade do investimento à confiança no imóvel – afinal, o número na área logada pode até não ser lá muito lúdico, mas lhe garanto que dá bem menos dor de cabeça do que receber a ligação de um pedreiro avisando que, sem querer, furou um cano do banheiro… E, sim, sei que você pensou nos FIIs, os fundos imobiliários.

A Vitreo tem, inclusive, um produto que investe somente em FIIs, inspirado no relatório Renda Imobiliária, da Empiricus. É a carteira administrada Renda Imobiliária, a forma mais inteligente de investir em imóveis, com mais liquidez e sem precisar se preocupar com as burocracias tradicionais do setor.

Mas eu — e a Vitreo — fomos além.

É possível você aliar a praticidade dos seus investimentos com a tangibilidade dos imóveis, no melhor local do mundo para se ter imóveis.

O que você acha da ilha de Manhattan, no coração de Nova York, por exemplo? O metro quadrado mais valorizado da cidade mais rica do mundo está bom para você?

E, dentro de Manhattan… O que você acha… do Empire State Building? O prédio mais icônico da cidade mais rica do mundo, dentro do país com economia mais resiliente do planeta, lhe parece um bom negócio?

E se eu lhe dissesse que você pode ser – indiretamente – dono de uma parte do Empire State Building e de uma série de outros imóveis nos EUA? E que pode lucrar com isso…

Tudo sem precisar conversar com pedreiro nova-iorquino, sem ter que saber se a cuba preta do banheiro masculino do Linkedin (porque o Linkedin é um dos locatários do Empire State) quebrou…

Sem ter que se preocupar com nada além de achar que vale a pena.

E, por fim, e se eu lhe dissesse que SÓ A VITREO tem um fundo que investe nesse tipo de negócio, que são os REITs (Real Estate Investment Trust), os fundos e empreendimentos imobiliários americanos listados em bolsa?

Parece uma boa ideia? Então acho que você tem que ler este documento que eu escrevi na semana passada sobre o nosso novo fundo de REITs feito em cogestão com a RBR Asset Management, uma das empresas que mais entendem de imóveis no Brasil.

O mercado de REITs é muito mais consolidado do que o nosso mercado imobiliário. Para se ter uma ideia, segundo pesquisa do site reit.com, 27% dos americanos investem em REITs enquanto menos de 1% dos brasileiros são detentores de fundos imobiliários.

Para se ter uma ideia do tamanho de mercado dos REITs, veja este infográfico feito pela RBR:

As colunas indicam o número de REITs que há no mercado americano; o traço cinza mostra o valor de mercado total da área, que, em 2019, superou a marca dos mil bilhões. Sim, mil bilhões é o mesmo que um trilhão. De dólares, claro.

Isso é muito próximo do PIB brasileiro, que, segundo o IBGE, em 2019 foi de 7,3 trilhões de reais. O que, no câmbio atual seria algo próximo de 1,36 trilhões de dólares.

Isso é só para começo de conversa. Porque, em rentabilidade, os REITs também se saem muito bem. Tanto que historicamente vêm batendo o S&P 500, em três vezes.

Fonte: NAREIT

Ou seja: é uma categoria de investimento tradicional, consolidada, imensa e rentável. Nada mau, não?

Ah! E garanto que você pode “tocar” quase todos os ativos deste fundo. A diferença é que você tem que pegar um avião até os EUA para ir lá checar e tocar com suas mãos. Acho que você não se incomoda, não é?

Live com a RBR

Foi espetacular a live de ontem com o Daniel Malheiros, da RBR Asset, que faz a cogestão do nosso fundo de REITs com a Vitreo.

Muito em linha com o nosso pilar de sermos transparentes. Todas as perguntas foram respondidas e esclarecidas. O Daniel, inclusive, abriu toda a alocação do fundo.

Outro ponto que me chamou muito a atenção foi a empolgação dele para falar do momento histórico de entrada nesse fundo de REITs.

Qualquer um que assistir à live vai entender o tamanho da chance. É só ver como o Daniel é enfático ao falar do assunto.

Outro highlight foi o elogio de uma figurinha carimbada em nossas lives, o Cristiano, que está em todas e sempre traz perguntas super inteligentes e pertinentes. Sério, tem vezes que eu acho que o Cristiano conhece mais a Vitreo do que eu mesmo.

Olhe o que ele disse dessa live:

Se o Cristiano falou, tá falado.

Ou clique abaixo para assistir à live, caso não tenha visto.Quero assistir a live com a RBR

Clique abaixo para investir no nosso fundo de REITs (lembrando que, por uma exigência da CVM, é um produto disponível apenas ao investidor qualificado).Quero investir no RBR Real Estate Global

Live sobre W-ESG com Berkeley Revenaugh, da Franklin Templeton

Na semana que vem, o VitreoAoVivo será especial!

Minha conversa vai ser com a Berkeley Revenaugh, gerente sênior da Franklin Templeton, uma das maiores gestoras de ativos do mundo e nossa parceira no fundo Franklin W-ESG.

Como eu disse no DB passado, é um fundo focado nas pautas ESG (meio ambiente, sociedade e governança), mas também na parte W, de women. Ou seja, na equidade de gênero.

Um fundo de ações que investe em empresas globais que tenham esse foco ESG e, no mínimo, três mulheres no board.

Como mencionei, a Franklin fez um backtest que mostra que as empresas que passam por esse filtro têm tido historicamente um desempenho melhor que o S&P 500.

Vai ser um prazer conversar – e principalmente ouvir — o que a Berkeley tem para contar. Sempre dá gosto de conversar com gente inteligente e com o pensamento à frente do seu tempo. É semana que vem, na tradicional quarta-feira. Não perca!

A estreia do Vitreo Essencial Moderado

Nesta terça-feira, colocamos no ar aquele fundo que vai me ajudar muito nesta vida.

O Essencial Moderado é, a partir de agora, a minha resposta para quando alguém vier me perguntar “Jojo, onde investir agora começando com pouco”?

Simplesmente porque ele é uma alocação de vários fundos Vitreo mirando um perfil de investidor moderado/experiente, com aporte inicial a partir de R$ 1.000.

Tem de tudo um pouco: tem fundo para qualificado, como Best Ideas e o FoF Melhores Fundos Global, tem renda variável, renda fixa, alocação global… E conta com a gestão ativa da minha equipe e do Kiki.

Conforme o movimento dos mercados, a gente pode ir apimentando um pouco ali ou protegendo um pouco acolá. É, portanto, o fundo mais prático e acessível que replica a minha maneira (e a da Vitreo) de pensar investimentos. Um monte de gente já está investindo. A Bettina, da Empiricus, fez um baita barulho sobre o assunto (valeu, Bettina!), o que ajudou a gerar o Buzz.

É um produto feito especialmente para aqueles clientes que falam que a gente “lança muita coisa legal” e não consegue investir em tudo ao mesmo tempo.

Clique abaixo para investir.Quero investir no Essencial Moderado

Vem aí o WB90

O spoiler da semana tem 2 letras e um número: WB90.

Se por acaso estiver sendo enigmático demais, a menor explicação, por sua vez, já diz tudo.

Warren Buffet completou 90 anos no domingo 30/08.

É isso mesmo que você pensou. Vamos lançar um fundo em homenagem a um dos mais icônicos investidores de todos os tempos. Ele que é fonte de inspiração para tantos profissionais e investidores, também serviu de inspiração para a gente criar este fundo: o Vitreo WB90 FIA BDR Nível I.

O alvo de investimento do fundo já tem um track record absurdo. E em casos assim, as imagens falam muito mais do que as palavras, como você pode ver abaixo.

Um recorte modesto, de 30 anos, da Berkshire Hathaway (conglomerado do Buffet que investe em diversos segmentos) vs o S&P 500 mostra um retorno muito acima, para o Oráculo de Omaha, de 14,01% contra 10,54% do S&P 500.

Através deste fundo, você terá a chance de investir em tudo que o Warren Buffet investe, mas faremos uma gestão diferenciada. Você terá entre 30% a 40% em absolutamente tudo da Berkshire e o restante divididos em ações da mesma empresa, mas com pesos escolhidos por nós.

Este fundo estará disponível para o público geral, com o valor mínimo de R$ 5.000 e uma Taxa de Administração de 0,9% ao ano.

O restante eu vou deixar para terça-feira.

Vamos falar sobre portabilidade?

Hoje quem pediu um espacinho aqui para falar com vocês foi o Cooke, nosso diretor de Compliance. O assunto é a “portabilidade” dos fundos. Foi até notícia no Valor de hoje.

A ANBIMA vai lançar um novo conjunto de regras para regular a tal “portabilidade” de investimentos, tanto de ativos diretos (como ações, debêntures, COEs) quanto de cotas de fundos de investimento.

A portabilidade discutida aqui é a possibilidade de trocar a instituição custodiante/corretora dos seus investimentos sem precisar resgatá-los. O conceito aqui é um pouco diferente da portabilidade com a qual já estamos acostumados na previdência, pois você só muda a corretora, mas o ativo é o mesmo.

Atualmente, a portabilidade de fundos conta apenas com guias de orientação – e a sugestão da ANBIMA é transformar essas orientações em regra.

Essas novas regras estão em audiência pública, momento em que a ANBIMA pede que os associados se manifestem sobre as regras sugeridas. Você pode encontrar mais informações sobre a audiência neste link aqui.

Vamos mandar uma manifestação da Vitreo, mas gostaríamos também de contar com a ajuda de vocês! Afinal, queremos representar os interesses dos nossos investidores – e o seu interesse também é nosso. Por isso, se puder responder uma pesquisa rápida, teremos ainda mais material para a nossa participação!

Não demora mais que 3 minutos!Quero responder à pesquisa sobre portabilidade

#umfundopordia

A semana foi mais curta, mas tem muita novidade! Iniciamos a distribuição de 4 novos gestores na nossa plataforma. Muito feliz, porque tenho uma relação particular com todos os gestores há bastante tempo.

Na 3ª feira, colocamos o Brasil Capital 30 FICFIA, fundo de renda variável gerido pelo meu amigo André Ribeiro e equipe. O fundo é uma das principais alocações em ações dos nossos FoFs e posso dizer que sou um dos primeiros cotistas da casa, fundada em 2008. Destaque também para a taxa do fundo, um dos mais baixos entre os fundos do segmento.

Ontem foi a vez do Hix Capital FICFIA e HIX Capital Institucional FIA, fundos de renda variável da casa fundada pelos irmãos Gustavo e Rodrigo Heilberg, que trazem para os fundos sua experiência na economia real. Temos alocação na casa em alguns dos nossos FoFs.

Hoje subimos o Bogari Value Q FICFIA, outro fundo que faz parte da minha alocação em ações há mais de uma década. O fundo de renda variável, gerido pelo Flavio Sznajder e equipe, também está nos nossos FoFs.

Amanhã será a vez do Oaktree Global Credit FICFIM IE, fundo de renda fixa crédito global que é o carro chefe da gestora americana Oaktree, liderada por ninguém menos que Howard Marks.

Outra boa notícia para dividir com você é que finalmente ajustamos nosso sistema para atender os fundos que têm regras especiais de aporte e resgate. No Diário de Bordo de 13/08 eu alertei sobre isso.

Então, além dos fundos novos acima, estão de volta (para ficar) para a plataforma esta semana: AWP, Gama Bridgewater, JGP Select, Man AHL Target Risk, Pandhora Essencial e os Pimco Income e Pimco Income Dólar.

Eu não costumo dar spoiler dos fundos que vêm por aí na prateleira. Mas recebi tantas perguntas sobre esse em particular que resolvi avisar aqui. Na próxima segunda-feira é a vez do tão esperado Patria PIPE Feeder Private FICFIA!

E por fim, o Kinea Atlas II FIM fechará para captação no dia 15/09! Então, corra, se você ainda quer investir nele. Quando o fundo fechar, mesmo quem já está investido não poderá aumentar a alocação. O horário limite para movimentação desse fundo na plataforma da Vitreo é às 14h.

Pergunte ao Jojo

Abri este espaço para responder algumas das várias perguntas que tenho recebido por e-mail. Ah, só lembrando que o espaço aqui é destinado para dúvidas gerais de produtos, críticas e sugestões dos produtos Vitreo. Para as demais perguntas, criamos uma Central de Atendimento onde é possível encontrar os diversos caminhos para tirar dúvidas ou resolver problemas: clique aqui.

Obrigado pela pergunta. Você não deixa de ter razão. Discutimos (nós e a RBR) esse ponto profundamente antes de lançar o fundo.

E chegamos à conclusão de que há espaço para os dois produtos.

O atual, com alocação preponderante em REITs e um complemento pontual em FIIs locais, tudo com hedge cambial, para tirar a variação cambial do jogo. Esse fundo deve buscar um retorno próximo do yield atual da carteira (em torno de 5%) mais o eventual ganho de capital dos ativos.

E um segundo fundo, provavelmente com 100% de alocação em REITs e sem hedge cambial, ou seja, com exposição aberta às variações da moeda.

E além desses dois, depois da Live de ontem, ainda ficou claro que existe demanda para um terceiro fundo, destinado ao público geral, com a alocação invertida, ou seja, 80% em FIIs e 20% em REITs (limite máximo de alocação no exterior para esse público).

Esta pergunta eu vou passar para o Cooke, também. A bola está com você, Cooke.

“Jojo, como regra geral, nos EUA os REITs têm tributação de 30% na fonte em relação aos proventos e o ganho de capital é isento. Essa regra se aplica tanto para a pessoa física que investe diretamente nos REITs quanto para o FIA. No entanto, ao realizar o investimento aqui no Brasil, a pessoa física também deve pagar IR de 15% sobre o ganho nos REITs, para cada operação. Já no FIA, essa tributação só acontece quando o investidor decidir resgatar do fundo. Ou seja: no FIA, o investidor conta com a possibilidade de diferir o imposto de renda até o momento do resgate, bem como compensar ganhos e perdas automaticamente”

Guilherme Cooke, diretor de compliance da Vitreo.

Recado do Hara

Fábio Hara é o nosso head de desenvolvimento de sistemas. Toda semana ele manda um e-mail para a empresa toda contando das novas funcionalidades que “subiram” para o app e para o site.

Temos duas mudanças importantes que virão a partir da semana que vem.

A principal delas é a possibilidade de cadastrar mais de um dado bancário vinculado à sua conta Vitreo. Você poderá cadastrar quantos bancos quiser. É uma funcionalidade nova no desktop e no app.

A partir da semana que vem, o cadastro de novos dados bancários acontecerá assim:

DESKTOP

Na sua área logada no site, você vai no campo com seu nome e clica em “Dados bancários”

Até agora, você só podia vincular um banco à sua conta Vitreo. A partir da semana que vem, você poderá clicar em “adicionar outra conta” e cadastrá-la.

A partir daí, no menu de Dados Bancários, você poderá escolher a sua conta de preferência, com um simples clique.

APP

O procedimento é muito simples. No menu principal, você acessará “Dados Bancários”.

E, em seguida, você vai clicar em “acessar nova conta”.

E pronto. É só cadastrar o novo banco da mesmíssima forma que sempre fez.

Outra novidade importante será a nova versão do aplicativo, a versão 4.0.11, que estará disponível já na segunda-feira agora.

A nova versão virá com a possibilidade de você avaliar o app internamente. Não será preciso mais ir até a loja do app (Google Play ou Apple Store) para avaliá-lo.

Além disso, o novo app virá com correções de problemas e bugs.

Um abraço,

Conteúdos Relacionados

3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

Começo a primeira edição do Diário de Bordo de 2025 refletindo sobre os eventos recentes nos mercados financeiros globais. De antemão, já posso antecipar que o retorno das férias não tem sido trivial. Os contornos do cenário base estabelecido em nosso Outlook 2025 já começaram a ganhar os seus primeiros desafios… A trajetória da inflação …

Ler Conteúdo