Diário de Bordo

De volta ao batente com as mesmas incertezas

Férias servem para quebrarmos o ritmo (alucinante, por vezes) das nossas rotinas.

Os últimos dois Diários de Bordo foram escritos pelo Kiki, enquanto eu aproveitava alguns dias para fazer essa pausa. Agora é ele que está fora, indo visitar algumas faculdades para o filho mais velho.

Enquanto meus filhos inauguravam a fase de viagens e férias com amigos, eu, a Silvia e as minhas enteadas fomos visitar os Lençóis Maranhenses.

Para quem nunca ouviu falar, o Parque Nacional dos Lençóis Maranhenses é uma área protegida de aprox. 1.550 km² na costa atlântica norte do Brasil. Para você ter uma ideia do tamanho, daria para colocar a cidade de São Paulo inteira dentro dele. Ou mais de 150 mil campos de futebol do tamanho do Maracanã!

É conhecido por sua vasta paisagem desértica de grandes dunas de areia branca e pelas lagoas sazonais de água da chuva (são mais de 36 mil!).

O parque tem sua localização no Cerrado, mas por apresentar forte influência da Amazônia e Caatinga, abriga diversos ecossistemas, como o manguezal, a restinga e um campo de dunas.

Visitamos o parque por três “portas” ou cidades diferentes: Atins, Barreirinhas e Santo Amaro. Acredite ou não, cada uma oferece uma experiência diferente e uma oportunidade única de interagir com as comunidades da região e de conhecer provavelmente uma das mais belas obras da natureza, no mundo todo.

E funcionou! Apesar da intensidade dos passeios e dos desafios de férias com recém-adolescentes, consegui espairecer e me desligar (um pouco…) do mercado.

Fica aqui minha dica: coloque esse destino na sua lista de desejos! Você não vai se arrepender! Ah, mas anota aí, a melhor época para visitar Lençóis é entre maio e julho, por conta das chuvas que enchem as lagoas.

Bom, de volta ao batente e às mesmas discussões das últimas semanas, com analistas de todos os cantos opinando sobre a capacidade dos bancos centrais de frear a inflação que segue batendo recordes, sem exagerar na dose do remédio (principalmente juros altos) e condenar as economias a entrarem em recessão.

A maioria dos analistas já não discute se teremos uma recessão nos Estados Unidos, a dúvida agora é quando e com que intensidade.

Ontem, quarta-feira (27) à tarde, com voto unânime dos seus 12 membros, o banco central americano subiu os juros em 0,75%, levando os juros para o intervalo de 2,25%-2,5%. Lá a inflação é a mais alta dos últimos 40 anos!

Na divulgação do aumento, as mesmas justificativas: apesar de alguns sinais de desaceleração na economia, desemprego segue baixo e a inflação segue alta, pressionada por desequilíbrios na relação de oferta e demanda causados pela pandemia e alta nos preços de energia e alimentos, piorados com a guerra na Ucrânia.

Destaque também para o banco central europeu que subiu os juros por lá em 0,50%, na semana passada, juntando-se (ainda que tardiamente) ao monobloco dos bancos centrais mundiais.

Por aqui, a decisão do Copom é só na semana que vem. A ver.

De resto, medo da China que flerta em sair das restrições da Covid e enfrenta grandes desafios, particularmente no mercado imobiliário, responsável por 25% do PIB chinês.

De volta aos mercados, a dúvida é: os ativos estão baratos nos preços atuais? A resposta parece ser sim, mas nada garante que não possam ficar ainda mais baratos.

Explico.

Vou começar pela Renda Fixa. No início do ano você poderia ter comprado um CDB pré-fixado de 5 anos pagando 13%. Hoje você pode comprar esse mesmo CDB (mesmo emissor, ou seja, mesmo risco de crédito) pagando mais de 16% ao ano.

Um investidor que comprou o CDB no início do ano está “tranquilo”. Todos os dias em que ele olhou a carteira dele, em qualquer banco ou plataforma do país, viu o CDB “comportadinho”, prometendo os mesmos 13%. Sem ninguém o chateando ao mostrar os efeitos do custo de oportunidade (a tal da marcação a mercado que será obrigatória para todo o mercado a partir de janeiro do ano que vem).

Se alguém lhe mostrasse esse impacto, esse investidor veria uma queda de 17% na sua posição. Se tivesse investido R$ 10 mil no início do ano, estaria agora só com R$ 8.300. O mesmo teria acontecido com um investidor que tivesse comprado uma NTN-B 2050, no início do ano, pagando IPCA+5,47%. Hoje ela paga IPCA+6,33%. O investimento do início do ano estaria caindo perto de 10% até hoje.

Usei esses exemplos para dizer que, sim, as taxas de Renda Fixa abriram (aumentaram) muito e estão atraentes. Mas podem ficar ainda mais. Parece que estamos chegando perto (ou talvez já estejamos nele) do ponto ótimo para aproveitar essas oportunidades antes que o mercado comece a precificar quedas futuras nas taxas e as curvas de juros “fechem”.

Quando o assunto é ações, a conversa tem 2 partes. Existe um certo consenso no mercado de que já passamos pela primeira parte, a fase da reprecificação dos ativos de risco por conta do aumento dos juros. Imediatamente o preço das ações é descontado com base nesse juro mais alto. O múltiplo de lucro pelo qual as empresas são negociadas é afetado.

Mas já está barato o suficiente ou ainda cai mais? Para essa pergunta ainda não há consenso porque aí entra a segunda parte. A fase do ajuste nos lucros esperados das empresas por conta da recessão que está por vir.

Por isso, mesmo com a relação preço / lucro das ações brasileiras estando no menor nível deste século (abaixo de 5x), não dá para dizer que o preço das ações não vá cair mais. Porque, apesar do ajuste no múltiplo já ter acontecido, o ajuste no lucro ainda está por vir…

É por isso que o mercado está nesse vai-e-vem e deve ficar assim até que os sinais de que o ciclo de alta de juros chegou ao fim fiquem mais claros.

A reação positiva de todos os ativos de risco ao comunicado do Fed após a alta de juros, mostrando que a febre (inflação) da economia americana já parece estar cedendo aos efeitos do remédio (alta de juros), pode ser um bom indício de que estamos chegando perto.

Corra e aproveite a Semana da Previdência

Provavelmente você já deve ter visto, mas, nesta semana, desde segunda (25), está rolando a “Semana da Previdência”. Criamos esse evento no intuito de oferecer a você condições especiais para investimentos nos fundos de previdência com as alocações estratégicas mais sofisticadas do mercado, como a Nova SuperPrevidência.

Esse novo fundo, lançado mês passado, foi criado aproveitando as novas regras da Susep, órgão que regulamenta o mercado de previdência. Essas regras permitiram maior flexibilidade na composição do fundo, que agora pode ter até 20% de investimentos no exterior. Escrevi um Diário de Bordo sobre esse fundo.

E, durante essa semana, ao investir nessa Nova SuperPrevidência, você recebe cashback de 0,3%, a cada R$ 50 mil investidos. Ou seja, ao investir R$ 50 mil, você recebe R$ 150 na sua conta. Se investir R$ 100 mil, recebe R$ 300. E assim por diante. Sempre 0,3% em cima do que você investir.

Para quem investir acima de R$ 10 mil, nós estamos liberando acesso 100% gratuito ao Empiricus Pass, que reúne 9 assinaturas essenciais da Empiricus. Essa condição exclusiva também vale para quem tem o perfil um pouco mais conservador e que investir no FoF Prev Conservador.

Hoje e amanhã são os últimos dias para você solicitar seu aporte em um novo plano, ou, realizar uma nova portabilidade de fora da Vitreo. Se você já é cotista de algum desses fundos, fique tranquilo pois essas condições valem para você também.

Por último, quero relembrar que durante esses dias também estamos realizando diversos painéis com gestoras tradicionalíssimas do mercado.

Na ter (26), o bate-papo foi com o Marco Freire da Kinea Investimentos, e Felipe Guerra da Legacy Capital, sobre fundos multimercados.

Na qua (27), recebemos Flora Meirelles da PIMCO, e Dyana Oliveira da JP Morgan Asset, para falar sobre investimentos globais.

Hoje (qui 28), às 19h, é dia de receber Ulisses Nehmi da Sparta, e Marcelo Urbano da Augme, para debatermos sobre investimentos em Renda Fixa crédito.

E, para encerrar a semana, amanhã (sex 29), às 17h, os convidados para o Painel de Renda Variável são Leonardo Linhares da SPX e o Ary Neto da Brasil Capital.

Para saber mais sobre a Semana da Previdência e realizar seu investimento, basta clicar no link que vou deixar aqui.

Novidades da Prateleira

Tenho três recados rápidos, esta semana.

O primeiro é que, desde segunda-feira, o Gávea Macro Plus II está aberto para novos aportes. O fundo é da casa liderada por Armínio Fraga, ex-presidente do Banco Central.

Quem também irá reabrir é o Absoluto Partners, que é comandado por José Zitelmann e Gustavo Hungria, ex-executivos do BTG Pactual. A reabertura será entre 10 de agosto e 9 de setembro e o fundo pode fechar antecipadamente, caso atinja um bilhão em captação.

A outra novidade é que o Icatu Vanguarda Incentivado Infra, fundo de debêntures incentivadas isento de IR para Pessoa Física, passou a ser acessível para investidores em geral.

Pergunte ao Jojo

A assembleia vai deliberar sobre 2 pontos. Primeiro a incorporação do fundo Special Situations no Microcap. Estamos propondo isso porque o relatório “Ações Exponenciais” que inspirava o Special Situations foi descontinuado no início do mês passado. Como o Microcap é fundo com ativos mais próximos do Special Situations estamos propondo essa incorporação. Essa incorporação, se aprovada, não muda nada para os cotistas do Microcap. Hoje o Microcap tem aprox. R$ 20 milhões de patrimônio e o Special Situations aprox. R$ 7,5 milhões. A segunda deliberação é a mudança de nome de Vitreo para Empiricus, já que a partir de agosto vamos passar a usar o nome Empiricus Investimentos.

Renda Variável

Ofertas Públicas

SPXS11 – SPX SYN Multiestratégia FII – 1ª Emissão

SPXS11 é um Fundo de investimento Imobiliário que permite o investidor ter acesso a diferentes estratégias do setor, como crédito, equity, renda, entre outros, através da diversificação do segmento imobiliário. Dessa forma, este FII busca retorno através da combinação entre Renda e apreciação de capital.Quero investir

Encerramento das reservas: 28/07/2022 | Liquidação: 03/08/2022 | Investimento mínimo: 10 cotas | Valor indicativo: R$ 100,00

Novidades da Semana

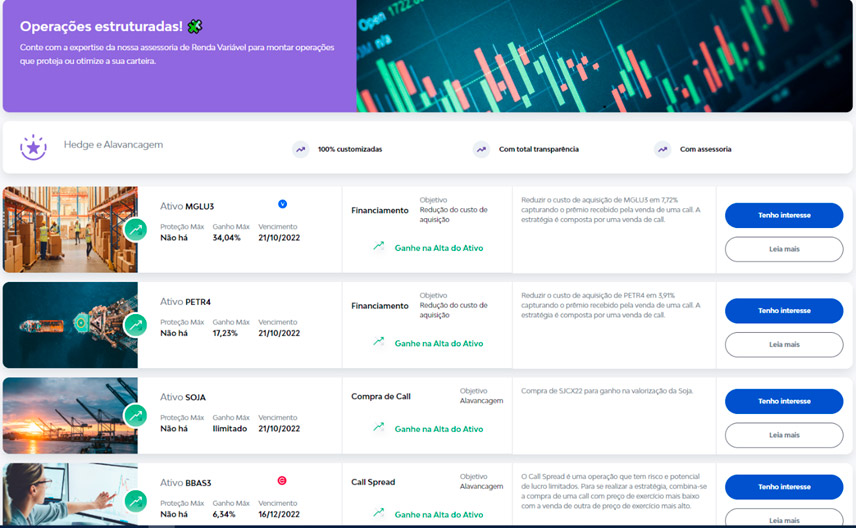

Se você tem interesse em ter um assessor que te auxilie na montagem dessas operações capazes de proteger e otimizar a sua carteira de ativos de renda variável, então essa novidade é para você.

Nós acabamos de disponibilizar a nova aba que permite que você acesse diretamente um assessor especialista em renda variável.

Antes de te contar como você pode ter acesso a esse serviço exclusivo, queremos te explicar quais e o que são essas operações.

Elas são chamadas de Operações Estruturadas e funcionam como uma estratégia para buscar ganhos e limitar riscos.

Funciona assim:

Nosso time de assessoria de renda variável e de research identificam determinado ativo com alta possibilidade de valorização.

Esse ativo pode ser dólar, commodities, ações e outros.

A partir do momento que eles analisam e identificam a oportunidade, é feita uma estratégia para que você, investidor, possa se beneficiar de eventuais oportunidades na bolsa.

Se, por exemplo, eles identificarem alto potencial de valorização dos ativos da Petrobras, em vez de você comprar diretamente a ação, nós montamos uma operação estruturada para você gastar menos.

Assim, com um valor menor investido, você tem chances de surfar a alta utilizando essa estratégia com derivativos.

Essas operações são sempre realizadas via derivativo e têm o objetivo de proteger sua carteira ou obter rentabilidade, aproveitando momentos de alta ou de queda identificados como possibilidades de ganhos.

Veja só como ficou a nova aba:

Ao escolher a que você deseja, você será encaminhado para uma página onde poderá agendar uma assessoria com Bruno Guimarães, assessor de investimentos especialista em renda variável.

Após preencher todas as informações solicitadas, você receberá um e-mail com a data e hora selecionada para o atendimento, que acontece via Teams.

Importante lembrar: você tem direito a uma assessoria por dia.

Ao acessar o link que vou deixar aqui, você pode conferir todas as operações que estão disponíveis na plataforma.

Caso você tenha alguma dúvida ou sugestão, basta enviar-nos pelo atendimento@empiricusinvestimentos.com.br.

Até a próxima semana!

Um abraço,

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Enquanto meus filhos inauguravam a fase de viagens e férias com amigos, eu, a Silvia e as minhas enteadas fomos visitar os Lençóis Maranhenses.

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Enquanto meus filhos inauguravam a fase de viagens e férias com amigos, eu, a Silvia e as minhas enteadas fomos visitar os Lençóis Maranhenses.

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Enquanto meus filhos inauguravam a fase de viagens e férias com amigos, eu, a Silvia e as minhas enteadas fomos visitar os Lençóis Maranhenses.

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Enquanto meus filhos inauguravam a fase de viagens e férias com amigos, eu, a Silvia e as minhas enteadas fomos visitar os Lençóis Maranhenses.

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Enquanto meus filhos inauguravam a fase de viagens e férias com amigos, eu, a Silvia e as minhas enteadas fomos visitar os Lençóis Maranhenses.

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Enquanto meus filhos inauguravam a fase de viagens e férias com amigos, eu, a Silvia e as minhas enteadas fomos visitar os Lençóis Maranhenses.

Ler Conteúdo