Diário de Bordo

É como andar de bicicleta

– “É verdade que jamais esquecemos como andar de bicicleta? “– indagou o aluno curioso.

– “Sim”, respondeu o professor. “Aprender a andar de bicicleta é como ‘instalar’ novas habilidades no cérebro”.

É um processo feito por tentativa e erro, muito individual a cada um. O sistema nervoso detém a capacidade de reter informações nos neurônios e na rede que eles formam.

As atividades motoras são comandadas pelo cerebelo. As informações que o corpo precisa para executar os movimentos, porém, ficam no sistema extrapiramidal. Basta ser necessário usá-lo (e o acionar): o conhecimento pré-adquirido surge automaticamente.

Esse armazenamento ajuda a simplificar. Se toda vez, a cada execução, fosse preciso “aprender de novo”, o cérebro gastaria muito tempo e energia. O conhecimento armazenado funciona, por exemplo, também para atividades como dançar, tocar um instrumento, ler e escrever.

Este aqui abaixo sou eu, tentando ajudar a Mirela a pedalar na vida.

Aprender a investir em ações é tipo andar de bicicleta. Talvez você precise de um empurrãozinho. Tem gente que começa com duas rodinhas. Com o tempo, tira uma. Depois a outra. Você vai ter que pegar o jeito sozinho (a), mantendo o equilíbrio quando as coisas chacoalharem muito.

Sim, joelhos são ralados e tombos podem ser tomados. Muita gente se traumatiza e nunca mais se aventura. Outras entendem a beleza da coisa e que tudo é uma questão de equilíbrio. Não compre a bicicleta muito grande (nem muito pequena) para seu tipo de corpo. É preciso ter persistência nas manobras, até conseguir desfrutar do ventinho na cara.

No fim, não é tão difícil assim. Ainda mais que estou aqui, igual como foi com a Mirela. Quero lhe dar o empurrãozinho que você precisa – e ajudá-lo a subir na bicicleta feita para você (lembram da propaganda que foi sucesso nos anos 70? “Não esqueça a minha Caloi”).

Separei os “modelos” de “Calois” que temos para uma jornada na Bolsa brasileira.

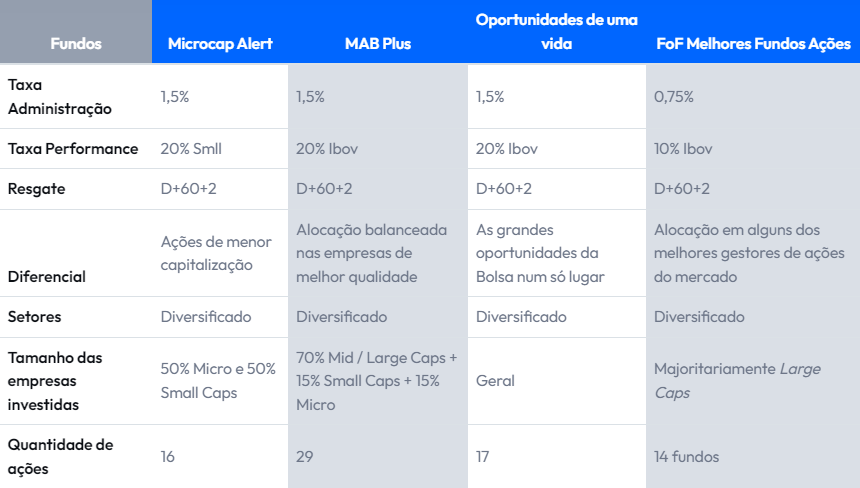

Comecei explicando sobre todas as engrenagens e particularidades dos quatros fundos de ações que, hoje, temos na Vitreo: o MAB Plus, o Oportunidades de Uma Vida, o FoF Melhores Fundos de Ações e, o recém-chegado Vitreo Microcap Alert FIA.

Vamos dar uma voltinha?

Aprender a investir em ações é tipo andar de bicicleta. Talvez você precise de um empurrãozinho.

Este é o meu, para você.

Ou melhor, os meus.

Resolvi explicar todos os pormenores das “bicicletas” que temos aqui para colocar você a um clique de carteiras de ações (ou de fundos de ações).

O caminho pode chacoalhar (buscamos sempre o equilíbrio, mas por natureza, estamos falando de renda variável. O investidor nunca pode perder isso de vista).

Deixe que eu apresente o nosso mais novo fundo, que põe de pé algo que nos pedem há tempos…

Microcap Alert: a maneira mais simples e acessível de investir nas menores e algumas das mais promissoras empresas da Bolsa

Uma das carteiras teóricas da Empiricus com o melhor track record (rentabilidade histórica) acaba de ganhar vida em forma de um fundo de ações: o Vitreo Microcap Alert FIA.

E não importa se você ainda é totalmente leigo ou se já é um investidor experiente.

O que estamos oferecendo é a chance de você se expor a diferentes ações, de uma vez, com diversificação setorial e balanceamento adequados para capturar os movimentos de mercado que virão a seguir.

De olho nas empresas fora do radar, Max Bohm e Guilherme Ebaid fazem um excelente trabalho há anos (bati um papo com eles, que você confere logo a seguir no Lado a Lado desta semana) garimpando as melhores ideias. A carteira teórica reúne empresas boas qualitativa e quantitativamente – mas que nem todo mundo está acompanhando.

Você provavelmente nunca tinha ouvido falar na maioria delas, pois essas ações são de um segmento “escondido”: o das Micro e Small Caps, com um valor de mercado de cerca de R$ 5 bilhões.

O fato de ambas apresentarem potencial de ganhos fora da curva, tem uma razão.

De que empresas estou falando?

- Empresas líderes de mercado (ou que têm posição importante) e/ ou que são marcas conhecidas;

- Empresas que não estão muito alavancadas (isto é, tem pouca dívida) – ou que têm uma alavancagem controlada em relação à sua geração de caixa;

- Verdadeiros exemplos de governança corporativa: executivos que recebem bem os investidores, que estão abertos para divulgar números, mostrar a empresa por dentro;

- Empresas idôneas e que não têm nada a esconder.

Digamos que estas empresas são uma forma de apimentar o portfólio.

Por estarem fora do radar dos grandes investidores, constituem as verdadeiras chances de multiplicações, sem abrir mão da segurança.

E quanto preciso para investir? Quais são as taxas?

O investimento mínimo inicial do Microcap Alert é de R$ 5 mil. O fundo conta com uma taxa de administração de 1,5% ao ano, ou seja, apenas R$ 75 por ano a cada R$ 5 mil investidos, além da taxa de performance que será de 20% sobre o que exceder o índice Small Cap.

Este é mais um passo rumo à verdadeira democratização dos investimentos no Brasil, da possibilidade de levar ao investidor de varejo o que há de melhor.

No papo abaixo, você pode ficar sabendo de todos os detalhes.

Lado a Lado com os Editores do Microcap Alert

Não falei que eu voltava? Kiki mandou bem nos últimos vídeos, então eu voltei para não perder o lugar.

No Lado a Lado desta semana, aproveitei o lançamento do nosso novo fundo e convidei aqueles que nos inspiraram a criá-lo.

Bati um papo com Max Bohm e Guilherme Ebaid. Eles contaram todo o processo de garimpo (esse foi mesmo o termo que eles usaram e eu peguei emprestado) das ideias que normalmente não estão no radar dos investidores.

Ao assistir ao vídeo você vai entender, em detalhe, porque a tese de investir nas ações com menor capitalização é muito atraente.

E vai conferir os dois experts contando qual a rentabilidade histórica da carteira teórica, que publicaram há 5 anos e que inspira a nossa alocação.

Aproveite!

Pergunte ao Jojo

Abri este espaço para responder algumas das várias perguntas que tenho recebido por e-mail. Ah, só lembrando que o espaço aqui é destinado para dúvidas gerais de produtos, críticas e sugestões dos produtos Vitreo. Para as demais perguntas, criamos uma central de atendimento onde é possível encontrar os diversos caminhos para tirar dúvidas ou resolver problemas: clique aqui.

Escolhi esta pergunta porque ela é muito pertinente dado o lançamento do fundo nesta semana. Recebemos perguntas semelhantes sempre que lançamos fundos, aqui na Vitreo, inspirados em relatórios da Empiricus.

Vou relembrar como é esse processo e com isso responder à pergunta.

A Empiricus solta as publicações com as indicações de investimentos. Nós, na Vitreo, assinamos e recebemos assim como os demais assinantes.

Ato contínuo, fazemos nossas análises, que funcionam como uma dupla diligência das teses e ideias. Foco importante na adequação das ideias ao regulamento do fundo (chamamos isso de enquadramento) e, principalmente, nas condições de liquidez de cada ativo.

Normalmente a alocação dos fundos tende a convergir para a alocação teórica. Podem existir pequenas diferenças temporais pelos pontos apresentados acima ou devido às condições de mercado.

A rentabilidade histórica publicada nos relatórios tem uma metodologia própria. O fundo tem seus custos e nem sempre a implementação é feita imediatamente após a publicação.

Mesmo com estas possíveis diferenças, acreditamos que – no médio prazo – a rentabilidade dos nossos fundos deve convergir para os números de rentabilidade apresentados nos relatórios, ajustados para os custos envolvidos.

Então, pode vir tranquilo!

Vamos fazer uma Live sexta-feira, dia 14/02, 10h30 para tirar todas dúvidas sobre o Microcap Alert FIA.

Marque na sua agenda.Clique aqui para ver

O melhor fundo do mundo

Champions League é a competição de clubes mais prestigiada no futebol europeu (alguns dirão que perde para o Campeonato Brasileiro, mas isso é discussão para outro dia). O nível ali é outro. Depois de muita discussão e concatenando a melhor forma de fazer isto acontecer, conseguimos trazer algo para que alguns investidores possam “jogar a Champions League” dos investimentos.

E a luta não para por aí: queremos cada vez mais trazer iniciativas como esta para mais pessoas.

Peço muita atenção nas linhas abaixo.

À primeira vista, “o melhor fundo do mundo” pode parecer uma daquelas classificações cheias de subjetividade, típicas de discussões longas. Mas, curiosamente, não é. Existe no mercado financeiro um certo consenso em torno da resposta nesse caso.

Ray Dalio, da Bridgewater, com o seu All Weather Portfolio, normalmente ocupa as primeiras respostas quando essa pergunta é feita a investidores mundo afora.

O autor de “Principles” e ferrenho defensor da transparência radical (concordamos com isto!), é o gestor de um dos maiores Hedge Funds do mundo.

Aqui, um parêntese rápido: Hedge Fund, para quem não sabe, é o termo em inglês que seria o equivalente aos fundos multimercados no Brasil. São fundos que podem investir em quaisquer ativos e cujo objetivo normalmente é obter retornos quando os mercados sobem e perder pouco (ou até não perder, ou até ganhar!) quando os mercados caem.

E não é à toa que fomos atrás dele em nosso caminho de buscar as melhores oportunidades de investimento para você no exterior.

Com a ajuda da turma da Itajubá, que são estruturadores e gestores do veículo de acesso da Bridgewater na América Latina, montamos o Vitreo AWP FIM IE. Ele investe na versão do All Weather Portfolio com volatilidade desejada de 12% anualizada, considerada a versão principal do fundo.

O fundo tem taxa de administração de 0,10% a.a. e não tem taxa de performance. A Vitreo praticamente não ganha nada com este fundo. Essa taxa serve para remunerar o administrador do fundo no Brasil (Santander). Somando essa taxa ao custo do fundo da Bridgewater e do veículo da Itajubá/Gama no qual investiremos no exterior (em Cayman), o custo total desse fundo é de 1,10% a.a. .

Decidimos fazer esse fundo sem ganhar nada. Isso mesmo. Em alguns produtos aqui na Vitreo, preferimos ganhar só a sua confiança. Já é muita coisa!

Justamente por investir em um veículo em Cayman, por questões regulatórias, por enquanto este fundo é restrito aos Investidores Profissionais, aqueles com mais de R$ 10 milhões em aplicações financeiras ou com registro de administrador de carteira, consultor de investimentos ou agente autônomo na CVM, em relação a seus recursos próprios.

Como um bom “portfólio para qualquer cenário”, o fundo reúne commodities, renda fixa global, renda variável, moedas e crédito corporativo global. Todos devidamente balanceados na proporção pensada pelo grande Dalio e sua equipe. O Vitreo AWP FIM IE vai investir em tudo isso por você. A volatilidade alvo de 12% já antecipa: é um fundo com riscos consideráveis, só o considere se você tiver estômago para tanto.

Por quanto tempo esse fundo ficará aberto?

Por se tratar de um dos fundos mais concorridos do mundo (e aqui, nosso obrigado ao pessoal da Itajubá por essa parceria novamente), este fundo ficará aberto por uma janela específica, todo final de mês.

Este mês, a janela será de apenas 4 dias, do 17 de fevereiro até 20 de fevereiro. Fique ligado!

Você é um dos debenturistas da RDTV11?

Você lembra do caso das debêntures da “Rodovias do Tietê” (RDVT11)?

Há alguns anos, a empresa emitiu uma quantidade considerável de títulos de dívida (as famosas debêntures) para fazer a tão prometida malha rodoviária. O crescimento do Brasil não correspondeu às expectativas e, desde 2015, a empresa tem dificuldade para arcar com as suas obrigações financeiras.

Em 2018, a situação se agravou e começou um processo de Recuperação Judicial (RJ) nada trivial.Como forma de disponibilizar uma alternativa a esses debenturistas que tanto sofreram, em parceria com a Journey Capital – uma gestora de recursos especializada em renda fixa crédito e restruturação de empresas – estamos montando o fundo Journey Capital Vitreo RDVT11 FI-Infra.

Queremos buscar uma solução melhor do que a que parece estar nos planos da RJ da empresa.

A nossa proposta é reunir um número expressivo de debenturistas para, por meio do fundo, dar-lhes voz e poder de barganha. O cenário que se instalou, desde 2015, é uma mistura de desorganização e burocracia, deixando o debenturista, “à mercê” desse imbróglio.

Ou seja, Journey Capital Vitreo FI-Infra é um fundo direcionado apenas aos detentores das debêntures RDVT11.

Você é um deles? Conhece alguém que é?

Um abraço,

Conteúdos Relacionados

3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

Começo a primeira edição do Diário de Bordo de 2025 refletindo sobre os eventos recentes nos mercados financeiros globais. De antemão, já posso antecipar que o retorno das férias não tem sido trivial. Os contornos do cenário base estabelecido em nosso Outlook 2025 já começaram a ganhar os seus primeiros desafios… A trajetória da inflação …

Ler Conteúdo