Diário de Bordo

Em fevereiro não teve carnaval

A Sapucaí ficou vazia, não teve trio elétrico em Salvador e as bandas de frevo não soaram nas ladeiras de Olinda. Todo mundo sabe disso. Mas, mesmo assim, achei que valia a pena fazer um DB sobre o assunto. Por um motivo bem simples: alguém no mundo de 2019 e início de 2020 poderia sequer prever que não teríamos carnaval em 2021?

Alguém cogitaria isso? Acabei me lembrando da música “Quando o Carnaval Chegar”, do Chico Buarque, em que ele repete milhares de situações difíceis da vida e encerra todas as estrofes com o verso “tô me guardando pra quando o carnaval chegar”, como se o carnaval fosse uma espécie de evento feito para ele “se vingar”. Como nos versos a seguir:

“E quem me ofende, humilhando, pisando

Pensando que eu vou aturar/

Tô me guardando pra quando o carnaval chegar

E quem me vê apanhando da vida

Dúvida que eu vá revidar/

Tô me guardando pra quando o carnaval chegar”

Pois é, o eu lírico da música do Chico Buarque vai ter que se guardar um pouco mais em 2021, porque o carnaval não veio. E, pelos versos dessa música, fica muito claro que ele trata o carnaval como algo tão certo como o nascer do sol pela manhã ou o fato do céu ser azul.

Tudo isso para dizer algo que cansamos de repetir, eu, o Patrick, o Felipe Miranda, da Empiricus, e também o nosso diretor de compliance, Guilherme Cooke: ninguém consegue prever o futuro. Rentabilidade passada não é garantia de lucro futuro. Quantas vezes você já não leu isso aqui? Meus caros leitores do Diário de Bordo, não dá para prever nem que vai ter carnaval em 2022 (muito provavelmente haverá, sim, mas não posso garantir…), imagine, então, prever lucros futuros. Desconfie de quem faz isso. Desconfie de quem não faz questão sempre de lembrar a você que o futuro é incerto.

Ainda sobre esse tema, não subestime os chamados cisnes negros. E não estou falando de fantasia de carnaval, não. Para quem não sabe, cisne negro (ou black swan) é o nome da teoria do Nassim Taleb que fala justamente desses acontecimentos inesperados, que às vezes são até inverossímeis e que podem mudar a economia (e até a sociedade) de cabeça para baixo. O fato de o Cisne Negro ser imprevisível é importante, porque você não pode se “preparar” para algo que não consegue prever.

A única forma de você estar “pronto” para um evento como a pandemia — e outros cisnes negros como o crash de 29 e a crise do subprime de 2008 — é você assumir que não consegue estar pronto para nada. No que diz respeito às suas finanças, a forma de fazer isso é uma só: diversificar seu patrimônio. Não expor seu dinheiro a uma única tese, aplicar em investimentos que estão descorrelacionados (que não caem nem sobem “em orquestra” se acontecer qualquer evento específico). E, muito importante, não entre em euforia.

Agora, por exemplo, o bitcoin está nas máximas históricas e ultrapassou a barreira dos US$ 50.000; as empresas de Tech seguem voando — nos EUA e na Ásia; as ações ligadas às empresas de cannabis estão subindo vertiginosamente desde a eleição de Joe Biden… Até o nosso recém-criado fundo de Urânio já chegou chegando! E isso pode continuar assim por meses e até anos. Mas você não pode se entregar à euforia e se concentrar nesses superconcentrados.

Eles servem para dar uma turbinada em sua carteira, para você expor pouco do seu patrimônio e ganhar muito. Nunca o contrário. Entenda que eu sou gestor desses fundos e acredito muito nessas teses da mesma forma que acredito que em 2022 haverá carnaval. Mas pode não haver. E esses ativos podem, por algum motivo que não está no radar de ninguém, começar a perder valor. Não entre nessa euforia de carnaval e não exponha tanto de seu patrimônio em teses específicas, por mais que elas estejam subindo. Diversifique, compre proteções, invista em fundos que compram diversos tipos de ativos, como o FoF Melhores Fundos ou o Carteira Universa. Não cometa falhas trágicas, seja na vida financeira, seja no carnaval. Se houver carnaval em 2022, não deixe de se hidratar. Combinado?

Bitcoin em ritmo de festa

Se este ano os foliões não aproveitaram o Carnaval, o Bitcoin fez questão de entrar no famoso “ritmo de festa”.

Isso porque, mais uma vez, a criptomoeda bateu suas máximas históricas.

Apenas esta semana cada unidade do ativo ultrapassou os US$52.300, o que representou mais do que 14% de valorização em relação aos últimos dias.

Para os investidores que prestaram atenção a nossos conselhos durante a série “O Seu Novo Dinheiro”, o movimento era até que esperado. Já havíamos previsto um momento histórico para esse ativo digital.

Para quem não nos os ouviu a tempo, mas se interessa genuinamente pela tese, ainda há tempo de entrar na corrida em busca de lucros exponenciais.

É por isso que eu o convido para conhecer os nossos fundos, no vídeo final da série “O Seu Novo Dinheiro”, que explica tudo por trás dessa tese e dessas valorizações (muito embora seja sempre importante lembrar que é um investimento de alto risco e não há qualquer garantia de lucro, como você já sabe).

Sendo mais específico, até dia 12 de fevereiro de 2021 foram 433,24% de rentabilidade bruta de impostos no fundo CriptoMoedas desde o seu lançamento, em 28/02/2020.

Já para o Cripto Metals Blend, um blend que mistura criptomoedas com ouro e prata, até dia 12 fevereiro foram 41,02% de retorno bruto de impostos, desde o seu lançamento, também em 28/02/2020.

São rentabilidades impressionantes, que não podem ser ignoradas, principalmente para um cenário de grande volatilidade.

Ressaltando mais uma vez, com muita responsabilidade, que os retornos do passado não são garantias de retornos para o futuro. Que, no futuro, esses números podem mudar muito, para mais ou para menos. E que não há como prever nenhuma performance.

Mas que ainda há muitas oportunidades de ganhos para quem considerar alocar pequena parcela de sua carteira em ativos digitais, de maneira breve.

Clique abaixo para conhecer mais detalhes e informações do fundo, e se expor às criptomoedas pela Vitreo.

Novidade mais quente da semana

O que trago para você neste nosso Diário de Bordo é algo muito exclusivo.

Tão exclusivo que se resume à oportunidade de alocar parte do seu capital em fundos de investimento que passam a maior parte do ano fechados para captação de recursos.

E que apenas investidores qualificados podem acessar.

Se você é um investidor qualificado, que gosta da ideia de investir nos fundos mais premium do país, então este spoiler é para você!

É o seguinte:

Estamos fazendo um “soft launch” hoje do Vitreo FoF Melhores Fundos Retorno Absoluto FICFIM. Na terça-feira lançamos com tudo, com campanha e tudo o mais. Mas hoje, aqui pelo DB, já dá para investir.

Esse produto representará a tese mais arrojada de nossa casa, pensada para nossos investidores de perfil mais agressivo e que estão em busca de “high-alfa” para suas carteiras de investimento.

Ou seja, essa é a tese perfeita para aqueles que buscam por maiores lucros no longo prazo como contrapartida pela exposição a maiores riscos.

Se você gostou dessa novidade e a tese fez sentido para a sua estratégia de investimentos, convido-o a conhecer o nosso Vitreo FoF Melhores Fundos Retorno Absoluto FICFIM agora mesmo, clicando no botão abaixo.

Assim você poderá acessar o seu regulamento completo e a todas as condições relacionadas à contratação desse produto.

Sim, a gente investe em urânio!

Um dos orgulhos que tenho na Vitreo é que a gente nunca está satisfeito. A gente sempre busca novas teses de investimento, cada vez mais inovadoras.

Não foi à toa que colocamos no mercado fundos embasados em teses de investimento até então inusitadas para o mercado, como as teses sobre criptomoedas, cannabis, games e agora…urânio!

Sim, a gente investe em urânio!

E fazemos isso porque sabemos que o nosso cliente, o investidor 3.0, não quer saber de mais do mesmo.

Fazemos isso porque sabemos que você gosta do que é inédito. E do que tem dado rentabilidade, com tese robusta e bem fundamentada, seja o que for, seja onde for.

Desta maneira, com até 5% de exposição do seu capital ao fundo Vitreo Urânio, você vai garantir mais diversificação para o seu portfólio com o benefício de descorrelação da Bolsa.

Se você ficou curioso (a) e deseja saber mais sobre o fundo Vitreo Urânio, seus fatores de risco e condições de contratação, clique no botão abaixo para ter acesso a todos os detalhes.

Espero que você goste!

#umfundopordia

Nesta semana de Carnaval tivemos o lançamento de duas gestoras que ainda não estavam presentes em nossa plataforma e vieram para complementá-la.

O primeiro fundo é o da Persevera, uma gestora de fundos independente fundada em 2018 por Guilherme Abbud. Ela é formada por profissionais com décadas de experiência na gestão de recursos de terceiros, com foco em estratégias multimercado diversificadas. Através de uma visão diferenciada e de longo prazo, tem o objetivo de entregar retornos consistentes, diversificação e preservação de capital para os cotistas.

A estratégia estruturada se diferencia por ter 1 book generalista e 6 books de especialistas (Renda Fixa e Moedas Local, Renda Fixa e Moedas Internacionais, Renda Variável Fundamentalista, Renda Variável Global Top Down, Arbitragem de Risco e Volatilidade e Commodities) com orçamentos fixos de risco e não fungíveis, maior diversificação de posições e 5 linhas de defesa de risco, a fim de garantir a consistência de resultados e preservação de capital no longo prazo.

Também disponibilizamos um fundo da Moat Capital, fundada em 2015, especializada na gestão de fundos de ações. Seu gestor é Cassio Bruno, trabalhou por 3 anos como sócio e diretor na Canvas Capital além de ter trabalhado em outros locais reconhecidos no mercado como o Pátria Investimentos, Banco Votorantim e o Banco Itaú.

A gestora tem como foco 4 pilares: o primeiro é a experiência e senioridade da equipe, o segundo é a diversidade dos sócios com o intuito de que se complementem ao operar em distintos lugares, também buscam uma visão que não seja ortodoxa e, por fim, têm o foco em gerir os recursos dos clientes da mesma forma que gerem os deles, introduzindo parte significativa do patrimônio dos sócios.

O fundo lançado foi o Moat Capital FICFIA, que adota uma estratégia Long Only através de uma análise fundamentalista em que a gestão é ativa e dinâmica. Busca seguir uma tese de investimento diversificada em diversos setores, a fim de mitigar riscos. Busca, também, ter consistência nos resultados, independente do ciclo econômico.

Vale lembrar que: se você tiver algum desses fundos em qualquer outro banco ou corretora, é possível fazer a portabilidade e visualizar sua posição aqui na Vitreo, junto com sua carteira, além de aproveitar a nossa política de Cashback sem conflitos.

Além disso, já foi definida a data da reabertura do fundo Giant Zarathustra, sobre o qual comentamos anteriormente. Ele será reaberto no dia 1° de março, pela última vez. Vai querer perder essa oportunidade?

Pergunte ao Jojo

Gostaria de saber mais especificamente qual a tese de investimento do fundo de urânio; é baseado apenas no minério? envolve empresas de mineração menores com grande potencial de valorização? Ou apenas as grandes empresas como a Cameco?

Outra pergunta: Gostaria de saber se o Vitreo Urânio entrará no Essencial Moderado.

O fundo do urânio tem exposição, através de um swap com um banco brasileiro, às ações de empresas relacionadas a todo o processo de geração de energia nuclear, principalmente de mineração de urânio, que compõe o ETF no qual o swap é lastreado.

Apesar de suas principais alocações serem nas duas grandes mineradoras (Cameco + NAC Kazatomprom), o fundo tem exposição a outras 36 empresas.

Por enquanto, o Essencial Moderado não aplica no Vitreo Urânio, mas sua carteira é dinâmica e pode vir a alocar no futuro.

Bom dia,

Vocês possuem algum fundo de investimento em REITs exposto à variação cambial do dólar? Grato pela atenção.

Temos sim, em nossa prateleira de distribuição. É o fundo RBR Reits US Dólar.

Recado do Hara

Fábio Hara é o nosso head de desenvolvimento de sistemas. Toda semana ele manda um e-mail para a empresa toda contando das novas funcionalidades que “subiram” para o app e para o site.

Temos duas novas funcionalidades no ar esta semana. O acréscimo do card do Vitreo Wealth para os clientes da área e a possibilidade de realizar resgates de previdência por nossas plataformas sem precisar entrar em contato com a Icatu. Confira.

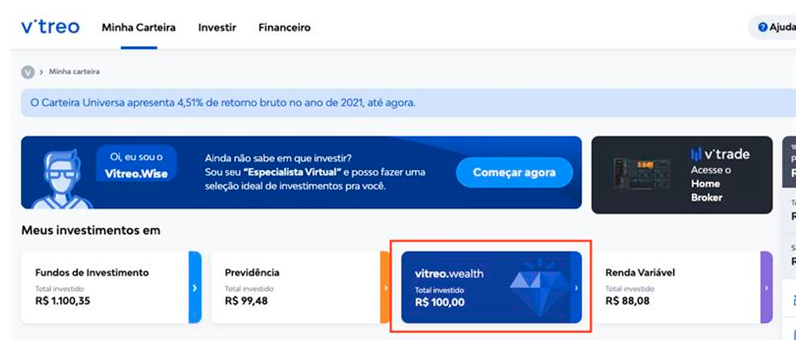

1 – Hoje, a área logada de quem for cliente Vitreo Wealth aparece assim, com o card do Vitreo Wealth em destaque e com a informação do saldo investido:

O mesmo vale para o app da Vitreo. Se você for cliente Vitreo Wealth, a sua tela de entrada é a seguinte:

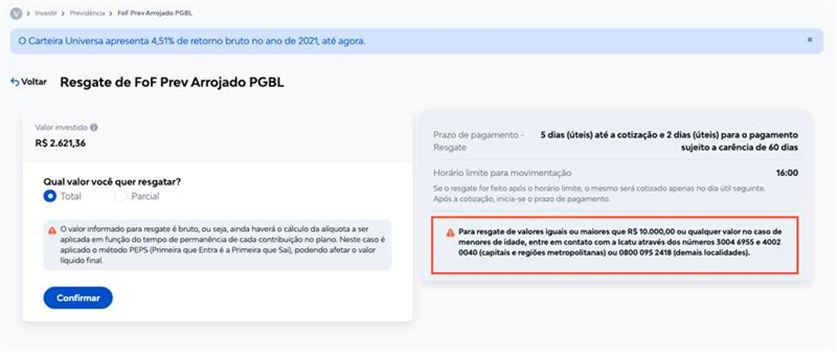

2 – Agora nossa plataforma permite que você faça resgates de sua previdência de maneira muito mais prática.

Se estiver no desktop, assim que acessar o plano de previdência do qual quer realizar um resgate, basta clicar neste botão que destaquei em vermelho na imagem abaixo.

Você será redirecionado(a) para a seguinte página onde poderá definir o valor do resgate.

Importante deixar claro que esse resgate facilitado só serve para valores até R$ 10.000. Se você quiser resgatar mais do que isso ou se o titular da conta for um menor de idade, você terá que entrar em contato com a Icatu, nos telefones 3004 6955 e 4002 0040 (capitais e regiões metropolitanas) ou 0800 095 2418 (demais localidades).

Essa funcionalidade estará disponível nos apps da Vitreo (Android e iOS) a partir da próxima segunda-feira, dia 22/02.

Um abraço,

Conteúdos Relacionados

3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

Começo a primeira edição do Diário de Bordo de 2025 refletindo sobre os eventos recentes nos mercados financeiros globais. De antemão, já posso antecipar que o retorno das férias não tem sido trivial. Os contornos do cenário base estabelecido em nosso Outlook 2025 já começaram a ganhar os seus primeiros desafios… A trajetória da inflação …

Ler Conteúdo