Diário de Bordo

Filho de peixe…

Quando me perguntam por que eu escolhi estudar Economia na faculdade, minha resposta mais rápida e, provavelmente, a mais honesta, é porque meu pai também estudou Economia. Cheguei a fazer uma série de testes vocacionais antes do vestibular. Fiquei interessado também em Direito e Arquitetura, mas segui com a Economia. Meu pai nunca trabalhou no mercado financeiro, então nossas trocas acadêmicas e profissionais eram mais baseadas em interesses e preocupações mútuos do que em uma ligação direta entre nossas profissões.

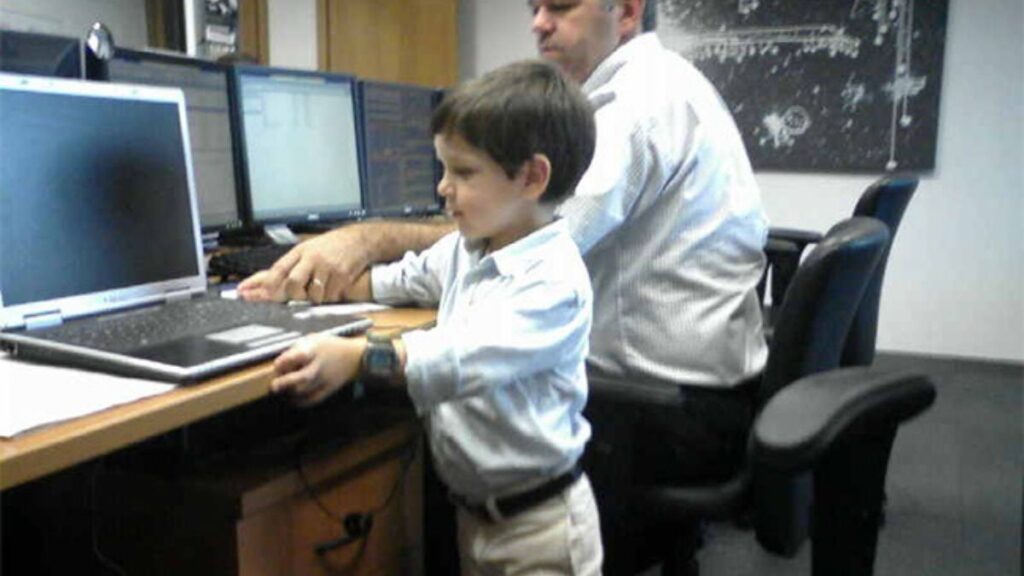

Quando meu filho Michel escolheu prestar o vestibular para Economia, a primeira coisa que pensei foi nas motivações que sustentaram a decisão dele. A geração dele tem muito mais acesso à informação do que tinha a minha, além de que ele “vive” mais intensamente o meu dia-a-dia de trabalho. Então arrisco dizer que a escolha dele, ainda que provavelmente influenciada por mim, foi uma decisão mais educada.

Trocamos bastante conversa sobre o que ele estuda na faculdade, a ponto de dominarmos a pauta de vários jantares, apesar da desaprovação do resto da turma, em casa! Nessas férias decidimos ir além. Michel veio fazer um estágio não remunerado aqui na Empiricus, enquanto aguarda a volta às aulas do 2º ano de Economia na FGV, em São Paulo.

Meus filhos sempre visitaram o meu local de trabalho, ao longo dos anos. Assim, davam cores à imaginação de criança sobre onde o papai fica o dia todo, todos os dias. Desta vez, o “Summer job” do Michel me permite ficar bisbilhotar e curtir. Vê-lo de longe, todo compenetrado e disposto a aprender. Espero que essa experiência seja proveitosa para ele. E que, um dia, ele possa se orgulhar dos filhos dele como eu me orgulho dos meus.

Uma das primeiras coisas que ele fez, aqui, foi ler a carta que o Francisco Levy, nosso estrategista, manda mensalmente para os clientes do nosso serviço de Gestão de Patrimônio, o E.Wealth. Isso me deu um estalo: por que não dividir, com você, essa perspectiva?

Sendo assim, segue abaixo um resumo do que estamos pensando.

O mundo desenvolvido segue o seu processo de elevação de juros e retirada de estímulos para trazer a inflação de volta aos níveis normais. Nos Estados Unidos, alguns sinais de convergência se iniciam e dão certo ânimo às perspectivas para a maior economia do mundo. A volta da mobilidade, na Ásia, com o fim das medidas de COVID-zero, na China, também traz um certo alento ao panorama global.

As expectativas bastante modestas de crescimento econômico no Brasil e no mundo, associadas às questões políticas e econômicas internas, aumentam os prêmios de risco embutidos nos preços dos ativos financeiros, principalmente nos ativos locais, quer sejam de Renda Fixa ou de Renda Variável, tornando-os bastante atrativos e, na nossa visão, assimétricos, caso o país abrace uma maior disciplina fiscal.

Nosso cenário básico pressupõe que a taxa de juros Selic deve permanecer alta por mais tempo e que não teremos espaço para cortes tão agressivos como prevíamos há um semestre, fruto de uma perspectiva de mais gastos governamentais e de uma inflação de combustíveis que deve sofrer um ligeiro aumento com o fim da isenção de tributos federais. As indicações mais recentes rumo a um superávit primário surpreendem positivamente, em meio aos discursos de viés ideológico que vivenciamos desde a vitória nas urnas. Por outro lado, ao que tudo indica, esse alívio ocorreria através de uma ampliação da carga tributária, o que não seria o ideal.

Seguimos acompanhando o ambiente interno e externo para ter uma maior clareza do plano econômico do novo governo, com viés um pouco mais inclinado a vislumbrar oportunidades ao lidar com esse dilema de ampliação dos prêmios dos mercados, que obviamente ocorreram devido ao aumento do risco percebido. Ainda que com certa cautela, hoje temos uma visão um pouco mais otimista que a maioria do mercado, dado que não acreditamos em radicalização de medidas à esquerda, mas, sim, de um governo com um viés social dentro de restrições fiscais e monetárias que sustentem uma certa razoabilidade de percepção de risco e não uma desconstrução populista das instituições.

Nos mercados globais também acreditamos que exista uma desaceleração da inflação americana que possa evoluir de maneira um pouco melhor que o esperado pelo mercado, permitindo, então, um corte de juros por parte do FED num horizonte um pouco mais rápido do que o mercado espera. Apesar destes cortes não estarem no curto prazo, eles podem afetar as curvas de mercado, desde que as surpresas eventualmente ocorram.

Sendo assim, apesar da volatilidade potencial exigir cuidados, estamos nos posicionando assumindo ligeiramente um pouco mais de risco, mantendo as alocações em Renda Variável (Bolsa e Fundos Imobiliários) um pouco acima do nível neutro – uma vez que já incorporam bastante notícia ruim nos seus preços – e reduzindo ainda mais os ativos dolarizados, cujo custo de carregamento se torna bastante ingrato, principalmente à medida em que a recuperação chinesa amplia uma perspectiva melhor para as nossas commodities e, consequentemente, pressiona o Dólar para baixo frente ao Real. Com esta redução internacional nos portfólios conseguimos ampliar ainda mais a Renda Fixa e aproveitar o interessante carregamento que ela proporciona, sem ter que reduzir os ativos de risco, já bastante descontados.

No material abaixo entramos em mais detalhes no cenário local e internacional. E terminamos com uma perspectiva para cada uma das classes de ativos, que usamos na gestão das carteiras dos clientes que contratam esse serviço.

+ Renda Fixa Pós-Fixada: Excelente perspectiva de rentabilidade para 2023 com o atraso no início do ciclo de cortes de juros, para fazer frente à expansão fiscal recente e à volta da tributação sobre os combustíveis. Imaginamos que os cortes possam começar no quarto trimestre, se não houver processo desestabilizador da inflação projetada e caso o câmbio fique comportado, o que é compatível com as nossas expectativas, que sugerem inclusive alguma apreciação da nossa moeda. Vale complementar que a perspectiva dos juros estarem caminhando para 8% ao ano, em 2024, está ficando mais complexa e um cenário de juros entre 9% e 10% ao ano nos parece mais razoável. Selic Simples.

– Renda Fixa Prefixada: A expansão fiscal e a retomada da tributação sobre os combustíveis dificultam o ambiente para cortes de juros, que costuma ser benéfico para esse tipo de alocação. Estamos trabalhando com um cenário mais modesto de cortes, a se iniciar no último trimestre e caso o câmbio não sofra deterioração. Além disso, reduziu-se o espaço para níveis mais baixos de juros em 2024, portanto sugerimos uma redução gradual dos prazos de prefixados, de forma a baixar o risco desse tipo de investimento. Dado os níveis atuais de mercado, acreditamos que não seja interessante uma redução imediata, carregando os ativos e encurtando estes investimentos. Para carteiras em construção, sugerimos concentrar em ativos com prazos inferiores a 2,5 anos.

+ Renda Fixa Inflação: Taxas são bastante atrativas para um investidor carregar uma parcela dos seus investimentos de forma rentável e relativamente conservadora. Títulos com prazos de até 2 anos devem perder para os prefixados e, por isso, na parcela de títulos curtos (até 5 anos), preferimos alocar nos prazos de 4 e 5 anos nos quais temos um risco relativamente baixo e com ótimo retorno, podendo assim, preencher uma parcela importante do portfólio. Empiricus Inflação Curta.

Os títulos de inflação longa estão muito atrativos, mas o risco é bastante elevado e, sendo assim, estamos com uma ligeira ampliação deste risco de forma a não exagerar o risco consolidado do portfólio. Em contrapartida, os títulos mais longos, apesar de bastante interessantes, dependem um pouco mais de avanços institucionais e, devido à alavancagem do prazo, trazem muita volatilidade. Como as taxas longas estão muito atrativas, mas ampliaram o risco de volatilidade, reduzimos levemente esta alocação. Empiricus Inflação Longa.

= Renda Fixa Crédito: essa classe ainda deve sentir os efeitos do caso Americanas. Estamos com uma visão neutra para o prêmio de crédito, uma vez que, se por um lado, os juros mais altos pioram as condições de liquidez, por outro, os prêmios já parecem incorporar esse ambiente nas precificações dos ativos. Estamos retornando à neutralidade nesta classe com os recursos oriundos dos investimentos dolarizados. Atrium e FoF MF Conservador.

+ Multimercados: Os gestores podem se beneficiar bastante do ambiente atual, com prêmios interessantes no Brasil e com bastante volatilidade local e internacional. No geral, estes gestores possuem uma capacidade de mudar de direção com uma agilidade e rapidez que não conseguiríamos fazer na alocação mensal e, sendo assim, têm um papel complementar importante para os portfólios. Sugerimos a diversificação em diferentes gestores nesta classe de ativos de forma a melhorar o risco percebido. FoF MF Multtimercados ou FoF MF Retorno Absoluto.

+ Bolsa: Acreditamos que o ambiente internacional esteja começando a melhorar para as nossas ações, principalmente com a economia asiática sem restrições de mobilidade e, com isso, ampliando a probabilidade de aumento da demanda sobre as commodities. Acreditamos que a nossa Bolsa já reflita preços bastante penalizados, abrindo espaço para uma recuperação independentemente de avanços institucionais. Estamos ligeiramente acima da alocação estrutural, apesar dos juros extremamente elevados, pois acreditamos em uma primeira recuperação mais rápida de nossa Bolsa. FoF MF Ações ou Dividendos.

+ Imobiliários: As curvas de Juros já estão com taxas praticamente estáveis por bastante tempo e, por consequência, os ativos imobiliários precisaram cair para manter a sua atratividade relativa da remuneração de sua renda. As taxas de distribuição mensal (dividend yield) continuam razoáveis como proporção do preço e razoavelmente compatíveis com os altos juros atualmente praticados nos mercados de títulos. Acreditamos que os preços atuais possuam uma assimetria positiva, correlacionada com as taxas de juros atualmente praticadas no mercado de Renda Fixa, além de um bom carregamento, enquanto os juros permanecem elevados. Estamos alocados acima da neutralidade nesta classe de risco.

= Alternativos: Recomendamos uma ligeira alocação em fundos ilíquidos de Private Equity; mas, para clientes que ainda não estão investidos nas nossas últimas recomendações, sugerimos aguardar, pois estas oportunidades são pontuais e serão apresentadas à medida que surgirem.

+ Renda Fixa Global: Apesar de voltarmos a ter uma visão neutra para os ativos de Renda Fixa internacional dados os ajustes ocorridos no primeiro semestre, o retorno potencial frente ao custo de oportunidade em Reais desestimula esses investimentos dolarizados e dependentes de desvalorizações adicionais do câmbio para serem agregados a um portfólio com o objetivo de retorno em Reais. Olha o spoiler!

+ Renda Fixa Crédito Global: Os prêmios atuais de crédito vêm sendo ampliados frente ao aumento da percepção de risco internacional. Para Bonds de prazos mais curtos, de prazos intermediários e, também os títulos de crédito mais arriscados, já nos parece interessante o investimento para rentabilizar em Dólar. Entretanto, com o Real sofrendo esta desvalorização recente, nos parece ruim o investimento nesta classe para obter ganhos em Reais. Por conta disso, seguimos negativos nesta classe.

– Multimercado Global: Estamos reduzindo um pouco mais esta classe para podermos ampliar a alocação em Renda Fixa, dado o alto custo de se carregar uma exposição cambial.

– Fundos Imobiliários Globais: Seguimos bastante negativos nesta classe de ativos, frente à perspectiva de juros mais altos no exterior e com o nosso câmbio bastante estável, o que torna a potencialidade de superação do CDI, neste investimento, pouco provável.

– Renda Variável Global: O ambiente de aperto monetário americano e de elevações de juros em diversos países, bem como o aperto quantitativo das principais economias, deixa as condições financeiras muito restritivas para uma alta muito forte das Bolsas globais, e, sendo assim, o risco da moeda passa a ser mais relevante. Estamos reduzindo um pouco mais essa alocação, aproveitando a melhora recente da precificação da Bolsa americana, para deslocar estes recursos para a Renda Fixa local, simplificando o portfólio como um todo e melhorando a sua taxa de carregamento.

– Moedas: Seguimos com a visão de que há um exagero nas cotações do Dólar frente à grande maioria das moedas e também contra o Real, que sofreu um processo de depreciação relevante ao longo dos últimos 10 anos. As alocações estratégicas já são zeradas, então não temos como reduzir mais essa classe de ativos. Nossa visão é de apreciação do Real.

– Metais Preciosos e Commodities: Metais preciosos funcionam como uma proteção para as incertezas atuais, mas estão em níveis muito altos e atualmente perigosos. Tendo em vista que os juros americanos estão subindo (o que joga no sentido de segurar as altas de preços, principalmente do Ouro) e o custo de oportunidade dos juros brasileiros está muito alto, essa proteção exige cautela.

Mantemos uma pequena alocação na classe de metais preciosos, mas em tamanhos bem menores que o neutro. Para as commodities em geral, estamos reduzindo a alocação para a simplificação do portfólio e ampliação das alocações em Renda Fixa, até porque, a nossa Bolsa já possui uma boa correlação com estes ativos.

= Criptomoedas: Sofreram fortemente frente à elevação dos juros americanos durante todo o ano de 2022. Neste começo de ano, já subiram bastante com um pequeno alívio do cenário de juros lá fora. Apesar da forte volatilidade e das incertezas sobre as criptos, continua válida a tese de alocação de uma pequena parcela na classe, como uma aposta pequena para capturar uma eventual assimetria muito positiva. Ao longo deste último ano, foi verificado um fluxo forte de saída deste tipo de investimento, mas nos últimos meses já houve uma estabilização e inclusive um ligeiro retorno de investidores à classe. Procuramos não recalibrar essas alocações, salvo se os percentuais vierem a extrapolar os mínimos e os máximos previamente acordados. Coin Cripto ou Cripto DeFi.

Importante notar que essa é uma visão de mais longo prazo. Enquanto isso, seguimos acompanhando o mercado no seu sobe e desce. Essa semana, apesar do evento Americanas seguir causando estrago, principalmente no preço das ações dos bancos, e do medo das possíveis invenções do governo em torno de uma moeda única com a Argentina (o SurReal…rsrs), a Bolsa encontrou espaço para subir e o Real se valorizar contra o Dólar. Ambos sobem mais de 4% no mês!

Spoiler: diversificação em dólar

Se você quiser diversificar seu patrimônio no exterior, fugindo das incertezas do Brasil, minha dica é se inscrever gratuitamente aqui pra receber em primeira mão o novo veículo da Empiricus Investimentos que tem esse propósito. Para saber mais, basta acessar aqui.

Novidades da Prateleira de Fundos

Recado rápido na prateleira de fundos. Na próxima terça, dia 31, o Novus Macro D5 irá fechar para novos aportes. Nos últimos 12 meses, o fundo está com retorno de 24,07% contra 12,72% do CDI. Se quiser garantir seu aporte, acesse aqui.

Renda Variável

28,73% de retorno!

Essa foi a rentabilidade de quem seguiu todas as recomendações do Nilson Marcelo, trader quantitativo da Empiricus Investimentos. Você já o conhece? Todos os dias essas indicações saem no Mercado em Cinco Minutos, newsletter diária aqui da Empiricus Investimentos.

Para suas análises, Nilson usa como base modelos matemáticos e estatísticos e, através deles, indica quais ativos tem maior potencial de ganhos. Aqui, ciência e algoritmos são o caminho para encontrar traders capazes de colocar dinheiro no seu bolso em períodos curtos de tempo. E os resultados recentes têm sido muito bons: somente em dezembro, o retorno alcançado foi de 28,73%.

Se você quer receber todas as recomendações, pode acessar o Canal do Telegram de Renda Variável. Por lá você pode ter acesso à todas as indicações diárias. Clique aqui.

Oferta Pública

RZAK11 – Riza Akin FII – 4ª Emissão

O fundo tem o intuito de oferecer aos seus cotistas um portfólio diversificado e pouco correlacionado aos demais fundos de CRI do mercado, com equipes de gestão especializadas e dedicada, com o foco no aumento potencial de dividendos, por meio da alocação com volumes maiores em novas operações adquiridas com os recursos captado, respeitando os limites de concentração da carteira.

Possui a estimativa de retorno no longo prazo de 13,50 % a.a. (isento de IR) , líquido de custos, conforme Estudo de Viabilidade.

Encerramento das reservas: 30/01/2023 | Investimento mínimo: 108 cotas | Valor indicativo: R$ 95,89

Caso você tenha alguma dúvida ou sugestão, basta enviar-nos pelo

atendimento@empiricusinvestimentos.com.br.

Até a próxima semana!

Um abraço,

Jojo Wachsmann

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Confira a edição do dia 26/01/2023 do Diário de Bordo

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Confira a edição do dia 26/01/2023 do Diário de Bordo

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Confira a edição do dia 26/01/2023 do Diário de Bordo

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Confira a edição do dia 26/01/2023 do Diário de Bordo

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Confira a edição do dia 26/01/2023 do Diário de Bordo

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Confira a edição do dia 26/01/2023 do Diário de Bordo

Ler Conteúdo