Diário de Bordo

Fim de semestre, balanço… e roupa suja se lava em casa

Se fossemos considerar um ano normal, nesta época as empresas estariam fazendo o seu balanço semestral (ou o segundo trimestral), as crianças estariam de férias escolares e estaríamos comemorando aquela que é uma das maiores festas tradicionais do Brasil: o São João.

Bom, nada disso aconteceu desse jeito. Ou melhor, quase nada.

As crianças estão de férias, mas sem poder viajar ou brincar livremente como antes. O São João e outras festas juninas foram canceladas. Infelizmente, muitas empresas não terão sequer a possibilidade de ter um balanço semestral, pois elas não existem mais.

Você já deve ter percebido que estou falando deste primeiro semestre no mínimo atípico (para não dizer louco ou caótico) que está se encerrando.

Não que isso não seja algo importante, muito pelo contrário, mas me permita não falar de taxa de contágio, número de mortes e recuperados do Coronavírus nesta edição do Diário. Até porque, estamos longe do fim e de um balanço preciso.

Mas também porque quero dar outro foco ao assunto.

Inevitavelmente, tudo tem a ver com o Covid-19, mas olharemos o problema por outra perspectiva.

Fomos obrigados a fazer da nossa própria casa, o nosso lar e, ao mesmo tempo, o local de trabalho. Muitos precisaram, inclusive, descobrir que realmente existe um lar dentro da própria casa.

Mas confesso que essa relação casa x trabalho me surpreendeu de forma muito positiva.

A Vitreo não apenas continuou suas atividades sem interrupção, com 100% do time em home office, como cresceu muito, no mesmo período – em tamanho e em mercado.

Foi no semestre mais esquisito da história que nós materializamos o que era um grande sonho: a DTVM. E fizemos tudo isso de forma remota. Dois grandes desafios concluídos com sucesso.

Desde o início da quarentena estamos aumentando o nosso time de “vidrados”. Ontem contratamos o vidrado #100! Quase 40 pessoas do nosso time entraram depois de março e, assim, sequer conhecem o escritório (essa semana fizemos um vídeo para eles conhecerem nossas instalações).

Hoje estamos lançando nossos 38º e 39º produtos. Destes, 22 foram lançados neste ano e de 19 de março para cá.

Foi com todo o time trabalhando de casa que atingimos hoje a importante marca de R$ 5 bilhões sob gestão e 60 mil clientes.

R$ 5.000.000.000 sob gestão são 9 zeros à direita. Mas sabemos que por trás dos números existem muitas pessoas, inclusive pais e mães de família (e, às vezes, até famílias inteiras) confiando seu patrimônio à Vitreo.

Só podemos agradecer e dizer que todos os dias estamos trabalhando incansavelmente para dar a melhor experiência e segurança e continuar trazendo os melhores produtos a preços justos.

Mas, mais legal que isso é também celebrarmos as pequenas coisas, do dia-a-dia, …

… Como não ter parado de lançar novas opções para você investir seu dinheiro de forma diversificada. … Como ter soluções completas e não só “mais um fundo” ou “mais uma carteira”.

Mais até do que trazendo as soluções… nós criamos soluções juntos, como no caso dos fundos Blends.

Aqui na Vitreo, no final do dia, qualquer coisa só é interessante para a gente se é interessante para você.

Por isso, tudo aqui é simples e, principalmente, transparente. E continuaremos assim, mesmo que ganhemos mais zeros à direita.

Não são os zeros à direita que fazem a nossa essência. Ela já existia quando sequer tinha um número.

Nós escolhemos ter essa transparência com vocês, ao invés de lavarmos a nossa roupa suja em público. Roupa suja se lava em casa.

E sejamos justos, toda casa tem a sua roupa para ser lavada. Também temos as nossas. Mas só levamos a você o que de fato é importante para você, como, por exemplo, quando nos expusemos ao falar das falhas operacionais na implementação da DTVM (mais do que normais) e nos desculpamos por isso.

…. Como falamos abertamente sobre nossas taxas (que fazemos questão que sejam as menores do mercado), da falta de letra miúda e de tantas outras coisas.

Finalmente o mercado está, verdadeiramente, sendo orientado pelo cliente e para o cliente. E isso ficou muita claro com a troca de farpas recente entre os líderes da indústria financeira 1.0 e 2.0.

Temos muito orgulho de sermos os pioneiros nesta nova onda, a 3.0 – aquela que não tem conflito de interesses, gerentes, assessores autônomos e repasse de comissões.

Muita gente fala que quer mudar a relação dos brasileiros com os investimentos… Mas quem realmente está fazendo algo pelo investidor pessoa física no Brasil? Esse é o nosso verdadeiro objetivo.

E sabe como fazemos isso?

Democratizando os investimentos para você. Mas não democratizamos apenas no papel, até porque o papel aceita qualquer coisa. Democratizamos quando reduzimos as taxas dos nossos produtos, quando disponibilizamos produtos com taxa zero (sim, temos!), quando trouxemos uma previdência com diversificação de ativos e incluímos o fundo de fundos com a melhor relação risco e retorno para a realidade do investidor brasileiro….

Mais recentemente, disponibilizamos um serviço estritamente usado por multimilionários, oferecido apenas por Private Banking e Wealth Management (Gestão de Patrimônio) para o investidor pessoa física: a carteira administrada.

Esse é o nosso propósito. Isso nos tira da cama logo cedo, todos os dias.

Quando o dia termina, é sobre isso que nos perguntamos.

E como comecei falando que tudo isso está sendo feito de casa, preciso reforçar que a sua presença aqui é mais do que bem-vinda, é fundamental.

Sem você a nossa casa perde vida, perde alegria e perde a razão de existir. Eu vou mostrar a você, nas sessões abaixo, o que temos feito aqui para deixá-la cada dia mais interessante e aconchegante.

Caso ainda não tenha visitado todos os cômodos, fica também o meu convite. Fique à vontade para pegar o que quiser, a nossa prateleira está cheia.

É impossível fugir do clichê…, mas, a casa é sua.

Finalmente chegaram! Novos produtos de ações!

Depois de algumas idas e vindas (e alguma espera) finalmente os spoilers viraram lançamento! E todos relacionados a investimento em ações. Combinam com um ar de renovação de esperanças que a virada do semestre trás.

No início da semana, colocamos no ar o FoF SuperPrevidência Ações, a versão mais arrojada da nossa família de produtos de previdência, 100% investido em alguns dos melhores gestores de ações do país. Um plano para quem quer aproveitar os benefícios da previdência conjugado com o potencial de investir em ações para o longo prazo. O fundo é destinado para investidores qualificados, tem taxa de 0,75% ao ano e taxa de performance de 10% sobre o que exceder o Ibovespa.

E hoje, foi a vez da oportunidade de investir nas ações de empresas pagadoras dividendos. Ideal para quem quer a tranquilidade de um fluxo recorrente que os dividendos trazem aliado ao potencial de valorização de longo prazo de empresas estruturadas e bem estabelecidas em seus mercados.

Lançamos a carteira administrada Vacas Leiteiras, com valor mínimo inicial de R$ 50 mil e taxa de administração de 1,30% ao ano + R$ 18 ao ano. Aqui os dividendos caem na sua conta e você tem a opção de reinvesti-los.

Para aportes iniciais menores, criamos o fundo Vitreo Dividendos FIA, com aporte mínimo inicial de R$ 5 mil e taxa de administração de 1,50% ao ano. Aqui os dividendos são pagos dentro do fundo e são automaticamente investidos.

Ambos produtos inspirados nas ideias do renomado relatório “Vacas Leiteiras”, assinado pela equipe do Sérgio Oba na Empiricus. A decisão de lançar duas versões tem relação com os custos totais da carteira. Apesar das taxas diferentes, os custos totais estimados considerando custódia e manutenção da B3, são semelhantes. Falando de outro jeito, os custos da carteira ficam proibitivos para valores menores, por isso criamos o fundo.

Ah! Para comemorar o lançamento dos produtos, zeramos as taxas de administração da carteira e do fundo em julho!

Espero que você goste!

Como foram os mercados em Junho?

O disco está riscado e o assunto continua o mesmo. O nível de incerteza sobre a recuperação econômica global continua alto. Não só os efeitos causados pela pandemia ainda são em grande parte desconhecidos, mas também é difícil julgar a magnitude e duração de ondas adicionais de infecções. O que conseguimos vislumbrar é que, a cada mês que passa, o fim da pandemia chega um pouco mais perto. Remédios, vacinas e a própria imunidade adquirida pela população começam a ser fatores cada vez mais fortes. A tendência é a continuidade da recuperação, mas, com certeza, não em um ritmo tão acelerado como nesses últimos meses.

Aqui em terras tupiniquins a pandemia deixou a situação crítica. Nossa estrutura econômica frágil é colocada ainda mais em risco pela turbulência política, apesar da recente trégua. Entretanto, o que vem acontecendo é que os mercados brasileiros estão seguindo os globais na recuperação e isso deve continuar acontecendo se não tivermos uma “bala de prata” contra o governo oriunda do caso Queiroz. Mas não podemos desprezar esse risco, que pode ser um estopim para piora forte nos mercados locais.

Nos mercados incerteza significa volatilidade. Mas a volatilidade do trimestre passado teve uma única direção: para cima. Incrivelmente tivemos um trimestre recorde nas bolsas mundiais.

O S&P teve seu melhor trimestre desde 1998 (crise da Rússia), com rentabilidade de 20,0% (+1,8%) em junho. A Bolsa brasileira, apesar da situação econômica bem pior do nosso país, seguiu o mundo e fechou o trimestre com rentabilidade 30,2% (+8,8% em junho), o melhor trimestre desde 2003.

Mas quem olha apenas o resultado do trimestre não percebe a alta volatilidade que os ativos apresentaram no dia-a-dia. O VIX, indicador usado para medir a volatilidade esperada do S&P, continua alto, fechando junho em torno de 30%, o dobro do que apresentava antes da pandemia.

O Dólar nos parece como o ativo que melhor demonstrou todo o risco embutido no atual cenário. O Real continuou se desvalorizando (a despeito da euforia da Bolsa e de um preço de equilíbrio abaixo de 5) saindo de uma cotação de 5,21 no começo do trimestre e fechando junho a 5,47.

Pela renda fixa, o índice IRF-M, que reúne todos os títulos públicos pré-fixados, renderam 0,79% no mês, enquanto o IMA-B5+ (índice que mede a rentabilidade dos títulos públicos indexados à inflação com vencimento igual ou acima de cinco anos), fechou junho em +2,8%. Títulos de crédito privado subiram 2,1% no mês (medido pelo índice JGP-Idex CDI).

O contrato de Ouro negociado na B3 subiu 6,0% no mês, impulsionado pela valorização do metal e pela alta do Dólar contra o Real.

Os dados apresentados acima estão disponíveis na Bloomberg.

E o que fizemos nas carteiras em junho?

Nos FoFs, conforme mencionado no Diário de Bordo do dia 18/6, estamos quase terminando as alterações. Faltam apenas alguns ajustes finos que devem ser finalizados no começo de julho. Nos fundos de ativos diretos, foram várias alterações, ajustando o rumo conforme as expectativas de mercado e nos aproveitando de oportunidades pontuais.

No Carteira Universa, foram tantas alterações que faremos um resumo aqui. O fundo começou com uma alocação líquida de 13% em ações (não levando em conta a posição em ações globais) e 24% em proteções (Ouro + Dólar). Terminamos o mês com 20% em ações e 16% em proteções, em um movimento claro de aumento de risco, com o objetivo de capturar melhor os ganhos do mercado acionário. Diminuímos também nossa alocação em fundos imobiliários para 7%, dado que aumentamos nossa alocação no setor imobiliário através de ações.

Compramos Sanepar, Tecnisa, Mitre, Even, Lojas Americanas e Trisul, e aumentamos pontualmente nossa alocação em Oi e Cosan Limited. Retiramos da carteira Petrobrás, Banco do Brasil, Raia Drogasil, Braskem e Locamérica.

O Money Rider não ficou para trás nas movimentações, aumentando também seu posicionamento em risco. Zeramos nossa posição no ETF Pro Shares Short Russell (que ficava “vendido” em ações). Aumentamos nossa alocação em ARK Innovation ETF, Euro Stoxx 50 ETF, MSCI Japan ETF, e adicionamos diversos outros ativos: Amplify Online Retail e SPDR S&P Retail (ETFs do setor de consumo); DB Commodity Index Tracking Fund (commodities); Duke Realty, Simon Property Group e Avalon Bay Communities (fundos imobiliários); e Renaissance IPO (ETF que segue as últimas ofertas públicas no mercado acionário). Além disso fizemos algumas operações pontuais em opções.

O PRP também aproveitou para montar uma posição no exterior, através dos ETFs iShares S&P Small-Cap 600 Value (aproveitando-se do atraso na retomada nas ações “value” de menor capitalização) e PowerShares QQQ (posicionamento em ações de tecnologia).

O Microcap e consequentemente o MAB Plus (que tem 30% de microcaps como estratégia) trocaram ações da Hering pela Linx.

Já o Oportunidades de Uma Vida fez movimentações muito parecidas com a parcela de ações do Carteira Universa. Vendemos Raia Drogasil, Braskem e Petrobrás, e reduzimos nossa alocação em Alupar. Compramos adicionamos Mitre, Banrisul, Lojas Americanas e Trisul, e aumentamos nossa alocação em Magalu.

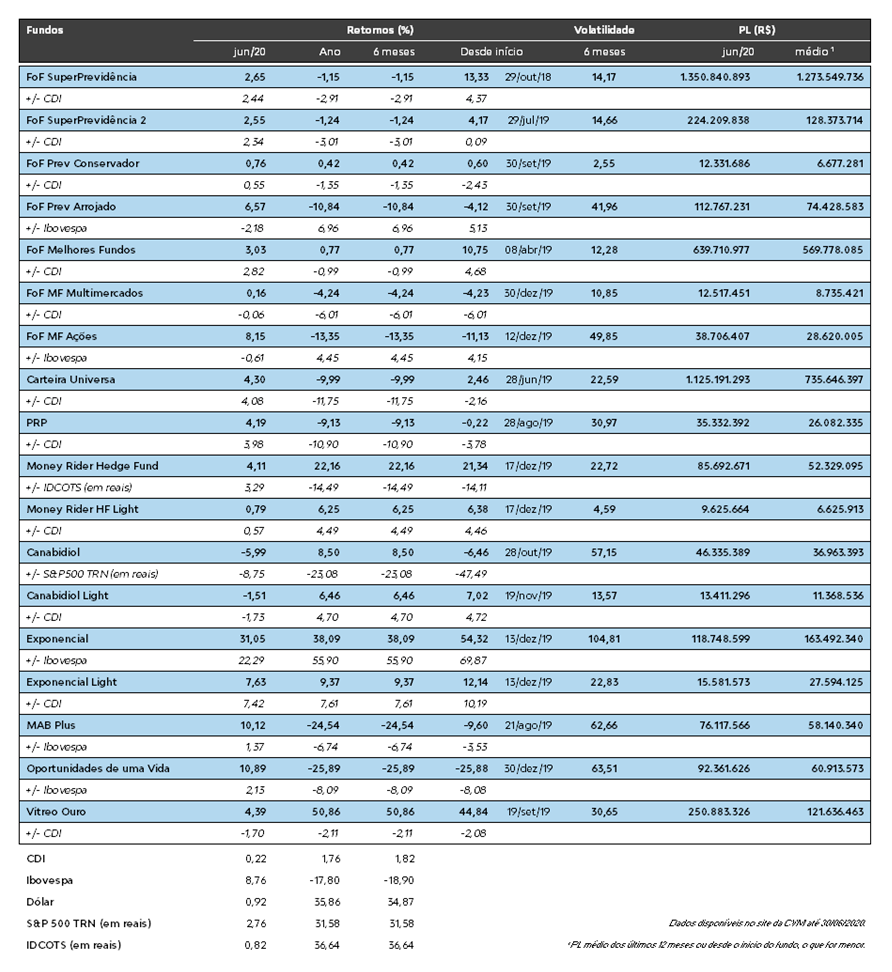

E como foram os nossos fundos?

A alta dos mercados impulsionou a rentabilidade de junho da maioria dos nossos produtos. Além disso, o dólar e ouro, utilizados como proteção em diversas carteiras, também subiram, adicionando ao retorno total.

O FoF SuperPrevidência e o FoF SuperPrevidência 2 subiram 2,65% e 2,55%, respectivamente. Já o FoF Melhores Fundos fechou o mês com alta de 3,03% e já fica positivo no ano. Todas as classes de ativos contribuíram para o bom resultado no mês, mas sem dúvida os resultados foram impulsionados pela classe de renda variável. Destaque para os fundos de ações da Brasil Capital, com excelente performance tanto no FoF Melhores Fundos quanto nos FoFs SuperPrevidência. Tanto o FoF SuperPrevidência quanto o FoF Melhores Fundos (nossos fundos com track record mais longo) batem o CDI por larga margem desde os respectivos inícios.

O Carteira Universa continua sua recuperação e fechou o mês com um belo resultado: +4,30% O fundo ganhou principalmente com sua posição líquida em renda variável, mas também tivemos ganhos relevantes na posição de fundos imobiliários e ações globais. Mesmo as proteções contribuíram positivamente para o resultado.

O PRP também teve uma performance excelente no mês, impulsionado principalmente pela sua posição em ações, ganhando 4,19%. A posição em fundos imobiliários também teve uma contribuição relevante.

E agora, nessa virada de semestre, mais 7 fundos completaram 6 meses e com isso podemos divulgar sua rentabilidade!

O FoF Melhores Fundos Ações ganhou 8,15% no mês. Desde seu início, em 30/dez/2019, rende -11,13%, mas bate o seu benchmark Ibovespa por mais de 4%. Já o FoF Melhores Fundos Multimercados subiu 0,16% em junho, e rende -4,23% desde seu início em 12/dez/2019.

O Oportunidades de uma Vida rendeu 10,89% em junho, desde seu início, em 30/dez/2019, rende -25,88%, sofrendo com a queda da bolsa no semestre.

O Exponencial, que compra as ações da XP Inc, subiu 31,05% no mês e 54,32% desde seu conturbado início (quem lembra da briga para participar do IPO?) em 13/dez/2019. O Money Rider, nosso “hedge fund offshore”, subiu 4,11% no mês e 21,34% desde seu início em 17/dez/2019. As versões Light destes 2 fundos iniciaram nas mesmas datas e as rentabilidades podem ser vistas na tabela abaixo.

A rentabilidade de fundos não mencionados, e que já completaram 6 meses, também pode ser encontrada na tabela.

Não podemos divulgar a performance dos demais fundos por conta da regra da CVM, que só permite essa divulgação para fundos com mais de 6 meses de histórico.

Você sabia que pode acompanhar a rentabilidade de todos os nossos fundos em nosso site? Confira

Live de ontem sobre o Carteira Universa

Apesar do resumo sobre o andamento da Carteira Universa, descrito aqui mesmo no Diário, na última quarta-feira, 01 de julho, eu e o Kiki recebemos o Felipe Miranda, João Piccioni e o Fernando Ferrer para um bate papo especial mensal sobre o fundo e o relatório que o inspira.

Inevitavelmente, o fundo sofreu com a crise do Coronavírus, mas a recuperação é visível e animadora. Terminamos o mês com o satisfatório resultado de +4,30%.

Na VitreoAoVivo, em nosso canal do Youtube, além de tirar algumas dúvidas de quem nos enviou perguntas, falamos bastante sobre o impacto da crise e os últimos resultados positivos; falamos sobre as perspectivas para o segundo semestre que se inicia, logicamente levando em consideração aspectos econômicos, políticos e também fatores internacionais e como isso também pode se transformar em oportunidades de investimento.

Caso não tenha visto, vale a pena. Clique aqui para acessar.

Tech Select e Long Biased: de vento em popa

Nossos fundos recém-lançados, Tech Select e Long Biased, são um imenso sucesso.

E, durante essa semana, cada um deles contou com novidades que aumentaram o interesse em novas contratações.

Do lado do Tech Select, o fundo bateu 60 milhões captados em apenas três semanas de lançamento. Um sucesso retumbante.

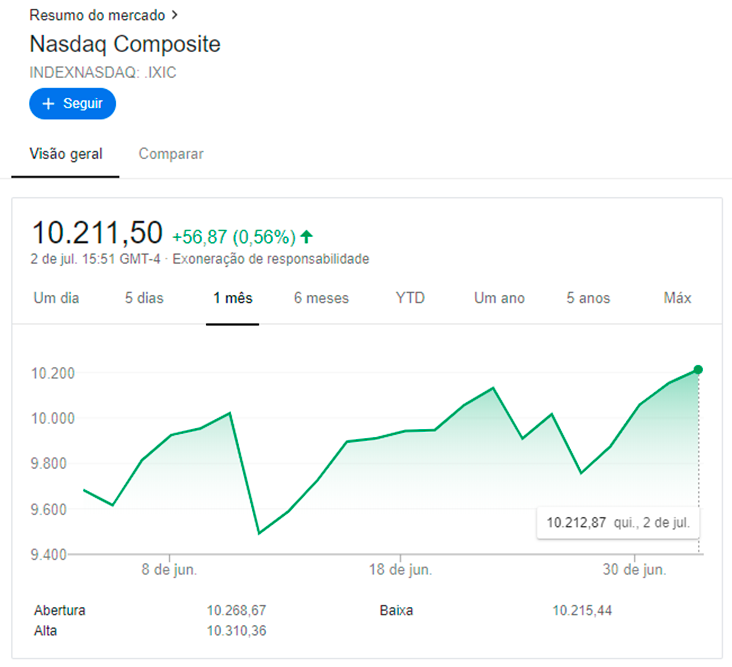

Como vocês já sabem, por questões regulatórias não podemos divulgar a rentabilidade do fundo até ele chegar a seis meses. Mas o gráfico da Nasdaq, que é imensamente influenciado pelas Big Techs pode dar um aperitivo, que mostra como as coisas estão indo bem.

Fonte: Google

Em junho, o Nasdaq Composite subiu 5,99% (em dólares). Com volatilidade? Sim. Mas também com a consistência que o índice tem mostrado nesse pós-coronavírus.

Caso queira investir (ou aportar mais dinheiro se já for investidor), clique abaixo.

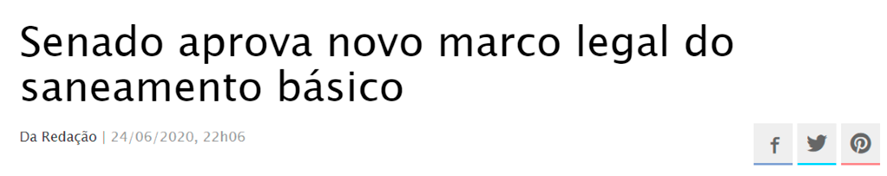

Já o Long Biased, nosso fundo inspirado nas estratégias de trade do Sergio Oba, teve uma notícia importante, que pode trazer lucro estrutural para a carteira.

No Diário de Bordo da semana passada, o Oba já tinha cantado a bola sobre o novo marco regulatório do saneamento básico.

Segundo ele, “A maior posição na carteira é saneamento básico. Esse negócio é estrutural. Isso tende a ser uma ‘porrada’ se passar. Consumo de água e esgoto é uma demanda inelástica. O PIB pode crescer ou cair que a pessoa vai continuar consumindo. Então, você precisa só de uma coisa: marco regulatório bom”.

Eis que, na semana passada, veio a manchete.

O gatilho foi disparado e o Oba é um dos especialistas mais atentos a este setor. Nosso fundo se inspira nas ideias dele e está mais do que engatilhado nessa tese.

Precisa falar mais?

Caso queira investir (ou aportar mais dinheiro se já for investidor), clique abaixo.

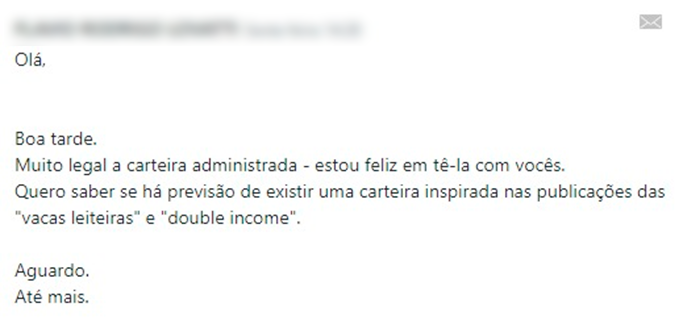

Pergunte ao Jojo

Abri este espaço para responder algumas das várias perguntas que tenho recebido por e-mail. Ah, só lembrando que o espaço aqui é destinado para dúvidas gerais de produtos, críticas e sugestões dos produtos Vitreo. Para as demais perguntas, criamos uma Central de Atendimento onde é possível encontrar os diversos caminhos para tirar dúvidas ou resolver problemas: clique aqui.

Obrigado pela pergunta. Temos sim toda intenção de trazer novos produtos no formato de carteira administrada. A carteira Vacas Leiteiras nasceu hoje! E pode anotar aí: a próxima será a do “Double Income”, provavelmente ainda nesse mês.

O Long Biased não é um fundo de ações padrão. Ele tem um viés de ficar comprado, mas não a obrigatoriedade.

Por isso sua alocação em ações varia bastante podendo ir de 0% a 100%. Logo não podemos compará-lo à um índice de bolsa como o Ibovespa. Tampouco podemos medi-lo contra o CDI.

Por isso definimos um meio-termo, que é utilizado por diversos fundos long-biased do mercado. O índice que utilizamos não mede só a inflação. Ele mede a inflação mais uma taxa de juros.

Como a grande maioria das ações que compramos para o Tech Select são negociadas na B3 em forma de BDR (Brazilian Depositary Receipt), conseguimos montar um fundo que investe no exterior para investidores não qualificados.

Essas BDRs têm a mesma rentabilidade do que as ações negociadas no exterior, inclusive com o efeito cambial. A CVM entende que um fundo que compra no mínimo 80% destas BDRs, e coloca “BDR Nivel 1” em seu nome, pode ser aberto para investidores em geral.

As ações que quisermos comprar que porventura não estiverem disponíveis em BDR poderemos comprar diretamente no exterior, até o limite de 20% do patrimônio do fundo.

Plantão de dúvidas: o horário vai mudar

Nosso tradicional plantão de dúvidas vai mudar de dia e de horário, para que mais clientes possam participar.

Amanhã às 9h será a última vez que o plantão ocorrerá na sexta-feira. A partir da semana que vem, a Live será às terças-feiras às 18h30.

A equipe é a mesma: Sofia, com sua simpatia e seu cafezinho, e Kiki, com seu bigode de personagem de filme do Tarantino. Como disse no DB passado, eles sabem mais do que está acontecendo na Vitreo do que eu. Então, se você tiver alguma dúvida ou questionamento, guarde para amanhã às 9h (ou esta terça às 18h30). Eles têm todas as respostas na ponta da língua e não deixam pergunta sem resposta.

Nosso plantão de amanhã terá um tema principal: os nossos novos dois produtos que eu apresentei acima, a carteira administrada Vacas Leiteiras e o fundo Dividendos.

Marque na sua agenda! Use esse (link) para acessar o plantão.

Um abraço,

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Se fossemos considerar um ano normal, nesta época as empresas estariam fazendo o seu balanço semestral

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Se fossemos considerar um ano normal, nesta época as empresas estariam fazendo o seu balanço semestral

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Se fossemos considerar um ano normal, nesta época as empresas estariam fazendo o seu balanço semestral

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Se fossemos considerar um ano normal, nesta época as empresas estariam fazendo o seu balanço semestral

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Se fossemos considerar um ano normal, nesta época as empresas estariam fazendo o seu balanço semestral

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Se fossemos considerar um ano normal, nesta época as empresas estariam fazendo o seu balanço semestral

Ler Conteúdo