Diário de Bordo

Nada como sair de cima do muro

Olá,

Chega de papinho.

Hoje resolvi escrever o Diário de Bordo usando a capa do Jojo prático, o Jojo organizado, o Jojo do Excel. Chega de Jojo do Word.

Já falei para você tocar tuba como John Lennon e bater falta como o Zico vendado, depois falei da criatividade e da beleza na “bagunça” e do show que o Keith Jarrett deu com o piano todo desafinado. Vamos dar uma pausa no Jojo “viajandão”.

Agora o meu Diário de Bordo é sem historinha, é “down to business”. Ou seja, é direto ao assunto.

Hoje resolvi que vou responder a única pergunta, a pergunta que mais me fazem, sem subir no muro, sem papo de guru de mindfulness, sem “veja bem”.

De cada dez perguntas que recebo, 11 são variantes de “’Jojo, onde investir?’, ‘Jojo, como você investe?’, ‘se eu tenho x reais, quais produtos da Vitreo eu devo comprar’”?

Então aqui vai, desenhada, a minha resposta.

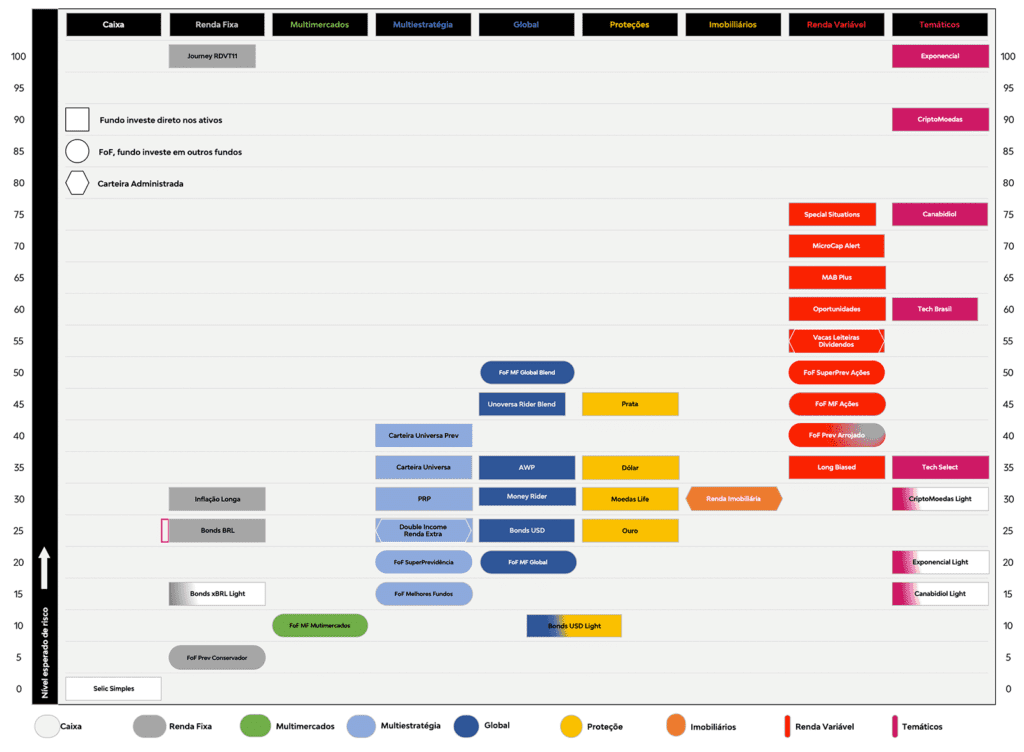

Primeiro, atualizei o quadro abaixo. Ele contém todos os produtos da Vitreo separados por nível de risco e por segmentos (uma versão latu sensu de classes de ativos):

Nas colunas acima estão os segmentos (ou as classes de ativos) nos quais cada produto se encaixa, separados, também, por cor.

Quanto mais acima na tabela o produto estiver, mais risco ele tem (e, consequentemente, mais possibilidades de retorno). Esse nível de risco “conversa” com a pontuação que usamos internamente durante o processo de suitability.

Para exemplificar essa escala, o produto mais “seguro” da casa é o Vitreo Selic Simples, nosso fundo de caixa taxa zero, que rende a SELIC. É o fundo com liquidez diária, feito para sua reserva de emergência. Como você sabe, a SELIC está nas mínimas históricas, então este fundo não serve como alocação ideal, porque rende muito pouco.

Do extremo oposto, do lado direito, bem no alto, estão os fundos Journey RDVT11 e Exponencial, os mais “arriscados” sob esse ponto de vista. Ambos estão ali porque são concentrados em um único ativo.

O formato da caixinha de texto também faz diferença: quando retangular, o produto é um fundo de investimento que investe diretamente nos ativos; quando oblongo (com pontas arredondadas), é um FoF, um fundo que investe em outro fundos; quando for hexagonal é uma das nossas carteiras administradas.

Falando em carteiras administradas, veja que a carteira Double Income está sobreposta ao fundo Renda Extra, enquanto a carteira Vacas Leiteiras está sobreposta ao fundo Dividendos. Isso porque os “pares” investem exatamente nos mesmos ativos e, portanto, têm o mesmo nível de risco.

Fácil de entender, né?

Com o mapa explicado, agora vamos à resposta.

Alocação do Jojo

Fiz uma única alocação, pensada para o público em geral.

Antes que você se questione, claro, ela não é a única carteira possível. Nem perguntei qual seu perfil de risco, horizonte de investimento, nem em quais investimentos você já investe hoje.

Mas preferi montar uma única carteira para você entender os conceitos e a lógica por trás dessa construção. Assim você pode ir adaptando ao seu perfil de risco, orçamento e gosto, inclusive trocando alguns ingredientes.

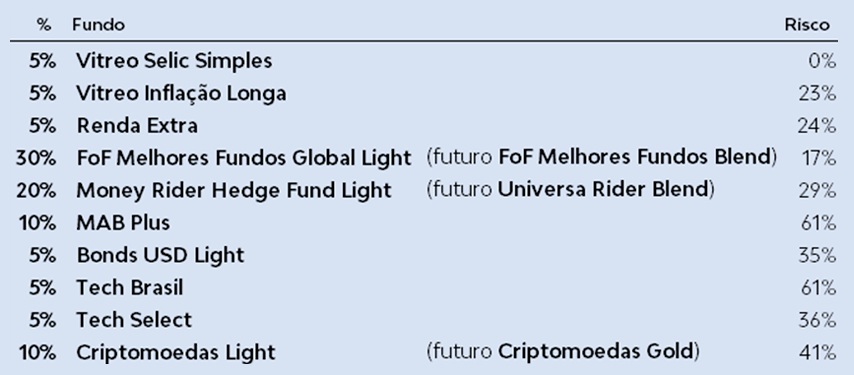

Vale explicar também que já estou utilizando os novos “blends” na alocação. Eles são alguns dos nossos fundos “Light”, que estão sendo alterados para ficarem mais eficientes para o investidor “não-qualificado”:

- o Money Rider Hedge Fund Light vai mudar de nome para Universa Rider Blend e será uma combinação de 80% do Carteira Universa com 20% do Money Rider Hedge Fund.

- o FoF Melhores Fundos Global Light vai mudar de nome para FoF Melhores Fundos Blend e será uma combinação de 80% do FoF Melhores Fundos com 20% do FoF Melhores Fundos Global.

- o Bonds USD Light não mudará de nome e será uma combinação de 20% do Bonds USD com 80% do Vitreo Dólar.

- e o Criptomoedas Light deverá mudar de nome para Cripto Gold e será uma combinação de 20% do Criptomoedas com 80% do Vitreo Ouro (a assembleia que definirá essa mudança ainda não ocorreu; ela deve acontecer ainda esse mês, e a mudança precisará ser aprovada pelos cotistas).

Não levei em conta sua reserva de emergência e o horizonte de investimento seria de médio prazo (mais de 2 anos).

Na nossa dieta de pontos, essa alocação consome 30 pontos, um nível que consideramos para um investidor moderado e experiente. Seriam necessários R$ 100 mil para conseguir alocar nos percentuais exatos, e não é preciso ser investidor qualificado para investir em nenhum deles.

Esclarecimentos feitos, eis a carteira.

A primeira coisa que gosto de olhar na alocação é quanto tenho exposição direta a ativos em dólar e à renda variável. Neste caso temos (diretamente) 30% em dólar e 20% em ações.

Digo diretamente por que vale lembrar que os fundos Carteira Universa, Renda Extra e os gestores locais do FoF Melhores Fundos Blend também podem ter posições em dólar e ações dentro deles.

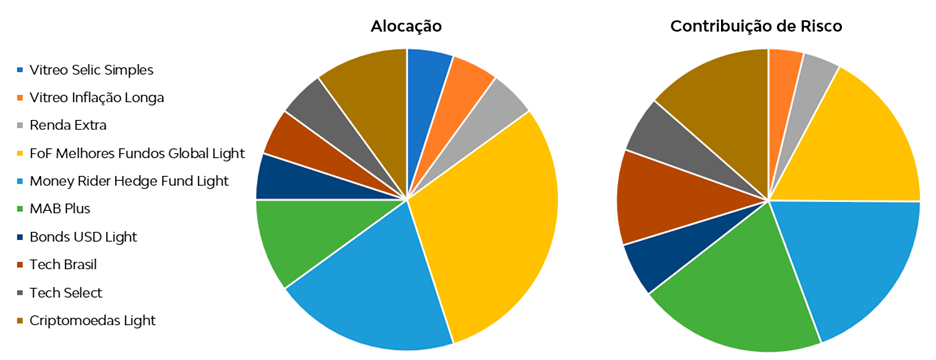

Outra coisa interessante é que, apesar da alocação parecer concentrada, a alocação por risco (isto é, o quanto cada fundo contribui para a dieta de pontos) é bem mais distribuída. Isso você pode perceber ao olhar o gráfico da direita (contribuição de risco), que é mais bem distribuído do que o gráfico da esquerda (alocação).

Por último, a alocação pode ser alterada dependendo do gosto do “freguês”. Posso trocar o MAB Plus por outro fundo de ação que goste mais, como o Oportunidades de Uma Vida ou FoF Melhores Fundos Ações. Ou diminuir sua alocação e adicionar o novo fundo Special Situations.

As “pimentas” também podem ser alteradas. Se você não é muito fã da tese de tecnologia, mas gosta das possibilidades do Canabidiol, essa é outra alteração que pode ser feita (nesse caso o Canabidiol Light).

Se não gostar da exposição de 2% em Criptomoedas (através dos 10% em Criptomoedas Gold), pode trocar por apenas Vitreo Ouro ou Vitreo Prata.

Se não quiser correr risco de crédito pode trocar o Bonds USD Light pelo Vitreo Dólar ou pelo Vitreo Moedas Life.

Seu horizonte é mais longo? Considere a Carteira Universa Prev para parte do Universa Blend. Ou o FoF SuperPrevidência 2 para parte do FoF Melhores Fundos Blend.

Tem mais do que R$ 100 mil? Considere a carteira administrada Double Income no lugar do fundo Renda Extra.

Tem menos do que R$ 100 mil? Use o Universa Rider Blend (mínimo inicial de R$ 5 mil) ou o FoF Melhores Fundos Blend (mínimo inicial de R$ 1 mil) como sua base para começar!

Ou seja, dá para fazer uma série de ajustes, que não mudam muito a orientação geral da carteira. Além disso podem ser feitas outras modificações se você for um investidor qualificado ou profissional.

É a sua personalização! E claro, sempre respeitando o seu perfil de risco.

Como foram os mercados

Marcado pelo avanço do número de casos/mortes da Covid-19 no Brasil, mas também pelo afrouxamento do isolamento social ainda maior ao redor do mundo, bem como pelo aumento do número de vacinas em desenvolvimento – algumas já em fase de testes – o mês de Julho continuou a trajetória de forte recuperação em praticamente todas as Bolsas mundiais, incluindo a brasileira. O pano de fundo parece não ter mudado e, em nossa visão, com o excesso de liquidez nos mercados aliado ao baixíssimo custo de oportunidade (justificado pelos retornos oferecidos nos mercados de renda fixa/crédito privado com as curvas de juros mundiais indo para suas mínimas históricas), fica cada vez mais claro que o mercado continua disposto e à procura por ativos de risco. Nesse cenário, vale lembrar que diversificação e balanceamento continuam sendo ingredientes mandatórios para qualquer portfólio promissor.

Nos EUA, a menos de quatro meses da eleição presidencial, Donald Trump segue desgastado e vendo a aprovação do seu governo despencar, vários pontos atrás do rival – o ex-vice-presidente democrata Joe Biden – com a pandemia estando entre as principais preocupações dos eleitores americanos. O adiamento das eleições chegou a ser sugerido pelo presidente na última semana, alegando a possibilidade de fraude na votação por correio, a ser realizada em novembro. Enquanto isso, a tentativa de extensão do coronavoucher foi rejeitada pelos democratas do Congresso norte-americano, e a agência de rating Fitch revisou a perspectiva dos EUA para negativa (apesar de manter seu rating como AAA), estimando que a dívida pública americana ultrapasse 130% do PIB em 2021.

Aqui pelo Brasil, o tema que ganhou maior destaque no mês foi, sem dúvida, a entrega da primeira fase da reforma tributária pelo ministro Paulo Guedes ao Congresso Nacional. A ideia do ministro foi ‘fatiar’ a reforma, começando pela Contribuição sobre Bens e Serviços (CBS), tributo que unifica o PIS + Cofins numa alíquota de 12%, mas que já vem causando ruídos dentro e fora do parlamento. Fora o estudo da criação de um imposto sobre comércio eletrônico, que já vem sendo apelidado de uma nova CPMF. Acreditamos que seja muito improvável a aprovação uma reforma tributária robusta ainda em 2020, mas vemos a discussão – bem ou mal já iniciada em meio à pandemia – como um sinal positivo para o mercado local.

No final de julho, as bolsas americanas encerraram perto das suas máximas históricas, com o S&P500 fechando com uma alta expressiva de +5,51% (3.271 pontos), e acumulando no ano um ganho de +1,25%, já em terreno positivo. Enquanto isso, aqui no Brasil, o Ibovespa teve seu quarto mês consecutivo de forte apreciação, abrindo +8,27% em relação a junho, e fechando em quase 103.000 pontos. Porém, no ano, ainda acumula uma desvalorização de -11%, após a catastrófica queda do primeiro trimestre.

O ouro continuou ganhando foco nos mercados como o principal ativo de proteção, e renovou sua máxima histórica, com uma alta de +5,80%/mês e +61,85%/ano (contrato futuro B3).

Ao mesmo tempo, as criptomoedas voltaram a ganhar destaque no mês, e o bitcoin que vem sendo cada vez mais considerado como um ativo de proteção, se valorizou 24% em USD (18% em BRL), impulsionado por um aumento de preço que começou na última semana do mês de julho.

Na contramão, o dólar teve seu pior desempenho mensal em 2020 frente ao real, cedendo -4,03% e valendo R$5,22. Já o VIX, que mede a volatidade das principais ações americanas, e considerado pelo mercado como o “índice do medo”, recuou -19,62%, cotado a 24,46.

Os dados apresentados acima estão disponíveis na Bloomberg.

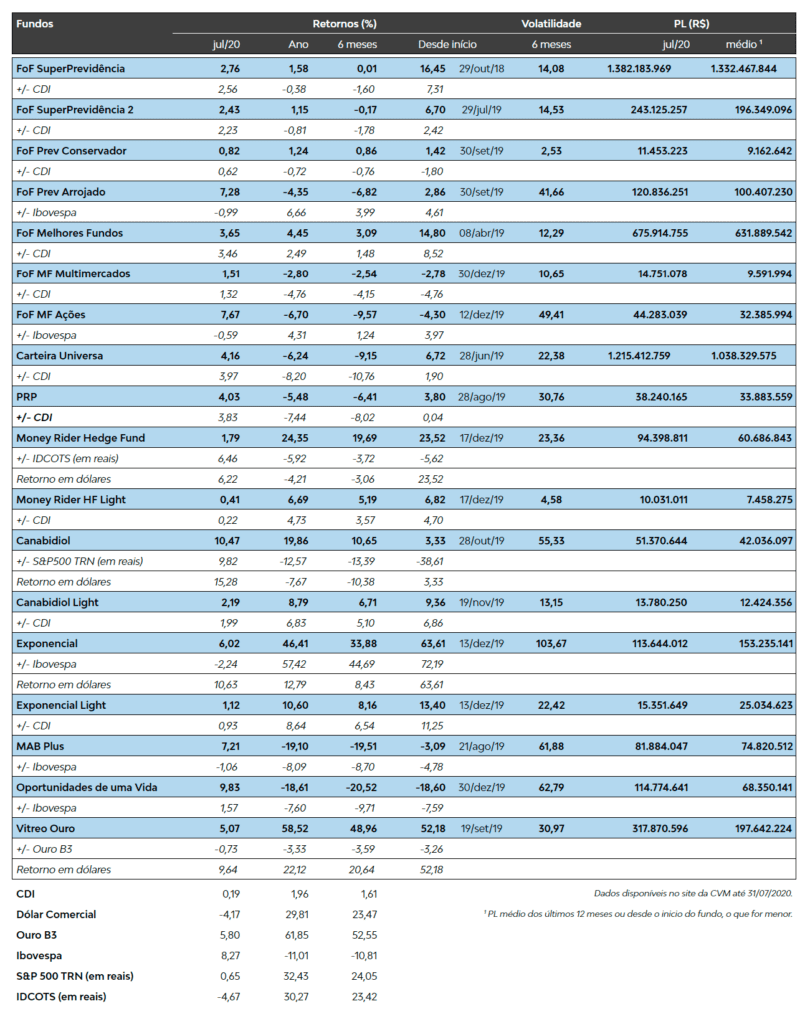

Como foram os nossos fundos

O FoF SuperPrevidência e o FoF SuperPrevidência 2 subiram 2,76% e 2,43%, respectivamente. Já o FoF Melhores Fundos fechou o mês com alta de 3,65% e acumula o ano um retorno de 4,45%, bem acima do CDI. A classe de ativos que mais contribuiu para o bom resultado do mês foi a de renda variável. Em contrapartida, a queda do dólar representou um detrator para o desempenho em proteções. Destaques para os fundos de ações da Bogari e da Brasil Capital.

O Carteira Universa, no mês, teve uma ótima performance, um retorno efetivo de 4,16%. Novamente, realizamos diversas movimentações na carteira. As principais mudanças da carteira foram o encerramento de nosso short tático e nossa posição em dólar. Aumentamos nossa alocação em NTN-B 50 e adicionamos um ETF de Prata ao nosso book de proteções. Com isso, aumentamos a nossa exposição a renda variável, terminando o mês com 29,5% em ações, 14,7% em proteções e 11,25% em ações internacionais, em um movimento claro de aumento de risco, com o objetivo de capturar melhor os ganhos do mercado acionário.

Do lado das ações, fizemos algumas trocas: vendemos Alupar, BRF, Suzano e Hypera Pharma. Por outro lado, compramos ações da B3, Square Inc, Companhia Energética do Ceará (Coelce) e Hermes Pardini.

O Money Rider Hedge Fund não ficou para trás, com um retorno efetivo de 1,79%. Impulsionado pelo alto retorno das big techs e do book de proteções. No mês, aumentamos as alocações em Agnico Eagle Metals, Kirkland Lake e iShares Silver Trust em um 1%. Além disso, introduzimos um novo ativo ao book de REITS, a Redfin Corporation. Por fim, fizemos algumas operações pontuais em opções de venda, para proteger o portfólio de uma eventual queda.

O PRP também aproveitou o movimento de alta do mercado, com um retorno efetivo de 4,03%, realizamos algumas movimentações pontuais, aumentando nossa exposição em B3, Petrobrás e Moura Dubeux, e reduzindo a posição de Hypera Pharma. Novamente, um aumento de risco da carteira.

Nos fundos de ações, como o Microcap Alert e consequentemente o MAB Plus (que tem 30% de microcaps como estratégia), não tivemos movimentações relevantes. Esperávamos participar do IPO da YOUC3, porém fomos pegos de surpresa com a desistência da companhia em relação à abertura de capital, no dia da precificação de suas ações.

Já o Oportunidades de Uma Vida, que rendeu 9,83% no mês, fez algumas movimentações parecidas com a parcela de ações do Carteira Universa. Encerramos nossas posições em Alupar, BRF, Suzano, Hypera Pharma e compramos B3, Companhia Energética do Ceará (Coelce) e Hermes Pardini. Por outro lado, fizemos ajustes de pesos em todos os papéis de nossa carteira, com destaques para Rumo Logística e Eneva, que agora possuem o maior peso das nossas 18 ações.

Ainda como destaques do mês, nosso fundo de Criptomoedas seguiu a forte valorização do Bitcoin (alta de 18% em reais em julho), assim como das demais moedas digitais nas quais estamos investidos em sua carteira.

Por fim, vale destacar a performance do Vitreo Ouro, que rendeu 5,07% no mês, mesmo com a alta da Bolsa. Isso ilustra o cenário atual, com movimentos descorrelacionados e o papel fundamental que as proteções podem desempenhar em um portfólio. Neste fundo, também fizemos algumas alterações em sua alocação. Enxergamos um alto risco de liquidez no ouro negociado na Bolsa, e por isso passamos a alocar parte do fundo em contratos derivativos, mais conhecidos como Swaps.

Kiki e eu com a mão na massa!

Terça tem fundo novo. E dessa vez, tem um sabor muito especial. É um fundo que traz para você quase 50 anos (!) de experiência acumuladas em gestão — que é o resultado da soma da minha experiência no mercado com a do Kiki.

O nome? FoF Best Ideas. Ele é basicamente um FoF (fundo de fundos) com as maiores convicções de investimentos minhas e do Kiki.

Diferentemente do FoF Melhores Fundos, ele será mais concentrado naqueles que consideramos ser alguns dos melhores gestores Multimercados Macro e Renda Variável Long Biased do Brasil.

Por ser um pouco menos diversificado, é recomendado que você tenha apenas parte do seu patrimônio alocado nele, mas com a certeza de que terá um dos melhores fundo de fundos do Brasil.

Por conta da concentração em alguns fundos mais “turbinados”, o FoF Best Ideas será destinado a investidores qualificados. O fundo tem investimento mínimo inicial de R$ 1.000, tem taxa de administração de 0,75% e performance de 10% sobre o que exceder 100% do CDI.

#1 fundo por dia + Cashback sem conflitos!

Mais uma semana com várias novidades em nossa plataforma de fundos. Os 5 gestores dessa semana estão nas carteiras dos nossos FoF Melhores Fundos, FoF Melhores Fundos Multimercados e FoF Melhores Fundos Ações.

- Renda Variável Small Caps: o fundo Trígono Flagship 60 FICFIA comandado pelo Werner Roger está na carteira dos nossos FoFs e investe nas Small Caps.

- Renda Fixa Crédito: os fundos Augme 45 e Augme 180, comandados pelo Marcelo Urbano, e o fundo Captalys Panorama, comandado pela Margot Freeman, estão no nosso FoF Melhores Fundos. Ambas gestoras foram escolhidos esta semana na chamada pública do BNDES para investimento de R$ 4 bilhões em FIDCs voltados para micro, pequenas e médias empresas.

- Multimercado Macro: os fundos Legacy Capital II, comandado pelo Felipe Guerra, e o Adam Macro II e Adam Macro Strategy II, comandados pelo Marcio Appel. Ambos estão nos nossos FoFs.

Como já falei aqui, o compromisso da Vitreo é trazer um gestor novo por dia, até completarmos a primeira fase da oferta de fundos em nossa prateleira.

E junto com os fundos, virão também novas funcionalidades, que vão ajudá-lo a encontrar o fundo que procura, analisá-lo e compará-lo com outras opções. Espere um pouco porque teremos muitas novidades para as próximas semanas.

E o melhor de tudo, todos esses fundos fazem parte do nosso programa de Cashback sem conflitos, onde a Vitreo é remunerada de forma igual, independentemente do fundo. (Quer conhecer mais? Leia o regulamento do programa aqui).

E de forma transparente! Quando você acessar as informações de qualquer um desses fundos em nosso app ou site, você saberá, na hora, quais as taxas originais do fundo e qual a condição especial que preparamos para você!

Fique ligado porque na próxima semana tem muito mais!

Pergunte ao Jojo

Abri este espaço para responder algumas das várias perguntas que tenho recebido por e-mail. Ah, só lembrando que o espaço aqui é destinado para dúvidas gerais de produtos, críticas e sugestões dos produtos Vitreo. Para as demais perguntas, criamos uma Central de Atendimento onde é possível encontrar os diversos caminhos para tirar dúvidas ou resolver problemas: clique aqui.

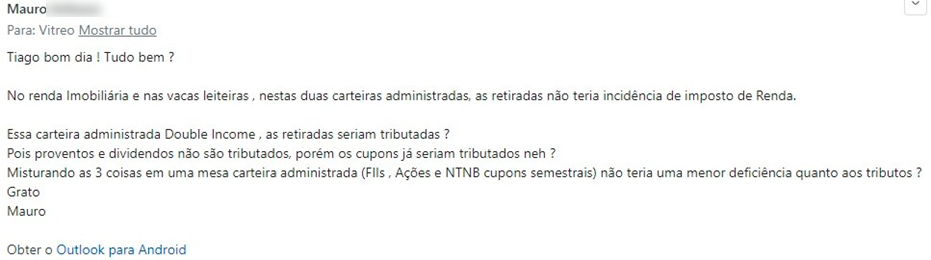

É importante que você saiba que ambos os produtos aplicam nos mesmos ativos, rigorosamente. Dito isso, o Double Income é uma carteira administrada e o Renda Extra é um fundo.

No fundo você terá outros cotistas junto de você, e, logicamente, contará com uma gestão profissional que contempla todos eles, como em qualquer outro fundo, bem como as despesas típicas do fundo. Outro fato importante: o fundo obrigatoriamente reinveste todos os proventos dos investimentos: os aluguéis dos fundos imobiliários, os dividendos das ações e os cupons dos títulos públicos.

Já na carteira administrada, a gestão profissional vai ser individualizada. O gestor vai administrar a mesma estratégia e ativos, como faz no fundo, mas de maneira individual. A carteira administrada traz também vantagens fiscais: os rendimentos dos fundos Imobiliários e os dividendos das ações são isentos de IR. Na carteira é possível também escolher receber os rendimentos (aluguéis) e os dividendos na sua conta Vitreo em vez do reinvestimento automático.

Na carteira administrada Double Income, as vantagens fiscais (isenção de IR) vêm dos rendimentos dos fundos imobiliários e dos dividendos. Os cupons das NTN-Bs pagam imposto de renda normalmente.

Os impostos sobre os ativos dentro da carteira, ao contrário de fundos, são tratados individualmente. Portanto não faz diferença se todos ativos estão juntos. A vantagem fiscal continua valendo para os rendimentos dos fundos imobiliários e dos dividendos das ações.

Live especial Carteira Universa

Ontem foi dia de VitreoAoVivo especial sobre o Carteira Universa. Estamos fazendo a live com esse tema todo início de mês. É um cuidado especial que temos com o produto que é o nosso carro-chefe.

Como de costume a live foi com casa cheia. Eu, Kiki, Felipe Miranda, João Piccioni e Fernando Ferrer:

Estava todo mundo lá. E, como sempre, quando fazemos essa live, o número de participantes e a qualidade das perguntas foi altíssimo.

E ainda consegui cumprit a promessa de não avançar no horário do futebol. Às 21h10, a live estava terminando! Pena que o futebol apresentado depois não foi no nível de qualidade da live. A minha parte, eu fiz!

Falamos de muitos temas: nova queda da taxa Selic para 2% ao ano, eleições americanas, investimentos ESG, fundos imobiliários, Dólar, Prata, blends …

E, claro, falamos também da ótima retomada do Carteira Universa. Só em julho o fundo subiu 4,16%, por exemplo. Clique aqui para assistir ao papo caso não tenha visto.

Recado do Hara

Fábio Hara é o nosso head de desenvolvimento de sistemas. Toda semana ele manda um e-mail para a empresa toda contando das novas funcionalidades que “subiram” para o app e para o site.

As novidades da vez são todas no nosso aplicativo.

Até o fim de semana, o Hara nos garantiu que o app receberá as seguintes melhorias:

- Ajustes nos gráficos da área “Minha Carteira”

- Atualização nas informações dos produtos da carteira administrada

- Atualização nas informações da ficha técnica dos produtos de fundos

- Nota de corretagem disponível para download

- Melhoria de performance

Semana que vem tem mais novidades!

“Aproveitando este Diário, gostaria de desejar um feliz dia dos pais para você nesse domingo. Espero que você aproveite! Eu estarei com o meu Zão, minha mãe, meus filhotes e minha esposa. Todos de máscara, todos guardando uma certa distância, mas todos sempre juntos!

Um abraço,

Conteúdos Relacionados

3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

Começo a primeira edição do Diário de Bordo de 2025 refletindo sobre os eventos recentes nos mercados financeiros globais. De antemão, já posso antecipar que o retorno das férias não tem sido trivial. Os contornos do cenário base estabelecido em nosso Outlook 2025 já começaram a ganhar os seus primeiros desafios… A trajetória da inflação …

Ler Conteúdo