Diário de Bordo

O amor perigoso dos investidores – Uma lição das finanças comportamentais

Nesta edição do Diário de Bordo, decidi recuperar um tema caro aos investidores: os amores intensos nutridos para certos tipos de ativos. É curioso como cada segmento do mercado parece ter seus próprios fãs ardorosos, não é?

Você já deve ter notado aquele investidor renomado que possui certeza absoluta que as commodities são o caminho para a riqueza? Ou quem sabe, a hype daquele que não para de falar sobre como as criptomoedas vão mudar o mundo financeiro? Esse comportamento é um exemplo clássico do viés de confirmação, um conceito chave em finanças comportamentais. Este viés leva a busca de informações que confirmem as crenças pré-existentes, ignorando evidências contrárias. No mundo dos investimentos, isso claramente pode ser perigoso, levando a superexposição a um único setor ou ativo, negligência de riscos evidentes e criando resistência a diversificar o portfólio.

Assim como no amor, a paixão por um tipo específico de investimento pode cegar. Os apaixonados por commodities, por exemplo, preveem altas infinitas dos preços e ignoram os ciclos econômicos. No mundo das criptomoedas, normalmente os riscos regulatórios são extremamente subestimados. No caso do mundo da tecnologia, esquece-se que o crescimento também passa por altos e baixos. E, por fim, não se pode deixar de lado aqueles que acreditam que imóveis são sempre seguros, desconsiderando fatores macroeconômicos.

Essas crenças fervorosas muitas vezes levam a carteiras desequilibradas e exposição excessiva a riscos não diversificáveis. Lembre-se: no mercado financeiro, a racionalidade deve sempre prevalecer sobre as emoções. Uma carteira bem diversificada é como um relacionamento saudável – precisa de equilíbrio, atenção a diferentes aspectos e, acima de tudo, uma dose de realismo.

A questão recente envolvendo as próprias commodities, por exemplo, merece atenção.

Muito se diz sobre o futuro aumento do consumo global de commodities e a visão de que os preços praticados atualmente estariam longe daquilo que seria justo. Mas são poucos os investidores que vêm batendo na tecla da desaceleração econômica propagada pela China e os seus efeitos nestes segmentos.

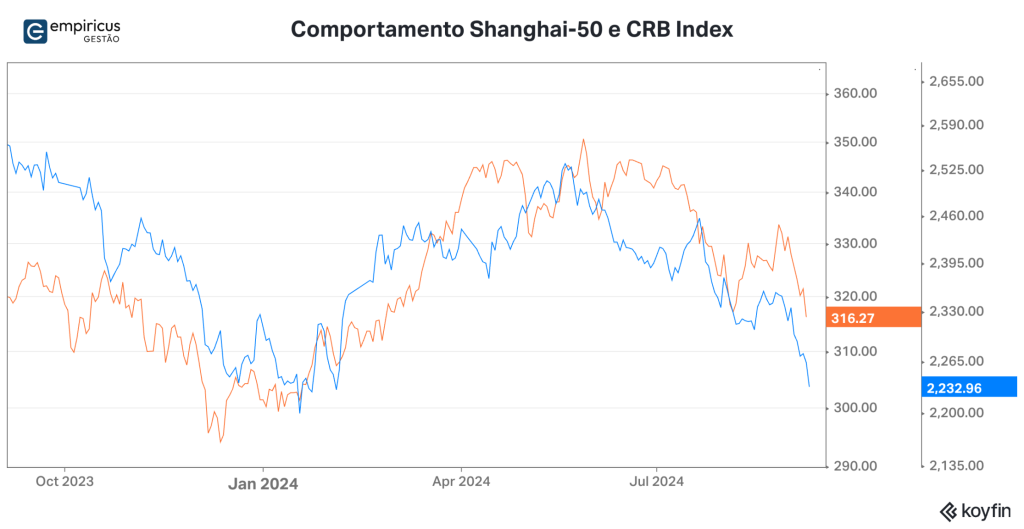

A demora para reabrir a economia do país no pós-pandemia agora cobra a sua conta e a dinâmica atual do gigante está longe de ser aquela vista anteriormente. A correlação positiva entre as commodities e o desempenho dos mercados chineses se tornou evidente, e reforça a ideia de que os passos para a recuperação dos preços desses setores precisam passar pela recuperação da força motriz do país.

Logicamente que os efeitos nas ações ligadas ao setor começaram a ser percebidas. A perda de força do preço do barril do petróleo, impactado pela expectativa de desaceleração econômica, colocou um ponto de interrogação na capacidade das empresas em remunerar seus acionistas como nos últimos anos. O setor agrícola também tem sofrido com os preços mais baixos dos grãos, enquanto os metais como cobre, minério de ferro e prata têm visto a demanda desabar. As dúvidas em relação à capacidade dos preços voltarem aos níveis vistos naquele momento pós reabertura começaram a ganhar corpo.

Do lado do mundo digital, observamos a deterioração das expectativas relacionadas ao setor de semicondutores. A Nvidia, maior representante do segmento, viu suas ações devolverem mais de 20% frente às máximas atingidas em julho. Um movimento natural, ante a forte alta no ano, mas que desconstrói a aura do ativo invencível (pelo menos por um instante).

O mesmo tem acontecido com as criptomoedas, cujo desempenho recente mais fraco está atrelado à redução da sua demanda e a menor esperança de retornos em excesso daqui para frente, especialmente por parte dos investidores mais inquietos.

Por fim, vale mencionar o defensor dos casos eternamente “baratos” . E aqui cabe a velha ponderação sobre a Bolsa brasileira, cuja falta de tração momentânea traz incômodo e reforça a necessidade do investidor ampliar sua cesta de renda variável, caso esteja procurando obter retornos diferenciados.

Em resumo, equilíbrio e oportunidades precisam andar lado a lado. Manter a calibragem do portfólio é fundamental para capturar a parte benéfica das narrativas construídas ao longo do tempo. Concentrar em uma única história pode ser fatal para os retornos do portfólio do investidor de longo prazo.

O comportamento dos mercados em setembro

A primeira semana do mês de setembro trouxe consigo a volatilidade de volta para o radar dos investidores. A proximidade da reunião do Federal Reserve e os sinais recentes de fraqueza da economia americana, empurraram os juros de longo prazo para baixo e, com eles, o medo de que a hipótese da recessão deixe o campo de baixa probabilidade.

Ao soar das trombetas, os índices S&P 500 e Nasdaq-100 afundaram e, até o fechamento de ontem (9), perdiam no mês 2,71% e 3,81%, respectivamente (em dólares). Por aqui, o Ibovespa segurou a bronca nos primeiros pregões, mas acabou cedendo e perdeu 1,11% no mês.

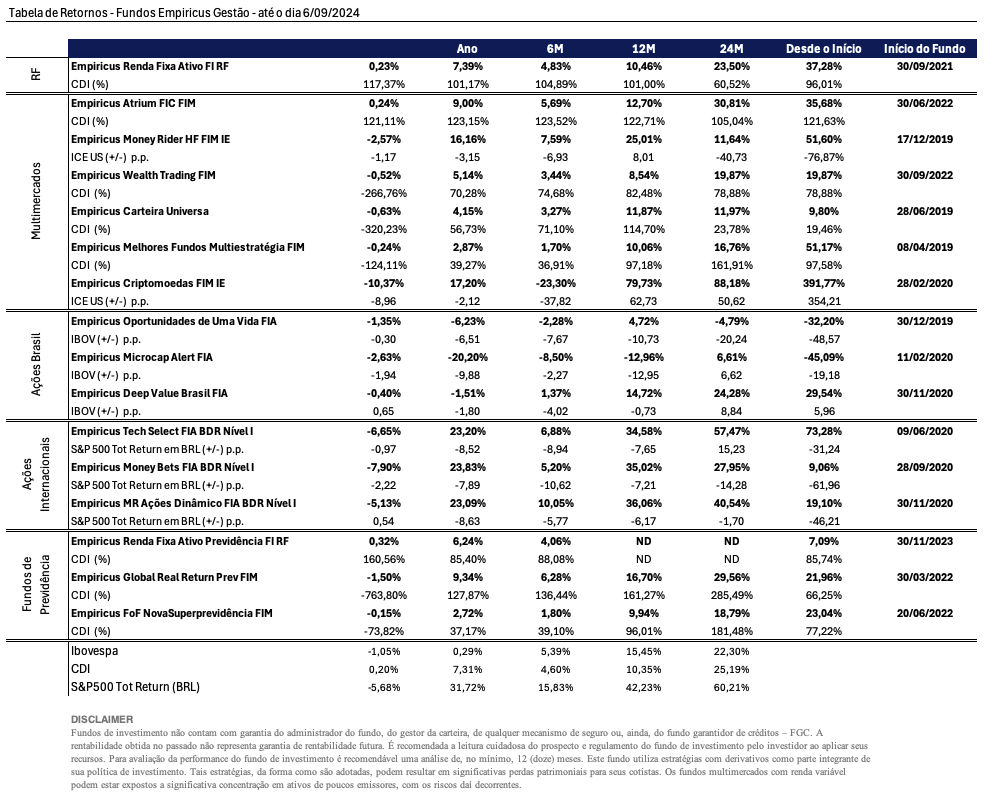

De forma geral, o começo de mês foi bastante ruim para nossas estratégias. A exceção veio dos fundos de renda fixa, nos quais conseguimos equilibrar a dinâmica dos juros reais com os ativos pós-fixados e nos mantivemos acima do benchmark. Até o dia 6, o Empiricus Renda Fixa Ativo FI RF entregou 0,23%, ou 117% do CDI, enquanto sua versão previdenciária atingiu 0,32% (160% CDI).

Do lado econômico, foram divulgados indicadores de inflação ao consumidor relativos ao mês de agosto, aqui e lá fora. No Brasil, o IPCA marcou uma leve deflação, abrindo um espaço para o debate de manutenção das taxas de juros na próxima reunião do Copom, a ocorrer na semana que vem. Esta não é a aposta majoritária dos investidores, que continuam empurrando as taxas de curto prazo da curva de juros para cima. Nos EUA, o CPI veio em linha com as expectativas, mas a leitura dos núcleos trouxe alguma surpresa negativa. Veremos nos próximos dias se ela será suficiente para minar as apostas mais agressivas, de redução de 50 pontos base na taxa básica americana (a expectativa aponta para uma queda de 25 pontos).

Por fim, a dinâmica dos mercados parece ter se tornado desfavorável para os mercados de risco. Pelo menos momentaneamente. Posicionamentos mais precavidos tanto em ações quanto em títulos devem se tornar a tônica neste curto prazo.

Entretanto, para horizontes um poucos mais alongados, o momento precisa ser visto como oportuno. Especialmente do lado do mundo da tecnologia, cujo desenvolvimento ainda está longe do seu final. E aqui eu reforço: o que move minhas expectativas não é a paixão, mas sim números e fatos que ratificam a absorção da inteligência artificial para o cotidiano das pessoas no médio e longo prazo. O verbo “dar um googlegada”, por exemplo, vai entrar em desuso quando menos esperarmos. O caminho é promissor e ficar de fora das fronteiras tecnológicas pode custar bons pontos de retorno para portfólios diversificados.

Forte abraço,

João Piccioni

PS1: Quer ficar por dentro de todas as novidades dos nossos fundos? Entre no canal exclusivo da Empiricus Gestão no WhatsApp e receba atualizações semanais em primeira mão diretamente do nosso time de especialistas. Clique no link e junte-se a nós! 📲💰https://whatsapp.com/channel/0029VagTlyS8PgsQFOKrKD1Y

Para conhecer mais sobre os produtos, acesse o site www.empiricusgestao.com.br

Apresentamos a seguir a tabela contendo os resultados das principais estratégias da casa, nas janelas mensal, anual, semestral e anual. Caso você deseje conferir algum outro fundo que não esteja presente nesta lista, visite o nosso site: www.empiricusgestao.com.br.

Conteúdos Relacionados

29 maio 2025, 14:14

Alguns insistem em vender em maio…

Os últimos dias do mercado financeiro global têm sido marcados por um aumento expressivo do apetite ao risco. Algumas bolsas …

Ler Conteúdo15 maio 2025, 16:04

Deixe os touros correrem…

Eis que finalmente a Bolsa brasileira alcançou novas máximas históricas. Motivado pelos fluxos estrangeiros e apoiado pelos investidores locais, o …

Ler Conteúdo16 abr 2025, 10:55

A nova fronteira da renda fixa: o Brasil que gira com 30 dias

Durante muito tempo, os Fundos de Investimento em Direitos Creditórios — ou FIDCs — habitaram um canto meio obscuro do …

Ler Conteúdo9 abr 2025, 11:23

Radioactive: o mercado em estado de mutação

“I’m waking up, I feel it in my bones, enough to make my system blow…”(Imagine Dragons) Poucas canções traduzem melhor …

Ler Conteúdo3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam …

Ler Conteúdo