Diário de Bordo

O inverno cripto chegou?

O frio chegou forte esta semana. No mercado de cripto, também.

Inverno Cripto é uma expressão usada para descrever um período de “esfriamento” do mercado em que os preços dos criptoativos caem continuamente.

A principal criptomoeda do mercado, o Bitcoin, negocia hoje em torno de US$ 30 mil, mesmo nível de preço do início de 2021. Este ano já acumula queda de –38% e cai quase 60% desde sua máxima, em novembro do ano passado (isso em Dólares, em Reais a queda é ainda pior).

O principal motivo por trás dessa queda foi um verdadeiro ataque especulativo contra outra criptomoeda, a TerraUSD (UST), que também faz parte do blockchain Luna. A UST é uma stablecoin (“moeda estável”) que deveria manter sua paridade com o dólar (valor de $1). Mas com a falta de liquidez causada neste “ataque”, ela “perdeu” a paridade e chegou a valer $0,11, afetando diretamente o ativo Terra.

Relendo o parágrafo acima, ele parece confuso até mesmo para mim. Mas talvez um pouco de história ajude a entendê-lo.

Há 30 anos, em 1992, o megainvestidor George Soros, acreditando que a Libra Esterlina estivesse supervalorizada, artificialmente atrelada a uma paridade com outras moedas europeias (o European Monetary System, um precursor do Euro), também fez um ataque especulativo contra essa moeda. No episódio conhecido como a “Quarta-feira Negra”, a Libra se desvalorizou 15%, aproximadamente, acabou não entrando no Euro (mesmo anos depois) e se estima que Soros tenha ganho £ 1 bilhão em um único dia.

Na última quarta-feira “negra” (11/05), uma distorção no mercado, também causada intencionalmente, destruiu quase US$ 60 bilhões. TerraUSD e Terra caíram 97%…

Tudo isso ajudou a trazer mais nuvens para o mercado de criptomoedas. Porém, esse acontecimento foi apenas um estopim para a queda do mercado cripto, que já passava por um momento delicado devido a fatores macroeconômicos globais.

Nesses dois últimos anos o mercado de criptomoedas tem recebido um fluxo grande de investidores institucionais, o que vem aumentando cada vez mais sua correlação com os ativos de risco tradicionais, que são impactados por movimentos macroeconômicos globais — ou seja, quando os ativos tradicionais são impactados por esses fatores, os criptoativos também caminham na mesma direção.

Nessa perspectiva, o mundo inteiro vem enfrentando uma crise inflacionária e, nos Estados Unidos, a situação não é diferente. O banco central americano (FED) aumentou a taxa de juros por lá em 0,5 ponto percentual, a maior alta em 22 anos, para a faixa de 0,75% a 1% ao ano, impactando o mercado mundial. Investidores migraram parte do seu capital investido em ativos de risco para ativos mais seguros e tradicionais como, por exemplo, os títulos do Tesouro americano.

Além disso, a guerra na Ucrânia impacta o mercado global como um todo e o preço dos seus ativos. O Índice Fear & Greed (métrica do medo dos investidores acerca do cenário de inflação) atingiu 13 pontos, indicando medo extremo.

As bolsas norte-americanas também têm sofrido bastante. O S&P 500 caiu 4,04% ontem (quarta-feira 18/05), puxado por resultados ruins das empresas de consumo tradicionais, como Target e Walmart, que já começam a sofrer fortemente por não conseguir repassar a inflação a seus preços. No ano, apresenta queda de mais de 18%, até o momento que escrevo esse texto, e aproximando-se do “bear market” (quedas acima de 20%).

O Nasdaq (que tem maior exposição a empresas de tecnologia) não ficou para trás e caiu mais de 5%, continuando a ver a desvalorização e reprecificação das ações que compõem o índice. No ano, apresenta queda de mais de 25%.

Dito tudo isso, estamos ou não no “Inverno Cripto”?

Diante de todo esse colapso, ainda vejo luz no fim do túnel, muito porque as duas maiores criptomoedas do mercado (Bitcoin e Ether) sofreram bem pouco levando-se em consideração todo o pânico que está acontecendo.

Nessa conjuntura, o Bitcoin atingiu sua mínima, no valor de US$ 26 mil. O que para alguns pode significar incerteza e hora de migrar para ativos tradicionais, na minha visão pode ser uma oportunidade de entrada, levando em consideração o longo prazo. Há menos de dois anos, o Bitcoin atingiu sua marca histórica em 2020, na faixa de US$ 26 mil, ou seja, até agora, o pior preço de 2022 seria considerado o melhor preço, em 2020.

Em momentos de tensão, sempre gosto de entrar no site 99 bitcoins para relembrar quantas vezes mídia tradicional decretou o fim do Bitcoin. Esse site foi criado pela comunidade cripto como sátira às declarações sem fundamentos a respeito do mercado de criptomoedas, e do Bitcoin, especificamente.

E advinha o que eles decretaram recentemente?

Exatamente, mais uma vez o fim do Bitcoin!

É claro que muita coisa aconteceu e mudou de lá para cá, porém você já sabe que nós devemos sempre olhar o longo prazo, principalmente considerando ativos de risco como as criptomoedas. Além disso, o ideal não é apenas olhar o preço do ativo e sim a tese que suporta todo esse ecossistema, que, no caso do Bitcoin, continua sendo o protagonista de uma revolução tecnológica na história.

Outro ponto para destacar é a força com que o Dólar se mostra, ao longo do tempo, principalmente em momentos de crise, volatilidade e incerteza. O DXY, que mede a força do Dólar contra uma cesta de moedas, caiu um pouco nesta semana, mas apresenta valorização de 7,4% no ano e quase 14% nos últimos 12 meses, mesmo com a fragilidade atual da economia norte-americana.

Em crises, o Dólar se fortalece. Mesmo quando a crise é local. Aconteceu em 2008 e acontece agora. Quando o pânico e a volatilidade diminuírem, e a poeira baixar, os fundamentos voltarão e o dólar deve acabar cedendo.

Bom, e quero lembrar a vocês: em todo ciclo há ganhadores e perdedores e a diversificação é a única maneira de sempre estarmos expostos a ganhadores e, melhor do que isso, não estarmos expostos exclusivamente aos que perdem.

Como já disse, as perspectivas não são muito otimistas, principalmente com a situação inflacionária nos EUA. Mas espero que nas próximas semanas possa voltar com notícias mais positivas. No mais, até a próxima!

Obrigado pela confiança e por estar comigo e com a Vitreo em mais um momento de incerteza e medo, no mercado. Darei o meu máximo para trazer a você as melhores oportunidades de investimentos.

Novidades da Prateleira de Fundos

Segue agitado os movimentos de aberturas e fechamentos de fundos.

A principal notícia foi a reabertura que a Atmos irá promover de sua estratégia long only. A casa, uma das nossas favoritas em renda variável, faz parte tanto da carteira do FoF Melhores Fundos como do FoF SuperPrevidência. Em breve, trarei mais detalhes.

Também nesta semana, a Genoa informou que seu principal fundo, o Genoa Capital Radar, irá fechar para novos aportes no dia 31/05.

No movimento oposto, o Riza Lotus, fundo focado em crédito privado, reabriu para novos aportes.

Vale lembrar que a Bogari irá reabrir, na segunda (23/03), seus fundos.

Para ajudá-lo, vou deixar um cronograma das aberturas e fechamentos:

- 23/05 – Abertura do Bogari Value e Bogari Value Q. O fundo ficará aberto até captar 300 milhões ou até o dia 17/06;

- 31/05 – Fechamento do Genoa Capital Radar;

- 01/06 – Reabertura do Kapitalo Kappa e do Kapitalo Zeta pelo período de 90 dias.

Para buscar uma renda extra diária

É amanhã – Seu Primeiro Trade. Quero convidá-lo para assistir ao primeiro episódio da Série “Seu Primeiro Trade”. Nele, o Felipe Fradinho, analista e trader aqui da Vitreo, irá lhe dar acesso ao passo-a-passo para buscar renda extra diária no mercado financeiro e com consistência.

Os resultados até hoje da sala de trading dele são ótimos. Desde que começou na Vitreo, no dia 8 de março, o aproveitamento foi de 679%.

O projeto atual é ensinar você a dar os primeiros passos em apenas seis semanas. Ao assistir à série de episódios, você saberá o plano prático para buscar essa renda extra.

O primeiro episódio vai ao ar amanhã, e você pode se inscrever para assistir clicando aqui.

Pergunte ao Jojo

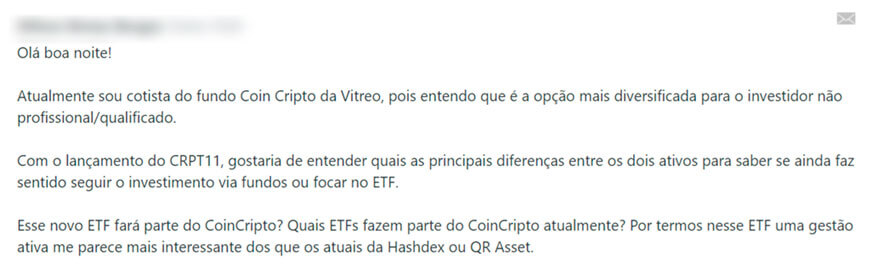

Pergunta 1

Olá,

O Coin Cripto terá 80% de sua alocação no CRPT11, substituindo os ETFs QBTC11 e QETH11.

Os outros 20% continuarão alocados conforme o fundo Vitreo Criptomoedas. A vantagem do Coin Cripto é exatamente essa alocação de 20%, que é gerida de forma ativa.

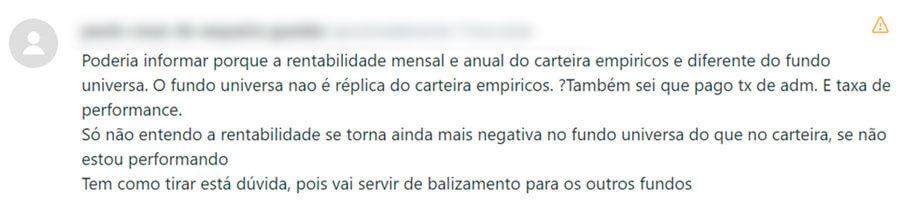

Pergunta 2

Olá,

Essas diferenças (já levando em conta as taxas de administração e performance) acontecem por diversas razões, principalmente quando o mercado está mais volátil, que é o caso, neste ano.

A liquidez é um fator importante. Dependendo do ativo, podemos demorar alguns dias para montagem de posição, o que pode afetar o preço de entrada. Para algumas posições, principalmente de “venda de ações”, podemos estar menos alocados que a recomendação.

O rebalanceamento também afeta essa diferença. A Carteira Empiricus é rebalanceada diariamente, enquanto o fundo é rebalanceado apenas mensalmente ou quando a diferença fica muito grande.

Por último, existem outros custos que a Carteira Empiricus não leva em conta, como corretagem e outros custos para estruturas de swaps.

Pergunta 3

Não. O fundo prefere ter liberdade para poder escolher entre ações no Brasil e no exterior. Além de poder investir nas commodities agrícolas. Assim temos diversas opções entre tipo de ativo, geografia e câmbio para melhor remunerar o cotista. Um fundo muito mais completo, de retorno absoluto, que acreditamos ser melhor do que se ficássemos engessados só com ações brasileiras. Além disso, achei o índice muito amplo, dado que ele contém até supermercados.

Renda Variável

Relatório de Dividendos

A partir de agora, disponibilizaremos na plataforma relatórios mensais de dividendos, elaborados pelo analista Sergio Oba e equipe. Esta semana, já saiu o primeiro relatório.

Nesses relatórios serão recomendadas carteiras compostas por nomes que a equipe acredita plenamente atendam aos requisitos para compor um portfólio verdadeiro de dividendos.

Você pode conferir o primeiro relatório e acessar todos os outros disponíveis na plataforma clicando no botão abaixo:

Acessar relatórios

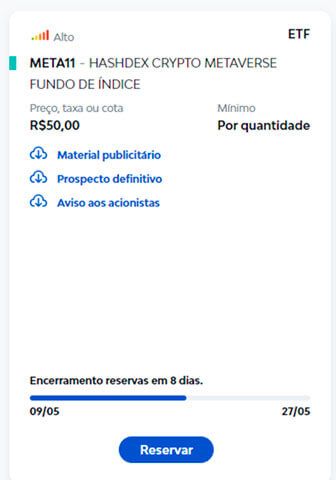

IPO META11

O META11 é um ETF com exposição diversificada aos setores de Metaverso e entretenimento digital em blockchain, permitindo o investimento nesse universo de forma simples, segura e regulada.

Caso você tenha alguma dúvida ou sugestão, basta enviar-nos pelo atendimento@empiricusinvestimentos.com.br.

Até a próxima semana!

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Inverno Cripto é uma expressão usada para descrever um período de “esfriamento” do mercado em que os preços dos criptoativos caem continuamente.

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Inverno Cripto é uma expressão usada para descrever um período de “esfriamento” do mercado em que os preços dos criptoativos caem continuamente.

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Inverno Cripto é uma expressão usada para descrever um período de “esfriamento” do mercado em que os preços dos criptoativos caem continuamente.

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Inverno Cripto é uma expressão usada para descrever um período de “esfriamento” do mercado em que os preços dos criptoativos caem continuamente.

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Inverno Cripto é uma expressão usada para descrever um período de “esfriamento” do mercado em que os preços dos criptoativos caem continuamente.

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Inverno Cripto é uma expressão usada para descrever um período de “esfriamento” do mercado em que os preços dos criptoativos caem continuamente.

Ler Conteúdo