Diário de Bordo

O risco despercebido

“Risk, like beauty, is in the eye of the beholder.”

Neste Diário de Bordo, feliz com o bom resultado da Bolsa brasileira no mês, decidi que era hora de uma celebração.

Mas fiquei na dúvida em homenagear a minha querida Ana pelo dia dos namorados ou meu querido amigo Jojo pelo seu aniversário nesta quarta. São mais de 25 anos que conheço o Jojo, mas ele perde feio para a Ana, que namoro desde 1991.

Com medo de magoar o Jojo, resolvi mudar o assunto e falar de risco de crédito, também relevante no atual momento. Assim não fico comprometido.

Em maio fui à formatura de colégio do meu filho mais velho, que agora está rumo à faculdade. Em seu discurso, o diretor falou sobre a importância de uma boa educação para navegar esse mundo cada vez mais incerto. E como os riscos pelo caminho muitas vezes estão escondidos.

É muito interessante notar que ele falou em riscos “escondidos” e não necessariamente “imprevisíveis”. Essa sucinta diferença me fez pensar no mercado financeiro e de como o “risco” de investir é muitas vezes visto (ou não visto) de forma errada.

Acho que já está bem divulgada a ideia de “cisnes negros”, que são riscos impossíveis de serem previstos e normalmente com impacto devastador.

Queria chamar a atenção para o risco despercebido. Posso chamá-lo de “cisne escondido”. Está lá, mas não vejo. Talvez não o veja porque sou míope. Ou pior ainda, alguém o colocou dentro de uma caixa para disfarçá-lo.

O maior risco não percebido que temos é no investimento em ativos de crédito. Muitos destes ativos acabam não refletindo seu valor justo pela falta de marcação a mercado e/ou pela baixa liquidez (e consequentemente falta de um preço “correto”).

Isso faz os fundos de crédito terem uma trajetória muito menos volátil do que fundos multimercados, por exemplo, até que um evento como Lojas Americanas ou Light force uma marcação ao estilo “tudo de uma vez”.

Essa é a primeira lição. Não podemos medir o risco de fundos de crédito pela sua volatilidade.

Em uma conversa recente com um cliente, ele mencionou que um fundo específico era bom pois tinha retorno regular e metade do “risco” (volatilidade) de um fundo multimercado que eu estava recomendando.

Ele estava sendo enganado pela falsa percepção de segurança de um fundo de crédito.

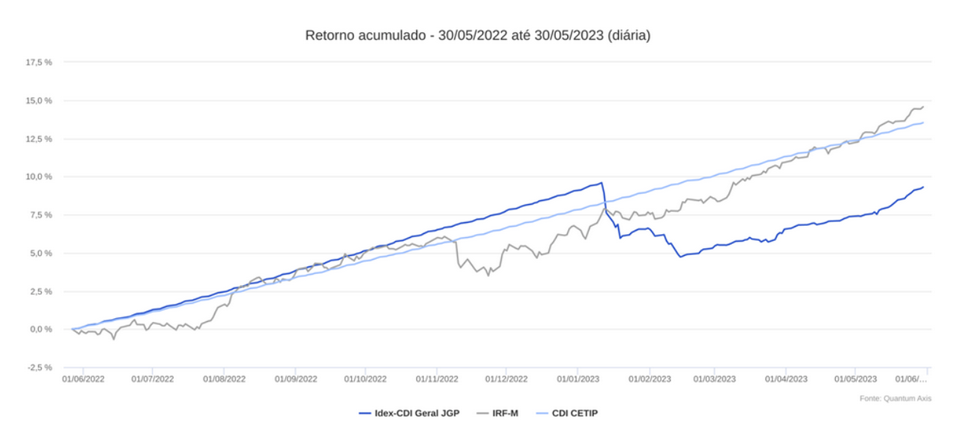

Mostrei para ele o gráfico da evolução, nos últimos 12 meses, do IDEX-CDI, um índice de crédito, comparado com o CDI e o IRF-M (índice de títulos públicos atrelados à inflação).

É fácil notar a diferença de volatilidade entre os índices, e como o índice de crédito aparenta não ter risco em certos períodos.

Até fundos usados como “caixa” ou “reservas de emergência” sofreram com eventos recentes, com posições em crédito muitas vezes não percebidas pelos clientes.

Abaixo um gráfico que compara dois fundos de liquidez utilizados por bancos com o nosso fundo Empiricus Selic Simples, que é livre de crédito privado e um ótimo veículo para sua reserva de emergência.

Vale notar como ambos os fundos ganhavam do Empiricus Selic Simples (que por sua vez batia levemente o CDI) até o evento das Lojas Americanas.

Esse é o risco escondido. Não há retorno extra sem risco (não existe almoço grátis). Se você não enxerga o risco, não significa que ele não esteja lá. Essa é a segunda lição, evolução da primeira.

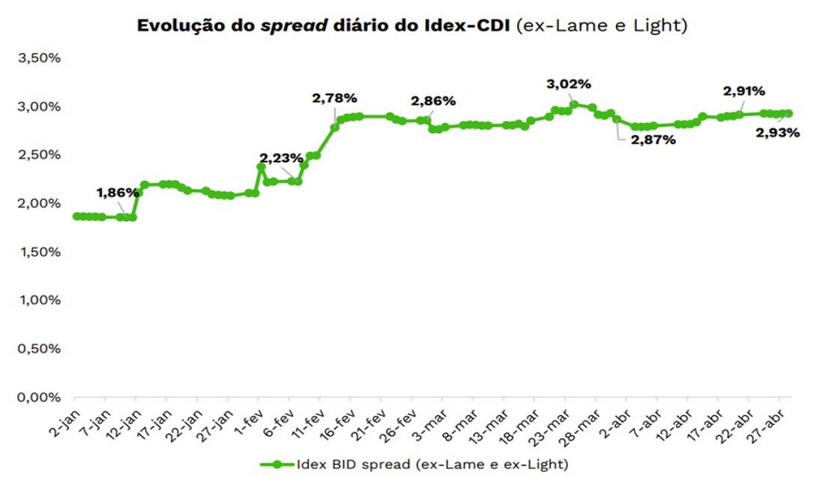

A perda dos fundos de crédito aconteceu porque a taxa requerida (spread) para investir nesses ativos subiu. A tal da “marcação a mercado”.

O gráfico abaixo mostra a alta dos spreads de crédito em 2023 até o final de abril. Os títulos que pagavam CDI+1,9% atualmente pagam quase 3% ocasionando essa queda nos fundos em 2023.

Mas nem tudo é notícia ruim.

Na verdade, é ruim para quem já estava posicionado, mas boa para quem queira entrar agora, dado que existe uma perspectiva de quase 1% a mais de rentabilidade daqui para frente.

Dito isso, é necessário ter uma carteira diversificada de crédito, dado que problemas em nomes individuais ainda podem acontecer nesse ambiente de juros altos.

Essa é a terceira lição. Em crédito, é sempre bom para o investidor estar diversificado.

Como produtos de renda fixa aqui na Empiricus temos, além do Empiricus Selic Simples, o FoF Conservador, o Renda Fixa Ativo e o Empiricus Atrium.

O Renda Fixa Ativo tenta bater o CDI com alocações pré-fixadas e indexadas à inflação, com pouquíssima exposição àa crédito (menos que 5%). Ele está rendendo 106,6% do CDI no ano.

Já o Empiricus Atrium é um fundo puro de crédito (FIDC), mas bem conservador em suas escolhas. Como outros fundos de crédito, aparenta não ter risco, mas rendendo quase a 120% do CDI te garanto que tem risco, sim. A vantagem é que está bem diversificado e por enquanto tem passado ileso por esses eventos adversos.

Por último temos o FoF Conservador que aplica em diversos fundos de renda fixa, com risco tanto de crédito quanto de mercado.

Falamos bastante de crédito, mas a bolsa brasileira continua com seu tom otimista, mencionado no último Diário de Bordo, (principalmente as small-caps, que tinham sofrido muito nos últimos dois anos).

Em junho, até o fechamento do dia 12, o Ibovespa rende 8,31% enquanto o índice de small-caps rende 6,59%. No ano, os índices rendem, 6,93% e 11,61% respectivamente.

Acreditamos que nosso fundo Microcaps possa surfar muito bem o atual cenário até o final do ano. Ele está com rentabilidade de 16,26% no mês e 32,56% no ano, também até o fechamento do dia 12.

Esperamos que o otimismo continue com as celebrações do mês de junho (nem falamos das quermesses) e os ativos continuem a recuperar os seus preços.

Ah, em tempo, feliz aniversário, Jojo! Vida longa e próspera!

O mood mudou

Uma pesquisa realizada pela equipe de analistas e especialistas da série Os Melhores Fundos de Investimento da Empiricus Research mostrou que o indicador para a Bolsa Brasileira segue em um dos patamares mais otimistas da série histórica desde o início da pesquisa (agosto de 2021).

Isso significa que o mood do “smart money” mudou. E isso se reflete, entre outros fatores, nas altas recentes da Bolsa. A pesquisa foi realizada para entender melhor o sentimento das gestoras de multimercados em relação à indústria. Foram 41 gestoras convidadas.

E a conclusão é: está acontecendo uma virada de mão nas posições em Bolsa Brasileira: “no Brasil, os sentimentos para o crescimento do PIB e a inflação apresentaram melhora relevante, considerando o arrefecimento da inflação local e o andamento de agendas do governo, que reduzem riscos importantes.”

Para capturar este momento, queremos sugerir o nosso veículo exclusivo que está batendo o CDI. O FoF Melhores Fundos tem a diversificação que você precisa em uma estratégia testada e validada.

Por meio dele você investe com as melhores mentes do mercado. Enquanto o varejo ainda não se convenceu, o dinheiro institucional está começando a se posicionar.

O passado recente do FoF Melhores Fundos é prova disso, já que o fundo vem entregando um resultado formidável, bem acima do CDI. São 3,54% só em maio (enquanto o CDI foi de 1,17%) e em junho o fundo já sobe 2,18% (enquanto o CDI tem entregado 0,31%). E todo esse retorno em um cenário de Selic nas máximas históricas.

É uma ótima opção para esse momento. Se fizer sentido para você, comece a investir ou aumente sua exposição ao FoF Melhores Fundos clicando no botão abaixo:

375,08% desde março de 2022: invista com UM clique

A Empiricus Investimentos está sempre buscando formas de você maximizar seus lucros com o menor esforço possível. É por isso que estamos lançando uma nova ferramenta: Trade do Analista.

Com ela você poderá seguir as recomendações de Swing Trade do Nilson Marcelo, analista técnico da Empiricus Investimentos.

Desde o dia 3 de março de 2022 até 25 de maio de 2023, quem investiu R$ 10 mil iniciais em suas recomendações agora tem R$ 47.508.

Uma rentabilidade de 375,08%.

Resultado concretizado através de suas análises, em que ele usa como base modelos matemáticos e estatísticos e, através deles, indica quais ativos têm maior potencial de ganhos.

Aqui, ciência e algoritmos são o caminho para encontrar traders capazes de colocar dinheiro no seu bolso em períodos curtos de tempo.

Estamos considerando essa uma ótima opção para surfar no curto prazo neste momento de “virada de mão da Bolsa”, já que aqui há uma combinação de análise macroeconômica com a análise gráfica e quantitativa realizada por Nilson Marcelo.

E tudo com total praticidade na hora de investir.

Mas agora você pode investir nelas automaticamente através da nova ferramenta, “Trade do Analista”, que você encontra acessando a aba de Renda Variável em sua conta e, em seguida, clicando em “Research e Análises”.

Fica aqui o convite para que você comece a seguir essas recomendações do Nilson Marcelo com apenas UM clique. Se tudo seguir como está, teremos pela frente retornos similares a esse que você viu acima.

Esperamos que você esteja posicionado para captar essas potenciais valorizações.

Clique no botão abaixo e acesse a página para aderir à nova ferramenta.

Caso você tenha alguma dúvida ou sugestão, basta enviar para a gente pelo Relacionamento@empiricusinvestimentos.com.br.

Até a próxima semana!

Um abraço,

Rodrigo Knudsen

Conteúdos Relacionados

20 mar 2025, 9:56

Escorregadio quando molhado

Confira a edição do dia 13/06/2023 do Diário de Bordo

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Confira a edição do dia 13/06/2023 do Diário de Bordo

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

Confira a edição do dia 13/06/2023 do Diário de Bordo

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Confira a edição do dia 13/06/2023 do Diário de Bordo

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

Confira a edição do dia 13/06/2023 do Diário de Bordo

Ler Conteúdo23 dez 2024, 18:30

Um rali de Natal às avessas, mas isso não é um problema para 2025

Confira a edição do dia 13/06/2023 do Diário de Bordo

Ler Conteúdo