Diário de Bordo

Parabéns filhão! 18 anos

Fiz uma brincadeira umas semanas atrás com um amigo, dizendo que queria que o ano de 2022 começasse de novo. Ele me respondeu: “Será que não seria melhor já pularmos para 2023?”

Pois é, essa é uma ótima pergunta.

Estamos no meio de uma daquelas tempestades perfeitas. Mudança brusca de política monetária global, com bancos centrais subindo juros mundo afora para combater uma inflação resistente, criada pelo excesso de liquidez gerado pelos mesmos bancos centrais e ajudada pelas restrições que a pandemia causou nas cadeias de produção e no mercado de trabalho. Somado a isso, efeitos de uma guerra sem prazo para terminar que pressiona ainda mais os preços de alimentos e energia.

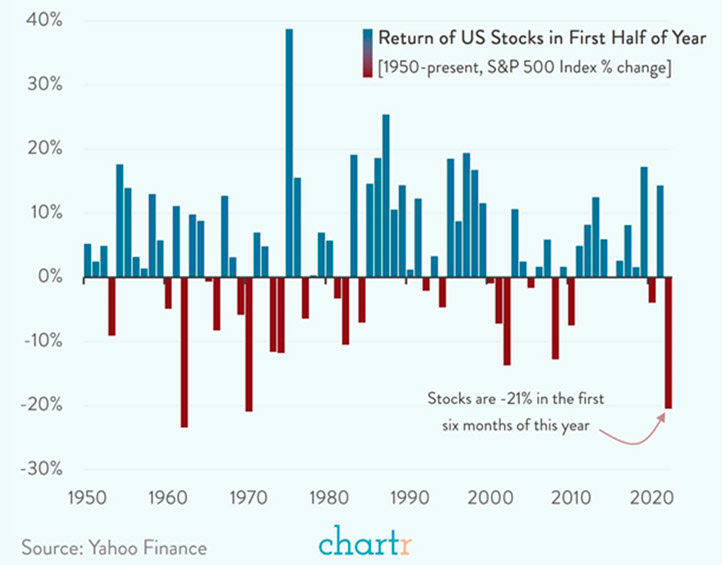

Eu sei que você já ouviu isso antes, mas não posso deixar de lhe mostrar como os impactos dessa combinação são intensos e raros.

A Bolsa americana teve seu pior semestre em mais de 50 anos. O S&P 500 fechou o semestre caindo 20%.

Imagine um portfólio formado por 60% de ações americanas e 40% de bonds (títulos privados de renda fixa) também nos EUA. Esse é um clássico portfólio que bem representa uma carteira equilibrada por lá. Historicamente, quando um lado do portfólio cai, ele é sustentado pela alta do outro lado. Bom, isso não aconteceu neste semestre. Bolsa caiu e Renda Fixa caiu (lembre-se que o preço dos títulos de Renda Fixa cai quando as taxas de juros sobem). Esse semestre foi o segundo pior em mais de 100 anos! Pior que o 1º semestre de 2022 só se viu uma vez, em 1930, após a Grande Depressão!

No Brasil, o imbróglio ainda envolve o cenário político. A eventual vantagem de termos começado o ciclo de alta de juros mais cedo (e, de certa forma, termos experimentado uma boa correção do Ibovespa já no 2º semestre do ano passado), parece estar sendo perdida pelas consequências que a disputa eleitoral tem causado.

Se, por um lado, o presidente flerta cada vez mais com movimentos populistas com impacto fiscal relevante (a “PEC Kamikaze” deve representar algo como R$ 50 bi de gastos adicionais nas contas públicas), o seu principal concorrente promete aos quatro ventos rever privatizações e acabar com o teto de gastos. Resultado: aumenta a preocupação com o equilíbrio fiscal no país e, com isso, Bolsa cai e juros sabem ainda mais.

O Ibovespa, que começou o ano em alta, fechou o semestre com queda de quase 6%, sustentado por bancos e commodities. Se consideramos o índice Small Caps um retrato mais fiel das empresas brasileiras, a queda foi de quase 20%.

Um portfólio entre Bolsa e Renda Fixa, também teria sofrido aqui neste semestre. Nem o hedge tradicional com dólares funcionou nesta primeira metade do ano, com o Real se valorizando perto de 6% contra o Dólar (verdade que a valorização do começo do ano já vem sendo rapidamente revertida, nas últimas semanas).

Um outro jeito de mostrar o tamanho da encrenca é olhar ver que apenas 11 dos nossos 86 fundos estão positivos, no ano, até 30/06. Petróleo, Renda Fixa Ativo, Dividendos, Selic Simples, FoF MF Novas Ideias e FoF Prev Conservador fazem parte da lista. Mas destaque mesmo merecem o FoF MF Retorno Absoluto e o FoF MF Multimercados, empurrados pela performance excepcional dos gestores Macro, que acertaram em cheio as posições tomadas em juros globais, como no caso do fundo SPX Raptor e da flexibilidade da gestão dos fundos Long Biased, que implementaram uma visão mais tática, com menor exposição líquida e carregando proteções, como no caso do fundo Navi Fender.

O que você deve fazer agora?

Por aqui seguimos um pouco mais animados com Brasil do que com exterior. Nos EUA achamos que ainda podemos ver mais uma perna de queda antes de uma virada, a depender de quanto de fato a economia entrará em recessão com a freada dos juros. Por aqui, parece que estamos mais próximos de um ponto de inflexão. Mas o caminho é incerto, à frente. Falamos bastante sobre isso na Live do Carteira Universa de ontem. Se você não assistiu, acompanhe aqui.

Bom, já que estamos olhando à frente, não posso deixar passar em branco o aniversário do meu filho. Michel completa hoje 18 anos. Confesso que ainda não me caiu a ficha. Meu filhote virou um homão! Parabéns, filho querido. Reescrevo aqui algumas palavras que seu avô te escreveu hoje: que você tenha a serenidade para fazer as escolhas certas.

Com isso, começa hoje oficialmente meu processo do ninho vazio. Já falei disso várias vezes na minha terapia. Sei que hoje os jovens não saem tão cedo da casa dos pais (isso vale para você também, Naomi!), e tenho minhas enteadas ainda com um longo caminho a percorrer (ainda bem!). Mas nossa cabeça viaja sempre à frente. Se, por um lado, irradia uma sensação de dever cumprido, de ter formado filhos íntegros que agora começam a voar por conta própria, por outro lado vem esse friozinho de ver que precisam menos de nós.

Nesse fim de semana assisti, com a Silvia e meus pais, à peça “Intimidade Indecente”. Não é nova, mas voltou para SP. Marcos Caruso e Eliane Giardini vivem um casal dos 60 aos 90 anos. Em meio a muitas risadas, vi retratada algumas dinâmicas da minha relação com meus pais, a relação entre eles, a minha relação com meus filhos e com a minha esposa.

A peça serviu não apenas como distração, mas principalmente como um chamamento. Para encarar melhor o ninho vazio, para aproveitar melhor o tempo precioso com meus pais, para eu ser mais um melhor parceiro da minha esposa e para encarar com mais tranquilidade os desafios do mercado financeiro e da vida.

Que venha o segundo semestre, nada de pular direto para 2023!

Spoiler: O Atrium voltou!

Falando em Renda Fixa, estamos com uma novidade chegando.

Na minha época de BAWM, eu geria um fundo exatamente assim, um dos xodós da casa. Ele ganhou até prêmios pela consistência dos retornos. Anos mais tarde, na GPS, o fundo foi encerrado.

Agora estamos trazendo-o de novo, uma opção para aproveitar as oportunidades em Crédito Privado.

Novidades da Prateleira de Fundos

Tenho uma novidade bem legal nesta semana.

Depois de Atmos, Dynamo, Bogari e Kapitalo reabrirem para captar e aproveitar oportunidades no mercado, mais um gestor renomado irá reabrir seu fundo para captação.

A partir de segunda (11), o Ibiuna Hedge STH, principal Multimercado da casa, ficará aberto para novos aportes.

Pergunte ao Jojo

Olá!

O fundo Vitreo Criptomoedas tinha em torno de 1,5% de Luna. Conseguimos vender durante a queda, diminuindo parcialmente a perda. De qualquer maneira, a queda do Bitcoin e do Ether foram os principais impactos na rentabilidade do fundo neste primeiro semestre.

A alocação nas criptomoedas é feita diretamente através de corretoras no exterior, não passando por estruturas de fundos lá fora. Portanto, os problemas nos Hedge Funds, lá fora, não afetam diretamente nosso fundo. Entretanto, esses problemas afetam o mercado de criptomoedas como um todo, trazendo mais volatilidade no curto prazo.

Caso você tenha alguma dúvida ou sugestão, basta enviar-nos pelo atendimento@empiricusinvestimentos.com.br.

Até a próxima semana!

Um abraço,

Conteúdos Relacionados

3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

Começo a primeira edição do Diário de Bordo de 2025 refletindo sobre os eventos recentes nos mercados financeiros globais. De antemão, já posso antecipar que o retorno das férias não tem sido trivial. Os contornos do cenário base estabelecido em nosso Outlook 2025 já começaram a ganhar os seus primeiros desafios… A trajetória da inflação …

Ler Conteúdo