Diário de Bordo

Quanto custa – ou, o quanto vale?

“Há várias coisas que eu e você gostamos de ter

cujo preço é mais alto, porém não são caras.

Caro é aquilo cujo preço é muito

superior ao que vale, é quando você diz:

“Isto não vale tudo isso”.”

Mário Sérgio Cortella

Tenho para mim que o preço das coisas é muito relativo. O valor percebido, idem. A conveniência pode ser extremamente barata frente ao que ela nos poupa de trabalho. Ou cara, dependendo do que ela realmente entrega.

Nada contra quem quer fazer tudo por conta própria, mas existem coisas pelas quais eu até prefiro pagar. Especialmente se isso significar um bom retorno. Uma qualidade superior. Uma experiência diferenciada. Um serviço mais profissional – ou, uma chance minimizada de perrengue. No saldo final, tudo é investimento.

Tem um custo deixar o dinheiro em uma instituição financeira. Você está disposto a abrir mão de parte seu retorno para que um profissional aloque o seu dinheiro?

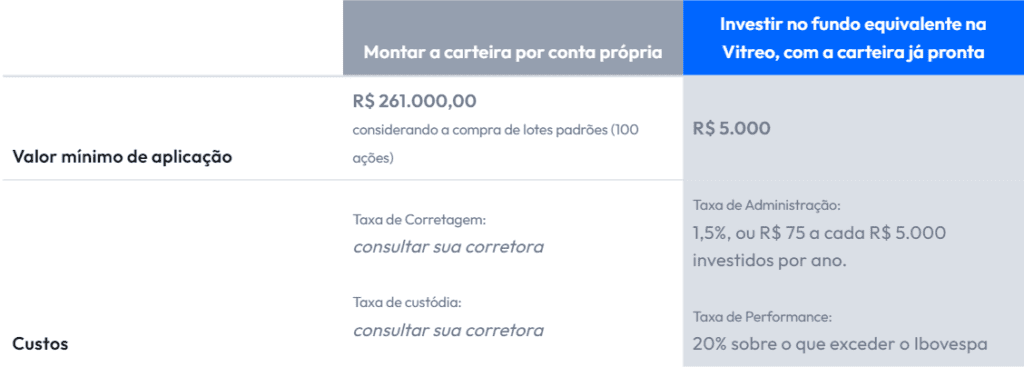

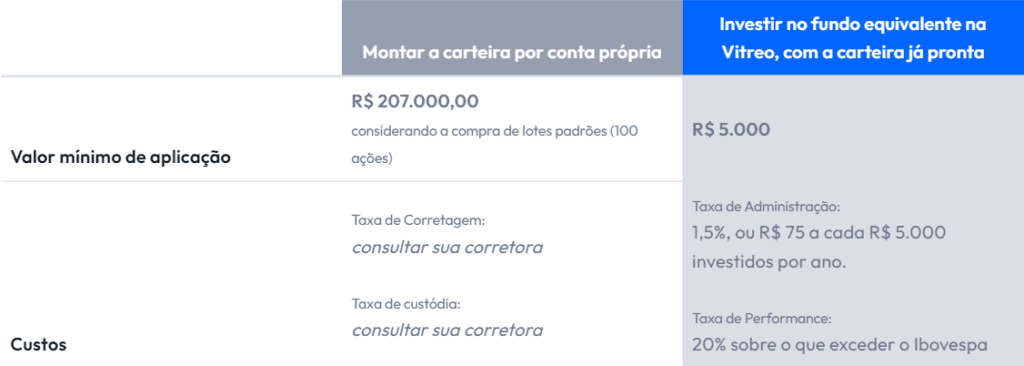

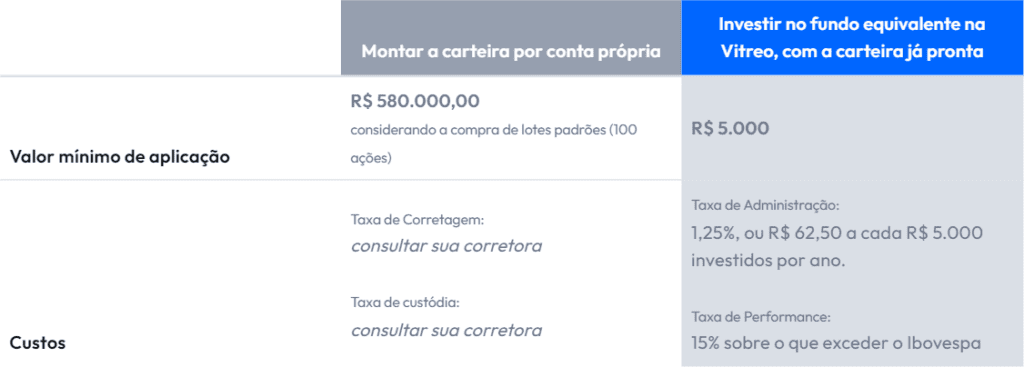

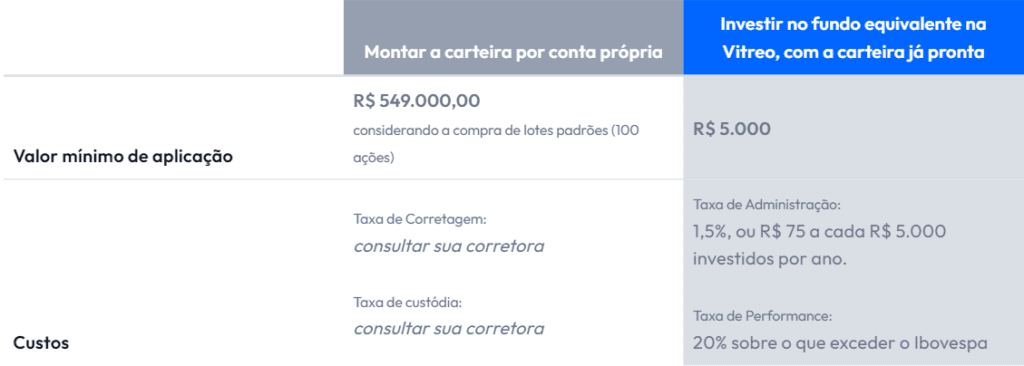

Fizemos um levantamento completo sobre quanto custaria para você montar algumas carteiras iguais às da Vitreo, por conta própria, versus a facilidade operacional que os fundos viabilizam.

Aí você verá com os seus próprios olhos o quanto custa – e o quanto vale – a gestão de carteiras.

Quanto custa ou o quanto vale?

Você é do tipo que delega tudo? Ou prefere aprender e fazer sozinho?

“O preço de qualquer coisa é a quantidade de vida que você troca por isso”, já dizia Henry Thoreau.

O quanto de vida você está trocando para ter o seu dinheiro bem cuidado?

Quando criamos a Vitreo – e desenvolvemos a sua proposta de valor – a ideia de facilidade sempre guiou as nossas iniciativas. No fim do dia, queríamos ser uma alternativa acessível para mais pessoas acessarem bons produtos.

“Do it yourself ? Jura?”

Se quiser, você pode, sim, replicar sozinho(a) as carteiras teóricas que inspiram alguns dos nossos fundos. Basta ter acesso às assinaturas dos relatórios – e implementá-las diretamente, seguindo as ideias.

Talvez você encontre problemas em conseguir montar a carteira exatamente na proporção recomendada. Isso é um dos problemas que o fundo resolve.

Os fundos aqui criados são justamente uma alternativa mais simples de você acessar os ativos de uma só vez, sem ter que ficar monitorando mercado, operando plataformas ou “trocando quantidades cavalares de vida”, passando horas na frente do computador.

Ao invés de fazer manualmente o balanceamento da sua carteira para manter a alocação sugerida, no fundo isso já vem pronto para você. Além disso, e mais importante, nossa equipe fica o tempo todo ligada no mercado, acompanhando os movimentos, notícias e mudanças de cenário. Todas as vantagens de ter uma equipe profissional cuidando do seu dinheiro.

A equipe de gestão da Vitreo realiza diariamente todas as análises necessárias para garantir o equilíbrio na composição da carteira, em busca da melhor rentabilidade para o fundo, cumprindo com sua diligência na análise e escolha dos investimentos a serem realizados.

Essa facilidade, como tudo na vida, tem um preço. Veja e compare com os seus próprios olhos:

“Faça sozinho (a) x Invista nos fundos da Vitreo “

Oportunidades de Uma Vida FIA

MAB Plus

Carteira Universa

PRP

Entenda as taxas

Para ter estes fundos funcionando a pleno vapor ao seu dispor, você paga, em cada um deles, uma taxa de administração e outra taxa de performance. Além disso, o fundo ainda tem algumas outras despesas menos relevantes, como a taxa de custódia.

Taxa de Administração

Por exemplo, a taxa de administração do Vitreo Oportunidades de uma Vida FIA é de 1,5% ao ano. Ela é 0,5% mais barata do que os 2% que os fundos geralmente cobram. Em termos práticos, isso quer dizer que, a cada R$ 5.000 investidos, você paga R$ 75,00 de administração ao ano.

Essa taxa remunera o trabalho de gestão da Vitreo e o serviço de administração do fundo, feito pela Santander Securities Services.

Taxa de Performance

Por exemplo, a taxa de performance do Vitreo Oportunidades de uma Vida FIA é de 20% sobre o que exceder o resultado do Ibovespa.

A taxa de performance do fundo (aquela que você paga se ele superar o benchmark) é de 20% sobre o que exceder o Ibovespa (como é um fundo de ações, este é o benchmark padrão).

Por exemplo: no ano, o Ibovespa rendeu 10% e o fundo 16,5% antes de todas as taxas.

(16,5% – 1,5% de taxa de administração = 15%).

A taxa de performance incidirá sobre os 5% percentuais de excesso de retorno depois da taxa de administração:

15% de performance do fundo – 10% de performance do Ibovespa = 5%.

Taxa de performance = 20% x 5% = 1%.

Ou seja, será equivalente a 1% do todo.

Essa taxa remunera a diligência da Vitreo nas análises e dupla validação na escolha dos ativos que serão adquiridos pelo fundo.

Importante lembrar que o resultado que você vê nas cotas dos fundos já é líquido de todas as taxas e custos do fundo. Ele só não é líquido do imposto de renda.

Não existe almoço grátis

Já contei aqui várias vezes que trabalhei durante anos com gestão de fortunas. Deixe-me contar um segredo para você: investidor é tudo igual, só muda de endereço.

Todos, pequenos ou grandes, dadas as devidas proporções, têm – mais ou menos – as mesmas preocupações e objetivos.

No final do dia, independentemente do grau de conhecimento sobre investimentos, todos querem o maior retorno, com o menor risco (risco todo mundo topa desde que não signifique perder dinheiro!) e pagando o mínimo possível. Quem é que não quer?

Mas, como tudo na vida, tudo tem um preço. E, como sabemos, não existe almoço grátis.

Ainda há taxas altíssimas na indústria financeira. Falta também transparência nos modelos de negócio e nas formas como os participantes do mercado são remunerados.

Como em qualquer outro mercado, cada atividade deve ser devidamente remunerada, sem perder a competitividade. E com transparência.

Você é que sabe o que é um custo x benefício aceitável para a sua realidade.

Com muito orgulho, a Vitreo tem sido pioneira em um movimento de redução de taxas. Recentemente baixamos todas as taxas dos nossos FoFs de 0,9% a.a. para 0,75% a.a. e fazemos questão de falar o porquê de termos feito isso: queremos que você ganhe, também.

Transparência é algo inegociável aqui na Vitreo. Está no nosso nome e DNA desde o nascimento.

Não teria por que ser diferente ao falar de taxas. Ou de qualquer outro assunto.

Esperamos que tenha sido útil – ou no mínimo esclarecedor – você entender pelo que está pagando aqui.

No mais, continuamos trabalhando para levar o que tem de melhor, na cobrança mais justa para você.

Quanto mais a Vitreo cresce, mais você ganha.

Pergunte ao Jojo

Abri este espaço para responder algumas das várias perguntas que tenho recebido por e-mail. Ah, só lembrando que o espaço aqui é destinado para dúvidas gerais de produtos, críticas e sugestões dos produtos Vitreo. Para as demais perguntas, criamos uma central de atendimento onde é possível encontrar os diversos caminhos para tirar dúvidas ou resolver problemas: clique aqui.

Patrick e eu recebemos esta pergunta por e-mail e achei muito interessante para adicionar aqui no Diário de Bordo.

O FoF Melhores Fundos é um fundo multiestratégia. Ele traz a oportunidade de investir em uma carteira inspirada nos mais elevados padrões de alocação, diversificando seu patrimônio entre várias classes de ativos (ações, multimercados, câmbio, ouro e renda fixa) através de alguns dos melhores gestores do mercado.

Para deixar mais visual, trouxe a composição teórica atual do fundo:

Como podemos ver na tabela acima, o FoF Melhores Fundos tem hoje uma parcela de 22% destinado a Renda Variável. Isso é importante para entendermos que este fundo não tem como objetivo bater o Ibovespa e, sim, o CDI.

Já enviei alguns e-mails falando sobre isso, mas provavelmente já viu o quanto ele está rendendo. Desde seu início, o fundo tem entregado incríveis 255,40% do CDI, principal benchmark dos multimercados e do nosso fundo. O próprio FoF Melhores Fundos rendeu 11,22% neste período, enquanto o CDI rendeu apenas 4,39%. Boa parte desse resultado veio dos gestores de renda variável. Essas informações estarão mais mastigadas na Carta semestral que vamos divulgar nos próximos dias. (Fonte: S3 – Santander; de 08/04/2019 a 14/01/2020)

Se comparado com o desempenho de outros da mesma categoria, ele é um dos líderes. Ou seja, respondendo à pergunta acima, o FoF Melhores Fundos segue sendo um dos nossos carros-chefe, não tem nenhum abandono!

Já com o objetivo de bater o Ibovespa, recentemente criamos o FoF Melhores Fundos Ações. Um produto 100% focado nas estratégias de alguns dos melhores gestores de ações do Brasil. Esse sim pode e deve ser comparado com o desempenho da Bolsa.

Excelente pergunta!

Antes de entrar em detalhes, devo dizer que a Vitreo não tem um produto focado em educação, mas qualquer investimento – pensado no longo prazo – pode ser utilizado para o futuro dos seus filhos.

É comum ter algumas dúvidas com relação a qual tipo Previdência escolher para os seus filhos, sobrinhos, enteados, afilhados e por aí vai. Recebo várias destas perguntas por aqui também.

Como já comentei algumas vezes, o FoF Prev Arrojado é um produto pensado justamente para quem tem mais tempo pela frente, como é o caso das crianças e adolescentes. Ele é uma excelente opção para a construção de um patrimônio de longo prazo.

Se o objetivo é investir no futuro da sua filha lá na frente, seja para garantir uma aposentadoria digna ou para ajudar nos estudos, ter uma parte da sua “caixinha” no FoF Prev Arrojado pode ser uma ótima ideia.

Inclusive, escolhi exatamente este produto para garantir o futuro dos meus filhos (combinado com o FoF SuperPrevidência 2), como objetivo de diversificar, ainda mais, os meus investimentos.

Ah, já ia me esquecendo.

Se você tem alguma dúvida sobre os nossos produtos e gostaria que eu respondesse abertamente aqui no Diário de Bordo, é só responder o email.

Escolherei as principais perguntas para responder aqui, nas próximas semanas.

Plantão de Dúvidas

Hoje resolvi trazer um vídeo diferente para você.

Gravei um Plantão de Dúvidas com a Sofia, minha dupla nos nossos podcasts, respondendo aos principais questionamentos que recebemos nos nossos diversos canais sociais e atendimento.

Falamos bastante sobre nosso propósito, Previdência, Ações e ideias de investimentos.

Confira porque está imperdível!

Um abraço,

Conteúdos Relacionados

15 maio 2025, 16:04

Deixe os touros correrem…

Eis que finalmente a Bolsa brasileira alcançou novas máximas históricas. Motivado pelos fluxos estrangeiros e apoiado pelos investidores locais, o …

Ler Conteúdo16 abr 2025, 10:55

A nova fronteira da renda fixa: o Brasil que gira com 30 dias

Durante muito tempo, os Fundos de Investimento em Direitos Creditórios — ou FIDCs — habitaram um canto meio obscuro do …

Ler Conteúdo9 abr 2025, 11:23

Radioactive: o mercado em estado de mutação

“I’m waking up, I feel it in my bones, enough to make my system blow…”(Imagine Dragons) Poucas canções traduzem melhor …

Ler Conteúdo3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a …

Ler Conteúdo