Diário de Bordo

“Ring the Bell”

Hoje é um dia marcante para mim: estamos lançando o primeiro ETF da Vitreo, após uma longa “gestação”, como comentei na edição passada.

Literalmente acabei de voltar da B3, onde oficialmente “batemos o sino” do CRPT11, – Empiricus Teva Criptomoedas Top 20 – Fundo de índice Investimento no Exterior.

O ETF, Exchange-traded fund ou, em tradução livre para o português, um “fundo negociado em Bolsa” (semelhante a um fundo imobiliário), nada mais é do que um fundo que replica um índice de referência, assim como o Ibovespa ou o Índice de Small Caps.

O gestor tem um papel passivo na administração do fundo, “simplesmente” comprando os ativos que compõem o índice.

A estratégia passiva impede que o investidor se aventure, fazendo a seleção de papéis a partir de análises mais aprofundadas. O risco de escolher os ativos em que deseja investir é que, ao escolher um papel específico para se expor a uma determinada tese, você deixa de investir em inúmeros outros, deixando de, possivelmente, surfar ótimas oportunidades. Esse é o grande poder da diversificação.

Imagine que você está nos anos 2000, super otimista com a nova era da internet, e entende que é um setor que veio para ficar. Então analisa as principais empresas que compõe o setor e depois de muito estudo decide comprar determinada ação. Agora pense na possibilidade de ter deixado de comprar empresas como Amazon, Apple ou Microsoft…

Sua escolha resultaria em um retorno, possivelmente inferior ao de quase 10% ao ano comprando o QQQ – ETF, que replica o índice de ações de tecnologia americanas. Nesse caso, você teria acertado a tese e errado o investimento. Os ETFs são justamente uma solução para esse problema.

A indústria dos ETFs não é nova, foi criada em 1989, há quase 33 anos. Assim como qualquer nova classe de ativos, a entrada no mercado não foi fácil, havia pouco interesse por parte dos investidores e, para completar, a corte de Chicago classificou os ETFs como contratos futuros.

A segunda tentativa de lançamento ocorreu na Bolsa de Toronto, em 1990, com um ETF que replicava o principal índice canadense, o Toronto 35 Index Participation Units. Só três anos depois, em 1993, foi lançado o primeiro ETF nos Estados Unidos, o SPY, que replicava o índice S&P 500.

A entrada do Barclays, em 2001, com a conhecida marca iShares, foi fundamental para o crescimento da indústria. De 1993 até 2002 foram criados 102 ETFs e, até o final de 2009, já eram mais de 1.000 fundos. Desde 2009 o produto iShares é da gigante BlackRock. Em março de 2020 esse mercado disparou, alcançando o número de mais de 7.200 ETFs listados.

Eu tive o prazer de ser convidado pelo Barclays para uma imersão, em San Francisco, em 2007, para aprender sobre esse instrumento. Lembro de voltar para o Brasil surpreso com a abrangência do mercado de ETFs nos EUA e, em particular, com a experiência do mercado mexicano de assessoria de investimentos que se beneficiava do acesso aos produtos americanos.

No Brasil, o primeiro ETF surgiu em 2004, o PIBB11 lançado pelo BNDES e Bovespa para desenvolver o mercado de ações no Brasil.

Até o início da pandemia, em 2020, cerca de 30 ETFs eram negociados na B3. De lá para cá o número só cresce: o nosso CRPT11 é o 74° ETF na B3.

Os ETFs vêm caindo no gosto dos investidores brasileiros; afinal é uma maneira super fácil e simples de se expor a diferentes mercados, desde criptoativos até a Bolsa alemã. Hoje, temos mais de 600 mil CPFs investindo nesse mercado, respondendo por mais de 15% dos investidores do país na Bolsa.

O interessante é que, apesar de estar engatinhando nesse mundo, o mercado brasileiro foi pioneiro e disruptivo em lançar os primeiros ETFs com exposição ao mercado de criptoativos.

Na [B]³ já são listados 9 ETFs de cripto e nós não podíamos ficar fora dessa. O CRPT11 será o Camisa 10, estreando em um momento que especialistas entendem ser um ótimo ponto de entrada, dada toda a desvalorização percebida nos últimos tempos, no mundo de cripto.

Só para termos uma ideia do quão importante o Brasil é nesse mercado, nos EUA, por exemplo, o primeiro ETF exposto a esse mercado, o BITO, foi lançado apenas em outubro de 2021 e não é exposto diretamente ao Bitcoin, mas sim ao índice futuro.

Aqui na Vitreo, já somamos 10 fundos de investimento que investem no universo cripto. Este ETF é o nosso décimo primeiro produto, que chega agora para expandir ainda mais nossa prateleira de investimentos dessa tese.

E falando mais sobre o CRPT11, ele adota o Teva Criptomoedas Top20 como índice de referência – o primeiro índice de criptomoedas brasileiro, criado e mantido pela brasileira Teva Índices.

O objetivo do ETF é refletir o retorno da carteira diversificada do índice, composto pelas 20 criptomoedas com maior valor de mercado disponíveis para negociação e que atendem a critérios razoáveis de liquidez e elegibilidade.

O índice tem rebalanceamento mensal, sempre no primeiro dia útil, levando em consideração todos os dados até o último dia útil do mês anterior e o preço no dia do ajuste.

O CRPT11 tem taxa de administração de 0,75% ao ano e não tem taxa de performance. Na largada, as principais posições da carteira do ETF são Bitcoin (58,1%), Ethereum (25,6%), Cardano (2,7%) e Solana (2,5%).

Você sabe que sempre buscamos trazer as melhores oportunidades de investimento para você, investidor, e desta vez não podia ser diferente. Estamos lançando um ETF multi-asset com menor taxa (0,75%), mais diversificado, mais ágil, contando com 20 criptoativos, e defasagem de dados de apenas um dia útil antes do rebalanceamento.

A título de comparação, o HASH11, outro ETF que busca atingir o mesmo objetivo do CRPT11, tem uma taxa de administração de 1,30%, é composto por apenas 10 criptomoedas, a defasagem dos dados é de 45 dias antes do rebalanceamento e é rebalanceado trimestralmente.

Voltando para a tese das criptomoedas, sei que o cenário está desafiador para este mercado. Fato é que nós tendemos a olhar sempre para as quedas e não para as valorizações.

Mas precisamos olhar para estas, também. Só nos últimos 10 anos, o universo cripto foi capaz de tornar muitas pessoas milionárias, tanto investidores pessoa física quando investidores pessoa jurídica.

Por isso, como já disse, assim como muitos especialistas, enxergo esse momento como um ótimo ponto de entrada principalmente para você que, assim como eu, pensa no longo prazo.

Esse fundo tem tudo que é necessário para mitigar o risco, e chega com a proposta de diversificar dentro do universo cripto.

Estamos muito entusiasmados e orgulhosos de colocarmos o pé nesse mercado. Contamos com vocês para o crescimento desse negócio. Convido vocês a se unirem a nós nessa nova jornada. Entra lá no nosso site para conhecer tudo sobre o CRPT11.

Novidades da Prateleira de Fundos

Nesta semana, a principal notícia foi que o SPX Lancer Plus irá fechar na sexta-feira (13).

Importante destacar que o horário de corte para investir no plano recomendado pela turma da Empiricus é 11h (de Brasília).

Também houve a reabertura do Kadima High Vol na última quarta-feira (11). O fundo é recomendado pela Empiricus e gerido por uma das principais casas quantitativas do país.

Também fica uma dica: o Bogari Value Q e o Bogari Value ficarão aberto para novos aportes a partir de 23/05. O novo fechamento se dará quando a estratégia captar 300 milhões ou em 17/06.

Pergunte ao Jojo

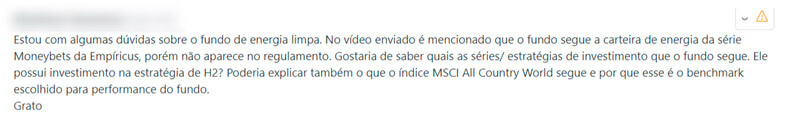

Pergunta 1

O fundo é inspirado em algumas ações ligadas à energia da série Money Bets, mas não é uma réplica completa. Até porque são poucas ações para termos uma diversificação decente. Da série, as ações da série First Solar, Lion Electric, Chargepoint e o ETF Global X Lithium & Battery farão parte do fundo, com alocação somada de 37%.

Nas diferentes teses, a alocação ficará da seguinte maneira: 30% em Lítio; 22% em Hidrogênio e Carros Elétricos; 15% em Energia Solar; 33% em alocação diversificadas de energia limpa.

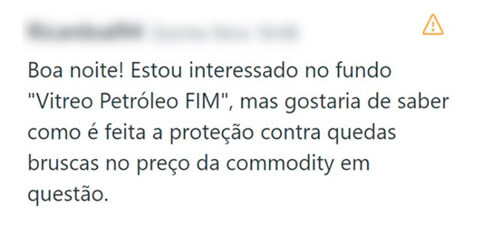

Pergunta 2

Olá!

O fundo em questão fica 100% alocado em ações ou commodities de petróleo. Não fazemos market-timing nem proteções. É um fundo direcional.

Somos ativos no percentual de alocação entre ações e a commodity. Também escolhemos quais ações farão parte do fundo, entre as opções no Brasil e no exterior.

Novidades em Renda Variável

Esta semana está cheia de novidades!

Nossa plataforma de Renda Variável continua ganhando novas funcionalidades para que você possa operar da melhor forma possível.

Disponibilizamos a você a SmarttBot, uma plataforma para traders operarem na Bolsa de forma automatizada. O trader configura sua estratégia nos robôs (algoritmo online), que enviam as ordens diretamente para a Vitreo conforme a estratégia configurada.

Além disso, também incluímos uma aba para que você, nosso cliente, possa consultar todos os relatórios do research da Vitreo.

Demais, não é?

Aproveite e já corra para o site para ver mais detalhes sobre as novas atualizações.

E caso você tenha alguma dúvida ou sugestão, basta enviar-nos pelo atendimento@empiricusinvestimentos.com.br.

Até a próxima semana!

Um abraço,

Conteúdos Relacionados

9 abr 2025, 11:23

Radioactive: o mercado em estado de mutação

“I’m waking up, I feel it in my bones, enough to make my system blow…”(Imagine Dragons) Poucas canções traduzem melhor o sentimento do mercado nesta semana do que Radioactive. A letra soa como o despertar em um mundo pós-apocalíptico, em que algo invisível — porém fatal — paira no ar. Assim estão os investidores: contaminados …

Ler Conteúdo3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo