Diário de Bordo

Safras premiadas

Uma amiga minha, sommelière profissional, recentemente comentou que uma garrafa do Penfolds Grange Hermitage 1951 foi vendida por mais de 40 mil dólares, no final do ano passado. O valor fez com que a mesma se tornasse a garrafa mais cara de um vinho australiano já negociada em leilão.

Seu sucesso é fruto de gerações de visionários e inovadores. Desde sua criação, em 1844, até hoje, a fusão da ciência, arte e inovação levou a Penfolds ao patamar em que está – de uma das vinícolas mais famosas e respeitadas no mundo.

Seguindo a tradição de múltiplas vinhas e um abastecimento de múltiplas regiões, os vinhos Penfolds possuem consistência de estilo e qualidade em suas safras, tradição pela qual são reconhecidos mundialmente. Unanimemente considerado o melhor vinho de origem australiana, é, hoje, reverenciado pela crítica especializada e conta com reputação e prestígio conquistado por poucos.

A safra 1951 foi a primeira do mítico vinho da Penfolds. Ironicamente, o enólogo Max Schubert não estava tentando criar algo novo. Apenas tentava copiar os vinhos de Bordeaux. Em uma breve visita à França, em 1950, ele degustara vinhos tintos com 40, 50 anos de idade, ficando impressionado com os sabores complexos desenvolvidos após tanto tempo na garrafa. Algo absolutamente novo em termos australianos, onde os vinhos eram feitos para serem prontamente consumidos.

De volta à Austrália, Schubert fez um tinto experimental, no estilo do que havia provado em Bordeaux, controlando temperaturas de fermentação e maturando o vinho em barricas de carvalho. Na época, a Austrália tinha poucas vinhas de Cabernet Sauvignon e Merlot (as uvas de Bordeaux), mas tinha uma abundância de vinhas velhas de Shiraz, uva-base do “Porto” australiano.

Ao ser produzido, o vinho foi muito criticado por ser muito pesado, desagradavelmente forte… e Max Schubert foi obrigado pela empresa a parar de produzi-lo. Aquela safra nunca foi lançada comercialmente…

Mas como ele acreditava no potencial de sua criação, continuou fazendo o vinho às escondidas, fazendo-o evoluir muito. A grandiosa safra de 1955 foi apresentada em competições alguns anos mais tarde e, desde então, já conquistou mais de 50 medalhas de ouro!

Depois dessa, a Penfold seguiu trazendo novas safras de sucesso. A safra de 1971 levou o primeiro prêmio na modalidade Shiraz, na Wine Olympics, em Paris, ao passo que a safra de 1990 foi intitulada de “Vinho do Ano”, pela revista “Wine Spectator”, de 1995. Mais recentemente, a safra de 2008 do Grange recebeu a classificação de 100 pontos “perfeitos” de duas influentes revistas especializadas americanas, a “Wine Spectator” e a “Wine Advocate”.

Aqui na Vitreo, o FoF SuperPrevidência foi nosso primeiro produto, nossa primeira safra, pelo qual temos muito orgulho e confesso, um carinho especial.

Foi também graças a ele que superamos o primeiro bilhão sob gestão em pouco mais de 6 meses. À medida que o FoF foi ficando mais maduro (e a capacidade de alguns dos fundos investidos atingiu seu limite), ele foi fechado para novos entrantes.

Depois de muito ouvir a demanda dos investidores, assim como o Schubert da Austrália, fomos atrás de novos ingredientes. E, por termos conseguido algo realmente especial, é com muito orgulho que a Vitreo decidiu “engarrafar” uma nova safra, com o mesmo encanto da primeira.

E o fizemos com a mesma alocação (em termos de classe de ativos) do primeiro FoF SuperPrevidência, e com dois fundos novos, substitutos à altura daqueles que fecharam.

Com vocês, nossa nova safra, o FoF SuperPrevidência 2.

FoF SuperPrevidência 2

Muitas pessoas ficaram de fora do primeiro FoF SuperPrevidência. Eram pessoas que tinham perdido a janela de entrada ou que não conseguiram contratar o plano para sua esposa, para o primo e assim por diante. Elas nos escreveram pedindo que avisássemos caso criássemos um novo fundo.

Por um bom tempo, ficamos negociando e buscando a melhor forma de o fazer. Só precisávamos substituir 2 dos 18 fundos da carteira. Estes atingiram sua capacity e não poderiam aceitar recursos do novo fundo.

Dado o comprovado sucesso do primeiro fundo, no qual seguimos a orientação da publicação da Empiricus aliada ao nosso processo de avaliação e gestão de recursos, não teríamos por que mudar a receita.

O FoF SuperPrevidência 2 deveria ter exatamente os mesmos percentuais de Caixa, Renda Fixa Crédito, Multimercados, Renda Variável e Proteções do primeiro FoF SuperPrevidência.

Foram muitos dias de negociações para que a carteira mantivesse o alto padrão de alocação. Ficamos muito felizes com o resultado final. Junto com a equipe do Melhores Fundos, conseguimos convencer 2 grandes gestores a montarem fundos de previdência especialmente para fazerem parte dessa nova safra.

Assim como alguns dos fundos que já fazem parte da carteira, estes 2 novos fundos também não estão disponíveis em nenhuma outra plataforma de varejo.

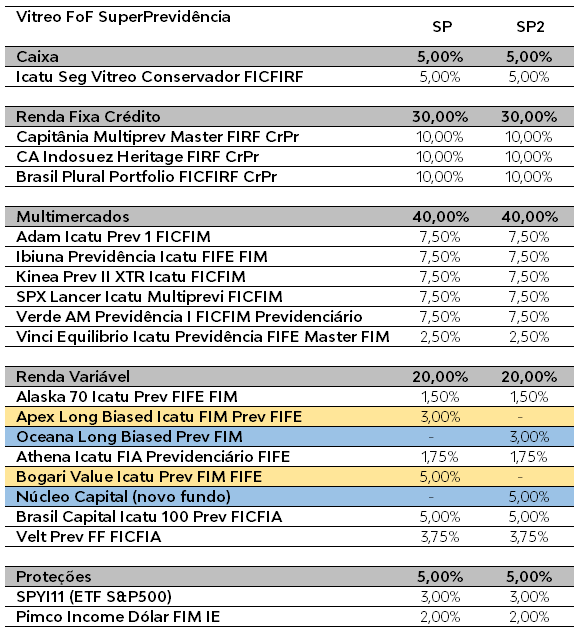

A tabela abaixo compara a alocação das carteiras do FoF SuperPrevidência 2 com o primeiro FoF SuperPrevidência.

Resumindo:

Sai o Apex Long Biased e entra Oceana Long Biased.

Ainda em fase de montagem, o novo veículo da Oceana será exclusivo para clientes da Vitreo. O fundo irá replicar o veículo long biased, nosso velho conhecido e que já faz parte da carteira do FoF Melhores Fundos, respeitando os limites de enquadramento da legislação de previdência.

Outro que sai é o Bogari Value e entra o novo fundo previdenciário da Núcleo Capital.

Ainda em fase de montagem, o novo veículo da Nucleo será também exclusivo para clientes da Vitreo. O fundo, long only, irá replicar o único produto da casa, respeitando os limites de enquadramento da legislação de previdência.

Quando o fundo entrar na carteira falaremos mais sobre ele. Por enquanto o que podemos falar é que a gestora, fundada em 2011, tem como objetivo buscar retorno de forma absoluta e consistente no longo prazo. Na equipe de 13 pessoas, Luis Soares é o gestor, ao lado de João Grossi e Bruno Vargens, sócios seniores dedicados às análises para decisões de investimento. O fundo não pode ser encontrado em nenhuma plataforma de varejo, estando disponível apenas para um seleto grupo de investidores institucionais e de alto patrimônio.

Como mostra a tabela, os demais 16 fundos são iguais aos que estão na carteira do primeiro FoF SuperPrevidência, incluindo o Velt Prev FF FICFIA, recém indicado pela equipe do Melhores Fundos da Empiricus. O fundo, que também está em fase de montagem, estará na carteira do primeiro SuperPrevidência e do SuperPrevidência 2.

Ou seja, 3 novos gestores por vir, e todos exclusivos para você que confiou em nós para ajudá-lo a cuidar do seu futuro.

Como faço para contratar o FoF SuperPrevidência 2?

Tudo o que você precisa é de se comprometer com apenas R$ 1 mil por mês, ou com R$ 10 mil de aporte ou portabilidade.

O processo de contratação e de portabilidade é 100% online.

Se você quiser realizar a portabilidade de seu fundo de previdência para o FoF SuperPrevidência 2, vai ver que o processo é muito fácil.

A migração pode ser feita a partir de diversas seguradoras, como: Itaú Vida e Previdência, BrasilPrev, Bradesco Vida e Previdência, Caixa Vida e Previdência, entre outras.

Passo-a-passo para contratar:

1. Acesse a área logada do site ou aplicativo da Vitreo

2. Clique em SuperPrevidência 2 < Investir agora >

3. Você escolherá se deseja fazer uma “Nova proposta” ou “Nova portabilidade”:

3.1 Passo-a-passo da “Nova proposta”:

– Selecione o tipo do plano e regime tributário.

– Indique como deseja investir: aporte único e/ou contribuições mensais

– Responda com que idade deseja se aposentar e informe seus dados bancários (em que conta deseja ser debitado)

– Informe seus beneficiários

– Confira o resumo da contratação

3.2 Passo-a-passo da “Nova portabilidade”:

– Selecione o tipo do plano e regime tributário.

– Selecione sua seguradora do seu plano atual.

– O próximo passo é onde você vai preencher os dados do seu plano atual. Você tem 2 opções aqui:

Opção 1: faça o upload do extrato do seu plano atual (.jpg, .png ou .pdf). Revise com atenção os campos que foram preenchidos automaticamente e complete os demais digitando manualmente.

Pensando na melhor experiência do usuário, a Vitreo desenvolveu uma ferramenta que “lê” as informações diretamente do extrato. Essa é uma funcionalidade que não existe em nenhum outro lugar e mostra o compromisso da Vitreo em estar continuamente buscando a melhor experiência para o nosso investidor.

Opção 2: faça o preenchimento manual das informações solicitadas (tenha em mãos o extrato do seu plano atual)

– Indique se deseja investir mais recursos além da portabilidade

– Responda com que idade deseja se aposentar e informe seus dados bancários (se for o caso)

– Informe seus beneficiários

– Confira o resumo da contratação

O que aconteceu em julho

Julho terminou e com ele o período de férias escolares. E é essa, um pouco, a sensação quando olhamos o cenário econômico e político, tanto lá fora quanto aqui no Brasil.

No plano global, as férias de verão do hemisfério norte foram só atrapalhadas no finalzinho do mês passado com a decisão do Banco Central americano (Fed) de cortar os juros básicos em 0,25%. O corte (o primeiro em 11 anos), pouco mais de 7 meses após a última alta, mostra uma guinada importante na direção da política monetária na maior economia do mundo. Mais do que isso, mostra a fragilidade do cenário mundial e a dúvida crucial: até quando perdurará o baixo crescimento da economia global?

Outro que acordou nessa virada de mês foi o presidente Trump, que voltou a bater de frente com o seu colega chinês. O capítulo mais recente dessa briga está sendo escrito esta semana, enquanto escrevo este texto, com a moeda chinesa se desvalorizando para o nível mais alto desde 2016, jogando ainda mais lenha nessa fogueira.

Por aqui, também voltaram de férias nossos parlamentares, que têm pela frente um semestre bastante cheio. Aprovar a reforma da previdência no segundo turno na Câmara e depois no Senado, reforma tributária, lei anticrime, flexibilidade econômica, são apenas algumas das pautas dos próximos meses. Enquanto isso, o nosso Banco Central também cortou os juros básicos, reduzindo a Selic para 6%, também no último dia de julho. A expectativa é que isso ajude a tirar a economia da “sofrência” atual.

E como os mercados (e os nossos fundos) se comportaram

Nesse cenário, a bolsa brasileira segurou parte dos ganhos do início do mês (sim, foi no longínquo início de julho que os deputados aprovaram a reforma da previdência, em primeiro turno), fechando com 0,84% de alta. Ganhos também com a queda das taxas de juros e com a bolsa americana em dólares (1,31%). Destaque mesmo para o Ouro que está entre as nossas proteções, que fechou o mês com 2,59% de alta. Do outro lado da balança, o dólar caiu (-1,76%).

O FoF SuperPrevidência foi muito bem em julho. Encerramos o mês com 1,28% de alta (o equivalente a 225,39% do CDI). Desde o seu início (no final de out/2018), o fundo acumula 7,92% (ou 167,20%), bastante acima inclusive da expectativa da carteira.

Não podemos falar ainda sobre o resultado do FoF Melhores Fundos, que completa 4 meses nesta semana. O fundo foi bem, rendeu acima do CDI. Vale destacar a dispersão de resultados dos fundos que compõem a carteira. Dentre os fundos multimercados da carteira do FoF, por exemplo, tivemos retornos entre -143% a +340% do CDI! Dentre os fundos de renda variável a dispersão de retornos foi de 0,05% a 5,76%. Essa amplitude revela os desafios do mercado que muitas vezes não aparecem a olho nu, e reforça a importância da diversificação de gestores e classes de ativos e o uso de proteções.

Também não podemos falar da rentabilidade do Carteira Universa, que completou seu primeiro mês de vida. Podemos dizer só que o fundo começou com o pé direito, aproveitando muito bem as oportunidades do mercado, principalmente em renda variável.

Parada técnica: fechamento do Carteira Universa

Falando nele, o Carteira Universa atingiu o patamar de R$ 300 milhões de patrimônio, nesta semana. Como antecipamos na semana passada, decidimos fechar o fundo nesta quinta-feira (08/08 às 16h) para captações por um prazo indeterminado.

Essa parada técnica servirá para “nos acostumarmos” com o patamar de patrimônio que atingimos e avaliarmos com mais tranquilidade o que podemos melhorar no processo de gestão do fundo e as condições de liquidez dos mercados para os ativos que temos em carteira.

Assim que ganharmos conforto com este novo patamar, poderemos reabrir o fundo para novas captações. E você será avisado diretamente por nós.

Não canso de dizer: muitíssimo obrigado pela confiança que os mais de 7.000 investidores do fundo depositaram em nós. Muito orgulho e muita responsabilidade.

Despedida e compromisso

Não poderia terminar esse Diário de Bordo sem falar sobre despedida.

Ontem a Luciana deixou a Empiricus. Recebemos várias mensagens, diretas ou nas mídias sociais, sobre como ficam o FoF SuperPrevidência e o FoF Melhores Fundos depois da saída dela.

Antes de responder, queria falar sobre a Luciana. Ela sempre falou de mim para seus assinantes. Agora é minha vez.

Conheci a Luciana, se não me engano, em 2011. Eu estava na BAWM, uma gestora de patrimônio da qual eu era sócio e CIO, e a Luciana, jornalista, veio me entrevistar para uma matéria no Valor Econômico. Pauta da matéria: ela queria saber o que eu estava fazendo para levar as melhores alternativas de investimento para o varejo.

De lá para cá, criamos um vínculo de admiração mútua. Ela diz que eu a ajudei a descobrir o mundo da seleção de gestores de fundos. Eu digo que ela me ensinou a usar minhas metáforas para contar boas histórias.

Juntos, cada um no seu canto, passamos esse tempo todo puxando a fila. Buscando, cada um à sua maneira, ajudar mais gente a investir melhor.

Nossos caminhos convergiram definitivamente quando saí da GPS para embarcar no sonho da Vitreo. Sonho que virou projeto. Projeto que, em poucos meses, virou realidade. Devo muito à Luciana por amadrinhar esse sonho conosco.

Agora que ela decidiu seguir por outro caminho, só posso desejar-lhe bom descanso e boa sorte nos seus próximos passos. Espero que ela siga encantando mais clientes, gestores e tomadores de decisão. Quanto mais pessoas se unirem em busca dos ideais que defendemos, melhor para todos.

Boa sorte, Lu. E, mais uma vez, obrigado por tudo.

Com relação às perguntas sobre como ficam os fundos, vamos lá. A resposta direta é: nada muda na gestão dos FoFs. Continuamos totalmente focados e diligentes, buscando seguir as indicações do relatório Melhores Fundos e mantendo nosso compromisso de zelar pelos recursos dos nossos clientes.

Vamos continuar nossa parceria com toda a equipe da Empiricus. Com a Ana Luísa, o Bruno (Marchesano) e Felipe (Arrais) vamos manter nosso trabalho a “4 mãos” na análise e discussão sobre os gestores, fundos e alocação das carteiras.

Estamos animados com a chegada do outro Bruno (Mérola), que trará boas ideias com a mesma competência com a qual cuidava dos investimentos dos maiores clientes da sua antiga casa (só o maior private bank do Brasil).

Eles todos e o Felipe (Miranda, que estará por perto, com certeza) sabem que podem contar conosco para levar adiante a bandeira que a Luciana e a Empiricus carregam em busca da independência e contra os investimentos “sacanas”.

Lado a lado com o gestor: Apex

Na conversa desta semana, recebi o Fabio Spinola Vianna e o Diney Vargas, sócios fundadores da Apex Capital.

A casa foi fundada em 2011 e administra aproximadamente R$ 10 bilhões em fundos de renda variável long only, long biased e long short.

O Apex Long Biased Icatu FIM Prev FIFE faz parte da carteira do primeiro FoF SuperPrevidência, na parcela de Renda Variável.

Na entrevista você vai conhecer a estratégia de investimentos da casa e entender por que eles decidiram fechar os fundos para novos investimentos.

Confira:

Um abraço,

Conteúdos Relacionados

20 mar 2025, 9:56

Escorregadio quando molhado

ma amiga minha, sommelière profissional, recentemente comentou que uma garrafa do Penfolds Grange Hermitage 1951 foi vendida por mais de 40 mil dólares, no final do ano passado.

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

ma amiga minha, sommelière profissional, recentemente comentou que uma garrafa do Penfolds Grange Hermitage 1951 foi vendida por mais de 40 mil dólares, no final do ano passado.

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

ma amiga minha, sommelière profissional, recentemente comentou que uma garrafa do Penfolds Grange Hermitage 1951 foi vendida por mais de 40 mil dólares, no final do ano passado.

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

ma amiga minha, sommelière profissional, recentemente comentou que uma garrafa do Penfolds Grange Hermitage 1951 foi vendida por mais de 40 mil dólares, no final do ano passado.

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

ma amiga minha, sommelière profissional, recentemente comentou que uma garrafa do Penfolds Grange Hermitage 1951 foi vendida por mais de 40 mil dólares, no final do ano passado.

Ler Conteúdo23 dez 2024, 18:30

Um rali de Natal às avessas, mas isso não é um problema para 2025

ma amiga minha, sommelière profissional, recentemente comentou que uma garrafa do Penfolds Grange Hermitage 1951 foi vendida por mais de 40 mil dólares, no final do ano passado.

Ler Conteúdo