Diário de Bordo

Sempre Grande é Too Big to Fail?

Você já ouviu falar da expressão “Too Big to Fail”? Grande demais para fracassar, na tradução direta, ou falir, na tradução ajustada ao mercado.

A expressão parece ter sido cunhada pelo congressista americano Stewart McKinney, em 1984, durante as discussões sobre a quebra do banco Continental Illinois. Com certeza não foi lá que eu ouvi isso, pois só tinha 10 anos na época.

Em 2008, o termo virou moda com as discussões sobre a ajuda ou não que o governo americano deveria dar à Lehman Brothers e às demais empresas dragadas pelo buraco negro da crise financeira global.

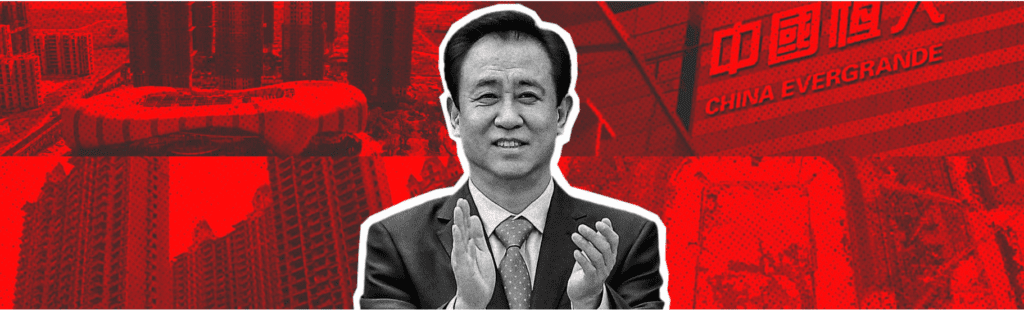

Esta semana o termo voltou a assombrar os mercados globais, que têm testado nervos e estômagos dos investidores (meus e seus, inclusive), em meio à crise da gigante Evergrande, a segunda maior incorporadora imobiliária da China.

Os nomes “Continental”, “Grande”, deveriam ser um prenúncio de que “se essas empresas são grandes demais para fracassar, elas são grandes demais”, como disse Alan Greenspan, o icônico presidente do Fed, o banco central americano, entre 1987 e 2006.

Se você quer conhecer mais sobre a Evergrande, eu recomendo o texto do Ricardo Gozzi, do Seu Dinheiro (Clique aqui).

Ele conta, de forma leve, como Xu Jiayin, outrora o homem mais rico da China, construiu esse império em 25 anos, expandindo seus negócios no mercado imobiliário, saúde, mídia, carros elétricos, bancos, seguros e até futebol (Robinho, Paulinho e Felipão passaram por lá).

Para conseguir isso tudo, a empresa se endividou muito (mais de US$ 300 bilhões!), sem que a geração de caixa dos negócios acompanhasse o ritmo. Mas isso só virou um problema de fato quando o governo chinês começou a intervir no mercado imobiliário, apertando as condições monetárias do setor para coibir a especulação imobiliária, na China. Casas são feitas para morar, não para especular!

Na semana passada, a piora das condições de liquidez das incorporadoras chinesas, em meio à desaceleração nas vendas de imóveis, levou as agências chinesas de avaliação de risco de crédito a rebaixarem os ratings da Evergrande e de outras empresas do setor.

Imagine, então, como a semana começou agitada. Para ajudar, ainda tivemos feriados na China na segunda e terça-feiras, por conta do Festival da Lua.

Já na segunda-feira a Evergrande deixou de pagar empréstimos bancários. Hoje (quinta-feira), a empresa teria pagamento de juros dos seus títulos de dívida, que negociam a preços que já refletem quebra e renegociação (entre 22 e 26 sobre 100).

Aparentemente, algum acordo foi feito com os credores fora da câmara de compensação dos títulos, com alguma ajuda do governo chinês, que, entre outra medidas, injetou US$ 18,6 bilhões no sistema bancário para acalmar os mercados.

E então, a “SempreGrande” é “Too Big to Fail“?

Vai quebrar ou não? O governo chinês vai entrar na empresa e salvar o dia ou vai deixar o “pau comer”?

Eu não tenho as respostas. Mas, mais importante do que as responder, é entender o que você tem com isso. Porque eu estou escrevendo um Diário de Bordo sobre isso e como isso afeta os seus investimentos.

A maioria do mercado aposta (ou será mais honesto dizer “torce”?) que o governo chinês optará por uma quebra “assistida”, onde os clientes são protegidos, as obras em andamento transferidas para outras construtoras e o sistema financeiro chinês aguente o tranco (cerca de 40% da dívida da empresa é no mercado doméstico, pulverizada em mais de 200 bancos e instituições não financeiras).

O problema é que mesmo que esse final (menos infeliz) ocorra, as consequências são intensas. A China é muito grande e relevante para o mercado financeiro global, que anda muito sensível.

Nos EUA, a preocupação é com a alta da inflação e a iminente diminuição dos estímulos monetários (tapering) pelo Banco Central enquanto os investidores mostram-se cada vez menos confortáveis com os altos preços das ações. Ontem o Fed indicou que o tapering deve começar em novembro e encerrar as compras de ativos em meados de 2022.

No Brasil, flecha de tudo que é lado. China responde por 1/3 das nossas exportações. Minério de ferro, que já vinha em queda, caiu mais. Enquanto o Banco Central subiu juros ontem para 6,25%, tentando conter uma inflação que ameaça beliscar os 10% no ano. Enquanto isso, os analistas revisam para baixo o PIB do ano que vem (algum mais pessimistas já falam em zero para 2022) e o nosso presidente leva nossa discussão política para as ruas de Nova Iorque.

Se quiser se aprofundar em Brasil, ouça o episódio #36 do RadioCash desta semana com o Gustavo Loyola, ex-presidente do Banco Central. Ele é um dos economistas que não está nada otimista com o rumo que nosso país está tomando. Falamos sobre tudo isso nesse episódio do podcast, inclusive sobre câmbio, expectativa para Selic para o fim deste ano, crise hídrica e cenário político.

Este mês, até ontem (22), o Ibovespa caiu 5,47% (chegou perto dos 107.520 pontos), o S&P500 caiu 2,81% (chegou a cair 3,73%), a Evergrande caiu 48,29%, a Vale caiu 11,72% (chegou a cair 15,72%) e o Dólar subiu 2,65% (chegou perto de 5,33).

E agora?

A melhor coisa que eu posso fazer agora é pedir que você tenha paciência e realmente respire fundo antes de olhar para os seus investimentos.

Claro que os resultados estão ruins. Com algumas poucas exceções, está tudo feio este mês e nos últimos meses.

Mas olhando as condições do mercado, a queda recente da Bolsa, a alta dos juros longos parece estar distorcida em comparação com os fundamentos dos ativos.

Ou seja, se você aguentar, não é hora de vender.

Mas… e se você não aguentar?

“Se você não aguentar”, provavelmente é um sinal de que pegou um pedaço muito grande (quero dizer, investiu mais do que deveria em ativos de risco) ou estava com a expectativa distorcida em relação ao que poderia acontecer com os seus investimentos (normalmente a gente pensa nos cenários bons e ignora os ruins).

Agora, se você está aguentando e tem espaço e liquidez na sua carteira, pode pensar em aproveitar algumas oportunidades que estão aparecendo.

Não é conversa de vendedor. Estou no meu papel de ajudar você a atravessar este período mais complicado. Estamos numa maratona e não em uma corrida de 100 metros.

Para ser mais objetivo, vou responder aqui as perguntas de alguns clientes, específicas sobre alguns dos nossos fundos. Esta seção do Diário de Bordo normalmente fica lá embaixo, mas achei que hoje ficaria melhor trazê-la aqui para cima.

Você vai ver que, nas quatro perguntas, apesar de tratarem de fundos diferentes, minha resposta não é muito diferente.

Já falei sobre China e Evergrande lá em cima. E já falei sobre o Tech Asia em outros Diários de Bordo nas últimas semanas. A interferência do governo chinês, em especial no setor de tecnologia, tem afetado fortemente algumas das empresas em que o fundo investe.

Mas a tese de tecnologia na Ásia para o longo prazo, liderado pela China, continua sólida. Temos que ter paciência, esperar o mercado se acalmar e as empresas se ajustarem ao novo modelo chinês.

Dito isso, recomendamos que a posição deste fundo na carteira seja pequena, para não afetar a rentabilidade como um todo neste momento ruim.

O fundo Oportunidade de Uma Vida é um fundo que aloca 100% em ações brasileiras, portanto é um fundo de alto risco. O mercado acionário brasileiro tem performado muito mal nestes últimos meses e isso impactou o fundo diretamente.

É extremamente essencial alocar em fundos com um horizonte de investimento maior. Não dá para julgar rentabilidade em pouco mais de um mês, principalmente em um cenário volátil como o atual.

É natural que, em uma carteira, alguns investimentos vão melhores do que outros. Diversificação é isso, e é benéfica para você. Não coloque todos os ovos na mesma cesta!

Mas vale lembrar que resultados de curto prazo não devem ser a única razão para sair de um investimento, principalmente em um momento volátil como este.

O Carteira Universa é um fundo bem arrojado. Ele tem hoje uma alocação importante em ações brasileiras (45%), que vêm sofrendo bastante nos últimos tempos. A diversificação da carteira e a proteção parcial no Dólar amenizou um pouco esse impacto.

Esse mês já fizemos a live do Carteira Universa e do FoF Melhores Fundos. Você pode conferir a reprise para acompanhar como estão indo os fundos e as carteiras teóricas.

O Vitreo Agro tem pouco mais de 40% de sua carteira em ações brasileiras. O Ibovespa caiu 11,45% desde o início do fundo, em 30/06/21, até ontem. Autoexplicativo.

Mas o mais relevante aqui é o prazo. O Vitreo Agro vai completar apenas 3 meses de vida na semana que vem. Por regra da CVM, sequer podemos ainda divulgar a rentabilidade do fundo (que vai muito melhor, ou menos pior, que o Ibovespa).

O fundo deve apresentar bons resultados no longo prazo. Com a recuperação do mercado local, ele deve apresentar ganhos, embora não seja garantido. O fundo é diversificado e commodities agrícolas têm demanda cativa no mundo. Agora, temos que olhar para um investimento de risco no horizonte correto.

Há inúmeras outras perguntas como essas, mas acho que você já entendeu a mensagem. É hora de ter paciência e pensar se o seu apetite por risco está alinhado com o seu estômago e sua paciência (horizonte de investimento).

Para não dizer que tudo está indo mal, como compartilhei no meu perfil Instagram esta semana (se você não me segue ainda, é @jojowachsmann), o urânio está ganhando os holofotes.

Falei bastante da China mais em cima, e aqui ela entra também no enredo. Sim, a China e outros países grandes têm como base da matriz energética o urânio. Isso fez aumentar a demanda, o que nos faz acreditar que podemos esperar um rally pela frente, com possíveis valorizações. Mas claro, nenhum retorno é garantido. Se quiser saber um pouquinho mais sobre a tese, você pode clicar aqui.

E para terminar, se você gosta de ações, quero convidá-lo a conhecer um lançamento novo que tivemos na Vitreo, esta semana. No evento Operação Trading 3.0 apresentamos nossas novas salas de trading com especialistas. Para você ter uma ideia, a turma começou com o pé direito. No primeiro dia de funcionamento (terça 21) foram 7 trades e 7 acertos, ou seja, 100%.

Aqui na Vitreo estamos realmente empenhados em proporcionar a melhor plataforma de renda variável do mercado, com tudo que atenda às necessidades dos investidores. O que fizemos esta semana foi apenas um primeiro passo para tudo o que ainda virá pela frente. Para as próximas semanas ainda teremos muitas novidades.

Ah, por último mesmo, se você estava sentindo falta de um aplicativo que consolidasse toda a sua carteira da Vitreo, agora esse não é mais um problema.

Desde terça-feira seus investimentos em fundos já podem ser importados para o aplicativo de consolidação de investimentos Real Valor.

Isso irá facilitar muito a visualização e monitoramento da sua carteira, em conjunto com o que já oferecemos em nosso aplicativo e site. Confira mais lá embaixo, na parte de “Novas Funcionalidades”.

Me despeço relembrando-lhe: no mercado costumamos dizer que quando a “Bolsa está sangrando” esse pode ser um bom momento para oportunidades.

Como disse meu amigo Felipe Miranda em seu livro “Princípios do Estrategista”: Investidores vencedores focam no longo prazo. A tendência é que o mercado suba, mas sabemos que isso não ocorre de forma linear. Há momentos de altos e baixos e muita volatilidade. Acontece. Siga com o foco no longo prazo.

Eu estou aqui para atravessar este período com você.

#umfundopordia

Você sabia que a nossa prateleira já conta com mais de 290 fundos e tem quase 50 planos de previdência? Sendo que temos mais de 140 gestores. E, além dessa ampla gama de opções, ainda oferecemos cashback nesses produtos. Então, não tem por que não vir investir aqui.

Voltando para os lançamentos, o Sul América Selection FICFIA foi a única novidade nesta semana. Carro-chefe da gestora, o fundo investe em empresas brasileiras que sejam protagonistas de tendências de longo prazo.

Ah! Também vou aproveitar o espaço para te lembrar que, no próximo dia 30, tanto o Navi Long Biased FICFIM como o Occam Retorno Absoluto FICFIM irão fechar para novos aportes. Ambos são recomendados pela Empiricus.

Antes de investir, não deixe de ler o regulamento do fundo e seus fatores de risco e verifique se o investimento está em linha com o seu perfil.

Calendário de IPOs e Follow On

Confira os IPOS mais quentes do mercado e que já se encontram disponíveis para você fazer sua reserva na plataforma da Vitreo.

BIDB11 – Inter Infra FIC INFRAESTRUTURA RENDA FIXA CRÉDITO PRIVADO

Investimento mínimo: 5 cotas

Reservas até: 24/09/2021

Bookbuilding: 27/09/2021

Início da negociação: 07/10/2021

Liquidação: 30/09/2021

Faixa Indicativa de Preço: R$ 100

FARM11 – Fundo de Investimento nas Cadeias Produtivas AgroIndustriais Santa Fé Terra Mater – FIAGRO – Segmento Agro

Investimento mínimo: R$1mil

Reservas até: 01/10/2021

Bookbuilding: 04/10/2021

Início da negociação: 31/12/2021

Liquidação: 07/10/2021

Faixa Indicativa de Preço: R$ 100

BLCP13 – BlueCap Renda Logística Fundo de Investimento Imobiliário (Follow On)

Investimento mínimo: 10 cotas

Reservas até: 08/10/2021

Bookbuilding: 11/10/2021

Início da negociação: 26/10/2021

Liquidação: 14/10/2021

Faixa Indicativa de Preço: R$ 85,18

RZAG11 – 1ªemissão Riza Agro – FIAGRO – Imobiliário – Segmento Títulos e Valores Mobiliários

Investimento mínimo: 1000 cotas

Reservas até: 29/09/2021

Bookbuilding: 30/09/2021

Início da negociação: 29/03/2022

Liquidação: 05/10/2021

Faixa Indicativa de Preço: R$ 10

JSAF11 – 1ª emissão JS Ativos Financeiros – FII

Investimento mínimo: 10 cotas

Reservas até: 20/10/2021

Bookbuilding: 22/10/2021

Início da negociação: 04/11/2021

Liquidação: 27/10/2021

Faixa Indicativa de Preço: R$ 100

XPCI11 – 3ª emissão XP Crédito Imobiliário – FII – Títulos e Valores Mobiliários

Investimento mínimo: 107 cotas

Reservas até: 29/09/2021

Bookbuilding: 30/09/2021

Início da negociação: 13/10/2021

Liquidação: 05/10/2021

Faixa Indicativa de Preço: R$ 97

TECB11 – Índice de Ações Tech Brasil ETF Fundo de Índice

Investimento mínimo: 10 cotas

Reservas até: 29/09/2021

Bookbuilding: 30/09/2021

Início da negociação: 04/10/2021

Liquidação: 01/10/2021

Faixa Indicativa de Preço: R$ 10

Lembrando que, antes de fazer sua reserva, é importante ler o prospecto preliminar da oferta, em especial a seção “fatores de risco” e verificar se o investimento está em linha com o seu perfil.

Funcionalidade da Semana

Aqui eu conto para você sobre as novas funcionalidades que “subiram” para o app e para o site.

Para esta semana, temos uma funcionalidade MUITO legal! Não que todas as outras não sejam – elas são -, mas essa especificamente vai te ajudar a descomplicar sua vida.

A partir desta semana, ficará muito mais fácil para você entender se está investindo bem ou não.

Lançamos uma parceria Vitreo e Real Valor para que você possa importar seus investimentos em fundos para o aplicativo que irá consolidar tudo.

A melhor forma de você saber se está investindo bem ou não, é consolidando seus investimentos. Agora, com essa nova funcionalidade, você poderá visualizar sua carteira como um todo, podendo ver melhor se é necessário um rebalanceamento, como seus investimentos estão em relação ao benchmark e a rentabilidade.

São diversas facilidades que estarão na palma da sua mão.

Com login e senha da Vitreo, você consegue sincronizar seus investimentos na plataforma do Real Valor.

Você pode baixar o aplicativo ou acessar pela web. Clique aqui para baixar.

Um abraço,

Conteúdos Relacionados

16 abr 2025, 10:55

A nova fronteira da renda fixa: o Brasil que gira com 30 dias

Durante muito tempo, os Fundos de Investimento em Direitos Creditórios — ou FIDCs — habitaram um canto meio obscuro do mercado financeiro brasileiro, restritos a nichos específicos e considerados por muitos uma classe de ativos de difícil entendimento, baixa liquidez e governança duvidosa. Mas o tempo e os ciclos econômicos ensinam. Em meio aos juros …

Ler Conteúdo9 abr 2025, 11:23

Radioactive: o mercado em estado de mutação

“I’m waking up, I feel it in my bones, enough to make my system blow…”(Imagine Dragons) Poucas canções traduzem melhor o sentimento do mercado nesta semana do que Radioactive. A letra soa como o despertar em um mundo pós-apocalíptico, em que algo invisível — porém fatal — paira no ar. Assim estão os investidores: contaminados …

Ler Conteúdo3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo