Diário de Bordo

Tudo, tudo aconteceu em março

Já falei aqui mais de uma vez como gosto do Morgan Housel, o autor daquele famoso livro muito bom, o “Psicologia Financeira”. Enquanto aguardo o novo livro que ele lançará em novembro, o “Same As Ever”, estou me deliciando com o novo podcast dele.

No episódio 3, que eu estou ouvindo enquanto espero para realizar meus exames de checkup anual, ele aborda 30 aspectos do que ele chama de Rules of the Money Game.

A ideia e parte do trabalho dele é falar e explicar de formas diferentes os mesmos tópicos sobre finanças que são os mais importantes na sua visão.

Um dos primeiros que ele aborda é o conceito de riqueza. Para Morgan, riqueza é ter controle sobre o seu tempo, ter liberdade de fazer o que quiser, sem estar submetido às vontades ou obrigações dos outros. Para ele, esse é o objetivo que temos para ganhar e acumular dinheiro, para conquistar nossa liberdade.

Achei especial ouvir isso justo no primeiro dia de Pessach (a Páscoa judaica), quando justamente comemoramos a liberdade, ao contar para os nossos filhos sobre a saga dos nossos antepassados, quando saíram da escravidão para a liberdade no Egito antigo.

Assim como Morgan, eu também tenho uma lista (mais curta do que a dele) de conceitos fundamentais sobre investimentos. E se você me acompanha por aqui com certeza já ouviu bastante sobre eles.

Diversificação, reserva de emergência, juros compostos, cuidar do futuro (previdência) e paciência/resiliência estão entre os principais para mim.

Falando em resiliência, basta olhar para o último mês de março para entender por que isso é importante. Praticamente tudo, tudo aconteceu em março.

O mês foi tão longo que até me questionei dia desses se a crise dos bancos lá fora havia sido em fevereiro ou em março, mesmo. Foi no dia 8, mas parece que faz muito mais tempo.

Não sei se as pessoas têm a dimensão do tanto de coisa e da profundidade dos acontecimentos que tivemos em março. Em duas semanas tivemos a quebra de dois bancos americanos. E logo depois ainda tivemos a venda forçada do Credit Suisse.

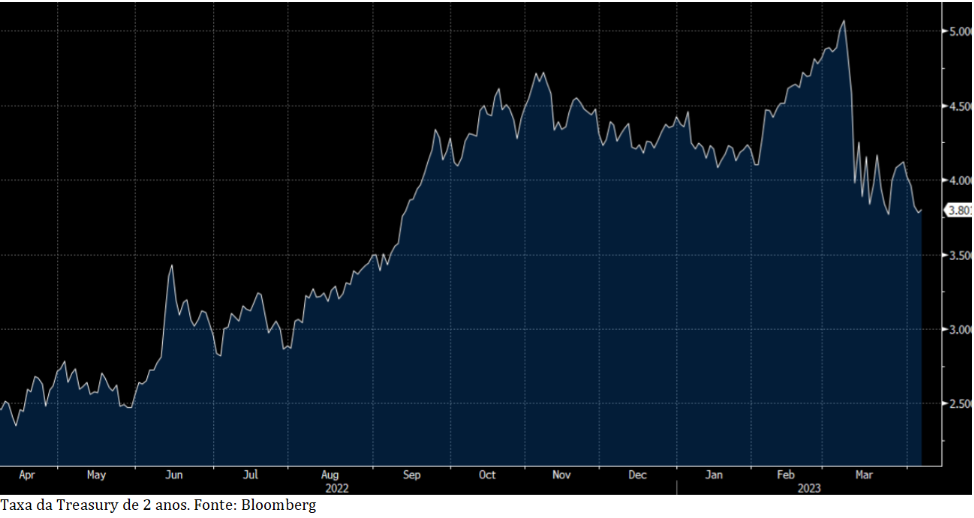

No mercado, experimentamos a maior volatilidade das Treasuries americanas de dois anos desde 1987. É isso mesmo: o título do tesouro americano curto, e que é pra ser ativo livre de risco, teve a maior volatilidade dos últimos 36 anos, caindo de 5,06% para 3,76%. É algo realmente emblemático.

A crise bancária trouxe mudanças importantes, ainda que temporárias, na condução da política monetária dos Estados Unidos, com reflexos para o mundo todo, inclusive para o Brasil. Segundo as contas do Fed, essa crise equivale a um aperto monetário entre 0,5% e 0,75%, com os bancos apertando as condições de liquidez e crédito.

Por aqui, finalmente conhecemos um pedaço do que será o tão esperado arcabouço fiscal. Tem até uma brincadeira (um pouco maldosa) onde questionam se é “calabouço fiscal” ou se dá pra ter alguma esperança. Ainda tem muito pano pra manga: se vai ter aumento de impostos, se vão cumprir, etc. Já temos sinal de que a economia está desacelerando, enquanto ainda acontece a quebra de braço entre Banco Central e Governo.

O que está acontecendo é raro. Surpreendentemente, a Bolsa Americana subiu e subiu forte. Nasdaq entrou em terreno de Bull Market este ano. Há uma tecnicalidade aqui, porque se tirarmos algumas 10 ações com peso grande, o resultado é negativo.

A coisa mais importante é o juro norte-americano. Quem manda é “ele”, pelo menos no curto prazo. Tudo foi horroroso, mas essa perspectiva de que parou de subir, ou está na iminência de parar de subir, o pico de juro permitiu subir o que é o long duration, isto é, o que se beneficia com a alta de juros. Somado à percepção de que as big techs representam algum tipo de porto seguro, o Nasdaq dispara mais de 15% no ano, mesmo com todas as incertezas.

Objetivamente, é isso que está acontecendo. Ruim pro mercado doméstico: Ibovespa caiu bastante, também com incerteza ainda sobre arcabouço fiscal. Afetou nossa bolsa e todos os ativos de risco no Brasil. E o hedge clássico que é o dólar também não funcionou, porque caiu contra o real, muito por conta do carrego (diferencial de taxa de juros entre Brasil e EUA) e enfraquecimento da moeda perante o mundo.

Falando em números, o Ibovespa fechou o mês de março com quase -3% de queda, isso porque ainda teve uma recuperação ali no final. O dólar caiu e o real se valorizou: 2,45% de resultado, fechando o mês em R$ 5,08. As Small Caps acabaram tendo desempenho melhor que Ibovespa, coisa rara nesse movimento do ciclo.

As bolsas lá fora, em dólares, andaram bem (+ 3,51%) e em reais ficaram praticamente no zero a zero. Com a crise bancária, os bons desempenhos estiveram com ouro e criptomoedas, que se movimentaram bastante, como é esperado em situações assim. Ouro no Brasil subiu mais +4,28% e criptomoedas, utilizando Bitcoin como referência, chegou perto dos +20% de valorização.

Por último, vale mencionar a desancoragem das expectativas de juros e inflação no longo prazo aqui no Brasil, que impede nosso Banco Central de começar a diminuir os juros. E é um tiro no pé o governo pressionando esse movimento. Isso apenas aumenta a desancoragem, que deixa ainda mais difícil para o BC pilotar o controle da inflação.

Se você está com seu carro atolado na lama, quanto mais você acelerar, mais o carro vai afundar. Resumindo: a pressão em cima do Banco Central para baixar os juros, pode acabar tendo efeito reverso. A ver.

[Patrimônio em Dólar] O Investimento Mais Seguro do Mundo

Eu tenho um convite especial para você que está preocupado com as últimas notícias e com o rumo que o Brasil está tomando.

Quero entregar em suas mãos a oportunidade de proteger o seu patrimônio e da sua família com o “Investimento Mais Seguro do Mundo” e ainda rentabilizar seu dinheiro em dólares.

Estou disponibilizando um vídeo exclusivo para você iniciar o seu projeto de dolarização e proteção do seu patrimônio na maior economia do mundo (mas sem precisar abrir conta no exterior).

Acredito que você não queira correr o risco de arruinar seu patrimônio ao se expor por inteiro às crises econômicas e políticas do Brasil.

Com certeza teremos muito barulho e incertezas pelos próximos anos. A sua missão é preservar o que você e sua família construíram com muitos esforços ao longo dos anos.

Portanto, te convido a clicar agora no botão abaixo e assistir ao vídeo da série “Patrimônio em Dólar”.

Operação Estruturada com potencial alto

Tem nova operação estruturada disponível aqui na Empiricus Investimentos. Se o dólar subir no curto prazo (ehá muita chance), você tem a possibilidade de lucrar 100% em 30 dias com a estratégia.

A operação (Call Spread) tem respaldo qualitativo vindo do research do BTG Pactual e tem estofo gráfico do Filipe Fradinho, nosso analista técnico.

Do ponto de vista qualitativo, o fundamento dado pelo research do BTG é de que “FOMC não dará sinais de cortes de juros neste ano e agenda fiscal doméstica pressionam o Real”. Complementando, a análise gráfica do Fradinho diz que “nos últimos três anos que o dólar futuro chegou a ser negociado nessas regiões atuais, a moeda americana respeitou o patamar e voltou a subir. Acreditamos que a divisa deve voltar a subir para recuperar esses níveis.”.

Essa é mais uma daquelas operações que envolvem alto risco. Por isso, vale o disclaimer de sempre: recomendamos que você invista uma quantia que não fará falta.

O investimento mínimo é de R$ 200 reais e tudo é feito através da mesa de operações. Com um clique no botão abaixo, você será colocado em contato com o Bruno Guimarães, assessor especialista em renda variável. Ele fará a execução da estratégia por você.

Carteiras Mensais Automatizadas Empiricus Research

Já estão disponíveis as carteiras mensais da Empiricus Research. Aqui, disponibilizamos elas para você como cortesia. São quatro carteiras de diferentes classes de ativos. Confira abaixo:

- Carteira de Ações (João Piccioni, Fernando Ferrer, Larissa Quaresma e Matheus Spiess, analistas da Empiricus Research)

Para abril, os analistas da Empiricus Research trouxeram um pouco mais de defesase proteções para a carteira. Saem Intelbras (INTB3) e Arezzo (ARZZ3), que desfrutam de relevantes benefícios fiscais, os quais, por sua vez, parecem estar na mira da equipe econômica. No lugar, foi incluído Assaí (ASAI3) e Iguatemi (IGTI11). Assaí é um atacarejo de produtos essenciais, portanto com receita mais resiliente. Iguatemi (IGTI11), por sua vez, tem sua receita de aluguéis indexada à inflação, o que é interessante diante dos riscos altistas para o nível de preços. Para conferir a carteira atualizada e completa com as 10 ideias para abril, clique aqui.

- Carteira de Fundos Imobiliários (Caio Araújo, analista Empiricus Research)

Neste documento, estão consolidadas a lista de ideias de fundos imobiliários (FIIs) para abril, de forma a elaborar uma seleção de ativos exclusiva para você, cliente da Empiricus Investimentos, formulada pelos analistas da Empiricus Research. Para abril, após boa performance das cotas do HSI Malls (HSML11), que avançou 0,24% no mês de março, resolvemos zerar a nossa posição no fundo e direcionar os recursos (20% do portfólio) para outro FII de shoppings, o Malls Brasil Plural (MALL11). A seleção consiste em cinco ativos de diferentes setores/estratégia de atuação, de modo a gerar uma diversificação mínima para a alocação. Diante do tamanho do portfólio, indicamos pesos equivalentes para cada FII (20% dos recursos para cada). Para conferir a carteira completa, clique aqui.

- Carteira de BDRs (João Piccini, Enzo Pacheco e Richard Camargo, analistas da Empiricus Research)

Aqui você encontra as 5 ideias de ações que os analistas da Empiricus Research entendem serem as melhores apostas nos mercados internacionais para o mês de abril. A intenção é ter uma carteira diversificada, dentre os mais diversos setores da economia – aliando nomes defensivos com outros mais cíclicos. Tivemos apenas uma troca de ativo: saiu A1MD34 (Advanced Micro Devices) e entrou P1DT34 (Prudential Financial). A Prudential Financial oferece serviços financeiros ao redor do mundo, como seguro de vida, fundos mútuos, anuidades, serviços relacionados a aposentadoria, assim como administração e gestão de recursos. A empresa, com quase 150 anos de existência, possui cerca US$ 1,4 trilhão de ativos sob gestão e aproximadamente 50 milhões de clientes em mais de 40 países.

Para conferir a análise e a carteira completa, clique aqui.

- Carteira de Dividendos (Ruy Hungria e Richard Camargo, analistas da Empiricus Research)

Neste relatório o objetivo é encontrar empresas que possuem capacidade de geração de caixa livre (GCL) comprovada, permitindo a distribuição de proventos de forma sustentável ao longo do tempo, para que os acionistas possam se beneficiar do fenômeno dos juros compostos (compounding), potencializando o retorno total. Em tese, as empresas escolhidas possuem algumas características em comum.

Entre elas, pode-se destacar: companhias maduras inseridas em grandes mercados, incumbentes e líderes, de qualidade, sólidos balanços, com claras vantagens competitivas e fortes barreiras de entrada, modelo de negócio resiliente, inseridas em setores de fortes tendências seculares e estabilidade de margens, altos níveis de liquidez de suas ações e boa margem de segurança (níveis de valuation e carrego).

Dito isso, a carteira recomendada conta com companhias que, na visão dos analistas da Empiricus Research atendem todos os pontos citados anteriormente. Vale mencionar que vivemos em um mundo dinâmico, e mudanças de fundamentos (principal pilar das teses) trarão alterações ou rebalanceamentos do portfólio e, eventualmente, traremos novas integrantes. Para conferir a carteira completa, clique aqui.

Caso você tenha alguma dúvida ou sugestão, basta enviar para a gente pelo

Até a próxima semana!

Um abraço,

Jojo Wachsmann

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Confira a edição do dia 06/04/2023 do Diário de Bordo

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Confira a edição do dia 06/04/2023 do Diário de Bordo

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Confira a edição do dia 06/04/2023 do Diário de Bordo

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Confira a edição do dia 06/04/2023 do Diário de Bordo

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Confira a edição do dia 06/04/2023 do Diário de Bordo

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Confira a edição do dia 06/04/2023 do Diário de Bordo

Ler Conteúdo