Diário de Bordo

Um adendo ao Outlook de 2025

Enquanto preparava o nosso cenário base para 2025, uma analogia interessante me veio à cabeça: será que estamos diante de um novo 2021? Aquele ano foi um verdadeiro divisor de águas para o setor de tecnologia, redefinindo completamente a visão dos investidores sobre inovação, disrupção e oportunidades de investimento. Nas próximas linhas, pretendo explorar esse paralelo, mostrar os pontos em comum e trazer um adendo ao nosso Outlook 2025, divulgado no começo da semana.

O ano de 2021 foi prolífico para as Bolsas americanas. Puxadas pelas Magnificent Seven, os índices S&P 500 e Nasdaq-100 fecharam o ano nas suas máximas e entregaram aos investidores retornos na casa dos 26% em dólares. As ações de companhias como Nvidia, Google, AMD, Tesla, entre outras, apresentaram retornos bem superiores à média.

Mas a revolução tecnológica de 2021 suplantou as Big Techs. Companhias emergentes presentes nos segmentos de software e serviços, como Cloudflare (+73%), Fortinet (+142%) e Datadog (+81%) deram alegrias aos investidores. Do lado do setor de semicondutores, em particular, além da Nvidia (sempre ela) os ganhos se estenderam para nomes até então desconhecidos, como por exemplo a Marvell (+84%), além das fab five (Applied Materials, Lam Research, KLA Corp, ASML e Tokyo Electron), que registraram ganhos ao redor dos 80% no ano.

No universo cripto, vivemos uma verdadeira revolução. O metaverso explodiu após o anúncio da Meta, e tokens como The Sandbox e Axie Infinity chegaram a subir mais de 16.000%. O Ether, segunda maior criptomoeda do mundo, subiu 400% no ano, enquanto a Solana impressionou com uma valorização superior a 1.000%.

Do lado da macroeconomia o sentimento se assemelhava ao momento atual. A liquidez global fluía livremente e procurava ativos ao redor do globo. Até a metade do ano, os bancos centrais mostravam uma postura confortável com a evolução da inflação e empurravam os investidores para os ativos de risco.

O cenário atual guarda algumas semelhanças com 2021. Apesar da última decisão do Federal Reserve ter se mostrado menos otimista em relação à continuidade do processo de afrouxamento monetário, a inflação, outrora incômoda, vem sendo mantida abaixo dos 3% ao ano, limitando os efeitos negativos nos balanços das companhias e famílias.

Os investimentos realizados pelo mundo corporativo, feitos ao longo dos últimos anos, devem começar a maturar e prover ganhos importantes de produtividade. Além disso, o ano de 2025 será o primeiro sob a tutela de um novo governo — tradicionalmente um período de entusiasmo para os investidores —, cujos primeiros passos parecem ter sido construídos para estimular negócios.

Do lado da tecnologia, estamos à beira de uma nova fase. É o ano da adoção das ferramentas de inteligência artificial. A OpenAI tem avançado rapidamente com novos lançamentos do seu ChatGPT; a Apple tem provido seus novos celulares com a nova Siri (bem a conta-gotas, é verdade); a mobilidade urbana ganhará uma nova regulação e a Tesla poderá colocar a sua frota de robotaxis de pé; as criptomoedas ganharam um suporte importante, por meio da nomeação de Paul Atkins na SEC, e, também, com a entrada de David Sacks (um dos fundadores do PayPal) no bloco de suporte do governo; a Nvidia acabou de lançar uma nova mini GPU para alimentar robôs, carros e outros itens que requeiram automação. A lista de novidades é enorme…

E aqui faço um adendo ao nosso cenário (ideia número 9):

O Google voltará a chamar atenção dos investidores com os seus novos lançamentos. As narrativas recentes carregadas de preocupações sobre os processos do Departamento de Justiça americano em torno do Chrome e da perda do poder de fogo da ferramenta do Search ficarão para trás. A empresa surpreenderá com o avanço do Gemini (IA) e trará mais novidades sobre o seu chip Willow, estabelecendo os passos em direção a computação quântica. O Waymo invadirá outras regiões do globo e passará a ser considerado oficialmente o primeiro serviço de mobilidade autônoma. Devido a mudança de ótica das narrativas, o retorno das ações da sua holding, a Alphabet (Nasdaq: GOOGL), surpreenderá e será o maior entre as magnificent seven.

Eu vou insistir na mensagem que procurei trazer para vocês este ano inteiro: estamos diante de um novo roaring-20s nas bolsas americanas, em especial, no mundo da tecnologia. Ficar de fora não é uma escolha sensata. Hora de subir o próximo degrau!

O comportamento dos mercados em dezembro

O mês de dezembro começou a “bater no bumbo” da forma que esperávamos. Nos primeiros dias do mês, o fluxo de liquidez correu em direção às Big Techs e aos setores ligados à tecnologia. Os ativos ligados à economia real, que haviam sido impulsionados após a eleição de Donald Trump acabaram ficando para trás, em um movimento claro de realização de lucros.

O ânimo, entretanto, foi abalado ontem (18), após a decisão do Federal Reserve. O Hawkish Cut de 25 pontos base na taxa básica de juros trouxe uma certa frustração. A entrevista de Jerome Powell realizada seguinte ao anúncio, colocou um pouco de água no chopp para aqueles que esperavam a consagração de um ciclo intenso de cortes de juros em 2025.

É muito provável que o Fed transite de forma mais suave ao longo do ano que vem, provendo liquidez quando as condições ficarem mais tensas, mas não deve correr com o afrouxamento dos juros. Neste sentido, é preciso ter em mente que o mandato de Powell expira daqui a 17 meses, e a única coisa que ele não deve querer é deixar um legado de inflação elevada…

Do meu ponto de vista, o movimento de ontem deveria ser lido como exagerado e oportuno para a reta final do ano. A mudança de tendência de apetite ao risco não acontecerá por conta de 25 pontos base. A dinâmica das companhias também não mudará. Se a economia está forte, muito provavelmente sentiremos nos resultados trimestrais que começarão a ser divulgados hoje — a Nike deve soltar os seus números após o fechamento do mercado.

Por aqui, o desespero bateu à porta. Após o aumento da Selic em 100 pontos base e a sinalização da ata de que os juros básicos brasileiros devem caminhar para os 14,25% ao final de março, o Banco Central achou que poderia contornar a ansiedade dos investidores. Ledo engano.

Os instrumentos de riscos brasileiros (Bolsa, juros e câmbio) perderam suas âncoras. O índice Ibovespa voltou aos 120.722 pontos, as taxas de juros de 10 anos caminham rapidamente para a casa dos 15,5% e o dólar bateu os R$ 6,30. Os sinais da dominância fiscal, já deflagrados, agora começam a cobrar seu preço. O Real parece caminhar rapidamente em direção ao passos da lira turca…

Por ora, ainda não chegamos à lona e, por isso, ainda não vejo oportunidades claras no mercado local. Apesar dos estrondos no mercado financeiro, os sintomas ainda não apareceram na economia e, consequentemente, não deflagraram o pânico do Congresso. Todos ainda estão sim procurando garantir o seu quinhão…

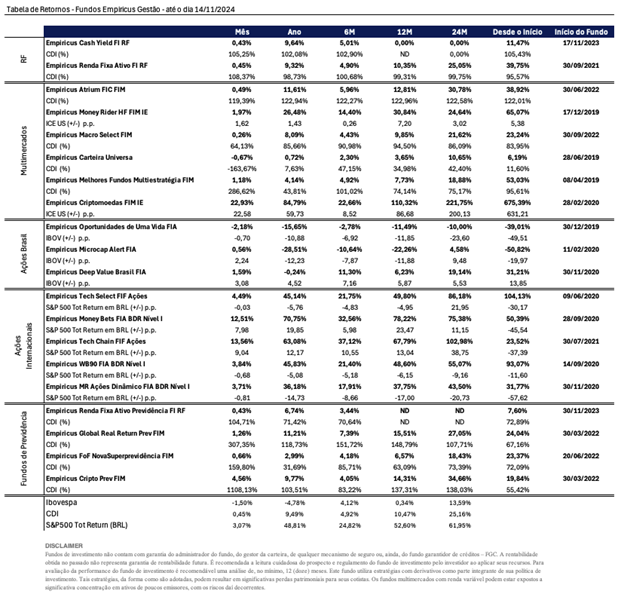

Do lado dos fundos da casa, os destaques continuam com os fundos de tecnologia, mesmo após o pregão difícil de ontem. O Empiricus Tech Chain avança mais de 9% no mês e, no ano, acumula uma alta de 80%. O Tech Select recuperou o espaço perdido no mês passado e sobe mais de 7% agora em dezembro.

Em resumo, a reta final do ano parece mais desafiadora do que tínhamos em mente. Hora de trabalhar dobrado.

Forte abraço,

João Piccioni

PS1: Quer ficar por dentro de todas as novidades dos nossos fundos? Entre no canal exclusivo da Empiricus Gestão no WhatsApp e receba atualizações semanais em primeira mão diretamente do nosso time de especialistas. Clique no link e junte-se a nós! 📲💰

Para conhecer mais sobre os produtos, acesse nosso catálogo de fundos.

Excepcionalmente hoje, não trouxe a tabela de retornos dos fundos da casa. Voltarei com ela na última edição do ano Diário de Bordo na semana que vem.

Apresentamos a seguir a tabela contendo os resultados das principais estratégias da casa, nas janelas mensal, semestral e anual. Caso você deseje conferir algum outro fundo que não esteja presente nesta lista, acesse nosso catálogo de fundos.

Conteúdos Relacionados

29 maio 2025, 14:14

Alguns insistem em vender em maio…

Os últimos dias do mercado financeiro global têm sido marcados por um aumento expressivo do apetite ao risco. Algumas bolsas …

Ler Conteúdo15 maio 2025, 16:04

Deixe os touros correrem…

Eis que finalmente a Bolsa brasileira alcançou novas máximas históricas. Motivado pelos fluxos estrangeiros e apoiado pelos investidores locais, o …

Ler Conteúdo16 abr 2025, 10:55

A nova fronteira da renda fixa: o Brasil que gira com 30 dias

Durante muito tempo, os Fundos de Investimento em Direitos Creditórios — ou FIDCs — habitaram um canto meio obscuro do …

Ler Conteúdo9 abr 2025, 11:23

Radioactive: o mercado em estado de mutação

“I’m waking up, I feel it in my bones, enough to make my system blow…”(Imagine Dragons) Poucas canções traduzem melhor …

Ler Conteúdo3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam …

Ler Conteúdo