Carta do Gestor

E o ano começou

Fevereiro foi um mês negativo para os mercados globais. Isso se refletiu na cota dos fundos em geral.

Os destaques positivos foram os fundos Criptomoedas e o Carbono. O Money Rider Hedge Fund também conseguiu um bom mês, assim como os de renda fixa no Brasil. Na outra ponta, os piores resultados ficaram na parte de tecnologia.

Esta é nossa Carta do Gestor. Nela você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. Os fundos estão divididos por grupos. No início de cada seção você encontrará uma tabela com os resultados de todos os fundos.

Por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de 6 meses de histórico.

Como foram os mercados em fevereiro

O mês mais curto do ano começou movimentando com decisões sobre as políticas monetárias no mundo.

Nos Estados Unidos, o FED reduziu o ritmo de alta de 0,5% para 0,25%, levando os juros para o intervalo de 4,5% a 4,75%, O BC americano indicou que a inflação segue elevada e que seguirá subindo os juros para buscar atingir a meta de inflação de 2% ao ano no longo prazo. Já na Europa, o BCE manteve o ritmo e subiu os juros em 50 pontos base para 3% ao ano.

Em meio ao embate entre o governo Lula e o presidente do Banco Central brasileiro, Roberto Campos Neto, o Copom manteve a Selic em 13,75%. O órgão destacou a necessidade de ser cauteloso.

Vale comentar também, que, em meio ao noticiário turbulento, o atual presidente também vem tomando decisões polêmicas como não enviar munição para a Ucrânia e deixar os navios de guerra do Irã atracarem no Brasil. Com isso, a Alemanha impôs uma sanção aos tanques brasileiros e o congresso americano pediu sanções pela decisão de permitir os navios persas atracarem na costa do país. Além disso, a guerra entre Rússia e a Ucrânia completou um ano e os Estados Unidos abateram balões chineses em seu território.

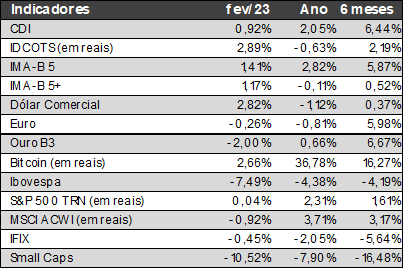

Fevereiro terminou com o Ibovespa caindo 7,49%, enquanto o índice de small caps teve desempenho de -10,52%. Além disso, o dólar se fortaleceu frente ao real em 2,82%. Nas bolsas globais, o S&P 500, o Nasdaq 100 e o MSCI World caíram 2,61%, 0,49% e 2,53%, respectivamente, todos em suas moedas originais. O ouro se desvalorizou em 2%, enquanto o Bitcoin e o Ethereum em dólar subiram, respectivamente, 0,03% e 1,22%.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de 6 meses de histórico.

Fundos de Fundos Multigestores | Família SuperPrevidência

O cenário externo apresentou comportamento misto, com a bolsa americana reagindo negativamente aos indicadores econômicos, principalmente os dados de emprego. No mercado europeu, as bolsas fecharam em alta, mas dados econômicos na França e na Espanha indicaram uma inflação mais persistente, colocando dúvidas sobre no fim do ciclo de aumento de juros. No âmbito econômico do mercado local, o crescente confronto entre governo e banco central seguem levantando dúvidas sobre os rumos da economia, tendo efeito altista sobre a expectativa de inflação de longo prazo sobre o medo de interferência na condução da política monetária. Além de que o governo segue sem um âncora fiscal definida, que deve ser divulgada no mês de março. No mês ainda houve divulgações de resultados no quarto trimestre, com os bancos sofrendo os efeitos do caso americanas, e o setor de varejo continuamente pressionado. Por aqui, também surgiram notícias sobre casos de vaca louca no interior do Pará, o que impactou o setor de frigoríficos. A quantidade de notícias negativas fez a classe de renda variável ser a maior detratora dos portfólios multiestratégia, com destaque negativo para empresas Small Caps e de alguns setores supracitados, como frigoríficos e varejo. No caso de Small Caps, a alocação em SMALL11 e TRIG11 foram as maiores detratoras, registrando quedas de -10,46% e -11,46% respectivamente. Moat Icatu Prev II FICFIA foi um detrator de performance do mês, com queda de -10,82%, com uma queda de cerca de 22% vindo de uma posição em Brasil Foods (BRFS3). Outro fundo que atuou como detrator foi o Indie Icatu Previdência FICFIM (-8,12%), decorrente das quedas de Soma (SOMA3) e B3 (B3SA3).

Em juros reais, os títulos de inflação contribuíram positivamente para as carteiras, com ganhos derivados da posição no Vitreo Inflação Longa FIRF, que registrou alta de +1,11%. Ainda em juros reais, o Kad IMAB FIC FIRF LP, terminou o mês em queda de -0,03%. Em crédito, a correção de janeiro continua a impactar o setor, com queda na demanda por ativos de crédito e maiores prêmios por parte dos compradores. Os fundos Augme Previdência FIFE FIM CrPr (+0,35%) e principalmente o Sparta Previdência FIFE D60 FIRF CrPr (-0,46%) foram as maiores contribuições, mas ficando abaixo do CDI no período. Os fundos multimercados apresentaram resultados mistos, com destaque positivo para os fundos Kinea Atlas Prev FIM (+2,23%) e Vinci Equilíbrio Icatu Previdência Master FIM (+1,29%). O fundo da Kinea obteve contribuição positiva de juros, e estão posicionados para capturar ganhos da queda de juros curtos no Brasil e uma taxa de juros terminal maior nos EUA. Em alternativos, as criptomoedas apresentaram alta volatilidade, aparentemente reagindo aos efeitos da postura adotada pelo banco central norte americano. A posição em dólar beneficiou o portfólio diretamente, por meio da alocação no Vitreo Dólar FI Cambial (+3,35%), e indiretamente, pela exposição que alguns ativos possuem.

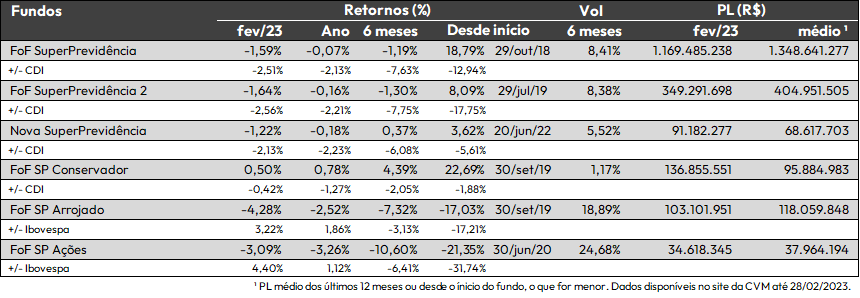

O FoF SuperPrevidência e o FoF SuperPrevidência 2 terminaram o mês de fevereiro em queda de -1,59% e -1,64% respectivamente. O impacto nos ativos de renda variável foram os maiores detratores do portfólio. A Nova SuperPrevidência também ficou em patamares negativos, com queda de -1,22%, ficando acima dos irmãos mais velhos, decorrente da menor exposição a fundos de bolsa ao longo do mês por conta do processo de mudanças do portfólio.

O FoF SP Conservador obteve um retorno de +0,50% no mês de fevereiro, beneficiado principalmente pela parcela alocada em títulos de inflação de curto prazo, que compensou o fraco desempenho dos ativos de crédito.

O FoF SP Arrojado apresentou queda de -4,28%, enquanto o FoF SP Ações terminou o mês em queda de –3,09%.

Fundos de Fundos Multigestores | Familia Melhores Fundos

A quantidade de notícias negativas fez com que a classe de renda variável fosse a maior detratora dos portfólios multiestratégia, com destaque negativo para empresas Small Caps e de alguns setores supracitados, como frigoríficos e varejo. Os fundos ficaram com desempenho médio próximo ao registrado pelo Ibovespa (-7,49%) e Small Caps (-10,52%). O fundo Moat Capital FICFIA foi um detrator de performance do mês, com queda de -10,56%, e tinha posição em Brasil Foods (BRFS3), que amargou queda de cerca de -22% no mês. Posições em empresa de consumo cíclico também afetaram o desempenho de fundos como Bogari Value D FICFIA (-8,87%) e Pátria PIPE Feeder Institucional FICFIA (-8,45%). Do lado dos fundos Long Biased as quedas foram de menor magnitude, mas ainda em patamares negativos. O maior detrator foi o fundo VTR Miles Acer Long Biased FICFIM (-5,96%), com atribuições negativas vindo do setor de Utilities, Mineração e Saúde.

Em juros reais, os títulos de inflação contribuíram positivamente para as carteiras, com ganhos derivados da posição no Vitreo Inflação Longa FIRF, que registrou alta de +1,11%. Em crédito, a correção de janeiro continua a impactar o setor, com queda na demanda por ativos de crédito e maiores prêmios por parte dos compradores. Os fundos Capitânia Premium 45 FICFIRF CrPr LP (-0,01%), JGP Select FICFIM CrPr (-0,89%) foram os que mais sofreram dentro dos portfólios multiestratégias com a abertura dos Spreads de crédito.

Os fundos multimercados apresentaram resultados mistos, com destaque positivo para os fundos Kinea Atlas II FIM (+2,26%) e JGP Strategy FICFIM (+1,63%). O fundo da Kinea obteve contribuição positiva do book de juros, e estão posicionados para capturar ganhos da queda de juros curtos no Brasil e uma taxa de juros terminal maior nos EUA. O time da JGP também obteve ganhos das posições aplicadas em juros no Brasil.

Em alternativos, as criptomoedas apresentaram alta volatilidade, aparentemente reagindo aos efeitos da postura adotada pelo banco central norte americano. A posição em dólar beneficiou o portfólio por meio da alocação no Vitreo Dólar FI Cambial (+3,35%).

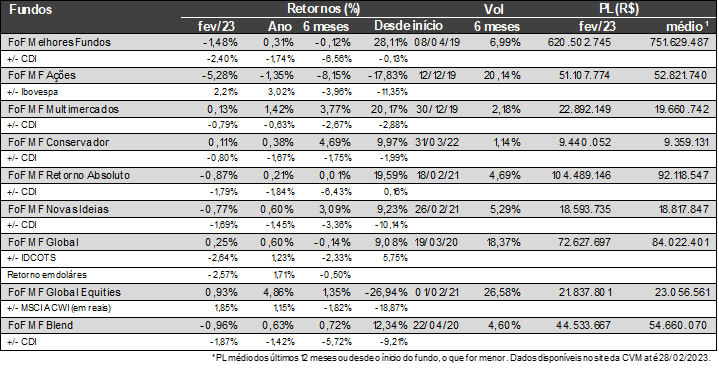

O FoF Melhores Fundos obteve queda de -1,48% em fevereiro, com grande impacto negativo vindo de renda variável. Além disso, a abertura dos spreads de crédito e um desempenho misto dos fundos multimercados também contribuíram negativamente, deteriorando o desempenho do portfólio.

O FoF MF Ações fechou o mês em queda de -5,28%. A temporada de resultados também impactou negativamente, com empresas reportando resultados piores do que o esperado, principalmente aquelas voltadas para o consumo cíclico.

O FoF MF Multimercados apresentou um resultado tímido de +0,13% no mês, o que reitera os desafios de se obter retornos nos mais variados mercados. Além dos fundos multimercados citados, o Gap Absoluto FICFIM (+1,99%) também contribuiu positivamente, com ganhos nas posições tomadas na inclinação da curva de juros locais. Os fundos multimercados de modo geral sofreram com as posições em commodities e em bolsa local.

O FoF MF Conservador encerrou o mês com pequena alta de +0,11% no mês, com a indústria de crédito local ainda processando os efeitos de Americanas e Light. Do lado offshore, houve também abertura dos spreads de crédito, como observado pelo Cembi Latam, índice de títulos corporativos de mercados emergentes, que registrou queda de -2,67% no mês. O efeito no mercado de crédito offshore foi o maior detrator de performance do fundo, com os fundos Quasar Latam Bonds BRL IE FIM CrPr e SPX Seahawk Global FICFIM CrPr registrando quedas de, respectivamente, -1,54% e -1,75%

O FoF Retorno Absoluto também fechou o mês em queda de -0,87%. O Vista Multiestratégia D60 FIC FIM registrou a maior queda dentre os fundos da carteira (-7,37%), resultado majoritariamente decorrente da queda do Petróleo, mas também das posições em valor relativo de bolsa local, e comprado em ações chinesas. O fundo Reach Total Return FICFIA (-6,69%) também sofreu com a movimentação do mercado de commodities, com 12% da carteira em petróleo. Do lado positivo se encontram os fundos Kinea Zeus FICFIM (+3,00%) e Mar Absoluto (+1,88%).

O FoF Novas Ideias registrou baixas nos fundos que investe, fechando fevereiro com -0,77%. Poucos fundos da carteira fecharam mês positivo, dentre eles, o Genoa Capital Radar FICFIM ficou com o maior retorno (+2,18%) devido suas posições tomadas em juros nos EUA e vendidas no yuan chinês, já a maior queda se concentrou dentre os fundos Long Bias presentes na carteira, com destaque negativo para o Encore Long Bias FIC FIM (-6,22%), principalmente decorrente das correções nas empresas locais de petróleo.

Apesar de um início de ano em alta, o mercado americano passou por uma correção no último mês, e seus participantes começaram a reconsiderar as chances de o FED subir a taxa de juros acima do que era inicialmente previsto e mantê-las nesses patamares por mais tempo do que o esperado. No mercado europeu, as bolsas fecharam em alta, mas dados econômicos na França e na Espanha apresentaram números de inflação acima do esperado, e os investidores analisam quais implicações sobre a taxa de juros no futuro. Já o mercado asiático apresentou tensões geopolíticas entre EUA e China, que reverberaram nos mercados.

O FoF MF Global Equities encerrou o mês em alta de +0,93%. Além de se beneficiar de um dólar mais forte, o fundo obteve contribuição positiva em dólar apenas do fundo Schroder ISF Japanese, com alta de 1,64%. Do lado negativo, os fundos alocados no mercado americano e asiático foram os maiores detratores, com destaque negativo para o Edgewood L Select, que registrou queda de -4,66% em dólar, e para o ETF iShares MSCI Emerging Markets ETF, que registrou que de -7,57% em dólar no mês.

O FoF MF Global ficou com alta de +0,25% no mês. Além do fraco desempenho das bolsas, a alocação em commodities também foram detratores, com a alocação em ouro registrando quedas de -5,37% em dólar. Os bonds também tiveram abertura de spreads, impactando negativamente as alocações na classe.

O FoF MF Blend encerrou o mês em queda de -0,96%.

Multiestratégias

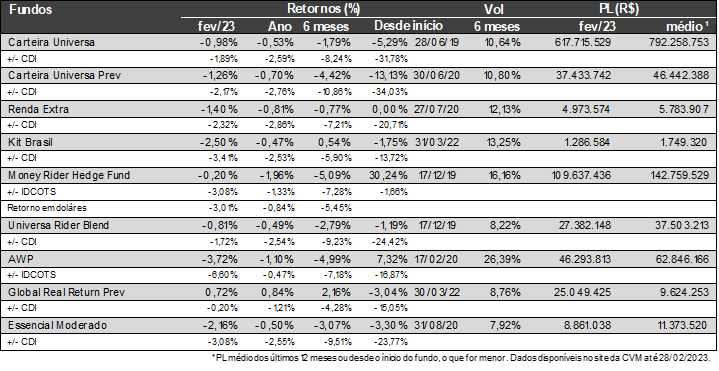

O Carteira Universa fechou o mês de fevereiro com –0,98%. A carteira do fundo, hoje, está composta por 59% em Renda Fixa, 21,5% em Ações Brasileiras com posições estratégicas, -18,75% pelo Book de “Ideias”, que é composto, em sua maior parte, por posições vendidas no S&P 500 e em Ações locais, de caráter mais tático, além de 20% em Moedas, 6,6% pelo Book de “Proventos”, composto por Fundos Imobiliários, 4,9% em Metais, 2,5% em ações no mercado internacional e 4,25% em um portfólio de Venda Coberta de Opções. O destaque negativo para o mês foi o Book de Ações, que caiu –8,70%, e, por compor 21,5% da posição total do fundo, impactou a cota em –1,87%. As ações com maior impacto negativo foram Mitre (MTRE3), que caiu –23,93% no período, Arezzo (ARZZ3), -14,84%, e Cosan (CSAN3), com –10,30%. Por outro lado, a posição vendida em Traders Club (TRAD3), que caiu –22,22% no mês, e Coelce (COCE5), com +4,96%, foram os destaques positivos. Após uma grande readequação da carteira realizada no mês de janeiro, no mês de fevereiro a única alteração foi a inclusão das opções de Itaú Unibanco (ITUBC291, call com preço de exercício 28,61) no Book de Venda Coberta de Opções.

O Carteira Universa Prev rendeu –1,26%, em fevereiro. A performance levemente inferior ao fundo principal se deu pela ausência, em sua carteira, das posições vendidas em ações que compõem o Book de Ideias. No fundo Prev não houve alterações na carteira, por não permitir posições vendidas.

O Renda Extra em fevereiro caiu -0,49%. O resultado negativo do fundo no mês pode ser atribuído principalmente ao book de imobiliários. Os destaques negativos do mês foram dos fundos HSI Logística (HSLG11) e VBI Prime Properties (PVBI11), que caíram -9,62% e –9,33%, respectivamente.

O Kit Brasil rendeu -2,50%, em fevereiro. Atualmente a carteira do fundo é composta por 40% comprado em Ibovespa Futuro (INDF), 5% vendido em Dólar futuro (DOLF), 30% em RF atrelada à inflação (NTN-B 2030), 15% em RF Pré-fixado para 2.025 (NTN-F 25) e 10% em RF pós-fixado (LFT), e não teve nenhuma alteração no último mês.

O Money Rider Hedge Fund subiu +0,10% este mês. A performance de lado no mês é consequência de nossa alocação ainda bastante defensiva frente o mercado internacional, o que naturalmente em um mês de bastante indecisão fez a carteira fechar no zero a zero. Olhando os ativos individualmente, os maiores impactos foram Nvidia (NVDA) e CrowdStrike (CRWD), que subiram +23,64% e +17,21%, respectivamente.

O Universa Rider Blend teve uma queda de –0,81% em fevereiro, no ano o fundo acumula queda de – 0,49%.

O AWP acompanhou o movimento das bolsas e fechou em queda de -3,72% no mês de fevereiro.

O Global Real Return fechou fevereiro com leve alta de +0,72%. No cenário doméstico a alocação em títulos de inflação longas fecharam o mês em alta, com o Vitreo Inflação Longa FIRF se desvalorizando +1,11%. No cenário externo, o ETF WRLD11 terminou o mês no zero a zero.

Para o Essencial Moderado o mês de fevereiro não foi positivo. O fundo teve rentabilidade de -2,16% acumulando as quedas nos fundos de ações e multimercado impactados pelos principais índices globais. O Empiricus Oportunidades de uma Vida FIA foi o fundo de maior baixa, com retorno de -9,35%. A maior alta ficou com o Empiricus Criptomoedas IE FIC FIM (+5,17%).

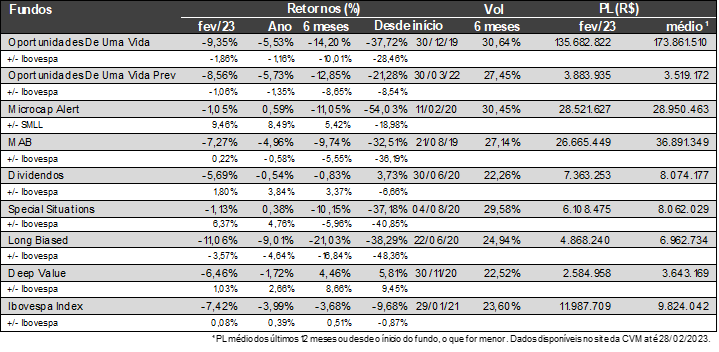

Renda Variável | Local

O Oportunidades de Uma Vida encerrou o mês de fevereiro com queda de –9,35%. Dentre os destaques temos Mitre (MTRE3), que caiu –23,93% no período, 3R Petroleum (RRRP3), -18,78%, e Cosan (CSAN3), com –10,30%. Do lado positivo tivemos a posição vendida em Traders Club (TRAD3), que caiu –22,22% no mês, e Coelce (COCE5), que subiu +4,96%. A única alteração feita na carteira foi a venda da posição em Cielo (CIEL3) para compra de Meliuz (CASH3).

O Oportunidades de Uma Vida Prev rendeu –8,56% em fevereiro. A performance diferente do fundo principal se deu pela ausência, em sua carteira, das posições vendidas, além da ausência das posições em Ações de empresas controladas e coligadas do grupo BTG, que são Eneva (ENEV3) e Banco Pan (BPAN4), além das próprias ações do Banco BTG Pactual (BPAC11). No fundo Prev houve as mesmas alterações realizadas no fundo principal.

O Microcap Alert teve um mês negativo, em fevereiro, com queda de –1,05%. No entanto, teve uma performance bem superior ao seu índice de referência, o BM&FBOVESPA Small Caps (SMLL), que caiu –10,52%. Os destaques positivos ficaram por conta de Três Tentos Agro (TTEN3), que subiu +27,09%, Loja Quero Quero (LJQQ3), +8,11%, e Irani Papel e Embalagem (RANI3), com +8,07%. Do lado negativo, 3R Petroleum, com –18,78%, e Vivara (VIVA3), com –11,55%foram os destaques.

Special Situations fechou o mês de fevereiro com retorno negativo de -1,13%. Este fundo está em processo de incorporação pelo Microcap Alert, que segue o relatório de mesmo nome. Sendo assim, sua carteira foi adequada a este relatório e sofreu as mesmas alterações.

O MAB fechou o mês de fevereiro com performance negativa de -7,27%. Os destaques ficaram por conta de Grupo SBF (SBFG3), que caiu –25,99%, Metalúrgica Gerdau (GOAU4), –13,18%, e Cosan (CSAN3), com –10,30%. Nenhuma ação da carteira se destacou pela performance positiva. Não houve alterações na composição do fundo no período.

O Dividendos teve uma performance negativa no mês de fevereiro, com –5,69%, porém à frente do Índice Bovespa, que rendeu –7,49% no mesmo período. Os destaques foram Eletrobras (ELET6), que caiu –15,30%, Gerdau (GGBR4), -12,55%, e Hypera (HYPE3), com –10,24, sendo que nenhuma posição se destacou pela performance positiva. Não houve mudanças na carteira do fundo no período.

O Long Biased teve uma performance negativa em fevereiro, com –11,06%. Os destaques foram Lojas Marisa (AMAR3), que caiu –54,35%, Hypera (HYPE3), com –10,24%, e Ecorodovias (ECOR3), com –9,69%. Na ponta positiva, somente a posição vendida em Vale (VALE3), que caiu -9,72%, merece menção. Nenhuma alteração foi feita na carteira, este mês.

O Deep Value fechou o mês de fevereiro com rentabilidade de –6,46%. O fundo tem como objetivo de investimento as empresas de valor que negociam com múltiplos descontados, buscando forte retorno da economia tradicional. Os destaques negativos ficaram com as ações de Bradespar (BRAP4), que caiu –13,29% no período, além de Gerdau (GGBR4), com –12,55%, e Vale (VALE3), com –9,72%. Na outra ponta, somente Natura (NTCO3) teve desempenho positivo.

O Vitreo Ibovespa Index fechou o mês de fevereiro com uma rentabilidade negativa de –7,42%. Em um mês de grandes incertezas para o cenário local, quase 90% das ações que compõem o índice tiveram performance negativa, com destaque para Vale (VALE3), B3 (B3SA3) e Eletrobras (ELET3). Do outro lado, dos poucos papeis que performaram positivamente, Weg (WEGE3), Suzano (SUZB3) e Natura (NTCO3) puxaram a fila.

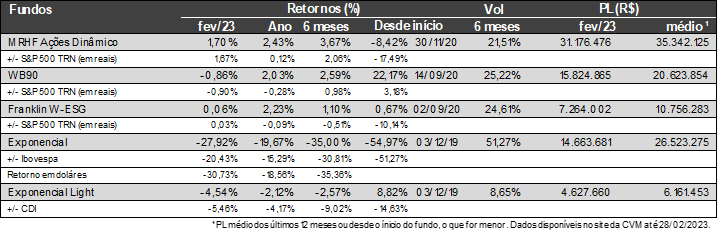

Renda Variável | Exterior

O MRHF Ações Dinâmico caiu –0,82%, em fevereiro. A diferença de resultado para o Money Rider Hedge Fund é fruto da alocação bem mais pesada em ações do fundo, que neste mês trouxe um resultado negativo. Os ativos que mais impactaram o fundo, no mês, foram CrowdStrike (CRWD) e AMD (A1MD34), que subiram +17,21% e +8,10%, respectivamente.

O WB90 fechou o mês em queda de-0,86%, em fevereiro. O desempenho ficou abaixo do índice S&P 500, que teve o desempenho de +0,08% em Reais, e abaixo ante a ação da Berkshire Hathaway (BRK/B), que subiu –0,30% em Reais. Nesse mês realizamos algumas alterações no portfólio seguindo o que Buffet fez na carteira. Dentre os ajustes zeramos as posições de Ally Financial (ALLY US) e Taiwan Semiconductor (TSMC34). Além desses ajustes reduzimos a posição pela metade em AON (AON US) e Activision Blizzard (ATVI34), com o recurso aumentamos as posições em Apple (AAPL34), inserimos uma nova ação na carteira Lousiana-Pacific Corp (LPX US) e aumentamos a posição nas ações japonesas, Mitsui, Mitsubishi e Itochu. Os principais detratores da carteira no mês foram Lousiana-Pacific Corp (LPX US), VeriSign (VRSN34) e Occidental Petroleum (OXY US) com quedas de –11,84%, -7,39% e –7,27%, respectivamente, em Reais. Nas contribuições positivas os destaques foram Mitsubishi Corp (8058 JP), Apple (AAPL US) e Hewlett-Packard (HPQ US) com altas de +5,00%, +4,97% e +3,93%, respectivamente em Reais.

O Franklin W-ESG em fevereiro caiu –0,05%. A performance de lado reflete a indecisão no mercado internacional. Tanto em emergentes quanto em desenvolvidos. Dentro da carteira do fundo as principais altas foram de Meta (M1TA34) e STMicroelectronics (STMN34), que subiram +37,32% e +33,99%, respectivamente.

O Exponencial em fevereiro caiu –27,92%. As ações da XP também sofreram bastante no mês com o cenário mais difícil lá fora para ativos de crescimento e também com a piora do mercado brasileiro como um todo.

O Exponencial Light teve uma queda de – 4,54% em fevereiro. Em 2023, o fundo acumula uma queda de –2,12%.

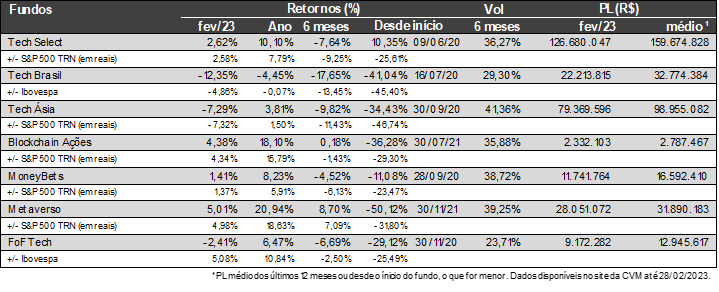

Temáticos | Tech

Fevereiro para o setor de tecnologia foi bastante volátil nos retornos. O mês trouxe uma redução significativa no número de demissões nas principais empresas de tecnologia do mundo, contrastando com o número altíssimo de janeiro. Quanto aos resultados divulgados no mês, eles foram bastante diversos cabendo apenas a observação de que todas as empresas relevantes do setor estão passando por um aumento de eficiência e corte de custos significativos. No Brasil o setor tech foi bem negativo, em consonância com a piora do cenário político local. Na Ásia o mês também foi negativo, impactado principalmente pela China, e a expectativa de resultados ruins do país serem divulgados no início de março.

O Tech Select subiu, no mês, +2,62%. Olhando para a carteira, os principais impactos vieram das ações de Nvidia (NVDC34) e Tesla (TSLA34), que subiram +23,64% e +21,75%, respectivamente.

O Tech Brasil acompanhou a piora do setor no mês de fevereiro, caindo –12,35%. As posições que mais contribuíram pra esta performance foram Multilaser (MLAS3), que caiu -31,34% no período, Livetech (LVTC3), com -20%, e Intelbras (INTB3), com –8,26%. Na ponta positiva, somente Mercado Livre (MELI34) teve destaque, subindo +5,99% no mês.

O Tech Asia caiu –7,29% em fevereiro. As principais quedas nas carteiras foram de JD.com (JDCO34) e Alibaba (BABA34), que caíram -23,31% e -18,11%, respectivamente.

O Blockchain Ações encerrou fevereiro com rentabilidade de +4,38%. No ano, o fundo valorizou +18,10%. O grande destaque positivo do mês foi Tesla (TSLA34), que subiu +17,10%, outro destaque positivo no mês foi a Nvidia (NVDC34) que subiu +15,42% e contribuiu para a valorização do fundo.

O MoneyBets subiu +1,41% em fevereiro. As empresas que mais impactaram a carteira, no mês, foram Chargepoint (C2HP34) que subiu +22,27%, e Tripadvisor (TRIP) que subiu +24,38%, respectivamente.

O Metaverso subiu +5,01% em fevereiro. As ações que mais subiram foram Nike (NIKE34), que subiu +7,63%, e Unity Meta (M1TA34), que subiu +2,26%, respectivamente.

Com números opostos aos de janeiro, o FoF Tech fechou fevereiro com baixa de -2,41% impactada principalmente pelos fundos Vitreo Tech Brasil FIA (-12,35%) e o Vitreo Tech Ásia FIA BDR Nível I (-7,29%).

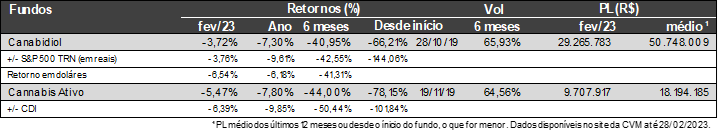

Temáticos | Cannabis

O Canabidiol caiu -3,72%, em fevereiro. O mês com menos notícias, marcou a continuidade na queda do mercado de Cannabis. As ações que mais caíram na carteira durante o mês foram as de Innovative Industrial Properties (IIPR) e o Trulieve Cannabis (TCNNF), que caíram –14,97% e –14,54%, respectivamente.

O Cannabis Ativo (versão para público geral) terminou o mês com uma queda de -5,47%, no ano o fundo rendeu –7,80%.

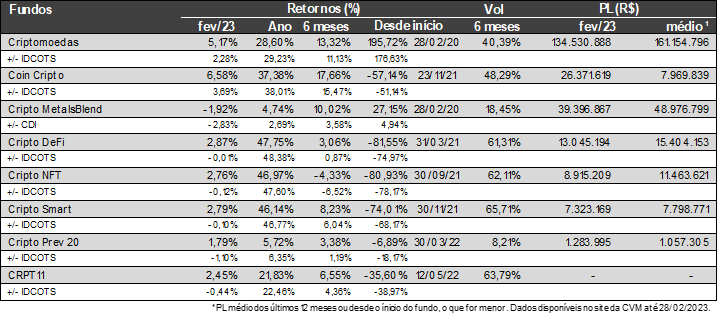

Temáticos | Cripto

Ainda é muito cedo para dizer que o inverno cripto acabou, mas janeiro foi um sopro de otimismo para o mercado cripto, e justamente após um forte início de ano, fevereiro foi relativamente estável para os preços dos criptoativos. O Nasdaq Crypto Index (NCI) teve uma leve alta de +0,9%, enquanto os índices de ações S&P 500 e Nasdaq 100 caíram -2,5% e –0,4%, respectivamente. Não é novidade que o mercado cripto precisa de mais clareza regulatória. Os principais eventos que causaram flutuações nos preços dos criptoativos estão relacionados a fatores regulatórios específicos, e, portanto, não afetaram os ativos tradicionais.

Não podemos ignorar as consequências dos pedidos de falência de vários players centralizados no ano passado, porém também não podemos ignorar os sinais de recuperação aparecendo. Janeiro e fevereiro marcaram a primeira vez desde março de 2022 que o Nasdaq Crypto Index (NCI) registrou dois meses consecutivos de crescimento.

Todos os indícios apontam para um ano promissor pela frente, porém não podemos descartar as possibilidades de novas quedas e surpresas negativas, uma vez que o ambiente macro continua e continuará tendo um papel relevante nos preços dos ativos de risco.

O Criptomoedas, nossa carteira principal, encerrou fevereiro com +5,17%, e acumula alta de +28,60% no ano. Por sua vez, o Empiricus Coin Cripto (versão para público geral) fechou com rentabilidade de +6,58% e um acumulado de +37,38% no ano. O Bitcoin (BTC) chegou a valorizar aproximadamente +1%, no mês, saindo da casa dos US$ 23.000 e chegando a percorrer a casa dos US$25.000, porém encerrando o mês na casa dos US$23.300. Por sua vez, o Ether (ETH) valorizou aproximadamente +2% saindo da casa dos US$1.586 e percorrendo a casa dos US$ 1.700, porém encerrando o mês por volta de US$1.618. O destaque positivo do mês foi Optimism (OP) com rentabilidade de aproximadamente +32,17% no mês, uma vez que ao longo do mês a corretora Coinbase anunciou o lançamento de uma blockchain chamada “Base” implantado e mantido pela empresa, que utilizará Optimism (OP) como criptomoeda nativa.

O Cripto Metals Blend encerrou o mês com desvalorização de –1,92% e acumula o ano com alta de +4,74%. A parcela em Criptoativos valorizou +0,50% e foi a responsável para balancear a rentabilidade do fundo, visto que o mês de fevereiro foi um mês negativo para o setor de Commodities. A parcela em Prata desvalorizou -9,94%, e a parcela em Uranio desvalorizou 9,00%.

O Cripto DeFi fechou fevereiro com performance de +2,87% e um acumulado de +47,75%, no ano. O destaque positivo no mês foi Lido Finance (LDO), com rentabilidades de +36,23%, muito por conta de novos rumores dizendo que o upgrade de mais uma atualização do Ethereum, o Shangai Fork, está cada vez mais perto de acontecer. Vale lembrar que, no ano passado com a saída de liquidez do mercado, principalmente com as liquidações de institucionais, esse setor sofreu bastante, todavia os protocolos continuaram robustos e isso corroborava nossa tese de que os protocolos que sobrevivessem sairiam mais fortes do bear market vivido no ano passado e foi exatamente isso que vimos no mês de janeiro.

O Cripto NFT valorizou +2,76%, no mês e acumula o ano com alta de +46,97%. O grande destaque do mês foi Polygon (MATIC) com rentabilidade de aproximadamente 7,5% no mês. Vale lembrar que o mercado de NFTs ainda está em desenvolvimento e é muito embrionário e apesar do volume da negociação de NFTs terem aumentado em comparação com os meses anteriores, o volume de negociação ainda está aquém do final de 2021, quando vimos uma adoção muito grande e mesmo assim estamos vendo evolução e adesão nesse mercado.

O Cripto Smart encerrou fevereiro com alta de +2,79% e acumula alta +46,14%, no ano. Podemos destacar Synthetix (SNX) com rentabilidade de +20%.

O nosso fundo de criptomoedas destinado à Previdência, o Cripto Prev 20, obteve rentabilidade mensal de +1,79% e um acumulado de +5,72% no ano. Fevereiro foi um mês razoável, mas positivo para o mercado cripto, e também foi positivo para alguns setores do mercado brasileiro, especialmente para a Renda Fixa, que contribuiu com a parcela de criptoativos do fundo para aumentar a sua rentabilidade.

O Empiricus Teva Criptomoedas Top 20 rastreia o índice Teva Criptomoedas Top 20, administrado e elaborado pela Teva índices. Estar entre os 20 maiores protocolos com capitalização de mercado, não ser uma stablecoin, não ser um fork e não ser uma shitcoin determinam os critérios para um ativo entrar no índice, lembrando que o seu rebalanceamento é feito mensalmente. Ele é negociado na B3 através do ticker “CRPT11” e possui a menor taxa de administração do mercado (0,75%). O fundo encerrou o mês no zero a zero com rentabilidade de +0,57%, e acumula o ano com alta de +42,46%.

Outro ponto importante a ser mencionado é a respeito das incorporações dos nossos fundos. No final de fevereiro foi realizada uma assembleia geral para os cotistas dos fundos Cripto NFT e Cripto Smart para definirem a incorporação dos fundos no Cripto DeFi e, com isso, unir as estratégias em um único veículo, que passará a se chamar Cripto High Beta. As incorporações foram aprovadas nessa assembleia e acontecerão ao longo do mês de abril.

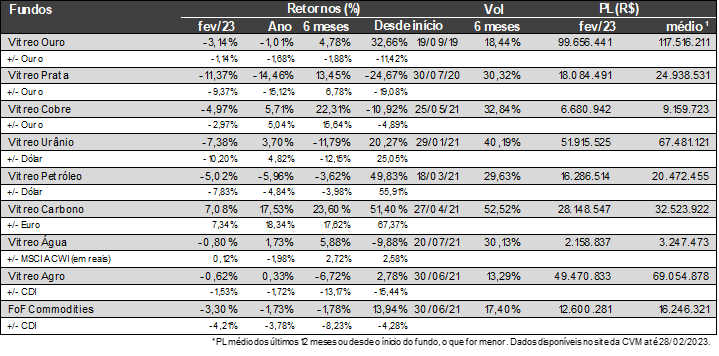

Temáticos | Commodities

O Índice S&P GSCI, um dos principais índices do setor de commodities, apresentou um desempenho negativo em fevereiro, terminando o mês com queda de –1,50% (em reais). Energia e pecuária foram os componentes do índice que se saíram melhor, enquanto os preços dos materiais energéticos despencaram e os preços de metais industriais e preciosos caíram. Dentro da energia, os preços do gás natural e do carvão caíram -34,80% e –27,20%, respectivamente. Dentro de metais industriais, os preços do níquel, zinco, alumínio e cobre apresentaram quedas, enquanto o preço do ferro especificamente subiu +4,39%. Dentro da agricultura, os preços ficaram, em geral, de lado com leve viés positivo, principalmente nas comidas e bebidas. Dentro de metais preciosos, o preço do ouro caiu -2,59%, enquanto a prata recuou em –8,05%.

O Vitreo Ouro fechou fevereiro com uma baixa de – 3,14%, no ano o fundo acumula uma queda de –1,01%.

O Vitreo Prata teve continua mal em 2023 e teve uma rentabilidade de –11,37% em fevereiro. No ano o fundo rende –14,46%. Essa queda se deu pela própria desvalorização da commodity.

O Vitreo Cobre encerrou fevereiro com baixa de –4,97% e acumula alta de +5,71% no ano. Como já citado anteriormente, o mês de fevereiro não foi um bom mês para o setor de commodities, principalmente quando olhamos os metais industriais, visto que a demanda desses ativos caiu na China, principalmente do Cobre, o que resulta nessa desvalorização da commodity.

O Vitreo Urânio rendeu –7,38% em fevereiro. No ano o fundo rende +3,70%. Essa queda no mês é um ajuste após um início de ano muito forte, o ativo ainda se mantem como uma ótima opção de diversificação e alto potencial de crescimento.

No Vitreo Petróleo, o mês de fevereiro caracterizou-se por uma série de eventos que afetaram a dinâmica do mercado de petróleo, e resultaram na queda de -5,02%. O fator que mais afetou a queda da commodity foi a divulgação da criação do imposto sobre a exportação de petróleo pelo Governo Federal, que impactou diretamente ativos como 3R (RRRP3) e Petroreconcavo (RECV3) que fecharam o mês com baixa de -18,78% e -10,39% respectivamente.

O Vitreo Carbono terminou fevereiro com uma alta de +7,08%, no ano o fundo rende +17,53%. No mês tivemos algumas notícias positivas em relação ao crédito de carbono, o que mostra como o ativo está em evidência e isso só deve crescer mais.

O Vitreo Água encerrou fevereiro com uma queda de -0,80%, no ano o fundo rende +1,73%. Os destaques negativos foram Tetra Tech Inc. (TTEK US) que caiu -9,47% e Invesco Water ETF (PHO US) que caiu -2,52%.

O Vitreo Agro terminou o mês com uma rentabilidade de -0,62%, ficando abaixo do CDI no mês o retorno. No ano o fundo rende +0,33%. Os destaques negativos ficaram para Minerva (BEEF3) que caiu -19,01% e BRF (BRFS3) que caiu – 22,61% no mês.

O FoF Commodities foi impactado principalmente pela prata e pelas notícias negativas em torno do petróleo, e fechou o mês de fevereiro com baixa de -3,30%. Dos fundos que compõem a carteira, a única alta registrada foi a do Vitro Carbono FIM (+7,08%), enquanto do lado negativo a maior baixa ficou com o Vitreo Prata (-11,37%).

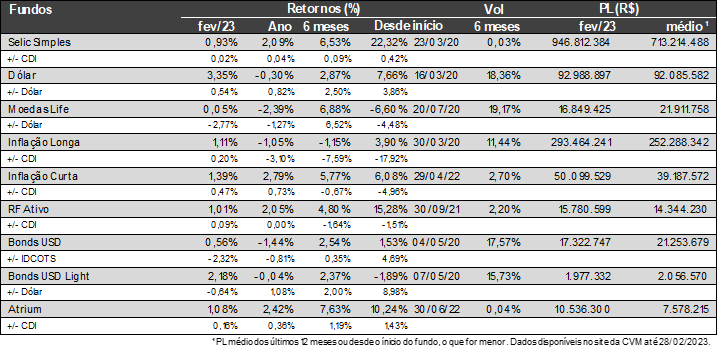

Renda Fixa e Cambiais

Para a renda fixa o mês foi bastante volátil e no fim tivemos um resultado positivo. O resultado, apesar de positivo, reflete um mês com menos notícias locais e um leve respiro antes do mês de março que deve ser bastante volátil em função das atualizações sobre o plano fiscal do Governo previstas para serem lançadas neste próximo mês. O dólar em compensação subiu bastante frente ao real no mês, o movimento também parece bastante ligado as expectativas sobre o arcabouço fiscal.

O Vitreo Selic Simples continua se mostrando o melhor fundo de sua categoria, em fevereiro o fundo rendeu +0,93% que corresponde a 101,66% do CDI, no ano o fundo rende +2,09%, que equivale a 101,92% do CDI

O Vitreo Dólar teve um mês melhor e fechou fevereiro com uma alta de +3,35%, no ano o fundo ainda acumula uma queda de –0,30%.

O Vitreo Moedas Life encerrou fevereiro com uma alta de +0,05%. No ano o fundo rende –2,39%. As europeias voltarem a se valorizar frente ao real após um começo de ano muito ruim e o Iene continuou em baixa. A Libra subiu +0,68%, o Franco +0,31% e o Euro +0,38% enquanto o Iene caiu -1,49% no mês.

O Vitreo Inflação Longa terminou fevereiro com uma alta de +1,11%, no acumulado do ano, o fundo rende –1,05%.

O Empiricus Inflação Curta teve uma rentabilidade de +1,39% no mês. No ano o fundo rende +2,79%. A curva de juros continuou abrindo em fevereiro, o que é positivo para a rentabilidade do fundo.

O Vitreo RF Ativo terminou fevereiro com uma alta de +1,01% que equivale a 109,94% do CDI. No ano o fundo rende +2,05% que equivale a 100,04% do CDI. O fundo continua se mostrando uma ótima alternativa para quem busca diversificar seus investimentos em renda fixa.

O Vitreo Bonds USD terminou fevereiro com uma alta de +0,56%. No ano o fundo rende –1,44%. A alta do dólar em fevereiro foi o grande ponto positivo no mês. O Bonds USD Light fechou o mês com uma alta de +2,18%, no ano o fundo rende –0,04%. Essa diferença se da porque o Bonds USD Light tem uma posição maior em dólares.

O fundo Atrium superou o índice e fechou mais um mês em alta, com rentabilidade de 1,07% em fevereiro, apesar de um mês que continua a reverberar as notícias negativas sobre ativos de crédito, o que impactou também os preços.

* * *

Conteúdos Relacionados

2 maio 2025, 9:47

Entre fluxos e fundamentos: a escolha de quem olha para cima

Não olhe para cima! “O maior risco nos investimentos é a possibilidade de estar errado junto com a maioria.” Howard Marks …

Ler Conteúdo1 abr 2025, 15:47

O retorno dos muros invisíveis

Do colapso de 1929 à incerteza de 2025: lições antigas para um mundo que volta a se fechar Na década …

Ler Conteúdo6 mar 2025, 18:24

Carta Tech Select | O Movimento 37 e o Futuro da Inteligência Artificial

No dia 9 de março de 2016, em um salão silencioso de Seul, Lee Sedol encarava o tabuleiro de Go …

Ler Conteúdo5 mar 2025, 19:13

Entre os fluxos, os fundamentos e os ciclos: os possíveis caminhos para os mercados

Green Shots e as expectativas (ir)racionais Nos mercados financeiros, o tempo muitas vezes corre em descompasso com o ciclo econômico …

Ler Conteúdo5 fev 2025, 18:37

O paradoxo dos mercados: quando o medo encontra a inovação

Efeito DeepSeek O silêncio reinava absoluto. Os passos meticulosos da Dra. Louise Banks reverberavam pelos corredores metálicos da enigmática nave …

Ler Conteúdo6 jan 2025, 14:09

Virada de Ano: o apagar das luzes de 2024 e o jogo de 2025

Powell acendeu as luzes antes da festa terminar… Tais quais as tradicionais últimas horas das festas de final de ano, …

Ler Conteúdo