Diário de Bordo

15 anos depois…

Me lembro bem. Parece ontem.

A Lehman Brothers colapsou em 15 de setembro de 2008, pedindo recuperação judicial e causando uma crise financeira cujos efeitos perduraram até hoje. Quase 15 anos depois nos defrontamos com outro banco falindo.

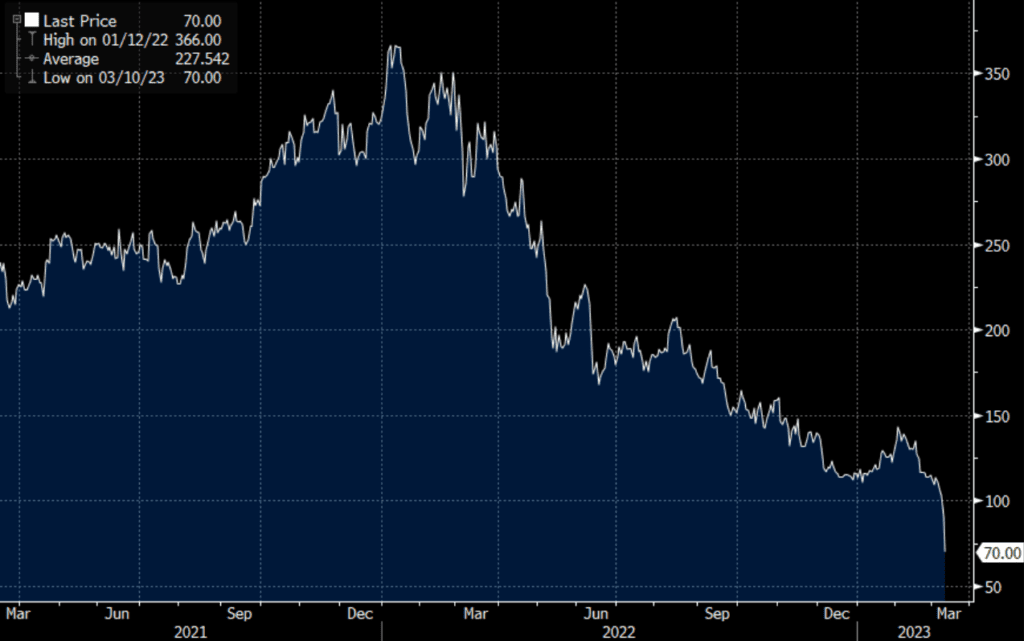

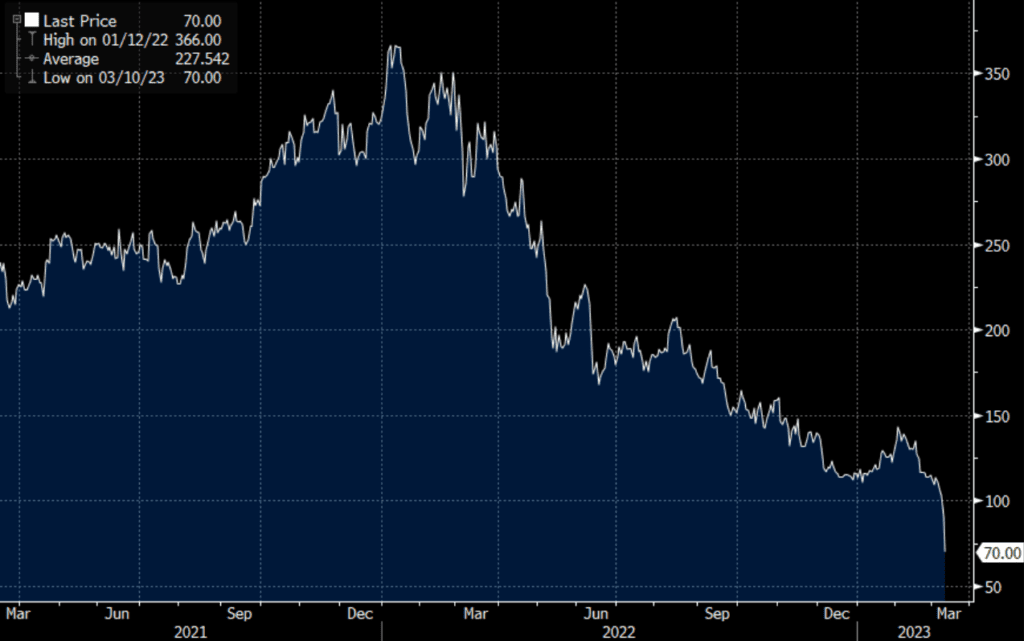

O Silicon Valley Bank (SVB), muito usado por empresas de tecnologia e startups, foi levado à liquidação pelo Federal Deposit Insurance Corporation (FDIC, equivalente ao nosso Fundo Garantidor de Crédito) no dia 10 de março. Foi a segunda maior falência bancária na história dos Estados Unidos.

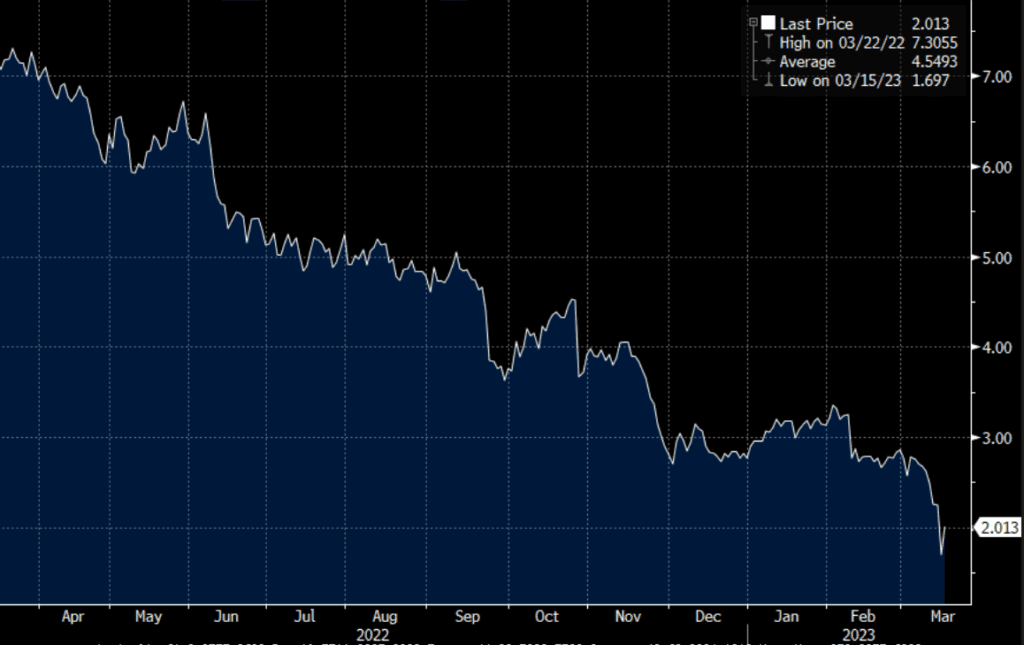

A quebra foi uma combinação de alta taxa de juros e seu passivo, pouco diversificado, necessitando de liquidez e forçando o banco a liquidar sua posição em títulos norte-americanos, comprado na média a taxas de 1,8% ao ano e vendidos a 3,9%, gerando uma perda de marcação a mercado de 1,8 bilhões de dólares.

Em resumo, uma tremenda má gestão de risco no gerenciamento de ativos e passivos.

A crise de 2008 foi precedida de alguns pequenos indicadores. Me lembro de dois hedge-funds da Bears Stearns especializados em títulos subprime quebrarem em julho de 2007. Algo estava errado, mas poucos deram as devidas atenções para esse momento que precedeu em mais de 1 ano a crise de 2008.

Muito anos depois, após a pandemia e com os bancos centrais lutando contra a inflação, eram frequentes as discussões sobre o efeito do aumento de taxa de juros nos EUA após um ambiente prolongado de juros baixos. Após a crise financeira de 2008, os juros básicos não passavam de 2,5% até esse ciclo de alta atual, começado em abril de 2022. Hoje em 5%, o FED ainda indicava que que os juros podiam passar de 5,5% nas próximas reuniões.

Alguns dias antes, o banco Silvergate, especializado em criptomoedas, e que já vinha sofrendo desde o final do ano passado, anunciou que ia encerrar suas operações.

No domingo, dia 12, o estado de Nova York interveio no Signature Bank, outro banco especializado em cripto, mas muito maior que o Silvergate. Com medo de um contágio sistêmico, o governo garantiu liquidez para todos os depósitos no Silicon Valley Bank, não apenas os $250 mil garantidos pelo FDIC.

Ontem, dia 15, foi a vez do Credit Suisse cair fortemente, voltando às antigas preocupações sobre sua solvência. O governo suíço também foi rápido e garantiu liquidez ao gigante se fosse necessário. Com boatos de compras do banco, hoje os preços estão recuperando as perdas do dia anterior.

Essas intervenções trazem de voltas as discussões sobre o moral hazard, “perigo moral” em tradução livre, que é o incentivo a tomar risco no negócio por estar protegido por um seguro ou um terceiro, neste caso, os governos.

Em 2008, o governo norte-americano não quis ser acusado deste moral hazard, deixando a Lehman quebrar, e está pagando o preço até hoje. Pela velocidade de resposta das autoridades norte-americanas e suíças, isso não deve acontecer novamente. Aparentemente vão manter o risco de contágio baixo, independente do custo.

Essa história está longe de terminar, mas algumas lições já ficam. Muitas delas são as mesmas de 2008. Mas o tempo passou e diversos analistas de mercado, já considerados experientes, ainda não estavam no mercado na época.

Analistas erram bastante. O Silicon Valley Bank era um dos mais recomendados. No início do ano, o banco recebia 12 recomendações de “compra” e apenas uma de “venda”, segundo a Bloomberg.

Agências de rating também erram. Segundo a Moody’s e o S&P, até o começo de março, o SVB era grau de investimento!

Vale notar que não houve fraude, como no caso das Americanas. A situação financeira da empresa e o ambiente macroeconômico estavam aí para todos verem.

As regras de capital e liquidez dos bancos, revisitadas após 2008, também não foram fortes suficientes. Novas regras e testes de estresse devem ser criados após essa quebradeira recente, mas nada garante que vão funcionar no futuro.

É claro, após o fato, que diversas teses aparecem. Como a atitude do banco de agir mais como a maioria de seus clientes (startups de tecnologia) do que um banco tradicional mais sério.

Mas a razão principal da quebra foi a completa falta de gestão de risco. A Chief Risk Officer Laura Izurieta saiu em outubro e foi substituída em dezembro por Kim Olson, que ficava em Nova Yorque, a 4700 quilômetros de distância. Não dá para fazer gestão de risco de um banco sem estar com o dedo na jugular da tesouraria. Esse foi um erro fatal.

O mercado reagiu aos acontecimentos, com forte queda dos ativos de risco, recuperando parcialmente nesta quinta-feira. A discussão de aumento de juros nos EUA repentinamente mudou para uma possível manutenção. O S&P 500 (bolsa norte-americana) está praticamente zerado no mês.

O Brasil, por ser um emergente em um movimento de risk-off, sofreu mais. Apesar da recuperação desta quinta, o Ibovespa cai 1,3% no mês, negociando em torno de 103.000 pontos. O dólar estressou para 5,24. E por aqui ainda temos a expectativa do novo arcabouço fiscal.

O ativo que se beneficiou com essa crise bancária acabou sendo o Bitcoin, que navega fora do sistema tradicional e se valorizou de 20.000 para 25.000 dólares.

Ainda estamos esperando por uma visibilidade melhor. Por enquanto não acreditamos que esses eventos irão causar um crash de mercado, mas com certeza a volatilidade permanecerá e o viés continua sendo negativo.

Live FoF Melhores Fundos

Na última terça-feira (14), fizemos nossa live mensal, com o Bruno Mérola e a Laís Costa, especialistas da Empiricus Research responsáveis pelo relatório Os Melhores Fundos de Investimentos. Nela, falamos sobre os fundos de fundos da família Melhores Fundos e da família SuperPrevidência.

Começamos o nosso papo com algumas ponderações sobre o cenário nacional e internacional ao longo do último mês. Falamos sobre a movimentação das Bolsas e dos ativos de risco e também destacamos as consequências e reações do mercado após as quebras dos bancos nos EUA, passando pela visão dos gestores sobre o acontecimento.

Papo bem produtivo, com muito conteúdo de valor para os investidores que alocam seu capital em fundos de fundos. Vale a pena assistir na íntegra. Para que você possa acompanhar hoje mesmo tudo o que foi dito por nós, basta clicar aqui que você será direcionado para a live.

[Novidade] Novos relatórios de Long & Short

A partir de agora, semanalmente, disponibilizaremos recomendações de operações Long e Short feitas por nosso analista quantitativo com mais de 12 anos de experiência, o Nilson Marcelo. Ele é um dos pioneiros em análise quantitativa aqui no Brasil e utiliza códigos matemáticos e estatísticos para compreender o comportamento dos papéis da Bolsa.

Serão duas estratégias: uma de cointegracao entre ações, e outra de 3 ações que podem superar o seu benchmark.

Nos últimos dias, o mercado não tem demonstrado uma tendência clara de movimento. E, por ser imprevisível, sabemos que pode subir ou cair a qualquer momento.

Em um cenário como esse, a estratégia Long e Short pode te fazer embolsar bons lucros. Não importa se a Bolsa está subindo ou descendo. Importa que o ativo da ponta comprada (long) performe melhor – ou menos pior — que o da ponta vendida (short).

Nesse cenário onde ninguém sabe para onde a Bolsa vai, é para esse tipo de estratégia que você precisa olhar.

Acesse aqui o relatório de cointegração.

Acesse aqui e descubra as 3 ações que tem potencial de superar o Ibovespa.

Caso você tenha alguma dúvida ou sugestão, basta enviar para a gente pelo

atendimento@empiricusinvestimentos.com.br.

Até a próxima semana!

Um abraço,

Rodrigo Knudsen

Conteúdos Relacionados

3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo14 jan 2025, 13:25

Movimento forte de alta dos juros globais

Começo a primeira edição do Diário de Bordo de 2025 refletindo sobre os eventos recentes nos mercados financeiros globais. De antemão, já posso antecipar que o retorno das férias não tem sido trivial. Os contornos do cenário base estabelecido em nosso Outlook 2025 já começaram a ganhar os seus primeiros desafios… A trajetória da inflação …

Ler Conteúdo