Diário de Bordo

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

“Se enxerguei mais longe, foi por estar sobre os ombros de gigantes.” Esta máxima de Newton, citada na edição do Diário de Bordo do dia 15 de outubro, ressoou ainda mais forte nesta última semana, quando Stanley Druckenmiller versou sobre suas ideias, filosofias e abordagens no podcast “In Good Company”, comandado por Nicolai Tangen. Sem sombra de dúvidas, a leitura do megainvestidor sobre a possibilidade do “bull steepening” e suas preocupações com a inflação, não apenas ajudaram a moldar nosso cenário para o ano, mas também nos ajudaram a navegar com uma boa precisão ao longo deste ciclo — veja o Diário de Bordo do dia 14 de novembro de 2023, intitulado por “O efeito “Druckenmiller” (o “trade” de 2024)”.

O megainvestidor, conhecido por seu track record impressionante de 30% ao ano durante três décadas consecutivas, nos ensinou que a chave para o sucesso está na capacidade de identificar grandes movimentos e ter a coragem de aumentar as posições quando a convicção é alta. Nossa previsão de que o S&P 500 atingiria os 6.000 pontos até o final do ano, pontuada em nosso documento Outlook 2024, estava fundamentada neste racional – a compreensão de que o ciclo de liquidez, combinado com a força dos investimentos em IA, criaria um ambiente propício para ativos de risco.

A mesma lógica nos levou a manter exposição significativa ao Bitcoin, que agora supera os US$ 89.000, e ao ouro, que ultrapassou US$ 2.500 por onça. Como Druckenmiller sempre enfatizou, o segredo não está apenas em identificar tendências, mas em compreender os ciclos de liquidez que movem os mercados. O “bull steepening” da curva de juros americana, que ele antecipou em meados de 2023, certamente é um dos catalisadores deste movimento. Agora, o foco se dá ao pulso de liquidez que deve vir a partir dos Bancos Centrais e da política fiscal americana.

A habilidade de enxergar além do horizonte imediato permitiu que mantivéssemos o foco à frente, e nos deu a paciência necessária para navegar pela volatilidade do primeiro semestre do ano e pelas incertezas associadas ao pleito eleitoral. A exposição ao mercado através de ângulos menos óbvios, também foi fundamental para agregarmos pontos extras aos fundos — além da AppLovin na família de Tecnologia, vale mencionar a exposição em InstaCart (Money Rider Hedge Fund), Nubank e Embraer (Deep Value).

Olhando à frente, o momento atual exige uma postura que combine prudência com oportunismo. A vitória de Donald Trump destravou o chamado “animal spirits” dos investidores, que correram para desconstruir seus hedges e para procurar novas apostas no mercado. A rotação entre setores da bolsa americana, inclusive, ganhou tração e os índices ligados às small caps avançaram fortemente. A maior pulverização para além das mega caps tech, abre espaço para a identificação de oportunidades significativas em setores tradicionalmente menos glamourosos. Encontrar esse novo equilíbrio dentre os diferentes segmentos da Bolsa americana será uma fonte importante de alfa em nossos portfólios.

O comportamento dos mercados em novembro

Sem dúvidas, os 6.000 pontos do S&P 500 e os US$ 89.000 dólares do bitcoin foram as surpresas positivas do pós-eleição. A vitória de Donald Trump deflagrou a realocação de carteiras, direcionando recursos para diversas classes de ativos. No mês, os principais índices das Bolsas americanas, o S&P 500 e o Nasdaq-100, avançam 4,97% e 5,94%, respectivamente (em dólares).

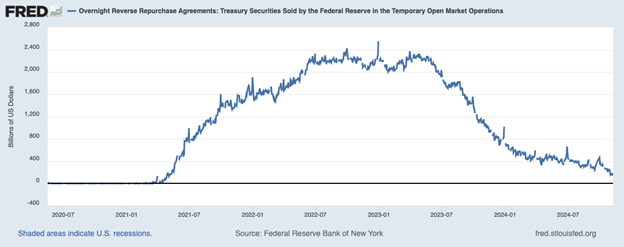

O apetite ao risco pelas ações americanas se tornou ainda mais aflorado após a decisão do Federal Reserve na última quinta-feira (7). Jerome Powell decidiu pela redução da taxa de juros básica do país em 25 pontos base, para a faixa que vai dos 4,5% aos 4,75% ao ano. Apesar dos seus comentários não deixarem claros os próximos passos associados à questão da redução do quantitative tightening (QT), a leitura dos participantes do mercado apontam que ela deva ser feita em breve, dada a restrição de liquidez atual e a queda do chamado “overnight reverse repurchase facility” — os recursos dos bancos que estão depositados no Federal Reserve.

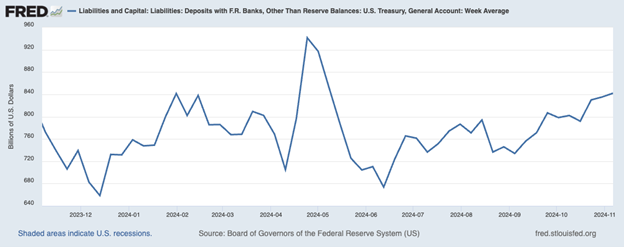

Em conjunto aos gastos fiscais que devem ganhar tração nas próximas semanas — veja a dinâmica do consumo de caixa do tesouro americano nas semanas que antecedem a virada do ano no gráfico 2 —, o caminho parece aberto para uma enxurrada de recursos a serem despejados na economia. O horizonte de curto prazo parece bastante promissor para a efetivação de um belo rali de Natal. Sob essa ótica, o pêndulo deverá seguir em direção a maior tomada de riscos.

Aqui no Brasil, não tivemos novidades. Os investidores anseiam pelos cortes do orçamento a serem propostos pelo governo federal. Nem mesmo a caminhada do dólar em direção aos R$ 6,00 foi suficiente para um ato de coragem. As dúvidas sobre o pacote ainda permanecem e, dia após dia, provocam calafrios dadas as oscilações na curva de juros. A Bolsa brasileira também se tornou um caso à parte: até aqui os bons resultados em geral não foram suficientes para gerar “empolgação”.

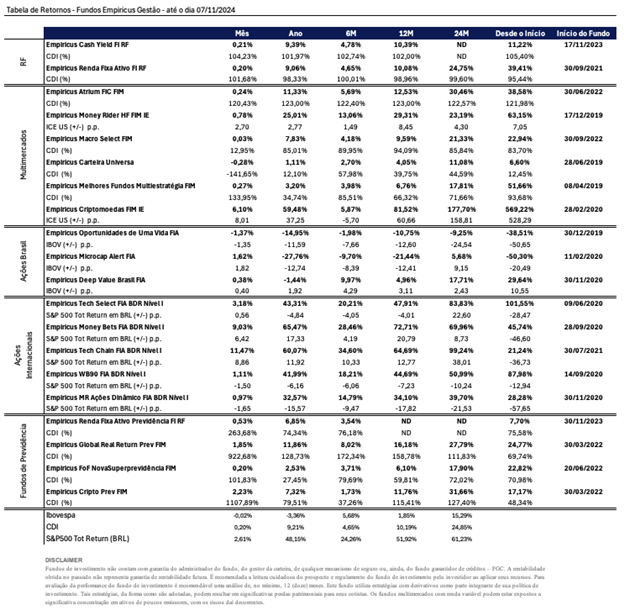

No entanto, sob a ótica dos fundos da casa, o mês começou de forma alvissareira. Do lado da família de tecnologia, o desempenho espetacular das ações da AppLovin na semana passada, empurraram fortemente os fundos Empiricus MoneyBets e Tech Chain. Até o fechamento do dia 7, eles avançavam respectivamente 9,03% e 11,47% no mês. No ano, sobem 65,47% e 60,07%.

É preciso mencionar também o excelente desempenho dos fundos ligados às criptomoedas. Como tenho repetido, a institucionalização desses ativos ganhará ainda mais tração a partir de 2025, dada a leitura associada ao mundo dos meios de pagamento. Tanto os fundos novos (Essential Crypto e Digital Crypto) quanto os mais antigos (Criptomoedas e Coin Cripto) vêm avançando fortemente no mês. Sobre os dois primeiros, ainda não podemos mostrar seus números, dada a restrição regulatória. Os segundos, até o dia 7, avançavam 6,10% e 5,44%, respectivamente — o bitcoin bateu suas máximas na última segunda-feira (11), portanto, as cotas dos fundos ainda não haviam capturado essa rentabilidade.

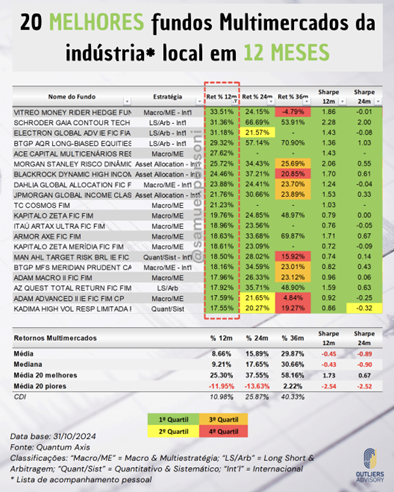

Por fim, gostaria de expressar minha satisfação em ver o Empiricus Money Rider Hedge Fund FIM na primeira posição do Ranking de Fundos Multimercados construído por Samuel Ponsoni, uma das referências no assunto. O fundo cujo histórico se aproxima do quinto ano de vida, e que foi criado com o objetivo de acompanhar o meu relatório internacional enquanto fazia parte do time da Empiricus Research, está diretamente sob a minha tutela desde de minha chegada na gestora. Nos últimos doze meses fechados no dia 31 de outubro, o fundo apresentou um retorno de 33,51%. Uma pequena conquista para os investidores que nos confiaram seus recursos. Vamos em busca de mais!

Forte abraço,

João Piccioni

PS1: Quer ficar por dentro de todas as novidades dos nossos fundos? Entre no canal exclusivo da Empiricus Gestão no WhatsApp e receba atualizações semanais em primeira mão diretamente do nosso time de especialistas. Clique no link e junte-se a nós! 📲💰https://whatsapp.com/channel/0029VagTlyS8PgsQFOKrKD1Y

Para conhecer mais sobre os produtos, acesse o site www.empiricusgestao.com.br

Apresentamos a seguir a tabela contendo os resultados das principais estratégias da casa, nas janelas mensal, anual, semestral e anual. Caso você deseje conferir algum outro fundo que não esteja presente nesta lista, visite o nosso site: www.empiricusgestao.com.br.

Conteúdos Relacionados

9 abr 2025, 11:23

Radioactive: o mercado em estado de mutação

“I’m waking up, I feel it in my bones, enough to make my system blow…”(Imagine Dragons) Poucas canções traduzem melhor o sentimento do mercado nesta semana do que Radioactive. A letra soa como o despertar em um mundo pós-apocalíptico, em que algo invisível — porém fatal — paira no ar. Assim estão os investidores: contaminados …

Ler Conteúdo3 abr 2025, 9:55

Uncharted: a busca pelo ativo supremo

“People call it an insurance policy. I call it a very expensive insurance policy…”Jeremy Siegel “Greatness from small beginnings.” É esse o lema estampado no anel de Sir Francis Drake, que Nathan Drake carrega pendurado no pescoço ao longo de Uncharted. A série — tanto no jogo quanto no cinema — gira em torno da …

Ler Conteúdo20 mar 2025, 9:56

Escorregadio quando molhado

Escorregar no chão molhado é uma experiência quase inevitável ao longo da vida. Depois do primeiro tombo, algumas pessoas passam a ser mais cautelosas e reduzem bruscamente sua velocidade quando voltam a estar nessa situação; outros, por sua vez, não se importam e caem repetidas vezes. Por fim, há aqueles que aprendem a pisar no …

Ler Conteúdo12 mar 2025, 13:53

A dor do curto prazo

Depois de dois anos extremamente favoráveis para as ações americanas (as de tecnologia em especial), o sentimento positivo começou a ser posto à prova. Tal qual em outros ciclos, uma série de fatores exógenos ao setor foi responsável por deflagrar uma correção abrupta dos preços e forçar a mão dos investidores. Com o vento de …

Ler Conteúdo20 fev 2025, 9:38

O início de uma nova ERA

“— Papai, estava querendo saber mais sobre o Tiranossauro Rex e a vovó falou para procurar na Barsa…o que é isso?— Ah filho, isso é uma enciclopédia. É onde fazíamos nossas pesquisas quando éramos crianças! É um livro bem grande cheio de informações…— Eu sei papai… eu descobri rapidinho…— Você procurou no Google?— Hã? Não …

Ler Conteúdo23 jan 2025, 9:08

300 milhões de assinantes

Em meio a euforia provocada pelo início do governo Trump e a sua centena de ordens executivas — voltarei ao tema mais à frente —, a temporada de resultados trimestrais nas Bolsas americanas vem ganhando tração. E ontem, foi a vez da Netflix mostrar mais uma vez o poder do seu (renovado) modelo de negócios. …

Ler Conteúdo