Carta do Gestor

Carta Tech Select | Antecipando o Amanhã para Moldar o Presente

Constantemente, refletimos sobre as decisões de alocação em nossos fundos: será que fizemos uma boa escolha? Será que avaliamos de forma realista os riscos assumidos? Será que estamos preparados para reagir no momento adequado às movimentações do mercado? Não sabemos e, sejamos honestos, qualquer um que te afirme saber com muita convicção, de duas uma: ou é ingênuo, ou está tentando te enganar. A única certeza de quem se apoia em certezas é a falha.

Isso não implica em deixar que o acaso faça sozinho o seu trabalho – temos condição de, e devemos, nos antecipar a cenários que acreditamos serem os mais plausíveis para o futuro. Essa capacidade de antecipação realista é o que distingue aqueles que, de forma consistente, possuem os melhores resultados no mercado.

Falar de futuro pode parecer um exercício de intuição e fé apenas, mas na verdade é uma ciência bastante exata – se simplificarmos ao extremo, é como olhar uma sequência de pontos passados e tentar prever onde estará o próximo. Dito assim parece fácil, no entanto, a realidade é muito mais interessante do que uma reta traçada com precisão, especialmente porque na vida real os pontos não se conectam de forma tão previsível. Ainda assim, temos condição de traçar uma linha imaginária, assumindo que a distância entre os pontos futuros e essa nova linha – o erro da previsão – se comporta de acordo com uma distribuição conhecida, baseada nos erros do passado.

Sobre os erros, a antecipação realista não se intimida, ao contrário, abraça-os. São esses desvios – pequenos ou não – que nos forçam a revisar nossas concepções e reorientar as rotas. Não nos deixemos enganar: os pontos já existentes contam uma história do passado, mas o futuro é feito pela nossa reflexão sobre a forma como eles se conectam, e na confiança de que fizemos a conexão correta. Como diria Steve Jobs, em seu famoso discurso para uma turma de formandos em Stanford:

“… Você não pode conectar os pontos olhando para frente; você só pode conectá-los olhando para trás. Então você tem que confiar que os pontos de alguma forma se conectarão no seu futuro. Você tem que confiar em algo — seu instinto, destino, vida, karma, seja lá o que for.”

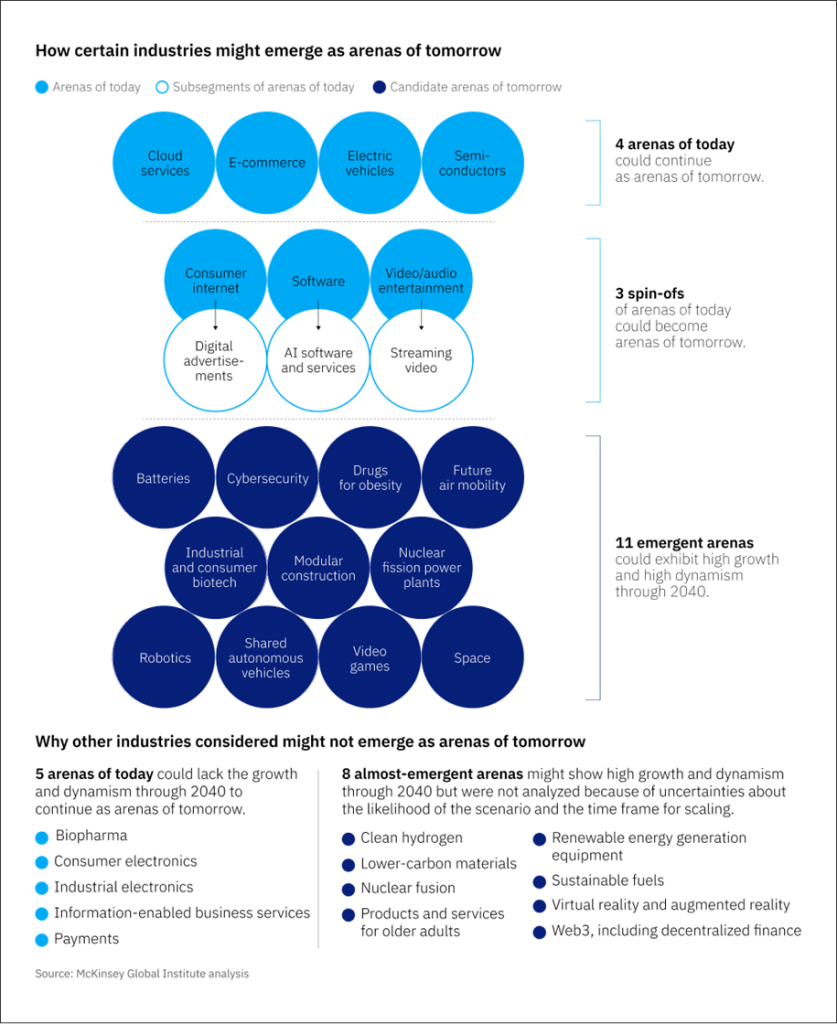

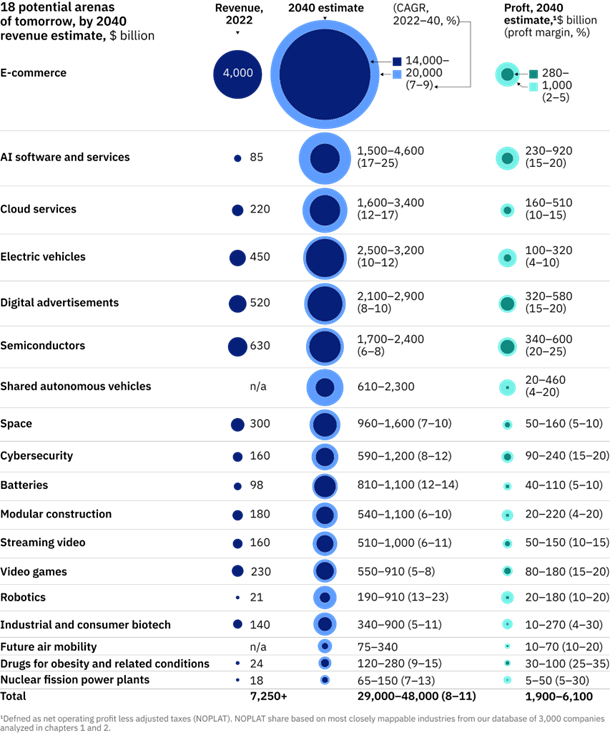

É nesse contexto que apresentamos um estudo recente conduzido pela McKinsey Global Institute (MGI), uma research independente e imparcial formada por sócios da consultoria. Intitulado “The Next Big Arenas of Competition”, ele parte da premissa de que existem 18 indústrias específicas da economia, chamadas de “Arenas de Competição”, que serão os canteiros de obra para a construção das maiores oportunidades de investimento do futuro. Estão posicionadas em mercados que vão experimentar mudanças dramáticas em suas estruturas competitivas e crescimento extraordinário – para se ter uma ideia, o estudo projeta que essas arenas irão movimentar entre US$28 a US$48 trilhões, cerca de 10% a 16% do PIB global.

Algumas delas já são familiares para nós, como E-commerce e Veículos Elétricos; outras ainda estão emergindo, como Robótica e Biotecnologia Avançada. O que todas têm em comum é seu potencial de gerar retornos excepcionais para investidores bem posicionados. Com efeito, vemos três oportunidades cruciais:

- Identificar previamente os segmentos com maior potencial de crescimento, permitindo um posicionamento estratégico antes que as oportunidades se tornem óbvias para o mercado;

- Compreender a dinâmica competitiva e nos antecipar a possíveis disruptores nestes segmentos, protegendo nossa carteira e aproveitando novas oportunidades de alocação conforme elas vão surgindo;

- E capitalizar sobre as tendências seculares que moldarão o desenvolvimento econômico global nas próximas décadas.

Nas próximas seções vamos mostrar os pontos que a MGI conectou para chegar a suas conclusões e quais são 18 arenas delineadas como as mais promissoras entre as demais.

Arenas de Competição: Um Olhar sobre os Mercados do Futuro

Em um campo de batalha altamente dinâmico e complexo, as empresas mais inovadoras do mundo competem para se manterem relevantes. Nesse intenso combate, aumentam a profundidade de seus fossos – os famosos moats de Warren Buffet – enquanto revolucionam setores inteiros da economia. É assim que podemos entender as “Arenas de Competição”, indústrias com características únicas que experimentam não só um crescimento extraordinário, mas uma competição efervescente que redefine constantemente os seus líderes.

Não estamos falando apenas de indústrias que crescem rapidamente. O que torna estas arenas verdadeiramente especiais é a velocidade e intensidade da competição dentro delas. É como uma corrida de Fórmula 1, onde as empresas estão constantemente ajustando suas estratégias, desenvolvendo novas tecnologias e modelos de negócios, e acelerando investimentos para ultrapassar os concorrentes e liderar o pelotão.

Para encontrar essas arenas a MGI analisou dados históricos – de 2005 à 2020 – das 3.000 maiores companhias do mundo. E os números encontrados são impressionantes: em 2005, as indústrias que se tornariam as arenas, geravam apenas 9% do lucro econômico global. Em 2019, esse número saltou para impressionantes 49%. Esta mudança dramática não é coincidência: representa uma transformação fundamental na maneira como o valor é criado na economia moderna.

A inovação é outro aspecto fundamental – em 2020, impressionantes 65% de todo o investimento em Pesquisa e Desenvolvimento (P&D) nos Estados Unidos foi direcionado para arenas e mercados adjacentes. Este foco em inovação significa que as empresas nestas áreas estão constantemente desenvolvendo novos produtos, serviços e modelos de negócio que podem revolucionar seus mercados.

O futuro, que se projeta no horizonte com seus fascinantes arranha-céus, é construído a partir do presente. Logo observar as arenas de competição da atualidade é como ver a movimentação em grandes canteiros de obra das construções vindouras – onde as próximas histórias de sucesso serão escritas e onde as maiores oportunidades de investimento provavelmente surgirão.

Os ingredientes essenciais para criar novas Arenas

Se queremos encontrar as grandes oportunidades de investimento futuro, precisamos identificar os elementos fundamentais que transformam uma indústria convencional em uma Arena Competitiva. Nesse sentido, a MGI destaca três ingredientes essenciais que, quando combinados, criam o ambiente perfeito para essa transformação.

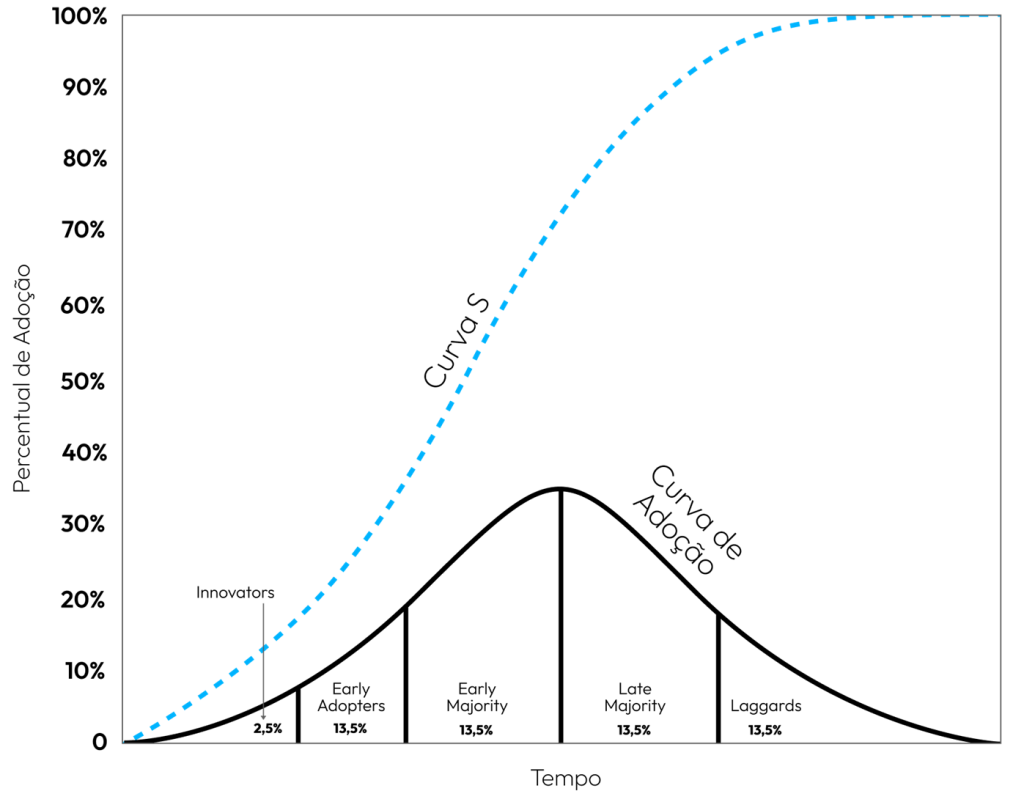

O primeiro deles é uma mudança tecnológica verdadeiramente transformadora – e aqui tomamos a liberdade de incluir os novos modelos de negócio. Não são apenas melhorias incrementais, mas transformações que redefinem completamente como desenvolvemos e consumimos produtos e serviços. Tome o E-commerce, por exemplo, que transformou irreversivelmente o varejo tradicional ou como o Streaming abriu novas possibilidades de entretenimento. Estas inovações seguem um padrão de maturação interessante: começam devagar, com os pioneiros de mercado – ou early adopters -, atingem um ponto de inflexão onde a adoção explode, e eventualmente se estabilizam – até que uma nova inovação comece o ciclo novamente (veja um pouco mais no próximo quadro Informativo).

O segundo é o ritmo progressivo de investimentos. Quando uma empresa investe em melhorar seu produto ou serviço, isso não apenas aumenta suas vendas, mas também fortalece sua posição competitiva, criando um ciclo virtuoso. Como exemplo, podemos citar os provedores de serviços em nuvem: gigantes como AWS, Microsoft e Alphabet investem bilhões em tecnologia para seus data centers, não apenas para crescer, mas para se manterem à frente da competição – é o que estamos vendo neste exato momento relativo aos investimentos de infra para IA. Este ambiente força todos os competidores a investirem continuamente, criando uma verdadeira corrida pela excelência – e amplificando suas vantagens competitivas perante aqueles que não fizerem esse movimento.

O terceiro e último ingrediente é tamanho do mercado endereçável – TAM – ou da sua perspectiva de crescimento. De nada adianta possuir tecnologia inovadora e capacidade de investimento se o mercado for limitado. Por isso, as Arenas mais competitivas do momento atual emergiram de mercados substanciais com alto potencial de expansão — como os de Pagamentos e Software — ou de mercados consolidados que são reinventados por novas categorias de produtos e serviços – como o Automotivo, transformado pelos Veículos Elétricos.

Quando esses três ingredientes se combinam, criam um ambiente de “competição escalável”, onde as empresas precisam inovar e investir constantemente para sobreviver. Mesmo gigantes, que parecem invulneráveis, enfrentam um cenário competitivo em constante mudança – veja nossa 3ª Carta Trimestral, onde falamos sobre a IBM. Para serem bem sucedidas e manterem relevantes, as competidoras devem se adaptar e se reinventar continuamente.

Curvas S e a difusão da Inovação

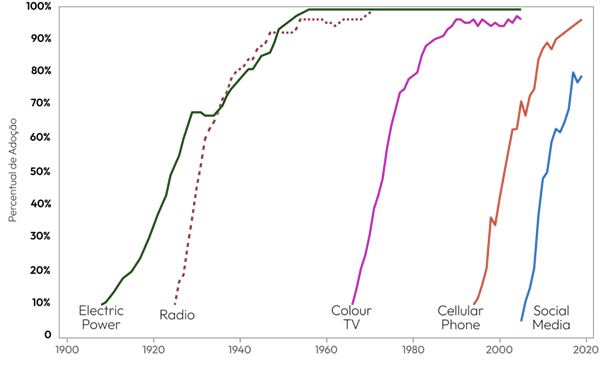

A difusão da inovação é um conceito central para compreender como novas ideias, tecnologias ou comportamentos se disseminam em uma sociedade. Everett M. Rogers, em sua obra fundamental “Diffusion of Innovations (1962)”, introduziu a ideia, ilustrando o processo pelo qual as inovações transitam da experimentação inicial até a adoção generalizada.

A curva S é uma representação visual dessa jornada, começando com uma adoção lenta pelos inovadores e adotantes iniciais. Esses grupos, geralmente tolerantes ao risco e visionários, são cruciais para iniciar o processo. Conforme a inovação ganha força, a adoção acelera rapidamente, impulsionada pela maioria inicial e tardia – segmentos que necessitam de mais evidências de sucesso antes de se comprometerem. Por fim, a curva se estabiliza quando os retardatários, tipicamente resistentes à mudança, adotam por último ou não adotam.

Rogers identificou diversos fatores que influenciam esse processo, como as vantagens percebidas da inovação, sua compatibilidade com valores existentes, sua simplicidade e a capacidade dos indivíduos de testar e observar seus resultados. Os canais de comunicação e o contexto social mais amplo também desempenham um papel significativo na determinação da velocidade com que uma ideia se propaga. Cada estágio de adoção requer diferentes estratégias para engajar grupos específicos, desde enfatizar a novidade para inovadores até demonstrar confiabilidade para adotantes mais cautelosos.

Enquanto Rogers estabeleceu as bases para compreender o processo de difusão da inovação, Clayton Christensen, em sua obra “The Innovator’s Dilemma (1997)”, expandiu essa compreensão ao oferecer uma perspectiva complementar focada nas inovações disruptivas. Essas inovações frequentemente começam em nichos de mercado com desempenho inferior aos produtos estabelecidos, mas evoluem rapidamente para desafiar os incumbentes. Christensen destaca como organizações estabelecidas frequentemente lutam com tais disrupções porque priorizam inovações sustentadoras que atendem à sua base de clientes existente. Essa tensão ressalta a importância de reconhecer como novas tecnologias seguem sua própria trajetória da curva “S”, frequentemente superando produtos tradicionais uma vez que atingem massa crítica.

Fonte: Our World in Data

Juntos, os insights de Rogers e Christensen proporcionam uma compreensão abrangente da dinâmica da inovação. O processo de difusão não se trata apenas da adoção de tecnologia, mas também de navegar pelos comportamentos sociais e forças de mercado. Ao reconhecer os padrões da curva “S” e compreender os desafios apresentados pelas inovações disruptivas, as organizações podem se posicionar melhor para promover o crescimento e se adaptar efetivamente às mudanças.

As 12 Arenas que Revolucionaram a Última Década

No período analisado pela MGI, doze indústrias se destacaram e redefiniram completamente o cenário econômico global – e seu crescimento exponencial foi responsável pela criação de alguns dos maiores cases de sucesso da nossa era, como Meta e Alphabet. A seguir comentamos brevemente a respeito de cada uma dessas arenas do presente.

Liderando esta revolução, temos a indústria de Software, que se transformou em um ecossistema dinâmico que permeia praticamente todos os aspectos de nossas vidas. Na sequência temos a de Internet de Consumo, que viveu uma transformação radical com a migração do uso do Desktop para o Mobile e propiciou o surgimento de gigantes como Meta e Shopify.

A de E-commerce redefiniu completamente o varejo global, com a Amazon liderando e norteando toda a indústria, mudando a maneira como compramos. Em paralelo, a indústria de eletrônicos de Consumo surfou na onda do mobile, com smartphones se tornando parte indispensável do nosso cotidiano.

Na área de saúde, a indústria Biofarmacêutica experimentou avanços sem precedentes, impulsionada por descobertas inovadoras em biotecnologia e mudanças no modelo de negócios tradicional. A de Eletrônica Industrial, por sua vez, foi impulsionada pela crescente demanda por automação e digitalização dos processos produtivos.

Em Pagamentos vivemos uma verdadeira explosão Cambriana com a ascensão das fintechs, que mostraram novas formas de se fazer negócios em um setor tão tradicional, enquanto a indústria de Entretenimento de Vídeo e Áudio foi completamente transformada pelo Streaming. É claro que não podemos deixar de falar dos Serviços em Cloud, que emergiram como uma tendência secular, transformando completamente a maneira como as companhias escalam e operam globalmente.

Para completar este grupo seleto temos outras três indústrias: a de Veículos Elétricos, que representa a evolução natural da indústria automotiva; a de Serviços Empresariais Habilitados por Informação, impulsionada pela demanda em larga escala por consultoria especializada e serviços de TI; e, não menos importante, a indústria de Semicondutores, que se tornou estratégica para a manutenção da soberania das forças dominantes, e suprem praticamente todas as outras indústrias, desde smartphones, a equipamentos na área da saúde, até veículos autônomos.

“Em 2005, as arenas geraram menos de 10 por cento do lucro econômico global total. Em 2019, elas representaram metade do total.”

Por trás de todas essas transformações, a MGI destaca a presença de uma forte tendência secular, que segue em franca ascensão e ainda continuará moldando as arenas do futuro – a Digitalização (saiba mais no próximo quadro Informativo).

Como a Digitalização Moldou as Arenas de Hoje

Se engana quem pensa que o impacto da digitalização na economia global está confinado às transformações dos processos analógicos para digitais. Ele vai muito além, pois criou um ambiente único que foi terreno fértil para as maiores oportunidades de investimento das últimas décadas. Vamos olhar para três elementos fundamentais para entendermos melhor como isso se deu:

O primeiro é como a digitalização catalisou mudanças revolucionárias em tecnologia e modelos de negócio. Pense em como a Amazon transformou o varejo ou como a Netflix revolucionou o entretenimento. Não foram apenas melhorias incrementais – foram mudanças fundamentais que redefiniram completamente setores inteiros da economia.

O segundo elemento é ainda mais fascinante: a digitalização criou modelos de negócio que se beneficiam de investimentos contínuos e crescentes. Quanto mais uma empresa investe em sua plataforma digital, mais forte ela se torna. É um ciclo virtuoso alimentado por dois fatores poderosos: efeitos de rede e modelos de negócio baseados em software.

O terceiro elemento é a expansão sem precedentes dos mercados endereçáveis. A internet eliminou barreiras geográficas, permitindo que empresas alcancem clientes em qualquer lugar do mundo. Além disso, a conveniência e acessibilidade dos serviços digitais expandiram drasticamente a demanda em diversos setores.

Entender esta tendência secular é crucial para compreender o futuro. As empresas que melhor aproveitaram a força da digitalização não apenas cresceram rapidamente, mas também construíram vantagens competitivas duradouras. São estas empresas que continuam liderando a transformação digital e gerando retornos extraordinários para seus investidores.

O futuro promete ser ainda mais interessante, com novas ondas de digitalização criando oportunidades em setores como inteligência artificial, biotecnologia e mobilidade autônoma. Para capturar essas oportunidades, precisamos estar atentos não apenas às tecnologias em si, mas também a como elas podem criar novos modelos de negócio e expandir mercados.

Os Efeitos de Rede – mencionado por Hamilton W. Helmer em seu livro 7 Powers: The Foundations of Business Strategy – são particularmente interessantes para investidores. Quando uma plataforma digital cresce, ela se torna mais valiosa para todos os usuários, criando uma vantagem competitiva que se retroalimenta. Pense no Mercado Livre: quanto mais vendedores entram na plataforma, mais atrativa ela se torna para compradores, e vice-versa.

Os modelos de negócio baseados em software têm outra característica única: custos variáveis baixíssimos. Uma vez desenvolvido um produto digital, o custo para servir um cliente adicional é próximo de zero. Isso permite que empresas escalem rapidamente e invistam pesadamente em inovação, já que as melhorias podem ser distribuídas instantaneamente para toda a base de usuários.

As 18 Arenas do Futuro

Assim como a digitalização foi a grande força por trás das transformações das últimas duas décadas, a MGI destaca que as próximas Arenas Competitivas serão moldadas por quatro mega-forças: a continuação da digitalização, inovações no mundo físico, transição energética global e prosperidade econômica com uma população ainda em crescimento.

Dessas quatro megatendências derivam-se 18 Arenas, que podem responder por até 16% do PIB global no futuro, representando de 18% a 34% do crescimento econômico total. Como já exposto anteriormente, essas arenas podem alcançar receitas anuais entre US$ 29 trilhões e US$ 48 trilhões até 2040, a uma taxa composta de crescimento anual (CAGR) de 8% a 11%.

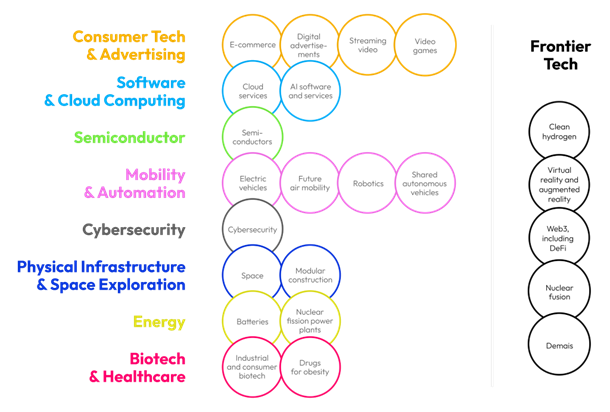

Pela forma como foram formadas, dividem-se em três categorias:

- Atuais: arenas já consolidadas que devem manter alto crescimento e dinamismo, assegurando sua relevância futura. São indústrias que continuam em rápida ascensão na curva de adoção de mercado, impulsionadas pela digitalização contínua e avanços tecnológicos que transformam o mundo físico.

- Derivadas: subsegmentos de indústrias existentes com potencial para crescer em escala e dinamismo, tornando-se arenas independentes. Surgiram de inovações tecnológicas e mudanças nos modelos de negócios tradicionais, criando trajetórias próprias de crescimento;

- Emergentes: novas indústrias que estão nos estágios iniciais ou intermediários de sua evolução. Ganharam força graças a avanços tecnológicos, mudanças nos hábitos dos consumidores e grandes transformações globais, mostrando sinais claros de consolidação como novas arenas.

Estima-se que essas indústrias possam gerar lucros expressivos, variando entre US$ 1,9 trilhões e US$ 6,1 trilhões até 2040. Além disso, já concentram cerca de um terço do capital de risco investido globalmente nos últimos anos. Para os investidores, essas “Arenas do Futuro” apresentam uma oportunidade única, combinando um crescimento econômico acelerado com um impacto transformador na sociedade.

Embora as indústrias mais promissoras tenham sido analisadas em maior profundidade, é igualmente importante considerar as suas perspectivas da MGI sobre as demais. Nesse sentido, as categorias abaixo oferecem uma visão valiosa sobre indústrias que podem apresentar desafios ou oportunidades surpreendentes:

- Em Transição: ainda que tenham experimentado um crescimento robusto nas últimas décadas, estas indústrias agora estão entrando em uma fase de maturação. Continuam relevantes, mas sua capacidade de gerar inovação disruptiva e crescimento está diminuindo. A transição de uma fase de expansão para uma de acomodação é natural e, para nós, representa a necessidade de ajustar estratégias, já que o potencial dessas indústrias tende a diminuir.

- Quase-Emergentes: Indústrias com alto dinamismo em que as condições atuais não oferecem dados suficientes para prever seu futuro de forma razoável. Sua grande imprevisibilidade decorre de fatores como saltos tecnológicos, transformações sociais ou crises globais, que tendem a gerar caminhos totalmente inesperados.

“As 18 potenciais Arenas do futuro incluem indústrias atuais, derivadas e emergentes.”

Fonte: McKinsey Global Institute.

Abraçando o Futuro e Investindo no Poder Transformador da Tecnologia

As perspectivas apresentadas pela McKinsey Global Institute traçam um panorama realista do futuro, destacando a relevância de 18 arenas para a sua construção. Impulsionadas por avanços tecnológicos rápidos e tendências seculares globais, elas estão prontas para redefinir o cenário econômico mundial e, para aqueles que buscam aproveitar o imenso potencial da inovação tecnológica e estiverem bem posicionados, trazer ganhos substanciais.

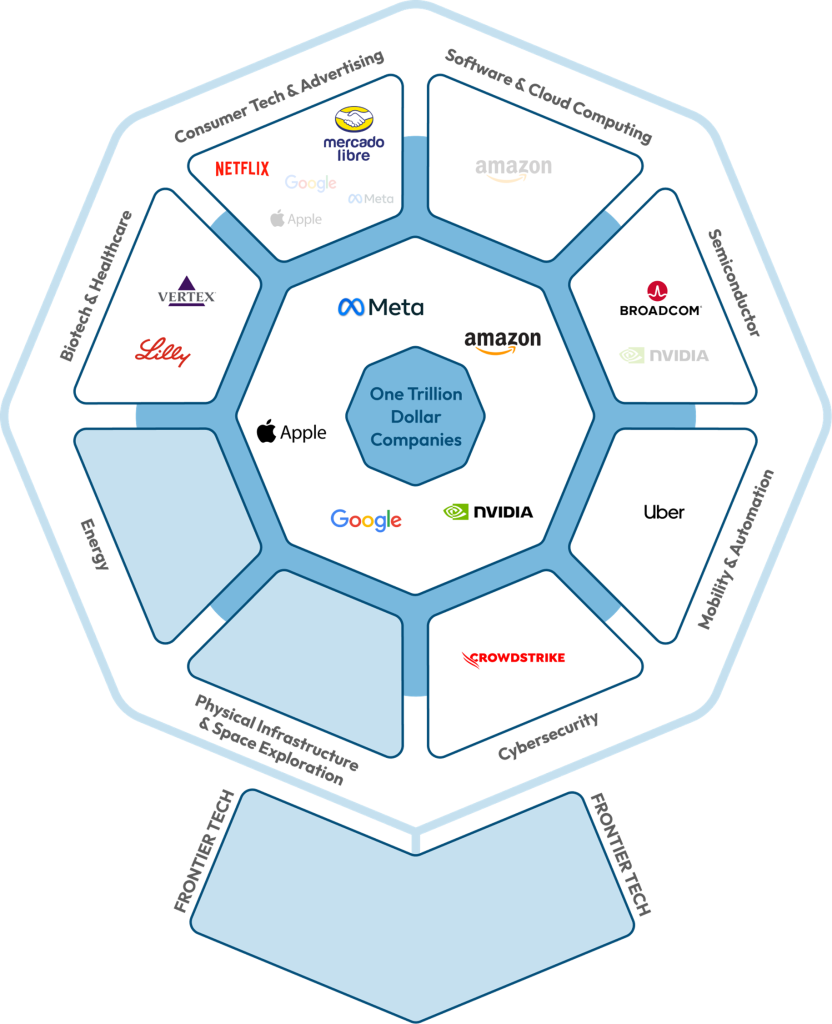

Tendo como base essas perspectivas, vimos a oportunidade de fazer alguns ajustes na segmentação da nossa carteira, inclusive, prevendo as participações de futuras teses alinhadas às 18 arenas destacadas. A seguir, apresentaremos cada um desses macro segmentos e as arenas com os quais se relaciona.

Consumer Tech & Advertising

Arenas: Ecommerce, Digital Advertisements, Video Games, Streaming Video

TAM Potencial: US$ 24, 8 Trilhões

O segmento de Consumer Tech & Advertising representa uma das maiores forças transformadoras da economia global, não apenas moldando a maneira como consumimos, mas também redefinindo os limites do entretenimento e da interação social. As áreas que o compõe têm experimentado crescimento exponencial, com um impacto profundo nos mercados e no comportamento dos consumidores.

O Ecommerce, por exemplo, expandiu-se de uma participação de 0,1% da receita global em 2005 para impressionantes 2,4% em 2020, com uma receita total de US$ 890 bilhões. Esse crescimento tem sido impulsionado por gigantes como Amazon, Alibaba e JD.com, que juntos foram responsáveis por 64% do aumento da capitalização de mercado nesse setor, que hoje atinge US$ 3,3 trilhões. Além disso, mercados emergentes, como o Sudeste Asiático e a América Latina, oferecem um potencial significativo de expansão, com taxas de crescimento anuais superiores a 15% em algumas regiões.

Já a Publicidade Digital consolidou sua posição como o principal meio de alcance do consumidor, com um mercado avaliado em US$ 520 bilhões em 2022 e uma projeção de atingir entre US$ 2,1 trilhões e US$ 2,9 trilhões em receita até 2040. O avanço de ferramentas de análise preditiva e machine learning possibilitou campanhas extremamente personalizadas, resultando em taxas de conversão superiores às da publicidade tradicional. Além disso, a popularidade crescente de novos formatos, como vídeos curtos e realidade aumentada, cria experiências mais imersivas e envolventes, especialmente entre as gerações mais jovens. Com a publicidade programática ganhando terreno e representando cerca de 85% de todos os anúncios digitais, empresas como Google, Meta e TikTok continuam a liderar a revolução no setor.

O mercado de Videogames também apresenta números impressionantes, com uma previsão de alcançar entre US$ 550 bilhões e US$ 910 bilhões até 2040. Desde 2022, o setor já movimentava US$ 230 bilhões, graças à expansão do modelo de assinaturas e de compras dentro dos jogos, que geram fluxos de receita recorrentes. A audiência de esportes eletrônicos, que ultrapassou os 500 milhões de espectadores globais em 2023, continua a crescer, atraindo patrocínios e investimentos significativos. Além disso, os videogames estão no epicentro da convergência tecnológica que molda o futuro do metaverso, com plataformas como Fortnite e Roblox liderando o caminho.

Por fim, o Streaming de vídeo, que foi avaliado em US$ 160 bilhões em 2022, deverá atingir receitas de até US$ 1 trilhão até 2040. Empresas como Netflix, Disney+ e Amazon Prime Video investem bilhões anualmente na criação de conteúdo exclusivo, disputando a atenção de uma base de assinantes global que ultrapassará os 2 bilhões em poucos anos. Produções locais estão se tornando cada vez mais estratégicas para atrair novos mercados, enquanto avanços tecnológicos como streaming em 8K e tecnologias de compressão estão permitindo que o conteúdo seja acessível a uma maior diversidade de dispositivos. Modelos híbridos de monetização, que combinam assinaturas com publicidade (conhecidos como AVOD), estão emergindo como uma forma promissora de diversificar as fontes de receita e atingir consumidores em diferentes faixas de poder aquisitivo.

O crescimento de Consumer Tech & Advertising é impressionante, mas não sem desafios. A saturação dos mercados mais maduros intensifica a competição, enquanto questões regulatórias e preocupações com privacidade de dados exigem estratégias mais sofisticadas e transparentes. Ainda assim, seu potencial de criação de valor é inegável, com o segmento como um todo com potencial para gerar mais de US$ 20 trilhões em receitas até 2040. Investir nesse segmento é apostar na interseção entre tecnologia, criatividade e comportamento humano, com retornos que podem transformar não apenas empresas, mas também o modo como vivemos e consumimos.

Software & Cloud Computing

Arenas: AI Software and Services, Cloud Services

TAM Potencial: US$ 8,0 Trilhões

O segmento de Software & Cloud Computing está no epicentro da transformação digital que redefine a economia global. Este setor, composto pelas arenas de software baseado em inteligência artificial e serviços de nuvem, experimenta um crescimento sem precedentes, impulsionado pela crescente adoção de tecnologias digitais em empresas de todos os setores. Em 2022, o mercado de inteligência artificial (IA) já gerava US$ 85 bilhões em receitas, e projeções indicam que esse número pode saltar para algo entre US$ 1,5 trilhão e US$ 4,6 trilhões até 2040, representando uma taxa de crescimento anual composta (CAGR) de 17% a 25%. Paralelamente, os serviços de nuvem, que já alcançaram um volume de negócios de US$ 220 bilhões em 2022, têm a previsão de atingir entre US$ 1,6 trilhão e US$ 3,4 trilhões no mesmo período, com CAGR estimada entre 12% e 17%.

O Software baseado em IA está transformando indústrias inteiras, desde a manufatura até os serviços financeiros, ao permitir soluções preditivas, automação e otimização de processos em escala. Empresas como OpenAI, Microsoft e Google estão na vanguarda dessa revolução, desenvolvendo ferramentas que aumentam a produtividade e revolucionam a tomada de decisões. Um exemplo claro é o uso de modelos de linguagem generativa, que já estão integrados em plataformas de atendimento ao cliente e suporte técnico, economizando bilhões em custos operacionais. O impacto desse tipo de tecnologia é amplificado por sua escalabilidade e pela queda nos custos de processamento, que viabilizam sua adoção em massa.

Os Serviços de nuvem, por sua vez, são a infraestrutura essencial que sustenta a transformação digital. A crescente migração de empresas para a nuvem pública e híbrida tem sido um dos principais motores de crescimento, com gigantes como Amazon Web Services, Microsoft Azure e Google Cloud dominando o mercado. O avanço em tecnologias como contêineres, Kubernetes e computação serverless está permitindo que as empresas operem com maior eficiência e flexibilidade. Além disso, o surgimento de soluções de nuvem específicas por setor, como saúde e serviços financeiros, está expandindo ainda mais o mercado. Em 2023, estima-se que mais de 60% das cargas de trabalho corporativas já operavam em ambientes baseados na nuvem, um número que deve ultrapassar 85% até 2030.

O impacto econômico de Software & Cloud Computing vai além das receitas diretas. Esses mercados habilitam novas arenas e setores adjacentes, como internet das coisas (IoT), fintechs e plataformas de saúde digital, criando um efeito de rede que impulsiona a inovação global. Um exemplo é o impacto da IA em análises preditivas no setor de saúde, que, segundo estimativas, pode gerar uma economia global de US$ 300 bilhões por ano ao reduzir diagnósticos errados e otimizar tratamentos.

Sobre os desafios do segmento, temos questões relacionadas à soberania de dados e regulação governamental, que estão aumentando, especialmente à medida que países buscam maior controle sobre dados sensíveis e infraestrutura digital. Além disso, a escalada no consumo de energia associado ao processamento e armazenamento em nuvem levanta preocupações sobre sustentabilidade, exigindo inovações em eficiência energética e computação verde.

Com receitas combinadas projetadas para alcançar entre US$ 3,1 trilhões e US$ 8 trilhões até 2040, o segmento de Software & Cloud Computing representa uma das oportunidades mais robustas de criação de valor. À medida que empresas de todos os tamanhos e setores continuam a adotar essas tecnologias como pilares de suas operações, a demanda por inovação e escalabilidade continuará a impulsionar o mercado.

Semiconductor

Arena: Semiconductor

TAM Potencial: US$ 2,4 Trilhões

O segmento de semicondutores é o alicerce sobre o qual se constrói a revolução tecnológica global. Essenciais para dispositivos modernos, desde smartphones e veículos elétricos até supercomputadores e infraestrutura de inteligência artificial, os semicondutores representam um dos mercados mais estratégicos e dinâmicos da economia global. Em 2022, a receita global do setor foi estimada em US$ 630 bilhões, e as projeções indicam que este valor pode alcançar entre US$ 1,7 trilhão e US$ 2,4 trilhões até 2040, com uma taxa de crescimento anual composta (CAGR) de 6% a 8%.

O crescimento do mercado é impulsionado por inovações tecnológicas que atendem a demandas cada vez mais sofisticadas. A disseminação de dispositivos conectados e aplicações de inteligência artificial exigem chips mais rápidos e eficientes, enquanto avanços em computação de alto desempenho e veículos autônomos impulsionam a necessidade de processadores especializados. A Nvidia, líder em unidades de processamento gráfico (GPUs), viu seu valor de mercado disparar nos últimos anos, graças à explosão da demanda por chips otimizados para inteligência artificial. Em 2024, o segmento de Semicondutores experimentou uma “reorganização” de mercado, com taxas de dinamismo acima de 80%, impulsionadas pela inovação e pela corrida entre players por tecnologias de ponta.

O segmento também está no centro das disputas geopolíticas globais. Estados Unidos, China, Coreia do Sul e Taiwan competem ferozmente pelo controle de cadeias de suprimentos críticas e pela liderança tecnológica. Empresas como TSMC, Samsung e Intel estão investindo bilhões em novas fábricas e em pesquisa e desenvolvimento (P&D) para manter sua competitividade. Somente em 2023, a TSMC anunciou planos para investir mais de US$ 40 bilhões na construção de fábricas em Taiwan e nos Estados Unidos, visando atender à crescente demanda global e reforçar sua posição estratégica.

Além disso, o avanço em tecnologias de fabricação, como a litografia ultravioleta extrema (EUV), permite a produção de chips menores e mais potentes, essencial para atender às necessidades de dispositivos cada vez mais compactos e eficientes em termos energéticos. A demanda por semicondutores utilizados em veículos elétricos e sistemas de armazenamento de energia também está em alta, com estimativas indicando que até 2030 os veículos elétricos representarão cerca de 15% da demanda global por semicondutores, contra 6% em 2022.

Relativo aos desafios, podemos citar a complexidade das cadeias de suprimentos globais e a dependência de poucos países para a produção de componentes-chave, que tornam a indústria vulnerável a interrupções, como demonstrado pela crise de chips de 2021. Além disso, os altos custos de capital para pesquisa e desenvolvimento, que já excedem US$ 50 bilhões anuais em empresas líderes, criam barreiras significativas para novos entrantes.

Mesmo com esses desafios, a indústria de semicondutores não deixará de ser relevante. A capacidade de alavancar avanços tecnológicos e responder rapidamente às mudanças na demanda é essencial para o sucesso neste segmento. Com um impacto econômico projetado que pode ultrapassar US$ 2 trilhões até 2040, investir em semicondutores é participar de uma das maiores forças motrizes da era digital. A combinação de demanda crescente, inovação acelerada e relevância estratégica torna este segmento uma oportunidade indispensável para investidores.

Mobility & Automation

Arenas: Future Air Mobility, Robotics, Shared Autonomous Vehicles, Electric Vehicles

TAM Potencial: US$ 6,75 Trilhões

O segmento de Mobility & Automation está redefinindo a maneira como nos deslocamos, fabricamos e interagimos com o mundo ao nosso redor. Com arenas como mobilidade aérea do futuro, robótica, veículos autônomos compartilhados e veículos elétricos, este setor combina inovação tecnológica com tendências globais de sustentabilidade e urbanização. Em 2022, a receita combinada dessas arenas já ultrapassava os US$ 500 bilhões, e as projeções indicam que o mercado pode alcançar entre US$ 4 trilhões e US$ 6 trilhões até 2040, com taxas de crescimento anual que chegam a 20% em algumas sub-áreas.

A Mobilidade elétrica, liderada por empresas como Tesla, BYD e GM, continua a crescer em ritmo acelerado. A penetração global de veículos elétricos (EVs) saltou de menos de 1% do mercado automotivo em 2015 para 14% em 2023, e espera-se que atinja mais de 50% até 2040. A receita do segmento de EVs, estimada em US$ 450 bilhões em 2022, pode superar os US$ 3 trilhões até o final da década, à medida que avanços em baterias e economia de escala tornam os EVs acessíveis a uma base maior de consumidores.

Além disso, a adoção de Veículos autônomos compartilhados está começando a emergir como um modelo sustentável e eficiente, com empresas como Waymo, Cruise e Baidu liderando testes em cidades de ponta. Estima-se que, até 2040, o mercado de mobilidade autônoma compartilhada alcance até US$ 2,3 trilhões em receitas, revolucionando a logística urbana e o transporte pessoal.

A Robótica também desempenha um papel crucial no setor de automação, com aplicações que vão desde a manufatura até serviços de saúde. A receita global da indústria de robótica, que era de aproximadamente US$ 21 bilhões em 2022, deve crescer exponencialmente, atingindo até US$ 910 bilhões até 2040. Robôs industriais estão se tornando padrão em fábricas ao redor do mundo, enquanto robôs de serviço, como sistemas de entrega e companhias domésticas, estão ganhando popularidade. A crescente automação é impulsionada pela necessidade de aumentar a eficiência, reduzir custos e mitigar os desafios da escassez de mão de obra em mercados desenvolvidos.

Por sua vez, a Mobilidade Aérea Urbana promete um futuro onde drones e veículos de decolagem e aterrissagem vertical elétrica (eVTOLs) transformam o transporte. Empresas como Joby Aviation, Archer e EHang estão liderando a corrida para comercializar essas tecnologias, com estimativas de que a receita do setor alcance até US$ 340 bilhões em 2040. Este segmento tem potencial para mitigar congestionamentos urbanos, oferecer novas soluções logísticas e criar modelos completamente novos de transporte regional.

Quando pensamos em desafios, regulamentações e questões de segurança são barreiras críticas, especialmente no caso de veículos autônomos e mobilidade aérea. Além disso, a infraestrutura existente em muitas regiões precisa ser significativamente atualizada para acomodar esses avanços, o que exige investimentos bilionários e parcerias público-privadas. A complexidade tecnológica e os altos custos iniciais também representam barreiras para novas empresas entrarem no mercado, consolidando o domínio de players já estabelecidos.

Mesmo assim, as perspectivas para o segmento, que é uma convergência de sustentabilidade, inovação tecnológica e urbanização, são extraordinárias. Com um impacto potencial que pode ultrapassar US$ 6 trilhões em receitas até 2040, Mobility & Automation não apenas transformará indústrias inteiras, mas também mudará profundamente a maneira como vivemos e trabalhamos.

Cybersecurity

Arena: Cybersecurity

TAM Potencial: US$ 1,2 Trilhões

O segmento de Cybersecurity está no centro das preocupações de governos, empresas e indivíduos em um mundo cada vez mais conectado. Com a explosão no volume de dados, o avanço das tecnologias digitais e o aumento das ameaças cibernéticas, a cibersegurança tornou-se um dos mercados mais críticos da economia global. Em 2022, o setor movimentou cerca de US$ 160 bilhões, e as projeções indicam que esse número pode crescer para entre US$ 590 bilhões e US$ 1,2 trilhão até 2040, com uma taxa de crescimento anual composta (CAGR) de 8% a 12%.

O aumento da superfície de ataque cibernético é alimentado por tendências como a adoção em massa da nuvem, a Internet das Coisas (IoT) e a expansão do trabalho remoto. Somente em 2023, mais de 70% das organizações globais relataram incidentes cibernéticos significativos, enquanto os custos médios de uma violação de dados ultrapassaram US$ 4,5 milhões por caso, segundo estimativas da IBM. Diante desse cenário, empresas como Palo Alto Networks, CrowdStrike e Fortinet lideram o mercado, fornecendo soluções inovadoras baseadas em inteligência artificial para detecção de ameaças em tempo real e automação de respostas.

Uma área de destaque dentro do segmento é a segurança para ambientes em nuvem, que representava cerca de 40% do mercado total de cibersegurança em 2022. À medida que empresas transferem cargas críticas de trabalho para a nuvem, a demanda por soluções que protejam dados e operações contra ataques sofisticados, como ransomware e acessos não autorizados, deve crescer exponencialmente. Estima-se que esse subsegmento sozinho possa ultrapassar US$ 400 bilhões em receita até 2040.

A segurança para dispositivos IoT também emerge como um desafio e uma oportunidade. Com mais de 15 bilhões de dispositivos conectados globalmente em 2023, e previsões de que esse número ultrapassará 30 bilhões até 2030, o risco de violações em larga escala aumenta substancialmente. Tecnologias que protegem desde wearables até redes industriais estão se tornando fundamentais para mitigar esses riscos, representando um dos principais focos de inovação no setor.

Além do mercado empresarial, a demanda por Cibersegurança no setor governamental está em alta, impulsionada por crescentes tensões geopolíticas e ameaças à infraestrutura crítica. Governos estão intensificando investimentos para proteger sistemas de energia, comunicações e transporte contra ataques que podem causar interrupções em larga escala. Apenas nos Estados Unidos, o orçamento de cibersegurança federal superou US$ 15 bilhões em 2023, e a expectativa é de que continue crescendo em linha com as ameaças.

Apesar do rápido crescimento, o setor de cibersegurança enfrenta desafios importantes. A escassez de talentos qualificados é um dos principais gargalos, com uma estimativa de 3,4 milhões de vagas não preenchidas em 2022. Além disso, a evolução constante das táticas de ataque exige inovação contínua e investimentos maciços em pesquisa e desenvolvimento, que superaram US$ 25 bilhões em 2023 entre as principais empresas do setor.

Mesmo com esses desafios, proteger os ativos digitais do mundo é um imperativo estratégico, o que reforça a importância do segmento de Cybersecurity. Com projeções de receita que podem ultrapassar US$ 1 trilhão até 2040, o segmento oferece oportunidades robustas para investidores que buscam participar da próxima onda de inovação tecnológica.

Physical Infrastructure & Space Exploration

Arenas: Modular Construction, Space

TAM Potencial: US$ 2,7 Trilhões

O segmento de Physical Infrastructure & Space Exploration está revolucionando como construímos e exploramos novos horizontes. Com arenas como construção modular e exploração espacial, este setor une inovação tecnológica e mudanças estruturais para enfrentar os desafios globais de urbanização, sustentabilidade e exploração além do nosso planeta. Em 2022, a receita combinada dessas arenas foi estimada em cerca de US$ 480 bilhões, com projeções que podem elevar esse valor para até US$ 2,7 trilhões até 2040, impulsionado por uma taxa de crescimento anual composta (CAGR) entre 7% e 10%.

A Construção Modular está no centro da transformação da infraestrutura física. Este método, que envolve a fabricação de módulos em fábricas para montagem final no local, reduz custos, tempos de construção e desperdício. Em 2022, o mercado global de construção modular movimentou aproximadamente US$ 180 bilhões, com expectativas de crescimento para mais de US$ 1 trilhão até 2040. Essa solução se torna essencial diante da necessidade de habitações acessíveis e infraestruturas resilientes, especialmente em regiões de rápido crescimento urbano na Ásia e na África. Grandes empresas como Katerra e Broad Sustainable Building estão liderando o setor, desenvolvendo tecnologias que aumentam a eficiência e reduzem o impacto ambiental.

A Exploração Espacial, por sua vez, está vivenciando um renascimento graças à participação crescente de empresas privadas. Este mercado, avaliado em cerca de US$ 300 bilhões em 2022, deve atingir até US$ 1,6 trilhão até 2040. A redução nos custos de lançamento, impulsionada por inovações como foguetes reutilizáveis da SpaceX, está democratizando o acesso ao espaço. Além disso, as constelações de satélites de baixa órbita, lideradas por empresas como SpaceX e OneWeb, estão criando novos mercados de telecomunicações e conectividade global, com estimativas de que os serviços de internet por satélite movimentem mais de US$ 100 bilhões anualmente até 2030.

O turismo espacial e as missões de exploração científica também estão se expandindo. Empresas como Blue Origin e Virgin Galactic estão avançando no desenvolvimento de viagens comerciais suborbitais, enquanto missões a Marte e além estão se tornando mais viáveis, com a NASA e parceiros comerciais investindo bilhões em tecnologias de propulsão avançada. Além disso, a mineração espacial surge como uma possibilidade intrigante, com asteroides contendo trilhões de dólares em metais raros, como platina e ouro, que poderiam transformar as economias terrestres e suportar operações fora do planeta.

As oportunidades são robustas, assim como os seus desafios. A construção modular, por exemplo, ainda lida com resistência em mercados maduros, onde métodos tradicionais permanecem predominantes. Já na exploração espacial, as altas barreiras de entrada, como custos de R&D que excedem bilhões de dólares, e os riscos associados às missões continuam sendo obstáculos. Questões regulatórias, como a governança do espaço exterior e direitos de mineração em corpos celestes, também permanecem sem resolução, potencialmente atrasando avanços no setor.

Em conclusão, a integração entre inovação tecnológica e a exploração de novos mercados tem o potencial de revolucionar a infraestrutura global e ampliar as fronteiras da humanidade. Com receitas projetadas para superar US$ 2 trilhões até 2040, Physical Infrastructure & Space Exploration é um segmento que não apenas redefine o que é possível no planeta Terra, mas também nos convida a imaginar e construir um futuro além das estrelas.

Energy

Arenas: Batteries, Nuclear Fission Power Plants

TAM Potencial: US$ 1,25 Trilhões

O segmento de Energy está passando por uma revolução profunda, impulsionado pela crescente demanda por soluções sustentáveis e pelo avanço de tecnologias inovadoras. Dentro desse contexto, as arenas de baterias e usinas nucleares de fissão estão posicionadas para desempenhar papéis cruciais na transição energética global. Em 2022, a receita combinada dessas arenas foi estimada em cerca de US$ 116 bilhões, com projeções indicando um crescimento para até US$ 1,25 trilhão até 2040, representando uma taxa de crescimento anual composta (CAGR) entre 7% e 13%.

O mercado de Baterias, avaliado em cerca de US$ 98 bilhões em 2022, é um dos pilares da transformação energética. Com a crescente adoção de veículos elétricos (EVs) e a necessidade de armazenamento de energia para fontes renováveis, a demanda por baterias de íon-lítio e tecnologias avançadas continua a crescer rapidamente. Estima-se que o mercado de baterias possa atingir entre US$ 810 bilhões e US$ 1,1 trilhão até 2040. Empresas como CATL, Tesla e LG Chem lideram a inovação, desenvolvendo baterias com maior densidade energética, ciclos de vida prolongados e custos reduzidos. O custo das baterias caiu mais de 85% desde 2010, tornando os veículos elétricos cada vez mais acessíveis e competitivos com motores de combustão interna.

Além dos veículos elétricos, a demanda por armazenamento estacionário de energia, essencial para integrar fontes intermitentes como solar e eólica, está se expandindo rapidamente. Sistemas de baterias em grande escala estão sendo adotados para estabilizar redes elétricas, com projeções indicando que o mercado de armazenamento estacionário possa superar US$ 200 bilhões até 2035. Essa tendência é apoiada por políticas governamentais favoráveis e metas globais de neutralidade de carbono.

A Energia Nuclear, por sua vez, está ressurgindo como uma solução crítica para fornecer eletricidade limpa e confiável em larga escala. Usinas nucleares de fissão, que já contribuem com cerca de 10% da geração elétrica global, estão recebendo renovado interesse, especialmente em regiões que buscam reduzir a dependência de combustíveis fósseis. Em 2022, a receita desse segmento foi estimada em US$ 18 bilhões, com previsões de crescimento para até US$ 150 bilhões até 2040, impulsionado por avanços em reatores de última geração, como os pequenos reatores modulares (SMRs). Essas tecnologias prometem maior segurança, custos operacionais reduzidos e uma pegada ambiental minimizada, posicionando a energia nuclear como um componente vital da matriz energética global.

Em relação aos desafios do segmento, podemos fazer as seguintes considerações. A produção de baterias depende fortemente de materiais como lítio, níquel e cobalto, cuja extração e refino apresentam riscos ambientais e sociais. A volatilidade nos preços dessas commodities também pode afetar a cadeia de suprimentos. Já na energia nuclear, os altos custos iniciais de construção e a resistência política e social em algumas regiões representam barreiras significativas. Questões relacionadas ao descarte de resíduos nucleares e à segurança operacional continuam a exigir atenção e inovação.

Ainda assim, as oportunidades no segmento de Energy são extraordinárias. Com políticas globais cada vez mais alinhadas à descarbonização e investimentos significativos em pesquisa e desenvolvimento, o setor está preparado para moldar o futuro da energia. As receitas projetadas, que podem ultrapassar US$ 1 trilhão até 2040, refletem não apenas o crescimento do mercado, mas também a importância estratégica dessas arenas para a sustentabilidade e a segurança energética globais.

Biotech & Healthcare

Arenas: Drugs for Obesity, Industrial and Consumer Biotech

TAM Potencial: US$ 1,18 Trilhões

O segmento de Biotech & Healthcare está no centro de uma transformação que combina avanços científicos e mudanças nas demandas de saúde da população global. Com arenas como o desenvolvimento de medicamentos para obesidade e biotecnologia industrial e de consumo, este setor apresenta um potencial de crescimento notável, tanto em termos econômicos quanto de impacto na qualidade de vida. Em 2022, a receita combinada dessas arenas foi estimada em aproximadamente US$ 164 bilhões, com projeções indicando que esse número pode atingir até US$ 1,18 trilhão até 2040, impulsionado por taxas de crescimento anual compostas (CAGR) entre 9% e 15%.

O mercado de Medicamentos para Obesidade e condições relacionadas, como diabetes tipo 2, está se expandindo rapidamente. Estima-se que atualmente 650 milhões de pessoas no mundo sejam obesas e que esse número continue a crescer. Novos tratamentos, como os medicamentos baseados em agonistas do receptor GLP-1, têm mostrado eficácia impressionante, reduzindo o peso corporal em até 20% nos ensaios clínicos. Empresas como Novo Nordisk e Eli Lilly estão liderando o segmento, com medicamentos como Wegovy e Mounjaro, que já geraram bilhões em receitas anuais. Em 2022, o mercado global de medicamentos para obesidade foi avaliado em US$ 24 bilhões, com previsões de crescimento para entre US$ 120 bilhões e US$ 280 bilhões até 2040.

A Biotecnologia Industrial e de Consumo é outra área promissora, combinando ciência biológica e engenharia para criar soluções sustentáveis e inovadoras. Esse mercado, avaliado em cerca de US$ 140 bilhões em 2022, deve crescer para até US$ 900 bilhões até 2040, abrangendo aplicações em agricultura, proteínas alternativas, biomateriais e bioprodutos químicos. Startups e empresas consolidadas estão explorando novos métodos para produzir carne cultivada em laboratório, plásticos biodegradáveis e enzimas industriais que reduzem a pegada ambiental. Por exemplo, empresas como Ginkgo Bioworks e Impossible Foods estão redefinindo a produção de alimentos e materiais, oferecendo soluções que atendem à demanda crescente por sustentabilidade.

Além do impacto econômico, esses avanços têm implicações sociais e ambientais profundas. Medicamentos para obesidade podem reduzir significativamente os custos de saúde associados a condições como doenças cardiovasculares e diabetes, que somam centenas de bilhões de dólares em gastos globais anualmente. Na biotecnologia industrial, a substituição de processos químicos intensivos por soluções biológicas pode mitigar emissões de carbono e diminuir o uso de recursos naturais, promovendo uma economia mais circular e sustentável.

São desafios para este segmento: a acessibilidade e os custos elevados dos medicamentos, que podem limitar o impacto em larga escala, especialmente em mercados emergentes; na biotecnologia industrial, a escalabilidade e os custos de produção ainda são obstáculos para a adoção em massa; finalmente, questões regulatórias e éticas, como a aceitação pública de alimentos geneticamente modificados ou carne cultivada em laboratório, continuam sendo um fator crítico.

Com receitas projetadas para ultrapassar US$ 1 trilhão até 2040, o segmento está posicionado como uma área de grande dinamismo e impacto para a economia global.

Frontier Tech

Arenas: “Quase Emergentes”

TAM Potencial: ?

O segmento de Frontier Techs reúne tecnologias emergentes com alto potencial de transformar indústrias e criar novos mercados. Entre os destaques estão hidrogênio verde, realidade virtual e aumentada (VR/AR), Web3 e fusão nuclear, áreas promissoras por seu impacto econômico e inovador. Outras arenas, como materiais de baixo carbono, combustíveis sustentáveis, equipamentos de energia renovável e produtos para idosos, apresentam menor maturidade, mas ainda oferecem oportunidades relevantes até 2040.

O Hidrogênio verde lidera como solução crucial para a descarbonização de setores como siderurgia e transporte marítimo. Em 2022, movimentou US$ 1 bilhão, com projeções de atingir US$ 150 bilhões até 2040, impulsionado por investimentos em infraestrutura para produção, transporte e armazenamento, além de políticas climáticas globais.

Já o mercado de VR/AR, avaliado em US$ 30 bilhões em 2022, pode ultrapassar US$ 300 bilhões até 2040, com aplicações em treinamentos médicos, educação e entretenimento. Empresas como Meta e Microsoft lideram o desenvolvimento de dispositivos e experiências imersivas, expandindo o impacto dessa tecnologia no cotidiano.

O segmento de Web3, que inclui blockchain e finanças descentralizadas (DeFi), tem potencial para revolucionar a economia digital. Em 2022, movimentou cerca de US$ 10 bilhões, mas espera-se que alcance centenas de bilhões de dólares nas próximas décadas. Soluções como NFTs, contratos inteligentes e redes descentralizadas estão promovendo novos modelos de transação, inclusão financeira e transparência.

A Fusão Nuclear, vista como o “Santo Graal” da energia, oferece a promessa de uma fonte limpa e quase ilimitada. Projetos como ITER e startups como Helion Energy já atraíram bilhões em investimentos. Embora distante da maturidade, o mercado pode gerar receitas anuais na casa de dezenas de bilhões de dólares até 2040, caso reatores comerciais sejam implementados com sucesso.

Entre as arenas de crescimento moderado, os Materiais de Baixo Carbono oferecem alternativas para indústrias intensivas em emissões, como construção e siderurgia. Avaliado em US$ 2 bilhões em 2022, esse mercado pode superar US$ 100 bilhões até 2040, impulsionado por avanços como cimento e aço de baixa emissão e materiais compostos de biomassa.

Os Combustíveis Sustentáveis, incluindo biocombustíveis avançados e combustíveis sintéticos, também desempenham um papel relevante na descarbonização de setores como aviação e transporte marítimo. Com um mercado de US$ 4 bilhões em 2022, a projeção é ultrapassar US$ 100 bilhões até 2040, apoiado por inovações tecnológicas e políticas públicas.

Os Equipamentos de Energia Renovável, como turbinas eólicas e painéis solares, são fundamentais para a transição energética. Em 2022, o mercado gerou receitas de mais de US$ 50 bilhões, com potencial de atingir US$ 200 bilhões até 2040, graças a tecnologias como turbinas flutuantes e painéis bifaciais que aumentam a eficiência.

Por fim, o segmento de Produtos e Serviços para Idosos reflete uma oportunidade em mercados envelhecidos. Avaliado em US$ 15 bilhões em 2022, pode alcançar US$ 100 bilhões até 2040, com o crescimento de tecnologias assistivas e serviços personalizados. Contudo, sua expansão depende de fatores sociais e regionais que limitam seu alcance global.

Apesar de desafios como altos custos, infraestrutura limitada e barreiras regulatórias, o segmento de Frontier Techs continuará atraindo investimentos significativos. Com potencial de gerar trilhões de dólares em impacto econômico nas próximas décadas, essas tecnologias promissoras podem ser os pilares transformadores da economia global.

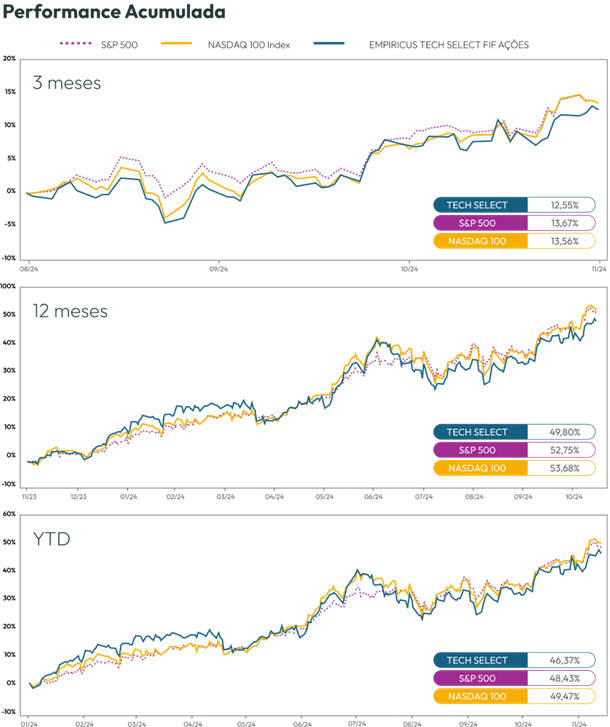

A gestão do fundo

Passado o susto do final de julho e começo de agosto, provocado pela guinada veloz do rotation trade e a rápida desalavancagem do carry trade do iene, o segmento de tecnologia apresentou um bom desempenho. Do fechamento do dia 14 de agosto até o dia 14 de novembro, o índice Nasdaq-100 avançou 9,85% em dólares, voltando a alcançar as máximas atingidas no dia 10 de julho.

O período em questão trouxe um volume farto de notícias. Do lado macroeconômico, vale a menção ao início do ciclo de afrouxamento de juros da política monetária americana na primeira reunião de setembro e a sua continuidade no encontro de novembro. Ao todo, o Federal Reserve já retirou 75 pontos base do Fed funds e o posicionou na faixa que vai dos 4,25% aos 4,5% ao ano. Para frente, são esperados mais alguns cortes e a “parada técnica” para se observar os efeitos dos juros mais baixos. Do lado político, houve a eleição de Donald Trump e guinada dos investidores em direção ao risco. Foi esse conjunto de notícias, associado aos bons resultados corporativos, que provocou a faísca para que o índice S&P500 atingisse os 6.000 pontos.

Do lado do Tech Select, o comportamento foi bastante parecido com o do índice Nasdaq-100. Em reais, o fundo avançou 15,38% (o dólar subiu 6,21% neste mesmo período). Nessa janela, duas big techs relevantes na carteira — Apple e Microsoft — apresentaram retornos inferiores ao benchmark e ajudaram a segurar o desempenho da carteira.

Parte do menor apetite pelas ações das duas gigantes parece estar associado à dispersão recente das apostas dos investidores. Com o final da corrida eleitoral, boa parte dos recursos concentrados nos maiores nomes da Bolsa americana passaram a ser direcionados para outras frentes. As emerging techs voltaram a atrair recursos, embaladas pelos bons números divulgados na temporada de resultados. Casos como AppLovin (Software), Booking e Netflix (Consumer Tech), Crowdstrike (Cybersecurity), Tesla (Mobilidade), entre outros, acabaram atraindo atenção de uma grande parcela do público investidor.

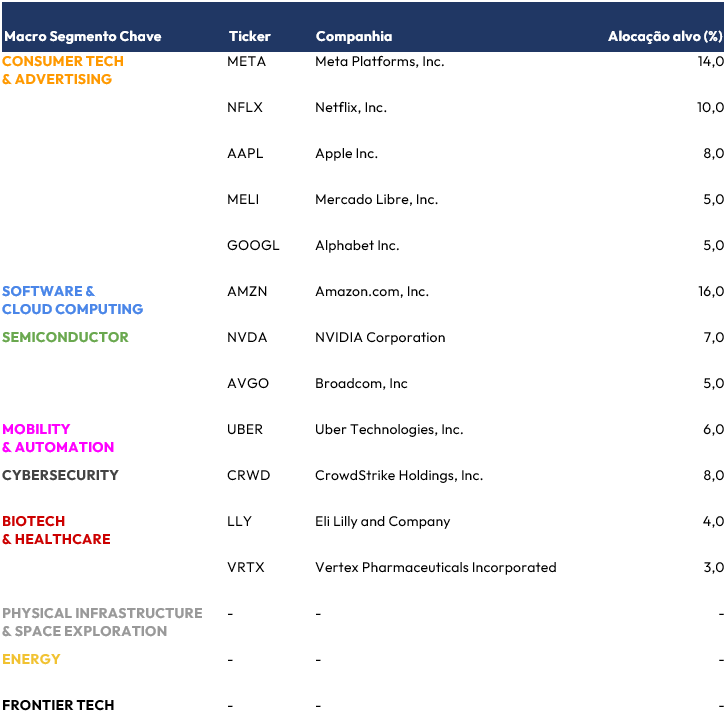

Neste sentido, conduzimos as primeiras mudanças no portfólio, em vistas de prepará-lo para a entrada de 2025. Em primeiro lugar, no que tange o segmento das Big Techs, removemos as ações da Microsoft. A posição já vinha perdendo relevância ao longo do ano, devido à falta de propulsores de alto valor no curto prazo. Do nosso ponto de vista, neste momento, faz mais sentido buscar retornos em excesso em outros casos, ainda que a companhia seja um player relevante em indústrias de grande potencial, como Cloud Computing e AI Software. Em paralelo, trouxemos de volta as ações da Alphabet, sob a ótica da evolução do segmento de AI e, também, na expectativa dos avanços do Waymo, no âmbito da direção autônoma.

Entre as top picks do segmento (e da carteira), Amazon e Meta, invertemos a relevância no portfólio. Apesar de ambas mostrarem excelentes prognósticos, nossa percepção é que as ações da primeira ficaram para trás diante dos últimos números apresentados. O potencial dos negócios da Amazon em relação aos ganhos de margem e geração de caixa parece extremamente elevado para os próximos anos.

Já no segmento de semicondutores decidimos pela redução da exposição, por meio da retirada das ações da KLA Corporation e ASML Holding N.V. A indústria de equipamentos para manufatura de semicondutores, embora essencial, tem enfrentado desafios significativos e vem apresentando uma performance aquém do esperado em segmentos como o industrial, veicular e de memória, o que impactou negativamente as perspectivas de crescimento dessas empresas. Embora tanto KLA quanto ASML sejam líderes em seus respectivos segmentos, o cenário atual exige uma revisão estratégica para minimizar a exposição a setores com um panorama mais volátil no curto prazo, principalmente se considerarmos a possibilidade de agravamento das restrições das exportações à China após a eleição de Donald Trump.

Ainda permanecem no portfólio as ações da Nvidia e Broadcom, que devem continuar surpreendendo o mercado em 2025. Ambas estão bastante conectadas à evolução das ferramentas de IA e as suas aplicações práticas.

Do lado do segmento de Healthcare permaneceremos alocados nas ações da Eli Lilly e Vertex Pharmaceuticals. Enxergamos boas possibilidades para ambas no longo prazo, a despeito dos ruídos de curto prazo provenientes da provável política mais dura do governo Trump ante às empresas do setor. As críticas aos Medicare e Medicaid (programas de assistência médica do governo americano) passam em parte pelos altos preços praticados pelas empresas do setor. Estamos atentos à evolução dessa questão e os seus efeitos sobre os resultados das companhias.

No setor de mobilidade, havíamos tomado a (má) decisão de remover taticamente as companhias BYD e Tesla da carteira antes dos eventos que as levaram as máximas do ano. Ambas as companhias apresentaram bons números de vendas de veículos elétricos, refletindo o fortalecimento de uma tendência secular e a crescente demanda por mobilidade sustentável.

No caso da BYD, a decisão de saída ocorreu após a falta de reações do mercado ao longo do ano. Surpreendentemente, logo após tomarmos essa decisão, suas ações experimentaram um forte rali, impulsionadas pelas expectativas positivas advindas do pacote de estímulos anunciado pelo governo chinês. Já no caso da Tesla, retiramos as ações por conta das frustrações derivadas do evento de lançamento do Robotaxi. No entanto, a companhia apresentou bons números no trimestre e, após a vitória de Donald Trump nas eleições, o ânimo em relação às ações cresceu substancialmente. A expectativa de que a nova administração adotará uma postura mais branda em relação às regulamentações para a entrada da Tesla no mercado de full self-driving (FSD), provavelmente contribuiu para um dos movimentos mais intensos das ações da empresa nos últimos meses.

A inserção das ações do Uber no portfólio visou justamente capturar parte deste vetor. A companhia liderada por Dara Khosrowshahi deu os seus primeiros passos nessa direção do serviço de mobilidade autônomo, ao firmar parceria com a Waymo. Muito provavelmente, esse será um dos grandes vetores de crescimento e de incremento de rentabilidade para o negócio nos próximos anos.

Embora nossa análise tenha focado em fatores específicos de curto prazo, tanto a BYD quanto a Tesla estão firmemente alinhadas com uma tendência secular de crescimento no setor de veículos elétricos e continuam como possibilidades de reinserção em nossa carteira. A demanda por soluções de mobilidade sustentável é uma força impulsionadora de longo prazo, e as vendas consistentes dessas empresas confirmam o potencial dessa indústria, o que possivelmente continuará a beneficiar ambas no futuro.

Também trouxemos de volta as ações do Mercado Livre ao portfólio. Alocadas no segmento de Consumer Tech & Advertising, as ações da companhia caíram desproporcionalmente após a divulgação dos últimos resultados, abrindo uma janela de oportunidade para (re)construirmos a posição. Ao longo de 2024, a companhia fortaleceu os seus negócios, ganhou participação de mercado e voltou a chamar atenção de grandes investidores (Stanley Druckenmiller é um deles). Diante do cenário econômico que se avizinha para o Brasil e para Argentina, dois dos seus maiores mercados, a companhia deve continuar a trilhar ganhos de margem e dificultar a vida dos seus concorrentes. É uma aposta que se torna bastante interessante para 2025.

Por fim, vale mencionar o aumento da participação das ações da Netflix no portfólio. O “retrofit” do modelo de negócio da companhia, consubstanciado pela adição do segmento de advertising parece ter lhe dado um fôlego novo. Tanto sob a ótica das assinaturas mais baratas, quanto pela entrada da companhia no segmento esportivo, a fronteira dos anúncios ainda é algo que deve ganhar bastante espaço nos próximos anos. E com isso, o crescimento de receitas e ganhos de margem devem surpreender. Após os ajustes recentes, a posição nas ações da Netflix passou a ser a terceira maior do portfólio.

Olhando à frente, estamos em busca de novas ações para complementar o portfólio. Como já mencionado, os ajustes na segmentação da carteira foram feitos justamente com o intuito de ampliar nosso horizonte na busca de oportunidades. Se o futuro próximo já parece bastante promissor, no longo prazo não serão poucos os casos capazes de trazer retornos em excesso para os nossos portfólios. Vamos em frente!

Performance Acumulada

Nos últimos doze meses (de 30/11/2023 até dia 15/11/2024), o retorno proporcionado pelo Empiricus Tech Select FIA BDR Nível I alcançou os 49,80%. Já no ano, o fundo sobe 46,37%. Desde seu início (09/06/2020), o fundo apresenta uma rentabilidade de 97,31%.

Carteira Alvo

A carteira alvo que está vigorando em novembro/24 pode ser vista na tabela abaixo.

Agora vamos navegar sobre o perfil e resultado de cada uma das posições na carteira.

Detalhamento dos Cases

Amazon.com, Inc. – AMZN

Perfil: A Amazon busca ser a empresa mais centrada no cliente do mundo, oferecendo uma experiência de compra conveniente com vasta seleção de produtos e preços competitivos. Operando nas regiões da América do Norte, internacionalmente e através do Amazon Web Services (AWS), a empresa gera receita principalmente por meio de vendas no varejo, serviços para terceiros, publicidade, assinaturas como o Amazon Prime e serviços de computação em nuvem.

Seu mercado inclui consumidores, vendedores, desenvolvedores, empresas e criadores de conteúdo, que encontram na Amazon uma plataforma para expandir seu alcance e desenvolver novos produtos e serviços. A proposta de valor da Amazon é baseada na satisfação do cliente, unindo variedade de produtos, inovação constante e uma experiência prática e eficiente para usuários e parceiros.

Resultados do Trimestre: Neste trimestre, a Amazon apresentou resultados sólidos, com receita de US$ 158,9 bilhões – um crescimento de 11% em relação ao ano anterior. O lucro operacional aumentou 56%, atingindo US$ 17,4 bilhões, e o fluxo de caixa livre cresceu 128%, alcançando US$ 46,1 bilhões. Esses números refletem uma companhia em expansão, mais lucrativa e eficiente.

Parte desse sucesso vem do serviço Prime, que, com promoções como o Prime Day e o Prime Big Deal Days — recordistas em adesão —, se consolidou como essencial. Ele oferece entregas rápidas, descontos e uma gama de benefícios que fidelizam clientes e impulsionam vendas. Além disso, a publicidade se destaca como um pilar crescente, com receitas de US$ 14,3 bilhões, aumento de quase 19% em relação ao ano passado. Aproveitando sua vasta base de consumidores, a Amazon proporciona aos anunciantes um canal eficaz e rentável para promover produtos.

Os serviços de computação em nuvem da AWS continuam sendo fundamentais para o negócio. Com uma receita anualizada de US$ 110 bilhões e crescimento de 19%, a AWS oferece infraestrutura digital para empresas globalmente. A demanda por serviços de nuvem permanece forte, com empresas de diversos setores dependendo da AWS para operar e expandir. Assim, se consolidou como uma fonte estável e crescente de receita.

A Amazon investe fortemente em inteligência artificial para aprimorar suas operações e serviços. Na AWS, lançou ferramentas como o Trainium2, que otimiza custos para empresas de IA, e o Amazon Bedrock, que personaliza modelos com dados dos clientes. Essas inovações solidificam a Amazon como uma parceira essencial para empresas que buscam explorar novas tecnologias.

Além disso, tem expandido sua presença na área de saúde, com a entrega rápida e acessível de medicamentos, o que complementa seus serviços e pode atrair novos públicos, fortalecendo ainda mais o vínculo com os consumidores.

Os resultados deste trimestre deixam claro que a Amazon não só cresce, mas também investe estrategicamente em áreas-chave para garantir sua competitividade no longo prazo. Com o fortalecimento do Prime, a expansão da computação em nuvem e as apostas em IA e saúde, ela continua inovando e se adaptando, mantendo seu crescimento sustentável.

Meta Platforms, Inc. – META

Perfil: A Meta tem como missão capacitar pessoas a construir comunidades e aproximar o mundo por meio de aplicativos como Facebook, Instagram, Messenger e WhatsApp, além de desenvolver experiências de realidade aumentada e virtual. Com mais de 3 bilhões de usuários, sua proposta de valor se concentra em facilitar a comunicação e o compartilhamento de ideias.

Sua principal fonte de receita é a publicidade, vendida a anunciantes que buscam alcançar um amplo público em seus aplicativos. Uma fonte menor vem do segmento Reality Labs (RL), que comercializa produtos de realidade virtual e aumentada. Com operações em 90 cidades, a Meta se compromete a fortalecer a economia, embora enfrente desafios de concorrência e flutuações financeiras devido a fatores econômicos e regulatórios.

Resultados do Trimestre: No terceiro trimestre de 2024, a companhia apresentou resultados sólidos e animadores, impulsionados por inovações em inteligência artificial (IA) e realidade aumentada e virtual (VR/AR). Com uma base de mais de 3,2 bilhões de usuários diários no Facebook, Instagram e WhatsApp, ela reforça sua relevância global. Os investimentos em IA se destacam, como a assistente digital Meta AI, que já tem 500 milhões de usuários mensais, e a plataforma open source Llama, usada por desenvolvedores e até pelo governo dos EUA. Essas iniciativas visam melhorar a experiência dos usuários e atrair mais empresas para o seu ecossistema.

Entre as inovações, a Meta também avançou com óculos inteligentes que oferecem funções como tradução em tempo real e interação com a IA, uma aposta ousada em novas formas de tecnologia para o dia a dia. Além disso, lançou o headset Quest 3S, abrindo caminho para uma experiência de realidade mista a valores mais acessíveis. Embora esses produtos estejam em fase inicial e com altos custos de desenvolvimento, a companhia acredita que eles podem transformar a forma como as pessoas interagem com o digital.

Financeiramente, segue forte: a receita foi de 40,6 bilhões de dólares, crescendo 19% em relação ao ano passado, com lucro líquido de 15,7 bilhões de dólares. Além disso, o WhatsApp tem apresentado potencial de crescimento com anúncios pagos e novos recursos para empresas, como o “click-to-message”, que facilita a interação direta com clientes, especialmente em mercados como o Brasil e os EUA.

Resumindo, a Meta está aproveitando as tecnologias mais avançadas de IA e realidade aumentada/virtual para inovar seus produtos e serviços, investindo em um futuro que parece muito promissor. Embora algumas dessas apostas, como o Reality Labs, ainda tenham um custo alto, ela acredita que, a longo prazo, isso pode gerar novas oportunidades de mercado e criar um diferencial competitivo. Para quem pensa em investir ou entender o seu futuro, fica claro que ela tem um plano ambicioso, uma base de usuários em constante crescimento e uma saúde financeira sólida que permite sustentar esses investimentos. Em outras palavras, a Meta continua crescendo e se reinventando, de olho no futuro da tecnologia e no potencial de transformar a forma como nos conectamos e interagimos digitalmente.

Netflix, Inc.– NFLX

Perfil: A Netflix é uma das principais plataformas de entretenimento do mundo, com mais de 260 milhões de assinantes em mais de 190 países, oferecendo séries, filmes e jogos móveis sem comerciais. Sua proposta de valor permite que os membros assistam a conteúdo ilimitado em qualquer dispositivo, com a flexibilidade de mudar de plano a qualquer momento.

Sua principal fonte de receita são as taxas mensais de assinatura. A empresa adquire conteúdo por licenciamento e produção original, estabelecendo acordos de longo prazo com estúdios. Operando em um mercado competitivo, a Netflix compete por tempo de lazer com outras plataformas de streaming e redes sociais, além de enfrentar flutuações cambiais que podem afetar suas receitas e custos. Para mitigar esses impactos, a empresa implementou um programa de gestão de riscos cambiais.

Resultados do Trimestre: A Netflix obteve um desempenho sólido neste trimestre, com um crescimento de 15% em sua receita e uma melhoria de 6 pontos percentuais em sua margem operacional. A companhia segue firme em sua estratégia de investir em conteúdo original de alta qualidade, com filmes e séries que agradam públicos em mais de 50 países, como Wednesday, Squid Game e Stranger Things. Além disso, tem aprimorado constantemente a experiência do usuário, oferecendo uma interface mais intuitiva e novos recursos que incentivam o engajamento dos assinantes.

A companhia também está explorando novas fontes de receita, como publicidade, jogos e, de maneira especialmente promissora, eventos esportivos ao vivo. A luta entre Mike Tyson e Jake Paul, transmitida com exclusividade pela Netflix, foi um marco importante, alcançando 65 milhões de transmissões simultâneas e se tornando o evento esportivo mais assistido da história do streaming. Esse sucesso não só ampliou sua base de espectadores, mas também gerou um impacto positivo em receitas e no valor de mercado da companhia. Com planos para expandir sua presença no segmento esportivo, a Netflix já se prepara para transmissões da NFL e firmou um contrato de US$ 5 bilhões com a WWE, o que coloca a plataforma em uma posição privilegiada para aproveitar o crescimento da demanda por esportes via streaming.

Além disso, a incursão no mercado de jogos expande ainda mais suas possibilidades, com o foco em oferecer experiências de qualidade que complementam sua plataforma de streaming. A Netflix também tem se consolidado internacionalmente, com forte presença em mercados como Brasil, Índia, Japão e Coreia, e uma produção de conteúdos locais que ressoam com as audiências nesses países.

Com um equilíbrio entre suas inovações e o compromisso com o que a tornou líder de mercado — conteúdo de qualidade e uma experiência de usuário impecável —, a Netflix está bem posicionada para continuar seu crescimento no futuro. A combinação de criatividade, inovação e visão estratégica coloca a companhia em uma trajetória de sucesso a longo prazo.

Apple Inc. – AAPL

Perfil: A Apple Inc. projeta, fabrica e comercializa produtos eletrônicos, software e serviços online, com foco em inovação e qualidade para aprimorar a vida de seus usuários. Sua proposta de valor é baseada em um ecossistema robusto e na experiência de usuário, oferecendo produtos de alta qualidade e design refinado.

A receita da Apple vem principalmente de dois segmentos: Produtos, que inclui iPhones, Macs, iPads e acessórios; e Serviços, como App Store, Apple Music, iCloud e Apple Pay. A empresa atende um mercado global de consumidores e empresas que buscam tecnologia premium, com presença marcante nas Américas, Europa, China, Japão e Ásia-Pacífico.

Resultados do Trimestre: Neste trimestre, a Apple apresentou resultados financeiros sólidos, impulsionados pela inovação de produtos e pelo crescimento de sua base de serviços, consolidando ainda mais a empresa como uma referência em tecnologia de ponta e ecossistema integrado.

A linha iPhone 16, com câmeras avançadas e o sistema Apple Intelligence, está alavancando as receitas da Apple. Esse sistema de IA torna a interação com o dispositivo mais intuitiva, oferecendo um assistente inteligente e recursos que facilitam a organização de fotos e criação de vídeos, tornando o iPhone mais pessoal e funcional. Essas inovações têm gerado grande interesse dos consumidores e sustentado as vendas da linha.

A área de serviços também registrou um crescimento expressivo, atingindo um recorde de 25 bilhões de dólares em receita, um aumento de 12% em relação ao ano anterior. Com mais de 1 bilhão de assinaturas pagas, esse segmento, que inclui o Apple TV+ e o Apple Pay, se firma como um pilar estratégico de alta margem, diversificando a receita e reforçando a conexão com os clientes por meio de uma experiência integrada e em constante evolução.

A Apple expandiu sua linha de Macs com o novo processador M4, que oferece alto desempenho, especialmente em tarefas intensivas, como inteligência artificial. Além disso, o Apple Watch Series 10 trouxe avanços na saúde, como alertas de apneia do sono e a utilização dos AirPods como dispositivos auditivos assistivos. Essas inovações reforçam o posicionamento da companhia, conectando seus produtos à saúde e ao bem-estar dos usuários.

Outro ponto a destacar é sua expansão em mercados internacionais. Ela alcançou recordes de receita em países como Índia, Arábia Saudita e América Latina, evidenciando o forte interesse global por seus produtos e serviços e o grande potencial de crescimento fora dos mercados tradicionais, como os Estados Unidos.

Com estabilidade financeira e uma visão voltada para o futuro, a Apple segue inovando, tornando seus dispositivos cada vez mais inteligentes e úteis. Mesmo diante de um cenário econômico incerto, continua atraindo novos usuários, fidelizando os atuais e, com a adoção do Apple Intelligence, está bem posicionada para sustentar seu crescimento.

CrowdStrike Holdings, Inc. – CRWD

Perfil: A CrowdStrike é uma líder global em cibersegurança, oferecendo a plataforma Falcon, uma solução nativa da nuvem e impulsionada por IA, para proteger áreas críticas de risco empresarial. Sua tecnologia utiliza indicadores em tempo real, inteligência de ameaças e telemetria enriquecida, proporcionando detecções precisas, proteção automatizada e caça a ameaças.

Os principais fluxos de receita da CrowdStrike vêm de assinaturas e serviços profissionais. A empresa atende diversos segmentos de cibersegurança, como segurança de endpoints e proteção de dados, e visa consolidar o mercado com uma plataforma única, substituindo múltiplos produtos, em um mercado com grande potencial de crescimento.

Resultados do Trimestre: No último trimestre, a empresa alcançou resultados significativos. Primeiro, conseguiu gerar mais de 4 bilhões de dólares por ano com contratos recorrentes, um marco impressionante. Além disso, mais de 97% dos clientes continuam usando seus serviços, o que mostra que eles confiam na eficiência do Falcon. Outro ponto positivo é que muitos desses clientes estão gastando mais com a empresa, adotando novos recursos e módulos da plataforma.

Embora tenha enfrentado desafios, como o impacto de um incidente técnico em julho e a necessidade de oferecer condições mais flexíveis a alguns clientes, a CrowdStrike respondeu rapidamente com medidas que reforçaram a confiança dos usuários. Além disso, a empresa tem investido em inovação e fortalecido suas operações internas, incluindo suporte ao cliente e pesquisa e desenvolvimento, garantindo que esteja preparada para sustentar o crescimento no longo prazo. Esses investimentos podem ter elevado os custos no curto prazo, mas reforçam a posição da CrowdStrike como uma parceira confiável em segurança cibernética.

Um dos grandes destaques foi o sucesso do modelo de assinatura chamado Falcon Flex, que oferece flexibilidade para os clientes adicionarem mais funcionalidades conforme necessário, sem complicações. Isso tem sido um atrativo, especialmente para grandes empresas, porque permite consolidar vários serviços de segurança em um só lugar, economizando tempo e dinheiro.

Recentemente, a CrowdStrike também adquiriu uma empresa chamada Adaptive Shield, que fortalece ainda mais sua capacidade de proteger as organizações contra ataques em ambientes que usam muitos serviços em nuvem, como ferramentas de trabalho colaborativo ou sistemas de dados armazenados na internet.

Apesar dos desafios, a empresa manteve seu crescimento e continua inovando para atender à crescente demanda por segurança cibernética, um mercado que ganha cada vez mais importância devido ao aumento de ataques digitais no mundo todo, cada vez mais digital.

NVIDIA Corporation – NVDA

Perfil: A NVIDIA Corporation é uma empresa de tecnologia líder em computação acelerada, fornecendo plataformas de alto desempenho para setores como data centers, games, visualização profissional e automotivo. Em data centers, a demanda cresce com o avanço da inteligência artificial, enquanto no mercado de games, suas GPUs continuam sendo referência. No setor automotivo, a plataforma NVIDIA DRIVE apoia o desenvolvimento de tecnologias de direção autônoma.