Carta do Gestor

Água no chope

Apesar de soar estranho, abril foi o mês do Carnaval de 2022 e, infelizmente, foi uma das poucas coisas a se comemorar no quarto mês do ano. Ibovespa com forte desvalorização, assim como as Bolsas globais, e o fortalecimento do Dólar frente ao Real foram a realidade de mais um mês desafiador.

Grande parte do movimento se deu pelo Risk-off dos mercados causado principalmente pela inflação mundial e a postura mais restritiva do FED, Banco Central americano.

Com isso, neste mês, se destacaram os fundos de ouro, dólar e petróleo. Dos FoFs, o Retorno Absoluto, o Melhores Fundos Multimercado e o FoF Prev Conservador tiveram bom desempenho. No lado negativo, ficaram os produtos de criptomoedas, tecnologia e ações em geral.

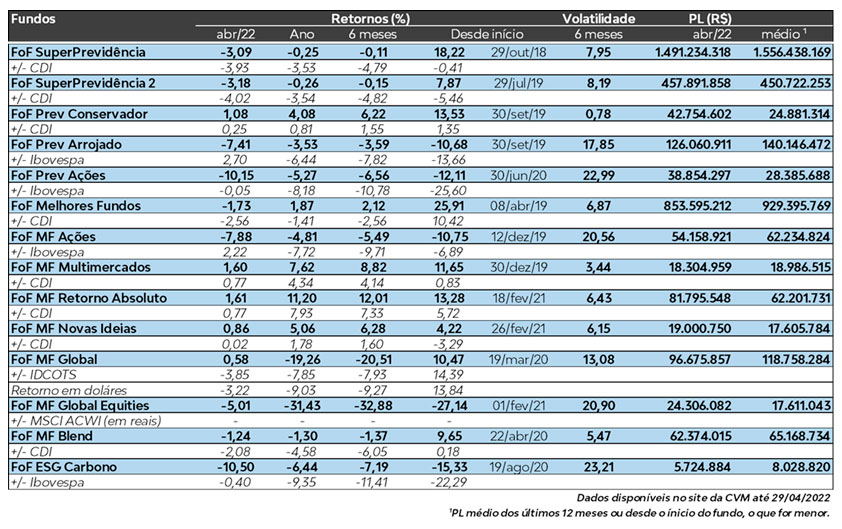

Essa é nossa Carta do Gestor. Nela você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. No final da Carta, você encontrará uma tabela com os resultados de todos os fundos.

Lembre-se que, por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de 6 meses de histórico.

Como foram os mercados em abril

A inflação global vem sendo o principal assunto da economia global, e os movimentos restritivos dos governos em suas respectivas políticas monetárias vêm influenciando nos resultados das principais bolsas.

Com inflação anualizada em 8,5%, a maior desde dezembro de 1981, o Banco Central americano demonstra o aumento de sua preocupação com o assunto e, por meio de seus representantes, vem endurecendo seu discurso. Inclusive, conforme previsto em sua última ata, o FED elevou os juros, no começo de maio, em 0,5% para o intervalo de 0,75% a 1%. Esta foi a primeira alta desta magnitude desde 2000.

A entidade ainda reforçou que novas altas serão necessárias e deixou claro que a expectativa para a inflação no curto prazo está alta. Também houve o anúncio da redução do balanço do BC dos Estados Unidos.

Na Europa, o Banco Central Europeu manteve a taxa de juros inalterada, no entanto, o índice de preço do consumidor (CPI) da zona do Euro atingiu a máxima história de 7,5% anualizado em abril. O órgão europeu também mudou seu tom recentemente e há a expectativa de que os juros subam quando ele finalizar seu programa de compra de dívidas. Um dos pontos citados pelo BCE é que a região é uma das que mais sofre com o conflito na Ucrânia.

O único país que segue em movimento contrário é a China. Buscando acelerar a economia, o país asiático reduziu a taxa de compulsórios bancários para aumentar a liquidez, mas não reduziu os juros.

Em termos de política monetária brasileira, Copom subiu a Selic em 1% para 12,75%, no início de maio, no que deveria ser a última alta do ciclo. Contudo, o Banco Central comunicou que seguirá com o aperto monetário. A prévia da inflação, o IPCA-15, teve alta de 1,73% em abril, acumulando alta de 12,03% nos últimos 12 meses.

Dois fatores contribuem com a inflação global. A guerra entre Rússia e Ucrânia, que ultrapassou dois meses e segue longe de uma solução. E a política Covid zero da China, que vem resultando em novos lockdowns e restrições, e desacelera a economia do país.

Em relação ao conflito no Leste europeu, há ainda acusações de chantagem por parte dos russos, que vêm interrompendo o fornecimento de gás a alguns países.

O resultado foi o primeiro mês de queda do Ibovespa no ano. O índice, que teve seu pior desempenho desde março de 2020, caiu 10,1% em abril. Ao mesmo tempo, o Dólar comercial se valorizou em 3,93% frente ao Real, influenciado pelo tom hawkish do FED e a redução do fluxo estrangeiro no Brasil.

Já nas Bolsas globais em suas moedas originais, S&P 500, Nasdaq 100 e MSCI World apresentaram desempenho de -8,8%, -13,37% e -8,43%, respectivamente.

O ouro teve valorização de 2,4%, enquanto Bitcoin e Ether, ambos em dólar, caíram 15,22% e 14,2%, respectivamente.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de 6 meses de histórico.

Fundos de Fundos Multigestores | Previdência

O FoF SuperPrevidência e o FoF SuperPrevidência 2 fecharam o mês com rentabilidades de -3,09% e -3,18%, respectivamente. Em oposição ao mês passado, os principais detratores de performance foram os fundos de ações, como o Pátria PIPE 100 Previdência Qualificado FIE 2 FIC FIM (-15,05%), o Bogari Value Q FIFE FIA Previdenciário (-14,10%) e o Núcleo Prev 100 FIC FIA (-14,04%), nesse que foi um mês difícil para Bolsas globais – como comentado, o principal índice da Bolsa brasileira, o Ibovespa, caiu 10,10% em abril.

O mercado de crédito no Brasil foi impactado pela contínua migração de recursos para ativos de menor risco, como crédito privado, que comprimiu os spreads de crédito e contribuiu para o bom desempenho dos fundos da carteira, fazendo com que eles superassem, com folga, o CDI do mês (0,83%). Destaque positivo para o Augme Previdência FIFE FIM CP (1,03%) e o Sparta Previdência FIFE D60 FIRF CP (1,00%).

Na parte internacional do portfólio, a valorização do Dólar foi ponto-chave para o desempenho. Nosso fundo Vitreo Dólar FI Cambial, que busca justamente capturar esses movimentos, teve uma rentabilidade de 3,71% no mês. O Pimco Income Dólar FIM IE, fundo de renda fixa internacional que havia sido grande detrator de performance mês passado, fechou o mês em 1,07%. Na parte de renda variável internacional, porém, o Dólar não foi suficiente para conter o movimento global de aversão ao risco, o que fez com que o ETF SPXI11, que busca replicar o desempenho do índice S&P 500, fechasse o mês em -5,07%.

Por fim, o portfólio de Multimercados, que, a depender de sua estratégia, podem se expor a essas e outras classes de ativos, teve um desempenho misto. Desempenho negativo foi a realidade de 3 dos 9 fundos Multimercados que compõem a carteira, com destaque para o Adam Icatu Prev 1 FIC FIM, que, exposto ao mercado americano, amargou uma perda de -4,70%, devolvendo boa parte do alpha que vinha gerando ao longo dos anos. Na outra ponta, o SPX Lancer Icatu Multiprevi FIC FIM teve boa rentabilidade (3,07%) – total de 14,08% acumulado no ano –, bem como o Ibiúna Previdência FIFE FIM (2,82%).

No ano, os FoFs SuperPrevidência e SuperPrevidência 2 estão praticamente estáveis, com -0,25% e -0,26% de rentabilidade.

Passando para a parte de Renda Fixa, o FoF Prev Conservador teve uma rentabilidade de 1,08% em abril vs. 0,83% do CDI. Novamente, todos os fundos do portfólio superaram o CDI do mês, e o principal gerador de performance foi o Icatu Vanguarda Inflação Curta FIRF LP, rendendo 1,54%. Já em Crédito Privado, destaque para o Sparta Previdência FIFE D60 FIRF CP, que obteve um retorno de 1,00% no mês. No acumulado do ano, o FoF Prev Conservador sobe 4,08%, 81 base points acima do seu benchmark.

O FoF Prev Arrojado, versão do SuperPrevidência Ações para investidores em geral, se beneficiou da parcela de 30% alocada no Vitreo Inflação Longa FIRF, que se manteve praticamente estável (-0,45%) no mês de abril e amorteceu a queda dos fundos de Renda Variável, fazendo com que o FoF fechasse o mês em -7,41%. No ano, o FoF SuperPrevidência Ações e o FoF Prev Arrojado têm um retorno de -5,27% e -3,53%, respectivamente.

O FoF SuperPrevidência Ações, versão 100% voltada a Renda Variável, finalizou o mês com -10,15%, muito próximo ao desempenho de -10,10% do Ibovespa. Conforme comentado, abril foi desafiador para as Bolsas globais, que enfrentaram um movimento generalizado de aversão a risco. Além dos dados pouco animadores da economia americana, que possivelmente apontam para uma recessão, a expansão da variante ômicron na China – fazendo com que o governo chinês imponha lockdowns – e a quebra na cadeia de suprimentos tiveram papel central nesse movimento. Nesse cenário, nenhum dos fundos do portfólio conseguiu um desempenho positivo. O Pátria PIPE 100 Previdência Qualificado FIE 2 FIC FIM foi o destaque negativo com -15,05%. O melhor desempenho veio do Apex VTR Long Biased Prev FIE FIC FIM, que conseguiu utilizar suas ferramentas de proteção para reduzir a baixa para -3,81%.

Fundos de Fundos Multigestores

O principal FoF não-previdenciário da casa, o FoF Melhores Fundos, obteve retorno de -1,73% no mês de abril. O resultado do fundo foi bastante impactado pelos fundos de Renda Variável que, seguindo o movimento global anteriormente comentado, tiveram rentabilidades ruins em abril. Seguindo a mesma linha do seu fundo de previdência, o Pátria PIPE Feeder Institucional FIC FIA encolheu -15,39% no mês, e representou o pior desempenho de todos os 38 fundos que compõem o portfólio do FoF. O Pátria tem um risco de concentração maior que seus pares da indústria, e sofreu com algumas de suas principais posições como CVC (CVCB3), que caiu -20,55% no mês, e Unidas (LCAM3), que amargou -13,25% de queda. Destaque negativo também para o Bogari Value D FIC FIA, com um retorno de -14,27%. Vale frisar, porém, o bom desempenho do Trígono Flagship 60 Small Caps FIC FIA, que, mesmo com todo o ruído geopolítico, conseguiu subir 1,50%.

Na sua seleção de Renda Fixa e Crédito Privado, a carteira do FoF teve bom retorno, com grande parte dos seus fundos rendendo consistentemente acima do CDI mensal (0,83%), situação que se aplica ao Augme 180 FIC FIM CP (1,06%), JGP Select FIC FIM CP (1,13%) e ao Capitânia Premium 45 FIC FIRF CP LP (0,99%).

Os Multimercados se mostraram resilientes, com a maioria provando que consegue performar bem mesmo em cenários de aversão a risco. Foi o caso do VTR SR FIC FIM CP IE, nosso espelho do SPX Raptor, que, além de ter rendido ótimos 6,44% no mês, já acumula 33,30% de performance positiva no ano. O Legacy Capital VTRO FIC FIM é outro que merece ser destacado, com rentabilidade de 5,16% no mês e 16,48% no acumulado do ano, se beneficiando das posições vendidas em Bolsas globais e tomadas em juros locais e internacionais.

As proteções da carteira – Vitreo Dólar FI Cambial e Vitreo Ouro FIM – mostraram-se eficientes, rendendo 3,71% e 2,04% no mês, respectivamente. Por fim, na parte de investimentos alternativos, o ETF HASH11 caiu -13,07%, em linha com o movimento de risk off observado. No ano, o FoF Melhores Fundos sobe 1,87%.

O membro da família Melhores Fundos voltado para renda variável, o FoF Melhores Fundos Ações, teve um retorno de -7,88% em abril, bom quando comparado aos -10,10% do Ibovespa. Os já comentados Pátria PIPE Feeder Private FIC FIA (-15,39%) e Bogari Value D FIC FIA (-14,27%) foram novamente detratores de performance no mês. O maior detrator, porém, foi o Neo Future FIC FIA, que caiu -16,10% em abril. No campo positivo, destacamos o Forpus Ações FIC FIA (4,45%) – 25,14% no acumulado do ano –, que teve um excelente resultado oriundo de opções de venda em empresas de tecnologia, e os fundos de gestão ativa da Trígono – Trígono Flagship Small Caps FIC FIA (1,51%) e Trígono Flagship 60 Small Caps FIC FIA (1,50%) –, que protegeram o fundo de uma desvalorização tão brusca quanto a do Ibovespa. No ano, o FoF Melhores Fundos Ações cai -4,81%.

O FoF Melhores Fundos Multimercados teve um desempenho de 1,60% no mês de abril, 0,77% a mais do que o CDI do mês. Dos 15 fundos multimercados do portfólio, apenas 1 teve retorno negativo no mês, o Canvas Vector FIC FIM (-0,92%). Assim como ocorreu na carteira do FoF Melhores Fundos, os destaques foram o VTR SR FIC FIM CP IE, espelho do SPX Raptor, que rendeu 6,44% e o Legacy Capital VTRO FIC FIM, com 5,16% de desempenho, ambos se beneficiando de posições tomadas em juros globais e, no caso do Legacy, vendida em Bolsa americana. No ano, o FoF Melhores Fundos Multimercados tem um retorno de 7,62%, mais que o dobro do CDI acumulado do ano de 3,28%.

O FoF Melhores Fundos Retorno Absoluto, que reúne os melhores fundos multimercados arrojados da indústria e tem um objetivo de retorno entre CDI + 5% e CDI + 6%, teve um desempenho de 1,61% no mês de abril, quase o dobro do CDI mensal (0,83%). Apesar de o VTR SR FIC FIM CP IE, espelho do SPX Raptor, estar na carteira e ter sido novamente um dos destaques positivos com seus 6,44% de rentabilidade mensal, esta vez não foi delea maior contribuição para a performance do fundo, e sim do Vista Multiestratégia D60 FIC FIM, que rendeu impressionantes 7,65%. No ano, a rentabilidade acumulada de cada um dos fundos, respectivamente, está em 33,30% e 37,67%. Já o FoF Melhores Fundos Retorno Absoluto, no ano, sobe 11,20%.

O FoF Melhores Fundos Novas Ideias, que funciona como incubadora de novos fundos e novas estratégias do mercado, teve um desempenho de 0,86% no mês de abril. Os fundos de Renda Variável do portfólio foram os maiores detratores de performance, com o Encore Long Bias FIC FIM rendendo -5,26% e o Alpha Key FIC FIA rendendo -8,69%, condizente com o movimento de risk off visto ao redor do mundo. Importante frisar, porém, que ambos tiveram uma queda menor que a do Ibovespa (-10,10%) no mês. Na outra ponta, destacaram-se os multimercados Mar Absoluto FIC FIM (3,63%) e Ace Capital FIC FIM (3,08%) – beneficiado pelas posições compradas em Renda Fixa internacional e em Inflação Implícita no Brasil –, além do Kadima Long Short Plus FIC FIA (3,07%). No acumulado do ano, o FoF Melhores Fundos Novas Ideias sobe 5,06%.

O FoF ESG Carbono Neutro teve uma performance de -10,50%, com todos os seus fundos fechando no campo negativo. Os piores desempenhos vieram do Constellation Compounders ESG FIC FIA (-14,85%), Fama FIC FIA (-13,91%) e Indie 2 FIC FIA (-12,14%). Em momentos de risk off como o atual, tem sido comum observarmos alta volatilidade em ativos ESG. A performance positiva do dólar contribuiu para que o Schroder Sustentabilidade Ações Globais FIC FIA IE (-3,39%) não apresentasse queda tão acentuada. No ano, o FoF ESG Carbono Neutro cai -6,44%.

O FoF Melhores Fundos Global fechou o mês com uma leve alta de 0,58%. Detratores de performance vieram de diversos lados. Tanto fundos de Renda Fixa como o Pimco GIS US Investment Grade Corporate Grade Credit (-4,99%), quanto fundos de Renda Variável, como o Vitreo FoF Melhores Fundos Global Equities (-5,01%), contribuíram negativamente para a performance do fundo. Houve um benefício velado, porém: a valorização do Dólar, especialmente nos últimos 10 dias do mês fez com que o fundo desse uma boa guinada e fechasse no positivo. No ano, o FoF Melhores Fundos Global cai –19,26%.

O FoF MF Global Equities amargou novamente uma queda, dessa vez de –5,01%. Nem a performance positiva do Dólar segurou o movimento de aversão a risco global, o que fez, por exemplo, o Morgan Stanley Global Opportunity Fund – Z amargar –12,38% de queda em dólar, vindo, especialmente, das empresas de tecnologia. O Morgan Stanley Asia Opportunity Fund (-5,87% em dólar), mais concentrado em instituições financeiras e em consumo e que tem exposição ao mercado chinês, sofreu com a escalada de casos de Covid em importantes cidades da China. No ano, o FoF Melhores Fundos Global Equities cai -31,43%.

O FoF Melhores Fundos Blend caiu -1,24% no mês, refletindo o desempenho da sua principal alocação, o FoF Melhores Fundos (-1,73%).

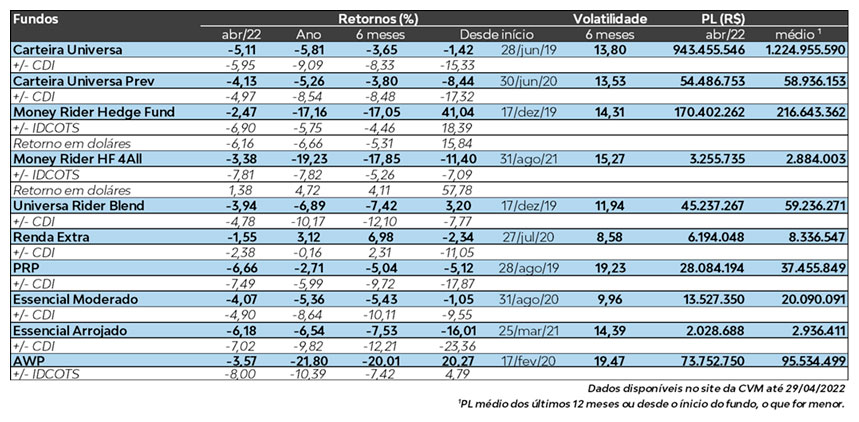

Multiestratégias

O Carteira Universa rendeu –5,11% no mês de abril. Mês com poucas mudanças, porém importantes, zeramos Microsoft (MSFT34) que representava 0,5% e diminuímos em 1% nossa alocação no Vanguard Energy (VDE), mantendo nossa alocação com exposição no exterior, e realocamos os 1,5% em dólar. Notícias ainda com foco total voltados para os acontecimentos no exterior, nos mantemos otimistas principalmente em setores bancários e commodities dado um cenário de juros em alta, por todo o mundo, para conter inflação elevada e difíceis negociações no conflito Ucrânia e Rússia.

O Carteira Universa Prev rendeu –4,13% em abril. Fizemos as mesmas alterações do Carteira Universa no fundo previdenciário, dado que todas as movimentações foram feitas em Bolsa brasileira.

O Renda Extra, por sua vez, teve uma rentabilidade de –1,55% em abril. O fundo seguiu a tendência de desvalorização em ativos de risco como um todo, apesar de sua carteira ter-se segurado bastante frente ao mercado. Como exemplo, o Ibovespa caiu 10,10% no período. Por fim, o fundo rendeu 3,12% no ano. Não houve alterações na carteira ao longo do mês.

O PRP fechou o mês de abril com resultado negativo de -6,66%. No ano, o fundo acumula queda de –2,71%. As maiores posições na carteira são nos ETFs do Índice Bovespa (BOVV11) e no Índice de Small Caps brasileiro (SMAL11), com 10% em cada um destes ativos, que refletiram o momento de aversão aos riscos de Bolsa de Valores e as incertezas nos mercados. Do lado positivo, a carteira de Fundos Imobiliários, que representa 10% da carteira total do fundo rendeu positivamente, com destaque para Vinci Shopping Centers FII (VISC11) e CSHG Renda Urbana FII (HGRU11), fazendo com que o fundo performasse relativamente melhor que os índices de ações.

O Essencial Moderado, fechou o mês em queda de -4,07%. Do lado negativo, destaque para as posições em ativos de maior risco, como Vitreo Criptomoedas (-14,37%), Vitreo Canabidiol (-22,33%) e FoF Tech (-13,69%). Do lado positivo, FoF Melhores Fundos Retorno Absoluto (+1,61%) e Vitreo Ouro (2,01%) amenizaram a queda, mas não o suficiente para trazer o fundo ao patamar neutro. No ano, o Essencial Moderado cai -5,36%.

O Essencial Arrojado, encerrou março em queda de -6,18%, tendo praticamente os mesmos detratores do Essencial Moderado, porém sem o amortecimento dos fundos de Renda Fixa e Multimercados que o Moderado tem em carteira. No ano, o Essencial Arrojado cai –6,54%.

O Money Rider Hedge Fund também teve um mês negativo, rendendo -2,47%. Mais um mês complicado para a Bolsa americana, dessa vez com Nasdaq, focado no segmento de tecnologia, teve o pior resultado mensal desde outubro de 2008, desvalorizando-se mais de 13,2% e já entrando em território de “bear market” desde as suas máximas. Enquanto S&P e Dow Jones recuaram 8,8% e 4,9% respectivamente. Mês marcado com o início da temporada de resultados do primeiro trimestre de 2022, o que impulsionou fortes quedas das Bolsas americanas.

O Universa Rider Blend entregou um retorno de –1,36% em abril.

O AWP, veículo constituído em parceria com Itajubá e Gama Investimentos e que investe em cotas do fundo AllWeather Portfolio, o fundo do Ray Dalio da Bridgewater Associates, encerrou em queda de –3,57%, mesmo com a valorização do dólar no mês. No ano, o AWP cai 20,80%.

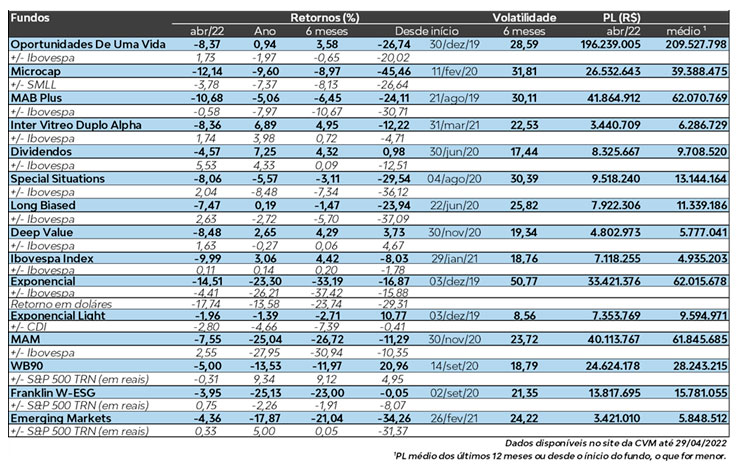

Renda Variável

O fundo Oportunidades de Uma Vida encerrou o mês de abril rendendo -8,37%. Mês marcado ainda pela guerra entre Rússia e Ucrânia, evidenciando os problemas da cadeia de produção e colocando em xeque a inflação de oferta que vinha sendo pressionada desde o impacto das variantes da Covid na economia mundial. Decidimos por aumentar nossa posição vendida em Nubank, de 4% para 5% e aumentando a posição comprada de Bando do Brasil na mesma proporção.

O Microcap Alert teve um mês negativo em abril, de –12,14%, enquanto seu índice de referência, o Índice de Small Caps brasileiro, rendeu –8,36%. No acumulado do ano o fundo está -9,60%. Neste período, percebeu-se uma volta de aversão ao risco e com isso as empresas, sobretudo deste segmento, acabam sofrendo. Os destaques negativos foram Livetech (LVTC3), cujo setor, de tecnologia, enfrenta problemas com a cadeia de suprimentos, e Oncoclínicas (ONCO3), após seus resultados decepcionarem, influenciados por altos custos para execução de novos projetos, e também com mudanças na gestão, que trouxeram ruídos no lado de governança.

O MAB Plus, fechou o mês de abril no campo negativo, com –10,68%, enquanto o Índice Bovespa teve rentabilidade de –10,10%. No ano o fundo acumula –5,06% de rentabilidade. Esta performance se deu pelo momento de aversão ao risco nas Bolsas de Valores. As maiores contribuições negativas para o fundo vieram das ações de VALE (VALE3), que é a maior posição da carteira, e sofre com a desaceleração da economia chinesa; Hapvida (HAPV3), cujo setor sofre com pressões nos custos, devido à escalada da inflação, e dificuldade em repasse aos clientes finais, além da dificuldade no crescimento de receitas por todo o setor, com dados desanimadores, divulgados pela ANS, de adições líquidas de beneficiários; e Banco Santander (SANB11), que sofre com a escalada dos juros e aumento da inadimplência.

O Dividendos em abril resistiu bem frente ao índice Bovespa, fechando o período com baixa de –4,58% contra –10,10% do índice. Entre as ações que ajudaram na estabilidade da carteira estão os papéis de Kepler Weber (KEPL3), que se valorizaram 5,45% mesmo com as adversidades. Tivemos também na última semana do mês a troca em nossa carteira de Eneva (ENEV3) pelas ações de Intelbras (INTB3). No ano o Dividendos acumula alta de 7,25%.

O Special Situations fechou o mês de abril com retorno negativo de –8,06%, enquanto seu índice de referência, o Índice Bovespa, ficou com –10,10%. No ano o fundo está negativo em –5,57%. A performance negativa se dá pelo momento de aversão ao risco nas Bolsas de Valores. Os destaques negativos foram Pão de Açúcar (PCAR3), Lojas Marisa (AMAR3) e IMC Alimentação (MEAL3). Algumas ações tiveram uma performance relativamente melhor que o Índice Bovespa, fazendo com que o fundo também tivesse uma rentabilidade relativamente melhor que seu índice de referência, como Coelce (COCE5) e Mills Estruturas e Serv. de Engenharia (MILS3), que é uma das maiores posições do fundo, com 13% do PL.

O Long Biased teve uma performance negativa em abril, com –7,47%, enquanto no ano está praticamente zerado, com +0,19%. As maiores contribuições negativas para o fundo vieram do setor de saúde, com Qualicorp (QUAL3) e Odontoprev (ODPV3), que continuam a sofrer com a pressão nos custos, devido à escalada da inflação, e a dificuldade em repasse aos clientes finais, além da dificuldade no crescimento de receitas por todo o setor, com dados desanimadores, divulgados pela ANS, de adições líquidas de beneficiários. Outra posição que onerou o fundo foi em Lojas Marisa (AMAR3), que também é prejudicada pelo aumento da inflação, que prejudica principalmente o seu público-alvo, além dos resultados negativos e a saída do CEO, ocorridos no final de março e que ainda repercutiram. As alterações feitas na carteira foram as zeragens das posições de Enjoei.com (ENJU3) e Tecnisa (TCSA3), e a compra das ações de Grupo Soma (SOMA3). Também houve a montagem de uma posição de long and short de Pet Center (PETZ3) contra Raia Drogasil (RADL3).

O Deep Value fechou abril com queda de -8,48% com objetivo de investimento em empresas de valor, buscando forte retorno da economia tradicional.

O Vitreo Ibovespa Index fechou o mês de abril em queda, com uma rentabilidade negativa de -9,99% e no ano do fundo 3,06%. Um dos motivos para o recuo do Ibov neste mês é a redução de preços das commodities, após o forte avanço no mês anterior. Podemos destacar o setor de petróleo e energia como as maiores altas do mês, PetroRio (PRIO3) com 12,1%, CPFL Energia (CPFE3) com 12%, Eletrobras PN (ELET6) com 11,3%, 3R Petroleum (RRRP3) com 10,5% de alta. Por outro lado, o setor das varejistas e as companhias ligadas ao setor de tecnologias amargaram perdas superiores a 20% no acumulado de abril, Locaweb (LWSA3) com queda de –29%, Via (VIIA3) com queda de –28,8%, Magazine Luiza (MGLU3) com queda de 28,4%, Banco Inter (BIDI11) com queda de -28,4%.

O Exponencial (que investe nas ações da XP Inc.) teve uma performance de –14,51% no mês, a desvalorização das ações da corretora (e agora banco) brasileiro acompanharam a piora no cenário para empresas nacionais de crescimento com a volatilidade intensa do mercado global, em um cenário que impacta principalmente ações de tecnologia e crescimento. No ano o fundo rende –23,30%. A versão para investidores em geral, o Exponencial Light, rendeu –0,34% em abril e –1,39% no ano.

Mais um mês difícil para o fundo MAM, rendendo –7,55%. Abril foi um mês de muitos resultados que mesmo com alguns acima do esperado, o mercado segue em incertezas diante do aumento das taxas de juros para conter a inflação, surto de Covid novamente na China, dificuldades para o fim da guerra entre Ucrânia e Rússia. Esse mês realizamos algumas mudanças, zeramos Pfizer (PFIZ34) e alocamos 5,0% em CrowdStrike Holdings [C2RW34] e aumentamos 1,0% Intuitive Surgical (I1SR34).

O fundo inspirado nas ideias de Warren Buffet, o WB90, teve um mês positivo comparado com a queda no mercado norte-americano. O fundo teve um retorno de –5,00% contra um retorno do S&P 500, em real, de -5,39%. A única alteração realizada no portfólio foi a compra da Occidental Petroleum (OXYP34) no início do mês.

Franklin W-ESG fechou o mês de abril com retorno negativo de –3,95%. Fundo criado com o viés de investimento em empresas com pelo menos três mulheres no Board, e que incorporaram à sua essência os critérios W-ESG (diversidade de gênero, questões ambientais, sociais e de governança).

O Emerging Markets Equities fechou o mês de abril negativo em -4,36%. O seu índice de referência, o MSCI de Mercados Emergentes em Real, fechou o período com –1,56%. No ano o fundo acumula uma queda de –17,87%. A desaceleração da economia chinesa e o cenário ainda incerto na geopolítica do Leste europeu pesam nos mercados, assim como o movimento de aperto monetário por parte dos Bancos Centrais. Após ter sido destaque positivo em março, a Bolsa brasileira teve o pior desempenho entre os principais países componentes deste grupo de países, tendo sido a parte da carteira que mais onerou o fundo. Dentre as ações estão Itausa (ITSA4, VALE (VALE3) e Mercado Livre (MELI34).

Temáticos | Tech

O Tech Select teve uma rentabilidade de –14,93% em abril, sendo –36,05% no acumulado do ano. O fundo tem sua carteira concentrada nas grandes empresas de tecnologia americanas, que sofrem, principalmente, com o aumento de taxas de juros e redução de liquidez no mercado promovida pelo Banco Central. As maiores contribuições negativas para o período vieram de Amazon (AMZN34), Google (GOGL34) e Netflix (NFLX34), cuja BDR caiu cerca de 47% após divulgar números operacionais decepcionantes no primeiro trimestre do ano. Houve uma alteração no fundo, que foi a entrada das ações de Crowdstrike (C2RW34).

O Tech Brasil caiu –18,50% no mês de abril, enquanto seu índice de referência, o Índice Bovespa, caiu –10,10%. O impacto negativo nas ações de tecnologia brasileira se deu pelo ciclo de aumento das taxas de juros locais, pela desaceleração da economia chinesa e limitações à cadeia de suprimento. Os destaques negativos ficam por conta das empresas de comércio eletrônico Magazine Luiza (MGLU3) e Mercado Livre (MELI US), além do ETF de empresas de tecnologia brasileiras BTG Pactual Tech Brasil (TECB11), que é a maior posição do fundo, com 12,50% do PL.

O Tech Asia teve uma rentabilidade negativa de –4,68% no mês de abril. No ano o fundo acumula uma queda de –32,35%. A desaceleração da economia chinesa e limitações à cadeia de suprimento, bem como o movimento de aumento das taxas de juros pelos Bancos Centrais mundiais, impactaram negativamente o setor de tecnologia. As ações que mais contribuíram para a rentabilidade negativa do fundo foram Alibaba (BABA34) e Sea Ltd (S2EA34).

Tech Games segue sofrendo no mês de abril, com um retorno de -13,79% no mês. Com o aumento da taxa de juros e as incertezas políticas do cenário chinês, o fundo segue sofrendo. Sem indícios para o fim da guerra, ainda com indecisões, os dois principais fornecedores de matéria-prima para produção de componentes eletrônicos, de um lado a Rússia – um dos maiores fornecedores de níquel do mundo, muito utilizado para produção de baterias e outros componentes, e, do outro, a Ucrânia, maior provedor de gás neônio, utilizado principalmente na produção de semicondutores.

O Vitreo Blockchain teve rentabilidade de –16,75% em abril. No ano o fundo acumula queda de –34,95%. As ações de tecnologia de uma forma geral têm sofrido com os altos níveis de inflação e o movimento de aperto monetário por parte dos Bancos Centrais. Os destaques negativos ficaram por conta das ações de Riot Blockchain (RIOT US), com queda de aproximadamente 50% em abril, refletindo dificuldades com suprimento de componentes eletrônicos e altos custos, além de Nvidia Corp (NVDC34) e Square Inc (S2QU34).

O Vitreo Biotech em abril sofreu bastante, assim como todo o setor de biotecnologia, com o cenário externo. Com isso, o fundo teve rentabilidade de –5,19% no mês e de –23,97% acumulada desde o começo do ano. Nas posições do fundo vale destacar os impactos extremamente negativos de Codexis (CDXS) e Rocket Pharmaceuticals (PACB), que caíram, respectivamente, -42% e –35% no período.

O MoneyBets, teve uma rentabilidade de –12,59% no mês de abril, acumulando no ano –35,72%. As ações que mais pressionaram a rentabilidade do fundo foram AMD (AMD US), Doximity (DOCS US), Unity Software (U US) e ChargePoint Holdings (CHPT US).

Nosso FoF Tech, composto apenas de fundos Vitreo, apresentou retorno de -13,69% em abril, muito influenciado pelo Vitreo Tech Brasil (-18,50%), Vitreo Metaverso (-17,27%) e Vitreo Blockchain (-16,75%). No ano, o FoF Tech cai -32,41%.

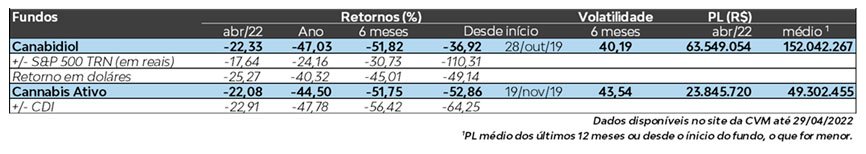

Temáticos | Cannabis

O Canabidiol, teve um mês de abril muito difícil, sofrendo um movimento de correção que parece não ter fim. Mais uma vez teve rentabilidade negativa, rendendo -22,33%.

Já o Cannabis Ativo rendeu -22,08%. Atualmente o fundo está com uma alocação de 80% em dois ETFs do setor e 20% investidos no fundo Canabidiol.

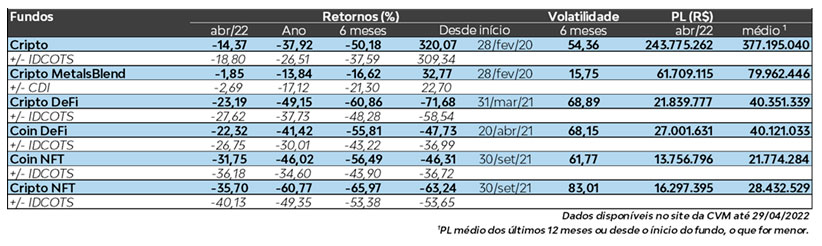

Temáticos | Cripto

Abril terminou com a Bitcoin na casa dos U$37 mil e Ethereum na casa dos U$2,7 mil. Mês de muita volatilidade e medo para o mercado de criptomoedas devido a fatores macroeconômicos, como guerra na Rússia e política monetária mundial, principalmente nos EUA. Passamos por um momento de inflação aumentando no mundo e necessidade de aperto monetário, que ainda perdurará por algum tempo. Em uma época em que a bitcoin tem guardado elevada correlação positiva com os índices de ações, especialmente o Nasdaq, é difícil prever um comportamento muito diferente do mercado de cripto em relação ao que ocorre com as diversas classes de ativos de risco tradicionais.

Ao longo do mês de abril, a Vitreo Criptomoedas, nossa carteira principal, encerrou o mês com performance de -14,36% e um acumulado ao longo do ano de -37,91%. Destaque negativo para Fantom (FTM), pois desde a saída de um de seus principais desenvolvedores, Andre Cronje, a plataforma vem enfrentando diversos problemas que estão sendo agravados devido à falta de liquidez, e com essa perspectiva zeramos a posição desse ativo em nosso fundo.

O Cripto Metals Blend encerrou o mês com performance de -1,85% e um acumulado de -13,84% no ano. A rentabilidade do fundo pode ser creditada principalmente ao impacto cambial, que além de afetar as criptomoedas, impactou todos os preços de commodities que pertencem à carteira do fundo.

O Cripto DeFi teve uma queda considerável em sua performance de -23,19% no mês de abril e um acumulado de -49,14% no ano. Em relação ao Coin DeFi (antigo Bitcoin Defi), o fundo encerrou o mês com performance de -22,32% e um acumulado de –41,42% no ano. Vale lembrar que DeFi é o segmento de cripto mais impactado pela correção nos preços, tendo caído substancialmente. Logo é natural vermos uma desvalorização acima da média em um momento de pessimismo e instabilidade. Destaque negativo para TRIBE, ativo no qual zeramos nossa posição nos fundos por conta dos riscos em torno do hack sofrido. Recentemente US$80 milhões foram perdidos no Rari Capital e no Lending Pool da Fei Protocol.

O Cripto NFT encerrou o mês com performance de -35,69% e um acumulado de -60,76 % no ano. Quando analisamos o Coin NFT podemos perceber uma rentabilidade de -31,74% e um acumulado de -46% no ano. Destaque negativo nesse mês para o AXS; o token afundou quase 30% na última semana de abril, muito por conta da redução do número de usuários e pelas mudanças no modelo econômico do jogo, tendo a comunidade se decepcionado com a maneira como os desenvolvedores estão tocando o jogo. Em geral, ambos os movimentos de NFTs e de GameFi sofreram bastante este mês, muito em função de estarem muito correlacionados ao mercado cripto. Portanto, quando ele está em queda, a atratividade dos movimentos play-to-earn cai drasticamente e o mercado de NFT perde parte de sua atratividade pela diminuição do hype geral. Além disso, a grande maioria dos jogos play-to-earn ainda são insustentáveis, sendo um mercado ainda muito inicial.

Por fim, para o mês de maio seguimos em um cenário em que as métricas intrínsecas ao mercado cripto estão negativas, principalmente com um cenário externo pessimista e jogando contra o mercado cripto, principalmente pela política monetária do Fed e a guerra entre Rússia e Ucrânia. Dada essa instabilidade, não vemos um pano de fundo propício para uma retomada de curto prazo dos criptoativos.

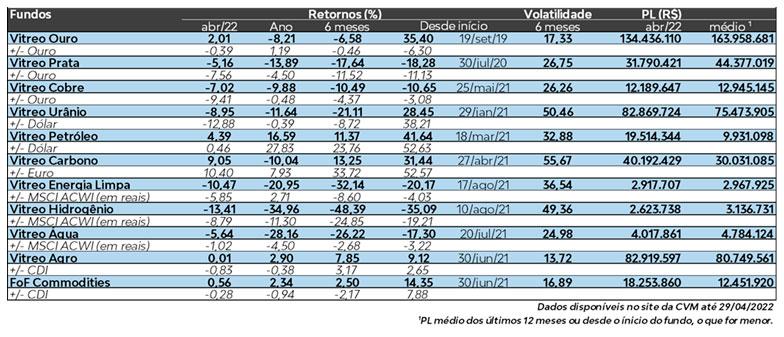

Temáticos | Commodities

O Vitreo Ouro fechou positivo em 2,04% no mês de abril, impulsionado principalmente pelo dólar que se valorizou 3,93% no mês. A rentabilidade do fundo abaixo do dólar reflete o movimento negativo do metal em dólares. A queda no valor desse ativo mostra o fluxo de venda generalizada em decorrência das incertezas que o mercado enfrenta, que levam até um ativo tido como proteção a se desvalorizar, ainda que muito menos que outros investimentos de risco. No ano o fundo rende –8,34%.

O Vitreo Prata teve uma performance de –5,16% em abril. São setes meses negativos para a prata, que está terminando abril com queda de 7% (rentabilidade em USD), sua maior desvalorização em sete meses. O principal diferencial da prata é que, apesar de inserida no cesto de metais preciosos junto com o ouro, paládio e a platina, ela atua mais como um metal industrial em termos de aplicações e demanda, assim como o cobre.

O Vitreo Cobre teve uma performance negativa de –7,02% em abril, com o acumulado do ano de –9,88%. A continuidade da crise geopolítica no Leste europeu ainda tem trazido muita volatilidade para os preços das commodities de uma forma geral. O ETF COPX (COPX US), composto por empresas produtoras de cobre, em que o fundo investe, caiu –12,02%, e o contrato de Cobre Futuro (HG) com vencimento em maio teve uma queda de -7,49%, ambos em Dólar. A desvalorização do Real (BRL) frente ao Dólar (USD), de aproximadamente 5% no mês, mitigou o impacto no fundo.

O Vitreo Urânio em abril respondeu da mesma forma que nossos outros fundos de investimento em ativos de risco e apresentou queda de –8,95%. A performance da carteira foi extremamente afetada pela tendência de diminuição de risco global (Risk-off) que penaliza duramente ativos exóticos, como o Urânio. No ano o fundo entrega –11,64% de rentabilidade.

O fundo Vitreo Petróleo, que combina ações brasileiras, BDRs, ETFs no exterior e contratos futuros de petróleo, apresentou uma alta de 4,39% em abril. Os lockdowns impostos pelo governo chinês, principal importador de petróleo, continuam causando preocupações do lado da demanda. Por outro lado, a continuidade do conflito entre Rússia e Ucrânia, agora tomando novos contornos e evoluindo para uma guerra de menor intensidade, contribuiu para que o preço da commodity se estabilizasse quando comparado à época do início do conflito. No ano, o fundo sobe 16,59%.

O Vitreo Carbono terminou abril com uma alta de 9,05%, após o susto do mês passado. Contudo, seguimos confiantes que a tese deve ganhar ainda mais força com a retomada da discussão da necessidade de empresas terem suas emissões neutralizadas, o que não deve demorar a acontecer no pós-guerra.

O Vitreo Energia Limpa também não escapou do fluxo de venda internacional e performou –10,47% em abril. Enxergamos que, apesar do impacto dessa movimentação generalizada em direção à redução dos riscos nas carteiras, os ativos ligados ao setor de sustentabilidade devem voltar em breve à pauta das organizações mundiais e, no longo prazo, não temos preocupações com a tese. De olho na carteira do fundo, o principal impacto veio das ações de Plug Power (PLUG) que caíram –26,53% no período. No ano, o fundo acumula rentabilidade –21,95%.

O Vitreo Hidrogênio rendeu –13,41% em abril, sendo os motivos da rentabilidade negativa os mesmos dos outros fundos de commodities e ativos exóticos, como o Urânio e o Energia Limpa. Olhando a carteira, destacamos a performance negativa do ETF Defiance Next Gen H2 (HDRO), que se desvalorizou –15,51% no mês. No ano o fundo rende –34,96%. Vale mencionar que no dia 12 de maio o fundo será incorporado ao Vitreo Energia Limpa, em uma nova estratégia para o portfólio.

O Vitreo Água seguiu a linha de queda drástica, mas, apesar de comporem um mercado de nicho, as ações seguraram bem seus valores e o fundo caiu apenas –5,63% no caótico mês que tivemos, acima do índice Nasdaq 100 que apresentou desempenho de –9,52% em reais. Do universo de ações em que investimos, o destaque vai para Roper Technologies (ROP), que caiu apenas -0,49% em abril. O desempenho positivo da carteira no relativo reforça nossa visão para o investimento, que, com o crescimento populacional e a crescente escassez de água no mundo, somente tende a se valorizar. No ano o fundo rende –28,16%.

O Vitreo Agro teve mais um bom mês, dentro do possível, fechando o período próximo do zero a zero, com queda de –0,08%. A estabilidade do fundo vem principalmente de nossa mudança na alocação, diminuindo significativamente a exposição à commodities e aumentando o peso das empresas brasileiras de agronegócio. A alteração permitiu com que surfássemos a alta de alguns ativos, como Brasilagro (AGRO3) e SLC Agrícola (SLCE3), que subiram, respectivamente, 6,69% e 6,24% em abril. No ano, o fundo entrega 2,82% de alta.

Apesar da volatilidade de alguns dos fundos detalhados acima, o FoF Commodities teve um mês menos volátil que março, fechando em leve alta de 0,56%. As duas maiores posições do fundo, o Vitreo Petróleo e o Vitreo Agro, que juntos correspondem a cerca de 60% do portfólio, contribuíram com 4,39% e –0,08%, respectivamente. Os desempenhos positivos e, em sua maioria, negativos dos demais fundos acabaram compensando a alta do Vitreo Petróleo e trazendo o fundo para a estabilidade. No ano, o FoF Commodities sobe 2,34%.

Renda Fixa, Imobiliário & Câmbio

Vitreo Selic, o melhor fundo do mercado para sua reserva de emergência, em abril sofreu ligeiramente com o estresse no mercado de LFTs, principalmente as de vencimento longo, algo que já vínhamos esperando há algum tempo e, por isso, andávamos com uma alocação reduzida nesses ativos, impedindo um impacto ainda maior. O fundo fechou o mês com rendimento de 89,99% do CDI e acumula no ano rentabilidade de 101,86%.

O Vitreo Dólar, em abril se valorizou com a queda do Real. A alta se dá principalmente pelo cenário de aversão ao risco. O fundo rendeu, portanto, 3,71% no mês e, no ano, acumula queda de –11,63%.

O Vitreo Moedas Life, como o Vitreo Dólar, foi impactado pela desvalorização do Real. As moedas fortes, contudo, sofreram a mesma pressão de venda da moeda brasileira e perderam valor frente ao Dólar no mês, diminuindo bastante a performance da carteira. Neste cenário, o fundo rendeu 0,18% em abril e –15,44% no ano.

O Vitreo Inflação Longa fechou o mês com queda de 0,45%, sendo a desvalorização do fundo reflexo direto da volatilidade no mercado internacional, com destaque para a preocupação dos investidores locais com a taxa de juros doméstica. No ano, o fundo acumula alta de 0,76%.

O Vitreo RF Ativo fechou abril com alta de 0,66%, resultante dos esforços de nossa equipe de gestão para proteger o fundo da volatilidade altíssima das últimas semanas. A carteira apresenta um resultado bastante satisfatório no ano, acumulando alta de 3,54% no ano, ou seja, 108% do CDI.

O Bonds USD fechou o mês de abril com resultado positivo de 2,66% puxado principalmente pela valorização do dólar nesse mesmo período. Já a versão para investidor geral Bonds Light contou com 3,17%.

RBR RE Global, fundo em parceria com a gestora RBR, é o primeiro fundo de REITs do Brasil, oferecendo ao investidor a oportunidade de aplicar no setor imobiliário americano. O Fundo fechou o mês de abril com retorno negativo de –2,16%.

As informações apresentadas são de caráter meramente informativo, não constituindo e nem devendo ser interpretadas como análise, oferta ou recomendação de qualquer investimento ou sugestão por parte da Vitreo. Os ativos apresentados podem não ser adequados para todos os investidores. Os investidores devem obter orientação financeira independente, com base nas suas característica e objetivos pessoais, antes de tomar uma decisão de investimento. Recomendamos que você conheça as características e riscos dos ativos e mercados antes de investir. Lembrando que retornos passados não garantem retornos futuros e não há nenhuma garantia de retorno. As rentabilidades apresentadas não são líquidas de impostos. A aplicação em fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo. Para consultar informações e riscos do seu investimento, acesse www.empiricusinvestimentos.com.br.

Um abraço,

Conteúdos Relacionados

2 jun 2025, 9:52

Novo Ato, Velhos Protagonistas: Otimismo e Inflexão nos Palcos de Junho

Velhos conhecidos sob uma nova roupagem O mercado financeiro é um contador de histórias compulsivo. Gosta de reciclar tramas, rever …

Ler Conteúdo2 maio 2025, 9:47

Entre fluxos e fundamentos: a escolha de quem olha para cima

Não olhe para cima! “O maior risco nos investimentos é a possibilidade de estar errado junto com a maioria.” Howard Marks …

Ler Conteúdo1 abr 2025, 15:47

O retorno dos muros invisíveis

Do colapso de 1929 à incerteza de 2025: lições antigas para um mundo que volta a se fechar Na década …

Ler Conteúdo6 mar 2025, 18:24

Carta Tech Select | O Movimento 37 e o Futuro da Inteligência Artificial

No dia 9 de março de 2016, em um salão silencioso de Seul, Lee Sedol encarava o tabuleiro de Go …

Ler Conteúdo5 mar 2025, 19:13

Entre os fluxos, os fundamentos e os ciclos: os possíveis caminhos para os mercados

Green Shots e as expectativas (ir)racionais Nos mercados financeiros, o tempo muitas vezes corre em descompasso com o ciclo econômico …

Ler Conteúdo5 fev 2025, 18:37

O paradoxo dos mercados: quando o medo encontra a inovação

Efeito DeepSeek O silêncio reinava absoluto. Os passos meticulosos da Dra. Louise Banks reverberavam pelos corredores metálicos da enigmática nave …

Ler Conteúdo