Carta do Gestor

Carta Deep Value Brasil | Navegando as Correntes Cruzadas em meio a volatilidade da Bolsa Brasileira

Navegando as Correntes Cruzadas em meio a volatilidade da Bolsa brasileira

Se apenas semanas foram suficientes para transformar o comportamento dos investidores, o que poderia ser dito sobre os três meses seguintes? No fechamento do segundo trimestre de 2024, a percepção negativa sobre o mercado acionário havia atingido o seu ápice. O Ibovespa estava nos 125.366 pontos e o sentimento era de que a agonia poderia se estender por mais algum tempo.

De lá para cá, apesar dos altos e baixos, o sentimento para as ações brasileiras melhorou. O principal índice da B3 voltou a superar a marca dos 133 mil pontos e abriu caminho para uma dispersão maior de resultados positivos para outros segmentos além das large caps. Pelo menos momentaneamente…

Ao longo do período, o comportamento das ações brasileiras até mostrou algum descolamento dos acontecimentos nos mercados internacionais. Elas praticamente não sofreram os impactos da desmontagem do carry trade global envolvendo o iene, ocorrido no intermédio dos meses de julho e agosto. Por outro lado, tropeçaram levemente nos discursos mais duros sobre política monetária feitos pelo sucessor da presidência do Banco Central Brasileiro, Gabriel Galípolo.

Entretanto, esse contrapasso foi insuficiente para ocultar o bom desempenho corporativo relativo ao segundo trimestre. Foram várias as companhias brasileiras que registraram números crescentes e sinalizaram perspectivas positivas à frente. Tanto sob a ótica da demanda por seus negócios, quanto sob a ótica da otimização das suas estruturas. Os destaques, sem sombra de dúvidas, vieram do setor financeiro (sempre ele), mas também permearam outras frentes, como por exemplo, os setores de utilidades públicas e shoppings, além de algumas facetas do consumo.

A realidade é que os esforços corporativos feitos nos períodos de maior dificuldade começaram a aparecer nos números das companhias. Daqui para frente, uma eventual mudança favorável no sentimento dos investidores não deverá ser vista como uma surpresa.

Isto posto, por sua vez, colidirá com a retomada do ciclo de austeridade planejado pelo Banco Central. Diante do frágil equilíbrio fiscal e da falta de ancoragem da inflação para 2025 em diante, o Copom resolveu agir e recolocar a Selic em rota ascendente. Apesar do movimento não ser um total empecilho para que a renda variável no país se comporte positivamente, certamente ela deteriora a construção dos valuations e inibe (ou dificulta) a construção da demanda por produtos em setores mais específicos, como por exemplo o real estate, ou ainda, o consumo para as classes que se apoiam no crédito. Na teoria, taxas de juros mais elevadas tendem a afunilar a aprovação de limites de crédito e dificultar a aquisição de bens.

Para o último trimestre do ano, isso significa um equilíbrio tênue entre o apetite dos investidores — que deveria ganhar alguma monta, devido aos números corporativos mais fortes e pela situação favorável nos mercados internacionais —, e as notícias provenientes do front da política fiscal. Se do lado das commodities a dinâmica atual for mantida (estabilidade dos preços do petróleo, em especial), o espaço para o Ibovespa buscar os 145 mil pontos — nossa estimativa para o final do ano — permanecerá aberto. Veremos.

A seguir, fique com os comentários sobre a dinâmica do fundo nestes primeiros meses do ano e os breves comentários sobre as teses de investimentos presentes na carteira.

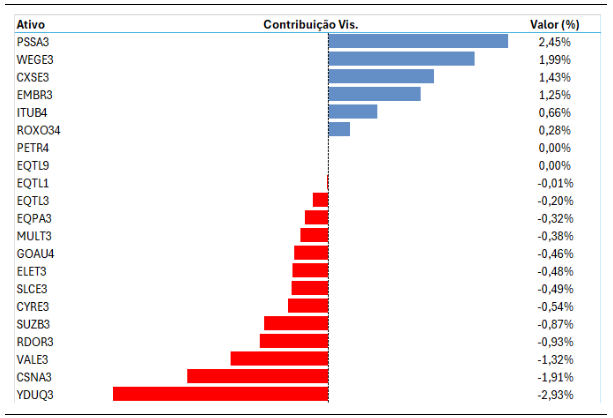

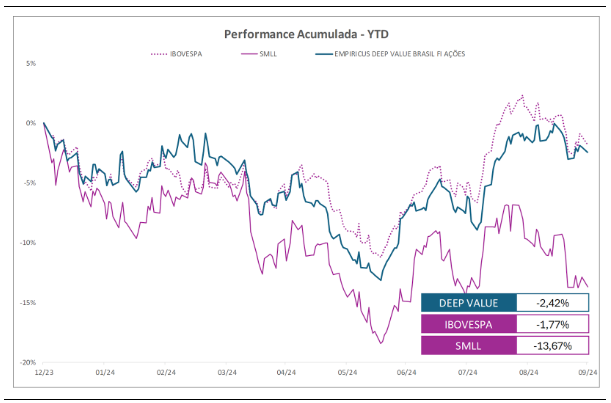

O comportamento do Empiricus Deep Value Brasil FIA no ano

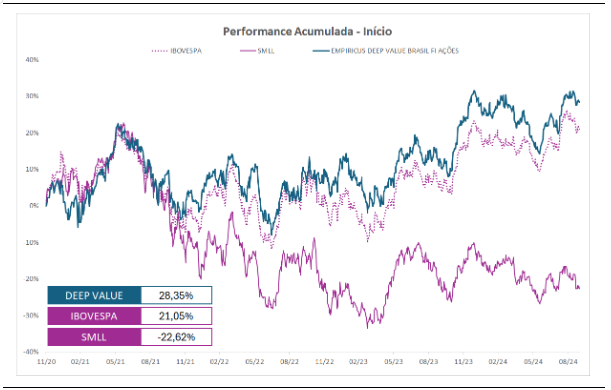

O mercado acionário brasileiro ainda oscila entre dias bons e ruins, e ainda não conseguiu quebrar a barreira dos 136 mil pontos. No ano, tanto o Ibovespa quanto o índice de Small Caps não conseguiram se firmar no campo positivo. Até o dia 30 de setembro, ambos perdiam 1,77% e 13,67%, respectivamente.

Já o desempenho do Empiricus Deep Value não foi muito diferente. Até o fechamento de setembro, o fundo apresentava desvalorização de 2,42%.

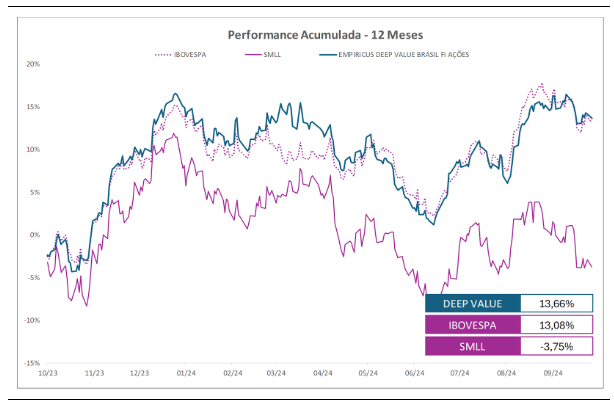

Desde seu início, em 30 de novembro de 2020, o fundo apresenta um retorno de 28,35%, contra 21,05% do Ibovespa.

A carteira do Empiricus Deep Value Brasil

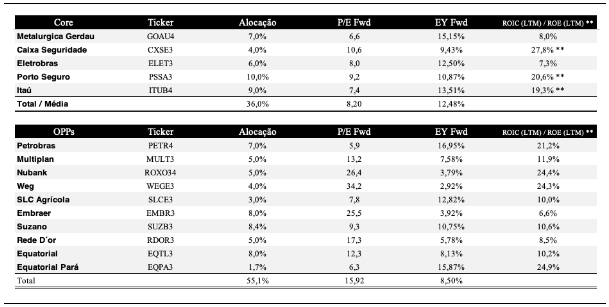

Ao longo deste terceiro trimestre fizemos mudanças importantes no portfólio do Deep Value. As ações do Nubank e da Embraer estrearam na carteira, além delas, trouxemos de volta as ações da Rede D’or. Deixamos de lado as teses da Vale e Cyrela. As 15 ações que compõem a alocação atual do Empiricus Deep Value FIA e as suas respectivas participações são as seguintes:

Mantivemos as alocações no Bloco Core, com destaque para as ações da Porto, cujos números continuaram a surpreender. Com as aquisições feitas durante o terceiro trimestre, deixamos o bloco Oportunidades (OPP) um pouco mais “caro”. A inserção das growth stocks encareceram o portfólio, mas enxergamos o deslocamento dos recursos para esses ativos como uma história que precisa ser aproveitada. Como pontuado na Carta Mensal do Gestor de julho, são esses os ativos que vêm chamando a atenção dos investidores, principalmente pela sua capacidade de remodelar o ambiente competitivo.

Nas próximas linhas, teceremos os comentários sobre as teses de investimento e sobre os últimos resultados trimestrais divulgados pelas empresas.

Atualização das teses de Investimento

Metalúrgica Gerdau (GOAU4) – 7%

Assim como todas as empresas do setor siderúrgico, a Gerdau também vem sofrendo com a situação dos preços do aço. A enxurrada proveniente da concorrência do aço proveniente da China ainda continua impactando a cadeia do setor e pressionando os preços para baixo. Por isso, apesar das operações eficientes, os investidores têm deixado de lado o setor, esperando um momento mais oportuno para voltar a comprar a tese.

Em termos das suas operações, o destaque continua com a unidade localizada na América do Norte. Apesar da queda do preço do aço, a especialização construída pela companhia abriu as portas para a manutenção da rentabilidade. A boa dinâmica da economia dos Estados Unidos também ajuda. Apesar da expectativa de desaceleração da atividade, os investimentos em ativos reais no país devem continuar crescendo ao longo dos próximos anos, especialmente por conta da retomada dos programas governamentais que não devem cessar em 2025.

Por aqui, o intuito da administração é ajustar as atividades para que elas ganhem o mesmo nível de produtividade das operações americanas. Os gatilhos para as ações subirem, entretanto, vêm diminuindo ao longo do tempo. A dificuldade das iniciativas do governo em promover crescimento dos investimentos em ativos fixos e o avanço dos juros básicos, minam o potencial de crescimento do setor de construção civil.

Apesar do sentimento mais negativo, preferimos manter a aposta no caso, mas com uma participação menor (7%). No trimestre e ano, as ações da companhia sobem 3,35% e 2,99%, respectivamente.

Caixa Seguridade (CXSE3) – 4%

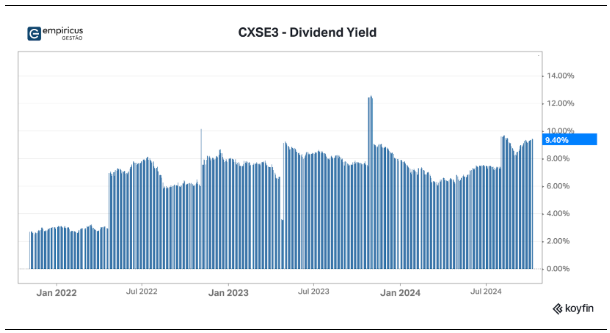

Nesses últimos meses, as ações da Caixa Seguridade devolveram parte dos bons ganhos do ano. Player importante dentro da estratégia do governo associada ao programa Minha Casa Minha Vida, as ações da companhia se viram armadilhadas pelas notícias recorrentes pontuando uma nova emissão de ações.

Em termos de números, as novidades também foram poucas. Excluindo os sinistros provenientes dos eventos no Estado do Rio Grande do Sul, a operação continuou avançando. Na frente de seguros, os prêmios emitidos avançaram 8,6% e alcançaram a marca dos R$ 2,4 bilhões na comparação anual. Já a ótica das despesas sofreu com os eventos no RS e mostrou uma pequena deterioração.

Aos preços atuais a companhia negocia por cerca de 11 vezes os lucros para os próximos doze meses. O bom dividendo continua jogando a favor e a dissipação dos problemas envolvendo as enchentes do RS podem ajudar as ações a atingirem novas máximas. De qualquer forma, diante da forte alta das ações na primeira metade do ano, reduzimos sua participação para 4% da carteira.

Eletrobras (ELET3) – 6%

A história da Eletrobras permanece praticamente a mesma: a companhia está passando por um processo de reformulação dos seus negócios, que envolve a venda de ativos não essenciais e cortes de custos. O objetivo é fazer com que seu desempenho operacional avance substancialmente e passe a remunerar seus acionistas. Os números melhores divulgados no segundo trimestre trouxeram um pouco dessa amostra. A receita da companhia atingiu a marca dos R$ 8,4 bilhões, enquanto o lucro líquido ficou em R$ 1,7 bilhão.

Ao longo dos últimos meses voltamos a aumentar marginalmente a exposição das ações dentro da carteira do Deep Value, dado que os riscos exógenos à operação parecem ter sido cessados. As tentativas do governo em interferir no setor de energia parecem ter se esvaziado, e dado o fraco desempenho das ações no ano, decidimos aumentar sua participação para 6%.

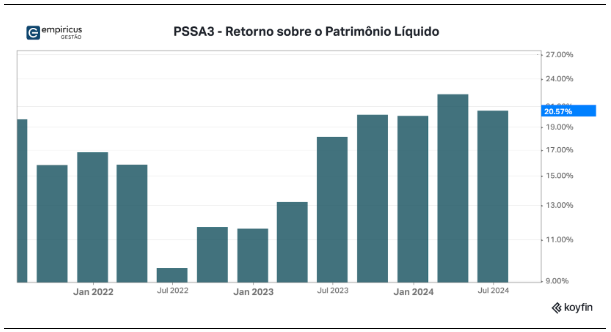

Porto (PSSA3) – 11%

A Porto tem sido um dos grandes destaques da Bolsa brasileira em 2024 (e da carteira do Deep Value). No segundo trimestre do ano, mesmo em meio às intempéries advindas das enchentes do sul do Brasil, a seguradora apresentou fortes números e suas ações dispararam mais de 20% no segundo trimestre, levando os ganhos anuais para a casa dos 35%.

No 2T24, a receita consolidada da companhia alcançou a marca dos R$ 9 bilhões, impulsionada por um crescimento de 3,6% nos prêmios e um impressionante aumento de 50% na receita de seguro saúde. A sinistralidade foi mantida em 54,6%, dentro das expectativas da empresa, e o retorno sobre o patrimônio líquido (ROE) alcançou 18,6%, índice superior às projeções de mercado.

Para o restante do ano, esperamos continuidade do bom desempenho corporativo. E apesar do bom desempenho recente, enxergamos espaço para as ações continuarem a entregar números acima da média. Por conta disso, manteremos a companhia como uma das top picks da carteira e com participação de 10%.

Banco Itaú (ITUB4) – 9%

Por mais um trimestre consecutivo, o Banco Itaú mostrou excelentes números. O gigante apresentou lucro líquido no 2T24 de R$ 10,1 bilhões, representando um aumento de 3,1% em relação ao trimestre anterior. O retorno sobre o patrimônio líquido (ROE) foi de 22,4%, enquanto o retorno sobre os ativos (ROA) foi de 2,3%. O lucro líquido com juros (NII) alcançou R$ 24,6 bilhões, um aumento de 2,7% em relação ao trimestre anterior. Esses resultados refletem a eficácia do banco em manter a eficiência operacional, com um índice de eficiência de 34,6%, melhorando em relação ao trimestre anterior.

Com isso, suas ações voltaram a chamar a atenção e foram uma das responsáveis pela recuperação do Ibovespa. No terceiro trimestre do ano, as ações avançaram 12,3%. Se ao longo de 2023, ficou claro que o Itaú foi o banco que melhor navegou o último ciclo de crédito, agora em 2024, o banco continua capturando ganhos provenientes da sua vantagem comparativa. Nessa reta final, o banco deve continuar apresentando bons números e deve prover bons dividendos aos seus acionistas. O velho binômio formado pelos bons retornos e margem de segurança deve continuar a chamar atenção. O tamanho da posição nas ações do Banco dentro do Deep value é de 9%.

Petrobras (PETR4) – 7%

As ações da Petrobras continuaram a se destacar no cenário acionário brasileiro, mesmo em meio às “turbulências” provocadas pelo governo na primeira metade do ano. Isso, em parte, se deve ao bom momento operacional e, também, à manutenção dos níveis de preço do petróleo acima dos US$ 65.

Inclusive, este deve ser o fator de maior atenção até o final do ano e deve guiar o destino das ações da estatal. Durante o 3T24, diante do quadro mais fraco da economia global, o sentimento era de que os preços do barril viriam a fazer mínimas locais. Este movimento até chegou a ganhar tração, mas foi inibido inicialmente pelas questões geopolíticas no Oriente Médio. O conflito quente envolvendo Irã e Israel trouxe de volta a preocupação relacionada aos preços de energia.

Sob a ótica dos números, o 2T24 não trouxe novidades. Os números vieram aquém das expectativas, mas nada capaz de descarrilar a tese. O lucro líquido recorrente ficou em R$ 15,8 bilhões, enquanto o Ebitda ajustado se manteve na casa dos R$ 62 bilhões. O segmento de Exploração & Produção (E&P) continuou sendo o destaque do negócio, a despeito do pequeno aumento do lifting cost — nada fora do normal. Nas demais linhas, mais do mesmo: lucratividade saudável e bons retornos para o negócio.

Durante o ano, viemos pontuando a manutenção da boa dinâmica operacional recente. O valuation da companhia permanece em níveis atrativos, justificando a participação das ações na carteira. A redução recente da posição se deve mais a questão top down, cujo efeito sobre os preços da commodity ainda é uma incógnita. Neste sentido manteremos uma alocação de 7% na carteira.

Multiplan (MULT3) – 5%

A Multiplan é o maior grupo administrador de shoppings no Brasil. Atualmente conta com 20 shoppings em seu portfólio, concentrados especialmente nas regiões Sul e Sudeste. Ao longo da última década, o grupo se tornou um dos maiores consolidadores do setor e se provou um excelente administrador. Seus empreendimentos são voltados para o público A e B — de acordo com eles, representam 81% do fluxo de pessoas —, localizados em áreas centrais.

Neste segundo trimestre, a companhia apresentou avanços importantes tanto na linha de receita quanto na linha dos lucros, sinalizando a robustez dos seus negócios. Em termos operacionais, houve crescimento das vendas dos lojistas de 6,3%, o que levou a redução do custo de ocupação e consequente aumento das margens operacionais — a margem do lucro operacional atingiu a marca de 92%. Com isso, o FFO por ação (funds from operations) alcançou a marca dos R$ 2,32, representando um crescimento de 19% em relação ao ano anterior. A expansão das áreas também foi representativa e mostra um pouco da capacidade da companhia em ampliar os seus resultados.

Por fim, vale mencionar a recompra da totalidade das ações pertencentes ao Ontario Teacher Pension Plan, com um desconto aproximado de 16% frente às cotações de tela. Com isso, os acionistas terão sua participação majorada em 18,4%. Apesar do aumento da alavancagem, a operação deve gerar um valor excedente para os acionistas. Continuamos enxergando um potencial bastante interessante para o caso, à despeito do aperto monetário em curso. A posição das ações no fundo está em 5%.

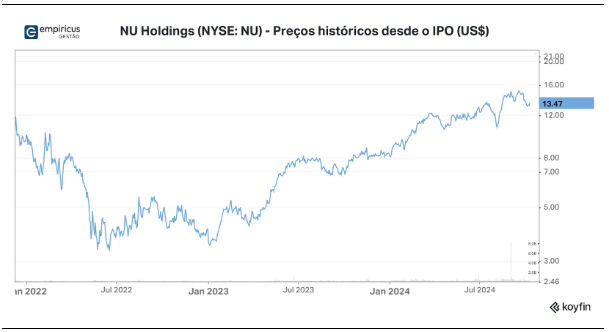

Nu Holdings (ROXO34) – 5%

O Nubank dispensa apresentações. Visto inicialmente com bastante ceticismo (em termos de mercado), o banco digital caiu nas graças dos investidores após mostrar que o seu negócio tem diferenciais claros e vantagens competitivas interessantes quando comparadas aos seus pares.

A plataforma da empresa fornece uma gama de produtos e serviços financeiros, incluindo cartões de crédito, empréstimos e contas de depósito, bem como produtos de investimento e seguros. A Nu Holdings está comprometida em fornecer acesso a serviços financeiros para milhões de pessoas na América Latina que atualmente são mal atendidas ou excluídas do sistema bancário tradicional. Atualmente o banco atua em três geografias distintas — Brasil, México e Colômbia — e tem como objetivo expandir para outras ao longo dos próximos anos.

No segundo trimestre, o banco comandado por David Velez apresentou números fortes. A receita do banco avançou 65% na comparação anual para US$ 2,8 bilhões, enquanto seu lucro líquido ficou em US$ 487 bilhões. A base de clientes do banco cresceu 25% e atingiu a marca de 104,5 milhões. A preocupação maior dos analistas ligada às questões da inadimplência ainda não foram capazes de gerar percalços para o negócio. Conforme ponderado na última teleconferência com os analistas, o avanço da linha deve ser vista com naturalidade, ao passo da expansão da carteira de crédito.

Diante do ambiente atual brasileiro e das oportunidades no México, enxergamos um bom potencial para as ações do Banco. Por ora, manteremos uma participação de 5% na carteira do Deep Value.

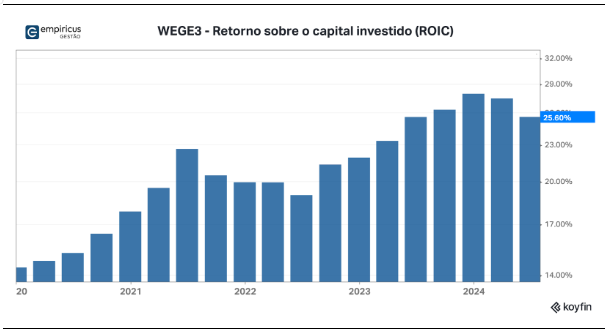

Weg (WEGE3) – 4%

A WEG reportou fortes resultados no segundo trimestre de 2024. A receita da companhia atingiu a marca dos R$ 9,5 bilhões, valor 13,5% superior àquele alcançado no mesmo período do ano passado. A margem EBITDA da empresa também melhorou para 22,9%, impulsionada pelo bom desempenho dos produtos de ciclo longo e pelo atual mix de produtos vendidos. A administração da WEG destacou a resiliência da empresa diante dos desafios macroeconômicos e sua capacidade de adaptação às mudanças do mercado. A empresa também anunciou a conclusão da aquisição do negócio de motores e geradores elétricos industriais da Regal Rexnord, o que deve contribuir para o crescimento da WEG no futuro.

Colocamos as ações da Weg na Carteira em meados de maio. Naquele momento, o esgarçamento do ambiente político-econômico havia propiciado o espaço para uma alocação maior em companhias ligadas ao setor de commodities e exportadoras. A qualidade indiscutível da empresa também foi um fator decisório importante. Inclusive, nos parece que a boa arrancada recente das ações esteve bastante ligada à questão da qualidade. Sem sombra de dúvida é um caso vencedor para os próximos anos. Mantemos uma posição de 4% nas ações.

SLC Agrícola (SLCE3) – 6%

Conforme esperado, a SLC Agrícola apresentou resultados fracos no segundo trimestre de 2024. Diante de um cenário adverso no setor, a empresa viu sua receita líquida cair 6,4% na comparação anual, para R$ 1,35 bilhão, puxada pela queda das receitas com a soja. Como havíamos pontuado na carta do trimestre passado, a soja “precoce” (jargão utilizado para designar os primeiros plantios da soja que acontecem em meados de setembro e outubro) sofreu com a estiagem e o calor excessivo provocado pelos eventos climáticos e maturaram muito antes do que deveriam, reduzindo brutalmente a produtividade da colheita. Por conta disso, o volume de soja disponível à venda neste começo de ano acabou frustrando.

As vendas do algodão, por outro lado, cresceram em função da elevação dos seus preços. No cômputo geral, os resultados vieram em linha com a expectativa do mercado, aspecto que ajudou a manter os preços das ações “estacionados”. Em relação à última linha do balanço, a companhia entregou lucro de R$ 321 milhões.

Olhando para frente, entretanto, a tese de investimento permanece viva. A situação mais difícil do segmento permitiu à companhia arrendar marginalmente mais terras e, inclusive, abriu espaço para que ela comprasse integralmente a sua subsidiária SLC Landco. Bem capitalizada e com um uma estrutura de capital saudável frente aos concorrentes, a SLC deve se aproveitar do momento para crescer sua área de plantio. Mantemos uma posição de 3% nas ações.

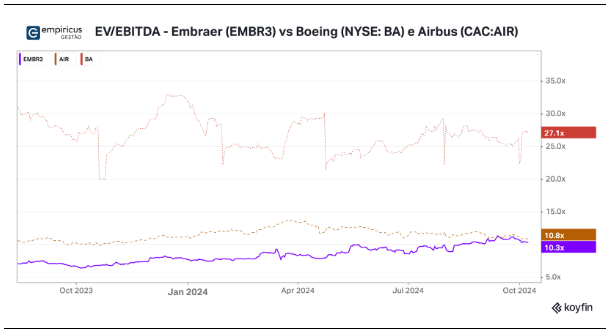

Embraer (EMBR3) – 8%

A Embraer entrou em nosso radar recentemente, após o forte desempenho corporativo apresentado nos últimos trimestres. A realidade é que após a frustrada tentativa de aquisição feita pela Boeing, a companhia passou a ser vista como um player forte o suficiente para fazer frente às gigantes da aviação global e capaz de se tornar a líder no segmento regional.

Atualmente, a companhia conta com um portfólio diversificado de produtos, que incluem as famílias ERJ e E-Jet de aeronaves comerciais, as famílias Phenom e Legacy de jatos executivos e a aeronave de transporte militar KC-390. Nos últimos trimestres, o segmento de aviação comercial da empresa ampliou suas entregas, enquanto o segmento de aviação executiva registrou seu primeiro semestre mais forte. O segmento de defesa e segurança também vem despontando com as entregas do KC-390 Millennium.

O bom desempenho dos seus negócios ficou evidente nos números divulgados no segundo trimestre de 2024. A companhia emplacou um crescimento de 23,4% na receita anual, que atingiu a marca dos R$ 7,8 bilhões. A margem operacional ficou próxima aos 9%, ratificando o bom controle de custos. Na última linha, o lucro do período ficou em R$ 520 milhões. A carteira de pedidos (backlog) se mostra saudável e hoje supera a marca dos US$ 20 bilhões.

Diante do quadro mais positivo para suas operações e dificuldades dos concorrentes, enxergamos um espaço interessante para a companhia abocanhar fatias de mercado. E quando comparada aos pares internacionais, seu valuation não é nada demandante. É uma das joias da bolsa brasileira que merece fazer parte da carteira. O peso atual das ações está em 8%.

Suzano (SUZB3) – 8,4%

A história das ações da Suzano na Bolsa brasileira traz um emaranhado de dúvidas para a cabeça dos investidores. A entropia do seu comportamento é alimentada por uma série de variáveis que nem sempre representam de fato o que ocorre em seu balanço. Das oscilações do dólar, às leituras sobre a economia chinesa, passando pelo âmbito competitivo, a cada notícia, o sell side corre para atualizar suas premissas e provocar mudanças de direção para os preços dos ativos.

Sob a nossa ótica, apesar da tese fundamental da Suzano passar pelo avanço do consumo de celulose no globo, em especial na China, mantemos uma visão mais tática sobre o caso. Estamos de olho na possibilidade de um ciclo mais favorável e os aumentos de preços da celulose na Europa, que podem dar um fôlego extra para as ações no curto prazo. Por ora, manteremos a participação nas ações em 8,4%.

Rede D’or (RDOR3) – 5%

Trouxemos de volta as ações da Rede D’or para a carteira do Deep Value. Se no final do ano passado o principal vetor da tese estava associado à queda da Selic, agora enxergamos o avanço operacional e as oportunidades do setor como os principais mecanismos para as ações voltarem a subir fortemente.

Ao longo destes primeiros seis meses de 2024, as operações do grupo avançaram. O segmento hospitalar manteve um crescimento razoável, na casa dos 9,1%, enquanto o segmento de oncologia avançou mais de 17% no período. A receita bruta consolidada desses segmentos superou a marca dos R$ 16,8 bilhões. O bom controle de custos fez com que a margem operacional voltasse a casa dos 26%. A aquisição da SulAmérica, por sua vez, começou a dar os seus primeiros frutos, e, além do crescimento do Ebitda, viu sua sinistralidade se melhorar em relação ao ano passado.

Diante do avanço do desempenho operacional, a geração de caixa voltou a se destacar. Nos primeiros seis meses do ano houve avanço de 57%, para R$ 2 bilhões. O retrato da tese de investimento começa a ganhar os contornos nos quais acreditávamos no final do ano passado, apesar do rumo dos juros básicos para cima. O espaço para as ações voltarem a ser negociadas por níveis de valuation mais elevados que o atual ainda existe. O peso das ações na carteira está em 5%.

Equatorial (EQTL3) – 8%

Adicionamos as ações da Equatorial na Carteira após a decisão da entrada no capital social da Sabesp. Com novas frentes de negócio, enxergamos a possibilidade da companhia entrar em um novo ciclo virtuoso, capaz de gerar ainda mais valor para seus acionistas. Já tínhamos na carteira as ações da subsidiária da companhia, a Equatorial Pará. Aos poucos, dada a liquidez restrita, migramos essa posição para a holding.

Em termos dos resultados do segundo trimestre de 2024, nenhuma novidade. Em linha com as expectativas de mercado, o bom desempenho se deveu ao setor de distribuição. A temperatura mais elevada no período fez com que a energia distribuída avançasse 8% na comparação anual, que por sua vez permitiu um avanço de 17% no Ebitda do segmento, para R$ 2,1 bilhões. Os olhos agora se voltarão para as operações da Sabesp e, também, para o processo de turnaround da CSA, que deve voltar ao breakeven nos próximos trimestres.

Em termos de resultados agregados, o lucro líquido da companhia atingiu a marca dos R$ 306 milhões, o que representou um avanço anual da ordem de 16,8%. Dado o valuation atrativo e uma taxa interna de retorno bastante superior ao seu custo de capital, alocamos cerca de 8% da carteira nas ações da empresa.

Considerações finais e expectativas

O terceiro trimestre de 2024 trouxe uma mudança sutil, mas perceptível, no cenário que vínhamos observando. Se os primeiros seis meses do ano foram marcados por uma aversão quase generalizada ao risco no mercado brasileiro, os últimos três meses mostraram sinais de que essa narrativa pode estar se esgotando.

A volatilidade, que foi uma constante no primeiro semestre, começou a dar lugar a movimentos mais consistentes, especialmente nas ações de primeira linha. O Ibovespa, que lutava para se manter acima dos 125 mil pontos, agora flerta com novas máximas históricas, sinalizando uma possível mudança de tendência por parte da leitura dos investidores.

Entretanto, ainda é bastante prematuro declarar uma vitória completa sobre o pessimismo. Os desafios permanecem substanciais, especialmente por conta do cenário macroeconômico que ainda apresenta incertezas. A retomada do ciclo de austeridade pelo Banco Central, embora necessária para ancorar as expectativas inflacionárias, adiciona uma camada extra de complexidade ao ambiente de investimentos – e coloca de joelhos alguns dos setores da Bolsa.

Neste contexto, nossa estratégia em relação ao Empiricus Deep Value permanece inalterada: diligência na seleção de ativos e apropriação de ganhos quando estes se mostrarem razoáveis. A janela de oportunidade para as ações brasileiras, que começou a se abrir no final de junho, parece ter se ampliado ligeiramente. Em dólar, muitas empresas listadas na B3 continuam negociando a múltiplos historicamente baixos, o que pode atrair o interesse de investidores internacionais em busca de valor.

Os resultados corporativos do segundo trimestre, em geral positivos, corroboram nossa visão de que há valor a ser destravado no mercado acionário brasileiro. Empresas como Porto, Itaú, Weg, Embraer e Nu Holdings demonstraram resiliência e capacidade de adaptação, superando de longe as expectativas do mercado.

Olhando para o último trimestre do ano, mantemos uma postura relativamente neutra (para não dizer “cautelosamente otimista”). O Ibovespa detém potencial para buscar os 145 mil pontos até o final do ano, mas vai depender de fatores exógenos provenientes tanto do cenário doméstico quanto internacional. A estabilidade dos preços das commodities, em particular do petróleo, será crucial para sustentar esse movimento.

Em suma, navegamos um equilíbrio delicado entre oportunidades e desafios. Os obstáculos à frente são consideráveis, mas continuamos a enxergar espaços nos movimentos de mercado para adquirir ações a preços convidativos. Nossa abordagem permanece focada em teses capazes de gerar valor aos seus acionistas, aliados a catalisadores de curto e médio prazo. A jornada promete ser desafiadora, mas também repleta de oportunidades para investidores pacientes e diligentes. Vamos em frente!

Forte abraço,

João Piccioni – CIO da Empiricus Gestão

Disclaimer

Os fundos de investimento não contam com garantia do administrador do fundo, do gestor da carteira, de qualquer mecanismo de seguro ou, ainda, do fundo garantidor de créditos – FGC. A rentabilidade obtida no passado não representa garantia de rentabilidade futura. É recomendada a leitura cuidadosa do prospecto e regulamento do fundo de investimento pelo investidor ao aplicar seus recursos. Para avaliação da performance do fundo de investimento é recomendável uma análise de, no mínimo, 12 (doze) meses. Este fundo utiliza estratégias com derivativos como parte integrante de sua política de investimento. Tais estratégias, da forma como são adotadas, podem resultar em significativas perdas patrimoniais para seus cotistas. Os fundos multimercados com renda variável podem estar expostos a significativa concentração em ativos de poucos emissores, com os riscos daí decorrentes.

Conteúdos Relacionados

1 abr 2025, 15:47

O retorno dos muros invisíveis

Nesta edição, desdobramos a série de desafios e oportunidades enfrentados pelo mercado brasileiro. Apesar de um primeiro semestre difícil, com a queda do Ibovespa, aos poucos, o cenário mostra oportunidades, graças ao bom desempenho corporativo e à melhora do sentimento dos investidores. Descubra como estamos navegando neste cenário em rápida evolução e posicionando nosso portfólio para o futuro. Leia na íntegra a Carta Trimestral do nosso fundo de mercado local, o Empiricus Deep Value Brasil FIA.

Ler Conteúdo6 mar 2025, 18:24

Carta Tech Select | O Movimento 37 e o Futuro da Inteligência Artificial

Nesta edição, desdobramos a série de desafios e oportunidades enfrentados pelo mercado brasileiro. Apesar de um primeiro semestre difícil, com a queda do Ibovespa, aos poucos, o cenário mostra oportunidades, graças ao bom desempenho corporativo e à melhora do sentimento dos investidores. Descubra como estamos navegando neste cenário em rápida evolução e posicionando nosso portfólio para o futuro. Leia na íntegra a Carta Trimestral do nosso fundo de mercado local, o Empiricus Deep Value Brasil FIA.

Ler Conteúdo5 mar 2025, 19:13

Entre os fluxos, os fundamentos e os ciclos: os possíveis caminhos para os mercados

Nesta edição, desdobramos a série de desafios e oportunidades enfrentados pelo mercado brasileiro. Apesar de um primeiro semestre difícil, com a queda do Ibovespa, aos poucos, o cenário mostra oportunidades, graças ao bom desempenho corporativo e à melhora do sentimento dos investidores. Descubra como estamos navegando neste cenário em rápida evolução e posicionando nosso portfólio para o futuro. Leia na íntegra a Carta Trimestral do nosso fundo de mercado local, o Empiricus Deep Value Brasil FIA.

Ler Conteúdo5 fev 2025, 18:37

O paradoxo dos mercados: quando o medo encontra a inovação

Nesta edição, desdobramos a série de desafios e oportunidades enfrentados pelo mercado brasileiro. Apesar de um primeiro semestre difícil, com a queda do Ibovespa, aos poucos, o cenário mostra oportunidades, graças ao bom desempenho corporativo e à melhora do sentimento dos investidores. Descubra como estamos navegando neste cenário em rápida evolução e posicionando nosso portfólio para o futuro. Leia na íntegra a Carta Trimestral do nosso fundo de mercado local, o Empiricus Deep Value Brasil FIA.

Ler Conteúdo6 jan 2025, 14:09

Virada de Ano: o apagar das luzes de 2024 e o jogo de 2025

Nesta edição, desdobramos a série de desafios e oportunidades enfrentados pelo mercado brasileiro. Apesar de um primeiro semestre difícil, com a queda do Ibovespa, aos poucos, o cenário mostra oportunidades, graças ao bom desempenho corporativo e à melhora do sentimento dos investidores. Descubra como estamos navegando neste cenário em rápida evolução e posicionando nosso portfólio para o futuro. Leia na íntegra a Carta Trimestral do nosso fundo de mercado local, o Empiricus Deep Value Brasil FIA.

Ler Conteúdo17 dez 2024, 12:51

Outlook 2025

Nesta edição, desdobramos a série de desafios e oportunidades enfrentados pelo mercado brasileiro. Apesar de um primeiro semestre difícil, com a queda do Ibovespa, aos poucos, o cenário mostra oportunidades, graças ao bom desempenho corporativo e à melhora do sentimento dos investidores. Descubra como estamos navegando neste cenário em rápida evolução e posicionando nosso portfólio para o futuro. Leia na íntegra a Carta Trimestral do nosso fundo de mercado local, o Empiricus Deep Value Brasil FIA.

Ler Conteúdo