Carta do Gestor

Filme repetido

O mercado brasileiro teve o segundo mês consecutivo negativo, indo na contramão das economias mais desenvolvidas, repetindo o roteiro de julho. Apesar deste movimento, as moedas fortes se desvalorizaram levemente frente ao real em agosto. As criptomoedas seguem se valorizando.

Com isso, nossos fundos cripto tiveram um excelente desempenho em agosto. Os produtos de ações americanas também foram bem no mês.

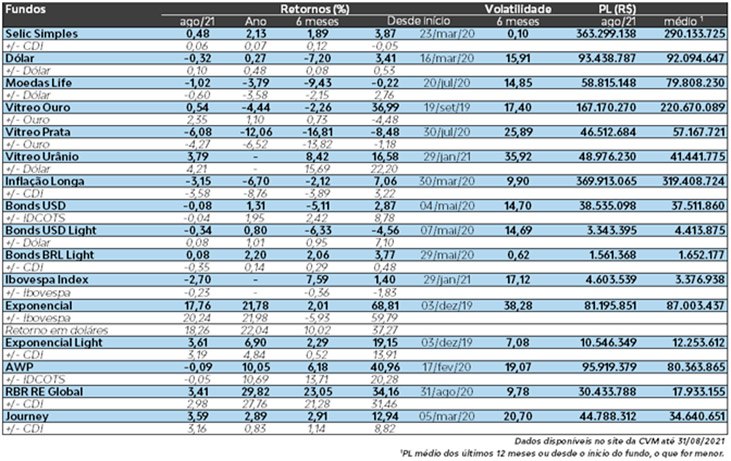

Essa é nossa Carta do Gestor. Nela, você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. No final da carta, você encontra uma tabela com os resultados de todos os fundos.

Lembre-se que, por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de 6 meses de histórico.

Como foram os mercados em agosto

Enquanto os mercados no exterior seguem apresentando resultados positivos, inclusive renovando máximas históricas, a bolsa brasileira teve seu segundo mês negativo consecutivo. O Ibovespa fechou abaixo dos 120 mil pontos (118.781), com queda de 2,48% e o índice de small caps ficou com -3,82% em agosto.

Nos Estados Unidos, o S&P 500 apresentou valorização de 2,9%, chegando ao sétimo mês seguido com resultados positivos, e o Nasdaq 100, 4,16%. O Euro Stoxx 50 teve alta de 2,62% e o MSCI World subiu 2,35%. Todos os índices em sua moeda original.

Nas proteções, o dólar comercial apresentou desvalorização frente ao real, caindo 0,42%, assim como o euro, que caiu 0,12% em julho. O ouro apresentou queda de 1,81% no mês. O Bitcoin em dólar teve valorização de 11,68%.

Em âmbito local, o mês começou com o Copom aumentando a taxa Selic em 1%, saindo de 4,25% para 5,25%. O Comitê ainda indicou uma alta de mais 1% na próxima reunião, que será realizada em 21 e 22 de setembro. A decisão vai em linha com o aumento das projeções do IPCA no ano, que já estão em 7,27%, número que, entre vários fatores, é influenciado pela crise hídrica e o aumento no preço da gasolina.

Na política, a Câmara dos Deputados aprovou o projeto de privatização dos Correios, projeto que agora vai para o Senado, e a reforma administrativa segue em pauta. Além disso, o presidente Jair Bolsonaro pediu o impeachment do ministro do STF Alexandre de Moraes e organizou um desfile de blindados justamente no dia da votação da PEC do voto impresso, que foi rejeitada pelo congresso. Também há discussões sobre a PEC dos precatórios.

O principal assunto no exterior foi o discurso de Jerome Powell. O presidente do Federal Reserve (FED) indicou que o banco central americano pode reduzir o programa de compra de títulos públicos já no final do ano. Contudo, ele condicionou a redução de estímulos fiscais aos dados econômicos. Powell ainda afirmou que vê um longo caminho para o aumento nas taxas de juros dos Estados Unidos.

Já em termos geopolíticos, o fato mais marcante foi a saída dos Estados Unidos do Afeganistão, encerrando uma guerra de 20 anos. Com isso, o Talibã voltou ao poder no país asiático.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de 6 meses de histórico.

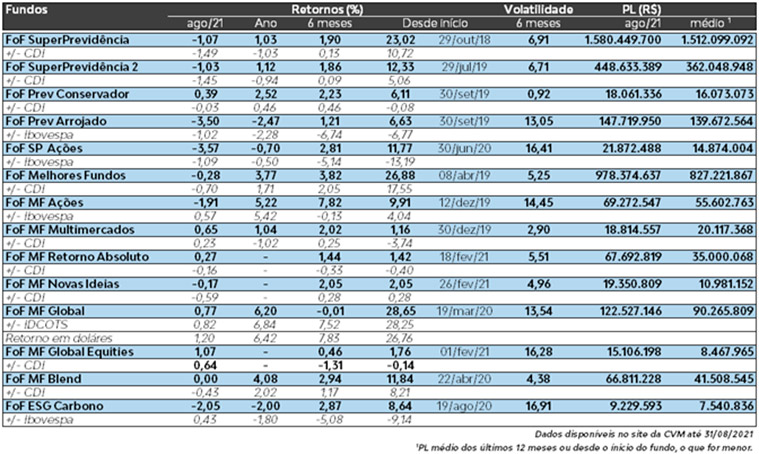

FoF

O FoF SuperPrevidência e o FoF SuperPrevidência 2 encerraram mais um mês em queda de –1,07% e –1,03%, respectivamente. O ambiente de bolsa local segue desafiador, com os fundos de ações sofrendo novamente, e representando o maior detrator da carteira. As tensões entre os três poderes, bem como os riscos fiscais derivados do orçamento de 2022, e um cenário de sucessivas revisões para cima na inflação foram os principais detratores internos. Em contrapartida, o cenário internacional apresentou um mês positivo, com os índices acionários americanos em um ritmo crescente, impactado pela retomada econômica, do anúncio do FED sobre o ritmo de retirada de estímulos e expectativa de aumento de juros somente no final de 2022. Além destes fatores, os resultados do segundo trimestre das empresas foram positivos, o que refletiu positivamente na exposição que o portfólio possui no ETF SPXI11.

Os destaques positivos também foram observados nas posições em criptoativos, com o ETF HASH11, composto por uma cesta de criptomoedas, entregando um retorno de 26,87% no mês. Mesmo com a segunda alta mensal, o ativo ainda apresenta uma queda de -12,05% desde seu início. Os fundos de renda fixa registram uma crescente em retorno ao longo do ano, com todos os nomes entregando desempenho positivo no mês.

Atribuições negativas foram observadas para as estratégias de proteções e para os títulos de inflação de prazos longos.

O FoF Prev Arrojado apresentou retorno negativo de -3,50%, enquanto seu irmão 100% ações, o FoF SuperPrevidência Ações, teve queda de -3,57%. Os títulos de inflação com prazos mais longos apresentaram quedas tão acentuadas quanto aos ativos de renda variável, ocasionando na equivalência entre o desempenho dos fundos.

O FoF Prev Conservador fechou o mês com retorno positivo de 0,39%. Sem apresentar mudanças no portfólio, o fundo fecha mais um mês positivo no ano, com um retorno de 2,52%. Os grandes destaques foram os fundos Icatu Vanguarda Absoluto FIFE FIRF Prev CrPr e Sparta Previdência FIFE D60 FIRF CrPr.

O FoF Melhores Fundos fechou agosto em queda de –0,28%. Como comentado no mês passado, três mudanças foram sugeridas e executas no portfólio ao longo do mês de agosto. A primeira delas foi a inclusão de mais um fundo sistemático, o Kadima High Vol, com baixa correlação com os pares da indústria, e que vem apresentando um bom desempenho desde seu início. A segunda foi a alocação na Moat Capital, fundo Long Only que também está presente nos FoF SuperPrevidência e FoF Melhores Fundos Ações. A terceira, e não menos importante, é a alocação no fundo Itaú Rising Stars, que representa uma estrutura de incubadora com o objetivo de alocar em gestoras com grande potencial de ascensão.

O FoF Melhores Fundos Ações apresentou uma queda de –1,91%, com resultado positivo decorrente das alocações nos fundos IP Participações IP FICFIA BDR Nível I e Trígono Flagship Small Caps FICFIA, o que colaborou para que o fundo fechasse o mês acima do Ibovespa.

O FoF Melhores Fundos Multimercados fechou agosto com resultado de 0,65%. Novamente as estratégias sistemáticas foram os destaques do mês, conseguindo capturar retornos no desafiador cenário dos mercados. As estratégias de trading e macro também entregaram retornos satisfatórios, com destaque para o VTR Kapitalo Zeta FICFIM, com retorno de 1,66% no mês.

O FoF Retorno Absoluto incorporou o FoF Best Ideas em agosto, além de ter completado seis meses no fechamento deste. Sua abertura foi anunciada no início do mês, com a inclusão de dois fundos no portfólio: o Claritas Total Return FICFIM e RPS Total Return FICFIM; o primeiro composto por uma combinação de três books (macro, Long & Short e Long & Short Sistemático) e o segundo um Long & Short direcional, em que ambos apresentam características distintas dos demais integrantes da carteira, possibilitando ao fundo uma maior diversificação e capacidade de crescimento. No mês ele entrega um retorno de 0,27%, e desde seu início possui um retorno de 1,42%.

Outro fundo que completou 6 meses foi o FoF Novas Ideias, que reúne novas gestoras formadas por times de gestão com experiência ou novas estratégias de gestoras já consolidadas. O fundo enfrentou uma queda de -0,17% no mês, e registra um retorno de 2,05% desde seu início.

O FoF Melhores Fundos Global fechou agosto positivo, com retorno 0,77% e mantém uma alta de 6,20% no ano de 2021. Esse mês inserimos o fundo Fundsmith Euro e alteramos a moeda do fundo Schroder Japanese para moeda loca em Iene, aumentando nossa diversificação em outras moedas. Já a versão FoF Melhores Fundos Blend teve um retorno muito próximo a estabilidade, com recuo de -0,0034% no mês e mantém acumulado de 4,08% no ano. O fundo conta com 80% alocado no mercado nacional resultando na boa performance e 20% no mercado global.

O Global Equities completa os 6 meses de existência e entra para nosso relatório mensal. Esse surgiu com objetivo viabilizar 100% de investimentos em fundos de ações no exterior. Agostou fechou positivo com alta de 1,07% e segue com um acumulado de 1,76% no ano de 2021.

O FoF ESG encerrou agosto com uma queda de –2,05%. Desde o final do mês de agosto, o portfólio vem adicionando novos ativos, aumentando o fator diversificação da carteira, além de iniciar mudanças para uma maior diversificação em termos geográficos. As mais recentes adições foram nos ETF’s ISUS11 e ESGB11, em que o primeiro busca refletir a performance do índice de Sustentabilidade Empresarial, enquanto o segundo reflete o Índice S&P/B3 Brazil ESG, que medem a performance das empresas com melhores práticas ambientais. Ao longo do mês, o fundo Indie 2 FICFIA foi o principal detrator da carteira, com -8,27%.

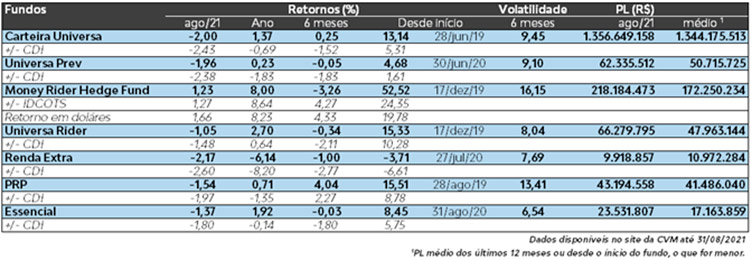

Multiestratégias

O Carteira Universa, teve um mês difícil, sendo duramente impactado pelos efeitos da política brasileira e pelos aumentos sucessivos das taxas de juros decorrente do descontrole inflacionário. Como o fundo tem uma alocação relevante em bolsa brasileira, o rendimento em agosto foi de -2%. No ano, o fundo acumula retorno de 1,37%, e encontra-se momentaneamente abaixo do CDI. No mês, reduzimos a nossa alocação em caixa e nas ações do Santander e zeramos a nossa alocação em Mosaico. Por outro lado, aumentamos a nossa exposição às teses de Cosan e Banco Pan, e participamos do IPO de Oncoclínicas. Em nosso book de proventos, fizemos apenas uma mudança, trocando nossa posição em Vinci Shopping Centers pelo Mauá Capital Recebíveis Imobiliários, através da participação na 5ª emissão de cotas do FII.

Com tais mudanças a alocação de nossa carteira mudou, e encerramos o mês com uma alocação em renda fixa de 24,9%. A alocação em commodities permaneceu em 2,4%, em moedas 2,6%, em fundos imobiliários 7,6%, os ativos internacionais em 16%. Já as ações brasileiras aumentaram para 46,5%.

O Carteira Universa Prev rendeu -1,96% em agosto, reduzindo a sua rentabilidade anual acumulada para 0,23%. Fizemos as mesmas alterações do Carteira Universa no fundo previdenciário, dado que todas as movimentações foram na bolsa brasileira. Seguimos apenas com a adaptação de iShares Core US Reit, no book internacional.

O Money Rider Hedge Fund, teve um mais um mês bastante agitado e recheado de movimentações. O fundo rendeu 1,23% em agosto, e mostrou que tem conseguido explorar a retomada pós-coronavírus e os elevados estímulos de política econômica no mundo desenvolvido, além de se beneficiar da alta do dólar frente ao real no mês. No ano, o fundo rende 7,99%, superando o seu benchmark.

Novamente fizemos diversas operações, começando pelo book de commodities onde zeramos as nossas posições em Freport-McMoran e DB Commodity Index Tracking Fund, e reduzimos nossa posição em SPDR Oil & Gas Exploration Production ETF. Já no book de REITs, zeramos as nossas posições em EPR Properties, Simon Property Group e Vornado Realty Trust. Já em nosso book de ações, encerramos nossa posição nos papéis da Dufry e da General Motors, que deram lugar à AppLovin. Em nosso recém-criado book de Renda, aumentamos a exposição em renda fixa, através de aumentos nas alocações de Invesco Preferred ETF e Invesco Bullett Shares 2022 High Yield Corporate Bond ETF, e aumentamos nossa alocação nas ações da Pfizer. Por fim, zeramos a nossa Call em Financial Select Sector SPDR® Fund, com um lucro extraordinário de 177,47%.

O Universa Rider Blend entregou um retorno de -1,05% em agosto, num cenário em que 80% do retorno é explicado pelo retorno negativo do Carteira Universa e 20% da rentabilidade é explicada pelo impacto positivo do Money Rider Hedge Fund. No ano, o fundo rende 2,70%, tendo sido impactado pela performance positiva de ambos os fundos.

O Renda Extra, por sua vez, teve uma rentabilidade de -2,17% em agosto. O resultado pode ser explicado pela alocação em fundos imobiliários que vem sofrendo os impactos relacionados às expectativas da reforma tributária e expectativa de reabertura da economia. Além disso, a alocação em bolsa caiu em conformidade com o índice Ibovespa. Por fim, a alta das taxas de juros impactou negativamente a marcação a mercado dos títulos de inflação e renda fixa pré-fixada, que temos em carteira. No ano, o fundo rende -6,14%, e não realizamos nenhuma modificação em nossa alocação.

O PRP fechou o mês de agosto com resultado bem negativo de –1,54% e segue positivo em 0,71% no ano de 2021. Final de mês bastante movimentado para o Ibovespa refletindo bastante para nosso fundo. Seguimos alocado em mais de 70% em renda variável, uma alocação agressiva e estamos muito satisfeitos com nossas posições. Em agosto saímos da posição de Bemobi (BMOB3), Moura Dubeux (MDNE3) e Unicasa (UCAS3), realocando em Arezzo (ARZZ3) e Ambipar (AMBP3).

O Essencial Moderado sofreu uma queda de -1,37 % no mês de agosto. Ao longo do período o fundo adicionou dois novos nomes para o portfólio, o Best Ideas Ações, compensando a exposição em bolsa por meio da redução percentual de outros fundos de ações.

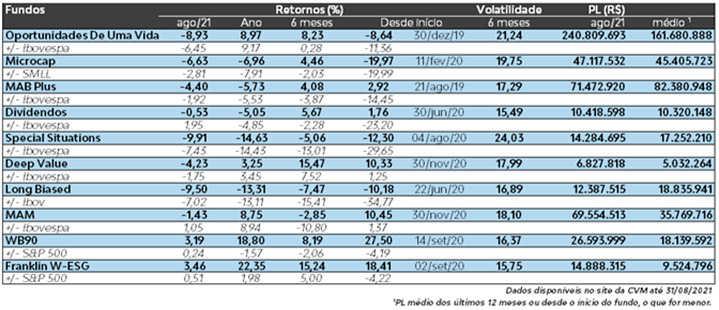

Ações

O fundo Oportunidades de Uma Vida teve um mês de correção de suas teses, entregando uma rentabilidade de -8,93% em agosto, enquanto o índice Ibovespa rendeu -2,48% no mesmo período. No ano o fundo rende 8,97% e o Ibov -0,20%. Neste mês não mudamos a carteira do fundo, pois acreditamos que as teses que foram introduzidas recentemente estão em processo de maturação e julgamos nossa alocação consistente com o momento do mercado.

O Microcap Alert também teve um mês negativo, rendendo -6,63%. No ano, o fundo rende -6,96% contra uma rentabilidade de 0,94% do índice Small Cap. Ainda estamos muito construtivos com as teses dos papéis e seguimos mais ativos no trading. Também fizemos diversas mudanças em nossa carteira, ao zerarmos nossas posições em Cambuci, Ourofino e Jereissati. Com isso, introduzimos as ações da Sequoia Logística ao nosso portfólio. Por fim, reduzimos nossa posição em LOG Commercial Properties e aproveitamos o caixa gerado pelas movimentações para aumentar as alocações em BR Advisory Partners, Sinqia e Panvel.

O MAB Plus, por sua vez, teve um retorno de -4,40% em agosto. No ano, o fundo rende -5,73%. No mês, grande parte da atribuição do resultado inferior ao seu benchmark é decorrente das microcaps, que tiveram uma performance inferior em relação ao Ibovespa. Além da estratégia de trading mais agressiva que foi incorporada ao MAB, fizemos as mesmas mudanças relativas à estratégia Plus na carteira. Quanto à estratégia MAB, não fizemos nenhuma mudança na alocação da carteira, com montagens ou encerramentos de posições.

O Dividendos por sua vez, também foi impactado pelo cenário político turbulento e teve um retorno de -0,53% em agosto. No ano, o fundo acumula uma rentabilidade de -5,05%. Como a estratégia é de investir em ações de empresas consolidadas e boas pagadoras de dividendos, não fizemos nenhuma alteração na composição de ativos e nem de seus respectivos pesos na carteira.

Mês muito dificil para o Special Situations, o fundo inspirado na publicação “Ações Exponenciais” da Empiricus. Como o próprio nome diz, são selecionadas ações com grandes potenciais de crescimento no longo prazo, devido às mudanças estruturais nas empresas. Assim ficamos sujeitos a grandes oscilações em alguns períodos de estresse de mercado. Fechando o mês de agosto, nosso fundo teve forte recuo de -9,91% e segue acumulado negativo de -14,63% no ano.

O Long Biased por sua vez, teve mais um mês negativo, rendendo -9,50%. No ano o fundo acumula um resultado de -13,31%. Dada a dinâmica e complexidade do fundo, em agosto fizemos 13 movimentações, e o principal detrator da rentabilidade do fundo, foi a posição em Qualicorp, que além de ser uma das maiores do fundo, entregou resultados inferiores ao esperado pelo mercado, ocasionando a saída de um grande hedge fundo da posição e fazendo o papel desvalorizar cerca de 18,1%. Como havíamos desmontado a posição vendida em índice Ibovespa, a nossa exposição líquida comprada em bolsa ficou em 94%, que também não teve uma boa performance.

O Deep Value encerra o mês de agosto negativo com retorno de -4,23% e um acumulado de 3,24% no ano, superando o Ibovespa com retorno negativo de –0,20% no mesmo período. Fundo surgiu com objetivo de investimento em empresas de valor, buscando forte retorno da economia tradicional.

O fundo MAM está em seu nono mês de vida. E o seu objetivo de alocar dinheiro nas ações que consideramos como as melhores do mundo, vem sendo cumprido. No mês, o fundo cai -1,43%, mas no ano a história é diferente, pois o fundo entrega uma rentabilidade de 8,74%. Como o fundo tem pouco tempo de vida, o portfólio passa por um momento de maturação e rotatividade de papéis. Em agosto, fizemos apenas uma mudança em nossa carteira, que foi a redução de nossa posição em General Motors e a montagem de uma nova posição em Intuitive Surgical.

O fundo inspirado nas ideias de Warren Buffet, o WB90, surfou a alta na bolsa americana, e rendeu 3,19% em agosto. No ano, o fundo está muito bem, rendendo incríveis 18,80%. O fundo inspirado nas ideias de investimento do oráculo de Omaha, não passou por nenhuma modificação, neste mês.

Franklin W-ESG fechou o mês de agosto com retorno positivo de 3,46% e um acumulado de 22,35% no ano de 2021. Fundo criado com o viés de investimento em empresas com pelo menos três mulheres no Board, e que incorporaram à sua essência os critérios W-ESG (diversidade de gênero, questões ambientais, sociais e de governança.

Emerging Markets Equities completa 6 meses de existência. Fundo criado com objetivo de investir nos mercados emergentes obteve como retorno em agosto 1,86% e com acumulado de –19,11% desde seu início.

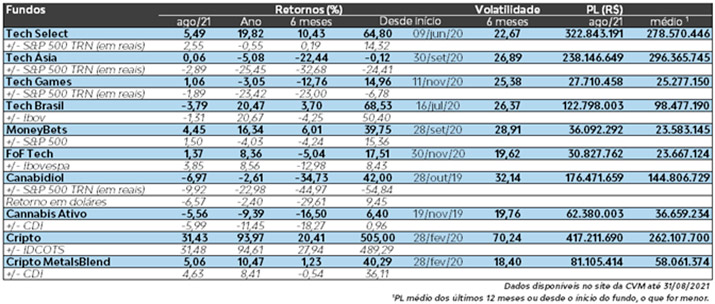

Temáticos

O Tech Select, segue navegando em águas calmas, tendo entregado um retorno positivo pelo terceiro mês consecutivo, de 5,49% em agosto. No ano, o fundo melhorou a sua performance e agora rende 19,82%. No mês, fizemos a manutenção do peso de nossa alocação nas FAANGs, dado o cenário inflacionário e risco de aumento de juros nos EUA, pois seguimos construtivos com a tese de que as ações de tecnologia mais consolidadas possuem uma relação melhor de risco e retorno. Não fizemos nenhuma alteração relevante em nosso portfólio, que atualmente tem uma concentração de 75% nas FAANGs.

A versão tupiniquim de nossos fundos de tecnologia, o Tech Brasil, foi afetado pelo mau humor da bolsa brasileira em agosto. O fundo entregou um retorno de -3,79% no mês. No ano a história é outra, e o fundo rende incríveis 20,47%, enquanto o Ibovespa rende -0,20%. O resultado de agosto, teve como principal detrator as ações da Méliuz, uma empresa de tecnologia que fornece um ecossistema para o consumidor com ofertas de cashback e cupons de desconto. A baixa de 40% veio como consequência da desaceleração de vendas brutas (GMV) e da compressão de margens – ambas anunciadas no resultado do segundo trimestre da empresa. Mesmo com esse desafio, seguimos confiantes com a qualidade de nosso stock picking e asset allocation, e mantivemos a ação em carteira. Além disso, promovemos apenas uma mudança em nosso portfólio, que foi a compra das ações do Banco Modal, a partir da redução em Banco Inter.

O terceiro fundo de tecnologia, o Tech Asia, rendeu 0,06% no mês, e acabou devolvendo a performance no ano, já que agora o fundo entrega um retorno de -5,08%. Dos nossos fundos de tecnologia, o Tech Asia é o fundo que tem a maior volatilidade, pois a as incertezas que permeiam a China, seguem fazendo uma pressão negativa na cotação das ações. Como nosso fundo investe em empresas asiáticas, mesmo reduzindo nossa exposição aos papéis da China, as empresas do continente acabam sofrendo por tabela, impactando diretamente a rentabilidade do fundo. No mês, não fizemos nenhuma alteração na carteira, e atualmente temos uma alocação de 13,8% em Japão, 21,2% em Taiwan, 11,7% em Singapura, 9,3% em Coréia e 39,8% em China. Apenas 2,9% dos recursos estão em caixa.

Tech Games fecha o mês de agosto positivo em 1,06% e conta com um acumulado de -3,05% no ano de 2021. Com muita turbulência no mercado asiático, o fundo continuou realizando algumas mudanças em seu portifólio, diminuindo alocação principalmente no mercado chines mitigando parte das perdas desse mercado. O fundo é voltado para o investidor que acredita no potencial da indústria de games. Apesar de sua principal alocação ser voltada para grandes empresas desenvolvedoras de jogos, o fundo também conta com investimento em fornecedores de equipamentos, semi-condutores, plataformas de streaming todos voltados para o mercado de games.

O MoneyBets, segue colhendo bons frutos de seus investimentos em setores inovadores e teve mais um mês positivo, rendendo 4,45%. O fundo consolidou o movimento positivo e no ano já rende 16,34%. No mês tivemos algumas mudanças na carteira, ao encerrarmos a posição em Airbnb, e reduzimos a nossa posição na asiática Sea Limited. Por outro lado, montamos uma nova posição nas ações da Intuitive Surgical e no ETF Invesco QQQ Trust Serie 1.

O FoF Tech, carteira que combina todas as teses tech, encerrou o mês de agosto com uma alta de 1,37%. A exposição em empresas de tecnologias americanas compensou a deterioração dos ativos locais e chineses, em que estes últimos sofrem das pressões do governo, como comentado nos parágrafos acima.

No último dia do mês, algumas mudanças de alocação foram realizadas, com a inclusão do recém-lançado Vitreo Blockchain Ações BDR Nível I FIA, fundo este que investe nas principais empresas listadas em bolsa que adotam ou desenvolvem a tecnologia blockchain.

O Canabidiol, por sua vez, segue sofrendo um movimento de correção que parece não ter fim. Em agosto, o fundo teve mais um mês ruim, rendendo -6,97%. Já no ano, o fundo que estava performando muito bem, agora rende -2,61%. Ainda seguimos otimistas com os avanços em relação a legalização da cannabis nos EUA e perspectiva do setor. Seguimos construtivos com nossa tese de que as empresas canadenses irão enfrentar certa dificuldade para entrar no mercado americano e por isso promovemos algumas mudanças em nossa carteira, zerando nossas alocações em Cronos Group, InMed Pharmaceuticals e Village Farms International. Por outro lado, montamos novas posições em Advanced Flower Capital Gamma, Verano Holdings, Gage Cannabis e Lowell Farms.

Por sua vez, o Cannabis Ativo rendeu –5,56% em seu terceiro mês com a carteira 100% exposto ao setor. No ano, o fundo rende -9,39%, porém devemos lembrar que antes do dia 21/05 o fundo mantinha 80% de alocação em LFTs. Atualmente o fundo está com uma alocação de 80% em dois ETFs do setor e 20% investidos no fundo CBD, com 100% de exposição cambial e disponível para o público geral.

Boas notícias para o Criptomoedas, agosto ficou marcado pela retomada do volume de negociações no mercado cripto, tornando-se um bom ponto para adicionar um novo ativo referente a corretoras descentralizadas na carteira: o SushiSwap. Além disso, mais uma vez a tese de jogos NFT se mostrou acertada, com AXS apresentando a melhor performance da carteira, subindo quase 650% no mês e contribuindo para o desempenho geral de 31,4% no mês e seguimos com o acumulado de 93,9% no ano. Volto a lembrar que o BTC ainda representa a parcela dominante na composição da carteira, mas que dinamicamente também é turbinada com diferentes Altcoins, tais como Ethereum (ETH) e Chainlink (LINK).

Já Cripto Metals Blend teve um mês positivo, com retorno de 5,06% e um acumulado de 10,47% no ano. O fundo conta alocação nas Criptomoedas que representa 20% de sua alocação, e com 80% diversificado em metais como Ouro, Prata, Urânio e Cobre, que também tiveram um mês negativo.

Indexados

Vitreo Selic é o fundo ideal para reserva de emergência. Sempre com objetivo de trazer resultados acima do CDI por meio da diversificação da alocação em títulos públicos. Em agosto mantivemos a estratégia de maior exposição aos papéis de longo prazo nos trazendo um retorno positivo perante o índice. O fundo fechou o mês 114% do CDI.

Com a retomada da economia brasileira e a valorização do real tivemos um mês negativo para o Vitreo Dólar, o fundo teve um retorno -0,31% no mês e segue um acumulado no ano de 0,27% positivo.

O Vitreo Moedas Life, por sua vez, é um fundo que aposta na valorização da Libra, Iene, Franco-suíço e Euro frente ao Real. Como o Real se valorizou ainda mais frente às moedas mais fortes da economia mundial, o fundo rendeu -1,02% em agosto. No ano, o fundo entrega um retorno de -3,79%.

A performance do Vitreo Ouro, também foi positiva, sendo que em agosto o fundo rendeu 0,55%. O fundo continua recuperando suas perdas e já chegou na rentabilidade de -4,35% no ano. Neste momento em que a volatilidade continua em alta, ele segue sendo uma das mais importantes classes de ativos para proteger um portfólio com posições em bolsa, dando tranquilidade para se navegar pelas águas turbulentas do Brasil.

O fundo Vitreo Prata teve um mês negativo, com recuo de –6,08%. Em momentos de incertezas de mercado. O fundo conta com resultado negativo de -12,05% no ano de 2021.

O Vitreo Inflação Longa, fundo que concentra seus investimentos nas NTN-Bs, fechou negativo em 0,11% no mês de julho. E aparece com um acumulado negativo de -6,59% em 2021.

O Vitreo Urânio segue acumulando uma performance bastante positiva de 16,58% desde sua abertura em 26/01/2021. O resultado foi influenciado principalmente pela alta internacional da commodity com o anúncio do governo americano de planos de compra do minério e financiamento de matrizes energéticas, trazendo maior estabilidade e atraindo investidores para o setor. Além disso, no mês o fundo rendeu 3,79%.

A família dos fundos de Bonds chegaram ao fim do mês de agosto. O Bonds USD fechou o mês com resultado de -0,08% puxado principalmente pelo recuo do Dólar frente ao Real nesse período. E conta com um retorno anual de 1,31%.

O Exponencial (fundo que investe somente nas ações da XP Inc.) teve uma performance de 17,76% no mês. No ano, o fundo entrega uma rentabilidade de 21,78%. Já versão para investidores em geral, o Exponencial Light, rendeu 3,61% em agosto, e no ano já acumula 6,90%.

O AWP, veículo constituído em parceria com Itajubá e Gama Investimentos e que investe em cotas do fundo AllWeather Portfolio, o fundo do Ray Dalio da Bridgewater Associates, fechou o mês com leve recuo de –0,09%. Conta com um acumulado de 10,04% em 2021.

RBR RE Global fundo em parceria com a gestora RBR, é o primeiro fundo de REITs do Brasil oferecendo ao investidor a oportunidade de aplicar no setor imobiliário americano. O Fundo fechou o mês de agosto com retorno de 3,41% e conta com retorno de 29,82% no ano de 2021.

As informações apresentadas são de caráter meramente informativo, não constituindo e nem devendo ser interpretadas como análise, oferta ou recomendação de qualquer investimento, ou sugestão por parte da Vitreo. Os ativos apresentados podem não ser adequados para todos os investidores. Os investidores devem obter orientação financeira independente, com base nas suas característica e objetivos pessoais, antes de tomar uma decisão de investimento. Recomendamos que você conheça as características e riscos dos ativos e mercados antes de investir. Lembrando que retornos passados não garantem retornos futuros e não há nenhuma garantia de retorno. As rentabilidades apresentadas não são líquidas de impostos. A aplicação em fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo. Para consultar informações e riscos do seu investimento, acesse www.empiricusinvestimentos.com.br.

Um abraço,

Conteúdos Relacionados

2 maio 2025, 9:47

Entre fluxos e fundamentos: a escolha de quem olha para cima

Não olhe para cima! “O maior risco nos investimentos é a possibilidade de estar errado junto com a maioria.” Howard Marks …

Ler Conteúdo1 abr 2025, 15:47

O retorno dos muros invisíveis

Do colapso de 1929 à incerteza de 2025: lições antigas para um mundo que volta a se fechar Na década …

Ler Conteúdo6 mar 2025, 18:24

Carta Tech Select | O Movimento 37 e o Futuro da Inteligência Artificial

No dia 9 de março de 2016, em um salão silencioso de Seul, Lee Sedol encarava o tabuleiro de Go …

Ler Conteúdo5 mar 2025, 19:13

Entre os fluxos, os fundamentos e os ciclos: os possíveis caminhos para os mercados

Green Shots e as expectativas (ir)racionais Nos mercados financeiros, o tempo muitas vezes corre em descompasso com o ciclo econômico …

Ler Conteúdo5 fev 2025, 18:37

O paradoxo dos mercados: quando o medo encontra a inovação

Efeito DeepSeek O silêncio reinava absoluto. Os passos meticulosos da Dra. Louise Banks reverberavam pelos corredores metálicos da enigmática nave …

Ler Conteúdo6 jan 2025, 14:09

Virada de Ano: o apagar das luzes de 2024 e o jogo de 2025

Powell acendeu as luzes antes da festa terminar… Tais quais as tradicionais últimas horas das festas de final de ano, …

Ler Conteúdo