Diário de Bordo

A Volta de Um Craque

Imagine você montar o time dos sonhos. Unir alguns dos melhores jogadores do mundo para buscar seu grande objetivo.

Foi exatamente isso o que o Paris Saint-Germain tentou fazer na última temporada (2020-21).

Com dinheiro de sobra, a equipe francesa, que já contava com Neymar e Mbappé, decidiu que precisava de mais algum craque para finalmente conquistar a Champions League.

Donnarumma, que acabava de ser eleito o melhor goleiro europeu; Lionel Messi, um dos melhores jogadores de todos os tempos e atual Bola de Ouro; e Sergio Ramos, xerife da defesa do Real Madrid, foram contratados com pompa. Junto a eles chegaram também Wijnaldum, vice-capitão holandês que atuava pelo forte Liverpool, e Hakimi, que se vinha destacando com um dos principais laterais do futebol europeu.

O que, então, tinha para dar errado?

Em meio a notícias de racha no elenco, o dream team ficou apenas com o título do Campeonato Francês, torneio que havia perdido no ano anterior para o Lille, de orçamento muito inferior, e ainda levantou a taça sobre vaias da torcida. O título para muitos era visto como obrigação e o time ainda perdeu a Copa local, além de ter parado nas oitavas de final da Champions League, após perder de virada para o Real Madrid, que se sagraria campeão.

O ataque dos sonhos do Flamengo, em 1995, com Romário, Edmundo e Sávio, e os galácticos do Real Madrid, no começo desse século, também enfrentaram situação parecida.

Assim como um time de futebol ou um bom vinho precisam de harmonia, um portfólio de investimentos precisa ser cuidadosamente pensado.

Podemos pensar os craques como os ativos de risco. Apesar de todo glamour (e do alto potencial de retorno), uma equipe não vive apenas de atacantes. Contudo, ela pode ser construída sem grandes estrelas.

Um exemplo é o Oakland Athletics de 2002, representado no livro e no filme ‘Moneyball’. Rapidamente, depois de perder seus três astros, o time de limitado orçamento passou a olhar estatísticas alternativas para buscar atletas longe de serem habilidosos e fora do radar, mas que, em conjunto, poderiam entregar vitórias.

No final, a equipe formada por carregadores de piano teve a melhor campanha da Liga junto com o poderoso e rico New York Yankees, mas acabou sendo eliminado nos playoffs.

Voltando para a nossa analogia, vale reforçar que todo bom time precisa de segurança e de um carregador de piano.

O goleiro, o cara da segurança, no nosso caso, seria o Vitreo Selic Simples, fundo caixa, com liquidez diária, totalmente investido em títulos públicos pós-fixados, com baixíssimo risco.

Já o carregador de piano, o coração e pulmão do elenco, muitas vezes um dos menos lembrados, seria o Empiricus Atrium, nosso FoF de FIDCs (Fundo de Direitos Creditórios) que busca retornos de CDI + 3% / 4% ao ano, com risco de crédito bem defendido nas estruturas de subordinação dos FIDCs e também através da boa e velha diversificação.

O FIDC, produto ainda pouco conhecido pelos investidores em geral, funciona como um mini-banco.

Ele basicamente antecipa recursos, como boletos ou recebíveis de cartão, por uma taxa de juros pré-estabelecida e/ou faz empréstimos para empresas. A estrutura mais eficiente permite um custo do empréstimo mais competitivo também para o tomador, como, por exemplo, a isenção do IOF, que uma factoring (empresa fomentadora de crédito) paga em suas operações, e um bom prêmio de risco para o cotista do FIDC.

Para se ter uma ideia do tamanho deste mercado, já são mais de 1.660 FIDCs, que somam R$ 322 bilhões, segundo relatório da Anbima referente a junho deste ano. Além disso, a modalidade foi o segundo tipo de fundo que mais cresceu, em número de contas, de maio para junho.

Também vale mencionar que, em 2021, foi emitido um total de R$ 101,5 bilhões em cotas primárias de FIDCs, montante 41,1% superior em relação a 2020. Esse topo de estrutura vem-se consolidando como um dos principais veículos de securitização brasileiro e sua regulamentação também vem avançando.

Os Fiagros, por exemplo, podem ser FIIs ou FIDCs e há consulta pública para transformar a modalidade abrindo-a para investidores em geral.

Tudo ocorrendo como esperado, um FIDC deveria funcionar como um reloginho suíço. Vou lhe mostrar qual a “mágica” para que isso aconteça.

Claro que não tem mágica e, sim, muito suor. Para buscar retornos superiores à Selic, o fundo assume o risco de crédito, que pode ser mitigado através da (1) diversificação entre os diferentes FIDCs investidos, (2) gestão profissional dos FIDCs, com uma minuciosa análise de quem está tomando o empréstimo, e na estrutura da operação, que pode incluir garantias.

Além disso, a própria (3) estrutura de subordinação dos FIDCs é uma das melhoras formas de mitigar o risco de crédito. O Atrium normalmente compra cotas sêniores e mezzanino, enquanto as cotas subordinadas servem de colchão de segurança para as demais cotas, já que são as primeiras a enfrentar eventuais inadimplências.

Imagine o FIDC como um prédio de 3 andares: no térreo ficam 25% do fundo com as cotas subordinadas. No primeiro andar ficam mais 25% do fundo com as cotas mezzanino. E, no segundo andar, ficam 50% do fundo com as cotas seniores.

Imagine agora que esse FIDC tem um problema de inadimplência no pagamento dos créditos de 7%.

O “fogo” da inadimplência vai queimar no térreo e consumir 7% dos 25% que estão lá.

A turma do 1º e 2º andar estão a salvo, mesmo com a inadimplência na carteira. De forma simplista, as cotas mezzanino aguentariam até 25% de inadimplência. E as cotas seniores até 50%. Só com uma inadimplência acima desse valor é que o fogo chegaria nelas.

Inclusive, em alguns casos, o próprio cedente (quem está tomando o empréstimo) entra na cota subordinada, colocando seu skin in the game (a pele em jogo) e garantindo a operação.

Então, o Empiricus Atrium é uma opção para buscar retornos consistentes com relativa segurança, seria o craque francês Kanté do seu portfólio.

O fundo começou recentemente (completou 1 mês agora) e ainda não tem histórico de rentabilidade. Por isso eu trouxe aqui um fundo muito parecido para lhe dar uma ideia do que esperamos pela frente.

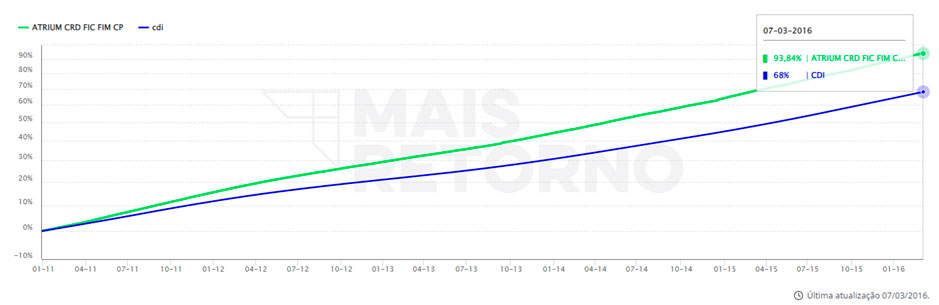

O histórico abaixo é do fundo Atrium CRD FICFIM CrPr. Ele é foi o primeiro FoF de FIDCs que eu criei na época da BAWM, no final de 2010. O fundo existiu por pouco mais de 5 anos, até ser encerrado, já na GPS, em 2016. O fundo rendeu aprox. CDI + 4,5% ao ano, durante sua existência, ou 93,84% contra 68% efetivo. O fundo chegou a ser premiado pelos rankings e publicações da época com um dos melhores fundos do mercado.

Na BAWM, todos os nossos fundos tinham nomes greco-romanos e a inspiração veio porque Atrium era área aberta e importante, onde as pessoas se encontravam, por exemplo, para fazer negócios.

Já percebeu que o nome Empiricus Atrium é uma homenagem ao seu predecessor?!? Esperamos ter o mesmo nível de performance e consistência.

Não posso deixar de falar também do FoF Melhores Fundos Conservador. Se você quiser um time completo de Renda Fixa, com todas as estratégias juntas, essa é a opção.

Importante comentar que ontem (quarta-feira, 03) o Copom elevou a Selic em 0,5%, para 13,75% ao ano. No comunicado, o Banco Central ainda deixou a porta aberta para ajuste residual, possivelmente de menor magnitude, na próxima reunião. Como disse no Diário da semana passada, estamos nos aproximando do final do ciclo de alta de juros e isso vai redefinindo as oportunidades de investimento à frente.

Novidades da Prateleira

O ritmo de reaberturas segue forte e, nesta semana, tenho mais quatro novidades para você.

O JGP Strategy reabriu na última terça-feira (02). O fundo multimercado é recomendado pela Empiricus e é da gestora liderada por André Jakurski.

Na mesma classe, o também recomendado Vista Hedge irá reabrir somente no dia 05/09. Pode ficar tranquilo que irei relembrar-lhe isso quando estivermos mais perto da abertura.

Outro nome que está fazendo uma reabertura relâmpago é o Bogari Value e Bogari Value Q. Os fundos de ação receberão aportes entre hoje (04) e amanhã (05), sexta-feira.

Live do Carteira Universa

Ontem tivemos nossa Live mensal do Carteira Universa.

Felipe, Larissa, João e eu falamos sobre o cenário atual e como estamos posicionados no fundo.

A carteira segue com uma posição de aprox. 34,5% em ações brasileiras e uma posição líquida vendida de 8% em ações internacionais.

O fundo fechou o mês de julho com alta de 1,40%. Se você não conseguiu assistir ontem, a Live está disponível no nosso canal do YouTube.

Renda Variável

Você já conhece o serviço de Custódia Remunerada?

Calma. Se nunca ouviu falar sobre isso, te explico. Funciona assim:

Se você possui ativos aqui na Vitreo, como ações, cotas de FIIs, de ETFs ou BDRs, é dada a você a opção de contratar o serviço de Custódia Remunerada, para que você possa contar com toda nossa expertise na montagem da estratégia dessa fatia da sua carteira.

Ao contratar o serviço, você nos dá uma autorização para alugarmos os seus ativos.

Essa funcionalidade é uma forma de você movimentar a sua carteira de ações. Seus ativos não ficam parados e você ainda é remunerado por isso, ganhando uma renda extra.

Você pode acompanhar tudo o que está sendo feito com o seu patrimônio pelo nosso aplicativo e também pelo nosso site.

E aqui na Vitreo você não precisa pagar nem um real por isso.

Quem paga por isso, na verdade, é o tomador: a pessoa que vai alugar o seu ativo por meio da plataforma da B3.

Além da taxa paga a você, ele paga uma taxa de 30% sobre a rentabilidade alcançada pelo ativo no período. Além disso, você continua recebendo os dividendos e juros sobre capital dos ativos alugados.

O que significa, a título de exemplo, que a cada R$100 recebidos pelo aluguel, R$70 serão seus e R$30 vão remunerar a equipe e a estrutura da Vitreo, que são indispensáveis para realização dessas operações.

Esse serviço é recomendado principalmente para investidores focados no longo prazo, que não pensam em vender essa fatia de seu portfólio tão cedo, dada a natureza da estratégia.

Mas o serviço também pode ser aceito por quem pensa em vender parte de seus ativos em breve. Nesse caso, precisamos receber o pedido de devolução do aluguel com 4 dias úteis de antecedência. Importante avisar.

Ah, mais uma vantagem da Custódia Remunerada da Vitreo é que você não vai precisar recolher imposto de renda sobre a rentabilidade que a gente conseguir com o aluguel, porque a gente já vai ter feito isso pra você assim que o seu ativo for devolvido por solicitação sua. É necessário, apenas, que você declare esse rendimento na sua declaração anual do IR.

Caso você tenha gostado da ideia de alugar suas ações, FIIs, ETFs e BDRs por meio da Vitreo, tudo o que você precisa fazer é dar o aceite em nossa proposta após ler todas as condições de contratação do serviço Custódia Remunerada.

Depois que isso acontecer, você pode deixar todo o restante na nossa mão, que a gente faz por você.

Fácil assim.

Caso você tenha alguma dúvida ou sugestão, basta enviar-nos pelo atendimento@empiricusinvestimentos.com.br.

Até a próxima semana!

Um abraço,

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Imagine você montar o time dos sonhos. Unir alguns dos melhores jogadores do mundo para buscar seu grande objetivo.

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Imagine você montar o time dos sonhos. Unir alguns dos melhores jogadores do mundo para buscar seu grande objetivo.

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Imagine você montar o time dos sonhos. Unir alguns dos melhores jogadores do mundo para buscar seu grande objetivo.

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Imagine você montar o time dos sonhos. Unir alguns dos melhores jogadores do mundo para buscar seu grande objetivo.

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Imagine você montar o time dos sonhos. Unir alguns dos melhores jogadores do mundo para buscar seu grande objetivo.

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Imagine você montar o time dos sonhos. Unir alguns dos melhores jogadores do mundo para buscar seu grande objetivo.

Ler Conteúdo