Diário de Bordo

As rotas que saem de Jackson Hole

As rotas que saem de Jackson Hole

Caros leitores,

O encontro de Jackson Hole trouxe as peças que faltavam para o início do ciclo de afrouxamento monetário nos Estados Unidos. Jerome Powell, presidente do Federal Reserve, deixou às claras os próximos passos do FOMC e trouxe certo conforto aos investidores — e, também, algumas dúvidas.

O guinada em direção aos juros mais baixos deixa claro que o foco do Fed mudou. Se antes a preocupação estava totalmente direcionada para os caminhos da inflação, agora são os sinais provenientes do mercado de trabalho que devem direcionar as decisões da política monetária.

O mandato dual do Federal Reserve, que olha tanto o lado da inflação quanto o lado do mercado de trabalho, reforça a necessidade de uma boa estruturação do jogo de palavras dos seus diretores. A defesa veemente da queda dos juros, por exemplo, pode ser facilmente interpretada como fraqueza do ambiente econômico e levar a uma baixa dos preços dos ativos de risco. Por outro lado, um discurso que traga a ideia de prazos mais elevados para os juros caminharem para a taxa neutra, leva os investidores a subir o “muro das preocupações” e montarem posições mais conservadoras.

A verdade é a hipótese do cenário de goldilocks, aquele no qual a desaceleração é suave o suficiente para não tirar o sono dos investidores, é praticamente sempre descartada das análises. Como Howard Marks, CIO da Oaktree, pondera, para os investidores o ambiente está sempre “too hot” ou “too cold”, implicando em mudanças velozes de posicionamento e destruição de valor.

Do meu lado, continuo a acreditar em um caminho mais equilibrado da economia americana, impulsionada por um vento de cauda do mundo corporativo e da manutenção da renda média da população. A trajetória de queda dos juros agora ratificada por Jerome Powell abre espaço para a reaceleração de setores que ficaram para trás, como por exemplo o real estate, e dá mais combustível para o consumidor final. Os bancos regionais americanos, responsáveis pela fluidez das pequenas e médias empresas americanas, por sua vez, serão os grandes beneficiários dos juros mais baixos e pelo provável movimento de bull steepening da curva de juros. Esse fôlego extra proporcionado pela política monetária mais frouxa, criaria condições favoráveis para um ambiente mais parecido com aquele visto no período pré-pandemia. A diferença, no entanto, estaria relacionada ao entrincheiramento da inflação, algo sempre difícil de mensurar.

É preciso ter em mente que um ambiente prolífico para negócios não passa necessariamente por juros extremamente baixos. A mensagem para os “catastrofistas” de plantão, é que não voltaremos a ver os níveis de juros praticados na última década. Como já mencionei em outras ocasiões, manter as taxas em níveis mais elevados é positivo para o mundo dos negócios, pois permite que haja diferenciação entre os bons e maus negócios, e redução da formação de bolhas no mercado acionário.

Os efeitos provenientes de um cenário morno na economia americana nos mercados emergentes ainda são dúbios. Sob a ótica de primeira ordem, juros globais mais baixos deveriam favorecer suas moedas e provocar uma maior dispersão dos recursos nos demais ativos de risco (ações, títulos, entre outros). Entretanto, uma economia em ponto morto, que não esquenta e nem esfria, e que seja relativamente atrativa para ativos de risco, também pode capturar parte do fluxo de recursos em excesso. Estou falando aqui de uma possível continuidade da dominância das ações ligadas ao mundo da tecnologia, criptomoedas e outros casos do gênero. Como sempre à conferir.

O comportamento dos mercados em agosto

A reta final do mês de agosto trouxe ânimo aos investidores brasileiros que viram a Bolsa brasileira finalmente atingir novas máximas. Até o fechamento de ontem (27), o Ibovespa avançava 7,15% no mês, aos 136.753 pontos. As ações dos grandes bancos e as ações ligadas à economia local foram as responsáveis pelo desempenho inédito no ano.

Lá fora, após uma fantástica recuperação dos preços das ações de tecnologia, as Bolsas perderam o momentum. Em Nova Iorque, até o fechamento de ontem, os índices S&P 500 e Nasdaq-100 ainda avançavam em dólares 1,87% e 1,13%, respectivamente. Entretanto, hoje (28), à medida que essas linhas eram escritas, a totalidade desses retornos ficava para trás.

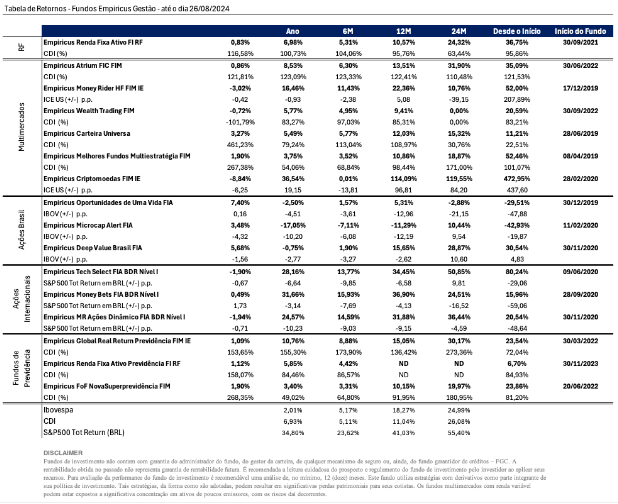

Dentre os nossos fundos, os destaques continuam com os fundos focados em ativos locais. Na renda fixa, a leitura acertada do macro cenário brasileiro nos permitiu acumular gordura na estratégia envolvendo a curva de juros e, consequentemente, bons retornos para nossos investidores. Até o fechamento de segunda (26), o Empiricus Renda Fixa Ativo FI RF apresentava retorno de 0,83%, ou 116% do CDI; a versão previdenciária do fundo apresentava retorno de 1,12%, ou 158% do CDI. Do lado dos multimercados, o destaque continua com o Empiricus Carteira Universa FIM, que avança 3,27% no mês.

Do lado dos fundos internacionais, a recuperação veio nos fundos voltados para investimento em tecnologia, mas foram insuficientes para causar alvoroço. Até segunda (26), o Empiricus MoneyBets FIA BDR Nível I avançava 0,49% no mês, enquanto o Empiricus Tech Select FIA BDR Nível I, nosso carro chefe, perdia 1,9%. Nossos olhos agora se voltarão ao resultado da Nvidia, que serão divulgados no fechamento do mercado de hoje e devem causar repercussão no pregão de amanhã.

Por fim, vale mencionar o caminho do VIX, que se manteve abaixo dos 17 pontos durante os últimos pregões. O nível de estresse e de medo dos investidores parece ter se dissipado, apesar das incertezas no horizonte. O início do mês de setembro realmente promete, com a aproximação do debate presidencial americano e da reunião do FOMC. Por aqui, o debate relacionado ao possível aumento da Selic na próxima reunião do BCB também esquentará. O mês promete fortes emoções.

Forte abraço,

João Piccioni

PS1: Quer ficar por dentro de todas as novidades dos nossos fundos? Entre no canal exclusivo da Empiricus Gestão no WhatsApp e receba atualizações semanais em primeira mão diretamente do nosso time de especialistas. Clique no link e junte-se a nós! 📲💰https://whatsapp.com/channel/0029VagTlyS8PgsQFOKrKD1Y

PS2: Gravamos ontem o Episódio #04 do TechRiders, nosso podcast voltado para tecnologia. Nesse episódio, ao lado do Pedro Carvalho, nosso analista de tecnologia, trouxemos a história da Nvidia e os bons motivos pelos quais a companhia alcançou seu status atual. Assista no link: #04 Nvidia, a empresa de US$ 3 trilhões | Bate-papo com gestor

Para conhecer mais sobre os produtos, acesse o site www.empiricusgestao.com.br

Apresentamos a seguir a tabela contendo os resultados das principais estratégias da casa, nas janelas mensal, anual, semestral e anual. Caso você deseje conferir algum outro fundo que não esteja presente nesta lista, visite o nosso site: www.empiricusgestao.com.br.

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Nesta edição trazemos as implicações do encontro de Jackson Hole para a política monetária dos EUA e seus impactos nos mercados globais. Além disso, abordamos um panorama do comportamento dos mercados em agosto, com destaque para a máxima histórica do Ibovespa e o desempenho dos nossos fundos. Leia a análise na íntegra!

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Nesta edição trazemos as implicações do encontro de Jackson Hole para a política monetária dos EUA e seus impactos nos mercados globais. Além disso, abordamos um panorama do comportamento dos mercados em agosto, com destaque para a máxima histórica do Ibovespa e o desempenho dos nossos fundos. Leia a análise na íntegra!

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Nesta edição trazemos as implicações do encontro de Jackson Hole para a política monetária dos EUA e seus impactos nos mercados globais. Além disso, abordamos um panorama do comportamento dos mercados em agosto, com destaque para a máxima histórica do Ibovespa e o desempenho dos nossos fundos. Leia a análise na íntegra!

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Nesta edição trazemos as implicações do encontro de Jackson Hole para a política monetária dos EUA e seus impactos nos mercados globais. Além disso, abordamos um panorama do comportamento dos mercados em agosto, com destaque para a máxima histórica do Ibovespa e o desempenho dos nossos fundos. Leia a análise na íntegra!

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Nesta edição trazemos as implicações do encontro de Jackson Hole para a política monetária dos EUA e seus impactos nos mercados globais. Além disso, abordamos um panorama do comportamento dos mercados em agosto, com destaque para a máxima histórica do Ibovespa e o desempenho dos nossos fundos. Leia a análise na íntegra!

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Nesta edição trazemos as implicações do encontro de Jackson Hole para a política monetária dos EUA e seus impactos nos mercados globais. Além disso, abordamos um panorama do comportamento dos mercados em agosto, com destaque para a máxima histórica do Ibovespa e o desempenho dos nossos fundos. Leia a análise na íntegra!

Ler Conteúdo