Diário de Bordo

Depois do SVB, o Credit Suisse

O fim de semana passado foi agitado. Enquanto eu comemorava com minha família e amigos o bat-mitzva (maioridade judaica para as meninas aos 12 anos) da minha enteada querida Mirela, o mercado financeiro global viveu mais um capítulo da crise bancária.

Na semana passada, o Kiki te contou sobre a quebra do Sillicon Valley Bank (SVB) e das lembranças e comparações com a queda da Lehman Brothers, 15 anos atrás. Dessa vez, o foco mudou para o outro lado do Atlântico, com a queda do Credit Suisse (CS).

Assim como aconteceu no fim de semana anterior, enquanto eu celebrava, as autoridades financeiras, dessa vez na Suíça, correram para desenhar uma proposta na qual o arqui-rival UBS comprará o Credit Suisse por aproximadamente 3 bilhões de dólares.

Tanto o deal UBS-CS, como a proposta de salvamento do First Union Bank e a investigação do que aconteceu no SVB ainda estão em andamento, mas a rápida mobilização das instituições nos EUA e Suíça de fato acalmou um pouco os investidores, pelo menos com relação a esse assunto. As ações de bancos regionais subiram bem no início da semana, recuperando parte das perdas da semana passada.

Contrariados mesmo estão os detentores dos mais de 17 bilhões de dólares em AT1 bonds ou “CoCo” (contingent convertible) emitidos pelo Credit Suisse. Esse tipo de bond (título de renda fixa) foi inventado depois da crise de 2008 justamente para dar aos bancos um colchão de liquidez em casos de forte revés. E foi o que aconteceu. Como parte da engenharia financeira para a compra do CS pelo UBS, a autoridade financeira suiça (FINMA) “zerou” o valor desses bonds, limpando essa dívida do balanço do banco e melhorando sua situação. Os credores ficaram indignados porque, apesar desse movimento estar previsto no regulamento desses títulos, isso nunca foi feito nessa magnitude. Vários fundos de renda fixa global tinham esses títulos do CS e similares de outros bancos e sofreram perdas importantes nessa semana.

Mas o assunto principal mesmo da semana foi a decisão do banco central americano (Fed), que ontem subiu os juros nos Estados Unidos mais uma vez em 0,25%, levando os FedFunds para 5%. A decisão, acompanhada provavelmente em todos os cantos do mundo financeiro, foi sustentada pelo mesmo discurso anterior: o Fed segue preocupado com a inflação nos EUA e, enquanto ela não der sinais de esfriamento, ele não vai parar. Quando perguntado sobre a crise bancária (que justificaria uma decisão por não subir juros), o presidente do Fed, Jerome Powell foi categórico: os bancos americanos estão robustos e as medidas necessárias para resolver eventuais problemas de liquidez já foram colocadas em prática.

Se a decisão de subir juros afasta o medo de que a crise bancária seja maior do que estamos vendo (porque se fosse, eles não subiriam os juros), por outro lado, ela também afasta, pelo menos por enquanto, o fim do ciclo de alta de juros nos EUA. E, com isso, as perspectivas de um novo ciclo de crescimento global também ficam postergadas.

Por aqui, os mercados também ficaram em compasso de espera. Pela decisão do Fed lá fora e também pela decisão do Banco Central por aqui, que ontem manteve a taxa de juros Selic inalterada em 13,75%, em mais uma decisão unânime.

A pressão do governo e de algumas frentes da sociedade pela queda de taxa de juros não foi suficiente para mudar a cabeça dos participantes do Copom, que ainda esperam sinais mais claros de que a inflação está de fato controlada, antes de iniciar o ciclo de corte de juros. No comunicado ao mercado, o Copom ainda atenta para o aumento do risco de crédito no mercado global.

O governo também não fez a sua parte. O anúncio do novo arcabouço fiscal, que promete ser uma mistura de teto de gastos com a lei de responsabilidade fiscal, prometido pelo ministro Fernando Haddad para este mês de março, acabou sendo postergado para o início de abril, quando o presidente retorna da viagem à China. Bom sinal com certeza não é.

Provavelmente não teremos novidades até lá. Talvez só ver a bolsa local seguir perdendo valor aos poucos (hoje já rompemos os 100 mil pontos para baixo) enquanto um cenário de queda nos juros aqui e lá fora não ficar mais claro.

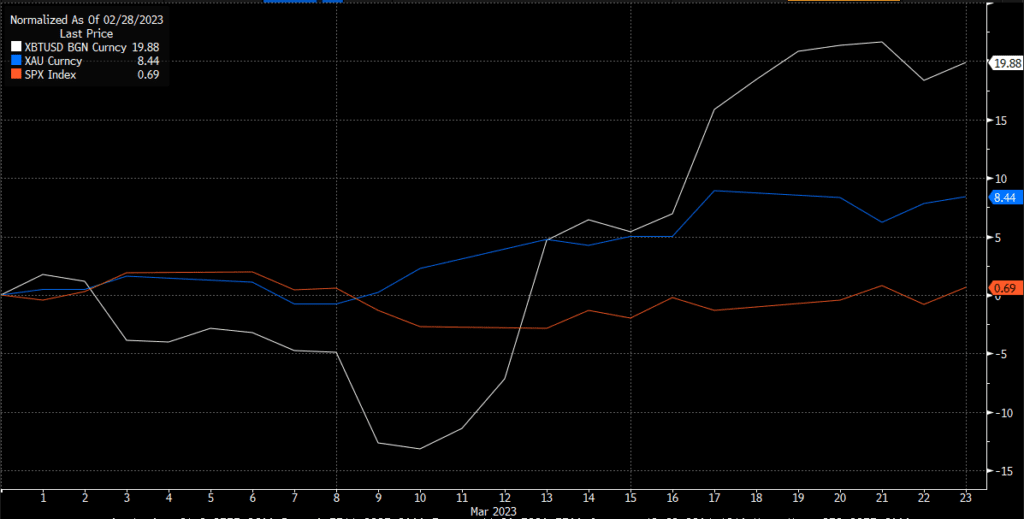

Nesse cenário todo de incerteza tanto no combate à inflação, quanto nas dúvidas com relação à desaceleração da economia (recessão talvez), passando pela crise bancária e de liquidez, o Ouro e o Bitcoin tiveram bom desempenho nas últimas semanas, funcionando um pouco como fuga.

O gráfico acima mostra bem esse movimento durante o mês de março, em comparação com a bolsa americana (S&P 500 em vermelho, Bitcoin em branco e Ouro em azul). Os nossos fundos que investem nesses mercados aproveitaram esse movimento. O Vitreo Ouro sobre 6,26% no mês (até 21/3) e o Criptomoedas sobe 11,46% no mês (até 21/3).

Nessa semana também, participei de um evento promovido pela Compass com palestras interessantes feitas por especialistas de gestoras internacionais.

Thomas Mucha, estrategista geopolítico da Wellington Management, alertou para as mudanças que estamos vivendo no mundo. Em particular os impactos da guerra da Rússia com a Ucrânia e o aumento das tensões entre EUA e China. Essa semana os presidentes Xi Jinping e Putin estreitaram e reforçaram a aliança entre China e Rússia, jogando ainda mais pimenta nesse quadro.

Michael Power, estrategista da Ninety One, fez uma interessante apresentação com dados históricos onde comparou a expansão europeia na época dos grandes descobrimentos, com os desafios atuais, apontando para os mercados asiáticos (além da China) como a nova alternativa de desenvolvimento para as empresas europeias.

Enquanto o Antonio Miranda, CIO da Compass, falou dos desafios e oportunidades na América Latina, Derek Loung, da Nomura, falou sobre a economia americana, o ciclo de juros e as interessantes oportunidades na renda fixa americana.

Falando nisso, preparamos uma nova série, com episódios que entregam um mapa definitivo mostrando o caminho mais inteligente para você proteger seu patrimônio em dólar ao mesmo tempo que aproveita essas boas oportunidades da renda fixa nos EUA.

Se você está preocupado com a situação econômica e política do Brasil e está em busca de formas para proteger o seu patrimônio e de sua família, convido-o agora se inscrever na série Patrimônio em Dólar.

Nela eu apresentarei essa oportunidade para você investir em dólares, aproveitando os juros altos nos EUA, sem correr riscos desnecessários nem cometer erros por não se planejar corretamente. Para se inscrever basta clicar aqui.

Está acabando: 190% do CDI livre de IR

Há algum tempo, escrevi uma edição do Diário de Bordo com o tema “O que são precatórios, afinal de contas?”. A minha intenção era que você conhecesse mais sobre o tipo de investimento e todas as suas vantagens. Se quiser conferir a edição, basta clicar aqui.

Hoje, quero falar sobre uma nova oportunidade que está disponível na plataforma: uma carteira de precatórios com rentabilidade estimada de 190% do CDI, com isenção de IR. Nesse momento, enquanto escrevo, temos apenas R$ 800 mil disponíveis de estoque.

Com o Banco Central endurecendo o tom e mantendo a Selic (e consequentemente o CDI) acima dos dois dígitos, este título que temos se beneficia do momento porque é corrigido pelo índice.

Além disso, tem deságio (os detentores do precatório precisam de liquidez e topam vender antes por um valor menor do que o que o precatório vale), o que proporciona uma rentabilidade bem esticada.

A carteira de hoje é composta por títulos municipais e estaduais de São Paulo. Nesse caso, por serem fruto de acordo com o estado e o município de SP, passam na frente da fila de pagamento, o que dá mais previsibilidade e proporciona prazos menores.

Há também o fato de que precatórios nunca deixam de ser pagos, pois têm a garantia legal em relação ao recebimento do valor devido. Ou seja, o pagamento precisa ser feito. Isso é determinado por lei.

E tem mais: enquanto a maioria dos investimentos com altas rentabilidades tem mais risco, os precatórios têm risco baixo.

A operação de hoje, por exemplo, em que os títulos são do Estado e município de SP, o risco é ainda menor, já que são considerados bons pagadores de precatórios.

O município, inclusive, recebeu rating AAA pela agência Fitch na categoria “Sustentabilidade das dívidas”.

Se quiser investir nessa oportunidade com isenção de IR, basta clicar no botão abaixo. Recomendo que não deixe para última hora.

[Convite] Grandes Fortunas com poucos cliques

Nós da Empiricus Investimentos temos um convite para te fazer.

A Empiricus Research, maior casa de análise do Brasil, fez uma parceria inédita com a Quantzed para trazer para você, investidor, uma plataforma de investimentos capaz de gerar pequenas fortunas com poucos cliques. Especificamente, o potencial é de R$ 1.500 em 10 minutos.

Trata-se de um robô de investimentos que identifica operações com alto potencial de lucratividade, utilizando o método quantitativo de análise.

Esse é um método inovador, que está por trás dos maiores fundos de investimento do mundo mas que ainda está engatinhando no Brasil.

É por isso que essas operações tendem a ser tão lucrativas.

Se você quer ter a chance de ganhar dinheiro de uma forma que quase ninguém está fazendo no Brasil, basta aceitar nosso convite clicando no botão abaixo:

Caso você tenha alguma dúvida ou sugestão, basta enviar para a gente pelo

atendimento@empiricusinvestimentos.com.br.

Até a próxima semana!

Um abraço,

Jojo Wachsmann

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Confira a edição do dia 23/03/2023 do Diário de Bordo

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Confira a edição do dia 23/03/2023 do Diário de Bordo

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Confira a edição do dia 23/03/2023 do Diário de Bordo

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Confira a edição do dia 23/03/2023 do Diário de Bordo

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Confira a edição do dia 23/03/2023 do Diário de Bordo

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Confira a edição do dia 23/03/2023 do Diário de Bordo

Ler Conteúdo