Diário de Bordo

Escalando o Everest (com parada técnica)

Os xerpas (ou sherpas, em inglês) são uma etnia da região mais montanhosa do Nepal, no alto dos Himalaias.

Os xerpas têm um valor incomensurável para os alpinistas das primeiras explorações da região do Himalaia, servindo de guias e carregadores nas altitudes xtremas dos picos e passos da região. Os primeiros carregadores foram contratados por europeus que descobriram que os xerpas tinham grande resistência aos desafios de frio e falta de oxigênio.

Entre as montanhas do Himalaia com mais de 8.000 metros acima do nível do mar está o Everest, um dos maiores sonhos dos alpinistas. A verdade é que escalar a montanha mais alta do mundo é para quem tem muita coragem e disciplina. Até hoje, mais de 2 mil alpinistas conseguiram chegar ao topo da montanha. Entre tantos motivos, o que torna a escalada tão perigosa são as baixíssimas temperaturas do local, que podem chegar a -70°C, e o ar rarefeito, que deixa seu corpo sem oxigênio.

O primeiro passo da escalada é justamente a formação do acampamento base (a mais de 5.000m do nível do mar). Costuma durar cerca de 10 dias. É o início de tudo. Essa “parada técnica” é o momento de se acostumar com o ar, que já tem 50% menos oxigênio, e de treinar pequenas subidas no gelo.

O Carteira Universa, nosso novo fundo, é o Everest que nos propusemos a escalar.

Como uma espécie de xerpa, gostaria de ajudá-los nessa subida. Começamos há três semanas e o “fôlego” dos investidores nos surpreendeu positivamente. Em menos de um mês, o fundo já está com mais de R$ 200 milhões de patrimônio e já estamos programando a parada técnica tão logo ele atinja R$ 300 milhões.

Por que a parada técnica?

Quando montamos o Carteira Universa definimos o patamar de R$ 300 milhões para essa primeira parada técnica. Assim como os alpinistas, os gestores de recursos também costumam estabelecer patamares de patrimônio sob gestão para parar de captar, e se acostumar com o ambiente.

O ambiente no nosso caso não são o frio e ar rarefeito do alto da montanha, mas as condições de mercado. Mais especificamente, as condições de liquidez de cada ativo que temos na carteira do fundo.

Vamos avaliar as condições de liquidez nas quais os ativos da carteira, em especial o ouro, as ações e fundos imobiliários, negociam na bolsa de valores. Não queremos ter um tamanho que atrapalhe as transações que fazemos todos os dias. Queremos manter nossa agilidade para nos “movimentarmos” sem impactar os preços de mercado.

Vamos também usar essa parada técnica para melhorar nosso atendimento e as informações que estão disponíveis no nosso site e aplicativo.

Assim que completarmos essa adaptação ao novo patamar, e desde que as condições de mercado o permitam, poderemos retomar nossa escalada, e voltar a aceitar o aporte de novos recursos dos atuais ou novos investidores no fundo.

O que fizemos no Carteira Universa ao longo deste primeiro mês?

O fundo começou suas atividades em 28/06. Desde o seu início, temos mantido a alocação muito próxima da carteira teórica indicada na publicação “Carteira Empiricus”.

Algumas adaptações foram necessárias para adequá-lo às recomendações quanto ao formato do fundo, bem como ao fluxo de aportes. Por exemplo: a NTN-B 2035 Principal é exclusiva para pessoas físicas, então compramos o equivalente (ajustado pela duração) em NTN-B 2050. Ou, como no caso das opções, quando compramos a proteção indicada até que uma nova ideia entre na carteira teórica. Aí paramos de comprar a opção anterior e passamos a comprar apenas a nova indicação. Você não precisa se preocupar com essa parte técnica. Nós estamos aqui para cuidar disso tudo para você.

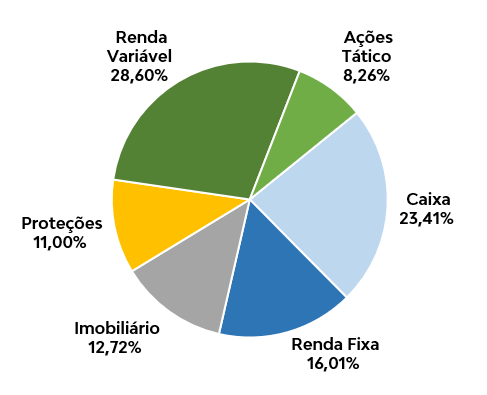

Ao longo do mês fizemos as seguintes mudanças na carteira, de acordo com as indicações da publicação:

- Aumentamos a alocação em Ações Táticas de 4% para 8% do fundo, incluindo 4 novos papéis (OIBR3, VIVT4, EZTC3 e HBOR3)

- Diversificamos a alocação em Fundos Imobiliários com a inclusão de 4 novos FIIs (VILG11, XPML11, KNCR11 e RBRF11)

- Na Renda Fixa, zeramos a posição de títulos pré-fixados

- Aumentamos as Proteções, levando a alocação em Ouro de 2% para 5% do fundo e comprando mais uma opção de venda (put) de Bova11, com preço de exercício em 94 mil pontos (equivalente a mais ou menos 96 mil pontos do Ibovespa)

- Na Renda Variável, vendemos integralmente a posição de Banco Pan (BPAN4).

Com esses movimentos estamos agora com a seguinte composição no fundo:

Você que acompanha a publicação “Carteira Empiricus” vai perceber que estamos separando a parcela de Caixa da parcela de Renda Fixa. Isso não significa que seu dinheiro está parado, desaplicado. Chamamos de Caixa a parcela investida preponderante em títulos públicos pós-fixados (como LFTs e fundo DI simples). Usamos essa classificação nas análises de composição de carteiras de todos os produtos da Vitreo.

FoF Melhores Fundos: os primeiros 100 dias

O FoF Melhores Fundos completou seus primeiros 100 dias de vida. Mesmo nesse curto período conseguimos seguir bem de perto a carteira indicada na publicação “Melhores Fundos” da Empiricus. Falamos bastante sobre isso na Carta semestral que divulgamos na semana passada. Se você não leu, recomendo que o faça quando tiver um tempinho.

Como você já sabe que, de acordo com as regras da CVM, não podemos divulgar os números de performance antes do fundo completar 6 meses. Então, até novembro, podemos dar alguma ideia de como está indo a carteira, mas sem mostrar os números.

A carteira tem-se comportado muito bem, superando nossas expectativas iniciais. Os gestores que a compõem têm aproveitado as oportunidades de mercado, ao passo que a combinação de diferentes classes de ativos tem contribuído para diversificar o risco do fundo.

A partir de R$ 1 mil você tem acesso a tudo isso. E nossos investidores têm percebido o valor agregado do produto. O fundo ultrapassou os R$ 450 milhões de patrimônio. Isso significa que já “consumimos” 60% da capacidade que temos negociada para o fundo nessa composição. Então fique de olho porque provavelmente fecharemos esse fundo para captação quando ele atingir R$ 750 milhões.

FoF SuperPrevidência: última mudança

Finalmente! No começo desta semana, a Luciana Seabra publicou no relatório “Melhores Fundos” a última mudança na carteira teórica da SuperPrevidência. Estávamos esperando esse último passo desde o primeiro Diário de Bordo em 07/02/2019, quando mostramos todos os próximos passos planejados por ela.

Nesse último movimento, a Empiricus indica a entrada da Velt Partners (antiga M Square Brasil), como o último gestor de ações na carteira, levando a parcela de renda variável para 20%. Também reclassifica o Vinci Equilíbrio como Multimercado e ajusta o tamanho da posição no SPX Lancer de 10% para 7.5%. Assim, a alocação em Multimercado permanece em 40%. O relatório ainda aproveita para indicar a redução da parcela de caixa (aplicada no Icatu Seg Vitreo Conservador) de 6.25% para 5%. A alocação em Renda Fixa Crédito e Proteções permanece inalterada.

Nós já aguardávamos essa mudança e participamos, junto à equipe da Velt Partners, do intenso trabalho para dar vida ao fundo previdenciário deles. O novo fundo deve estar pronto no final de agosto. Quando isso acontecer, vamos realizar as movimentações necessárias no FoF SuperPrevidência para deixar a carteira alinhada com a carteira teórica. Nessa oportunidade, traremos mais detalhes sobre o fundo e o gestor. Por enquanto, basta dizer que a equipe comandada há mais de 10 anos pelo Maurício Bittencourt é uma das gestoras mais procuradas pelos grandes investidores estrangeiros.

E quem não conseguiu entrar no FoF SuperPrevidência?

Mais de 20 mil pessoas escolheram o FoF SuperPrevidência para ajudar a construir o seu futuro, mas muita gente não conseguiu entrar a tempo. Para atender os pedidos dos interessados (já são mais de 1.200 pessoas que deixaram seu nome na lista preferencial) e não diluir quem já está dentro, estamos trazendo o FoF SuperPrevidência 2.0.

Esse fundo tem exatamente a mesma alocação em classe de ativos que o primeiro FoF SuperPrevidência, e para os gestores que fecharam por questões de capacidade (são apenas 2), buscamos alternativas à altura para substituí-los. Fizemos um amplo trabalho de análise. Depois de muitas conversas e estudos, estamos bem próximos de uma solução.

Aguarde que em breve teremos boas novidades!

Veja sua rentabilidade direto em sua área logada

FTodos os dias estamos trabalhando para melhorar a experiência em nosso site e aplicativo.

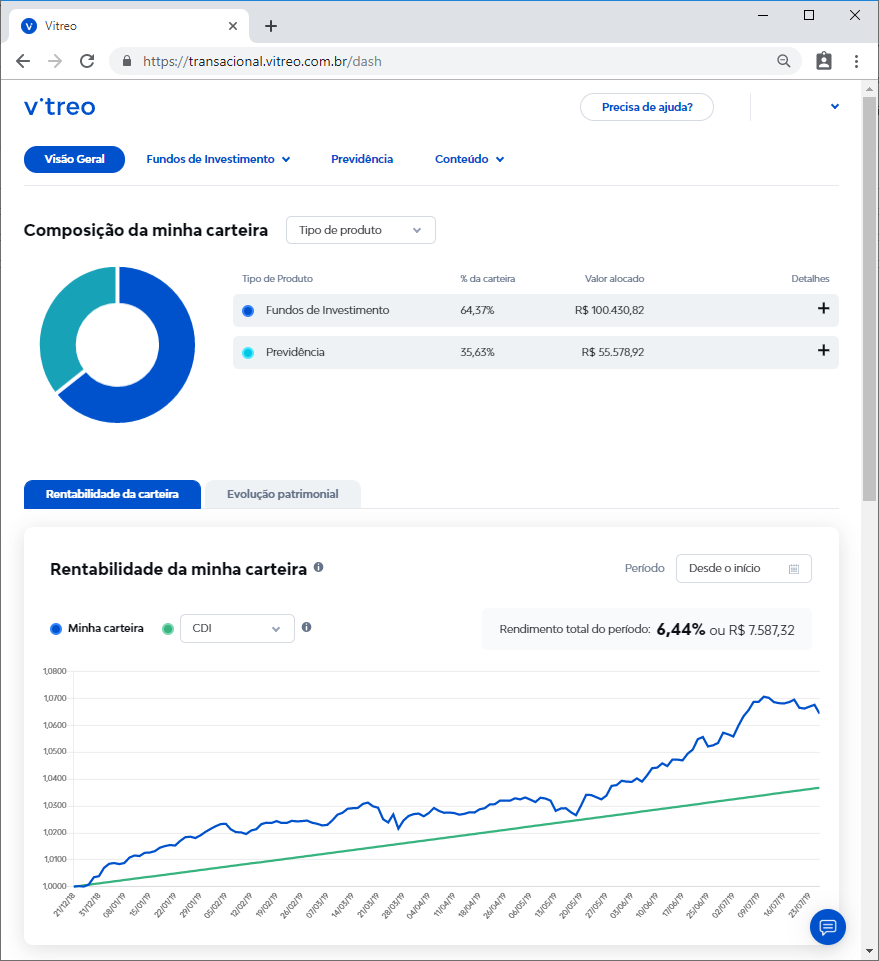

Quem aí viu o que trouxemos na semana passada? Na área logada, você agora tem acesso à rentabilidade dos seus investimentos na Vitreo.

Na “Visão Geral” você encontra as informações sobre a “Composição da minha carteira” (agrupados por Tipo de produto ou por Classe de ativos).

Logo abaixo você tem os 2 novos gráficos que falam sobre resultados.

O primeiro gráfico mostra a “Rentabilidade da carteira”, calculada a partir das cotas do(s) fundo(s) investido(s). Você pode escolher o período de análise e o benchmark que deseja usar para comparação. Você também vê o retorno % e financeiro para o período escolhido. Importante lembrar que esse retorno é líquido das taxas de administração e performance (se for o caso) dos fundos, mas é bruto do imposto de renda.

O segundo gráfico mostra a “Evolução Patrimonial”, ou seja, uma fotografia diária do saldo financeiro das suas aplicações, no período escolhido para análise. Aqui os saldos são líquidos das taxas de administração e performance (se for o caso) e também da parte do imposto, já pago nas cobranças do “come-cotas”.

Com essas novidades, vai ficar ainda mais fácil acompanhar seus investimentos com a Vítreo.

Lado a lado com o Gestor: Kinea

Na conversa dessa semana, recebi o Marco Aurélio Freire, sócio e gestor da Kinea.

A casa tem mais de 12 anos e tem um DNA baseado no alinhamento de interesse com o cliente.

Com impressionantes R$65 bi sob gestão, com investimentos em fundos multimercados, crédito, Private Equity e Imobiliários, a Kinea tem como sócios seus principais executivos e o Banco Itaú-Unibanco.

O Kinea Prev II XTR Icatu FICFIM faz parte da carteira do FoF SuperPrevidência, na parcela Multimercados.

Confira a entrevista:

Um abraço,

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Os xerpas (ou sherpas, em inglês) são uma etnia da região mais montanhosa do Nepal, no alto dos Himalaias.

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Os xerpas (ou sherpas, em inglês) são uma etnia da região mais montanhosa do Nepal, no alto dos Himalaias.

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Os xerpas (ou sherpas, em inglês) são uma etnia da região mais montanhosa do Nepal, no alto dos Himalaias.

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Os xerpas (ou sherpas, em inglês) são uma etnia da região mais montanhosa do Nepal, no alto dos Himalaias.

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Os xerpas (ou sherpas, em inglês) são uma etnia da região mais montanhosa do Nepal, no alto dos Himalaias.

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Os xerpas (ou sherpas, em inglês) são uma etnia da região mais montanhosa do Nepal, no alto dos Himalaias.

Ler Conteúdo