Diário de Bordo

O que aprendi com os 80 anos do meu pai: na vida e nos investimentos

“Não se preocupa, Zão, você já está investido nisso”.

Isso foi o que eu disse para meu pai, depois de uma das Lives que fiz aqui na Vitreo. Ele, que por sinal assiste todas, me ligou para tirar algumas dúvidas e se mostrou interessado sobre produto que estávamos falando.

Desde 2006, eu tomo conta do dinheiro do meu pai. Mas para você entender esse contexto, precisa saber um pouco mais da nossa história.

A pipoca já está pronta?

Meu pai é filho único. Coincidentemente, eu também. E por mais que soe um tanto quanto egoísta, eu consigo ver algumas das vantagens de ter sido o único filho.

Meus pais nunca tiveram a preocupação com a justiça da divisão: nem de amor e nem de possibilidades. Dito isso, tudo foi dado a mim com a melhor das intenções e com toda intensidade. Talvez isso tenho vindo à tona em 1994, quando estava no processo seletivo para estágio no Unibanco, e minha mãe ouviu do RH que claramente eu tinha como perfil a parte lógica do meu pai e a emotiva da minha mãe.

Nesse quesito, eles realmente acham que me deram como herança as suas melhores características.

(Antes de ler, lembre-se que você está lendo uma descrição feita pelos meus pais, então, por favor, dê o devido desconto antes de achar o texto arrogante ou metido!).

Minha mãe acha que eu tenho tudo que o meu pai tem de bom, numa versão melhorada: meticulosidade, visão espacial, inteligência, raciocínio lógico e, logicamente, o gosto e o conhecimento em economia e finanças.

Já meu pai vê em mim todas as qualidades da minha mãe: extroversão (para não dizer falador), alegria e visão mais humana das coisas.

É engraçado, eu acho que meus pais são cúmplices e que se eu digo algo para um deles, automaticamente já estou dizendo para o outro. Já a minha mãe acha que eu e meu pai somos cúmplices.

A verdade é que, sim, existe muita cumplicidade entre nós três. Inclusive, eu o chamo de “Zão” porque o apelido vem de “paizão”.

Nossa relação foi sempre muito próxima. Meu pai sempre foi um homem inteligente, dedicado, sabia falar sobre tudo, além de ser economista de formação. Não foi muito difícil tê-lo como meu maior exemplo.

Minha inspiração para também ser economista veio dele, embora ele não tivesse feito nenhum esforço para induzir a minha escolha. Pelo contrário!

Ainda me lembro quando nos sentávamos e conversávamos por horas a fio. E qualquer menor sinal de dúvida sobre alguma coisa, ele prontamente ia se munir de informação com livros e enciclopédias (é, não existia Google nem celular). Quando o assunto era de viagem à geopolítica, o Atlas entrava em ação para nos situar o quão perto ou não estávamos em relação ao assunto.

O tempo passou e meu pai foi adquirindo suas histórias para contar no mercado financeiro.

E segundo ele, é muito simples descrever a sua relação com os investimentos. Ele nem se considera investidor. Capaz de franzir as sobrancelhas se for taxado como tal, devido a seu pouco contato direto com a atividade.

Mas a verdade é que ele teve a oportunidade de sentir na pele a volatilidade do mundo dos investimentos. Teve seus ganhos e suas perdas com ações. Sofreu com a alta inflação e por muito tempo recorreu à compra de dólares como reserva de valor.

Em uma época, ele guardava os dólares em casa. Depois de um tempo, temeroso pelo valor, passou a deixar o dinheiro em um cofre, dentro do banco. Uma vez a cada duas semanas ia lá e ouvia as recomendações do seu gerente.

Nesse caso, juntar gerente de banco e recomendações de investimento na mesma frase…. bom, vocês já devem imaginar que esse não é o melhor dos mundos.

Esse é o ponto em que voltamos para 2006. A Bawm Investimentos estava nos seus primeiros dias. E foi lá que meu pai me viu pela primeira vez capacitado a fazer a gestão do seu patrimônio.

Meu pai é um cliente e um investidor, do mesmo jeito que você é.

Como cliente fiel ele me acompanhou da Bawm para a GPS. E agora está dentro do grupo de 60 mil investidores ativos da Vitreo e tudo, absolutamente tudo que eu acho importante que você saiba, como cliente e investidor, é o mesmo com ele.

Para ser muito sincero com você, só existem duas diferenças entre você e o meu pai:

- meu pai não sabe no que ele está investido – ele me dá confiança total como filho, mas também como Gestor para agir dessa forma;

- eu tenho a possibilidade de conversar mais diretamente com ele – e nesse caso, fazer o que eu sempre quis, um Diário de Bordo completamente direcionado. Mas quer saber a verdade? Ele também lê os Diários de Bordo. E nossas conversas são sobre outros assuntos, normalmente com atenção voltada para os meus filhos!

Algumas semanas atrás, eu falei que meu desejo seria ter 60 mil Diários, um para cada cliente da Vitreo. Ainda não consigo, por isso peço que me dê esta licença para dedicar esta versão do Diário de Bordo especialmente para um dos 60 mil clientes.

Da mesma forma que escrevi uma edição especial na semana passada, por ser meu aniversário, gostaria de repetir a dose, porque esta semana é aniversário dele, meu pai.

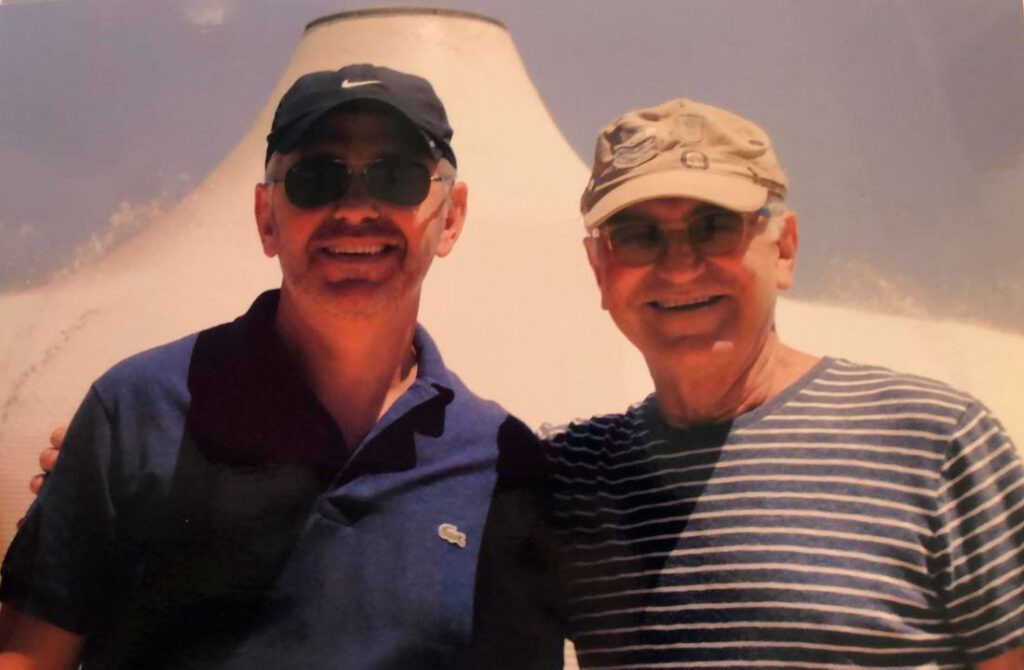

Ele está comemorando 80 anos. É muita história… 80 anos não são 80 dias, não é mesmo, Zão?

E é muito por causa dele, que é possível ter a relação que eu tenho com vocês, hoje, aqui na Vitreo.

Registro feito no Santuário do Livro, Museu de Israel – onde estão os pergaminhos do Mar Morto

Hoje, minha mãe costuma dizer que os papéis se inverteram. Que eu sou o “dono das coisas”.

Que eu sei mais de economia e investimentos. Que eu conduzo as conversas e que, como os tempos são outros, eu trago tudo em tempo real e de forma digital.

Mas para mim isso não é uma inversão de papéis, é apenas uma continuação. Eu terei (e já tenho) as mesmas conversas com meus filhos. Estou apenas replicando o que meu pai fez comigo a vida toda (e ele ainda faz questão de fazer).

O principal aprendizado para mim todos esses anos? Honestidade e transparência. Fazer o que é certo, mesmo que não seja o caminho mais fácil. E agradecer, ajudar e querer bem e cuidar de todos a sua volta.

Obrigado Zão! Meu pai, meu amigo, meu professor, meu cúmplice. Por tudo, sempre!

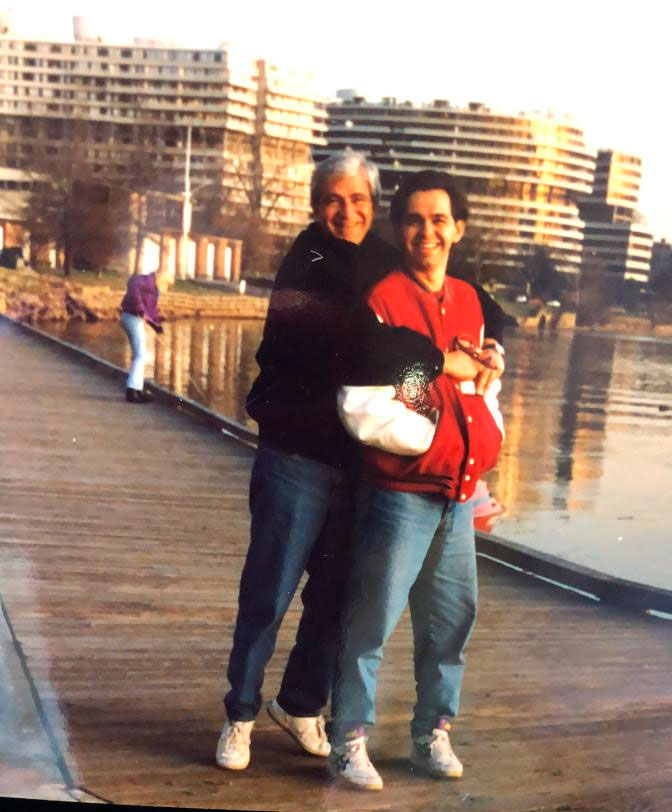

Momento especial da nossa viagem aos EUA, onde parte da minha história começou, com o acordo que fizemos de eu voltar à Stanford como aluno – veja Diário de Bordo da semana passada.

Investimentos da família

E não há como descorrelacionar o nosso convívio com os investimentos.

É muito fácil identificar as principais características dos investimentos, que tanto recomendo para vocês, no relacionamento e experiências da minha própria família.

Tudo gira em torno da paciência, disciplina, diversificação (de pessoas, pensamentos e ativos) e o horizonte de longo prazo. Eu consigo ver claramente “os retornos de todo esse investimento” de família ao longo de todos esses anos.

Sobre os investimentos em si, não há segredo.

Enquanto meus filhos estão olhando para o longuíssimo prazo, aproveitando os benefícios do tempo que a SuperPrevidência e o Prev Arrojado trazem, meus pais estão servidos com uma carteira bem equilibrada, diversificada aqui no Brasil e lá fora, e com um olho na geração de renda. Sempre com uma pitada de emoção.

Já consegue adivinhar no que eles estão investidos? Acertou se você pensou em FoF Melhores Fundos, Carteira Universa, Oportunidades de Uma Vida e, mais recentemente, Renda Imobiliária e uma pitada de Tech Select.

(agora meu pai já sabe no que está investido!)

Quer saber mais sobre o Tech Select?

Na última quarta-feira, 17/06, Kiki e eu fizemos uma Live só sobre o Tech Select. Nosso convidado de honra, foi o João Piccioni, da Empiricus, entusiasta da tese de investir em ações de tecnologia.

Se você não assistiu, recomendo que o faça. Tiramos todas as dúvidas sobre o produto, falamos das empresas, sobre BDRs, sobre o impacto do câmbio e muito mais. Assista.

O fundo tem feito um grande sucesso na mídia e principalmente entre os nossos clientes.

Fonte: Valor Investe

Já são mais de 2 mil investidores e o fundo está chegando nos R$ 50 milhões de patrimônio. Você vai perder essa?Quero conhecer mais sobre o fundo

Falando em FoFs, uma atualização

No início do mês, completamos as realocações programadas do FoF Melhores Fundos, ao alocar nos fundos Trígono Flagship 60 e Captalys Panorama e no ETF BOVV11.

O FoF Melhores Fundos Ações também teve suas realocações finalizadas, com as alocações em Dahlia Total Return e VTR Miles Acer Long Bias.

No FoF Melhores Fundos Multimercados ainda estamos terminando de fazer as realocações. No início do mês, concluímos os investimentos no VTR SN (SPX Nimitz), porém ainda falta o VTR SR (SPX Raptor) devido ao valor de investimento mínimo elevado. Iremos esperar o patrimônio do fundo crescer para podermos investir no Raptor. Por fim, devido a atrasos no cadastro, ainda não alocamos no Absolute Vertex, o que deve acontecer nos próximos dias.

Com relação à atualização das carteiras de previdência feitas no início de maio, iniciamos as alocações pedindo os resgates necessários de forma fracionada, dando espaço para os gestores se programarem e não comprometer a rentabilidade dos fundos investidos. Ainda temos duas tranches a serem feitas.

No FoF SuperPrevidência, já iniciamos as alocações nos fundos Nucleo Prev 100, Oceana Long Biased Prev, Occam Previdência Plus e Icatu Vanguarda Absoluto e no ETF SMAL11. Resta apenas dar início aos aportes nos fundos de Ouro, Dólar e Inflação Longa, cuja conclusão de cadastro ainda aguardamos.

No FoF SuperPrevidência 2, já iniciamos as alocações nos fundos Occam Previdência Plus e Icatu Vanguarda Absoluto e no ETF SMAL11. Aqui também aguardamos cadastro para poder alocar nos fundos de Ouro, Dólar e Inflação Longa. Nos próximos dias, iniciaremos os aportes no VTR Apex Long Biased Prev e Bogari Value Q Prev, veículos exclusivos recém-criados para nossos FoFs de previdência.

Aumentamos as alocações no fundo IP Participações 40 e no ETF SMAL11 no FoF Prev Arrojado. Para concluir as alterações na carteira, resta apenas o aporte no fundo VTR Apex Long Biased Prev, que deve ocorrer nos próximos dias.

No FoF Prev Conservador, estamos esperando a alteração do regulamento do fundo para alocarmos no Icatu Vanguarda Absoluto. Essa mudança está sendo feita para o FoF se adequar às restrições do fundo da Icatu Vanguarda.

Agora é para valer, Long Biased vem aí!

Na semana passada eu disse que lançaríamos esta semana o Vitreo Long Biased FIM, inspirado nas ideias da série Serious Trader Long Biased da Empiricus.

Por questões operacionais, o lançamento acabou ficando para a próxima terça-feira, 23/06.

Mas o atraso foi por um bom motivo. Estamos nos certificando que o fundo venha com todos os detalhes para garantir a você a melhor solução de investimento. Na próxima semana, darei mais detalhes sobre o fundo, que investe em ações, mas não está sempre 100% investido.

A ideia é que uma boa parte do capital do fundo fique protegida das crises e movimentos de baixa, além de dar um dinamismo muito maior para a captura dos momentos de alta. É um investimento que conta com uma boa dose de risco, mas também com uma boa dose de proteção.

Na próxima semana, teremos uma Live com o Sérgio Oba, que assina a publicação Serious Trader, inspiração desse novo fundo. Já coloque na sua agenda! Quarta-feira, 24/06 às 19h, em nosso canal do YouTube.

E para você que segue todos meus spoilers, com o adiamento do lançamento do fundo Long Biased para o dia 23/06, a carteira administrada Vacas Leiteiras e o fundo Dividendos ficaram para o final do mês.

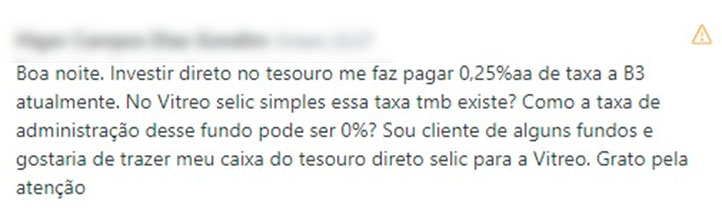

Pergunte ao Jojo

Abri este espaço para responder algumas das várias perguntas que tenho recebido por e-mail. Ah, só lembrando que o espaço aqui é destinado para dúvidas gerais de produtos, críticas e sugestões dos produtos Vitreo. Para as demais perguntas, criamos uma Central de Atendimento onde é possível encontrar os diversos caminhos para tirar dúvidas ou resolver problemas: clique aqui.

Essa pergunta é boa porque me permite falar sobre a decisão do COPM que nessa semana reduziu a taxa Selic para 2,25% ao ano, o menor valor para a taxa de juros básica que já tivemos no Brasil. Essa decisão está em linha com o movimento de injeção de liquidez que estamos vendo mundo a fora, como uma das defesas dos governos contra a crise do Coronavírus.

Voltando à pergunta, o Vitreo Selic Simples não tem taxa de administração nem de custódia. Ou seja, enquanto você paga 0,25% ao ano no Tesouro Direto, você paga zero no nosso fundo.

A taxa do fundo é zero porque literalmente a Vitreo trabalha de graça e ainda cobre o custo do administrador nesse produto, que serve para ser o caixa ou reserva de emergência dos nossos clientes. Estou esperando você!

Um abraço,

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Desde 2006, eu tomo conta do dinheiro do meu pai. Mas para você entender esse contexto, precisa saber um pouco mais da nossa história

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Desde 2006, eu tomo conta do dinheiro do meu pai. Mas para você entender esse contexto, precisa saber um pouco mais da nossa história

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Desde 2006, eu tomo conta do dinheiro do meu pai. Mas para você entender esse contexto, precisa saber um pouco mais da nossa história

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Desde 2006, eu tomo conta do dinheiro do meu pai. Mas para você entender esse contexto, precisa saber um pouco mais da nossa história

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Desde 2006, eu tomo conta do dinheiro do meu pai. Mas para você entender esse contexto, precisa saber um pouco mais da nossa história

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Desde 2006, eu tomo conta do dinheiro do meu pai. Mas para você entender esse contexto, precisa saber um pouco mais da nossa história

Ler Conteúdo