Diário de Bordo

O retorno de Jojo Soares: o ativo curupira, um “anarquista” e um parceiro de pelada no Pacaembu

Olá,

Como disse no Diário de Bordo da semana passada, esta semana eu traria um “the best of” de todas as perguntas que me foram enviadas.

Antes de tudo, quero agradecer o engajamento. Foi realmente difícil ler cada uma das perguntas. Chegaram milhares. Fiquei feliz, porque a imensa maioria delas — mesmo as críticas — estavam bem escritas, caprichadas e bem fundamentadas.

Pensar que a Vitreo tem uma base de clientes tão acima da média me faz abrir um sorriso. E gostaria de já deixar claro um fato: muitas das dúvidas de vocês também são as minhas dúvidas, principalmente no que diz respeito à alocação em um momento de tanta incerteza como este. São perguntas de difícil resposta, que todos os maiores gestores do Brasil e do mundo estão tentando responder. E vou ser bem sincero: eu, na verdade, já perdi as esperanças de encontrar um método infalível, por isso bato tanto na tecla da proteção e da diversificação.

Resolvi separar por temas as perguntas escolhidas no Jojo Soares Onze e Meia. Escolhi as mais completas e/ou divertidas e que abordam os assuntos mais perguntados.

Foi um exercício gratificante. E uma maneira muito palpável de entender as dores dos investidores da Vitreo. Espero que as minhas réplicas sejam satisfatórias.

Perdas na crise do coronavírus

Em 7/2 investi 24 mil no MAB PLUS e em 13/2 o mesmo valor no Microcap Alert. Hoje, 29/5, tenho 17 mil e 16 mil respectivamente em cada um. Nem um dos dois se recupera como o Universa. Devo resgatar com perda esses dois fundos e aplicar no Universa ou aguardar a recuperação? Não preciso do valor aplicado no momento.

K. H.

Bom, se você não precisa do valor aplicado no momento, eu recomendo esperar. Tanto MAB Plus quanto Microcap Alert são fundos de longo prazo. Você realmente não deu sorte no momento de entrada, porque em fevereiro ninguém imaginava que o coronavírus causaria este estrago que está causando. Mas pode ter certeza de que a maioria das empresas em que você está investindo têm bons fundamentos e, no longo prazo, têm tudo para se recuperar. Se você tiver proteções e diversificação (inclusive global), tem tudo para sair desta tormenta mais forte do que entrou. E pelo jeito, do dia que você escreveu até hoje, com a alta da Bolsa nos últimos dias, você já recuperou mais um pouquinho.

Viés de compra/venda

Por que quando eu compro o investimento cai e quando eu vendo o investimento sobe? É só comigo? É normal?

Não, não é só com você e é normal. Muito mais comum do que você imagina. Eu também já senti muitas vezes essa sensação e todo mundo que investe também passa por isso.

Vou lhe contar uma historinha. Quando comecei a gerir fundos de fato, lá em 1997, operávamos na Asset do Unibanco um derivativo que nos dava o direito de todo dia apostar se o Ibovespa subiria ou cairia no dia seguinte. Depois de alguns meses operando o ativo, carinhosamente o apelidamos de opção “Curupira” … estávamos sempre de pé trocado!

Você já ouviu falar em “vieses cognitivos”? Quem criou o conceito foram os teóricos Amos Tversky e Daniel Kahneman. Fala dessa nossa interpretação distorcida da realidade. Minha sugestão é que você sempre pense no longo prazo, quando os fundamentos em geral prevalecem e tente conter impulsos de curto prazo. Se você seguir seus instintos menos racionais, vai continuar comprando na alta e vendendo na baixa, seguindo a manada e confirmando esse viés que pode, sim, fazer você perder dinheiro.

“Meio anarquista”

Ultimamente ando me sentindo meio anarquista… estou colocando dinheiro em maconha e moedas digitais… coisas que nunca foram lá do meu agrado. Grato à Vitreo por me dar oportunidade. Minha dúvida, difícil de responder, é se estou sabendo ler bem esse cenário de pandemia. Abraço.

Confesso que dei risada com essa pergunta. Olha, não sei se “comprar maconha e criptomoedas” realmente configura uma atitude anarquista. Nesse caso, eu também sou! Gosto muito das duas teses e acho que essas duas coisas têm um grande potencial de lucro nos próximos anos. Mas são apostas, coisas para você pôr pouco dinheiro, um valor que não vai lhe fazer falta. Se for por aí, seja bem-vindo ou bem-vinda à anarquia. Quanto a leitura do cenário, se alguém disser que está lendo direito, desconfie! Ontem nossa VitreoaoVivo foi sobre isso.

Medo do sistema financeiro

Sinceramente, Jojo, tenho dúvidas se o sistema financeiro como um todo é confiável, de forma sistêmica. Me pergunto, quais opções (além dos ativos financeiros) ao investidor comum poderiam segregar os riscos de uma carteira ou portfólio. Sei que vc já sugeriu os 04 elementos essenciais: Caixa, Diversificação, Hedge e ativos Globais. Mas, tenho a sensação de que tudo isso está entrelaçado, correlacionado de alguma forma; apesar das assimetrias. Não sei se trata-se de uma questão de perfil. Deixo minha resposta. Abs e obrigado por me ajudar. Sucesso.

Eu entendo essa desconfiança com o sistema financeiro como um todo, e crises como a atual servem exatamente para testar os fundamentos do mercado e nossas crenças nele. Em 2008, também deu uma sensação de fragilidade, de tudo estar conectado e caindo ao mesmo tempo (e tecnicamente isso acontece mesmo em momento de pânico, as correlações convergem todas para 1). Mas pense bem: mesmo com a pior pandemia dos últimos 100 anos emendada com uma crise do petróleo e com uma crise política interna, ainda há mercado e sistema financeiro funcionando, ninguém ainda precisou sair por aí enterrando barra de ouro no quintal para ter alguma reserva. Sinceramente, acho que se você tem esses 4 elementos que pontuou no portfólio, pode ficar um pouco mais tranquilo. Indo mais longe na “filosofança”: o medo é importante, mas você precisa cuidar para que não tenha o medo do medo, uma coisa paralisante que faça com que você perca oportunidades.

A pergunta que não quer calar:

Jojo, o que mais me aflige é: não quero perder boas oportunidades no curto prazo, mas também me preocupo com construir um futuro tranquilo. Qual é esse equilíbrio? Qual % para buscar bons ganhos, e qual % para pensar daqui a 15 anos por exemplo?

Olha, eu não sou lá muito trader e desconfio bastante das oportunidades de curto prazo. Não sei se você já reparou, mas os produtos da Vitreo são, em sua maioria, focados em médio e longo prazo, em fundamentos e, quando são fundos de oportunidade, o curto prazo está relacionado à janela de entrada, e não necessariamente ao tempo que você carrega o investimento. Vou pegar essa sua pergunta “Qual % para buscar bons ganhos, e qual % para pensar daqui a 15 anos, por exemplo?”, e respondê-la juntando as duas frases: que tal você buscar bons ganhos e pensar daqui a 15 anos, tudo ao mesmo tempo? No longo prazo os juros compostos agem a seu favor e os fundamentos prevalecem. É nisso que acredito. Até porque as boas oportunidades serão capturadas nos produtos que têem um horizonte mais longo.

Risco político e investimento no exterior

Fala Jojo, tudo bem? (…). Em um momento tão conturbado, onde não apenas a ameaça iminente de um vírus (que, como Biólogo entendo bem), nos assombrando com números devastadores todos os dias, seja na economia, seja na saúde, mas também a ameaça política, acaba tornando a tormenta em mar aberto ainda mais assustadora. (…) Minhas dúvidas são inúmeras, mas a maior, a que tira meu sono principalmente nos últimos dias, é a ideia de algum tipo de “surpresa” (hoje honestamente não sei se seria tão surpresa assim) no campo político… por exemplo, caso haja algum tipo de reviravolta no poder, algum tipo de “golpe de estado”, o que aconteceria com nossos investimentos?

Entendo sua pergunta. Minha resposta de bate-pronto é que ainda acredito no equilíbrio de forças entre as instituições como principal força para manter tudo relativamente sob controle. Mas não me arrisco a muito mais do que isso, no papel de cientista político, para analisar os reais riscos de um “golpe de estado” ou algo parecido. Aliás, como você é biólogo, acho que está mais apto a responder minhas perguntas sobre esse vírus maldito. Depois as mando no inbox. Enfim, com uma coisa concordamos muito: vejo a questão política do nosso país como um imenso fator de incerteza. Por isso, que tenho batido tanto na tecla da diversificação global. O nosso dinheiro não pode ficar 100% a mercê de um cenário tão volátil.

Companheiro de pelada

Sou Gilberto (@Gibasan2), antes de mais nada quero te agradecer por você ser um cara simples e humilde, te conheci naquele futebol da Empiricus no Pacaembu, sou o japonês que ficou do seu lado no banco de reservas, lembra? Como tinha falado, já investia na Vítreo antes disso e vi que você era um Gestor confiável e acessível. Segui a recomendação de entrar no IPO da XP e, pra minha surpresa, você ou a Gestora me indicou pra sair 50% da posição, a partir disso percebi q minha grana estava bem alocada… Obrigado! A partir de quando vocês terão Home Broker para operar ações em tempo real? Grande Abraço.

Gilberto, lembro de você, sim. Aliás, não só lembro, como tenho uma foto desse dia do futebol. Que tal? Procurei e encontrei esse registro aqui. Pus a seta marcando o japonês certo?

Saudades desse dia em que não estávamos em uma pandemia e era possível bater uma bola no Pacaembu. Foi um prazer conhecê-lo lá!

Agora, respondendo sua pergunta, Geraldo, tenho duas considerações. Em primeiro lugar: agora estamos sugerindo que você retire o que sobrou do seu investimento no fundo Exponencial. Uma sugestão é usar os recursos no fundo de Bonds (dá para escolher o Bonds USD caso queira exposição cambial ou o Bonds BRL se não quiser se expor tanto ao câmbio). Ou esperar o fundo Tech Select que está chegando. Em segundo lugar: ainda não temos uma data fechada para a chegada do Home Broker, estamos fazendo de tudo para que seja em breve, mas pode ficar tranquilo porque a intenção é que você possa usar a Vitreo para todas as suas soluções em investimento. Vem coisa boa por ai!

Quem é normal?

Quero saber qual das opções é a mais rentável e com melhor retorno para pessoas normais (aqueles com menos de 1 milhão).

Adorei o “pessoas normais”. Uma vez recebi uma pergunta sobre os “investidores desqualificados”. Somos todos (a)normais e iguais. Mas temos que respeitar as regras da CVM sobre qualificação de investidores. Aqui, sempre pensamos no que há de melhor em termos de investimentos e para todos os tamanhos. Por isso criamos uma série de produtos para o público geral, como a CVM chama os investidores com menos de R$ 1 milhão em aplicações financeiras.

E são várias: temos o Carteira Universa, os fundos Light, o FoF Melhores Fundos, a Superprevidência 2… E estamos fazendo de tudo para que o público geral encontre opções tão boas quanto os milionários. O Tech Select, que está saindo do forno, é uma delas: a chance de o investidor pessoa física comprar as gigantes Google, Amazon, Apple, Facebook, Netflix e Microsoft. Difícil dizer qual será a mais rentável e qual a mais adequada para o seu perfil e objetivo. Logo mais você vai poder pedir ajuda para escolher através do nosso assessor digital.

Carteira Universa

Olá, minha dúvida é sobre o Carteira Universa. Preocupado com o (ruim) desempenho dele neste mês de maio, quando haverá o rebalanceamento do fundo para que ele aproveite a subida da bolsa? Com as significativas perdas de março (momento em que a bolsa esbarrou nos 60.000 pts), o Carteira Universa praticamente não aproveitou esse alcance dos mais de 85.000 pts do Ibovespa pra recuperar tais perdas Agradeço o espaço.

Atenciosamente, Thiago.

Boa pergunta, Thiago. Muita gente perguntou sobre o Carteira Universa e o desempenho do fundo. Como você sabe, é um fundo inspirado nas indicações do Felipe Miranda na publicação Carteira Empiricus. E não sei se você tem lido os Day Ones (newsletter diária do Felipe) ultimamente, mas acho que eles respondem sua pergunta. O Felipe, assim como eu, está ainda bastante cauteloso com a Bolsa brasileira. E, hoje, prefere carregar um pouco mais na alocação em proteções. Ele inclusive tem falado que a Bolsa pode testar novos fundos e, com todas essas instabilidades tanto internas quanto externas, eu não duvido. Sinceramente, agora falando por mim: acho que uma posição mais comprada só pode vir em um momento em que a alta for mais estrutural. Ligue a ferramenta zoom out e veja o longo prazo.

Olhando os resultados recentes da Bolsa parece que ele e eu estamos errando feio. Realmente não estamos entendendo o que está acontecendo com os mercados que andam tão desgarrados do que estamos vendo na economia real. Ainda assim, o Carteira Universa tem se movimentado bastante, tentando achar o melhor caminho para recuperar o terreno perdido. Depois de fevereiro e março negativos, abril e maio foram meses positivos (+5,86% e +0,78%, respectivamente).

Como foram os mercados em maio?

No exterior, os norte-americanos renovaram a tensão comercial com China ao mesmo tempo em que enfrenta (mais uma vez) protestos violentos em suas principais cidades, desencadeados pela morte de George Floyd. No lado positivo, temos a reabertura econômica nos países europeus e em alguns locais nos Estados Unidos. Ficamos sempre no alerta para possíveis segundas ondas de disseminação do Covid-19.

Já no Brasil a situação é mais grave. Estávamos saindo de umas maiores recessões econômicas de todos os tempos quando nos deparamos com uma crise sanitária que afetará a economia de uma maneira que ainda não pode nem ser nem vislumbrada. O atrito entre os três poderes e as manifestações criam uma crise política em um momento que precisamos de união. Pelo lado positivo, Paulo Guedes deve continuar como ministro, após saída turbulenta de Sérgio Moro. E pela primeira vez os juros no país caem em uma crise. Projetamos mais uma queda de 0,75% na reunião de junho do COPOM.

As bolsas mundiais continuam apresentando incrível resiliência, principalmente no Brasil, que se encontra em uma situação precária, virando o novo foco mundial da pandemia em meio de uma crise econômica e política. A alta do Ibovespa em abril, de 10,3%, é explicada pela recuperação da forte queda de março. A continuidade da alta em maio, 8,6% adicionais, é surpreendente no atual cenário, mesmo com a alta das bolsas internacionais (o S&P 500 subiu 4,5% no mês). Parte da explicação pode ser o ineditismo de uma taxa SELIC baixa durante uma crise. Isso acaba também por pressionar o câmbio, que deve ficar controlado em um patamar alto (5,0 – 5,5) pelo tamanho das reservas e eventual agressividade do BC. Muita volatilidade e incerteza nesta conjuntura única.

A renda fixa performou muito bem, também. O índice IRF-M, que reúne todos os títulos público pré-fixados, subiu 1,42% enquanto o IMA-B (índice que mede a rentabilidade dos títulos públicos indexados à inflação), fechou em 1,52%. Títulos de crédito privado continuaram com sua recuperação, subindo 1,04% no mês (medido pelo índice JGP-Idex CDI).

Após 4 meses de alta, o Dólar finalmente caiu. Entretanto, a volatilidade foi intensa, com o câmbio chegando quase a 6 durante o mês. Com uma postura mais agressiva do presidente do BC, o dólar acabou fechando o mês em 5,34, com queda de 2,7%. O contrato de Ouro negociado na B3 caiu 1,1%.

Os dados apresentados acima estão disponíveis na Bloomberg.

E o que fizemos recentemente nas carteiras?

Continuamos com alguns ajustes finos para melhor adequar nossas carteiras à atual conjuntura e aproveitar oportunidades que estão surgindo.

No PRP aumentamos a posição de 5 ações na carteira, totalizando 8% de aumento em renda variável, que está em 45% da carteira. Também aumentamos a posição em 2 fundos imobiliários, levando a alocação nesta classe para 15%. No MAB Plus trocamos Kroton por BRF. No Oportunidades de uma Vida trocamos Braskem e RaiaDrogasil por Banrisul e Mitre.

No Carteira Universa fizemos diversas mudanças. Zeramos nossa posição em XP Inc e compramos Stone. Depois montamos uma carteira internacional composta de 5 nomes de tecnologia: Mercado Libre, Apple, Microsoft, Alphabet e Amazon. Compramos Sanepar, Tecnisa e Oi, e vendemos Braskem e Randon. Também diminuímos nossa posição vendida (proteção) em índice Bovespa futuro. Reduzimos substancialmente nossa proteção em Ouro. No agregado, um aumento de risco importante para a carteira. Estamos atualmente com uma exposição aproximada de 20,75% para Bolsa Brasil e 5% para Bolsa internacional.

O Money Rider vendeu ambos seus ETFs de Short (Russell e S&P) e comprou 2% de Euro Stoxx 50 ETF, 1,5% de Ishares MSCI Japan ETF, 1% de ARK Innovation ETF e 2% de Amplify Online Retail ETF, aumentando substancialmente o risco. Algumas puts foram compradas para proteção. Agora o Money Rider tem uma exposição à renda variável global de 45%.

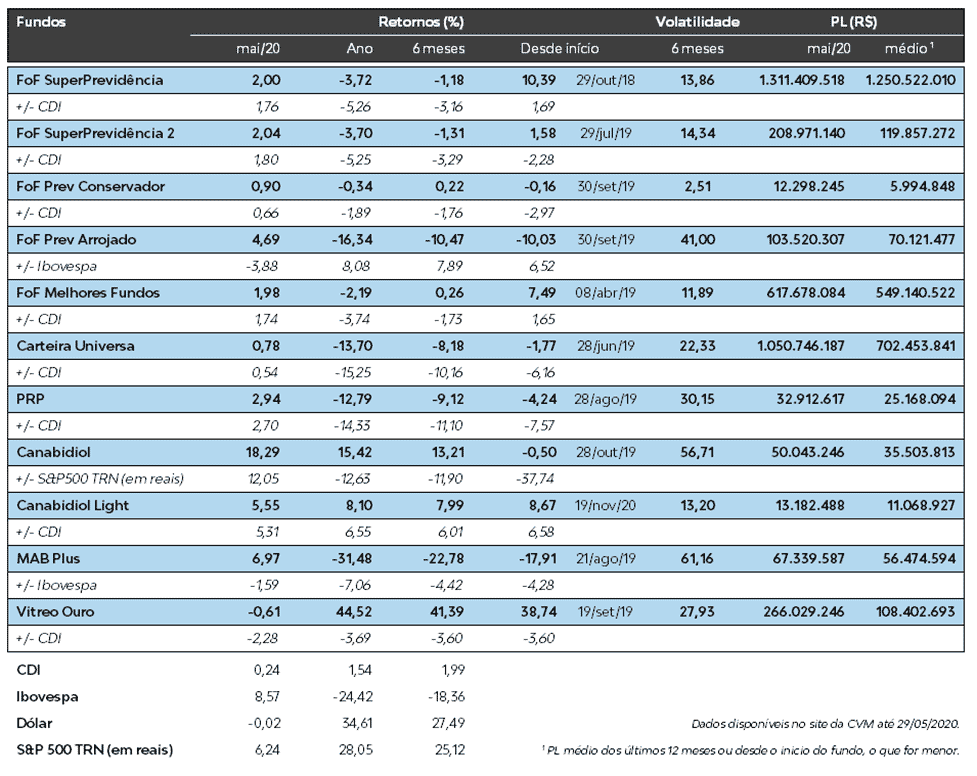

E como foram os nossos fundos?

A alta dos mercados impulsionou a rentabilidade de maio da maioria dos nossos produtos. Os fundos long only, que investem apenas em ações, renderam muito bem. O MAB Plus subiu 6,97% no mês.

O FoF SuperPrevidência e o FoF SuperPrevidência 2 subiram 2,00% e 2,04%, respectivamente. Já o FoF Melhores Fundos fechou o mês com alta de 1,98%. Olhando desde o início, tanto o FoF SuperPrevidência quanto o FoF Melhores Fundos, com mais de 1 ano de histórico, já superam o CDI, novamente. O FoF SuperPrevidência 2 tem um histórico mais curto, mas já está caminhando para também bater o CDI.

Todas as classes de ativos contribuíram para o bom resultado no mês, exceto as proteções em dólar e ouro. Na FoF Melhores Fundos, destaque para o Miles Acer Long Bias que, mesmo não tendo o mandato de ficar 100% alocado foi o melhor fundo da classe de ações, obtendo rentabilidade de 11,22% e batendo Ibovespa por 2,65%. Já nos SuperPrevidência, destaque para o fundo Núcleo Prev com rentabilidade de 10,82%.

O Carteira Universa continuou com sua recuperação fechando o mês com rentabilidade de 0,78% (frente ao CDI de 0,24%). O fundo ganhou principalmente com sua posição estrutural em renda variável, mas sua posição tática para proteção, vendida em índice Bovespa, detraiu do resultado.

O PRP teve uma performance excelente no mês, impulsionado pela sua posição em ações, ganhando 2,94%. Ele se diferencia um pouco do Carteira Universa por ter uma estratégia “buy and hold” mais de longo prazo, e atualmente não tem proteções na carteira.

O fundo Canabidiol implaca mais uma forte alta, de 15,42% no mês. Agora já podemos divulgar também a rentabilidade de seu filhote Canabidiol Light, por ter completado 6 meses. No mês ele ganhou 8,10% e, desde seu início, em 19/11/2020, ele rende 8,67%!

O FoF Previdência Arrojado, que investe 70% em fundos de ações, subiu 4,69%. Já o FoF Previdência Conservador subiu 0,90% no mês.

Com a melhora dos mercados, o fundo de proteção Vitreo Ouro caiu 0,61%, mas ainda rende 38,74% desde seu início, em 19/9/2019.

Abaixo o quadro de rentabilidade dos fundos que já completaram 6 meses.

Não podemos divulgar a performance dos demais fundos por conta da regra da CVM, que só permite essa divulgação para fundos com mais de 6 meses de histórico.

Você sabia que pode acompanhar a rentabilidade de todos os nossos fundos em nosso site? Confira

Quero chamar sua atenção para uma alteração que eu fiz na tabela acima. Mudei a forma de apresentar a rentabilidade relativa dos fundos que tem o CDI como benchmark.

O costume é mostrar esses resultados em “% CDI” onde a conta é dividir o resultado do fundo pelo resultado do CDI no período. Agora vamos começar a mostrar “+/- CDI” onde a conta é o resultado do fundo menos o resultado do CDI no período.

Exemplo: FoF SuperPrevidência 2 rendeu 2,04% em maio/2020. O CDI rendeu 0,24% no mesmo período. Ou seja, o fundo rendeu aprox. 850% do CDI ou CDI + 1,80%.

(Esse conceito de “+/- Benchmark” é o mesmo usado com os demais benchmarks, como Ibovespa, S&P, etc).

Por que estou fazendo isso? Leia abaixo.

E o percentual do CDI?

Com as quedas sucessivas da taxa básica de juros no Brasil, começa a não fazer sentido apresentar resultados em %CDI. Há duas razões básicas para isso, uma prática e outra mais técnica.

A primeira, posso ilustrar facilmente. Começamos imaginando que o CDI caia para 1% ao ano. No mês o CDI seria de 0,08%. No dia seria 0,00%. Precisamos de mais casas decimais!

Uma rentabilidade no mês de um fundo de 1% representaria 1.250% do CDI. Fica difícil entender e comparar números dessa magnitude. Perde até o sentido. E um %CDI pequeno representaria muito pouco em valor financeiro. Imagina investir em um CDB que paga 101% do CDI. Uma aplicação de R$ 10.000 renderia apenas 1 real a mais do que uma aplicação a 100% do CDI.

A segunda razão é mais técnica e sempre existiu, independentemente se o CDI está alto ou não. Se você tem uma aplicação que rende, todo dia, um percentual do CDI, no acumulado em um mês, ou no ano, o percentual não será o mesmo. Mas não precisamos elaborar muito mais essa tecnicalidade.

Qual a solução? Como essa queda parece estrutural e que veio para ficar (nunca vivemos uma crise com CDI baixo), vamos abandonar o %CDI e fazer a comparação da mesma maneira que fazemos com todos os outros índices. Um menos o outro.

Como é feito no mundo todo. Estaremos gradativamente mudando nosso material para refletir sempre o quanto estamos efetivamente ganhando em cima do CDI e não como um percentual dele.

Pergunte ao Jojo

Abri este espaço para responder algumas das várias perguntas que tenho recebido por e-mail. Ah, só lembrando que o espaço aqui é destinado para dúvidas gerais de produtos, críticas e sugestões dos produtos Vitreo. Para as demais perguntas, criamos uma central de atendimento onde é possível encontrar os diversos caminhos para tirar dúvidas ou resolver problemas: clique aqui.

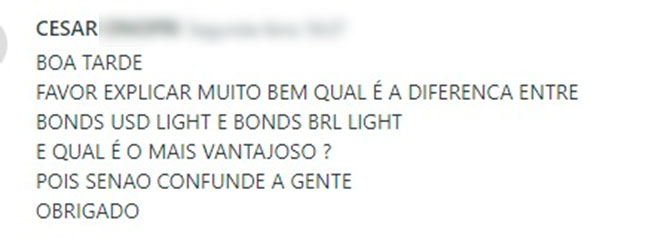

Dessa vez, a dúvida é sobre a diferença sobre os dois fundos de Bonds, o Bonds USD, que tem exposição ao dólar e o Bonds BRL, que busca atenuar ao máximo essa exposição.

Vou tentar explicar “muito bem” como você pediu, ok?

Em primeiro lugar, não há fundo “mais vantajoso”. Se um fosse mais vantajoso que o outro, a gente lançava um só. A questão é qual é mais vantajoso para você, qual faz mais sentido dentro do seu portfólio.

A diferença entre os dois fundos é a exposição cambial.

O que eu quero dizer com isso? Em um fundo, o Bonds USD, estamos buscando um retorno de aprox. 5% em dólar. Nesse fundo, o sobe e desce do preço da moeda americana influencia diretamente o valor das cotas dos cotistas. O retorno que você deve esperar é 5% ao ano + a variação cambial, mas lembre-se, que este retorno não é garantido e que esse investimento, assim com qualquer outro, tem risco.

O Bonds USD deve fazer parte da sua alocação global, com exposição cambial.

No fundo Bonds BRL, a gente faz o hedge cambial, ou seja, o retorno esperado é igual: os mesmos 5% em dólares, mas buscamos atenuar ao máximo a variação cambial. E esse hedge tem um custo. Então, nesse fundo, o retorno que você deve esperar é de 5% ao ano menos o custo do hedge mais o CDI, que deve dar algo em torno de CDI + 3%, mas lembre-se, que este retorno não é garantido e que esse investimento, assim com qualquer outro, tem risco..

O Bonds BRL deve fazer parte da sua alocação de Renda Fixa Crédito local.

A meu ver, eles servem para fins diferentes. E, no final das contas, a pergunta que você tem que responder para si mesmo é “quero ter uma parte do meu patrimônio exposto ao dólar ou não”?

Espero ter ajudado!

Esta terça, dia 9, vem aí o Tech Select

O Tech Select, nosso fundo que investe nas gigantes da tecnologia, está pronto para sair do forno. A data é terça-feira agora, dia 9 de junho. E eu tenho algumas boas novidades sobre ele.

Mas antes, deixa eu explicar o fundo para quem ainda não sabia que lançaríamos essa solução: é um fundo de ações que investe simultaneamente em Facebook, Apple, Amazon, Netflix, Google e Microsoft. São as empresas de tecnologia que representam, sozinhas, quase um quarto do volume do S&P 500 (principal índice de ações dos EUA) e que reagiram muito bem às quedas do coronavírus.

É, portanto, uma chance de você diversificar lá fora tornando-se sócio das empresas que mais investem em inteligência artificial, em streaming e outras tecnologias cada vez mais imprescindíveis nesse mundo pós-corona.

Ah, o fundo também vai buscar oportunidades pontuais em empresas de tecnologia de menor porte que têm potencial para se tornar gigantes.

Um outro incentivo para entrar no Tech Select em um momento tão crucial é o que este gráfico abaixo mostra:

A linha azul segue a performance das ações de, justamente, Facebook, Apple, Amazon, Netflix, Google e Microsoft de 2015 pra cá. A linha vermelha é a do S&P 500 menos essas mesmas ações. Dá para tirar algumas conclusões, não?

Dito isso, vou falar das novidades do fundo, que são duas, muito simples, mas especiais.

O fundo não terá taxa de performance.

O fundo é aberto para todos os investidores. Exato, não haverá versão light: todo mundo investe no mesmo fundo 100% dedicado à estratégia. Dá gosto de lançar algo assim. Um investimento Major League totalmente acessível.

Te espero na terça!

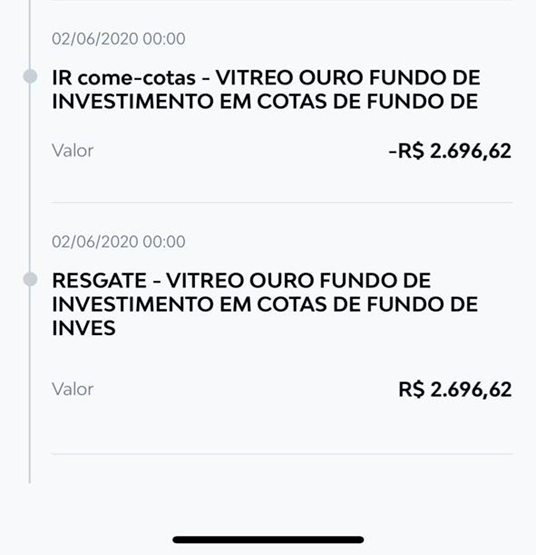

Como veio a mordida do Pac Man

No Diário de Bordo passado, eu falei que no último dia útil de maio seria a data do come-cotas, a antecipação dos fundos com tributação de renda fixa.

Mas, agora que a Vitreo é DTVM, essa tributação apareceu em sua conta de uma forma diferente. Antes, ela vinha com um aviso só, agora pode ter aparecido em seu extrato algo mais ou menos assim:

Pode perceber que todas essas movimentações acontecerem automaticamente à meia-noite do dia 02/06/2020.

Se você viu o mesmo ocorrer na sua conta, não estranhe. Isso acontece porque agora a Vitreo tem que resgatar os recursos do fundo e depois debitar a sua conta para alimentar o Pac Man, ou seja, pagar a antecipação do IR.

O valor não foi debitado duas vezes de seus investimentos, é apenas o registro da retirada do dinheiro do seu investimento para a conta corrente. Felizmente, o Pac Man não morde duas vezes, como seu extrato pode fazer parecer. Infelizmente, ele ainda morde.

Ah, você pode ver mais do que um lançamento “Resgate” e mais do que um lançamento “IR come-cotas” para o mesmo fundo, porque é a forma que o administrador trata quando você fez mais de um aporte no fundo.

Assista à Live de ontem!

Na última quarta, 03/06, Kiki e eu fizemos uma live muito legal. Quase 3 mil pessoas assistiram. Assistiram não, nos ajudaram a ter uma discussão viva sobre o descolamento entre o comportamento do mercado financeiro e as angústias e incertezas que estamos vivendo na economia real, política local e internacional e nas nossas vidas privadas.

Se você não assistiu, dá uma olhada no nosso canal do YouTube.

Um abraço,

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Pensar que a Vitreo tem uma base de clientes tão acima da média me faz abrir um sorriso

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Pensar que a Vitreo tem uma base de clientes tão acima da média me faz abrir um sorriso

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Pensar que a Vitreo tem uma base de clientes tão acima da média me faz abrir um sorriso

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Pensar que a Vitreo tem uma base de clientes tão acima da média me faz abrir um sorriso

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Pensar que a Vitreo tem uma base de clientes tão acima da média me faz abrir um sorriso

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Pensar que a Vitreo tem uma base de clientes tão acima da média me faz abrir um sorriso

Ler Conteúdo