Diário de Bordo

Os “bonds” que nos unem

Olá,

Jojo aqui.

Vou contar uma história do começo da minha carreira que tem um curioso “laço” com o que estamos vivendo hoje. Peço um pouquinho de paciência… Em breve voltamos para os tempos atuais.

O ano é 1997. Eu integrava a mesa de gestão internacional do Unibanco Asset Management. Lá, os principais ativos que comprávamos eram os bonds (títulos de dívida) de empresas brasileiras emitidos no exterior. Eurobonds e os BradyBonds.

Já contei um pedaço dessa história no Diário de Bordo onde falei sobre as crises. Foi durante essa época, em outubro, que vivi a minha primeira grande crise econômica, a crise asiática. Ela chegou com tudo e não me afetou só na área financeira e profissional.

Passado o epicentro da crise, eu perdi 12 quilos e ganhei 100% dos meus cabelos brancos de hoje.

(Sempre digo que, desde então, não ganhei sequer um fiozinho de cabelo branco a mais. Desde lá, só perdi alguns).

Eu tinha 23 anos na época. E me lembro perfeitamente que o dia D da crise foi uma segunda-feira, a segunda-feira negra.

Na sexta-feira anterior, eu estava no casamento do meu chefe, o Ronaldo Patah, que hoje é estrategista de investimentos no UBS Wealth Management.

Naquele dia, durante o trabalho, lembro que eu estava incomodado com alguns números na tela da Bloomberg que mostrava os preços dos bonds. Não tive chance de falar com o Patah sobre isso até a pista de dança durante o casório: “Cara, você não acredita onde estão negociando os C-Bonds!”.

(Os títulos tinham caído cerca de 10% naquele dia e cairiam mais 15% na semana seguinte).

Caso não saiba, os C-bonds ou Front Loaded Interest Reduction Bond with Capitalization, eram um dos Brady Bonds, talvez o mais famoso dentre eles, os títulos emitidos pelos governos dos países que participaram do plano de reestruturação da dívida externa, lançado no final da década de 1980 e coordenado pelo Secretário do Tesouro dos EUA, Nicholas Brady.

Alguma coisa em mim já me mostrava que algo “não cheirava bem”. Mas é aquilo: na época eu era o funcionário mais júnior daquela equipe.

O fato é que, na segunda-feira negra, a crise asiática se impôs. E, com a minha primeira crise, eu aprendi muitas coisas, além de confiar um pouco mais em mim mesmo.

A primeira delas é que não há maneira melhor de perder peso do que comer o mesmo combinado de sushi de salmão durante 15 dias úteis seguidos.

Principalmente se você combinar esse hábito alimentar pouco ortodoxo com uma rotina de privação do sono.

Durante 3 semanas seguidas minha rotina de trabalho foi a seguinte: eu chegava no trabalho antes das 6h da manhã, trabalhava sem parar (combinado de sushi de salmão na mesa) até meia-noite, chegava em casa, jantava, tomava banho, tirava um cochilo e voltava para o trabalho.

A segunda coisa que aprendi é bem mais importante: a curva de aprendizado durante uma crise é imensamente maior, exponencial. Lembro-me até hoje de olhar o relatório de posições dos fundos (que, de tão grande, parecia uma apostila) e pensar sobre o meu chefe: “como ele consegue decorar isso tudo?”.

Bom, passados dois dias de crise, eu conseguiria recitar a carteira inteira de trás para frente, sem qualquer esforço.

E por qual motivo estou contando toda essa história, sobre o meu começo de carreira, meus cabelos brancos e técnicas nada ortodoxas de dieta?

Bom, porque agora eu tenho exatamente o dobro da idade que eu tinha naquela época, estou no meu segundo casamento, tenho dois filhos e duas enteadas, …

… e cá estou, de novo, gerenciando uma carteira de bonds, em plena crise.

De novo me vejo analisando emissões de bonds, yields, duration e ratings, comprando bonds brasileiros no exterior. São as voltas que a vida dá. Às vezes, a gente se vê nesse tipo de coincidência…

Mas os dois momentos têm, também, muitas diferenças. E são essas diferenças que eu vim celebrar neste Diário de Bordo.

Em primeiro lugar, estou muito mais sereno para encarar crises. E tenho a consciência de que esta crise de hoje, inclusive, é bem pior.

Mas sinto as diferenças claramente: não estou perdendo noites de sono, estou mantendo uma dieta bem mais variada (tentando) e tenho experiência e respaldo para confiar mais em mim.

Segundo, em 1997 a crise fez mal para os bonds. No Unibanco Asset Management, chegamos a vender mais de 750 milhões de dólares em bonds naquelas três semanas. Estávamos na contramão.

Desta vez, estamos no lado certo da pista. A crise abriu a janela de oportunidades para nossos clientes. Uma chance histórica de comprar esses papeis com um prêmio maior e em dólar.

E eu conto com uma equipe super-preparada para aproveitar esta chance. Inclusive, conto com o Kiki, que tem larga experiência com esse tipo de ativo. Ele começou a trabalhar no Unibanco como estagiário exatamente durante aquela crise. Olhava de longe aquela movimentação toda.

É curioso que, em inglês, a palavra “bond” queira dizer laço. É bem mais fácil compor uma metáfora com “laço” do que com o austero “título” que usamos aqui no Brasil para nomear esse tipo de ativo.

E foi esse “laço” dos bonds que me conectou com o passado, da mesma forma que a língua inglesa usa a palavra “bond” para falar de laços de família, dos elos que nos conectam com o tempo e com as pessoas.

Eu percebi como esses benditos bonds me perseguem em pontos de virada em minha vida: em 1997, eu vivia minha primeira grande crise e uma das maiores provas de que eu deveria confiar mais em mim mesmo.

Agora, estamos vivendo uma nova crise – a maior que eu já vivi – além disso, a Vitreo, a empresa que é o meu maior projeto de vida, acabou de virar DTVM.

Hoje eu estou aqui, com o dobro da idade que tinha naquela época, e me pego olhando de novo os preços em dólar de Petro, Vale, Bradesco e dos títulos do governo… É um pouco irônico, mas, confesso, é divertido.

O lado bom é que continuo com o mesmo interesse e a mesma vontade de ganhar dinheiro para os meus clientes. O lado ruim é que estou com 12 quilos a mais…

Nasce o Bonds USD

Depois do spoiler da semana passada e dessa retrospectiva acima, vamos direto aos fatos.

Lançamos esta semana o Vitreo Bonds USD FIM CrPr IE para aproveitar as oportunidades de investir em títulos de crédito de empresas brasileiras emitidos no exterior.

A carteira do fundo está sendo construída enquanto escrevo este Diário, à medida que vamos recebendo novos aportes no fundo. Mas já temos uma boa ideia de como ela vai ficar.

Nossa ideia é ter um portfólio bastante diversificado, por isso não teremos mais do que 5% em um mesmo nome. Além disso, não teremos mais do que 30% em empresas do mesmo setor.

Estamos projetando uma carteira inicial com 6% de yield (retorno bruto esperado da carteira, em dólares) e com 4,5 anos de duration (duração ou prazo médio dos títulos em carteira ajustado pelo fluxo de caixa de cada um deles).

Como se trata de um fundo destinado a investidores qualificados, estamos lançando a versão Light, Vitreo Bonds USD Light FICFIM com 20% de exposição, destinado ao público geral.

E antes que você me pergunte, na última terça a agência de rating Fitch rebaixou a perspectiva da nota de crédito do Brasil para “negativa”. O que isso significa?

Para a Fitch essa decisão “reflete a deterioração dos cenários econômico e fiscal brasileiro e de riscos de piora para ambas as dimensões, diante da renovada incerteza política, incluindo tensões entre o Executivo e o Congresso, além das incertezas sobre a duração e intensidade da pandemia de Covid-19”.

Na prática, pode ser que detentores de títulos emitidos pelo Brasil ou por empresas no exterior, assustados, possam querer vender esses títulos.

E aí? Se isso acontecer, bom para nós que estamos com caixa querendo comprá-los.

Primeira semana da DTVM

Somos uma DTVM, oficialmente.

Agora as possibilidades de trazermos soluções para a sua vida financeira se multiplicaram. Há muitas novidades no forno, muito além da indústria de fundos.

A transição ocorreu nesta segunda-feira, dia 4 de maio, e, como previsto, contamos muito com a ajuda de nossos clientes.

Como o Patrick já disse neste vídeo, esta nova etapa está sendo construída em conjunto com os investidores. Nossa plataforma está sempre em mudança e ainda há muitas melhorias por vir.

Não deixe de nos mandar seu feedback em souvitreo@mkt.vitreo.com.br.

Um ponto importante desta transição para a DTVM são os resgates.

Em primeiro lugar um aviso: a partir de agora, quando você pedir resgate de um fundo ou produto nosso, o dinheiro vai para a sua conta na Vitreo, da mesma forma como ocorre em qualquer corretora.

Então, esteja atento a isso. Esse dinheiro não vai mais para a sua conta bancária.

A única exceção são os produtos de previdência. Nesse tipo de produto, aplicação e resgate são feitos diretamente a partir da sua conta no banco. Ou seja, se solicitado, os recursos resgatados dos planos de previdência não vão para a sua conta da Vitreo.

Outro ponto: se você pediu um resgate antes da transição para a DTVM e quiser reinvestir em um dos nossos produtos você pode solicitar que o dinheiro permaneça na sua conta da Vitreo, onde é inicialmente liquidado.

Para isso, basta mandar um e-mail para atendimento@empiricusinvestimentos.com.br com o assunto “Resgate Vitreo” e a mensagem contendo o seguinte texto: “Quero manter o meu resgate na conta da Vitreo DTVM”.

Assim, você poupa o esforço de ter que transferir novamente o dinheiro de seu banco para a Vitreo.

Como foram os mercados em abril?

O presidente Bolsonaro foi eleito levantando duas bandeiras fortes: recuperação econômica (Paulo Guedes) e combate à corrupção (Sérgio Moro).

Uma das bandeiras já estava fragilizada, com a economia brasileira “sofrendo” para crescer quando foi impactada fortemente pelo Covid-19.

Agora a grande notícia do mês foi o pedido de demissão do ministro Sérgio Moro e toda a repercussão que se seguiu, incitando novas polarizações nas mídias, e queimando a “segunda bandeira”.

Sérgio Moro acusa Bolsonaro de interferir nas investigações da Polícia Federal e diz ter provas disto. Após o pedido do procurador-geral da República, Augusto Aras, o STF autorizou a abertura de um inquérito. Na fase pré-processual da investigação, o depoimento de Sérgio Moro à PF chegou a quase 9 horas. Independentemente da verdade, esta é uma crise política que não pode ser ignorada.

É provável que Bolsonaro entre em “modo sobrevivência”, da mesma maneira que Temer entrou após o “Joesley Day”. Isso implica em acordos com o Centrão, afastando Bolsonaro ainda mais de suas promessas. E deixa as novas reformas, agora muito necessárias pós-Coronavírus, longe de serem concretizadas, da mesma forma que Temer abandonou a reforma da previdência naquele fatídico dia.

Após um março de fortes quedas nos mercados, achávamos que enfrentaríamos um abril de “estabilidade com volatilidade”. Mas as Bolsas mundiais voltaram a apresentar resiliência, ganhando fortemente no mês. Não deixa de ser surpreendente, principalmente no Brasil, onde uma crise política se junta às incertezas de uma crise sanitária em um país que ainda não tinha saído de uma crise econômica.

No mês, a Bolsa brasileira mostrou força, mesmo após a grave crise política causada pela saída de Sérgio Moro do governo. O Ibovespa fechou o mês acima dos 80 mil pontos, com uma rentabilidade perto de 10,25%, muito semelhante ao índice de Bolsa norte-americano S&P 500, que fechou o mês com alta de 12,68%.

A Renda Fixa também performou bem. A parte curta da curva dos juros caiu fortemente (taxa caiu, preço subiu), com alguns prazos precificando os juros abaixo de 3%. O índice IRF-M, que reúne todos os títulos públicos pré-fixados, subiu 1,15% enquanto o IMA-B (índice que mede a rentabilidade dos títulos públicos indexados à inflação), apesar da alta volatilidade, fechou positivo em 1,31%. Títulos de Crédito Privado continuaram com sua recuperação, subindo 4,1% no mês (medido pelo índice JGP-Idex CDI).

Na contramão, o grande vilão do mês foi o Real que se desvalorizou fortemente contra o Dólar, mais de 4%, mesmo com as intervenções diárias do Banco Central. Junto com a Lira Turca, foi a pior performance dentre as moedas de países emergentes relevantes. O Ouro, muito utilizado como reserva de valor e diversificação, rendeu 6,9% em dólares. O contrato disponível (OZ1D), negociado na B3, rendeu quase 12%.

Os dados apresentados acima são referentes ao mês de abril e estão disponíveis na Bloomberg.

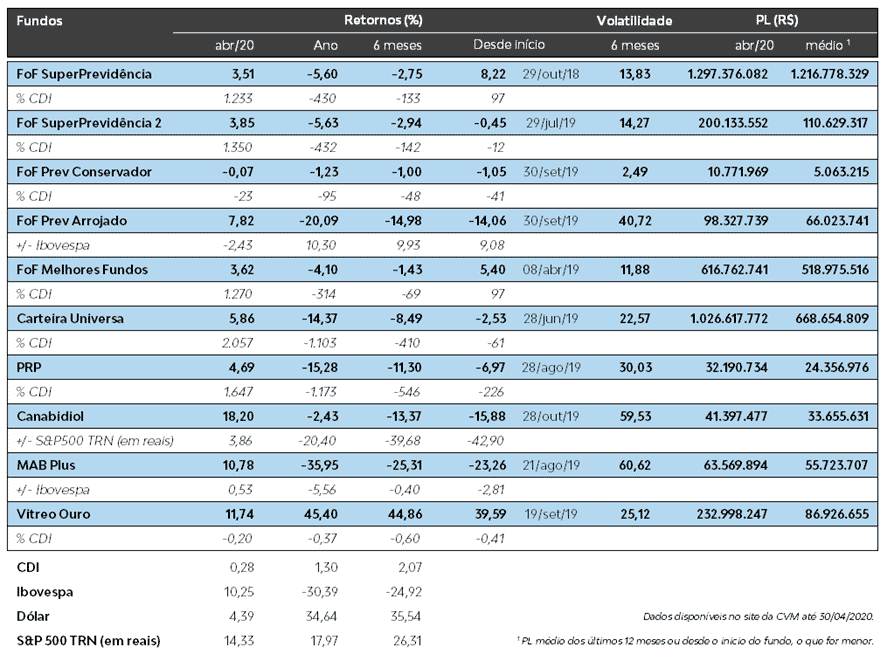

E como foram os nossos fundos?

A recuperação da Renda Fixa e Renda Variável em abril afetou positivamente a rentabilidade dos nossos fundos. Além disso, a alta do dólar ajudou a rentabilizar as proteções e os fundos globais.

Impulsionado pelas ações e pelo dólar, o fundo Canabidiol rendeu 18,2% no mês. Ele acabou de completar 6 meses e já podemos divulgar sua rentabilidade!

Boa estreia, sendo nossa melhor performance em abril, dentre os fundos que podemos divulgar. Entretanto, desde seu início, em 28/10/2019, o fundo perdeu 15,9%, afetado pela baixa performance e dificuldade de capitalização de algumas empresas da carteira. Nestes 6 meses fizemos algumas alterações importantes. Diminuímos fortemente a alocação em ETFs para 20%, comprando ações individuais. Além disso, trocamos boa parte das empresas canadenses por empresas americanas, que acreditamos estarem melhor estruturadas para rentabilizar no futuro. Nunca é demais lembrar que o horizonte de investimento para esse produto é de longo prazo.

O FoF SuperPrevidência e o FoF SuperPrevidência 2 subiram 3,51% e 3,85%, respectivamente. Já o FoF Melhores Fundos fechou o mês com alta de 3,62%. Na nossa alocação, os fundos de Renda Variável foram o destaque positivo. Exceto por Renda Fixa Crédito, todas as outras classes também renderam muito bem, inclusive as Proteções.

O FoF Previdência Arrojado subiu 7,82% no mês, dado a sua alocação de 70% em fundos de ações. Já o FoF Previdência Conservador caiu -0,07% no mês, prejudicado principalmente pelo fundo de Crédito do CA Indosuez, que caiu 2% no mês.

O Carteira Universa recuperou-se bem, rendendo 5,86% e sendo um dos destaques dos fundos multimercados no mês. Suas proteções em Ouro e Dólar estruturais, junto com a posição líquida em Bolsa foram os principais contribuintes para o resultado. O PRP teve uma performance de 4,69%, puxado pela sua alocação estrutural em Renda Variável.

O fundo Vitreo Ouro continuou com sua alta, com rentabilidade de 11,74% no mês. No ano acumula incríveis 45,40%.

Não podemos divulgar a performance dos demais fundos por conta da regra da CVM, que só permite essa divulgação para fundos com mais de 6 meses de histórico.

Você sabia que pode acompanhar a rentabilidade de todos os nossos fundos em nosso site? Confira

Mudanças na SuperPrevidência

Na tarde de ontem, quarta, Bruno Mérola e equipe, que assinam o relatório “Os Melhores Fundos de Investimento” da Empiricus divulgaram um relatório com várias modificações da carteira teórica do FOF SuperPrevidência e demais fundos de Previdência.

Nosso trabalho aqui na Vitreo, como você já sabe, é avaliar essas ideias, fazer nossas análises e validações, para então colocar em prática as alterações.

Já iniciamos essa análise e começaremos a implementar as indicações nos próximos dias. No Diário de Bordo da semana que vem vou explicar todas as mudanças aqui, como fiz no mês passado quando tivemos as mudanças na família Melhores Fundos.

Assim como fizeram no mês passado, o relatório também apresentou, de forma clara, como funcionarão as alocações nas diferentes classes, dividindo-as entre estratégicas (de longo prazo) e táticas (desvios de curto prazo que variam de acordo com o cenário).

Os principais pontos do relatório são:

- Convergência das carteiras do FoF SuperPrevidência e FoF SuperPrevidência 2

- Aumento relevante da Renda Fixa de 5% para 20%

- Redução da Renda Fixa Crédito de 27% para 15%

- Redução dos Multimercados de 40% para 32,5%

- Aumento leve da Renda Variável de 23% para 25%

- Aumento das Proteções com a inclusão do Ouro na carteira

Na Live de ontem, conversei justamente com o Bruno Mérola. Respondemos inúmeras perguntas sobre todos os nossos FoFs, inclusive sobre as mudanças recentes nas carteiras. Se você não assistiu, recomendo que o faça!

Uma pergunta que apareceu muitas vezes durante a Live foi relacionada às taxas do FoF SuperPrevidência e FoF SuperPrevidência 2, com as mudanças na carteira e convergência entre as carteiras.

O FoF SuperPrevidência foi nosso primeiro produto na Vitreo. Fizemos uma promoção de lançamento, com um preço especial (0,60%). Já o FoF SuperPrevidência 2 tem a mesma taxa de todos nossos FoFs, 0,75%.

Mas quando falamos de FoFs, o importante é olharmos a taxa total, que inclui não só a taxa do FoF, mas também a taxa dos fundos investidos e considera os rebates revertidos para o FoF e a taxa de custódia. Sempre fomos totalmente transparentes com isso. Essa informação está disponível em nosso site, para cada um dos nossos FoFs.

Com as mudanças apresentadas, a taxa total do FoF SuperPrevidência ficou em 1,367% e o FoF SuperPrevidência 2 ficou em 1,517%.

Ambas, mais baratas que a taxa total apresentada pelo produto que um dos nossos concorrentes lançou esta semana, copiando nosso produto (conceito, fundos investidos, e inclusive o nome…). Sinal que estamos no caminho certo!

Prometo que na próxima semana trarei todos os detalhes mastigados.

Promoção do Dia das Mães

Dia das mães chegando. No meio do isolamento social, imagino que estejam todos pensando em como estar perto, mesmo estando longe.

Em homenagem às mães e pensando nos cuidados que elas têm conosco, vamos repetir o que fizemos no ano passado. A partir deste final de semana vamos trazer de volta a promoção especial para o mês das mães.

Vamos abaixar o aporte mínimo em todos os nossos planos de Previdência, desde que sejam abertos em nome de menores de 18 anos.

Isso quer dizer que você poderá contratar alguns dos melhores planos de Previdência do Brasil, como o FoF SuperPrevidência 2, o FoF Prev Arrojado e o FoF Prev Conservador, com apenas R$ 100 por mês (ou R$ 1.000 de uma só vez). É uma chance histórica de você planejar um futuro muito mais tranquilo para os pequenos: sejam eles seus filhos, filhas, sobrinhos, sobrinhas, netos, netas, afilhados ou afilhadas.

E você pode contratar quantos planos quiser, desde faça o cadastro no nome de um menor.

Halving do Bitcoin

Na próxima semana, provavelmente já na segunda 11 de maio, acontecerá o terceiro halving do Bitcoin. E isso interessa muito a quem tem ou pretende ter essa criptomoeda na sua carteira. Mas antes é importante explicar o que é o halving e por que ele pode fazer diferença em seu portfólio.

Usando a analogia de nosso parceiro e especialista em criptomoedas André Franco, da Empiricus, imagine que você é um agricultor que recebe uma saca de café de “salário” por toda vez que trabalha. Agora, imagine que, a partir de um determinado dia, esse seu salário será cortado pela metade. Agora você recebe só meia saca de café pela mesma quantidade de trabalho.

Trocando café por Bitcoin, isso é o que ocorre a cada quatro anos com a criptomoeda mais famosa: a remuneração pela emissão (ou “mineração”) de cada bloco de Bitcoin cortada pela metade.

Por causa dessa nova remuneração, alguns mineradores simplesmente deixam de trabalhar, pois o custo dessa mineração (principalmente com energia para os computadores) já não compensa.

Com isso, a expectativa é que o preço se aprecie, por pura escassez. Um choque de oferta. Há alguns especialistas que indicam que essa esperada apreciação já está no preço da criptomoeda. Há outros que indicam que esse terceiro halving vai dar início a um novo bull market em todo o universo de criptomoedas — até porque, no contexto do Coronavírus, todos os bancos centrais estão imprimindo moeda para diminuir os estragos da crise e, com o halving, o Bitcoin está fazendo um movimento contrário, em direção à escassez.

Pelo sim ou pelo não, uma parte pequena do seu portfólio pode se beneficiar muito com esse acontecimento. Aqui na Vitreo temos dois fundos expostos a esse possível upside, o Criptomoedas e o Criptomoedas Light.

Na próxima quarta, 13/05 às 19h vou fazer uma Live com o Fernando Carvalho, da QR, a gestora especializada em criptomoedas que comanda com a Vitreo os nossos dois fundos de critpo, e o André Franco e o Nicholas Sacchi, ambos da Empiricus, que comandam a publicação Exponential Coins, que também inspira nossos fundos. O tema não poderia ser outro: halving.

Um abraço,

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

Não há maneira melhor de perder peso do que comer o mesmo combinado de sushi de salmão durante 15 dias úteis seguidos

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

Não há maneira melhor de perder peso do que comer o mesmo combinado de sushi de salmão durante 15 dias úteis seguidos

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

Não há maneira melhor de perder peso do que comer o mesmo combinado de sushi de salmão durante 15 dias úteis seguidos

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

Não há maneira melhor de perder peso do que comer o mesmo combinado de sushi de salmão durante 15 dias úteis seguidos

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

Não há maneira melhor de perder peso do que comer o mesmo combinado de sushi de salmão durante 15 dias úteis seguidos

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

Não há maneira melhor de perder peso do que comer o mesmo combinado de sushi de salmão durante 15 dias úteis seguidos

Ler Conteúdo