Diário de Bordo

Otimista ou pessimista, eis a questão

Oi,

Jojo aqui.

Não sei se você reparou, mas nestas últimas semanas, tenho bancado o verdadeiro MC Jojo.

Não, eu não fundei um novo conjunto de dance music dos anos 90. Refiro-me às nossas lives diárias, em que eu estou tendo que me desdobrar como mestre de cerimônias (daí o MC).

Semana passada, por exemplo, tivemos uma por dia, inclusive no feriado de sexta.

Esta semana, o calendário continua diário. Inclusive, chamo atenção para o ótimo papo que tive ontem com o Felipe Miranda, CIO da Empiricus e a mente por trás de um dos nossos produtos de maior sucesso, a Carteira Universa.

Não foi um simples papo, foi uma maratona! Ficamos quase 3h no ar, tentando responder mais de 1.200 perguntas que as mais de 8.600 pessoas que passaram por ali fizeram. Se você não assistiu, o vídeo está disponível no nosso canal do YouTube.

Estou tomando gosto pela coisa. E estou aprendendo muito no processo.

É verdade que conheço muito bem a maioria dos convidados, há décadas. Já conversei inúmeras vezes com o Marcio Appel, da Adam, com Elsom Yassuda e Marcelo Cavalheiro, da Safari, com o Rogério Xavier, da SPX, com o Henrique Bredda, da Alaska, com o Luis Felipe Amaral, da Equitas, com o Marco Freire, da Kinea, com o Fabinho, da Apex. Fui um dos primeiros cotistas na Brasil Capital do André Ribeiro; na Oceana, do Alexandre Rezende. Estudei com o Rafael Zlot, da Plural…

…. Enfim, todos esses gestores e seus fundos estão nos FoFs da Vitreo. Nem poderia ser diferente. Afinal de contas, as lives surgiram para esclarecer dúvidas de nossos investidores.

Mas o papo do cafezinho do mercado financeiro é muito diferente de quando a conversa tem a finalidade de esclarecer perguntas específicas dos investidores.

A interação ao vivo tem sua mágica. Principalmente porque o investidor não tem cerimônias com o entrevistado. A pergunta vem na lata e a resposta tem de vir na mesma moeda.

Ainda mais em um tempo de crise, como este. No fim das contas, o pessoal quer saber se o dinheiro vai começar a rentabilizar. Ou se é mesmo a hora de correr para as montanhas.

E, nessas horas, o gestor não pode ir pelo caminho do “veja bem”, ele tem que mostrar claramente qual a posição do seu fundo em um contexto de crise.

E o MC aqui só aproveita. Eu, que conheço esses caras há tantos anos, fiquei positivamente impressionado com eles: ninguém fugiu pela tangente.

Tanto que eu mesmo falei durante as lives: formaram-se dois “times” de gestores. Os “pessimistas” e os “otimistas”.

Foi pura coincidência, mas, na semana retrasada, falei praticamente só com “mais pessimistas”, como Marcio Appel e Rogério Xavier. De acordo com eles, esta crise ainda está no começo e o fundo do poço tem porão. E talvez ainda haja (como um outro renomado gestor já disse, no passado) um alçapão no fundo do porão… Vai saber…

Veja bem: isso não quer dizer que é para você finalmente montar seu bunker para o apocalipse zumbi. Acho que o caso ainda não é esse…

O bom de ter gestores “pessimistas” trabalhando a favor do seu portfólio é que eles já estão se preparando para o pior, por você. E isso quer dizer que eles sabem muito bem como proteger o patrimônio dos cotistas, além de encontrar chances de upside pontual.

Já na semana passada, conversei principalmente com os que estão um pouco mais “otimistas”. De novo, isso não quer dizer que os caras estão achando que tudo está uma maravilha, que depois de amanhã a Bolsa vai voltar aos 120 mil pontos. Nada disso.

São gestores muito competentes que sabem que, no fim, os fundamentos prevalecem. Gestores com consciência de que há muitas empresas com bom management, margens elevadas, enxutas e em setores estratégicos.

Empresas engatilhadas para a retomada. Que podem ter performance até melhor do que antes da crise.

“Bom, mas o que o MC Jojo acha de tudo isso?”.

Olha, eu estou com a Vitreo e com nossos investidores e não abro. E nem poderia ser diferente.

Um dos baratos do investimento é que você não precisa ser totalmente otimista ou pessimista. Dá para se beneficiar – e se proteger – com as duas teses.

A diversificação dos nossos funds of funds permite que os gestores pessimistas compensem as perdas dos otimistas se o cenário mais negativo for se confirmando. E vice-versa.

Mas, para sair de cima do muro, vou usar uma expressão de mercado: se eu tiver que escolher um dos lados com uma “arma na cabeça”, tenho a tendência pessoal de ir para o lado otimista, mesmo sabendo que é uma situação que ainda vai exigir MUITA paciência do investidor.

Sério, eu tenho décadas de experiência de mercado e essa talvez seja a pior crise que já vivenciei. Não é pouca coisa. Mas vou lhe mostrar por que nós, da Vitreo, estamos mais próximos de ver o copo “meio cheio”.

Se a gente não estivesse com uma leitura minimamente positiva do cenário, não estaríamos abrindo uma DTVM (Distribuidora de Títulos e Valores Mobiliários).

Estamos fazendo um esforço inédito para pôr esse grande sonho em pé: nas próximas semanas, a Vitreo vai abrir uma Distribuidora (DTVM). E isso vai facilitar muito a vida dos nossos investidores.

Só para citar um exemplo simples, quando essa transição para Distribuidora acontecer e você quiser resgatar um fundo, o dinheiro ficará no ambiente da Vitreo, na sua conta investimento. Vai ser muito mais fácil reinvestir e não vai ser mais necessário fazer uma TED para cada investimento.

Implementar uma transição desse tamanho, de forma totalmente remota (afinal de contas, todos os funcionários da Vitreo estão de home office), tem sido um desafio e tanto, mas sabemos que vai valer a pena.

Quer outra prova de que estamos mais para o lado “otimista” da balança? Estamos contratando. Semana passada, entraram mais seis funcionários no nosso time. E esta semana ingressaram mais dois.

Atitudes contam mais do que palavras: a chegada da DTVM e o crescimento no nosso quadro de funcionários, em plena crise do Coronavírus, mostra muito claramente qual é a posição da Vitreo nesse contexto todo.

E você, leitor? De que lado está?

O que fizemos nas carteiras, esta semana?

Nesta semana fizemos apenas ajustes finos, protegendo, através de opções, um pouco mais o Carteira Universa e o Money Rider. Compramos opções de venda – “puts” – de EWZ (iShares MSCI Brazil ETF) e FEZ (SPDR Euro Stxx 50 ETF), respectivamente.

No FoF Melhores Fundos, recebemos uma nova indicação do relatório da Empiricus divulgado hoje, para diversificar ainda mais a posição de Renda Fixa Crédito em uma oportunidade com a Augme Capital, gestora fundada pelo Marcelo Urbano, de quem fui sócio na GPS. A ideia do Urbano é aproveitar a abertura de prêmio de alguns papéis de altíssima qualidade. Vamos fazer uma alocação de aproximadamente 1,5%.

Pergunte ao Jojo

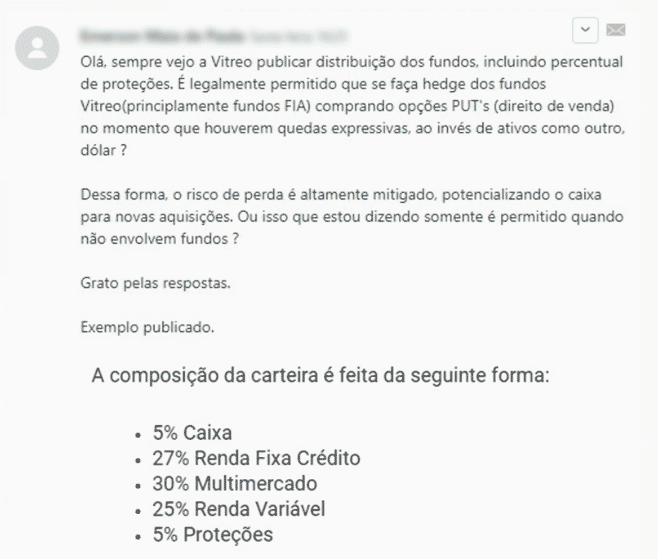

Esta semana, temos duas dúvidas relevantes para responder. Uma mais técnica sobre a possibilidade de fazer hedge com os nossos fundos. A segunda diz respeito ao nosso fundo de ouro. Será que ainda vale a pena entrar, mesmo com as altas recentes do metal precioso?

1-

Ótima pergunta. Alguns fundos podem, sim, fazer uso de derivativos, desde que isso esteja previsto no seu regulamento.

No exemplo acima, o investidor parece estar falando de um dos nossos FoFs (fundos de fundos). Um fundo de investimento em cotas (FIC), como os da família FoF Melhores Fundos, só poderá fazê-lo até o limite de 5% do seu patrimônio, já que 95% precisam estar investidos em cotas de fundos.

Já os fundos de investimento (FI), tanto de ações (FIA), renda fixa (FIRF) ou multimercado (FIM), podem investir em derivativos de acordo com o que está previsto no seu regulamento.

Alguns dos nossos fundos, como o Carteira Universa, o PRP e o Money Rider, fazem uso, algumas vezes, de opções e outros derivativos, normalmente para proteção. Os fundos de ações, como o MAB Plus, o Microcap Alert e o Oportunidades de uma Vida, têm o mandato de estarem sempre investidos, então não costumam usar qualquer tipo de proteção.

Um outro ponto importante é lembrar que as proteções, ou hedges, custam para serem feitas. Quanto maior a proteção, mais caro o preço. Quanto maior a volatilidade ou a turbulência dos mercados, mais caras ainda elas ficam. O investidor, em tese, deveria comprar esse tipo de proteção quando estivesse tudo calmo e ninguém achasse que há chance de o mercado cair. Depois que o mercado caiu e está muito instável, fica bem mais complicado fazê-lo.

2-

Obrigado pela pergunta. Ela se encaixa bem na pergunta anterior. Sempre falamos que proteção é algo para você ter sempre no portfólio, na proporção dos ativos de risco que você tiver nos seus investimentos.

Eu gosto da opção de investir no Vitreo Ouro, porque ele combina ouro e dólar em um só lugar. De fato, tanto um como outro, já subiram bastante. Mas proteção é algo que você deve ter o tempo todo. Esperar o preço certo pode não ser a melhor estratégia.

Acho também que você pode investir parte dos seus recursos no exterior, com o FoF Melhores Fundos Global, por exemplo.

Vem aí… a Vitreo DTVM

Como eu disse acima, a Vitreo vai se tornar uma distribuidora e isso só vai facilitar a sua vida.

Caso você ainda não tenha aderido à mudança, é fácil fazê-lo. Basta clicar aqui e seguir as instruções. Essa mudança só traz vantagens para você e vai permitir à Vitreo lançar toda uma gama de novos produtos.

Em breve vamos falar mais sobre isso. Tá chegando!

Especial Quarentena – um plantão de dúvidas ao vivo

Em linha com nosso compromisso de ser sempre transparentes com você e para estar cada vez mais juntos neste momento tão delicado, amanhã (17/04), eu e Patrick faremos ao vivo o Especial Quarentena – nosso plantão de dúvidas semanal sobre produtos e investimentos. O tema principal dessa live de amanhã nem poderia ser outro: a migração para a DTVM. Então, se tem dúvidas sobre o assunto, poderemos respondê-las ao vivo, com toda a transparência que você já conhece.

Acompanhe e participe conosco, enviando as suas dúvidas e perguntas, que responderemos em tempo real. Se preferir, você também pode encaminhar sugestões por e-mail, para o duvidas@mkt.vitreo.com.br.

Sequência de Lives

A agenda do MC Jojo não para. Semana que vem tem mais lives com gestores e grandes nomes do mercado. Daqui a pouco a gente consegue formar um time de futebol de cada lado, para fazer a partida entre pessimistas versus otimistas.

E já temos muitas outras programadas.

Fique atento aos nossos principais canais de comunicação, sendo eles o Instagram, o próprio YouTube e também os e-mails que enviamos periodicamente. Abaixo a nossa programação. Ah, e não esqueça de dar seu like, inscrever-se no nosso canal do YouTube, compartilhar nosso conteúdo e apertar o botão em formato de sininho para receber notificações:

Hoje, 5ª feira, 16/04, às 17h, vou conversar com Bruno Barreto e Pedro Cezar de Andrade, sócios e gestores da IP Capital Partners.

Amanhã, 6ª feira, 17/04, também às 17h, a conversa é com o Ricardo Almendra, CEO e fundador, e Caio Castro, sócio da RBR Asset Management.

Conteúdos Relacionados

26 nov 2024, 18:05

Bessent e (um possível) novo rumo da Economia Global (e porque isso é bom para a Bolsa Brasileira)

O papo do cafezinho do mercado financeiro é muito diferente de quando a conversa tem a finalidade de esclarecer perguntas específicas dos investidores

Ler Conteúdo19 nov 2024, 19:52

É preciso superar as cicatrizes para construir um portfólio completo

O papo do cafezinho do mercado financeiro é muito diferente de quando a conversa tem a finalidade de esclarecer perguntas específicas dos investidores

Ler Conteúdo13 nov 2024, 9:13

A eleição de Donald Trump, Stanley Druckenmiller, os 6.000 pontos do S&P 500 e os US$ 89.000 do Bitcoin

O papo do cafezinho do mercado financeiro é muito diferente de quando a conversa tem a finalidade de esclarecer perguntas específicas dos investidores

Ler Conteúdo30 out 2024, 11:08

O enigmático sorriso do mercado

O papo do cafezinho do mercado financeiro é muito diferente de quando a conversa tem a finalidade de esclarecer perguntas específicas dos investidores

Ler Conteúdo23 out 2024, 10:54

O CDI e a armadilha do barqueiro

O papo do cafezinho do mercado financeiro é muito diferente de quando a conversa tem a finalidade de esclarecer perguntas específicas dos investidores

Ler Conteúdo15 out 2024, 19:14

A visão além do alcance (o porquê isso é importante para seus investimentos)

O papo do cafezinho do mercado financeiro é muito diferente de quando a conversa tem a finalidade de esclarecer perguntas específicas dos investidores

Ler Conteúdo