Carta do Gestor

Alívio natalino

Dezembro foi o mês do Natal e, em geral, o investidor teve presentes positivos no fechamento do ano, com os principais índices acionários apresentando retornos positivos. Na contramão desse movimento, o Bitcoin e o Etherium tiveram forte queda no último mês de 2021.

Com esse cenário, nossos fundos de ações brasileiras conseguiram se destacar ao longo de dezembro. A desvalorização do dólar frente ao real contribuiu com alguns resultados negativos nos fundos internacionais, que possuem exposição cambial. Contudo, isso não impediu que diversos desses fundos globais tivessem desempenho positivo no ano.

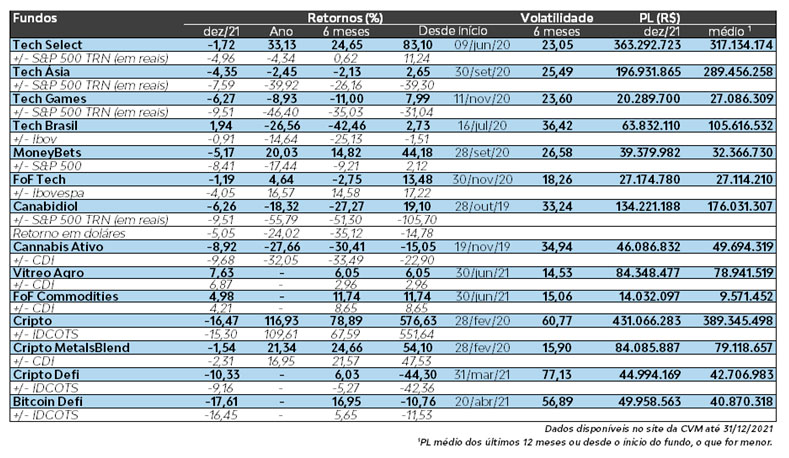

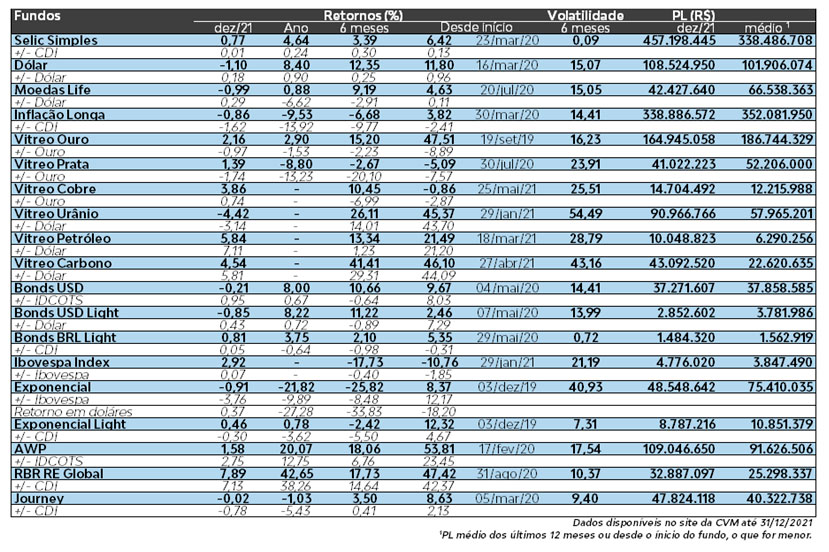

Esta é nossa Carta do Gestor. Nela, você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. No final da carta, você encontra uma tabela com os resultados de todos os fundos.

Lembre-se de que, por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de seis meses de histórico.

Como foram os mercados em dezembro

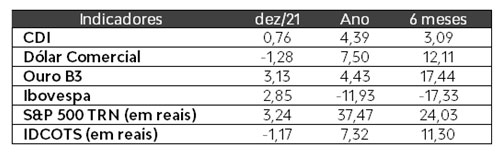

O fechamento de 2021 foi extremamente positivo para as Bolsas, o que não significa que todos os índices acionários terminaram o ano no positivo. No Brasil, o Ibovespa chegou a se valorizar 6% depois da aprovação da PEC dos Precatórios, mas fechou o mês com alta de 2,85%. O desempenho nos últimos 12 meses foi de -11,93%. Já o índice de small caps subiu 3,8%, fechando o ano em -16,2%.

Nos Estados Unidos, o S&P 500 apresentou resultado de positivo de 4,36% e o Nasdaq 100 de 1,14%, encerrando 2021 com desempenho de 26,89% e 26,63%, respectivamente. Ambos os índices chegaram a renovar suas máximas históricas no decorrer do mês. Já o MSCI World apresentou alta de 4,19% para terminar o ano subindo 20,14%.

As criptomoedas em dólar não foram bem, sendo que o Bitcoin e o Ethereum, respectivamente, tiveram quedas de 18,77% e 20,49%. No entanto, essas criptomoedas terminaram o ano com a expressiva valorização de 59,67% e 399,14%, respectivamente.

As moedas fortes fecharam o mês com desvalorização frente ao real. O dólar comercial e o euro caíram, respectivamente, 1,28% e 0,12% em dezembro, fechando o ano com desempenho de 7,5% e -0,89%. O ouro subiu 3,13% no mês e 4,43% em 2021.

Dezembro foi marcado pela superssemana de reuniões dos bancos centrais pelo mundo. No Brasil, o Copom elevou a Selic para 9,25%, já indicando mais uma alta da mesma magnitude (1,5%) na taxa básica de juros na próxima reunião, em fevereiro de 2022.

Em termos de inflação brasileira, o IGP-M saiu com alta de 0,87%, vindo acima do consenso de mercado e atingindo a marca de 17,78% no ano. Já o IPCA-15, prévia da inflação oficial, veio com variação positiva de 0,78%, dando uma alta de 10,42% nos últimos 12 meses.

Além do Copom, o Banco Central americano anunciou a redução do ritmo de recompras de títulos e começou a antever o aumento de juros para este ano. Na ata divulgada já em janeiro, houve a indicação de que podem haver até três aumentos de juros, além da aceleração da retirada de estímulos mais rápido do que o inicialmente planejado, podendo se encerrar já no primeiro trimestre de 2022.

Na Europa, o tom mais expansionista se manteve, e a taxa de juros seguiu inalterada com o medo de uma elevação possa prejudicar os esforços para impulsionar a economia e levar a inflação para os níveis esperados (meta de 2% ao ano). Por sua vez, o Reino Unido surpreendeu ao elevar sua taxa de juros em 15 pontos base, chegando a 0,25% ao ano. Dessa forma, a Inglaterra se tornou a primeira economia desenvolvida a anunciar o aumento de sua taxa de juros.

Além disso, em termos de Covid, a Europa voltou a adotar medidas restritivas para evitar o avanço da Ômicron. Também, a Rússia e os Estados Unidos vivem momentos de tensão que podem gerar rompimento diplomático por causa da situação entre os russos e a Ucrânia.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de seis meses de histórico.

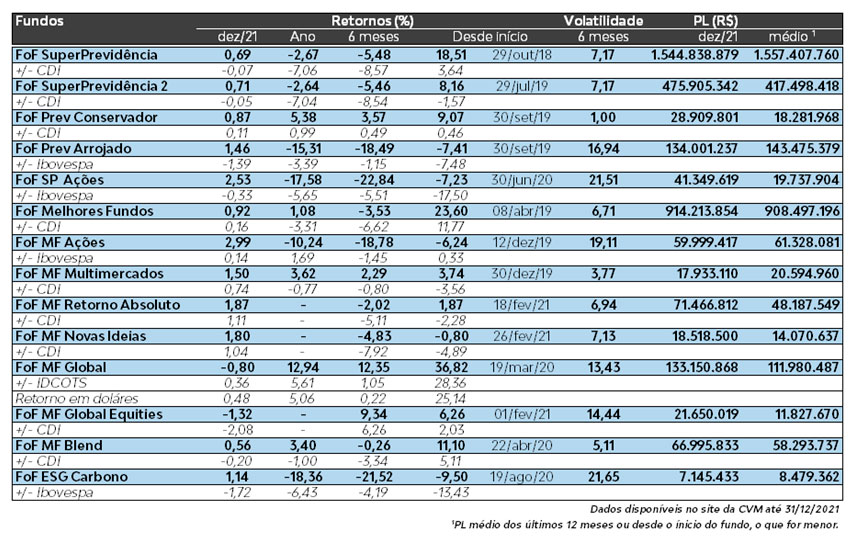

FoF

O FoF SuperPrevidência e o FoF SuperPrevidência 2 encerraram o mês com alta de 0,69% e 0,71%, respectivamente. Apesar de uma recuperação no último mês do ano, os resultados anuais foram de -2,67% e -2,64%.

Os ativos de crédito privado tiveram desempenhos positivos, com destaque para o Capitânia Credprevidência Máster FIRF CrPr que entregou 1,54% positivo no mês.

Dentre os fundos multimercados, o SPX Lancer Icatu Multiprev FICFIM (+1,60% em dezembro e +9,57% em 2021) e o Ibiúna Previdência FIFE FIM (+1,58% em dezembro e 9,01% em 2021) foram o destaque do mês e no ano. Com relação a este último, o time da Ibiúna conseguiu obter êxito no book de juros, com retornos nas posições tomadas em juros globais, e comprados em Bolsas globais. Ainda em multimercados, o Canvas Vector Icatu Qualificado F2 FICFIM (+3,14% no mês e –4,48% no ano) apresentou o maior retorno mensal, apesar de ter passado por um ano difícil. Os resultados positivos do mês vieram dos books de juros, de moedas de países emergentes e das altas dos índices de ações globais.

Os fundos de ações contribuíram positivamente para os ganhos no mês, mas enfrentaram um segundo semestre duro, no qual muitos devolveram os retornos obtidos no primeiro semestre. O fundo Moat Icatu Prev II FICFIA, que foi um destaque positivo no mês de novembro, continuou capturando ganhos nos setores de petróleo e gás e proteínas, como PETR4 e BRFS3, encerrando o mês com retorno de +4,78% Os ETF’s também contribuíram positivamente para o portfólio, com o ETF SPXI11 alcançando máximas históricas (+3,18% no mês e 37,39% no ano), enquanto o ETF TRIG11, novo integrante do portfólio voltado para Small Caps, obteve +8,28% no mês de dezembro.

O FoF Prev Conservador encerrou o mês positivo, com 0,87% de retorno, tracionado pelo bom desempenho do Capitânia Credprevidência Máster FIRF CrPr, que entregou 1,54%. Todos os outros fundos entregaram resultados positivos.

O FoF Prev Arrojado apresentou retorno positivo de 1,46% no mês, e uma queda de -15,31% no ano. Os títulos de inflação com prazos superiores a 5 anos, que representam cerca de 30% do portfólio, foram os maiores detratores de performance no mês e tiveram uma queda de -9,53% no ano. Esse resultado anual tracionou o fundo, junto com o book de ações, em direção a patamares ainda mais negativos. A queda do book de ações foi significativa, como pôde ser observado no FoF Superprevidência Ações, fundo que tem 100% da exposição em Bolsa. Este apresentou uma alta de 2,53% no mês e uma queda de -17,58% no ano. Ambos os fundos tiveram desempenho inferior ao Melhores Fundos Ações, o que em parte pode ser explicado pela queda de -16,14% do ETF de Small Caps, o SMAL11, presente nos fundos de previdência, frente a alta de 43,60% do fundo Trígono Flagship FICFIA presente na versão 555. Além disso, os fundos de ações previdenciário apresentaram quedas de mesma magnitude quando comparados com as suas versões não previdenciárias.

Os destaques do mês dentre os fundos de ações presentes em ambos os portfólios foram o Alaska 100 Icatu FIFE FIM (6,81% de retorno do mês) e o Safari Cem FICFIM (6,63% de retorno no mês). No caso da Safari, o primeiro semestre foi positivo, em que houve retornos positivos em alguns cases, como Arezzo. Entretanto, a equipe de gestão construiu um portfólio que se beneficiasse de uma reabertura econômica, o que não se concretizou, obtendo grande prejuízo nos setores de varejo e consumo (como lojas Renner e grupo Somma). Por isso, desde outubro viemos reduzindo esses cases domésticos, e observando oportunidades em commodities, como petróleo, minério de ferro e celulose.

O FoF Melhores Fundos encerrou o mês com variação positiva de 0,92%, e 1,08% no ano. Apesar da contribuição positiva dos fundos de renda variável no mês, a classe representou o maior detrator da carteira no semestre.

Dentre os ativos de renda fixa, a alocação em títulos de inflação longos teve uma alta volatilidade no mês, alcançando retornos superiores a 3,0% ao longo do mês e fechando o período com queda de -0,86%. Já os fundos de crédito privado fecharam o mês positivos, com o JGP Select FICFIM CrPr representando o maior retorno.

Já os fundos multimercados apresentaram performances positivas no mês, e dois se destacaram no ano também: o VTR SR IE FICFIM CrPr (SPX Raptor) e o Kapitalo VTR Zeta FICFIM. O time de gestão da Kapitalo obteve resultados positivos, tanto no mês, quanto no ano, nos books de Bolsa, juros e commodities. Em moedas, o resultaso foi negativo. Em commodities, reduziram posições compradas em petróleo e aumentaram posições compradas em alumínio, além de se posicionarem vendidos em ouro. Já em Bolsa, aumentaram as posições compradas em ações globais.

O mês também foi positivo para os fundos de ações, em especial para o Trígono Flagship 60 FICFIA. O fundo se destacou no ano pelos excelentes retornos obtidos em empresas como Kepler Weber, Metal Leve e Ferbasa, o que permitiu um retorno de 43,60% no ano. Atualmente cerca de 10 papéis compõem 75% do portfólio, com Ferbasa sendo o papel de maior participação da carteira.

Ao contrário dos fundos de ações, as alocações em dólar e ouro tiveram desempenhos positivos no segundo semestre, com o dólar se fortalecendo frente ao real, derivado dos riscos fiscais e políticos existentes no país, e o ouro segue em patamares elevados à medida em que o discurso do Fed se torna mais rígido quando se trata de inflação, e o entendimento sobre os impactos de uma nova variante da Covid segue sendo observado. No mês, o fundo comprado na moeda americana se desvalorizou -1,10% , enquanto a alocação em ouro teve alta de 2,18%.

A alocação em criptoativos, realizada por meio do ETF HASH11, foi um detrator de desempenho da carteira no mês. O ativo amargou em dezembro a segunda maior queda desde seu início, lembrando que novembro foi o mês em que atingiu a máxima histórica.

O FoF Melhores Fundos Ações, que consiste em um derivado do Melhores Fundos “raiz” dedicado à renda variável, fechou o mês com um retorno de 2,99%, em um ano em que apresentou uma queda inferior ao do índice Ibovespa, de -10,24%. A montagem da posição no Fundo Neo Future FICFIA foi realizada no início do mês, e o fundo obteve performance de 1,60% no período.

De modo geral, os fundos de ações tiveram resultados piores ao do Ibovespa no ano, principalmente os fundos com maiores participações no portfólio, como o Bogari Value FICFIA e Brasil Capital 30 FICFIA. Oito dos onze fundos Long Only, desconsiderando os papéis Small Caps, presentes atualmente na carteira underperformaram o índice, mostrando o quão desafiador foi 2021 para gestores com diferentes características e estratégias de alocação.

Neste sentido, um fundo importante a comentar é o Equitas Selection FICFIA, que apesar de ter um resultado positivo em dezembro, amargou a pior perda anual desde seu início em 2010. Diferente do índice Ibovespa, que possui grande participação de empresas de commodities e grandes bancos, o time estava exposto a ações de empresas de tecnologia (Mercado Livre, por exemplo), que sofreram devido ao aumento da taxa de juros. Além disso, sofreram com alguns papéis de menor capitalização e ações de empresas que fizeram IPO’s nestes dois anos. De toda forma, o time avalia que há um descolamento entre o fundamento e os preços das ações e que o portfólio conta nomes de qualidade e elevado potencial de crescimento.

O FoF Melhores Fundos Multimercados apresentou um retorno de 1,50% em dezembro e uma variação de 3,62% no ano. A mais recente adição da carteira, o Absolute Alpha Global FICFIM rendeu 0,79% e apresentou pequenos ganhos na estratégia de arbitragem linear e eventos corporativos, com destaque neste último para a operação entre Notedrame e Hapvida.

Dentre os fundos sistemáticos, o Canvas Vector FICFIM foi o destaque positivo, com avanço de 2,71% na cota, decorrente dos resultados positivos dos books de juros, do book de moedas de países emergentes e das altas dos índices de ações globais.

Nos outros fundos multimercados, cabe ressaltar os resultados positivos dos fundos Kapitalo VTR Zeta FICFIM (2,60% no mês e 9,09% no ano) e Ibiuna Hedge STH FICFIM (1,69% no mês e 10,23% no ano) tanto no mês, quanto no ano. O fundo da Kapitalo, como comentado anteriormente, teve as estratégias em Bolsa e commodities como as vencedoras, na janela mensal e anual. Já no caso do Ibiuna, as posições tomadas em juros globais e compradas em ações globais contribuíram para o retorno positivo em ambos os períodos supracitados.

O FoF Retorno Absoluto fechou o mês com alta de 1,87%, impulsionado pelo bom resultado do Vista Multiestratégia D60 FICFIM, que entregou um retorno de 5,34%, com resultado positivo decorrente do book de commodities (grande destaque do ano), enquanto a Bolsa local foi o maior detrator.

Dentre as estratégias multimercado trading, resultados positivos advindos dos fundos Kapitalo VTR Zeta FICFIM (2,60% de retorno) e Claritas Total Return FICFIM (2,10%), nos quais o book de equities performou positivamente neste último, tanto no mês, quanto no ano. O time da Claritas abre 2022 com uma carteira com posição em empresas ligadas à economia mundial, como exportadora, tomadas em juros americanos de 10 anos e comprados na moeda brasileira.

Retornos mais tímidos dentre os fundos Long Biased, com um nível de volatilidade elevado, e os gestores mantendo uma exposição líquida mais reduzida. O VTR Miles Acer Long Biased encerrou o mês com 1,50%, e o time de gestão observa o mercado de forma mais cautelosa, obtendo resultados positivos vindo dos setores de siderurgia & metalurgia, utilities e aviação. Já o Navi Fender FICFIA encerrou o mês com um retorno de 1,55%, resultado do desempenho positivo vindo dos setores de energia e mineração, enquanto o setor de telecomunicações foi um grande detrator do fundo.

O FoF Novas Ideias, encerrou o mês com 1,80% de alta e possui queda de -0,80% desde seu início. Os fundos Long Biased apresentaram uma volatilidade bem elevada neste segundo semestre e tiveram quedas significativas no período, principalmente nos meses de setembro e outubro. Estes fundos tiveram desempenhos positivos em dezembro, com o AlphaKey Long Biased FICFIM se destacando com 7,61%, enquanto o Encore Long Biased FICFIM fechou em 1,41%. O fundo da Encore aumentou a posição no setor de commodities, com uma posição em Suzano, bem como as posições em Locamérica e Intermédica. Estão reduzindo a posição montada em Itaú e compraram um hedge em S&P, como forma de proteção.

A única posição detratora foi do fundo A1 Hedge FICFIM (-0,12% de queda), com perdas vindas das posições compradas em inflação implícita e Bolsa, e ganhos nas posições tomadas em juros nominais.

O FoF Melhores Fundos Global fechou dezembro negativo. Mercados globais muito movimentados em todos os setores. Fundo recuou –0,80% devido ao forte resultado negativo dos fundos americanos, Morgan Stanley US Ad fechou o mês em –10,52% e tivemos um forte recuo no HASH11 em –21,12%, como principais destaques negativos no mês. Já versão FoF Melhores Fundos Blend teve um retorno positivo, com recuo de 0,56% no mês e fechou o ano com a alta de 3,40%.

O Global Equities fechou novembro negativo em -1,32%, assim como o Global sofreu em diversos setores, principalmente o Morgan Stanley US Ad. Concluiu o ano com alta de 6,26%.

O FoF ESG encerrou em patamares positivos, com retorno de 1,14% no mês, mas possui queda de -18,36% no ano. A mais recente alocação, realizada no fundo Schroders Sustentabilidade FICFIA, contribuiu positivamente para o portfólio, mesmo com a desvalorização do dólar frente ao real. Outro destaque foi o fundo Indie 2 FICFIA, com retorno de 3,26%. O Constellation Compounders ESG FICFIA foi a única posição detratora, com resultado negativo de -1,13%.

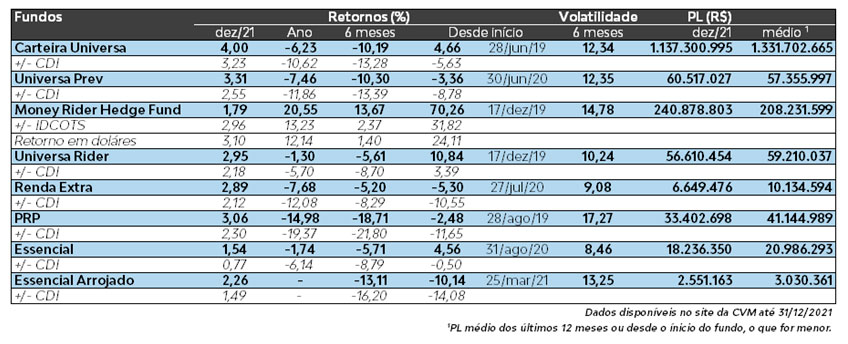

Multiestratégias

O Carteira Universa, teve um bom final de mês rendendo 4,00% em dezembro, fechando 2021 com um retorno negativo de -6,23%. As ações brasileiras foram as responsáveis pela maior parte da recuperação do fundo no mês. Acreditamos que a Bolsa brasileira segue muito barata com muito valor a destravar ao longo de 2022. No mês, fizemos apenas uma mudança no fundo, em que reduzimos a nossa posição em Vinci Logística e aumentamos a alocação nos papéis da Mauá Capital Recebíveis Imobiliários em nosso book de proventos.

No mês, vale destacar a rentabilidade de nossas posições compradas em Sequóia Logística, Oncoclínicas e Éster Lauder, que subiram 55,6%, 47,1% e 10,6%, respectivamente. A posição vendida em Traders Club também contribuiu para o retorno positivo do fundo, pois o papel caiu -14,6% em dezembro. Por outro lado, as principais detratoras de nossa rentabilidade, foram as alocações em Criptomoedas, que caíram aproximadamente -19,2% e as ações da Petz, que renderam -11,3%.

A partir da realização das mudanças acima, encerramos o mês com a mesma alocação de novembro, sendo 24,65% em renda fixa, 2,40% alocados em nosso book de metais, 7,50% em moedas, 7,60% em fundos imobiliários, 19,60% em ações internacionais e 38,25% em ações brasileiras, considerando nossas posições compradas e vendidas.

O Carteira Universa Prev rendeu 3,31% em dezembro, acumulando -7,46%. Fizemos as mesmas alterações do Carteira Universa no fundo previdenciário, dado que todas as movimentações foram feitas em Bolsa brasileira.

O Money Rider Hedge Fund, também teve um mês positivo, rendendo 1,79%. O fundo terminou 2021 com uma rentabilidade de 20,55%. Em dezembro não fizemos nenhuma alteração em nosso portfólio, dado que os últimos meses foram bem movimentados. Mas vale destacar algumas posições que contribuíram positivamente para a rentabilidade do fundo, como as posições em American Finance Trust, Marriot Vacations e Applovin Corp, que renderam 14,0%, 13,1% e 7,7% em dezembro. Os destaques negativos, ficam para as varejistas Target e Amazon que caíram -6,3% e -4,6% no mês.

Dito isso, o fundo encerrou o ano com uma alocação de 19,50% em caixa, 30,50% alocados em ativos de renda, 4,50% em commodities, 16% em REITs, e 29,50% em renda variável global.

O Universa Rider Blend entregou um retorno de 2,95% em dezembro, num cenário em que 80% do retorno é explicado pelo Carteira Universa e 20% da rentabilidade é explicada pela alocação do Money Rider Hedge Fund. No ano, o fundo rende -1,30%.

O Renda Extra, por sua vez, teve uma rentabilidade de 2,89% em dezembro. Neste mês, o fundo foi positivamente impactado pela alta do mercado de ações e fundos imobiliários. Por fim, o fundo rendeu -7,68% no ano. No mês, fizemos apenas uma mudança em nossa carteira, que foi a troca das ações da M Dias Branco pelas ações da Kepler Webber. Destaques positivos para Direcional Engenharia, Vinci Logística, HSI Malls, que subiram 23,5%, 22,9% e 16,5%, no mês. Na ponta negativa, as ações do Itaú recebem o destaque negativo do mês, por terem caído -5,7%.

O PRP fechou o mês de dezembro com resultado bem positivo de 3,06% e fechou o ano com retorno de –14,98%. Ano muito difícil para o Ibovespa que recuou -11,93% refletindo bastante em nosso fundo. Forte avanço no setor imobiliário como VILG11, que subiu 19,64%, VISC11 subiu 8,36% e KNRI11 subiu 11,18%. Seguimos alocado em mais de 80% em renda variável, sendo 10% dessas ações globais, os outros 20% divididos igualmente em Renda Fixa e Fundos Imobiliários.

O Essencial Moderado, fundo que reúne uma combinação de perfil de risco moderado dentre os fundos da Vitreo, fechou o mês em +1,54% e -1,74% no ano. Dentre os detratores, o Vitreo Criptomoedas IE FICFIM amargou queda de -16,47% no mês de dezembro, sendo este o segundo pior mês do ano. Ainda assim, teve um resultado de 116,93% positivo no ano. Já a maior posição do portfólio, alocada no fundo Vitreo Universa Rider Blend FICFIM, contribuiu positivamente com um retorno de 2,95% no mês.

Seu irmão de maior volatilidade, o Essencial Arrojado, encerrou o mês com alta de 2,26% no mês e –13,11% no ano. As alocações em temas como criptomoedas e cannabis não favoreceram o portfólio no último mês do ano. Por outro lado, a alocação do FoF Commodities trouxe bons resultados para o portfólio, assim como os dois fundos de maiores posições: Vitreo Carteira Universa FIM e Vitreo PRP FIM.

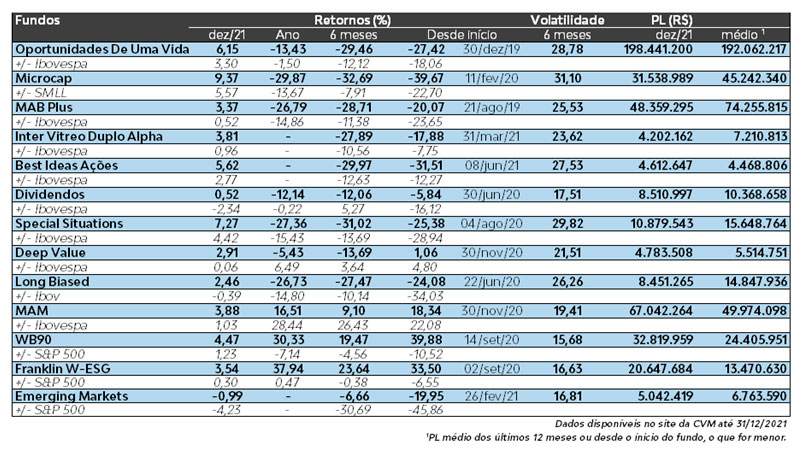

Ações

O fundo Oportunidades de Uma Vida também esboçou uma recuperação em dezembro, rendendo 6,15%, enquanto o índice Ibovespa rendeu 2,85% no mesmo período. No ano, o fundo rende -13,43% e o Ibovespa -11,93%. Neste mês, fizemos apenas uma troca de nossa posição em Magazine Luiza por Arezzo. Em dezembro, os principais detratores da rentabilidade foram as ações da BR Partners e Oi que desvalorizaram -11,4% e -10,6%, respectivamente. Os destaques positivos ficam para as ações da Mitre e 3R Petroleum e que subiram 27,8% e 21,6%.

O Microcap Alert também se recuperou em dezembro, rendendo 9,37%. No ano, o fundo rende -29,87% contra uma rentabilidade de -16,20% do índice Small Cap. No mês, compramos dois novos papéis para o fundo, o Grupo Oncoclínicas e a Cyrela Commercial Properties. Tais adições foram feitas a partir de reduções em diversas posições que já tínhamos em carteira. Vale destacar que os detratores da performance do fundo em dezembro foram as ações BR Partners e C&A, que caíram -11,4% e -4,1% no mês. Já os destaques positivos, ficam para BrasilAgro e 3R Petroleum, com valorizações de 22,8% e 21,6%.

O MAB Plus, também teve uma performance em linha com o mercado, e no mês, rende 3,37%. No ano, o fundo rende -26,79%. O fundo sofreu apenas uma alteração em sua estratégia MAB, que foi a montagem de posição nas ações da Porto Seguro a partir de reduções nos pesos alocados em Santander e Natura. Além disso, também adequamos o fundo com as mudanças relativas à estratégia Plus. O destaque positivo para a estratégia MAB fica para as ações da Cyrella que subiram 19,8% e o negativo para as ações da Petz, que caíram -11,3%.

O Best Ideas Ações completou seus seis meses de existência e passa a fazer parte de nosso relatório. Inspirado no relatório “Empiricus Best Ideas”, o fundo conta com toda equipe de análise da Empiricus na seleção das melhores sugestões indicadas na Bolsa brasileira em um único fundo. O fundo fechou o mês de dezembro positivo com alta de 5,62%.

O Dividendos por sua vez, teve uma rentabilidade inferior ao índice, mas positiva. Em dezembro o fundo rendeu 0,52%. No ano, o fundo acumula uma rentabilidade de -12,14%. Como o fundo investe em ações de empresas consolidadas e boas pagadoras de dividendos, não fizemos nenhuma alteração na composição de ativos e nem de seus respectivos pesos na carteira. Os destaques negativos do mês ficam para as ações da M Dias Branco, que caíram -8,5% no mês. Já o destaque positivo fica para a Kepler Weber, que subiu 28,1% mesmo após pagar dividendos da ordem de dois dígitos.

Mês para o Special Situations, o fundo inspirado na publicação “Ações Exponenciais” da Empiricus fechou dezembro com retorno de 7,27% e fechou o ano –27,36%. Tendo como principais destaques positivos TTEN3 em 31,49%, MLAS3 25,38% e JHSF3 18,72%; por outro lado tivemos OIBR3 com queda de -13,64% e MEAL3 com queda de -9,33% absorvendo parte das perdas do mês.

O Long Biased teve um final de ano positivo, rendendo 2,46%. No ano, o fundo acumula um resultado de -26,73%. Em dezembro montamos apenas 2 operações vendidas, uma nas ações da Totvs, que já foi encerrada, e outra em índice Ibovespa, que está aberta. O fundo terminou o ano com uma exposição líquida comprada de 85%. Essa exposição é inferior ao mês passado, porém seguimos construtivos com a recuperação do mercado acionário brasileiro. O grande detrator do fundo no mês foi a nossa posição em EcoRodovias, que desvalorizou -12,5%. Por outro lado, as ações da Tecnisa que subiram 11,8% ficam com o destaque positivo.

O Deep Value encerra o mês de dezembro positivo com retorno de 2,91% e fechou o ano com queda de -5,43% frente ao Ibovespa com alta de 2,85% no mês e queda de 11,93% no ano. O fundo surgiu com objetivo de investimento em empresas de valor, buscando forte retorno da economia tradicional.

O fundo MAM teve um belo mês, rendendo 3,88%. O fundo encerrou o ano entregando uma rentabilidade de 16,51%. Fizemos algumas alterações na carteira, que foram as zeragens de posições em Disney, Roku Inc e AutoDesk. Também reduzimos o peso alocado nos papéis da BP e Take-Two. Por outro lado, compramos as ações da Pfizer e da Sherwin Williams e aumentamos o peso alocado nas ações da Amazon. Em dezembro, vale destacar a performance das ações da Booking.com, que subiram 12,3%, mas, em contrapartida, as ações do Morgan Stanley tiveram uma queda de -6,3%.

O fundo inspirado nas ideias de Warren Buffett, o WB90, também teve um ótimo rendimento no mês, entregando um retorno de 4,47%. No ano, o fundo está muito bem, rendendo incríveis 30,33%. O fundo inspirado nas ideias de investimento do oráculo de Omaha, não passou por nenhuma modificação em sua alocação em dezembro. Vale destacar as performances mensais das ações da DaVita que subiram 16% e em contrapeso as ações da Restoration Hardware, que caíram -6,6%.

Franklin W-ESG fechou o mês de dezembro com retorno positivo de 3,54% e fechou o ano em 37,94%. Fundo criado com o viés de investimento em empresas com pelo menos três mulheres no Board e que incorporaram à sua essência os critérios W-ESG (diversidade de gênero, questões ambientais, sociais e de governança.

Emerging Markets Equities fecha o mês de dezembro negativo. Diante de toda turbulência de acontecimentos na Ásia além dos avanços sobre a variante Ômicrom que tem afetado muito as Bolsas asiáticas. O fundo criado com objetivo de investir nos mercados emergentes teve um retorno de -0,99%, fechando ano de 2021 em –19,95%.

Temáticos

O Tech Select teve uma performance negativa em dezembro, contrariando as expectativas e rendendo -1,72%. No ano, a performance do fundo é de 33,13%. No mês, não fizemos alteração estrutural na carteira, e os destaques negativos ficam para as ações da Square e Coinbase, que caíram -17,2% e -15,6%, respectivamente. Por outro lado, tivemos as ações da Riku Inc, que subiram 11,1%.

A versão tupiniquim de nossos fundos de tecnologia, o Tech Brasil, também teve uma performance positiva de 1,94% em dezembro. No ano, o fundo rende -26,56%. O resultado de dezembro teve novamente como principal detrator as ações do Banco Inter, que caíram -14,6%. Por outro lado, as ações da Multilaser tiveram a melhor performance mensal, rendendo 33,2%.

O terceiro fundo de tecnologia lançado, o Tech Asia, voltou a sofrer com as incertezas da China. Em dezembro, o fundo rendeu -4,35%. No ano, o fundo rende -2,45%. Neste mês, tivemos o rebaixamento do rating da Evergrande para default restrito,e uma possível suspensão da negociação de seus papéis em Bolsa, que poderá ocorrer no primeiro dia de 2022. Mantivemos o peso das alocações em nossa carteira com 17% em Japão, 22,3% em Taiwan, 15,8% em Singapura, 9,5% em Coréia e 34% em China. Em dezembro, vale o destaque negativo para as ações da JD.com e Sea Limited, que caíram -19,4% e -14,7%. Já o destaque positivo fica para as ações da Samsung que subiram 2,1%.

Tech Games fecha o mês de dezembro negativo em -6,27% e fecha o ano em -8,93%. Com muita turbulência no mercado asiático, o fundo continuou realizando algumas mudanças em seu portifólio, diminuindo alocação principalmente no mercado chinês mitigando parte das perdas. O fundo é voltado para o investidor que acredita no potencial da indústria de games. Apesar de sua principal alocação ser voltada para grandes empresas desenvolvedoras de jogos, o fundo também conta com investimento em fornecedores de equipamentos, semi-condutores, plataformas de streaming todos voltados para o mercado de games.

O MoneyBets, também sofreu com a correção das empresas de tecnologia no final do ano. No mês, o fundo rendeu -5,17%. No ano, o fundo está muito positivo rendendo incríveis 20,03%. Em dezembro fizemos apenas uma alteração, que foi a compra das ações da Novocure a partir de uma redução de nossa alocação no ETF Invesco QQQ. Neste fundo, vale destacar a performance positiva das ações da Qualtrics e Intuitive Surgical, que subiram 11,5% e 10,6%. Por outro lado, tivemos grandes detratoras de performance como as ações da BioNtech e Doximity que caíram -24,1% e -23,8%.

O FoF Tech, carteira que combina todas as teses tech, encerrou o mês dezembro em queda de –1,19%. No início do mês houve redução das posições no Vitreo Tech Select e Vitreo Tech games, para inclusão do recém-lançado Vitreo Metaverso, que visa investir em empresas que tem o metaverso como core business, além de uma pequena alocação em criptomoedas da classe NFT. Em termos de atribuição de performance, o Vitreo Biotech Ações FIA BDR Nível I contribuiu positivamente para amenizar a queda do fundo, mas seu retorno não pode ser divulgado, por não possuir seis meses desde sua cota 1. Por outro lado, os fundos Vitreo Tech Ásia FIA BDR Nível I e Vitreo Tech Games FIA BDR Nível I foram os maiores detratores. No ano, o Tech Brasil sofreu com o avanço de política monetária no país e resultados aquém do esperado no terceiro trimestre, o que impactou significativamente os temas de crescimento. Ainda assim, o FoF Tech conseguiu fechar 2021 com retorno positivo de 4,64%, compensado pelas altas registradas nas empresas de tecnologia do mercado americano.

O Canabidiol teve outro mês negativo e segue sofrendo um movimento de correção que parece não ter fim. Em dezembro, o fundo mais uma vez teve rentabilidade negativa rendendo -6,26%. No ano, o fundo rende 18,32%, revertendo um retorno que no início do ano parecia ser muito promissor, após a eleição de Joe Biden. Seguimos otimistas com os avanços em relação à legalização da cannabis em âmbito federal nos EUA, e agora também na Alemanha. Aguardamos a maturação de nossa tese de que as empresas canadenses irão enfrentar certa dificuldade para entrar no mercado americano e, por isso, não promovemos nenhum ajuste em nossa carteira. Como destaque, temos as ações da Power REIT, que subiram 27,1% e, em contrapartida, as ações da Lowell Farms e Clever Leaves que caíram -32,4% e -29,5%, respectivamente.

Já o Cannabis Ativo rendeu -8,92% em seu sétimo mês com a carteira 100% exposto ao setor. No ano, o fundo rende -27,66%, porém devemos lembrar que antes do dia 21/05 o fundo mantinha 80% de alocação em LFTs. Atualmente o fundo está com uma alocação de 80% em dois ETFs do setor e 20% investidos no fundo CBD, com 100% de exposição cambial e disponível para o público geral.

Neste mês, temos o nosso Vitreo Agro completando seis meses, e, portanto, passaremos a comentar a sua rentabilidade. O fundo conta com alocações dinâmicas e sofisticadas entre ações, ETFs de commodities agrícolas e contratos futuros, visando se beneficiar de qualquer cenário do agronegócio. Em dezembro, o fundo entregou um retorno de 7,63%, fechando 2021 com uma rentabilidade de 6,05%. No mês, podemos destacar nossas posições em Três Tentos, Kepler Weber e nos futuros de Soja, que subiram 40,1%, 28,1% e 12,3%, respectivamente. Já o destaque negativo fica para a Sociedade Química e Mineira do Chile, em nosso book de ações internacionais, que caiu -18,3% após a eleição do presidente de esquerda Gabriel Boric. Apesar disto, seguimos construtivos com nossa tese de que os preços de lítio e fertilizantes vão continuar a subir, fazendo com que a empresa se beneficie deste movimento.

O FoF Commodities também completa seis meses na virada do ano, com um retorno de +4,98% no mês, e +11,74% no ano. O fundo combina diversos temas de commodities, realizados por meio dos fundos da Vitreo, como Vitreo Petróleo, Agro, Ouro, Cobre, Carbono, Hidrogênio e Urânio.

As posições em Petróleo, Carbono e Urânio foram os grandes destaques desde a alocação inicial, em um portfólio com nível de volatilidade inferior quando comparado com os ativos individuais. As volatilidades do segundo semestre anualizadas dos fundos mencionados acima foram de 28,74%, 43,16% e 54,49%, respectivamente. Já o fundo registrou uma volatilidade anualizada de 15,06%. O portfólio continua com Petróleo como a principal posição, seguida por Agro e Ouro.

No mercado cripto, o mês de dezembro seguiu com o movimento iniciado na segunda quinzena de novembro, com fortes correções sendo associadas aos movimentos do mercado tradicional, como a escalada da pandemia e o receio das ações do Fed para conter a inflação. Historicamente, o aumento da taxa básica de juros reduz o fluxo de investimentos de alto risco, impactando diretamente o mercado de criptoativos.

Diante desse cenário, iniciamos uma posição mais defensiva, começando por diminuir nossa posição em AXS, o ativo com a melhor performance da nossa carteira em 2021 e no qual detínhamos uma grande posição, e em seguida a redução de LINK, SNX, AAVE e UNI, além da zeragem de WBX. Dessa forma, finalizamos o mês com uma posição de 10% em dólar esperando melhores oportunidades de compra.

Assim, o fundo Vitreo Criptomoedas teve um desempenho de -16,47% no mês de dezembro, finalizando o ano com uma alta de 116,93%.

Em dezembro, novamente, a carteira do Cripto Metals Blend mostrou acertada a tese de equilíbrio entre cripto e metais preciosos, com os metais amenizando a queda do conjunto em relação à exposição total em criptoativos, apresentando uma performance de -1,54% em dezembro, com um acumulado de 21,34% no ano.

Já no segmento de finanças descentralizadas, ensaiou-se uma reação em relação ao que se vinha apresentando no ano, mas não teve força suficiente para ignorar a queda puxada pelo Bitcoin. Vale o destaque positivo para a Sushi, com uma alta de quase 15% mesmo diante todo esse cenário negativo. Dessa forma, o Cripto DeFi apresentou uma queda de -10,33% no mês de dezembro, finalizando o ano com –44,30% desde a abertura do fundo, em abril.

Indexados

Vitreo Selic, o melhor fundo do mercado para sua reserva de emergência. Em dezembro manteve a rentabilidade acima do benchmark mais uma vez, fechando o mês com 100% e o ano com 105% do CDI.

Em dezembro com a usual diminuição na atividade política e as fortes intervenções do Banco Central no câmbio, o Vitreo Dólar teve um retorno de –1,10% no mês e fechou o ano acumulando alta 8,40%.

O Vitreo Moedas Life, como o Vitreo Dólar, foi impactado pela valorização do real. Neste cenário o fundo rendeu no mês -0,99%. No ano, o book de moedas entregou um retorno de 0,88%.

O Vitreo Inflação Longa fechou negativo em –0,86% no mês de dezembro com o fechamento da curva de juros brasileira. E aparece com um acumulado negativo de –9,53% em 2021.

A performance do Vitreo Ouro, em dezembro, foi de 2,16%. No ano, o fundo rendeu 2,90%. A performance mais estável do ativo em reais não reflete o efeito do metal ao longo de 2021 que com a alta da Bolsa americana e a estabilização do cenário mundial caiu –3,64% em dólares.

O fundo Vitreo Prata em dezembro teve um mês positivo, com alta de 1,39%. Nossa visão permanece a mesma sobre o ativo e inclusive vem se fortalecendo nos últimos meses com o avanço da inflação mundial e o olhar atento que mantemos sobre a possibilidade de um novo “corner” da prata ainda neste ciclo, dois eventos que podem fazer o preço do bem subir consideravelmente. O fundo terminou 2021 com resultado negativo de -8,80%.

O Vitreo Cobre fechou o mês com rendimento de 3,86%. O desempenho do metal faz parte da mesma tese de inflação mundial. Vale se atentar, contudo, ao interesse industrial no metal que com o impacto da Ômicron na retomada da produção nos próximos meses pode impactar o preço do minério. No ano o fundo rendeu 10,45%.

O Vitreo Urânio teve mais um mês difícil após as sequências de resultados positivos que vinha tendo, rendendo -4,42% em dezembro. O resultado ruim foi acentuado pela escalada na tensão política do Cazaquistão, país central no fornecimento mundial do minério, vemos aqui, entretanto, uma oportunidade de entrada dada a perspectiva de alta no valor de mercado do metal em caso de um eventual choque na oferta. Além disso, nossa visão permanece positiva sobre o urânio que deve ser cada vez mais presente nas discussões e planos de crescimento sustentável das economias. O fundo fechou o ano com rentabilidade excepcional de 26,11%.

O fundo Vitreo Petróleo, que combina ações brasileiras e BDRs de empresas petrolíferas, ETFs no exterior e contratos futuros de petróleo, com uma alocação dinâmica entregou uma rentabilidade de 5,84% em dezembro. Desta forma, o fundo encerrou 2021 com uma rentabilidade de de 21,49%.

O Fundo Vitreo Carbono, entregou mais um mês de rentabilidade positiva, com alta de 4,54. O ativo segue se valorizando com a rápida aceitação que os países estão tendo sobre a necessidade de neutralização da emissão de suas indústrias e outros setores centrais. No ano o fundo sobe 46,10%.

A família dos fundos de Bonds chegaram ao fim do mês de novembro. O Vitreo Bonds USD fechou o mês com resultado negativo de –0,21% e fechou 2021 com um retorno de 8,00%. Já as versões para investidor geral o Bonds BRL Light contou com um retorno de 0,81% no mês e 3,752no ano e o Bonds Light contou com -0,85% no mês e 8,21% no ano.

O Exponencial (que investe nas ações da XP Inc.) teve uma performance de –0,91% no mês. No ano, o fundo entregou uma rentabilidade de –21,82%. Já a versão para investidores em geral, o Exponencial Light, rendeu 0,46% em dezembro, e no ano acumula 0,78%.

O AWP, veículo constituído em parceria com Itajubá e Gama Investimentos e que investe em cotas do fundo AllWeather Portfolio, o fundo do Ray Dalio da Bridgewater Associates, fechou o mês positivo com 1,58%. Concluiu 2021 com alta de 20,07%.

As informações apresentadas são de caráter meramente informativo, não constituindo e nem devendo ser interpretadas como análise, oferta ou recomendação de qualquer investimento, ou sugestão por parte da Vitreo. Os ativos apresentados podem não ser adequados para todos os investidores. Os investidores devem obter orientação financeira independente, com base nas suas característica e objetivos pessoais, antes de tomar uma decisão de investimento. Recomendamos que você conheça as características e riscos dos ativos e mercados antes de investir. Lembrando que retornos passados não garantem retornos futuros e não há nenhuma garantia de retorno. As rentabilidades apresentadas não são líquidas de impostos. A aplicação em fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo. Para consultar informações e riscos do seu investimento, acesse www.empiricusinvestimentos.com.br.

Um abraço,

Conteúdos Relacionados

3 dez 2024, 15:52

Pense de novo: do Macro ao Rali de Final do Ano

Nossos fundos de ações brasileiras conseguiram se destacar ao longo de dezembro.

Ler Conteúdo28 nov 2024, 20:08

Antecipando o Amanhã para Moldar o Presente

Nossos fundos de ações brasileiras conseguiram se destacar ao longo de dezembro.

Ler Conteúdo5 nov 2024, 14:10

Déjà Vu: de volta para o futuro dos mercados

Nossos fundos de ações brasileiras conseguiram se destacar ao longo de dezembro.

Ler Conteúdo14 out 2024, 11:34

Carta Deep Value Brasil | 3T/24

Nossos fundos de ações brasileiras conseguiram se destacar ao longo de dezembro.

Ler Conteúdo3 out 2024, 19:38

A última légua de 2024, uma cortesia do Mr. Market

Nossos fundos de ações brasileiras conseguiram se destacar ao longo de dezembro.

Ler Conteúdo4 set 2024, 13:59

A sabedoria do silêncio: do bloqueio das redes aos juros da economia

Nossos fundos de ações brasileiras conseguiram se destacar ao longo de dezembro.

Ler Conteúdo