Carta do Gestor

Black Friday

Novembro foi um mês complicado para o mercado de capitais, sendo marcado principalmente por quedas generalizadas em ativos de risco na última sexta-feira do mês por causa da variante Ômicron. Neste dia, por exemplo, o Ibovespa caiu 3,39%, enquanto o S&P 500 e o Nasdaq 100 desvalorizaram 2,27% e 2,09%, respectivamente. Já o Bitcoin em dólar teve desempenho de -5,68% no dia 26.

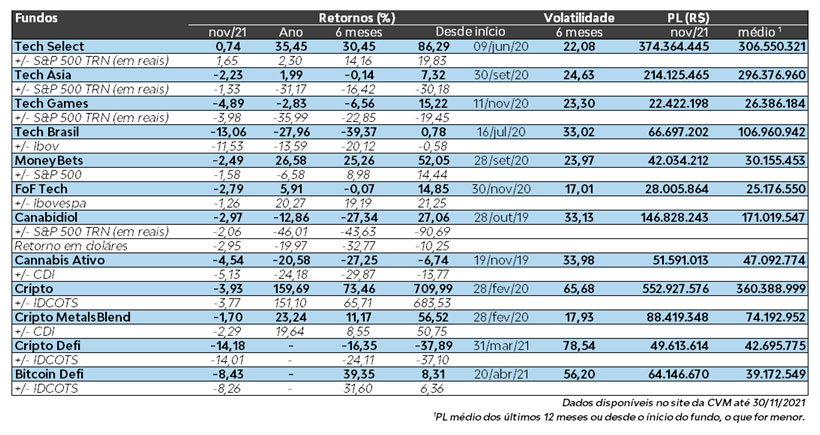

Com esse cenário, o destaque ficou para alguns fundos temáticos como o Vitreo Carbono, Tech Select e Vitreo Inflação Longa.

Essa é nossa Carta do Gestor. Nela, você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. No final da carta, você encontra uma tabela com os resultados de todos os fundos.

Lembre-se que, por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de seis meses de histórico.

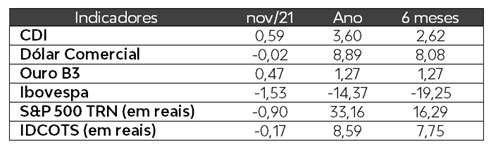

Como foram os mercados em novembro

Apesar de o fim de novembro ser marcado pelo Dia de Ações de Graças, não houve, em termos de mercado, muita coisa a agradecer no mês. Parte do desempenho negativo é explicado pelo risk-off generalizado na sexta-feira, dia 26, que gerou uma verdadeira Black Friday com os ativos de risco despencando por causa do medo das possíveis consequências da variante africana da Covid-19, a Ômicron.

O desfecho foi o quinto mês consecutivo negativo da Bolsa brasileira, que teve queda de 1,53%, totalizando desempenho de -14,37% em 2021. O índice de small caps caiu 2,29% em novembro.

Já nas Bolsas globais, enquanto o S&P 500 teve queda de 0,83%, o Nasdaq 100 fechou com alta de 1,8%. O Euro Stoxx 50 e o MSCI World tiveram resultado de -4,41% e -2,3%, respectivamente.

Ao mesmo tempo, as moedas fortes não serviram como proteção, já que o dólar e o euro recuaram 0,02% e 2,93%, respectivamente. Depois de bater sua máxima histórica no último mês, o Bitcoin em dólar fechou novembro com -8,39%.

O ouro, que é o outro ativo de diversificação, teve valorização de 0,47%.

No Brasil, o principal assunto do mês foi a discussão da PEC dos Precatórios e o auxílio Brasil, que afetam diretamente a questão fiscal do país.

Também houve a redução da expectativa do mercado em relação a uma postura mais contracionista do Banco Central na próxima reunião do Comitê de Política Monetária (Copom). E, apesar da prévia da inflação (IPCA-15) ter saído com alta de 1,17%, maior variação de novembro desde 2002, ela foi melhor do que era esperado.

Além disso, visando reduzir a liquidez no mercado local para combater a inflação, o Banco Central brasileiro ainda aumentou o depósito compulsório dos bancos de 17% para 20%.

Em termos globais, a Europa vive preocupação com a pandemia após o aumento do número de casos, o que vem gerando novas medidas restritivas. Junto a isso, a variante Ômicron gerou temor global, derrubando os ativos de risco. Uma das preocupações é que o avanço da nova cepa afete as cadeias de fornecimento e gerem mais inflação.

Além disso, o presidente americano Joe Biden nomeou Jerome Powell para mais um mandato à frente do Banco Central dos Estados Unidos, indicando continuidade na política monetária. Inclusive, o presidente do Fed destacou a necessidade de manter a flexibilidade em relação às próximas medidas a serem tomadas, apontando a possibilidade de adiantar o corte dos estímulos fiscais.

Novembro ainda foi marcado pela China ajustando suas leis para Xi Jiping poder ter um terceiro mandato; pelo país asiático e os Estados Unidos vendendo suas reservas de petróleo para reduzir o preço da commodity; e o Banco Central europeu apontando para uma postura mais dovish.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de seis meses de histórico.

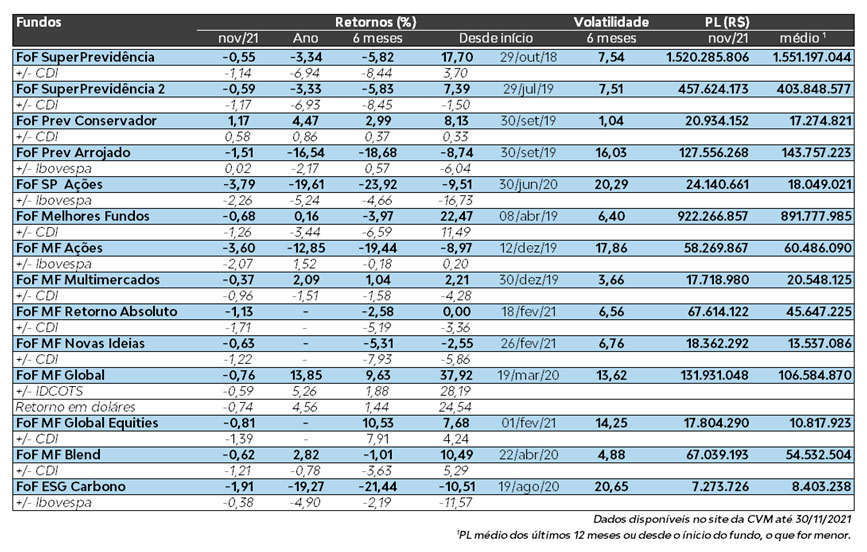

FoF

O FoF SuperPrevidência e o FoF SuperPrevidência 2 apresentaram mais um mês no negativo, com queda de -0,55% e -0,59%, respectivamente. Em mais um mês em queda livre, a Bolsa local sofreu pela combinação de fatores macro e micro econômicos, com as empresas de tecnologia e varejo sofrendo duras perdas.

Dentro do book de fundos de renda variável, os classificados como Long Only de forma geral apresentaram descolamento do índice local, abrindo um alpha negativo no mês. O Moat Icatu Prev II FICFIA foi o que apresentou melhor desempenho (0,31%), com um portfolio mais exposto ao setor de petróleo e fecharam novembro com Petrobrás correspondendo à maior posição da carteira. No início do mês também foi alterado o book de fundos Long Only/ETF’s com a adição do Pátria PIPE 100 Previdência Qualificado FIE 2 FICFIM e TRIG11, proporcionando uma maior adequação do portfólio de previdência ao Vitreo FoF Melhores Fundos Crédito Privado.

O mês também apresentou queda do dólar frente ao real, deteriorando as posições em Ouro e Bolsa Americana, em que o S&P500 apresentou um recuo forte nos últimos dias do mês, após o pânico provocado pela nova variante Ômicron.

Dentre os fundos multimercados, o Vinci Equilíbrio Icatu Previdência Master FIM (+1,35%) e o Adam Icatu Prev 1 FICFIM (+0,75%) apresentaram resultados positivos. A equipe da Adam obteve bons resultados nos mercados de renda fixa brasileiro e com menor exposição global, o que favoreceu o portfólio. Do lado oposto, os maiores detratores foram os fundos Canvas Vector Icatu Qualificado F2 FICFIM (-2,52%) e o Ibiuna Previdência FIFE FIM (-0,37%). A equipe da Ibiuna descreveu as posições tomadas em juros globais como os principais detratores do fundo, principalmente em juros americanos. As posições em commodities também atuaram como detratores e foram reduzidas no mês.

O FoF Prev Conservador encerrou o mês positivo, com 1,17% de retorno. Todos os fundos entregaram retornos positivos, com destaque para os papéis atrelados à inflação com vencimento de até 5 anos, representados pelo Icatu Vanguarda Inflação Curta FICFIRF LP.

O FoF Prev Arrojado apresentou retorno negativo de -1,51% no mês. Os títulos de inflação com prazos superiores a 5 anos apresentaram bons retornos, mas não compensaram as perdas provenientes de renda variável. Seu irmão 100% ações, o FoF SuperPrevidência Ações, teve queda de -3,79%. Dentre os fundos de ações presentes em ambos os portfólios, o Alaska 100 Icatu FIFE FIM obteve retorno positivo no mês, contribuindo para defender as carteiras. Do lado oposto, o fundo Equitas Selection Institucional FICFIA foi um dos maiores detratores da carteira. As principais posições do fundo são em Petrobras, junto com ações do setor de saúde e varejo. As principais perdas do ano vêm das posição em Azul e Via Varejo. Outro fundo que sofreu ao longo do mês foi o Safari Cem Prev FICFIM, sendo este penalizado principalmente por sua posição em varejo. O fundo está hoje alocado em empresas de commodities, como Petróleo (PetroRio), Carne (Minerva) e siderurgia (Gerdau).

As mudanças nos books de Bolsa realizadas nos fundos multiestratégia também refletiram nas estratégias focadas em renda variável, com redução de algumas posições para adição do Pátria PIPE 100 Previdência Qualificado e TRIG11.

O FoF Melhores Fundos encerrou o mês com -0,68% de variação na cota. Os fundos focados em renda variável foram os maiores detratores, com destaque negativo para o desempenho dos ativos Small Caps, representado pelo Trígono Flagship Small Caps FICFIA, seguido pelo fundo VTR Miles Acer Long Bias FICFIM, que teve nomes como Vale, XP e Raízen como maiores detratores de performance. Como observado em suas versões previdenciárias, os fundos Moat Capital FICFIA e o Pátria PIPE Institucional FICFIA terminaram o mês em patamares positivos e tiveram contribuições positivas para o book de renda variável.

Dentro das estratégias de fundos multimercados, os sistemáticos não apresentaram bons desempenhos, com destaque negativo para o Pandhora Essencial FICFIM, que teve perdas nas estratégias de tendências, L&S e Long Only. Os fundos multimercados trading foram os mais resilientes, com destaque para o Legacy Capital VTRO FICFIM, JGP Strategy FICFIM e Kinea Atlas II FIM.

O FoF Melhores Fundos Ações, que consiste em um derivado do Melhores Fundos “raiz” dedicado à renda variável, começou o mês abrindo um alpha de 2%, quando comparado com o Ibovespa, mas entregou todo o ganho e finalizou o mês em queda de -3,6%. Das mudanças anunciadas no último relatório, a adição do Forpus Ações FICFIA ocorreu na janela de abertura que ocorreu ao longo do mês, enquanto a adição do Neo Future FICFIA será montada nas primeiras semanas de dezembro, a medida em que os resgates feitos sejam liquidados.

A maior queda dentre os fundos investidos foi observada no Trígono Flagship Small Caps FICFIA. Segundo o gestor, não houve mudança de fundamentos das empresas investidas, como Tupy, Kepler Weber e Ferbasa. Esses ativos acabaram sendo penalizados pelo movimento de redução de risco dos investidores, combinado com a menor liquidez das Small Caps. Do lado positivo, tem-se o fundo HIX Institucional FICFIA, que obteve resultado de 1,0% positivo no mês, com uma relevante parte do portfólio alocado em setores como Utilities, Healthcare, Agribusiness e Varejo.

O FoF Melhores Fundos Multimercados virou a mão no último dia do mês, finalizando em queda de -0,37%. As mudanças realizadas na publicação do dia 28 de outubro foram iniciadas ao longo do mês e serão finalizadas em dezembro, devido ao prazo de liquidação dos fundos resgatados. Diferente do desempenho apresentado em seu fundo de previdência, o Adam Macro II FICFIM (fundo removido da carteira teórica) foi um dos grandes detratores de performance, com o mercado de equities globais atuando como o principal detrator da Adam. Outra mudança do portfolio ocorreu no fundo Absolute Vertex II FICFIM, e este apresentou resultado positivo, com ganhos em Bolsa americana e Bolsa local.

Os fundos sistemáticos não conseguiram navegar no ambiente turbulento e apresentaram quedas. Já os fundos multimercados trading foram os mais resilientes, com destaque para o Legacy Capital VTRO FICFIM e JGP Strategy FICFIM.

O FoF Retorno Absoluto fechou o mês com pequena queda de -1,13% e sem mudança no portfólio. Direções mistas nos fundos Long Biased, com o VTR Miles Acer Long Bias FICFIM representando novamente um dos maiores detratores do portfólio, enquanto o Navi Fender FICFIA conseguiu navegar na segunda quinzena e representou as maiores atribuições positivas de performance. O Vinland Macro Plus FICFIM também se destacou positivamente, posicionados no book macro comprado em inflação, juros e Bolsa americana (US tech e bancos tradicionais); enquanto em Bolsa as principais teses são em commodities e bancos tradicionais.

O FoF Novas Ideias, encerrou o mês com -0,63% de queda. Os fundos Long Biased compuseram grande parte da atribuição de performance do fundo na primeira quinzena do mês, o que acabou sendo deteriorado nos dias seguintes, representando as maiores atribuições negativas do portfólio. Também representaram os ativos mais voláteis do portfólio. O único fundo representando a categoria Long & Short, o Kadima Long & Short, apresentou pequena volatilidade ao longo do mês, e ficou no zero a zero durante quase todo o período. O RPS Global Macro FICFIM entregou resutados positivos, e a equipe de gestão reduziu o risco de posições em ações americanas e posições tomadas em juros, além de aproveitar algumas oportunidades nos últimos dias do mês

O FoF Melhores Fundos Global fechou novembro negativo. Mercados globais muito movimentados principalmente nos setores emergentes. Fundo recuou –0,76% devido ao forte resultado negativo dos fundos Asiáticos, Schroder ISF Japanese Opportunities fechou o mês em –3,63% e o Mogan Stanley Asia Opportunities com –5,01% como principais destaques negativos no mês. Já versão Vitreo FoF Melhores Fundos Blend teve um retorno negativo, com recuo de -0,62% no mês e mantém acumulado de 2,82% no ano.

O Global Equities, fundo que surgiu com objetivo viabilizar 100% de investimentos em fundos de ações no exterior, fechou novembro negativo em -0,81% e segue com um acumulado de 7,68% no ano de 2021. Assim como o FoF MF Global, este sofreu com os mesmos fundos do setor asiático.

Apesar de flertar com um retorno positivo de 9,0% ao longo do mês, o FoF ESG não sustentou patamares positivos, e encerrou o penúltimo mês do ano com uma queda de -1,91%. Além da combinação das preocupações com o fiscal e a nova variante do vírus, a temporada de balanços de algumas empresas impactaram diretamente o portfólio, com destaque negativo para os papéis de Natura, papel que possui participações importantes nos fundos investidos. A principal mudança de posição realizada foi a redução percentual do fundo Constellation Compounders ESG, que deu lugar ao Schroders Sustentabilidade FICFIA. A decisão de realizar esse movimento vem para explorar todo o domínio da gestora sobre o tema, por meio da seleção de empresas globais, adicionando novas geografias, exposição ao dólar e um ativo bem descorrelacionado com os demais presentes no portfólio.

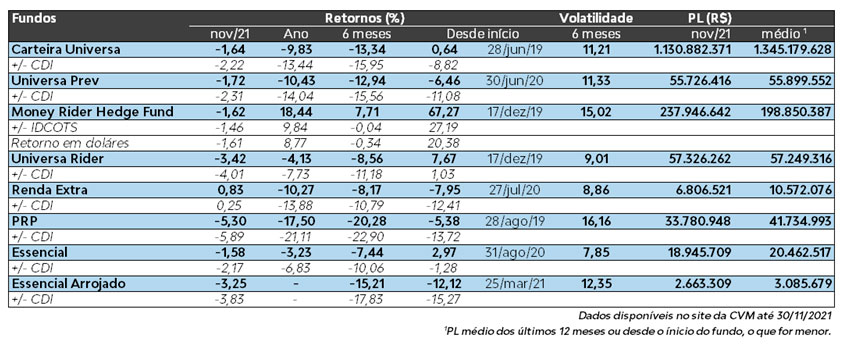

Multiestratégias

O Carteira Universa teve mais um mês negativo decorrente de sua posição estrutural em Bolsa de Valores. O fundo novamente foi impactado pelos efeitos negativos das incertezas sobre a política fiscal brasileira e pelos aumentos sucessivos das taxas de juros em virtude do descontrole inflacionário. Acreditamos que a Bolsa brasileira está ainda mais barata em relação ao mês anterior, e por isso fizemos algumas mudanças na carteira. O rendimento do fundo em novembro foi de –1,64%. No ano, o fundo rende -9,83%. No mês, fizemos algumas mudanças na estrutura do fundo, em que reduzimos a nossa posição em Dólar e aumentamos a alocação em Criptomoedas. Também fizemos mais um hedge, mas dessa vez para a nossa posição comprada em Mitre, a partir da abertura de posições vendidas em Even, Trisul e MRV.

Por outro lado, reduzimos o nosso short em Via Varejo, comprando as ações da companhia e reduzimos a nossa exposição às teses de Magazine Luiza e Grupo SBF. Em nosso book internacional, optamos por zerar a nossa posição em Sea Limited e montar novas posições em Advanced Micro Devices e Estee Lauder. Também aumentamos a nossa exposição à tese de Apple.

A partir da realização das mudanças acima, encerramos o mês com uma alocação em renda fixa de 24,65% considerando posição em caixa, inflação e tesouro pré-fixado, 2,40% em nosso book de metais, 7,50% em moedas, 7,6% em fundos imobiliários, 19,6% em ações internacionais e 38,25% em ações brasileiras, tendo em vista nossas posições compradas e vendidas.

O Carteira Universa Prev rendeu -1,72% em novembro, acumulando -10,43%. Fizemos as mesmas alterações do Carteira Universa no fundo previdenciário, dado que todas as movimentações foram feitas em Bolsa brasileira.

O Money Rider Hedge Fund também teve um mês de correção. O fundo rendeu -1,62% em novembro, revertendo a sua rentabilidade no final do mês, decorrente das preocupações com o surgimento da variante Ômicron na África do Sul. No ano, o fundo rende 18,43%, e fizemos algumas alterações em nossa carteira, encerrando as alocações em Amplify Online Retail ETF, Prime Mobile Payments ETF, Invesco Global Clean Energy e ARKK Inovation ETF. Por outro lado, aumentamos a exposição de nosso fundo às teses de AppLovin e Apple. Também reduzimos a nossa posição em Amazon e, por fim, montamos uma nova posição em United States Steel e alocamos o dinheiro das vendas em caixa (dólar).

O Universa Rider Blend entregou um retorno de -3,42% em novembro, num cenário em que 80% do retorno é explicado pelo retorno negativo do Carteira Universa e 20% da rentabilidade é explicada pelo impacto negativo do Money Rider Hedge Fund. No ano, o fundo rende -4,12%.

O Renda Extra, por sua vez, teve uma rentabilidade de 0,83% em novembro. Neste mês, o fundo foi duramente impactado pela queda do mercado de ações brasileiro. A rentabilidade do fundo segue sofrendo com os impactos negativos da reforma tributária e, para complementar, os incessantes aumentos das taxas de juros impactam negativamente a marcação a mercado dos títulos de inflação e renda fixa pré-fixada que temos em carteira. Com esse cenário, o fundo rende no ano -10,27%. No mês, não fizemos nenhuma movimentação.

O PRP fechou o mês de novembro com resultado bem negativo de –5,30% e segue acumulado em –17,50% no ano de 2021. Mês muito difícil para o Ibovespa que recuou -6,7% refletindo bastante em nosso fundo. Forte recuo no setor de varejo como Natura que recuou –31,39%, Magazine Luiza com –27,84%, Lojas QueroQuero com -12,52% e Arezzo com –9,12%. Seguimos alocados em mais de 80% em renda variável, sendo 10% dessas ações globais, os outros 20% divididos igualmente em Renda Fixa e Fundos Imobiliários.

O Essencial Moderado, fundo que reúne uma combinação de perfil de risco moderado entre os fundos da Vitreo, fechou o mês em -1,58%. O Vitreo Inflação Longa FIRF foi a maior atribuição de performance positiva para o fundo, enquanto fundo Vitreo Universa Rider Blend FICFIM foi o maior detrator.

Seu irmão de maior volatilidade, o Essencial Arrojado, encerrou o mês com queda de -3,25%. De forma análoga ao moderado, os títulos de inflação mais longos contribuíram positivamente para o fundo, enquanto o fundo Vitreo PRP FIM foi o grande detrator de novembro.

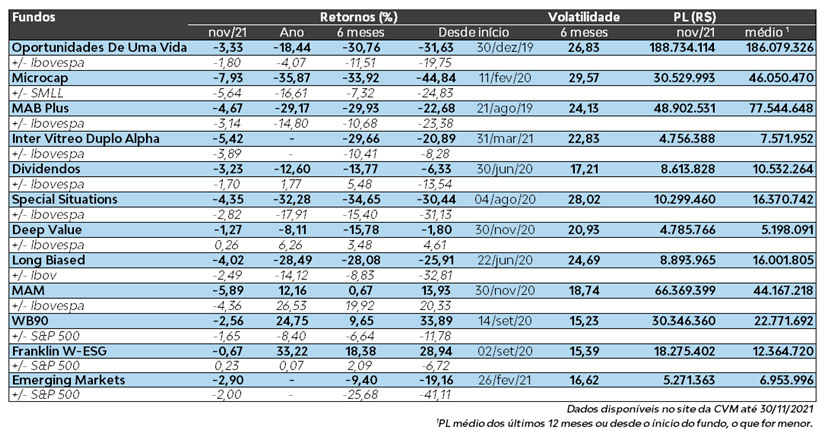

Ações

O fundo Oportunidades de Uma Vida teve mais um mês difícil, rendendo -3,33% em novembro, enquanto o índice Ibovespa rendeu -1,53% no mesmo período. No ano, o fundo rende -18,44% e o Ibovespa -14,36%. Neste mês, fizemos apenas uma troca de nossa posição em Natura por Gerdau. Em novembro, os principais detratores da rentabilidade foram as ações da Natura, que teve sua posição zerada, Méliuz e Magazine Luiza, que caíram 36,4%, 31,0% e 26,8%, respectivamente. O destaque positivo fica para as ações da Infracommerce, que em novembro subiram 8,7%.

O Microcap Alert também teve uma má performance em novembro, rendendo -7,93%. No ano, o fundo rende -35,87% contra uma rentabilidade de -19,26% do índice Small Cap. Nenhuma mudança foi feita nos ativos da carteira, pois os papéis estão extremamente baratos, e precisamos aguardar uma maturação das teses. Os detratores da performance do fundo neste mês foram as ações ClearSale e Sequoia Logística que caíram 45,7% e 30,7% no mês.

O MAB Plus, também teve uma performance em linha com o mercado, e o fundo rende -4,67%. No ano, o fundo rende -29,17%. O fundo também não sofreu nenhuma alteração em sua estratégia MAB, e, além dos detratores de performance da estratégia Plus, o fundo também sofreu com as performances negativas de Magazine Luiza e Natura, sendo que a última segue em nosso portfólio. Já o destaque positivo do mês, fica para as ações da Localiza, que subiram 10,6% no mês.

O Dividendos, por sua vez, também foi impactado pelo momento negativo da Bolsa brasileira e pelo cenário caótico da política local. Em novembro, o fundo rendeu -3,23%. No ano, o fundo acumula uma rentabilidade de -12,60%. Como o fundo investe em ações de empresas consolidadas e boas pagadoras de dividendos, não fizemos nenhuma alteração na composição de ativos e nem de seus respectivos pesos na carteira. Os destaques negativos do mês ficam para as ações da Kepler Weber e Banco Banrisul, que caíram -13,65% e -12,58% no mês. Já o destaque positivo fica para Vivo, que subiu 7,17%.

Mais um mês difícil para o Special Situations. O fundo inspirado na publicação “Ações Exponenciais” da Empiricus, fechou novembro com recuo de –4,35% e um acumulado de –32,28%. Tendo como principais destaques negativos ENJU3 em –27,75%, OPCT3 -20,23% e APER3 -18,93%, por outro lado tivemos RANI3 com alta de 10% e MILS3 com alta de 9,15% absorvendo parte das perdas do mês.

O Long Biased teve mais um mês negativo, rendendo -4,02%. No ano, o fundo acumula um resultado de -28,49%. Em novembro, fizemos apenas duas movimentações e encerramos o mês com uma exposição líquida comprada em Bolsa de 90%. Essa exposição é similar à do mês anterior, pois seguimos construtivos com a recuperação do mercado acionário brasileiro. O grande detrator do fundo no mês foi a nossa posição em Enjoei, que desvalorizou 34,3% em novembro. Por outro lado, as ações da Randon subiram 4,3% em meio a queda generalizada do mercado.

O Deep Value encerra o mês de novembro negativo com retorno de -1,27% frente ao Ibovespa com queda de -0,87% no mesmo período. O fundo surgiu com objetivo de investimento em empresas de valor, buscando forte retorno da economia tradicional. Novembro foi um mês bastante volátil para esse setor e tivemos como destaques negativos NTCO3 recuando –31,39% e BRFS3 recuando –14,98%, por outro lado BBAS3 subiu 11,72% e RAIL3 subiu 9,88% mitigando parte das perdas no fundo.

O fundo MAM completou um ano de vida em novembro. Podemos dizer que o fundo vem cumprindo o seu objetivo de alocar dinheiro nas ações que consideramos as melhores do mundo, e no mês o fundo sofreu uma correção em linha com o mercado, rendendo -5,89%. No ano, a rentabilidade ainda é bastante positiva, de 12,16%. Neste mês, fizemos algumas alterações na carteira, que consistiram na zeragem da nossa posição em Paypal e Mastercard. Por outro lado, compramos as ações do McDonald’s e Esteé Lauder, além do aumentarmos aa exposição do fundo às ações da Apple. Em novembro, vale destacar a performance das ações da Advanced Micro Devices, que subiram 20,4%, mas em contrapartida, as ações da Riku Inc tiveram uma queda -33,5%.

O fundo inspirado nas ideias de Warren Buffett, o WB90, também sofreu uma leve correção no mês e rendeu -2,56%. No ano, o fundo está muito bem, rendendo incríveis 24,75%. O fundo inspirado nas ideias de investimento do oráculo de Omaha passou por algumas mudanças em linha com as expectativas do bom velhinho, em que encerramos as posições em Mastercard, Costco e Biogen. Por outro lado, inserimos as ações da Floor & Decor Holdings e aumentamos o peso alocado em outros papéis. Vale destacar as performances mensais das ações da Apple que subiram 11,12% e em contrapeso as ações da Restoration Hardware, que caíram 12,85%.

Franklin W-ESG fechou o mês de novembro com retorno negativo de -0,67% e um acumulado de 33,22% no ano de 2021. Fundo criado com o viés de investimento em empresas com pelo menos três mulheres no Board e que incorporaram à sua essência os critérios W-ESG (diversidade de gênero, questões ambientais, sociais e de governança.

Emerging Markets Equities fecha o mês de novembro negativo. Diante de toda turbulência de acontecimentos na Ásia além dos rumores sobre a nova variante Ômicrom que têm afetado muito as Bolsas asiáticas. O fundo criado com objetivo de investir nos mercados emergentes obteve um retorno de -2,90%, porém segue com acumulado de –19,16% desde seu início.

Temáticos

O Tech Select, teve uma boa performance em novembro, contrariando as expectativas e rendendo 0,74%. No ano, a performance do fundo é de 35,45%. Seguimos aumentando o peso alocado nas FAANGs, dado que os resultados dessas empresas vieram acima do esperado pelo mercado. No mês, não fizemos alteração estrutural na carteira, e os destaques positivos ficam para as ações da Nvidia e Advanced Micro Devices, que subiram 23,3% e 20,4%, respectivamente. Por outro lado, tivemos as ações da Riku Inc, que foi a maior detratora da rentabilidade, rendendo -33,5%.

A versão tupiniquim de nossos fundos de tecnologia, o Tech Brasil, foi o mais impactado pelo momento negativo da Bolsa brasileira. O fundo rendeu -13,06% no mês. No ano, o fundo rende -27,96%, consolidando o movimento negativo. O resultado de novembro teve novamente como principais detratores as ações da Stone, que caíram 54%, a ClearSale que caiu 45,7%, e a Locaweb com uma queda de 36,5%. No espectro positivo, tivemos as ações da Infracommerce que subiram 8,6%.

O terceiro fundo de tecnologia lançado, o Tech Asia, está sofrendo menos com a volatilidade relativa às incertezas da China. Em novembro, o fundo sofreu uma leve correção de -2,23%. No ano, o fundo rende 1,99%. Neste mês, não fizemos nenhuma mudança na carteira e não tivemos nenhuma surpresa no continente asiático. Optamos por fazer a manutenção de nossa carteira que segue com uma alocação de 17% em Japão, 22,3% em Taiwan, 15,8% em Singapura, 9,5% em Coréia e 34% em China. Em novembro, vale o destaque negativo para as ações da Alibaba, que caíram -27,60% e o destaque positivo para as ações da Netease que subiram 10,63%.

Tech Games fecha o mês de novembro negativo em -4,89% e conta com um acumulado de -2,83% no ano de 2021. Com muita turbulência no mercado asiático, o fundo continuou realizando algumas mudanças em seu portifólio, diminuindo alocação principalmente no mercado chinês mitigando parte das perdas desse mercado. O fundo é voltado para o investidor que acredita no potencial da indústria de games. Apesar de sua principal alocação ser voltada para grandes empresas desenvolvedoras de jogos, o fundo também conta com investimento em fornecedores de equipamentos, semi-condutores e plataformas de streaming, todos voltados para o mercado de games.

O MoneyBets, também sofreu com a correção do mercado no final de novembro. No mês, o fundo rendeu -2,49%. No ano, está muito positivo rendendo incríveis 26,58%. Em novembro, tivemos algumas mudanças na carteira, que consistiram na zeragem de Vimeo e Sea Limited e na compra das ações da Meta (Facebook), Advanced Micro Devices e TripAdvisor. Neste fundo, vale destacar a performance positiva das ações da Biontech, que subiram 21,9% e Unity com um retorno de 15,9%. Já na ponta contrária, as principais detratoras da rentabilidade foram as ações da posição encerrada em Vimeo -47,3% e Qualtrics -32,8%.

O FoF Tech, carteira que combina todas as teses tech, encerrou o mês de novembro com queda de -2,79%. As empresas de tecnologia brasileiras iniciaram o mês bem, com o fundo Vitreo Tech Brasil alcançando 11,5% de retorno na primeira quinzena, mas sofreu uma forte inversão e fechou o mês com mais de 13% de queda. Do lado oposto, o Vitreo Tech Select FIA BDR Nível I e o Vitreo Blockchain Ações BDR Nível I tiveram desempenhos positivos.

O Canabidiol teve outro mês negativo e segue sofrendo um movimento de correção que parece não ter fim. Em novembro, o fundo mais uma vez teve rentabilidade negativa, rendendo -2,97%. No ano, o fundo rende -12,86%, revertendo um retorno que no início do ano parecia ser muito promissor, após a eleição de Joe Biden. Seguimos otimistas com os avanços em relação à legalização da cannabis em âmbito federal nos EUA e à perspectiva do setor. Aguardamos a maturação de nossa tese de que as empresas canadenses irão enfrentar certa dificuldade para entrar no mercado americano e, por isso, não promovemos nenhum ajuste em nossa carteira. Como destaque, temos as ações da Gage Grow, que subiram 11,1% e, em contrapartida, as ações da WeedMaps e Lowell Farms que caíram -45,5% e -40,4%, respectivamente.

Já o Cannabis Ativo rendeu –4,54% em seu sexto mês com a carteira 100% exposta ao setor. No ano, o fundo rende -20,58%, porém devemos lembrar que, antes do dia 21/05, o fundo mantinha 80% de alocação em LFTs. Atualmente o fundo está com uma alocação de 80% em dois ETFs do setor e 20% investidos no fundo CBD, com 100% de exposição cambial e disponível para o público geral.

No mercado cripto, a primeira quinzena de novembro ficou marcada pela continuidade do movimento iniciado em outubro, com o Bitcoin buscando uma nova máxima histórica na região dos US$ 69 mil. O cenário de otimismo foi interrompido com correções associadas à nova variante do coronavírus, a ômicron, além da mudança de discurso de Jerome Powell em relação à inflação nos EUA. Esses movimentos de correlação com o mercado tradicional podem ser explicados pelo crescimento da participação de investidores institucionais no meio cripto, além da aversão ao risco que esses fatos trazem no curto prazo.

Apesar do cenário de incertezas, optamos por fazer algumas alterações na carteira, com a inclusão de três novos ativos do setor de contratos inteligentes, sendo eles DOT, ATOM e SCRT, além da substituição de um jogo NFT por outro (POLIS por AURY). As duas últimas movimentações foram a inclusão de HNT e SAND na carteira, sendo esta última a melhor surpresa do mês, com performance de 25% mesmo tendo sido incluída faltando uma semana para o fim de novembro.

Dessa forma, o Vitreo Criptomoedas apresentou uma queda de 3,93% no mês, com um acumulado de 159,69% no ano.

Em novembro, a carteira do Cripto Metals Blend mostrou novamente ser acertada a tese de equilíbrio entre cripto e metais preciosos, com o ouro sendo responsável por amenizar a queda do conjunto em relação à exposição total em criptoativos. Apesar da ligeira queda de 0,08% do ouro, sua dominância na alocação do fundo contribuiu para diminuir a queda do Cripto Metals Blend para -1,70% em novembro, com um acumulado de 23,24% no ano.

Já no segmento de finanças descentralizadas, as incertezas do mês de novembro foram sentidas de forma mais contundente no preço dos ativos. A melhor performance veio da MakerDAO, com um desempenho de 25%, mas não foi suficiente para impedir a queda do Cripto DeFi de -14,18% no mês de novembro, acumulando uma performance de -37,89% desde a abertura do fundo, em abril.

Um dos motivos pelo qual o Bitcoin é o pilar principal da maioria das carteiras criptos é a forma como ele se comporta nos momentos de queda do mercado. Nos momentos de incerteza, o Bitcoin costuma sofrer algumas ordens de grandeza a menos do que o restante dos ativos. Dessa forma, a participação de 80% no Bitcoin DeFi ajudou a reduzir as perdas no mês de novembro, com um resultado de -8,43%, acumulando 8,31% desde a abertura do fundo.

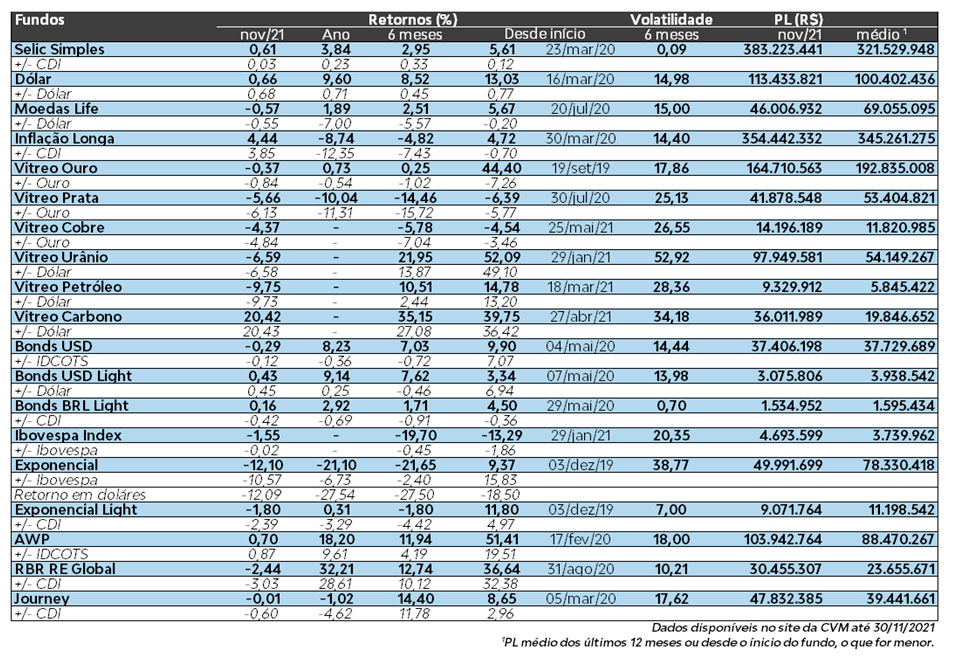

Indexados

Vitreo Selic, o melhor fundo do mercado para sua reserva de emergência. Em novembro manteve a rentabilidade acima do benchmark mais uma vez, fechando o mês com 104% do CDI.

Com o avanço mundial da variante Ômicron e com a insistência dos atritos políticos locais, tivemos mais um mês positivo para o Vitreo Dólar, o fundo teve um retorno 0,66% no mês e segue um acumulado no ano de 9,60%.

O Vitreo Moedas Life, como o Vitreo Dólar, se beneficiou do cenário estressado e da desvalorização do real. Contudo, o impacto doméstico não foi suficiente para compensar a desvalorização do book de moedas frente à moeda norte-americana, e o fundo fechou novembro com rendimento de -0,57%. No ano, entrega um retorno de 1,89%.

O Vitreo Inflação Longa, fechou positivo em 4,44% no mês de novembro com o fechamento da curva de juros brasileira. E aparece com um acumulado negativo de –8,74% em 2021.

A performance do Vitreo Ouro, também afetada pelo dólar, em novembro, foi de –0,37%. No ano, o fundo rende 0,73%. A performance mais estável do ativo em reais não reflete o efeito do metal ao longo de 2021 que, com a alta da Bolsa americana e a estabilização do cenário mundial, cai -6,52% em dólares.

O fundo Vitreo Prata teve um mês negativo, com queda de –5,66%. A venda em massa do metal fez parte do já mencionado risk-off nos mercados globais. Mas nossa visão permanece positiva sobre o ativo, e inclusive aumentou nos últimos meses com o avanço da inflação mundo afora e o alerta de alguns players importantes de que há a possibilidade de um novo “corner” da prata ainda neste ciclo, dois eventos que podem fazer o preço do bem subir consideravelmente. O fundo conta com resultado negativo de –10,04% no ano.

O Vitreo Cobre é o estreante do mês no relatório, o fundo que completou seis meses entrega uma rentabilidade de –4,37% em novembro e –4,54% desde o início. O desempenho do metal faz parte da mesma tese da Prata e, por assim ser, sofreu impactos semelhantes no período. Reforçamos apenas o interesse industrial no metal que, com a retomada das indústrias nos próximos meses, deve ter sua demanda aumentada significativamente.

O Vitreo Urânio teve um mês difícil após as sequências de resultados positivos que vinha tendo, rendendo –6,59% novembro. O resultado ruim seguiu a tendência de risk-off das Bolsas, conduzido principalmente pelo medo de uma nova desaceleração das atividades sociais e econômicas. Além da tendência macro, os sinais de fim das crises energéticas europeias e chinesas diminuiu demanda por matrizes alternativas ao petróleo, carvão e gás natural. Entretanto, nossa visão permanece positiva sobre o ativo, que deve ser cada vez mais presente nas discussões e planos de crescimento sustentável das economias. Desde o início o fundo rende 52,09%.

O fundo Vitreo Petróleo sofreu no mês com a estabilização da oferta após o acordo da OPEP+ de aumento da produção. Também é evidente o impacto da Covid neste ativo, o medo citado nos últimos parágrafos é central na questão do petróleo que teria sua demanda derrubada por novas restrições, que invariavelmente impactariam não só o setor aéreo como os demais setores consumidores da matéria-prima. No mês o fundo rendeu -9,75%, após uma alta dos preços da commodity por conta da crise energética. No ano, a rentabilidade do fundo é de 14,78%.

O Fundo Vitreo Carbono surpreendeu mais uma vez com um resultado excepcional de 20,42% em novembro. A alta do ativo foi impulsionada pelo acordo internacional feito na COP-26 sobre as novas regras de trading dos créditos de carbono, o que deve facilitar as operações e consequentemente aumentar a demanda e número de negócios. No ano o fundo sobe 39,75%.

A família dos fundos de Bonds chegaram ao fim do mês de novembro. O Vitreo Bonds USD fechou o mês com resultado negativo de –0,29% e conta com um retorno anual de 8,23%. Já as versões para investidor geral, o Bonds BRL Light contou com um retorno de 0,16% no mês e 2,92% no ano e o Bonds Light contou com 0,43% no mês e 9,14% no ano

O Exponencial (que investe nas ações da XP Inc.) teve uma performance de –12,10% no mês. No ano, o fundo entrega uma rentabilidade de –21,10%. Já a versão para investidores em geral, o Exponencial Light, rendeu -1,80% em novembro, e no ano acumula 0,31%.

O AWP, veículo constituído em parceria com Itajubá e Gama Investimentos e que investe em cotas do fundo AllWeather Portfolio, o fundo do Ray Dalio da Bridgewater Associates, fechou o mês positivo com 0,70%. Conta com um acumulado de 18,20% em 2021.

RBR RE Global, fundo em parceria com a gestora RBR, é o primeiro fundo de REITs do Brasil oferecendo ao investidor a oportunidade de aplicar no setor imobiliário americano. O Fundo fechou o mês de novembro com retorno negativo em -2,44% e conta com retorno de 32,21% no ano de 2021.

As informações apresentadas são de caráter meramente informativo, não constituindo e nem devendo ser interpretadas como análise, oferta ou recomendação de qualquer investimento, ou sugestão por parte da Vitreo. Os ativos apresentados podem não ser adequados para todos os investidores. Os investidores devem obter orientação financeira independente, com base nas suas característica e objetivos pessoais, antes de tomar uma decisão de investimento. Recomendamos que você conheça as características e riscos dos ativos e mercados antes de investir. Lembrando que retornos passados não garantem retornos futuros e não há nenhuma garantia de retorno. As rentabilidades apresentadas não são líquidas de impostos. A aplicação em fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo. Para consultar informações e riscos do seu investimento, acesse www.empiricusinvestimentos.com.br.

Um abraço,

Conteúdos Relacionados

3 dez 2024, 15:52

Pense de novo: do Macro ao Rali de Final do Ano

O destaque ficou para alguns fundos temáticos como o Vitreo Carbono, Tech Select e Vitreo Inflação Longa

Ler Conteúdo28 nov 2024, 20:08

Antecipando o Amanhã para Moldar o Presente

O destaque ficou para alguns fundos temáticos como o Vitreo Carbono, Tech Select e Vitreo Inflação Longa

Ler Conteúdo5 nov 2024, 14:10

Déjà Vu: de volta para o futuro dos mercados

O destaque ficou para alguns fundos temáticos como o Vitreo Carbono, Tech Select e Vitreo Inflação Longa

Ler Conteúdo14 out 2024, 11:34

Carta Deep Value Brasil | 3T/24

O destaque ficou para alguns fundos temáticos como o Vitreo Carbono, Tech Select e Vitreo Inflação Longa

Ler Conteúdo3 out 2024, 19:38

A última légua de 2024, uma cortesia do Mr. Market

O destaque ficou para alguns fundos temáticos como o Vitreo Carbono, Tech Select e Vitreo Inflação Longa

Ler Conteúdo4 set 2024, 13:59

A sabedoria do silêncio: do bloqueio das redes aos juros da economia

O destaque ficou para alguns fundos temáticos como o Vitreo Carbono, Tech Select e Vitreo Inflação Longa

Ler Conteúdo