Carta do Gestor

Turbulência

Fevereiro marcou o início ano do tigre na China e, com a mesma velocidade e ferocidade do felino, os mercados chacoalharam no mês, principalmente por causa da guerra envolvendo Rússia e Ucrânia. Além disso, os posicionamentos dos bancos centrais movimentaram as Bolsas.

Com esse resultado, nossos fundos temáticos, principalmente os relacionados a commodities, como ouro, cobre e urânio, se destacaram. Os produtos de renda fixa também vêm apresentando bons resultados.

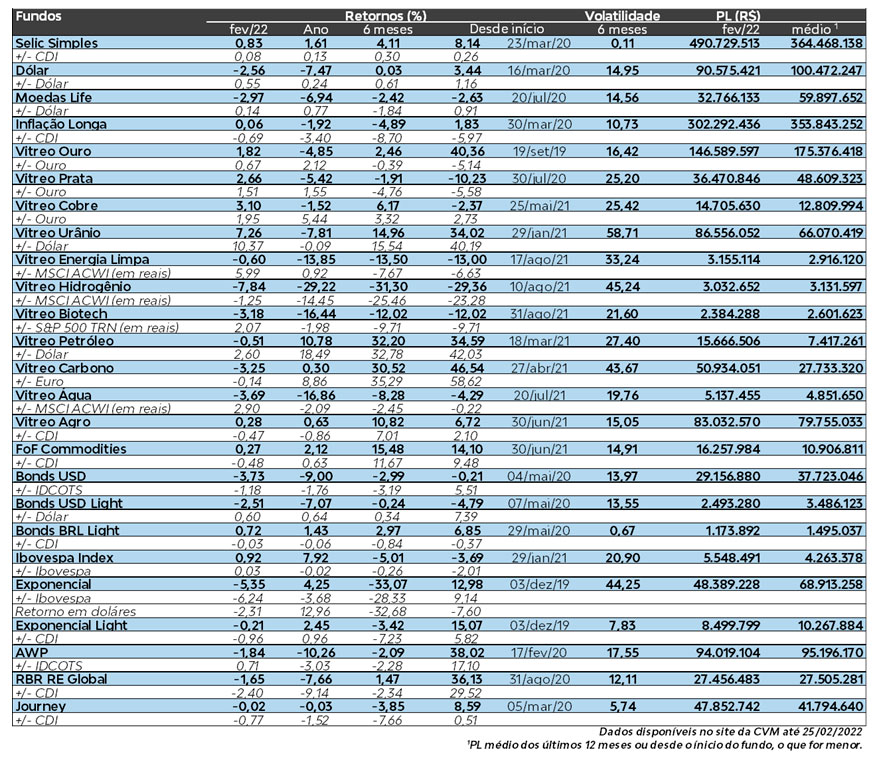

Esta é nossa Carta do Gestor. Nela, você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. No final da carta, você encontrará uma tabela com os resultados de todos os fundos.

Lembre-se de que, por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de seis meses de histórico.

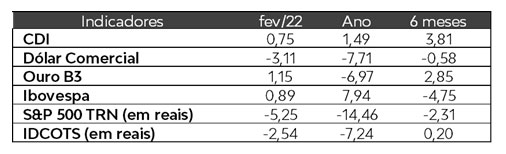

Como foram os mercados em fevereiro

Fevereiro começou com o movimento dos bancos centrais em todo mundo.

No Brasil, o Copom não surpreendeu na primeira reunião do ano e elevou a taxa de juros em 1,5%, de 9,25% para 10,75% ao ano. Essa foi a oitava vez consecutiva que o Banco Central brasileiro subiu a Selic. O comitê indicou que seguirá elevando a taxa básica de juros, indicando a redução no ritmo e destacando a incerteza em relação ao fiscal do país.

A prévia da inflação, o IPCA-15, teve alta de 0,99% em fevereiro, acumulando 10,76% em 12 meses. Essa é a maior variação para este mês desde 2016. Por sua vez, o IGP-M foi acima do esperado e subiu 1,83%, chegando a 16,12% em 12 meses.

Enquanto isso, o Banco Central da Inglaterra subiu os juros em 0,5% para 0,75% a.a., em sua segunda alta consecutiva. Já o BC Europeu mudou o seu discurso e abriu margem para elevar sua taxa básica em 2022.

Com recorde da inflação acumulada em 12 meses em quase 40 anos, o CPI (índice de Preço ao Consumidor) atingiu 7,5% em 12 meses em janeiro, e os dirigentes do Fed, Banco Central dos Estados Unidos, indicaram que deverão seguir com o aumento das taxas já em março. Mesmo com a guerra entre Rússia e Ucrânia, o posicionamento da instituição não deverá mudar, ficando apenas em dúvida sobre quantas altas serão realizadas no ano. A média está variando de 4 a 6 elevações.

Por fim, o Banco Central chinês manteve inalterada sua taxa de juros na expectativa de acompanhar a inflação (IPP), que superou as expectativas ao sair em 9,1% anualizado, contra 9,5% a.a. projetado e 10,3% a.a. em dezembro. A China está no movimento contrário de juros em relação ao mundo e existe a expectativa que o país asiático volte a reduzir sua taxa básica ao longo de 2022.

O principal assunto do mês foi a invasão da Rússia na Ucrânia após meses de tensão. O movimento surpreendeu alguns em sua magnitude por ser um ataque em todo território, e não apenas nas regiões separatistas. As severas sanções impostas pelo Ocidente aos russos foram acima do esperado, o que ajudou a aliviar momentos de estresse no mercado assim como a indicação de que o Fed manterá sua programação de aumento de taxa de juros.

Entre as principais consequências do conflito estão o aumento nos preços do petróleo, gás, grãos, estes produzidos pela Ucrânia, e o ouro, que tradicionalmente é um dos ativos utilizados em momentos de estresse de mercado.

Com esse cenário, o ouro teve alta de 1,15%, sendo um dos poucos ativos que se valorizaram ao longo do mês. O real se fortaleceu frente ao dólar comercial e ao euro, que terminaram fevereiro com – 3,11% e – 3,78%, respectivamente.

Vale destacar que as Bolsas oscilaram negativamente em um primeiro choque com a guerra, mas, desde o início do conflito, estão com resultado positivo. Assim, no fechamento de fevereiro, o Ibovespa subiu 0,89%. Já nas Bolsas globais, o S&P 500 teve desempenho de –2,90%, o Nasdaq 100 de -4,96% e o MSCI World de –2,58%, todos os índices na moeda original.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de seis meses de histórico.

Fundos de Fundos Multigestores | Previdência

O FoF SuperPrevidência e o FoF SuperPrevidência 2 encerraram o mês em queda de -0,61% e -0,72%, respectivamente. A diferença de desempenho entre ambos é justificada pela maior parcela alocada por parte do segundo fundo em alguns veículos de renda variável que não performaram bem no mês.

Os ativos de crédito privado locais tiveram desempenhos positivos, com destaque para o Icatu Vanguarda Absoluto FIFE FIRF Previdenciário CrPr (+0,93%) e Sparta Previdência FIFE D60 (+0,90%). Por outro lado, a parcela internacional feita por meio do Pimco Income Dólar FIM IE (-4,33%) foi detrator de performance por uma combinação de queda do dólar e impacto da abertura dos spreads sobre títulos high yields, agency MBS e títulos soberanos de países emergentes.

Dos fundos classificados como multimercados, apenas o Canvas Vector Icatu Qualificado F2 FIC FIM Previdenciário foi detrator de desempenho, ao registrar uma queda de -4,84%. A abertura de juros e de spreads de crédito explica grande parte do resultado do fundo em 2022, e as estratégias que operam esse movimento são as principais detratoras de desempenho em janelas mais amplas, como de 12 meses. Do lado positivo, destaque para as posições no SPX Lancer Icatu Multiprevi FICFIM (+2,46%) e Adam Icatu Prev 1 FICFIM (+2,24%). Enquanto a equipe a SPX mantém posições compradas em dólar contra emergentes, vendidos em fintechs brasileiras e comprados em metais industriais, soja e crédito de carbono, a turma da Adam carrega um portfólio comprado em Vale e Petrobrás e tomado em juros americanos.

Os fundos de ações Long Only contribuíram negativamente para o desempenho do portfólio, com destaque negativo para o Moat Capital Prev II Icatu FICFIA (-6,18%) e Pátria PIPE 100 Previdência Qualificado FIE 2 FICFIM (-11,06%). Já quanto aos fundos Long Biased o cenário foi positivo, e tanto o Oceana Long Biased Prev FICFIM (+0,38%) quanto o Apex Long Biased Icatu FIM Prev FIFE (+0,77%) apresentaram ganhos em suas respectivas estratégias, com este último se beneficiando dos setores de mineração, bancos e investimento no exterior.

A queda do dólar continuou afetando o desempenho dos ativos que possuem exposição cambial, como comentado anteriormente no fundo da Pimco. A pressão sobre os ativos de risco permaneceu no mês de fevereiro, desencadeados por dados de inflação americanos elevados, postura mais hawkish do Fed e do início do conflito geopolítico no leste europeu. Essa combinação de fatores, somadas ao dólar mais fraco, impactou negativamente as posições nos ETF’s SPXI11 e HASH11. As proteções compradas em dólar e ouro também foram impactadas por conta do câmbio, mas o ouro ainda assim acabou contribuindo positivamente para o portfólio, visto sua característica de atuar como reserva de valor nesses momentos de incertezas.

O FoF Prev Conservador fechou o mês com retorno positivo de 0,90%. Ao contrário do mês passado, o Icatu Vanguarda Inflação Curta FIRF LP apresentou o melhor desempenho, destaque para a valorização do título com vencimento em 2023. O Icatu Vanguarda Absoluto FIFE FIRF obteve o melhor desempenho entre os fundos de crédito privado, com um retorno de 0,93% no mês.

O FoF Prev Arrojado apresentou retorno negativo de -2,09% no mês de fevereiro, afetado pela queda dos fundos de ações Long Only. A parcela alocada em títulos de inflação com prazos mais longos apresentou uma leve alta de 0,06%, com a posição em NTN-B 2050 contribuindo positivamente. Todos os fundos presentes na carteira que atuam apenas na ponta comprada em ações small, mid ou large caps apresentaram perdas, o que justifica um maior impacto sobre o FoF SP Ações, que registrou -2,88% em sua cota. Ambos os portfólios possuem alocação no Pátria PIPE 100 Previdência Qualificado FIE 2 FICFIM, que amargou -11,06% em sua cota, fruto do fraco desempenho de papéis como Qualicorp (- 30%), Tenda (-21%) e CVC (-13%).

Ainda em patamares negativos, o Alaska 100 Icatu Prev FIFE FIM conseguiu se defender com -0,70% de queda no mês. Apesar do setor de educação ter prejudicado a performance do fundo (COGN3), o setor de mineração foi positivo (VALE3).

Os únicos resultados positivos vieram de estratégias Long Biased, por meio do Apex Long Biased Prev FIE FICFIM (+0,76%) e do Oceana Long Biased Prev FIM (+0,38%).

Fundos de Fundos Multigestores

O FoF Melhores Fundos obteve retorno negativo de -0,29%. Dentre os ativos de renda fixa, as alocações em crédito privado apresentaram um retorno médio de CDI+0,13% no período, beneficiado pela dinâmica positiva da procura por ativos de menor risco. Os destaques positivos vão para os fundos Capitânia Premium FICFIRF CrPr, que obteve alta de 1,04% no mês, e Augme 180 FIC FIM CP, com alta de 0,93% no mês. O book de carrego deste último foi a maior contribuição de performance, e, na comparação mensal, houve redução deste e do caixa em favor do book de trading.

Entre os multimercados, os destaques foram os fundos Legacy Capital Vtro FICFIM (+4,06 %) e VTR SR IE FICFIM CrPr (SPX Raptor) (+5,46 %). O time da SPX obteve ganhos principalmente das posições em juros e commodities, em que o primeiro se deve a posições tomadas em altas de juros de países desenvolvidos e aplicados em juros reais na parte intermediária da curva; enquanto o segundo derivado das posições compradas em metais industriais, soja, energia e créditos de carbono.

A alocação em fundos de renda variável representou a maior contribuição negativa para o desempenho do portfólio. Ainda que a parcela destinada a ativos indexados ao Ibovespa tenha beneficiado positivamente, principalmente por conta do movimento das commodities, os demais fundos não obtiveram bons resultados. Dos fundos Long Only, os principais detratores foram os fundos Pátria PIPE Feeder Institucional FICFIA (-11,37%) e Moat Capital FICFIA (-6,38%), conforme mencionado anteriormente.

Os criptoativos iniciaram bem o mês de fevereiro, oscilaram até a segunda metade do mês, mas perderam tração à medida em que as tensões geopolíticas aumentaram. A exposição a esta classe é feita por meio do HASH11 (-2,70 %), ETF que replica o Nasdaq Crypto Index, que teve a maior contribuição derivada da posição em Bitcoin cash, enquanto as piores performances vieram de Chainlink e uniswap.

Outro ponto que afetou a queda do ETF HASH11 foi a desvalorização do dólar frente ao real, que, por consequência, também impacta as alocações nos ativos considerados de proteção, como dólar e ouro. Ainda assim, o ouro obteve retorno positivo de 1,84%, tendo sido influenciado positivamente pela demanda por ativos de proteção que atuam como reserva de valor nesses momentos de incertezas.

O FoF MF Ações, que consiste em um derivado do Melhores Fundos “raiz” dedicado à renda variável, fechou o mês com um retorno de -3,19%. Após uma primeira quinzena com desempenhos mistos entre os fundos, os últimos dias do curto mês de fevereiro não foram benevolentes com a classe de renda variável de um modo geral. Um dos fundos de maior exposição do portfólio que acabou sofrendo novamente foi o IP Participações IPG FICFIA BDR Nível I (-3,26 % no mês), que tem posições relevantes em empresas de tecnologia americanas, que são mais penalizadas em momentos de aversão a risco e de inflação ascendente.

Outros impactos negativos foram derivados das parcelas alocadas no Pátria PIPE Private FICFIA (-11,39%) e Moat Capital FICFIA (-6,38%). Neste último, a posição em BRFS3 foi uma grande detratora, visto que o papel amargou uma queda de -25,17% no mês. Ao longo do mês também reduziram a posição em Petrobrás e direcionaram para empresas com geração de caixa e resilientes à situação atual.

Apesar de ainda ter apresentado retorno negativo de -2,22%, o time que gere o Forpus Ações FICFIA aumentou exposição aos setores exportadores de commodities e adicionaram proteções por meio de venda de empresas de tecnologia nos países desenvolvidos.

O Dahlia Total Return FICFIM foi o único nome a obter performance positivo no mês, de 0,51%. O time de gestão tem reduzido as posições compradas em dólar contra o real, enquanto se mantém bem otimista com commodities e ouro, e argumenta que, mesmo que ocorra um alívio das tensões geopolíticas, os mercados de commodities continuarão com ofertas restritas pelos próximos anos.

Ainda na família de FoF’s, a versão composta por fundos multimercados, o FoF MF Multimercados apresentou um retorno de 1,10% no mês. Dois destaques que cabe mencionar são os fundos Vista Hedge FICFIM (+2,40%) e SPX Nimitz FICFIM (+3,04%), que seguem as estratégias de suas versões mais arrojadas citadas acima, mas com um menor nível de risco.

Outro destaque positivo veio do fundo Legacy Capital VTRO FICFIM, que obteve bons resultados das posições tomadas em juros externos e comprados em inflação implícita local na parte curta; e com posições vendidas em Bolsa externa e comprada em petróleo. Seguem com as posições supracitadas além de ter posições compradas em ouro.

Pelo lado negativo, o fundo Kapitalo VTR Zeta FICFIM apresentou queda de -0,98%, principalmente derivado das posições em Bolsa, composto por perdas nos setores de consumo, mineração, transporte e logística. Apresentou, porém, ganhos nas posições de juros e moedas.

A carteira mais arrojada dentre os FoF’s multimercados da série, o FoF MF Retorno Absoluto fechou o mês com alta de 1,64%. Dentre os fundos Long Biased, o Navi Fender FICFIM terminou o mês no zero a zero, com perdas na ponta comprada e ganhos na ponta vendida e nas proteções; enquanto o Miles Acer Long Biased FICFIM terminou em queda de -2,14%, com atribuições negativas vindo dos setores de consumo/varejo (SOMA3/MELI), Saúde (HAPV3) e Bancos (Nu/XP).

Os destaques do mês vieram para fundos que possuem commodities como principais teses de investimento. Nesse sentido, o Vista Multiestratégia D60 FICFIM obteve alta de +5,22% no mês, com foco em petróleo, enquanto o Vinland Macro Plus FICFIM, além de se posicionar em petróleo, também tem exposição a commodities agrícolas e metálicas. No book macro, o time liderado por James Oliveira permanece vendido em dólar contra o real e tomado em juros americanos.

O FoF MF Novas Ideias apresentou uma alta de 0,45%. Dois destaques que vale mencionar são os fundos Mar Absoluto FICFIM e Clave Alpha Macro FICFIM, que apresentaram retornos de 3,01% e 2,33% respectivamente no mês. O time da Mar Asset vem apresentando resultados consistentes, e tem aumentado o percentual alocado em equities Brasil ao longo dos meses, além de obter ganhos relevantes nas posições tomadas em juros curtos no Chile. Já o time da Clave começou o mês de fevereiro tomados em taxa de juros de países desenvolvidos e com posições em petróleo, acreditando ser um bom hedge dado o cenário de inflação mais persistente. Seguem também comprados no real.

Pelo lado negativo, os fundos Long Biased não performaram bem, e voltaram a ser detratores da carteira. O fundo Alpha Key Long Biased FICFIM vem apresentando um dos maiores níveis de volatilidade do mercado, quando comparado com outros fundos Long Biased, e registrou uma queda de -5,34% no mês, sendo que em janeiro tinha obtido uma alta de +7,96%.

No início do mês, a RPS Capital divulgou um fato relevante anunciando a saída de Daniel Vaz, estrategista macro e principal gestor do fundo RPS Global Macro FICFIM. Como a mudança pode impactar as tomadas de decisões, o fundo deixa de fazer parte da carteira teórica, e o processo de resgate será finalizado ao longo do mês de março.

O FoF MF Global fechou mais um mês em queda de -4,24%, impactado tanto pelos fundos de renda variável, quanto os de renda fixa. Com relação ao primeiro, o movimento de risk-off observado nas principais Bolsas globais afetaram o desempenho dos fundos, principalmente os alocados em ativos considerados de crescimento, como o já comentado Morgan Stanley US Advantage Fund. No segundo grupo, o panorama de políticas monetárias mais restritivas, inflação crescente e conflitos geopolíticos também chacoalharam o preço dos ativos, principalmente o voltado para dívidas em mercados emergentes, como no Franklin Emerging Markets Debt Opportunities Hard Currency , que registrou queda de -7,16% no mês. Do lado positivo, as commodities continuaram sendo os destaques, e o aumento percentual da alocação no ETF Ishares Diversified Commodity Swap feita em janeiro foi acertada para capturar a pressão nos preços das commodities energéticas.

No final do mês foi anunciada uma mudança na composição da carteira devido a um entendimento divergente entre participantes do mercado sobre alocações de fundos locais em fundos offshore sediados em Cayman. O fundo impactado foi o FIP Leste Texas & Southeast US Value-Add Multifamily Co-Investment Opportunity, e, apesar dos melhores esforços para encontrar uma solução factível, a decisão foi por reverter a indicação, e substituir este pelo ETF Vanguard US Real Estate.

O FoF MF Blend, apresentou queda de –0,80% no mês, afetado principalmente pela parcela alocada no FoF Melhores Fundos Global. Vale lembrar que 80% do portfólio é alocado no FoF Melhores Fundos, e essa combinação resulta em um portfólio com um nível de volatilidade média inferior a ambos os ativos presentes na carteira.

O FoF MF Global Equities enfrentou uma queda de -6,99% no mês de fevereiro. Decorrente de uma visão mais negativa sobre o cenário econômico, a captação que ocorreu no período permitiu ao fundo carregar mais caixa, e consequentemente sofrer menos com a queda dos fundos internacionais. Dois que cabem pontuar são os fundos Morgan Stanley US Advantage Fund, com queda de -10,84%, e o fundo MAN GLG European Strategic, com queda de -9,91%. De toda forma, o momento pede cautela nas alocações e observadno os desdobramentos da guerra instaurada entre Rússia e Ucrânia, e principalmente em como isso pode afetar os dados de inflação e os preços dos ativos em nível global.

Ainda em Bolsa, o FoF ESG amargou uma queda de -3,02% em fevereiro. O pior desempenho veio do fundo Schroder Sustentabilidade Ações Globais IE FICFIA, com queda de -5,52%. Apesar de constituir uma posição que veio sendo construída ao longo dos meses, a visão mais negativa sobre os ativos globais e um dólar mais fraco ocasionou na redução de metade da posição deste fundo na carteira no início do mês. No local, ainda que a Bolsa tenha obtido resultado positivo, a contribuição de Bancos, Vale e Petro ofuscam o desempenho dos fundos que não possui exposição a tais ativos, como é o caso de várias gestoras com foco ESG. A Indie, por exemplo, apresentou queda de -5,18%, puxado por nomes como Tenda, Locamérica e Ânima.

Por outro lado, o time da Constellation obteve um resultado relativamente neutro, com retorno de 0,03%, contribuído pela posição em TOTVS3, uma das maiores do fundo desde seu início.

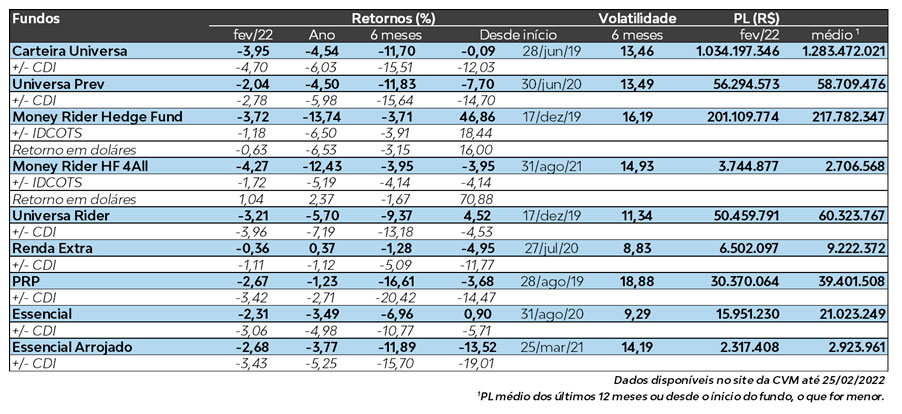

Multiestratégias

O Carteira Universa, teve um início de ano levemente negativo rendendo –3,95% no mês de fevereiro. As ações brasileiras foram as responsáveis pela maior parte da recuperação do fundo no mês porém não foi o suficiente para suportar o forte recuso das Bolsas americanas dado cenário mundial. No mês, fizemos diversas mudanças no fundo, no qual as principais foram zerar as posições de Goldman Sachs [GSGI34], Taiwan Semiconductor [TSMC34], BP [B1PP34], Estée Lauder [ELCI34], AMD [A1MD34], realocando o recurso em Petroleo, Berkshire [BERK34], Ouro e Prata.

O Carteira Universa Prev rendeu –2,04% em fevereiro. Fizemos as mesmas alterações do Carteira Universa no fundo previdenciário, dado que todas as movimentações foram feitas em Bolsa brasileira.

O Money Rider Hedge Fund, também teve um mês negativo, rendendo -3,72%. Este mês continua complicado para a Bolsa americana, com S&P 500 caindo –2,90% e Nasdaq caindo –3,83%. No ano, a situação ainda é alarmante e as perdas giram ao redor dos 10%. Em fevereiro fizemos alteração em nosso portfólio, zeramos nossa posição em RH [NYSE: RH] e Marriot Vacations Wolrdwide [NYSE: VAC] e realocamos o recurso em Std Physical Precious Metals Bskt Shs ETF [NYSE: GLTR], SPDR S&P Oil Gas Exploration & Production ETF [NYSE: XOP] e Vermilion Energy [NYSE: VET].

O Universa Rider Blend, entregou um retorno de 2,79% em março, impulsionado principalmente pela alta do Carteira Universa.

O Renda Extra, por sua vez, teve uma rentabilidade de 4,35% em março. O fundo se beneficiou ao longo do mês principalmente da alta nas ações da carteira, que excederam, inclusive, a rentabilidade do índice Ibovespa. Por fim, o fundo rendeu 4,74% no ano. Não houve alterações na carteira ao longo do mês.

O PRP fechou o mês de fevereiro com resultado negativo de -2,67%. O resultado se deu pela exposição aos setores de varejo (Magazine Luiza[MGLU3], Alpargatas[ALPA4] e Lojas Quero-Quero[LJQQ3]), que sofreram com o novo avanço da pandemia, projeção de maior inflação e aumento de juros, e setor aéreo (Azul[AZUL4]), prejudicado principalmente pela escalada no preço do petróleo, que afeta diretamente seu custo de combustível. Outra posição que onerou a rentabilidade foi no ETF de Small Caps[SMAL11], segmento que reage negativamente ao movimento de aversão ao risco na Bolsa. Do lado positivo, ficaram as empresas de commodities (Vale[VALE3] e Petrobras[PETR4]), beneficiadas pelo rali nos preços dos produtos.

O Essencial Moderado, fundo que reúne uma combinação de perfil de risco moderado entre os fundos da Vitreo, fechou o mês em queda de -2,31%. As duas maiores posições do fundo apresentaram desempenhos negativos, com o Vitreo Universa Rider Blend FICFIM em queda de -3,21% e o Vitreo FoF Melhores Fundos Blend FICFIM em queda de -0,80%. As pitadas de alocações mais arrojadas também afetaram negativamente, principalmente pelas alocações realizadas em ações, como no Vitreo FoF Tech FICFIA BDR Nível I (-6,92%) e MAM FIA BDR Nível I (-5,14%). No lado oposto, as alocações que possuíam ativos que se beneficiaram da alta das commodities contribuiu positivamente para o fundo, como o Vitreo Retorno Absoluto FICFIM (+1,64%) e o Vitreo FoF Commodities FICFIM (+0,27%).

O Essencial Arrojado, encerrou o mês com queda de -2,68%. As alocações em temas como criptomoedas e cannabis permaneceram como detratores da carteira, mas as maiores contribuições negativas vieram dos fundos multiestratégias, e que também representam o maior percentual de alocação. Por outro lado, a maior exposição a proteções e commodities (quando comparado à versão moderada) amenizaram a queda do portfólio.

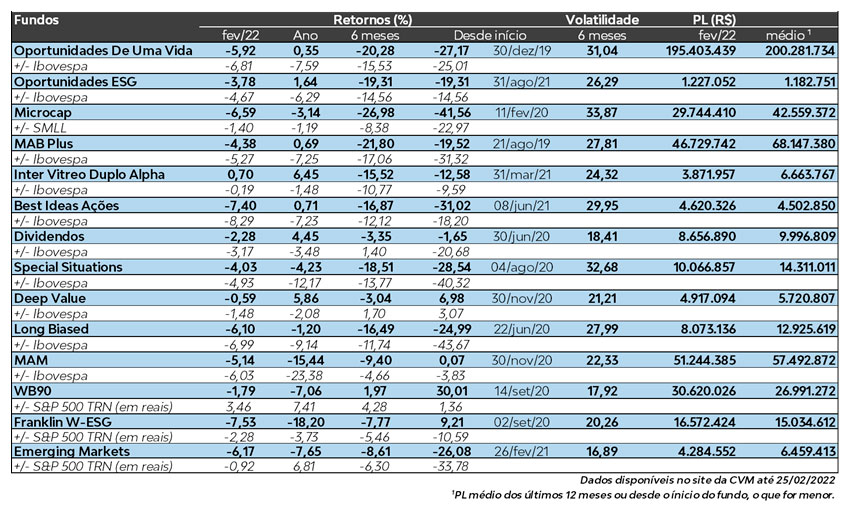

Renda Variável

O fundo Oportunidades de Uma Vida encerrou o mês de fevereiro rendendo –5,92%, enquanto o índice Ibovespa rendeu 0,89% no mesmo período. Mês sem mudanças, com foco total voltados para os acontecimentos no exterior, nos mantemos otimistas principalmente em setores bancários e commodities dado um cenário de juros em alta, coma China voltando a estimular sua economia e o mercado de petróleo bastante apertado dado conflito Ucrânia e Rússia.

O Microcap Alert teve um mês negativo em fevereiro, rendendo –6,59%, em um movimento de aversão ao risco na Bolsa, o que prejudica, sobretudo, as empresas deste segmento. No mesmo período o Índice de Small Caps brasileiro rendeu –5,19%. As alterações da carteira se deram pela entrada das ações do Banco ABC[ABCB4] e Coelce[COCE5], e saída de Clear Sale[CLSA3] e Mosaico[MOSI3].

O MAB Plus, também fechou o mês no campo negativo, com –4,38%, enquanto o Índice Bovespa teve rentabilidade positiva de 0,89%. Esta performance se deu, em parte, pela parcela aplicada na Carteira Microcap Alert (30% do PL), além da exposição a empresas do varejo (Magazine Luiza[MGLU3] e Grupo SBF[SBFG3]), que dependem de mobilidade, e sofrem com projeção de maior inflação e aumento de juros, e do setor imobiliário (Cyrela[CYRE3]), que também são prejudicadas pela elevação na taxa de juros e aumento nos preços de matéria-prima. Do lado positivo, as posições de Vale[VALE3], que foi a ação de maior contribuição positiva no índice Bovespa em fevereiro, e BTG Pactual[BPCA11], foram os destaques.

O Best Ideas Ações fechou o mês de março negativo com queda de –0,56% contra o ibovespa fechando em 6,06% no mesmo período. Podemos citar como principais culpados pela má performance CEAB3 com queda de –21,43%, LJQQ3 com queda de -20,51% e OIBR3 com queda de –25,23%.

O Dividendos em março performou bem acima do índice Bovespa, fechando o mês com alta de 7,59% contra 6,06% do índice. Entre as ações que turbinaram a rentabilidade da carteira estão Qualicorp (QUAL3) e Hypermarcas (HYPE3) que renderam, respectivamente: 24,65% e 15,55%. No ano o Dividendos acumula alta de 12,38%.

O Special Situations fechou o mês de fevereiro com retorno negativo de –4,03%. A posição de Multilaser[MLAS3], com queda de quase 26% no mês, prejudicada pelos problemas na cadeia de suprimentos e custos, e Irani[RANI3], que caiu 5%, sendo esta a maior posição do fundo (13% do PL), foram os destaques negativos. Pesaram também na performance as posições no setor de varejo (Lojas Marisa[AMAR3] e JHSF[JHSF3]), afetado pelo avanço da pandemia, projeção de maior inflação e aumento nas taxas de juros. Do lado positivo teve, Oceanpact[OPCT3], que subiu 20%, e Pão de Açúcar[PCAR3], que também é uma posição relevante para o fundo (12% do PL).

O Long Biased teve uma performance negativa em fevereiro, com –6,10%. A exposição aos setores de saúde (Odontoprev[ODPV3] e Qualicorp[QUAL3]), cujas empresas reagiram às recentes fusões ocorridas no setor, varejo (Lojas Marisa[AMAR3]) e concessão (Ecorodovias[ECOR3]), que foram afetados pelo avanço da pandemia, projeção de maior inflação e aumento nas taxas de juros, oneraram o fundo. Por outro lado, a posição no setor de saneamento (Sabesp[SBSP3] e Sanepar[SAPR11]), considerado defensivo, teve desempenho positivo. Também a posição tática vendida em S&P[IVVB11], que foi zerada no decorrer do mês, foi destaque positivo da carteira.

O Deep Value fechou fevereiro com queda de –0,59% com objetivo de investimento em empresas de valor, buscando forte retorno da economia tradicional. Como principais ofensores do fundo, podemos destacar BBDC4 com –10,75%, CYRE3 com –13,16% e GGBR4 com –8,55%

O Vitreo Ibovespa Index fechou o mês de fevereiro em alta, com uma rentabilidade positiva de 0,92% e no acumulado do fundo –3,69% ficando atras de Wall Street que reagiram a sanções coordenadas de Estados Unidos e aliados contra Rússia.

O fundo MAM teve um mês difícil, rendendo –5,14%. Fevereiro foi mais uma vez um mês de muitos impactos para empresas de tech, fizemos mudanças importantes no fundo, zerando BP [B1PP34], Taiwan Semiconductor [TSMC34], Morgan Stanley [MSBR34] e Estée Lauder [ELCI34], realocando o recursos em Moody’s Corporation [MCOR34], Marathon Oil [M1RO34] e Danaher Corporation [DHER34].

O fundo inspirado nas ideias de Warren Buffet, o WB90, teve um mês positivo comparado com a queda no mercado norte-americano. O fundo teve um retorno de -1,79% contra um retorno do S&P 500, em real, de -5,25% até o dia 25/02. Passou por algumas alterações no mês de fevereiro, diminuiu a posição em BERK34 e encerrou a posição em TEVA. Os recursos das vendas foram destinados para aumentar as posições em CHEVRON (CHVX34), KROGER(K1RC34).

Franklin W-ESG fechou o mês de fevereiro com retorno negativo de –7,53%. Fundo criado com o viés de investimento em empresas com pelo menos três mulheres no Board, e que incorporaram à sua essência os critérios W-ESG (diversidade de gênero, questões ambientais, sociais e de governança.

O Emerging Markets Equities fechou o mês de fevereiro negativo em –6,17%. O seu índice de referência, o MSCI de Mercados Emergentes em real, fechou o período com –5,62. Grande parte deste movimento se deu após a intensificação dos problemas geopolíticos no leste europeu, após a Rússia invadir a Ucrânia, e consequente aversão ao risco nos mercados em todo o mundo. Esta aversão ao risco fez com que houvesse uma fuga de capital dos mercados emergentes, considerados mais arriscados, para mercados mais desenvolvidos, considerados mais seguros. A parcela do fundo aplicado em ações de empresas russas foi zerada imediatamente após a invasão da Rússia à Ucrânia, sendo esta a movimentação mais relevante no período. Vale ressaltar que no início do mês de março o MSCI deixa de considerar a Rússia em seu índice de mercados emergentes, passando a classificá-lo como um mercado independente. A Rússia representava aproximadamente 1,50% deste índice.

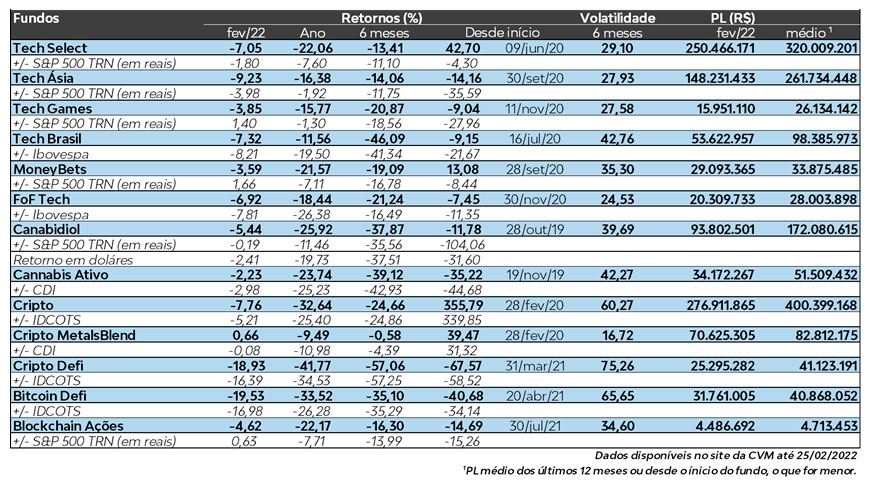

Temáticos | Tech

O Tech Select teve uma rentabilidade de –7,05% em fevereiro, dando continuidade ao cenário de janeiro, de forte realização das empresas de tecnologia em consequência, principalmente, da projeção de alta de juros por parte do banco central americano. Também contribuiu para a performance a apreciação do Real frente ao dólar. Os destaques foram as ações (BDRs) da Apple[AAPL34] (aprox. -8,00% no mês) e Microsoft[MSFT34] (aprox. -7,50% no mês), sendo estas as maiores posições do fundo, ambas com 16,50% do PL. Outra ação que chamou a atenção foi Facebook[FBOK34] que, embora com uma participação menor (5% do PL), caiu aproximadamente 35% no período após o resultado do quarto trimestre de 2021 decepcionar.

O Tech Brasil, caiu –7,32% no mês de fevereiro, com as ações locais de tecnologia acompanhando o cenário internacional, além de um contexto também de alta de juros pelo Banco Central Brasileiro. As ações que mais afetaram foram Magazine Luiza[MGLU3], que é uma das maiores posições do fundo (10,25% do PL), em um contexto desafiador para o varejo, que está sendo afetado pelo avanço da pandemia, projeção de maior inflação e aumento nas taxas de juros, e Banco Inter[BIDI11], que apresentou um balanço ruim no quarto trimestre de 2021.

O Tech Asia não foi diferente dos outros fundos de tecnologia, caindo –9,23% em fevereiro, na esteira do cenário adverso para empresas de tecnologia, além do contexto de tensão entre China e Estados Unidos, que têm imposto regulações a empresas chinesas. A maior contribuição para a performance negativa ficou com Alibaba[BABA34], que caiu aproximadamente 17% no período, sendo a maior posição do fundo (20% do PL). A única movimentação no período foi a saída de NetEase[NETE34].

Tech Games segue sofrendo no mês de fevereiro, com um retorno de -3,85% no mês. Com o aumento da taxa de juros e as incertezas políticas do cenário chines o fundo segue sofrendo. Alguns dos ativos do setor que mais sofreram no mês de fevereiro foram, BiliBili com –14,28%, Sea LTD com –12,70% e Roblox Corporation com -26,84%.

O Vitreo Blockchain teve rentabilidade de –4,62% em fevereiro. Um dos destaque de queda foi a BDR de Tesla[TSLA34], diante do contexto adverso para as empresas de tecnologia. Outra ação que contribuiu para a performance do fundo foi a BDR de PayPal[PYPL34], que caiu aproximadamente 37% no mês após a empresa ter revisado suas projeções de performance para bem abaixo do que era previsto para o primeiro trimestre de 2022.

O Vitreo Biotech O fundo que investe essencialmente em empresas relacionadas a saúde e biotecnologia está se mantendo como líder da categoria no mercado nacional desde seu início, apesar do setor como um todo ter performado negativamente nos últimos meses com o avanço da pandemia de Covid além do esperado. Com isso o fundo teve rentabilidade de -3,18% em fevereiro e de -12,02% acumulada desde o começo em 31/09/2022. Nas posições do fundo destaca-se principalmente as ações de Jazz Pharmaceuticals que subiram 12,68% nos 6 meses passados.

O MoneyBets, teve uma rentabilidade de –3,59% no mês, também sofrendo com o cenário negativo para as empresas de tecnologia. A ação que mais pressionou a performance foi Facebook[FB US] que caiu aproximadamente 35% no período após o resultado do quarto trimestre de 2021 decepcionar. As movimentações do fundo se deram pela entrada de ChargePoint[CHPT US] e Crowdstrike[CRWD US].

O FoF Tech, carteira que combina todas as teses tech, novamente enfrentou um mês difícil e fechou fevereiro -6,92%. A “fraca” temporada de resultados do quarto trimestre de 2021 afetou o desempenho das empresas no início do mês, enquanto a piora do cenário entre Rússia e Ucrânia gerou um movimento de aversão a risco por parte dos investidores. Tudo isso ampliado pela desvalorização do dólar, que impacta grande parte dos fundos presentes no portfólio. As alocações em empresas de tecnologias americanas e asiáticas foram os principais detratores de performance, representados pelo Vitreo Tech Select FIA BDR Nível I (-7,05% no mês) e Vitreo Tech Ásia FIA BDR Nível I (-9,23% no mês).

Temáticos | Cannabis

O Canabidiol, teve outro mês negativo, e segue sofrendo um movimento de correção que parece não ter fim. Em fevereiro, o fundo mais uma vez teve rentabilidade negativa rendendo -5,44%. Este mês realizamos diversas mudanças no portifólio zerando ativos que apresentaram mal desempenho e precisariam valorizar absurdamente para que atingissem o zero a zero do preço de entrada, são eles KERN, MAPS, GNLN, CLVR, EVGN, RWB e LOWL. Seguimos otimistas com os avanços em relação a legalização da cannabis em âmbito federal nos EUA, e agora também na Alemanha. Aguardamos a maturação de nossa tese de que as empresas canadenses irão enfrentar certa dificuldade para entrar no mercado americano e por isso, não promovemos nenhum ajuste em nossa carteira.

Já o Cannabis Ativo rendeu -2,23% em seu nono mês com a carteira 100% exposto ao setor. Vale lembrar que antes do dia 21/05 o fundo mantinha 80% de alocação em LFTs. Atualmente o fundo está com uma alocação de 80% em dois ETFs do setor e 20% investidos no fundo Canabidiol.

Temáticos | Cripto

Fevereiro foi recheado de volatilidade, em especial para o mercado cripto, que já é conhecido pela sua volatilidade capaz de embrulhar até mesmo o estômago dos mais fortes. O mês iniciou com as atenções voltadas para o Fed e a inflação americana, e encerrou com os holofotes direcionados para a situação na Ucrânia.

De olho em uma possível retomada, optou-se por aumentar a posição em BTC em 5%, o que se mostrou uma decisão acertada, tendo em vista que no dia 28/02, vimos o Bitcoin ter a melhor performance percentual em mais de um ano, saltando da casa dos US$ 37.700 para quase US$ 44 mil. Em parte, o movimento foi motivado pela própria tensão geopolítica, que parece ter feito o mercado voltar a olhar para o ativo como uma possível proteção contra cenários de caos.

Apesar disso, por conta do feriado prolongado de carnaval, o fechamento mensal do fundo Vitreo Criptomoedas não registrou essa alta, apresentando um desempenho de –7,76% em fevereiro, e –32,64% no acumulado do ano.

Como esperado, em tempos de conflito o Ouro se torna uma boa alternativa de proteção. Dessa forma, o ativo, que é a principal posição do Cripto Metals Blend, foi primordial para a performance do fundo, que apresentou uma alta de 0,66% no mês de fevereiro, e com acumulado de –9,49% no ano.

O segmento de finanças descentralizadas costuma ter mais volatilidade que o restante do mercado, e em fevereiro não foi diferente. Dessa forma, o Cripto DeFi apresentou uma queda de -18,93% no mês, com acumulado de –41,77% no ano. O destaque positivo fica para o ativo BAL, que apresentou uma alta de quase 5% até o dia 25/02, data de fechamento do mês.

Situando-se no mesmo segmento, o Bitcoin DeFi não foi muito diferente do Cripto Defi, com performance de –19,53% no mês de fevereiro e um acumulado de –33,52% no ano.

Temáticos | Commodities

O Vitreo Ouro fechou positivo em 1,82% no mês de fevereiro, apesar de ter sido afetado pela alta do real, as tensões mundiais com a guerra da Ucrânia estimularam uma forte alta no metal que compensaram o movimento cambial. Mais uma vez esse ativo mostra sua função ímpar como reserva de valor em meio a cenários estressados como o atual.

O Vitreo Prata teve uma performance positiva no mês de fevereiro, fechando o mês em uma baixa de 2,66%. A prata, assim como o ouro, também pode funcionar como uma boa proteção contra um cenário inflacionário e, por isso, mesmo após a recente tendência de baixa, seguimos com a mesma visão em relação ao ativo.

O Vitreo Cobre teve uma performance positiva de 3,10% em fevereiro. Embora tenha sido prejudicado pela performance do real frente ao dólar, o ETF COPX[COPX], composto por empresas produtoras da commodity, em que o fundo investe, valorizou 13,87% em dólar. Enquanto isso o contrato de cobre futuro [HG] com vencimento em maio teve uma alta modesta. A escalada da crise geopolítica no leste europeu tem provocado, embora em menor magnitude nos metais, uma forte valorização nas commodities em geral.

O Vitreo Urânio se recuperou bastante ao longo do mês com a resolução das tensões no Cazaquistão, além disso a crise com a Ucrânia trouxe a fonte energética de volta à pauta dada sua utilidade em cenários drásticos como de corte do fornecimento de petróleo, gás natural e alternativas. Em linha com as dinâmicas envolvendo todo o setor e com o preço dos futuros da commodity o fundo rendeu 7,26% no mês.

O fundo Vitreo Petróleo, que combina ações brasileiras e BDR’s de empresas petrolíferas, ETFs no exterior e contratos futuros de petróleo, com uma alocação dinâmica apresentou uma queda de –0,51% em fevereiro.

O Vitreo Carbono sofreu uma correção no mês com a escalada da crise ucraniana e a mudança de foco, ao nosso ver temporária, da campanha de sustentabilidade. O fundo, em consonância com o cenário, rendeu -3,25% em fevereiro. Contudo, seguimos confiantes que a tese deve ganhar ainda mais força com a retomada da discussão da necessidade de empresas terem suas emissões neutralizadas, o que não deve demorar a acontecer no pós-guerra.

O Vitreo Energia Limpa é um dos estreantes do relatório, o fundo foca no investimento em empresas relacionadas ao setor de energias renováveis e pouco poluentes. Desde o início tem rentabilidade de –13,85% e em fevereiro acumulou queda de -0,60%. Os ativos da carteira foram afetados principalmente pela crise geopolítica que estamos passando, em um processo muito semelhante ao que abalou o Vitreo Carbono.

O Vitreo Água teve uma performance de -3,69% em fevereiro. Ainda assim, seguimos otimistas com esta tese secular, envolvendo ETFs de empresas focadas no tratamento e purificação da água. Entendemos que este tema ainda deve ganhar muita força com o avanço de pautas ESG ao redor do mundo.

O Vitreo Agro, nosso fundo focado no agronegócio local e internacional, conseguiu segurar sua rentabilidade e rendeu 0,28% durante fevereiro. Ao longo do mês fizemos a compra de alguns futuros agrícolas como a soja e milho e montamos uma posição nas ações da Suzano (SUZB3).

No universo de commodities, o FoF Commodities fechou o mês com alta de 0,27%. O Petróleo continua como o grande destaque do portfólio, com as relações diplomáticas entre Rússia e Ucrânia deteriorando (o que aumenta a preocupação de sanções sobre um importante produtor da commodities) e uma demanda avançando em paralelo, o que confere uma escalada nos preços. Outros dois ativos beneficiados nesse cenário são os tidos como proteções, representados pela prata e o ouro, que apresentaram desempenhos positivos em real, ainda que a desvalorização do dólar tenha afetado negativamente.

Renda Fixa & Câmbio

Vitreo Selic, o melhor fundo do mercado para sua reserva de emergência. Em fevereiro manteve a rentabilidade acima do benchmark mais uma vez, fechando o mês com 110% do CDI.

O Vitreo Dólar, em fevereiro continuou caindo com a valorização do real. A alta se dá em razão principalmente do aumento da taxa de juros doméstica e consequentemente do Carry-Trade (movimento em que investidores estrangeiros passam a investir em um país para ganhar com sua taxa elevada de juros). O fundo rendeu, portanto, -2,56% no mês e no ano já acumula queda de -7,47%.

O Vitreo Moedas Life, como o Vitreo Dólar, foi impactado pela valorização do real. A diferença de rentabilidade, contudo, mostra também o ganho do dólar frente a cesta de moedas fortes. Neste cenário o fundo rendeu no mês -2,97%.

O Vitreo Inflação Longa, fechou no zero a zero em fevereiro com rentabilidade 0,06%. O resultado levemente positivo reflete um mês com menores variações nas expectativas de inflação e taxa de juros após a turbulência de janeiro. O fundo aparece com um acumulado negativo de –1,92% em 2022.

RF Ativo

A família dos fundos de Bonds chegaram ao fim do mês de fevereiro. O Bonds USD fechou o mês com resultado negativo de –3,73% puxado principalmente pelo recuo do dolar nesse mesmo periodo. Já as versões para investidor geral o Bonds BRL Light contou com um retorno de 0,72% no mês e o Bonds Light contou com –2,51%.

Outros

O Exponencial (que investe nas ações da XP Inc.) teve uma performance de –5,35% no mês, a desvalorização das ações da corretora (e agora banco) brasileiro acompanharam a piora no cenário para empresas nacionais de crescimento com as recorrentes altas na taxa de juros doméstica. Já a versão para investidores em geral, o Exponencial Light, rendeu –0,21% em fevereiro.

O AWP, veículo constituído em parceria com Itajubá e Gama Investimentos e que investe em cotas do fundo AllWeather Portfolio, o fundo do Ray Dalio da Bridgewater Associates, encerrou em queda de -1,84%, afetado principalmente pela deterioração do dólar frente ao real no mês de janeiro.

RBR RE Global fundo em parceria com a gestora RBR, é o primeiro fundo de REITs do Brasil oferecendo ao investidor a oportunidade de aplicar no setor imobiliário americano. O Fundo fechou o mês de fevereiro com retorno negativo em –1,65%.

As informações apresentadas são de caráter meramente informativo, não constituindo e nem devendo ser interpretadas como análise, oferta ou recomendação de qualquer investimento, ou sugestão por parte da Vitreo. Os ativos apresentados podem não ser adequados para todos os investidores. Os investidores devem obter orientação financeira independente, com base nas suas característica e objetivos pessoais, antes de tomar uma decisão de investimento. Recomendamos que você conheça as características e riscos dos ativos e mercados antes de investir. Lembrando que retornos passados não garantem retornos futuros e não há nenhuma garantia de retorno. As rentabilidades apresentadas não são líquidas de impostos. A aplicação em fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo. Para consultar informações e riscos do seu investimento, acesse www.empiricusinvestimentos.com.br.

Um abraço,

Conteúdos Relacionados

3 dez 2024, 15:52

Pense de novo: do Macro ao Rali de Final do Ano

Fevereiro marcou o início ano do tigre na China e, com a mesma velocidade e ferocidade do felino, os mercados chacoalharam no mês, principalmente por causa da guerra envolvendo Rússia e Ucrânia.

Ler Conteúdo28 nov 2024, 20:08

Antecipando o Amanhã para Moldar o Presente

Fevereiro marcou o início ano do tigre na China e, com a mesma velocidade e ferocidade do felino, os mercados chacoalharam no mês, principalmente por causa da guerra envolvendo Rússia e Ucrânia.

Ler Conteúdo5 nov 2024, 14:10

Déjà Vu: de volta para o futuro dos mercados

Fevereiro marcou o início ano do tigre na China e, com a mesma velocidade e ferocidade do felino, os mercados chacoalharam no mês, principalmente por causa da guerra envolvendo Rússia e Ucrânia.

Ler Conteúdo14 out 2024, 11:34

Carta Deep Value Brasil | 3T/24

Fevereiro marcou o início ano do tigre na China e, com a mesma velocidade e ferocidade do felino, os mercados chacoalharam no mês, principalmente por causa da guerra envolvendo Rússia e Ucrânia.

Ler Conteúdo3 out 2024, 19:38

A última légua de 2024, uma cortesia do Mr. Market

Fevereiro marcou o início ano do tigre na China e, com a mesma velocidade e ferocidade do felino, os mercados chacoalharam no mês, principalmente por causa da guerra envolvendo Rússia e Ucrânia.

Ler Conteúdo4 set 2024, 13:59

A sabedoria do silêncio: do bloqueio das redes aos juros da economia

Fevereiro marcou o início ano do tigre na China e, com a mesma velocidade e ferocidade do felino, os mercados chacoalharam no mês, principalmente por causa da guerra envolvendo Rússia e Ucrânia.

Ler Conteúdo