Carta do Gestor

Adeus, ano cruel

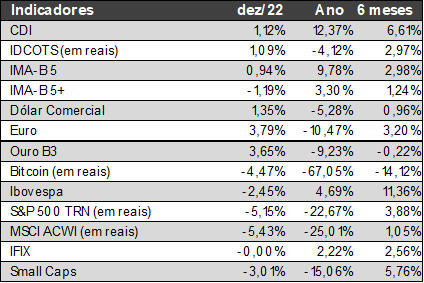

Em um dezembro agitado, o ano fechou com as principais Bolsas do mundo com desempenho negativo, enquanto as moedas fortes se valorizaram frente ao Real.

Com isso, nossos fundos de Renda Fixa seguem tendo desempenho positivo. Também se destacaram os fundos de Moedas, Ouro e Prata. No lado negativo, ficaram os produtos de Cripto e Ações internacionais.

Esta é nossa Carta do Gestor. Nela você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. Os fundos estão divididos por grupos. No início de cada seção você encontrará uma tabela com os resultados de todos os fundos.

Por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de 6 meses de histórico.

Como foram os mercados em dezembro

Apesar do ritmo mais lento por causa das festividades de fim de ano, dezembro foi um mês agitado e terminou com as principais Bolsas do mundo com resultados negativos.

Os mercados continuam seguindo os passos dos principais Bancos Centrais do mundo e da evolução no combate à inflação, além da possibilidade de as principais economias entrarem em recessão.

No Brasil, o Copom manteve a Selic em 13,75% ao ano, patamar atingido em agosto, após 12 altas consecutivas. O Banco Central destacou a necessidade de ser “sereno” para acompanhar os desdobramentos políticos e, preocupações com o fiscal, podem fazer os juros voltarem a subir.

Aqui ainda tivemos a definição dos ministros do terceiro mandato de Lula, com destaque para a escolha de Fernando Haddad para ser o Ministro da Fazenda e Aloizio Marcadante para presidir o BNDES. Inclusive, houve a notícia de que o banco de desenvolvimento deverá fazer um empréstimo à Argentina, que vive grave crise financeira, para financiar um gasoduto.

Também foi aprovada a PEC da Transição, com aumento de R$ 145 bilhões para o teto de gastos no orçamento de 2023.

Já no exterior, o FED reduziu o ritmo das altas de 0,75% para 0,5%, elevando os juros para o intervalo de 4,25% a 4,5%. A decisão do BC americano veio após o CPI, índice de inflação, de 12 meses ter sido de 7,1% contra o consenso de 7,3%. O PCE, indicador da inflação do consumidor, também desacelerou.

Na Europa, apesar de ter reduzido o ritmo igual aos Estados Unidos (de 0,75% para 0,5%), o BCE indicou que espera aumentar as taxas de juros significativamente. Na Inglaterra, os juros também subiram em 0,5% para o patamar de 3,5%.

Além disso, com sua maior inflação em 40 anos, o Banco Central do Japão surpreendeu ao abandonar a política monetária mais frouxa e subir os juros de 10 anos de 0,25% para 0,5%. Apesar disso, a entidade deve seguir mantendo uma política dovish.

Ainda no outro lado do mundo, a Austrália atingiu o patamar de juros mais altos dos últimos 10 anos.

Fora o acompanhamento do combate à inflação, após protestos, a China aliviou a política de Covid Zero, o que levou a uma explosão no número de casos da doença.

Na América Latina, o presidente do Peru sofreu impeachment após tentativa de golpe e Cristina Kirchner, atual vice-presidente e ex-presidente da Argentina, foi condenada a 6 anos de prisão por corrupção durante o seu mandato. Apesar da decisão, ela não será detida por imunidade parlamentar.

O balanço final do ano foi o Ibovespa com alta de 4,69%, puxado principalmente por Commodities, após queda de 2,45% em dezembro.

O S&P 500 caiu -5,9% e fechou o ano em -19,44%; o Nasdaq 100 se desvalorizou em -9,06% e completou o ano com -32,97%; e o MSCI World teve desempenho de -4,34% ne dezembro e -19,46% no ano. Todos os índices em suas respectivas moedas originais.

As moedas fortes se valorizaram frente ao Real com o Dólar comercial e o Euro subindo, respectivamente, 1,34% e 2,14% em dezembro. O Ouro subiu 4,5% no mês.

Por fim, Bitcoin e Ethereum, ambos em Dólar, fecharam o último mês do ano com queda de 3,3% e 7,44%, respectivamente, terminando 2022 com desempenho de -64,15% e -67,44%.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de 6 meses de histórico.

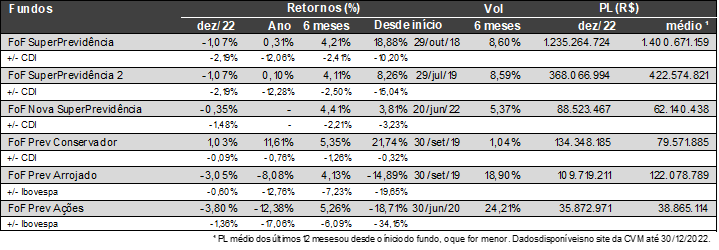

Fundos de Fundos Multigestores | Família SuperPrevidência

O cenário econômico doméstico afetou negativamente tanto os ativos de Renda Fixa quanto os de Renda Variável, como pode ser visto nos títulos de inflação longos IMA-B 5+ (-1,19%) e no índice Ibovespa (-2,45%). Isso resultou em quedas nos fundos previdenciários, especialmente aqueles com maior exposição ao mercado local e setores como educação, saúde e varejo.

Em juros reais, a alocação em títulos de inflação de vencimentos longos causou queda devido ao movimento de abertura da curva de juros, tendo menor impacto nos títulos de vencimentos curtos. O Kad IMAB FIC FIRF LP (+0,30%) conseguiu capturar alfa sobre o indexador no mês de dezembro, ficando 0,5% acima deste. No entanto, desde sua indicação, em junho de 2022, o fundo obteve um retorno equivalente ao IMA-B. Entre os fundos de gestão ativa em juros, o Itaú Legend superou o CDI, com posicionamento tático na curva de juros nominal e comprado em inflação implícita e juros reais, totalizando +1,33% no período. No entanto, desde sua indicação no final do primeiro semestre, o fundo ficou atrás do índice, principalmente devido à queda registrada no mês de novembro. Em crédito, os destaques foram os fundos Icatu Vanguarda Absoluto FIFE FIRF Prev CrPr (+1,25%) e Sparta Previdência FIFE D60 FIRF CrPr (+1,20%).

Os fundos de Ações das carteiras têm apresentado um nível de volatilidade superior ao Ibovespa no ano, e no mês de dezembro não foi diferente. Ainda que a segunda quinzena tenha apresentado alívio, os fundos registraram desempenhos piores que seus respectivos indicadores, e apenas as posições em Fundos e ETF’s que investem em Small Caps conseguiram ficar acima do índice, mas ainda em patamares negativos. O índice de consumo (ICON), composto por empresas de consumo cíclico, não-cíclico e saúde, teve um desempenho ruim na janela mensal e anual, justificando o mau desempenho de alguns gestores que tiveram maior exposição a nomes ligados ao setor, como no caso do Pátria PIPE 10 Previdência Qualificado FIE 2 FICFIM (-8,29%), que tem apresentado o maior nível de volatilidade dentre os fundos investidos, e que possui exposição a CVC (CVCB3) e Localiza (RENT3); Bogari Value Q FIFE FIA Previdenciário (-4,61%), com exposição a Hapvida (HAPV3), e Equitas Prev IV Icatu FICFIA (-7,32%), com posição em 3 Tentos (TTEN3).

Quanto aos fundos Multimercados, muitos gestores exploraram posições tomadas em Juros internacionais e comprados em Commodities energéticas, principalmente petróleo, no primeiro semestre. No segundo semestre, entretanto, o cenário local foi ganhando destaque pelo acompanhamento dos indicadores econômicos e disputas eleitorais. Os últimos meses foram marcados por posicionamentos mais táticos, com poucas exposições direcionais em Bolsa. Nenhum fundo superou o CDI no mês, e no ano os destaques vão para o SPX Lancer Icatu Multiprev FICFIM (+20,01%), Ibiuna Previdência FIFE FIM (+19,47%), Kinea Atlas FIM (+16,25%). As três casas têm feito posições relativas em ações locais, compradas em Commodities energéticas e aplicando juros em países mais avançados no ciclo monetário e tomando em países mais atrasados. Um detrator de desempenho no mês de dezembro foi o Verde AM Previdência I FICFIM (-0,21%), que registrou perdas em Bolsa brasileira, moedas e juros. O fundo, que foi o de menor contribuição no ano, reduziu a exposição de Bolsa local para a menor alocação de sua história, e continua com posição aplicada em juros americanos e petróleo.

Em alternativos, as criptomoedas amargaram duras quedas no mês e o mercado sofreu uma retração frente à onda de notícias negativas sobre insolvência de empresas, como a Celsius e a FTX. O CRPT11 registrou no mês queda de (-5,74%), também impactado pela queda do Dólar no período.

O FoF SuperPrevidência e o FoF SuperPrevidência 2 registraram quedas de aproximadamente -1,07% no mês de dezembro, e encerram 2022 com altas de +0,31% e +0,10%, respectivamente. Além da queda em Pátria PIPE 100 Previdência Qualificado FIE 2 FICFIM, o fundo também sofreu perdas pela posição em Moat Icatu Prev II FICFIA (-5,62%) e Atmos Institucional FICFIA (-5,66%).

O FoF Nova Superprevidência completou seis meses em dezembro e agora sua rentabilidade pode ser divulgada. O fundo apresentou queda de -0,35% no mês e alta de +3,81% desde seu início. O melhor desempenho no mês é reflexo da menor exposição do fundo à Bolsa e maior exposição em Renda Fixa pós-fixada. Diferente dos outros fundos Multiestratégia, a nova estratégia possuía posição no Captalys Orion FICFIM CrPr, que amargou queda de -0,7% fruto da recorrente remarcação dos ativos em carteira, impactando também o desempenho do período. Desde seu início, os maiores detratores são nomes já mencionados, como Pátria PIPE 100 Previdência Qualificado FIE 2 FICFIM, Captalys Orion FICFIM CrPr e a posição em CRIPT11. Tomando como referência o dia 30 de junho, estes ativos registraram quedas de, respectivamente, -8,14%, -2,83%, -14,56%.

O FoF Prev Conservador obteve um retorno de +1,03% no mês de dezembro e encerrou 2022 com um retorno de +11,61%. A exposição em títulos de inflação interrompeu os ganhos observados em crédito privado, o que resultou nos retornos inferiores ao CDI, tanto no mês, quanto no ano.

O FoF Prev Arrojado apresentou queda de -3,05%, enquanto o FoF SP Ações terminou o mês em queda de -3,80%. No ano, apresentam quedas de –8,08% e –12,38%. As quedas mais acentuadas dos títulos de inflação mais longos foram menos intensas das observadas pelos fundos de ações Long Only, justiçando a menor queda do fundo Arrojado. As Small Caps tiveram quedas menores no mês de dezembro, mas no ano atuaram como as maiores detratoras de desempenho, reflexo do maior impacto que o aperto monetário provoca nas empresas de menor capitalização do mercado.

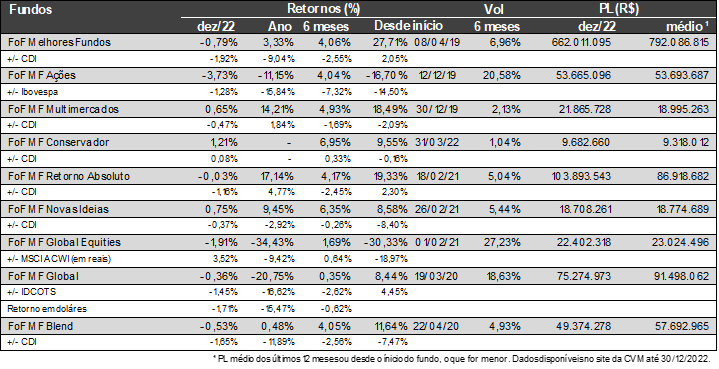

Fundos de Fundos Multigestores | Família Melhores Fundos

Em juros reais, a alocação em títulos de inflação de vencimentos longos apresentou queda devido ao movimento de abertura da curva de juros. Esse impacto foi menor nos títulos mais curtos. Neste sentido, o Kad IMAB FIC FIRF LP (+0,3%) conseguiu capturar alfa sobre o indexador no mês de dezembro, ficando 0,5% acima deste. Desde a indicação em junho de 2022, entretanto, o fundo obteve um retorno equivalente ao IMA-B. No crédito local, o ano foi positivo para a classe, com um número de emissões primárias elevados e fluxo positivo para os fundos de crédito. Os gestores de modo geral obtiveram resultados positivos, superando o CDI no ano, como por exemplo no fundo Augme 180 FICFIM CrPr (+1,29% no mês e +14,55% no ano).

Os fundos de Ações das carteiras têm apresentado um nível de volatilidade superior ao Ibovespa no ano, e no mês de dezembro não foi diferente. Ainda que a segunda quinzena tenha apresentado alívio, os fundos Long Only registraram desempenhos piores que seus respectivos indicadores, e apenas as posições em fundos e ETF’s que investem em Small Caps conseguiram ficar acima do índice, mas ainda em patamares negativos. O índice de consumo (ICON), composto por empresas de consumo cíclico, não-cíclico e saúde, teve um desempenho ruim na janela mensal e anual, e justifica o mau desempenho de alguns gestores que tiveram maior exposição a nomes ligados ao setor, como no caso do Pátria PIPE Feeder Private (-8,38%) que possui exposição a CVC (CVCB3) e Localiza (RENT3); Bogari Value D FICIA (-4,37%), com exposição a Hapvida (HAPV3), e Moat Capital FIA (-5,65%), com posição em Renner (LREN3).

Dentre os fundos Multimercados, muito gestores exploraram no primeiro semestre posições tomadas em Juros internacionais e o comprados em Commodities energéticas, principalmente petróleo. No segundo semestre, entretanto, o cenário local foi ganhando destaque pelo acompanhamento dos indicadores econômicos e disputas eleitorais. Os últimos meses foram marcados por posicionamentos mais táticos, com poucas exposições direcionais em Bolsa. No mês, o maior destaque foi para o fundo Legacy Capital VTRO FICFIM (+2,40% no mês e +23,51% no ano) e, no ano, os destaques vão para o VTR SR IE FICFIM CrPr (+31,81%), Kapitalo VTR Zeta FICFIM (+19,60%) e para o fundo da Legacy. As três casas possuem posições compradas em petróleo e estão vendidos em Bolsas globais. Na Bolsa local, o time da SPX e da Kapitalo estão realizando posições relativas, enquanto a Legacy tem construído uma posição vendida em Ibovespa. O maior detrator do ano foi o fundo Canvas Vector, que apresentou alta de +4,32%, com principais perdas vindo dos Books de Renda Variável e Juros de países desenvolvidos.

Em alternativos, as criptomoedas amargaram duras quedas no mês e o mercado sofreu uma retração frente à onda de notícias negativas sobre insolvência de empresas, como a Celsius e a FTX. O CRPT11 registrou no mês queda de (-5,74%), também impactado pela queda do Dólar no período.

O FoF Melhores Fundos obteve queda de -0,79% no mês e acumula alta de +3,33% no ano. No mês, a parcela alocada em Ações foi grande responsável pelo desempenho do fundo, com os fundos LongOnly apresentando resultados piores que o índice. No ano, ainda que a classe não tenha ido bem, alguns nomes foram positivos, como no caso dos fundos Nest Ibovespa Enhanced FIA (+8,29%) e Trígono Flagship Small Caps FIA (+6,36%). Os fundos Long Biased conseguiram navegar melhor no ano, e a maior contribuição dentre os fundos da classe veio do Oceana Long Biased VTR FICFIA (+6,07%).

O FoF MF Ações fechou o mês em queda de -3,73% no mês, e acumula queda de -11,15% no ano. Além dos fundos comentados nos parágrafos anteriores, outros dois específicos deste fundo merecem destaque no ano. O positivo vai para o Forpus Ações (+9,37% no ano), que obteve ganhos com as proteções construídas ao longo do ano, além de obter um ganho expressivo vendido em empresas do setor de tecnologia no mês de maio. Do lado oposto, o fundo Neo Future FICFIA (-38,09% no ano) vem carregando uma posição relevante em GPS (GGPS3), ativo que teve uma queda de -31,52% no ano.

O FoF MF Multimercados apresentou um resultado de +0,65% no mês, e encerra 2022 com alta de +14,21%.

O FoF MF Conservador obteve retorno de +1,21% no mês de dezembro e acumula alta de +9,55% desde seu início, em 31 de março de 2022. No mês os destaques vão para os fundos com maiores exposições a bonds Latam, como no caso do SPX Seahawk Global FICFIM CrPr (+1,55%) e Quasar Latam Bonds BRL IE FIM CrPr (+2,09%), como resultado do fechamento dos spreads advindo de um fluxo positivo na classe. Desde o início do fundo, entretanto, a maior contribuição foi do fundo Riza Daikon FICFIM CrPr (+16,80%), com grandes ganhos dos Books de ativos High Grade e do Book macro-tático.

O FoF MF Retorno Absoluto encerrou o mês de dezembro com pequena queda de -0,03% e fechou o ano em alta de +17,14%. Os maiores detratores do mês foram entre os fundos Long Biased, em especial o VTR Miles Acer Long Bias FICFIM (-5,07%), grande parte impactado pelo setor de Utilities, em papeis como Sabesp (SBSP3) e Sanepar (SAPR11). No ano, as maiores contribuições vieram das altas do petróleo e das posições em juros dos fundos multimercados.

O FoF MF Novas Ideias obteve alta de +0,75% no mês e acumula alta de +9,45% no ano. Dentro as alocações em fundos Long Biased, o Alpha Key FICFIA registrou queda de -5,82% no mês e foi o maior detrator do ano. Os destaques negativos do fundo vieram de posições como Sequoia (SEQL3), Grupo SBF (SBFG3) e Hapvida (HAPV3). Ainda no mês, o Clave Alpha Macro FICFIM (+3,22%) contribuiu positivamente para o resultado, compondo resultado por meio de posições aplicadas em Juros locais, vendida em Bolsa local e posições táticas com o Real e o Dólar. Atualmente a equipe de Gestão tem atuado de forma mais tática nas diversas classes de ativos.

Os fundos de ações globais sofreram no mês de dezembro, apresentando fortes correções, principalmente no mercado americano. Outras geografias também tiveram impacto, mas alguns fundos conseguiram ter desempenhos positivos em Dólar. O Fundsmith Equity T e o Morgan Stanley Asia Opportunity Fund registraram altas em Dólar de, respectivamente, 2,53% e 3,39%. No ano, o mercado americano foi o maior detrator de performance, tendo o fundo Morgan Stanley US Advantage atuando como o principal detrator, registrando queda de -53,27% no ano em Dólar.

O FoF MF Global Equities encerrou o mês em queda de -1,91% no mês em Reais e tem queda de -34,43% no ano. Como mencionado no parágrafo anterior, o ano foi negativo para ativos de risco, em um ambiente de políticas monetárias cada vez mais restritivas em países desenvolvidos.

O FoF MF Global sofreu no mês de outubro uma queda de -0,36% no mês e tem queda de -20,75% no ano. O mês registrou um fôlego para Bonds Latam, que vem sofrendo duras perdas ao longo do ano, com destaque para o Franklin Emerging Markets Debt Opportunities, que se valorizou +0.94% em Dólar. Ainda no mês, a alocação em Ouro foi destaque positiva, com a commodity se valorizando aproximadamente +3% em Dólar, enquanto as alocações em ações globais e no Vitreo AWP sofreram quedas no período. No ano, além dos Bonds, as Ações globais foram as grandes detratoras de desempenho do fundo, enquanto a alocação em Commodities, realizada por meio do Ishares Diversified Commodity Swap ETF, foi o maior destaque, com alta em Dólar de +14,83%.

O FoF Melhores Fundos Blend encerrou o mês em queda de -0,53%. Em 2022 acumulou alta de +0,48%.

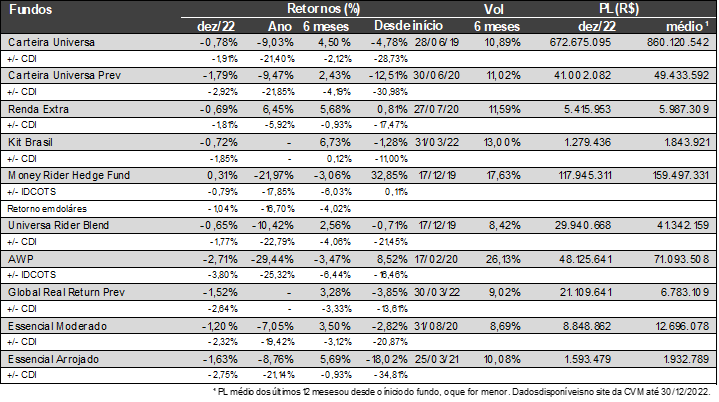

Multiestratégias

O Carteira Universa fechou o mês de dezembro com –0,78%, fechando o ano com queda de –9,03%. A carteira do fundo, hoje, está composta por 49% em Renda Fixa, 33,75% em Ações Brasileiras com posições estratégicas, -22,25% pelo Book de “Ideias”, que é composto, em sua maior parte, por posições vendidas no S&P 500 e em Ações locais, de caráter mais tático, além de 20,5% em Moedas, 6,6% pelo Book de “Proventos”, composto por Fundos Imobiliários, 4,9% em Metais, 2,5% em ações no mercado internacional e 5% em um portfólio de Venda Coberta de Opções. O destaque negativo para o mês foi o Book de Ações, que caiu –5,52%, e, por compor 33,75% da posição total do fundo, impactou a cota em –1,86%. As ações com maior impacto negativo foram Oncoclínicas (ONCO3), que caiu –21,69% no período, Petz (PETZ3), -14,92%, e Banco Pan (BPAN4), com –11,93%. Por outro lado, a posição vendida em Tesla (TSLA34), que caiu 34,81% no mês, foi o destaque positivo. Está posição foi zerada durante o mês de dezembro. Outras movimentações foram as renovações das opções vendidas sobre as posições de Weg (WEGEA412, call com preço de exercício 40,95) e Metalúrgica Gerdau (GOAUA150, call com preço de exercício 14,53), além da adição das vendas cobertas sobre as posições de Itaú-Unibanco (ITUBA218, call com preço de exercício 26,05) e Vale (VALEA113, call com preço de exercício 92,16).

O Carteira Universa Prev rendeu –0,69%, em dezembro, e, no acumulado do ano, ainda caiu –9,47%. A performance levemente inferior ao fundo principal se deu pela ausência, em sua carteira, das posições vendidas em ações que compõem o Book de Ideias. No fundo Prev não houve alterações, pois não tem posições vendidas.

O Renda Extra em dezembro caiu –0,69%. No ano o fundo rendeu +6,45%. Apesar de ter terminado o ano em baixa, o fundo conseguiu se destacar como uma ótima opção ao longo do ano de 2022. O mês de dezembro ficou marcado pelo desempenho ruim tanto do Book de Renda Fixa quanto o Book de Ações. Os destaques do mês foram as ações de Direcional (DIRR3), que subiram 10,06%, e de OdontoPrev (ODPV3), que subiram 7,37%.

O Kit Brasil rendeu -0,72%, em dezembro, e acumulou -1,28% de queda desde sua criação, em 31/03/22. Atualmente a carteira do fundo é composta por 40% comprado em Ibovespa Futuro (INDF), 5% vendido em Dólar futuro (DOLF), 30% em RF atrelada à inflação (NTN-B 2030), 15% em RF Pré-fixado para 2.025 (NTN-F 25) e 10% em RF pós-fixado (LFT), e não teve nenhuma alteração no último mês.

O Money Rider Hedge Fund subiu +0,31% este mês e, no ano, terminou com queda –21,97%. O ano de 2022 foi difícil para os mercados globais e isso fica claro na performance do, já mencionado diversas vezes aqui, portfólio 60/40, que teve um dos seus piores anos na história. O Money Rider Hedge Fund também sentiu os efeitos da turbulência, com quedas de 28,37% e 15% nos Books de Ações e Renda, respectivamente. No entanto, o fundo conseguiu minimizar os prejuízos com ganhos nos Books de Commodities e Tático Short. O real também se valorizou em relação ao Dólar americano, impactando naturalmente a cota do fundo. Olhando os ativos individualmente, os maiores impactos foram de Advanced Micro Devices (AMD) e Nvidia (NVDA), que subiram –16,08% e –14,15%, respectivamente.

O Universa Rider Blend fechou dezembro com uma queda de -0,65%; no ano, apresentou uma rentabilidade de –10,42%.

O AWP sofreu perda de -2,71% no mês, encerrando o ano com queda de -29,44% no ano.

O Global Real Return fechou dezembro com queda de -1,52% e acumula queda de -3,85% no ano. O cenário doméstico afetou os títulos de Inflação, principalmente os que possuem maior duration, resultando em uma queda de -2,06% do Vitreo Inflação Longa FIRF. O ETF WLRD11 atuou na mesma direção, registrando queda de -2,44% no período. A menor queda do fundo frente aos principais ativos deve-se ao nível de caixa ao longo do mês de dezembro, acentuado pelo fluxo de captação positivo do fundo, que saiu de 15 milhões, em novembro, para cerca de 21 milhões, no final de 2022. Dessa forma, o fundo realizou aportes recorrentes nos ativos subjacentes, atentando-se aos limites impostos por regulamento, capturando retorno da parcela em caixa.

O mês foi de queda para o Essencial Moderado, que registrou -1,20% no mês, com um ano de queda de -7,05%. O desempenho do ano foi bastante impactado pelas alocações em Renda Variável e pequenas exposições a ativos de risco com diferentes teses, como em Criptoativos. O mês de dezembro é um reflexo dessas oscilações citadas, registrando quedas como a do fundo Vitreo Canabidiol IE FIA (-33,08% no mês e -69,39% no ano) e do fundo Vitreo Criptomoedas IE FICFIM (-4,58% no mês e -66,02% no ano). As posições em Ações locais também tiveram impactos negativos, como observado na posição no fundo Vitreo MAB FIA (-3,87% no mês e -11,15% no ano). O Essencial Arrojado, por sua vez, apresentou queda de -1,63% no mês e fechou o ano com queda de -8,76%, justificado pela maior parcela alocada em ativos de Risco, principalmente Ações locais.

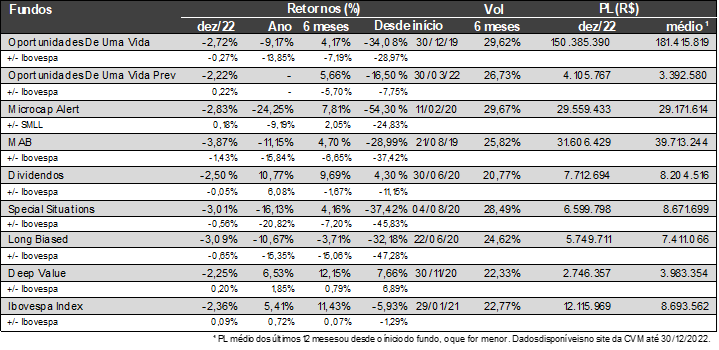

Renda Variável | Local

O Oportunidades de Uma Vida encerrou o mês de dezembro com queda de –2,71%. No ano, o fundo fechou negativo em –9,17%. Dentre os destaques temos Lojas Marisa (AMAR3), que caiu –15,54% no período, Banco Pan (BPAN4), -11,93%, e Guararapes (GUAR3), com –11,41%. Do lado positivo, Cielo (CIEL3), que subiu +11,30% no mês, e Direcional (DIRR3), com +11,10%. Não houve alterações no fundo no período.

O Oportunidades de Uma Vida Prev rendeu –2,22% em dezembro e, no acumulado dos 8 meses, desde que foi criado, cai –16,50%. A performance levemente diferente do fundo principal se deu pela ausência, em sua carteira, das posições vendidas, além da ausência das posições em Ações de empresas controladas e coligadas do grupo BTG, que são Eneva (ENEV3) e Banco Pan (BPAN4), além das próprias ações do Banco BTG Pactual (BPAC11). No fundo Prev, também não houve alterações.

O Microcap Alert teve um mês negativo, em dezembro, com queda de –2,83%. No acumulado do ano, o fundo está com –24,25%. Num cenário de incerteza no âmbito fiscal do novo governo e consequente impacto negativo no mercado de juros, as empresas deste segmento sofrem mais do que a média do mercado. O único destaque positivo ficou por conta de Multilaser (MLAS3), que subiu +8,92%. Do lado negativo as ações que mais impactaram o fundo foram Três Tentos Agro (TTEN3), que caiu -15,96%, Loja Quero Quero, com –7,89%, e Irani Papel e Embalagem (RANI3), -7,47%.

O Special Situations fechou o mês de dezembro com retorno negativo de –3,01%, fechando o ano com rentabilidade acumulada de –16,13%. Este fundo está em processo de incorporação pelo Microcap Alert, que segue o relatório de mesmo nome. Sendo assim, sua carteira foi adequada a este relatório.

O MAB fechou o mês de dezembro com performance negativa de –3,87%. No ano, o fundo acumulou rentabilidade de –11,15%. Os destaques ficaram por conta de Grupo SBF (SBFG3), que caiu -12,41%, Localiza (RENT3), com –10,79%, e Cosan (CSAN3), com –5,05%, sendo esta última a maior posição do fundo, com 12% do PL. Já do lado positivo somente Vale (VALE3), que subiu +4,05%, e Raia Drogasil (RADL3), com +3,14%.

O Dividendos teve uma performance negativa no mês de dezembro, com –2,50%, mas ainda tem uma alta robusta no ano, com +10,77%, bem à frente do Índice Bovespa, que acumula +4,69% no mesmo período. As maiores contribuições negativas vieram das ações de Eletrobras (ELET6), que caiu –11,92%, Petrobras (PETR4), com –8,10%, e Gerdau (GGBR4), com –6,97%. Já do lado positivo, os destaques ficaram por conta de BB Seguridade (BBSE3), com +7,63% e Vale (VALE3), com +4,05%. Nenhuma alteração foi feita na carteira, este mês.

O Long Biased teve uma performance negativa em dezembro, com –3,09%, acumulando uma rentabilidade no ano de –10,67%. Os destaques negativos foram Lojas Marisa (AMAR3), que caiu –15,54%, BRF (BRFS3), –12,10%, e Grupo Soma (SOMA3), com –12,06%. Na ponta positiva, Auren Energia (AURE3), com +6,51% de alta, e a posição vendida em Ultrapar (UGPA3), que caiu –11,20%, foram os destaques. A única alteração da carteira no período foi a abertura de uma posição vendida no ETF Ishare S&P 500 (IVVB11).

O Deep Value fechou o mês de dezembro com rentabilidade, de –2,25%. Com isso, no acumulado do ano o fundo fechou com +6,53%, ganhando em performance do Índice Bovespa, que acumula +4,69% no mesmo período. O fundo tem como objetivo de investimento as empresas de valor que negociam com múltiplos descontados, buscando forte retorno da economia tradicional. Os destaques negativos ficaram com as ações de Eletrobras (ELET6), com –11,33%, Gerdau (GGBR4), -6,97%, e Petrobras (PETR4), que caiu 8,10%. Já do lado positivo, apenas Bradespar (RAPT4) teve performance positiva, com +5,63%. Nenhuma alteração foi feita na carteira, no período.

O Vitreo Ibovespa Index fechou o mês de novembro com uma rentabilidade negativa de –2,36% e, no ano, acumula alta de +5,41%. Em um mês de grandes incertezas para o cenário local, 72% das ações que compõem o índice tiveram performance negativa. Os destaques ficaram com, Petrobras (PETR4 e PETR3), Eletrobras (ELET3) e Localiza (RENT3) como as maiores contribuições negativas. Do outro lado, os destaques positivos ficaram para Vale (VALE3), B3 (B3SA3), BB Seguridade (BBSE3) e Petrorio (PRIO3) na dianteira do índice.

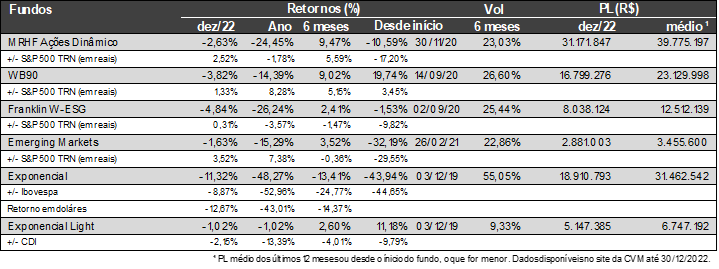

Renda Variável | Exterior

O MRHF Ações Dinâmico caiu –2,63%, em dezembro, e, no ano, caiu –24,45%. A performance do fundo em 2022 terminou bem próxima do Money Rider Hedge Fund; os motivos inevitavelmente são os mesmos. Os ativos que mais impactaram o fundo, no mês, foram Advanced Micro Devices (AMD) e Crowdstrike (C2RW34), que subiram –16,08% e –14,15%, respectivamente.

O WB90 fechou o mês em queda de –3,82%, em dezembro, acumulando queda de –14,39%, no ano. O desempenho ficou acima do índice S&P 500, que teve a queda de –19,77% em Reais, e com revés ante a própria ação da Berkshire Hathaway (BRK/B), que subiu +4,72% em Reais. O resultado no ano de 2022 foi positivo ante O índice S&P 500 que desvalorizou –22,31%, em Reais, enquanto o fundo teve a desvalorização de –14,39%, mas perdemos para a ação da Berkshire Hathaway (BRK/B) que, no ano, foi superior ao fundo, com resultado de –1,96%, em Reais. Os principais detratores da carteira no mês foram empresas Tech Amazon (AMZN US), Apple (AAPL US), Hewlett-Packard (HPQ US) e Taiwan Semiconductor (TSM US), com quedas de –12,39%, -11,62%, -9,11% e –9,10%, respectivamente, em Reais. Nas contribuições positivas não tivemos destaques relevantes. No ano, os principais detratores do fundo foram as empresas de Tech, ainda mais por conta da alta participação dentro da carteira, Amazon (AMZN US), Apple (AAPL US), Hewlett-Packard (HPQ US) caíram -52,64%, -30,27% e –30,17%, respectivamente, em Reais. Na parte positiva da carteira tivemos as ações ligadas a petróleo com altas significativas no ano, sendo elas Chevron (CHVX34) e Occidental Petroleum (OXYP34), subindo +50,57% e +108,48%, respectivamente em Reais.

O Franklin W-ESG no mês caiu –4,84% e fechou 2022 com queda de –26,24%. A queda está em linha com o S&P500, que caiu –5,15% em Reais, no mês. Dentro da carteira do fundo as principais baixas foram de NRG Energy (N1RG34) e Lululemon Athletica (L1UL34), que cairam-23,08% e –17,18%, respectivamente.

O Emerging Markets no mês caiu –1,63%. No ano, o fundo terminou com queda de –15,29%. O resultado do fundo em 2022 reflete bem o cenário mundial, em que todas as economias vêm sofrendo com a volta da inflação nas principais economias, mas também mostra como, no último ano, as economias tidas como mais fortes sofreram mais que os mercados emergentes. S&P500 (em Reais) caiu –22,67% no ano. Dentre esses ativos os que mais impactaram a carteira foram Infosys (I1FO34) e Gold Fields (G1FI34), que caíram -11,28% e -7,81%, respectivamente. Vale mencionar que esse fundo será incorporado ao Money Rider Ações Dinâmico em janeiro.

O Exponencial fechou dezembro com queda de –11,32%. No ano, o fundo terminou com queda de –48,27%. O resultado no ano é fruto do novo horizonte de preocupações que empresas de tecnologia têm de enfrentar, com taxas de juros cada vez mais altas e crédito escasso. O Exponencial Light rendeu -1,02%, no mês e, no ano, cai os mesmos -1,02%.

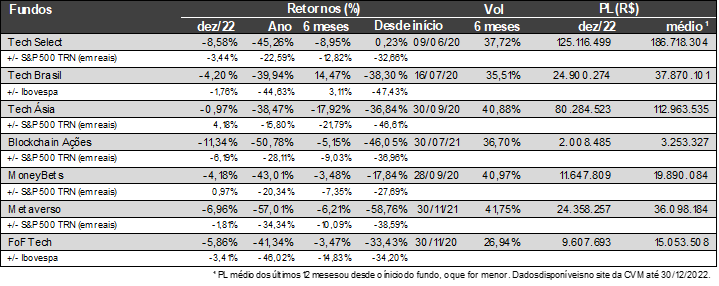

Temáticos | Tech

Após um ano histórico com recordes de altas e IPOs em 2021, 2022 foi trágico para as ações de tecnologia. O ano ficou marcado com a volta da inflação nos países desenvolvidos após quase 40 anos de preços estáveis, com o novo cenário os juros voltando a subir rapidamente. Empresas de crescimento (a maioria das Techs) são avessas a juros altos dado à necessidade de crédito para financiar suas operações ainda em desenvolvimento. O preço das Techs desabou e continua caindo. Para base de comparação, em 2021 nos EUA foram feitos pelo menos 10 IPOs de empresas de tecnologia que captaram mais de 1bi de Dólares. Em 2022 houve apenas 1 IPO que passou de US$ 100 milhões.

O Tech Select caiu, no mês, -8,58%. No ano, o fundo acumulou queda de –45,26%. Olhando para a carteira, os principais impactos vieram das ações de Advanced Micro Devices (AMD) e Apple (AAPL34), que subiram –16,08% e –11,14%, respectivamente.

O Tech Brasil, devolveu parte dos ganhos obtidos no 2º semestre e caiu –4,20% no mês. No ano, o fundo acumulou queda de –39,94%, como consequência de um primeiro semestre ruim para as Bolsas e, sobretudo, para o setor. As posições que mais oneraram o fundo foram Magazine Luiza (MGLU3), que caiu –19,65%, Totvs (TOTS3), -10,50%, e o ETF BTG Tech Brasil (TECB11), com –8,68%. Positivo (POSI3), com +9,57%, e Multilaser (MLAS3), com +8,92%, foram os destaques positivos.

O Tech Asia caiu -0,97% em dezembro. No ano, o fundo caiu –38,47%. As ações asiáticas sofrem com o mesmo cenário que impacta o Ocidente, com a exceção da lentidão da reabertura da economia chinesa, que trouxe bastante volatilidade para esses ativos, no ano. As principais altas nas carteiras foram de Sea Ltd (S2EA34) e Sony (SNEC34), que subiram –11,15% e-7,96%, respectivamente.

O Blockchain Ações encerrou dezembro com rentabilidade de –11,34%. No ano, o fundo caiu –50,78%. Apesar do destaque positivo do mês para Nvidia (NVDC34), que subiu +25,03%, os destaques negativos no mês foram Tesla (TSLA34) e MicroStrategy (M2ST34), que caíram -35,14% e –30,57%, respectivamente, e foram os responsáveis pela desvalorização do fundo.

O MoneyBets caiu -4,18% em dezembro. No ano, o fundo cai –43,01%. As empresas que mais impactaram a carteira, no mês, foram ChargePoint Holdings (CHPT), que caiu –20,36%, e Advanced Micro Devices (AMD), que caiu –16,09%, respectivamente.

O Metaverso caiu –6,96% em dezembro. No ano, o fundo cai –57,01%. As ações que mais caíram foram Unity Technologies (U2ST34), que caiu –28,28%, e Advanced Micro Devices (AMD), que caiu –16,09%, respectivamente.

O FoF Tech sofreu perdas decorrentes das quedas das Bolsas locais e globais e todos os fundos registraram quedas no mês. Os maiores detratores foram os fundos Vitreo Tech Select FIA BDR Nível I (-8,58%) e Vitreo Blockchain Ações BDR Nível I (-11,34%).

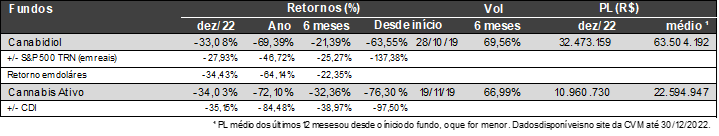

Temáticos | Cannabis

O Canabidiol caiu -33,08%, em novembro. No ano, o fundo cai –69,39%. O ano de 2022 foi desfavorável para as empresas de cannabis nos EUA, com a expectativa de aprovação do SAFE Banking Act, importante lei para o setor que foi votada em dezembro e rejeitada, contrariando a expectativa do mercado de aprovação do ato, o que mudaria completamente a negociação de cannabis nos EUA. Atualmente todo o universo de empresas americanas de cannabis listadas nas Bolsas terminaram o ano avaliadas em cerca de US$ 10 bilhões, enquanto apresentavam vendas da ordem de US$ 9 bilhões. Logo, é óbvia a visão de que esse nicho de ações deverá se valorizar nos próximos anos. No entanto, as empresas enfrentam dificuldades para levantar recursos devido ao alto endividamento e dificuldade de emitir novas ações. O que torna incerta a previsão de quando veremos tal movimento. As ações que mais caíram na carteira durante o mês foram as de Cresco Labs (CRLBF) e o ETF AdvisorShares Pure US Cannabis (MSOS), que subiram –48,35% e –44,15%, respectivamente.

O Cannabis Ativo (versão para público geral) fechou dezembro com uma queda de -34,03%. No ano, o fundo caiu -72,10%.

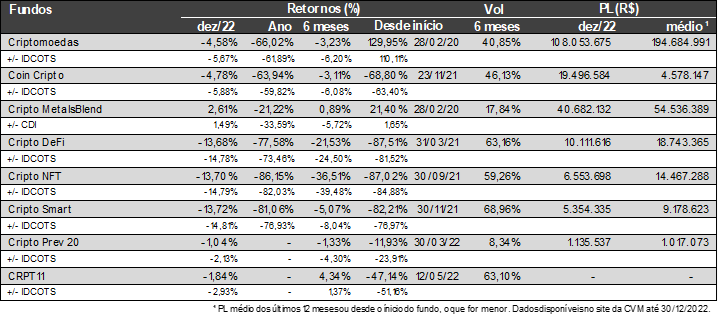

Temáticos | Cripto

Podemos dizer que o ano de 2022 foi um ano complicado para todas as classes de ativos, principalmente para ativos de risco, como os Criptoativos. O ano foi marcado por números recordes de inflação em todo o mundo, políticas estranhas e eventos geopolíticos, principalmente uma guerra entre Rússia e Ucrânia que já dura 10 meses. Enfim, muita coisa influenciou os mercados, porém quando olhamos para o mercado de Criptoativos, podemos dizer que o ano de 2022 foi um dos mais importantes, se não o mais importante da história. Aconteceu o enorme colapso de LUNA e a quebra do protocolo Anchor. Em efeito dominó, isso levou ao colapso da empresa de financiamento e empréstimos de criptomoedas Celsius e da Three Arrows Capital, hedge fund de criptomoedas. Tudo isso culminou ao colapso de uma das maiores exchanges centralizadas do mercado de cripto, a FTX, que, basicamente, fraudou deus dados financeiros e declarou falência, gerando uma crise de liquidez em diversas plataformas do mercado.

Todavia, em meio a todo esse caos, em setembro tivemos a notícia positiva da grande atualização da rede Ethereum ter sido concluída com sucesso. Em resumo, os ocorridos no ano de 2022 foram os eventos mais marcantes na história do mercado de cripto. Olhando para o curto prazo, acreditamos que pode haver mais quedas pela frente, uma vez que as questões macroeconômicas ainda pressionam o mercado para ativos de risco, como um todo, e jogam contra o mercado de Criptoativos, principalmente. Resta a questão de quanto o mercado já precificou o que vem pela frente e quanto os ativos de risco já estão descontados. E ainda é cedo para dizer.

Após todo o colapso da FTX e dos acontecimentos recentes no mês de novembro, possivelmente, fomos os únicos players da indústria brasileira de Criptoativos sem qualquer exposição à FTX, seja por meio do investimento direto na Exchange, por investimento em seu token (FTT) ou até mesmo por realizar custódia na plataforma. Claro que nossos fundos tiveram impacto indireto, por conta da desvalorização dos Criptoativos, como um todo, uma vez que esse colapso impactou o preço de todos os criptoativos. Porém não custa lembrar que realizamos um processo de Due Dilligence longo e intenso para escolhermos os ativos, as plataformas de negociação e nossos custodiantes.

O Criptomoedas, nossa carteira principal, encerrou dezembro com –4,58%, e acumulou queda de –66%, no ano. Por sua vez, o Empiricus Coin Cripto (versão para público geral) fechou com rentabilidade de –4,78% e um acumulado de –63,94% no ano. O Bitcoin (BTC) chegou a desvalorizar aproximadamente –3,76%, no mês, percorrendo a casa dos US$ 16.480, e encerrou o ano com rentabilidade acumulada de –64,29%. A máxima do ano foi no valor de US$47.870, enquanto a mínima foi de US$15.800. Por sua vez, o Ether (ETH) desvalorizou aproximadamente -7% e percorreu a casa dos US$ 1.162, encerrando o ano com um acumulado de –68%. A máxima foi ano foi na casa dos US$3.732, enquanto a mínima foi na casa dos US$955. Devido a todos os acontecimentos recentes que impactaram o mercado cripto como um todo, principalmente o escândalo envolvendo FTX, em dezembro não tivemos destaque positivo. Por sua vez, o destaque negativo do mês foi Chainlink (LINK) com rentabilidades de –27%. Todavia, os ativos que mais impactaram a rentabilidade do fundo foram Bitcoin (BTC) e Ether (ETH), visto que ambos representam as maiores posições no fundo.

O Cripto Metals Blend encerrou o mês com valorização de +2,61% e encerrou o ano com queda de –21,22%. A parcela em Criptoativos se desvalorizou –2,64%. Todavia, o mês de dezembro foi um mês positivo para o setor de Commodities, que compensou a queda na parcela de Criptoativos. A parcela em Ouro valorizou 2,82%, e a parcela em Prata valorizou +5,69%.

O Cripto DeFi fechou dezembro com performance de –13,68% e um acumulado de –77,58%, no ano. O destaque negativo do mês foram DyDx (DYDX) e Maker DAO (MKR), com rentabilidades de –36% e –23%, respectivamente. Apesar da performance negativa no mês sobre o segmento de DEFI, com todo o ocorrido envolvendo a fraude na FTX, que é uma corretora centralizada, a tese de protocolos descentralizados vem ganhando cada vez mais força no mercado de Cripto. Vale lembrar que, com a saída de liquidez do mercado, principalmente com as liquidações de institucionais, esse setor sofreu bastante, todavia os protocolos continuam robustos e isso corrobora nossa tese de que os protocolos que sobreviverem sairão mais fortes desse bear market que estamos vivendo.

O Cripto NFT desvalorizou –13,70%, no mês e encerrou o ano com queda de –86%. Os destaques negativos foram os ativos Flow (FLOW), com rentabilidade de –42% e The Sandbox (SAND), com rentabilidade de –35%. Vale lembrar que o mercado de NFTs ainda está em desenvolvimento e é muito embrionário; e o volume da negociação de NFTs ainda está aquém do final de 2021, quando vimos uma adoção muito grande.

O Cripto Smart encerrou dezembro com baixa de –13,71% e acumulou queda de –81%, no ano. Podemos destacar Polygon (MATIC) com rentabilidade de -17%. Além do Ether (ETH) como já citado anteriormente, outro destaque negativo foi Cosmos (ATOM), com rentabilidade de –12%.

O nosso fundo de criptomoedas destinado à Previdência, o Cripto Prev 20, obteve rentabilidade mensal de –1,03% e um acumulado de –11,93% no ano e desde seu início, uma vez que o fundo foi criado no ano de 2022. Dezembro foi um mês ruim para o mercado cripto, e também não foi positivo para o mercado brasileiro, especialmente para a Renda Fixa, que contribuiu com a parcela de criptoativos do fundo para diminuir a sua rentabilidade.

O Empiricus Teva Criptomoedas Top 20 rastreia o índice Teva Criptomoedas Top 20, administrado e elaborado pela Teva índices. Estar entre os 20 maiores protocolos com capitalização de mercado, não ser uma stablecoin, não ser um fork e não ser uma shitcoin determinam os critérios para um ativo entrar no índice, lembrando que o seu rebalanceamento é feito mensalmente. Ele é negociado na B3 através do ticker “CRPT11” e possui a menor taxa de administração do mercado (0,75%). O fundo teve queda de –5,05%, no mês, e encerrou o ano com queda de –56,59%.

Outro ponto importante a ser mencionado é a respeito das incorporações dos nossos fundos. Durante o mês de dezembro as incorporações dos fundos “Coins”, que são os destinados aos investidores gerais foram concluídas com sucesso. O Coin DEFI, Coin Smart e Coin NFT foram incorporados no dia 8 de dezembro de 2022 no Coin Cripto. O fundo Criptomoedas P foi incorporado ao Criptomoedas no dia 11 de janeiro de 2023. Por fim, os outros fundos “Criptos”, que são os fundos destinados aos investidores qualificados, ainda não possuem data para incorporação.

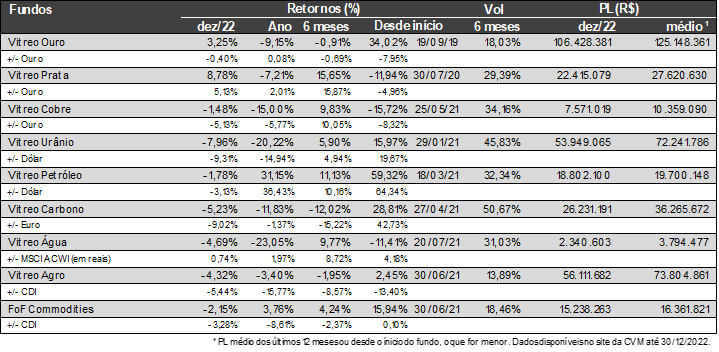

Temáticos | Commodities

O setor de Commodities foi o maior destaque do ano de 2022. O preço das Commodities foi impulsionado principalmente pelo fortalecimento do Dólar e pelos choques nas cadeias de produção derivados tanto da guerra da Ucrânia quanto de resquícios da pandemia de Covid-19. As principais altas no setor vieram dos preços de grãos e do gado. Apesar da alta, alguns ativos relacionados a Infraestrutura, como petróleo e ferro, não subiram tanto, uma vez que foram duramente impactados pela queda na demanda chinesa. A China, tradicionalmente um dos maiores consumidores do planeta, continua com a economia bastante fechada e com dura ênfase nas políticas do partido comunista de “Covid Zero”. Além da lenta reabertura, o país passou por uma dura crise imobiliária e com isso o consumo das Commodities mencionadas foi drasticamente reduzido. Para o próximo ano, contudo, a previsão é de que a China volte com força total, o que já vem sendo especulado nos futuros ao longo das últimas semanas.

O Vitreo Ouro fechou dezembro com uma alta de +3,25%. No ano, o fundo caiu –9,15%.

O Vitreo Prata teve um ótimo final de ano e fechou dezembro com alta de +8,78%. No ano, o fundo acumulou uma queda de -7,21%. O fim das restrições de Covid na China a impulsionou o mercado de Commodities industriais e fez com a que a prata voltasse a se destacar.

O Vitreo Cobre encerrou dezembro com uma queda de -1,48%. No ano, o fundo acumulou uma queda de -15,00%. A queda em dezembro se deu pela diminuição na atividade de mineração do cobre após um 2022 muito ruim, nem a reabertura da China conseguiu salvar o final de ano da Commodity.

O Vitreo Urânio rendeu -7,96%, em dezembro. No ano, o fundo apresentou uma queda –20,22%. O fundo sofreu por conta da volatilidade do próprio ativo, que ainda se mostra inconsistente em um período de incerteza. As melhoras nos dados econômicos apontam para um 2023 mais calmo, onde o ativo pode se destacar.

O fundo Vitreo Petróleo apresentou queda de -1,78% no mês de dezembro e encerrou o ano em alta de +31,15%. O início do mês foi marcado pela reunião da OPEP+, que manteve a produção de petróleo inalterada até o próximo encontro, no início de fevereiro. Ao longo do mês, o receio de uma desaceleração global, fruto de políticas monetárias mais restritivas, pesou sobre a commodity e atuou como o maior vetor de deterioração do preço. Por outro lado, a China começou a apresentar sinais de afrouxamento da política de Covid Zero, que aumentaria a demanda do produto. Entretanto, o resultado da política tem sido uma escalada no número de casos. Os ativos locais contribuíram positivamente para o bom desempenho no mês de dezembro, com PetroReconcavo se destacando com alta de +9,98%, enquanto os ativos offshore foram grandes detratores, como no caso de Occidental Petroleum (OXYP34), que registrou queda de -9,67%.

O Vitreo Carbono encerrou dezembro com uma baixa de –5,23% e no ano acumulou uma queda de –11,83%. Após ser pauta no COP 27 que aconteceu em novembro, o fundo voltou a sofrer a volatilidade do crédito de carbono.

O Vitreo Água fechou dezembro em linha com o S&P e fechou o mês com uma queda de – 4,69%. No ano, o fundo caiu –23,05%. O ano ruim foi puxado pela performance ruim da Bolsa americana em 2022. Os destaques negativos do mês foram a Evoqua Water Technologies (AQUA), que caiu –7,56%, e a Watts Water Technologies Inc (WTS), que caiu –6,27%.

O Vitreo Agro terminou dezembro queda de -4,32%. No ano, o fundo acumulou baixa de –3,40%. No ano o principal impacto veio do Book de Ações, principalmente as internacionais, mas também impactado pelas empresas locais. No lado positivo tivemos nosso Book de Commodities que foi importante na redução das perdas e da volatilidade. Os destaques foram Sociedade Química e Mineira do Chile (SQM), que –16,26%, e Três Tentos (TTEN3), que caiu –15,73%.

Já entre as Commodities, o FoF Commodities teve queda de -2,15% no mês, e alta de 3,76% no ano. As Commodities energéticas junto com a alocação em agro foram as maiores detratoras do mês, vide as quedas registradas pelo Vitreo Petróleo FIM (-1,78%), Vitreo Urânio FIM (-7,96%) e Vitreo Agro FIM (-4,32%). Em contrapartida, as Commodities metálicas atuaram positivamente com o Vitreo Ouro FIM e Vitreo Prata FIM, subindo respectivamente, 3,25% e 8,78%.

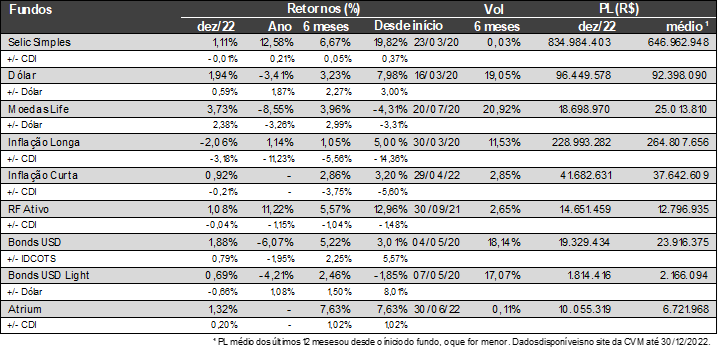

Renda Fixa e Cambiais

Para a Renda Fixa e o Câmbio locais, o ano de 2022 foi marcado pela incerteza. O ano que começou com um forte ciclo inflacionário, foi eficientemente conduzido pelas políticas fiscais do Banco Central, com a inflação contida, com maior agilidade e eficiência que no resto do mundo. A curva de juros voltou a níveis normais e o câmbio se fortaleceu rapidamente. Contudo, com a eleição do Presidente Lula e seus discursos cada vez menos comprometidos com o fiscal, as previsões de juros estressaram-se novamente. O câmbio por sua vez estressou-se menos, mas, olhando de perto, perdeu a tendência de forte apreciação que vinha sugerindo. Para 2023, o cenário do país traz preocupação e todas as fichas estão em cima de que como o próximo Governo irá se comportar com os gastos.

O Vitreo Selic Simples, que terminou 2022 como um dos melhores fundos de sua categoria e subiu +1,11% em dezembro. No ano, o fundo rendeu +12,58%, equivalente a 101,70% do CDI.

O Vitreo Dólar fechou dezembro com uma rentabilidade de+1,94%. No ano o fundo rendeu –3,41%.

O Vitreo Moedas Life encerrou dezembro com uma alta de +3,73%, e no ano acumulou uma queda de –8,55%. O fundo se beneficiou da desvalorização do Real frente às moedas fortes. A Libra subiu +2,05%, o Iene +7,23%, o Franco +3,61% e o Euro +4,77%.

O Vitreo Inflação Longa terminou dezembro com uma queda de -2,06%. No ano de 2022, o fundo subiu +1,14%.

O Empiricus Inflação Curta teve uma rentabilidade de +0,92% em dezembro, no ano o fundo acumulou uma alta de +2,86%.

O Vitreo RF Ativo fechou dezembro com uma alta de +1,08%. No ano, o fundo acumulou uma alta de +11,22%, o equivalente a 90,68% do CDI. O fundo voltou a ir bem após um mês muito ruim em novembro, a compra de contratos futuros influenciou positivamente a performance do fundo, o que mostrou ter sido um ótimo trade de curto prazo.

O Vitreo Bonds USD encerrou dezembro com uma valorização de +1,88%. No ano de 2022, o fundo acumulou uma queda de –6,07%. O bom mês de recuperação do Dólar foi um dos principais motivos para a boa performance do fundo dado que o mercado de Bonds andou bem lateralizado em dezembro. O Bonds USD Light fechou o mês com uma alta de +0,69% e, no ano, o fundo acumulou uma queda –4,21%.

O Atrium completou 6 meses no fim do ano. Em dezembro, o fundo rendeu +1,32%, e desde seu início acumula alta de +7,63%, equivalente a CDI+1,02%. O fundo realiza alocação em ativos de crédito estruturado, e sua gestão é realizada entre a Empiricus e Ouro Preto, casa que tem um histórico de mais de 10 anos e mais de R$ 7 bilhões sob gestão.

Conteúdos Relacionados

3 dez 2024, 15:52

Pense de novo: do Macro ao Rali de Final do Ano

"Em um dezembro agitado, o ano fechou com as principais Bolsas do mundo com desempenho negativo, enquanto as moedas fortes se valorizaram frente ao Real [...]"

Ler Conteúdo28 nov 2024, 20:08

Antecipando o Amanhã para Moldar o Presente

"Em um dezembro agitado, o ano fechou com as principais Bolsas do mundo com desempenho negativo, enquanto as moedas fortes se valorizaram frente ao Real [...]"

Ler Conteúdo5 nov 2024, 14:10

Déjà Vu: de volta para o futuro dos mercados

"Em um dezembro agitado, o ano fechou com as principais Bolsas do mundo com desempenho negativo, enquanto as moedas fortes se valorizaram frente ao Real [...]"

Ler Conteúdo14 out 2024, 11:34

Carta Deep Value Brasil | 3T/24

"Em um dezembro agitado, o ano fechou com as principais Bolsas do mundo com desempenho negativo, enquanto as moedas fortes se valorizaram frente ao Real [...]"

Ler Conteúdo3 out 2024, 19:38

A última légua de 2024, uma cortesia do Mr. Market

"Em um dezembro agitado, o ano fechou com as principais Bolsas do mundo com desempenho negativo, enquanto as moedas fortes se valorizaram frente ao Real [...]"

Ler Conteúdo4 set 2024, 13:59

A sabedoria do silêncio: do bloqueio das redes aos juros da economia

"Em um dezembro agitado, o ano fechou com as principais Bolsas do mundo com desempenho negativo, enquanto as moedas fortes se valorizaram frente ao Real [...]"

Ler Conteúdo