Carta do Gestor

Empiricus Deep Value Brasil FIA

Caro investidor,

Conforme prometido, eis a primeira carta do Empiricus Deep Value Brasil FIA. Trata-se de um fundo de ações voltado para todo o tipo de público, cujos ativos são majoritariamente domésticos. Nosso objetivo é prover retornos aos cotistas por meio de investimentos em boas empresas que, em nossa avaliação, estejam sendo negociadas com um desconto interessante em relação ao seu valor intrínseco.

Parece mais do mesmo do que vemos por aí. É verdade. Hoje em dia, as diferenciações de estilo e condução de carteiras entre os gestores brasileiros são mínimas. Grande parte das vezes, as diferenças entre o desempenho dos mais variados fundos de investimento não se dá por conta da “sacada” das teses de investimento, mas sim pelo momento em que a narrativa sobre a ação ganha força e pelo “timing” de alocação. O comportamento errático da renda variável quase sempre está mais atrelado às percepções e ao comportamento, do que, de fato, ao retorno financeiro dos negócios. Por isso que, às vezes, nem sempre a boa empresa se torna um bom investimento (pelo menos no curto prazo).

O nome do fundo (Empiricus Deep Value), cuja tradução parece sem pé nem cabeça — “valor aprofundado ou profundo” —, remete a uma estratégia de alocação na qual o gestor procura ir no âmago da tese de investimento, conhecer os detalhes mais sórdidos dos balanços e da administração da companhia e encontrar algo que realmente seja capaz de destravar o valor de uma empresa.

De cara, já vou dizer que não vai ser bem isso que vamos fazer. Eventualmente, em um ou outro caso tal estratégia pode funcionar. Mas o tempo necessário de dedicação à avaliação de uma companhia sob essa ótica, quase sempre faz com que os gestores percam boa parte da valorização das ações.

Seth Klarman, um dos mais renomados gestores da história do mundo dos investimentos e mestre na arte do Value Investing, deixou claro tal proposição em seu livro “Margin of Safety” (um dos pilares da disciplina de análise de investimentos): “aprenda e absorva rapidamente a informação que você precisa ser sobre o ativo e a reverta rapidamente em uma decisão, porque, nesse meio de tempo, ele pode deixar de ser negociado como uma barganha”.

Klarman era adepto da regra 80-20: 80% do conhecimento sobre uma ação é obtida nos primeiros 20% do tempo dedicado a ela. Os outros 20% seriam marginais, e a dedicação de tempo para essa parcela, poderia fazer com que o gestor perdesse o momento de comprar a ação. Nesse sentido, a experiência do gestor no mercado de renda variável e o tempo empregado analisando empresas permite uma diferenciação clara e agilidade na tomada de decisões.

Para que um portfólio de ações se torne vencedor é preciso atenção na sua construção. Além da clássica diversificação setorial, a utilização concatenada de análises qualitativas e quantitativas é imprescindível. O suporte de uma leitura macroeconômica detalhada também é relevante e fornece insights sobre os próximos passos dos resultados das companhias e dos investidores em geral, cujas reações fazem parte da avaliação do comportamento do ativo.

Depois de quase 20 anos avaliando balanços e observando as operações de diversos setores da economia brasileira, ficou claro para mim que oportunidades são efêmeras por natureza e não surgem a todo o instante. Identificá-las no momento “correto” não é algo trivial e, por isso, é preciso que o gestor (e o investidor) aprenda a conviver com as idas e vindas do mercado. O portfólio bem estruturado deve ser composto por um bloco de companhias robustas, cujo grau de representatividade na Bolsa brasileira seja elevado, e outro bloco de ações de empresas cujos balanços guardem expectativas positivas dado o cenário construído à frente. Para essa avaliação, as prerrogativas clássicas envolvendo a análise das estratégias competitivas adotadas pelas companhias são essenciais e a completude do processo se dá com a construção dos modelos de apreçamento dos ativos.

Neste sentido, nada mais fácil para exemplificar o processo de investimento do que mostrar a própria alocação da carteira e uma breve tese individual de cada uma das ações existentes no portfólio.

A construção dos blocos

Dividimos a alocação da carteira em dois blocos. O primeiro deles, denominamos como CORE (núcleo) e é composto por grandes companhias presentes no índice Bovespa. Procuramos manter de 40% a 50% do volume de recursos do fundo nesse bloco, alocados em, no máximo, cinco ações. Aqui, o grau de concentração por ativo é mais elevado, devido justamente ao grau de qualidade e robustez das companhias selecionadas. O tamanho das posições não segue

nenhuma regra de bolso, mas procuramos limitá-lo em 15% do todo. A seleção desses ativos passa por um filtro quantitativo, cujas características principais estão ligadas ao preço das ações e rentabilidade do negócio. As regras deste filtro são simples:

A) Earnings Yield > 10% B) ROIC ou ROE > 15%

Nesse bloco, o valor de mercado não é uma variável de exclusão, mas damos foco às companhias de média e alta capitalização, acima dos R$ 15 bilhões. Em anos como este (2023), no qual os investidores deixaram de lado a renda variável, o volume de companhias que aparecem dentro dessa lista é grande. Isso mostra o quanto a Bolsa brasileira está barata.

A partir daí, selecionamos as ações que farão parte da carteira por meio de um estudo qualitativo e análise fundamentalista. Reforço: nesse rol de empresas, a busca pelas discrepâncias entre o valor de mercado e o valor intrínseco não é essencial. O mais importante aqui é surfar o fluxo e os movimentos de mercado, por meio de empresas de qualidade e capazes de gerar fluxos de caixa robustos e de distribuir dividendos. Não tem mágica.

Já o segundo bloco (OPPs), contém um número maior de ativos (de 7-10 ativos) e uma menor concentração. Nele, a busca por discrepâncias entre o valor intrínseco e de mercado é mais intensa. Nos dedicamos às análises dos fundamentos justamente com o intuito de encontrar vetores que possam se transformar em “ilhas de valor”. Na construção das teses de investimento, não procuramos enxergar valor em conjecturas sobre hipóteses exógenas — por

exemplo, propostas de fusões e aquisições —, mas sim na capacidade dos negócios prosperarem dado o ambiente competitivo, e no plano estratégico montado pela administração das companhias. Por vezes, o único objetivo do investimento é que o preço da ação se mova em direção ao valor intrínseco que enxergamos como razoável. A partir daí, movemos os nossos esforços para outros ativos.

Dadas as linhas mestras da estratégia que será utilizada no Empiricus Deep Value, vamos adentrar um no histórico do fundo, que já completa mais de 36 meses, na alocação atual da carteira e em uma breve apresentação das teses de investimento das ações presentes na carteira. Vamos em frente.

Histórico do fundo

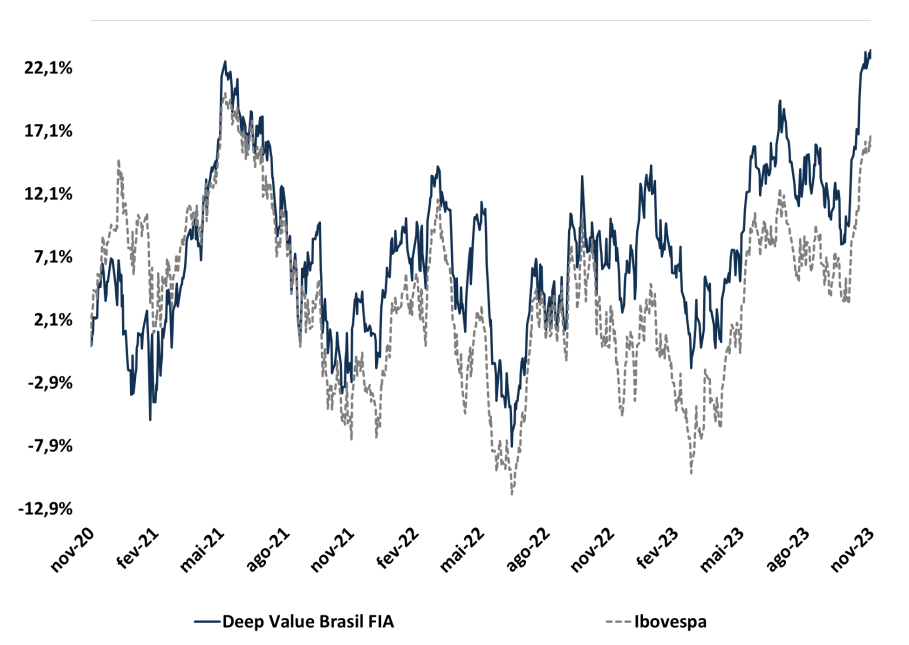

O Empiricus Deep Value Brasil FIA — antigamente conhecido como Vitreo Deep Value Brasil FIA — (CNPJ 39.913.648/0001-94) completou 36 meses no final de novembro, com o objetivo de complementar o portfólio de ações da Empiricus Gestão.

Desde seu início até o dia 5 deste mês, o fundo avançou 23,25%, cerca de 7,9 pontos percentuais à frente do Ibovespa, seu benchmark, cujo avanço no período totalizou 15,36%. Atualmente o fundo conta com uma taxa de administração de 0,9% ao ano.

Ao longo da sua trajetória, a estratégia de alocação se manteve praticamente intacta, formada pelos mesmos pilares delineados anteriormente. O que muda agora com a minha chegada é o grau de aprofundamento das teses de investimento, que permitirá um leve aumento de concentração na carteira em ações de companhias de qualidade.

Sem mais delongas, vamos à carteira.

A carteira do Empiricus Deep Value Brasil FIA

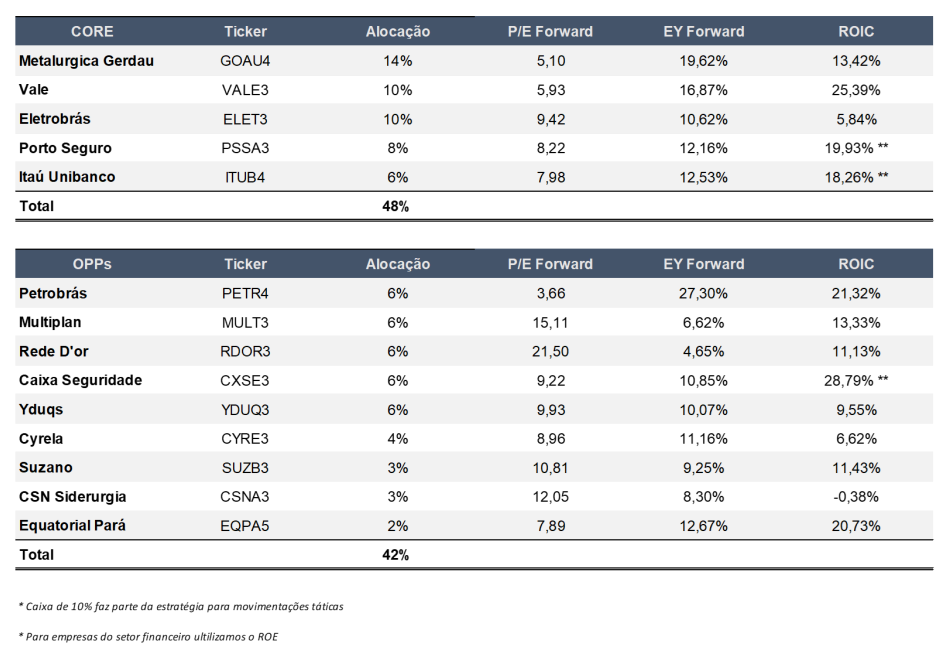

As 14 ações que compõem a alocação atual do Empiricus Deep Value Brasil FIA e as suas respectivas participações são as seguintes:

Nas próximas linhas, vou explorar brevemente o racional das teses de investimento de cada uma das ações. Vale um reforço aqui: a alocação do Empiricus Deep Value Brasil FIA é dinâmica e pode sofrer alterações ao decorrer das semanas, a depender da visão da equipe sobre o ambiente de mercado. O que está sendo publicado nesta carta é um alicerce e uma fotografia da situação atual do fundo. Eventuais mudanças estruturais ou relevantes (alterações

de ativos ou tamanhos de posição) serão comentadas na próxima carta trimestral, eventualmente, no Diário de Bordo disponível semanalmente no website da gestora (veja o link para o último diário de bordo), ou ainda, no Telegram da gestora (segue aqui o link).

Agora, vamos às teses.

BLOCO 1 – Core

Metalúrgica Gerdau

A ação da Metalúrgica Gerdau é a principal posição da carteira. Atualmente a enxergo como uma das companhias mais bem tocadas da economia brasileira. Passou por um processo bastante árduo de desalavancagem nos últimos sete anos e agora colhe os louros do acerto estratégico. Apesar de atuar majoritariamente em um segmento bastante complicado — produção e distribuição de produtos ligados ao aço —, a empresa conseguiu solidificar sua posição em seus principais mercados (Brasil e EUA) e se tornou uma das melhores pagadoras de dividendos do país.

Olhando para a frente, existem alguns gatilhos que podem levar as ações a superar as máximas vistas no meio de 2023. Primeiro, a continuidade das políticas de estímulo da economia americana, que a permitiu ganhar espaço com novos clientes. As margens das operações americanas continuam surpreendendo e ao observarmos o arranjo competitivo do setor por lá, ainda é possível enxergar possibilidade de avanços. Por aqui, espera-se que o

governo alcance um meio termo na questão da importação do aço chinês, que afeta diretamente os produtores locais. O anúncio de tarifas mais elevadas pode empurrar rapidamente as ações para cima.

Independentemente destes gatilhos, as ações da companhia continuarão a remunerar muito bem seus cotistas. Em 2023, a companhia gerou cerca de 15% de retorno via dividendos e as recompras somaram outros 3% de remuneração. Se não houver mudanças bruscas no ambiente competitivo, esta dinâmica deve se repetir em 2024. Dados os múltiplos extremamente baixos — ao redor das 4 vezes os lucros —, o investimento nas ações guarda

uma margem de segurança extremamente confortável.

Vale

Sem sombra de dúvidas a mineradora é uma das grandes empresas brasileiras que não pode ficar de fora de qualquer carteira local. Ao longo dos últimos anos, a companhia tem conseguido entregar volumes relevantes de dividendos aos seus acionistas e mostrado bastante resiliência nas vendas de minério de ferro. Seu posicionamento estratégico dentro do setor é praticamente inabalável e, mesmo diante das pressões e dúvidas que envolvem a construção dos preços do minério, as ações da companhia acabam surpreendendo seus acionistas.

Olhando para frente, as questões de primeira ordem estão ligadas à China: qual será o real apetite do gigante asiático em relação ao consumo de matérias primas? Por ora, parece que o setor de construção civil chinês — talvez o grande responsável pelo boom da commodity nos últimos 20 anos — ainda precise respirar. O governo chinês está recorrentemente tentando reavivá-lo. Independentemente disto, a demanda pelo minério ainda continua resiliente e deve se manter estável ao longo do ano que vem.

No último Vale Day, acontecido na terça-feira (5), a companhia reforçou o plano de focar a produção de minério de alta qualidade, cujo prêmio pode adicionar ao seu resultado algumas centenas de milhões de dólares, e, também, os planos envolvendo os metais base, cuja operação já caminha de forma independente. Ambas iniciativas serão capazes de sustentar o forte retorno aos acionistas no ano que vem.

Além disso, existe uma questão técnica ligada às ações da empresa que precisa ser levada em consideração: o fluxo de recursos globais que deve ser direcionado para os mercados emergentes necessariamente passa pelas ações da companhia, em especial quando se observa a composição do índice MSCI Brazil. Dentro da composição do Deep Value, a manutenção destes ativos é crucial para que o portfólio apresente um bom desempenho no tempo.

Eletrobras

Aqui talvez uma das posições mais difíceis dentro deste primeiro bloco. É sabido que o mato ainda está bastante alto dentro da empresa. Para citarmos um exemplo, no último encontro com os investidores, o CFO recém empossado da companhia, Eduardo Haiama, deixou escapar em sua explanação que a empresa detém diversas instâncias do software SAP dentro dos sistemas da companhia. Em outras palavras, há um verdadeiro emaranhado de informações e controles que precisa ser reconstruído. A cada passo corrigido, obviamente, ganha-se pontos de margem operacional. Essa é a nossa aposta.

No final do mês, a companhia procurará aprovar a integração de Furnas, parte do programa de reorganização planejado pela companhia. Dada a relevância da operação dentro do conglomerado, tal iniciativa pode destravar pontos importantes de valor, ao dar mais liberdade para a condução do plano estratégico. As ações negociam a preços convidativos (10 vezes lucros para 2024). Brigas jurídicas não deveriam ser representativas na tomada de decisão, mas o mercado está de olho neste caso. A conferir.

Equatorial Pará

A posição nas ações da Equatorial Pará é a menor da carteira. Trata-se de uma aposta em uma das subsidiárias da Equatorial Energia, renomada companhia do setor de energia elétrica. Reconhecida por “reanimar” suas subsidiárias, a Equatorial guarda consigo um histórico de execução impecável. A escolha pela subsidiária está mais ligada à questão de preço — valuation um pouco mais atrativo — e pelo lado técnico: no último ano, as ações da Pará ficaram bem para trás diante das ações da holding. A verdade é que tanto uma quanto a outra trariam qualidade para o fundo. Neste momento, optamos pela subsidiária, que ainda possui espaço para melhorar suas operações e sofrer um re-rating.

Porto

As ações da seguradora foram grandes vencedoras em 2023. A Porto conseguiu ajustar suas operações mesmo em meio a um cenário econômico difícil no pós pandemia e agora começou a expandir suas operações para outras verticais além do segmento de veículos. As iniciativas no setor de saúde (Porto Saúde) e financeiro (Porto Bank) começaram a se tornar mais relevantes nos resultados da empresa e, nos últimos nove meses, representaram cerca de 50% do faturamento do grupo. A parceria com o Itaú (sócio detentor de cerca de 30% da companhia) abre frentes importantes de atuação e dá a força do balcão para a seguradora.

Olhando para 2024, esperamos avanços das novas iniciativas, em especial do segmento de saúde, que agora começa a se firmar no setor como um player competitivo. Dentro do ambiente de seguros para veículos, a companhia se destaca e só precisa continuar entregando um bom produto. Nossa expectativa é de que a companhia consiga melhorar ainda seus lucros, dado o ambiente mais favorável para sua tesouraria (queda dos juros básicos) e a hipótese de uma

leve retomada da economia do país. Apesar da forte alta das ações em 2023, ainda vejo espaço para que elas voltem a negociar por múltiplos mais próximos dos níveis observados no período pré-pandemia (cerca de 13 vezes lucros contra as 8 vezes atuais).

Itaú Unibanco

O grande banco brasileiro continua se destacando frente aos seus pares. Ao longo dos últimos anos, o Itaú conseguiu se firmar na liderança do setor entre os bancos privados e manter os níveis de rentabilidades vistos na década passada, apesar dos sinais de deterioração do ambiente de crédito brasileiro. O bom desempenho se deve à sua característica mais conservadora (ou mais atenta) na concessão do crédito e, também, devido a sua base de clientes, que possui renda mais elevada. A transição tecnológica também funcionou bem na instituição e agora já gera frutos.

Olhando para 2024, entre os grandes bancos privados, o Itaú deve ser o grande beneficiado. O alívio da inadimplência, associado à boa alocação de recursos deve fazer com que algumas linhas de negócios do bancos voltem a crescer. O braço de investimentos deve ganhar o vento de cauda da política monetária e deve continuar chamando atenção, em especial por conta do ambiente competitivo. A leitura sobre a distribuição de resultados também ficou mais favorável,

ao passo que a administração já delineou a possibilidade de aumento de payout. Continua sendo uma ação que guarda a combinação de fluxo positivo e margem de segurança.

BLOCO 2

Petrobras

A eterna questão sobre ter ou não estatais recai sobre as ações da Petrobras. Aparentemente, Jean Prates, CEO da companhia, vem conduzindo a operação com bastante atenção e isso se reverberou na forte alta de 2023. A empresa deve ser uma das poucas empresas do setor que ganha com a estabilidade dos preços do petróleo. Isso porque mantém margens brutas elevadíssimas nesses patamares e, por outro lado, não precisa sofrer interferências mais

pesadas na condução da política de preços dos combustíveis. Aos níveis atuais, os retornos esperados para a companhia são elevados.

Para frente, a dinâmica deve ser bastante favorável. A queda dos juros da economia deve dar algum impulso na economia local e revigorar o mercado de distribuição de combustíveis. Já o cenário para o petróleo parece bastante estável, dado o equilíbrio entre oferta e demanda. A desaceleração da economia americana na margem tem contribuído para a manutenção dos preços do barril, ao passo que a OPEP ainda continua cortando sua produção. Por outro lado, a Petrobras deve continuar expandindo sua produção e ganhando destaque no ambiente competitivo.

Nem mesmo o plano de investimento divulgado recentemente, que veio acima do esperado, deve reduzir a capacidade de distribuição de proventos aos acionistas, aspecto bastante necessário para o governo brasileiro fechar suas contas. Aos preços atuais (a ação continua a negociar a 4 vezes seus lucros) e dadas as perspectivas dos dividendos a serem distribuídos, continuamos relativamente otimistas com o caso.

Multiplan

A Multiplan é o maior grupo administrador de shoppings no Brasil. Atualmente conta com 20 shoppings em seu portfólio, concentrados especialmente nas regiões Sul e Sudeste. Ao longo da última década, o grupo se tornou um dos maiores consolidadores do setor e se provou um excelente administrador. Seus empreendimentos são voltados para o público A e B — de acordo com eles, representam 81% do fluxo de pessoas —, localizados em áreas centrais.

A resiliência foi o grande adjetivo para o setor. Após os anos ruins de pandemia (2020 e 2021), as vendas dos shoppings voltaram a crescer e atingiram níveis recordes neste ano. A Multiplan foi o destaque do setor, e nos últimos doze meses acumula receitas de mais de R$ 2,1 bilhões.

A história de ganhos de rentabilidade é ainda mais interessante. Ao longo dos últimos anos, a taxa de crescimento da geração de caixa foi quase o dobro do crescimento das receitas, reforçando a tese da capacidade operacional e escalabilidade do negócio. Além disso, a empresa conseguiu reduzir substancialmente sua alavancagem financeira, abrindo espaço para retornar capital aos acionistas, por meio da distribuição de proventos e da recompra de ações.

Atualmente, suas ações são negociadas por múltiplos razoáveis e com algumas opcionalidades à frente (a iniciativa de torres comerciais é uma delas). É um nome premium, que se aproveita da queda da Selic e de uma possível retomada da economia.

Rede D’or

A Rede D’or se destaca no segmento de saúde ao deter a maior rede de hospitais privados do país. O grupo avançou substancialmente suas operações ao longo dos últimos anos e guarda excelentes ativos em seu portfólio. Durante a pandemia, a rede sofreu com a redução do volume de cirurgias eletivas e com os eventuais atrasos dos pagamentos dos planos de saúde. Entretanto, após esse período, houve uma reaceleração importante e as taxas de ocupação voltaram aos níveis da pré-pandemia. As preocupações ainda decorrem dos custos médicos, que continuam avançando a taxas elevadas, e das glosas junto às operadoras de planos de saúde.

Além disso, o endividamento da companhia adquirido nos últimos anos acendeu as luzes amarelas para os investidores. E neste sentido, o rápido avanço dos juros acabou por reduzir a atratividade proveniente da estratégia de crescimento, calcada em aquisições. A virada veio com a aquisição da Sul América, que abriu espaço para sinergias e um maior grau de verticalização das operações. De acordo com os release do terceiro trimestre, as reduções de custos advindas da incorporação da seguradora geraram cerca de R$ 610 milhões.

Para frente, são dois os drivers que podem destravar valor para o grupo. O primeiro deles, está ligado à redução das taxas Selic, que deve impactar inicialmente no serviço da dívida da companhia, além de melhorar os resultados da tesouraria da Sul América. Esta dinâmica deve livrar bons pontos na margem líquida e ampliar o lucro para os acionistas. O segundo ponto é a melhora da sinistralidade das operações da seguradora. Este processo ainda deve demorar mais um tempo, dado o comportamento dos segurados, que têm buscado atendimento de forma mais frequente. Em resumo, há espaço para as ações voltarem a ser negociadas com algum prêmio em relação aos pares do setor, algo que não acontece desde o início de 2023.

Caixa Seguridade

A Caixa Seguridade é uma das ações mais “sem graça” da carteira. Criada em 2015, a empresa possui parcerias com empresas privadas para atuar em diferentes frentes de seguros. As “joint-ventures” possuem vencimentos próximos à renovação do contrato de exclusividade da Caixa Seguridade com a Caixa Econômica Federal, que ocorre em 2050. Até lá, a Caixa Seguridade detém todo o balcão de seguros do banco público nas suas mãos. Isso proporciona a ela uma participação de mercado gigantesca, especialmente no segmento imobiliário, cujos contratos de seguro estão atrelados aos financiamentos imobiliários. Esta dinâmica também é positiva ao ampliar substancialmente o grau de diversificação da sua carteira.

A continuidade do modelo de negócio e a capacidade de geração de caixa é o principal direcionador de valor da tese de investimento. Os riscos da operação são mínimos e dependem de alguma ruptura institucional (leia-se governo), algo que não parece óbvio dada a estrutura política brasileira. Atualmente as ações negociam por cerca de nove vezes seus lucros para o ano de 2024, baratas o suficiente para serem ignoradas.

Yduqs

A Yduqs também foi uma daquelas companhias que sofreu bastante com a pandemia. O retorno às aulas nunca se deu por completo, mas a companhia conseguiu mudar o seu foco estratégico em direção ao segmento premium, especialmente após a aquisição do IBMEC e da abertura dos pólos de medicina. Ambos os cursos têm se destacado dentro do mix de receitas da empresa e mostram taxas de crescimento bastante interessantes. Vale ressaltar que o

repasse de preços neste segmento é menos sensível e mais fácil de ser conduzido. O ensino digital também continua avançando com taxas elevadas, ao passo que, aos poucos, o presencial vai perdendo o dinamismo e a participação no pool dos resultados da companhia.

Ao longo de 2023, a companhia melhorou suas margens, resultado da alavancagem operacional proporcionada por essas novas linhas de negócios. E a expectativa é de que a redução da Selic no ano que vem proporcione uma economia interessante da despesa de juros, abrindo mais espaço para o aumento dos lucros da companhia. A resiliência da linha de negócios premium deve dar o tom e abrir espaço para uma leitura mais positiva sobre a companhia. Os riscos continuam associados às linhas de inadimplência e atrasos (a famigerada PDD), que podem ganhar um refresco caso a economia respire. Acredito que as ações da empresa sejam uma das que possuem maior potencial dentro da carteira do Deep Value.

Suzano

A alocação em Suzano visa complementar a alocação da carteira no segmento de commodities. A maior empresa produtora de celulose do mundo não é unanimidade, mas encaixa bem dentro da estratégia do fundo. O racional da tese passa pela leitura sobre o avanço do consumo de celulose no globo e é dependente da dinâmica da economia chinesa. Confesso que não acredito substancialmente neste vetor. Especialmente nos últimos anos, o aumento do consumo do país asiático não foi suficiente para empurrar os preços da celulose para cima. Mais ainda: a mudança dos pólos produtivos em direção ao Brasil ao longo das últimas décadas, encurtou o ciclo produtivo da commodity, retirando parte do prêmio da curva de preços. De qualquer forma, a Suzano ainda está posicionada como uma empresa rentável, inovadora e altamente capaz de melhorar suas margens operacionais. É sob essa ótica que

mantenho as ações da empresa na carteira.

CSN Siderurgia

Mais um caso polêmico. A CSN Siderurgia guarda um grau ainda maior de sentimentos por

parte dos investidores. “Ame-a ou deixe-a”, a companhia liderada por Benjamin Steinbruch

continua como uma das grandes empresas do setor siderúrgico brasileiro. Ao longo deste

último ciclo, o destaque dentro dos negócios tem sido a CSN mineração, cujo desempenho tem

surpreendido. No terceiro trimestre do ano, a produção da mineradora atingiu marca recorde e

foi fundamental para a companhia gerar cerca de R$ 1 bilhão de fluxo de caixa livre. A

contrapartida continua sendo o segmento de aço, que sofre os agouros da economia brasileira.

As margens ainda continuam comprimidas e dependentes de um reaquecimento dos setores

automobilístico e de bens de capital.

São dois os vetores que podem empurrar as ações para cima em 2024. O primeiro deles é o processo de desalavancagem em curso. A manutenção dos preços do minério nos patamares atuais e uma eventual recuperação da economia brasileira podem melhorar o perfil da geração de caixa da companhia e consequente melhora no balanço da companhia. O segundo fator, está associado à questão da importação do aço chinês. O aumento de preço do produto

acabado pode dar à empresa o poder de fogo para acelerar ganhos de margens operacionais. Por fim, apesar de irrelevante sob a ótica competitiva, vale ter em mente o processo jurídico que a empresa está enfrentando na questão das ações da Usiminas. Se a decisão do STJ beneficiar a empresa de Steinbruch, a Ternium, atual controladora da Usiminas, precisará estender a oferta de compra das ações realizada em 2012 para os papéis que estão sob posse

da CSN. Tal medida impactaria positivamente o balanço da siderúrgica, já que no momento em que a Ternium comprou o controle da concorrente, o preço das ações da Usiminas era de R$ 34.

Brigas jurídicas não deveriam ser representativas na tomada de decisão, mas o mercado

está de olho neste caso. A conferir.

Considerações finais e expectativas

O ano de 2024 parece bastante promissor para o mercado acionário brasileiro. De fato, quando olhamos os preços das ações brasileiras é fácil de notar um desconto excessivo em relação às ações dos países desenvolvidos e de alguns emergentes. Os problemas vividos nestes últimos anos parecem ter ficado para trás, já que as companhias procuram fazer o seu dever de casa e enxugaram substancialmente seus custos operacionais. Do lado microeconômico, vejo esta

seleção de ações robusta o suficiente para gerar retornos além do Ibovespa em 2024 dentro do fundo. Para isso, seguiremos à risca a estratégia de gestão acima delineada, aprofundando o conhecimento sobre os casos, concentrando quando a convicção for elevada e cortando na carne quando (ou se) a tese de investimento se provar errada. Seremos diligentes, procuraremos evitar perdas de capital e apropriaremos ganhos quando assim os entendermos como razoáveis. A história do Empiricus Deep Value Brasil FIA só está começando.

Forte abraço,

João Piccioni e time de Gestão

Conteúdos Relacionados

14 out 2024, 11:34

Carta Deep Value Brasil | 3T/24

Confira edição da Carta do Gestor sobre o fundo de ações Empiricus Deep Value Brasil.

Ler Conteúdo3 out 2024, 19:38

A última légua de 2024, uma cortesia do Mr. Market

Confira edição da Carta do Gestor sobre o fundo de ações Empiricus Deep Value Brasil.

Ler Conteúdo4 set 2024, 13:59

A sabedoria do silêncio: do bloqueio das redes aos juros da economia

Confira edição da Carta do Gestor sobre o fundo de ações Empiricus Deep Value Brasil.

Ler Conteúdo28 ago 2024, 20:14

Carta Tech Select | Agosto/24

Confira edição da Carta do Gestor sobre o fundo de ações Empiricus Deep Value Brasil.

Ler Conteúdo9 ago 2024, 15:17

O Feedback Loop | Julho 2024

Confira edição da Carta do Gestor sobre o fundo de ações Empiricus Deep Value Brasil.

Ler Conteúdo8 jul 2024, 15:57

Deep Value | Junho 2024

Confira edição da Carta do Gestor sobre o fundo de ações Empiricus Deep Value Brasil.

Ler Conteúdo