Carta do Gestor

O mês “cavalo paraguaio”

Outubro começou tão promissor, tanto dentro quanto fora do Brasil. Mas na última semana descambou. A Bolsa recuou quase tudo o que tinha subido. Ficou abaixo do zero a zero. Nossos produtos seguiram um pouco essa dinâmica, mas alguns conseguiram “segurar a onda” muito bem.

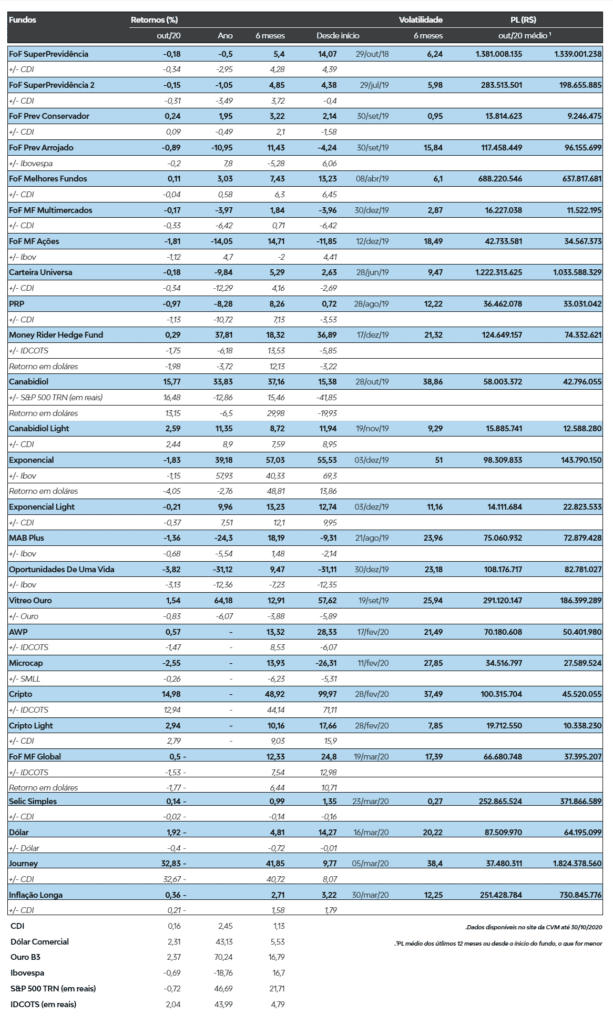

Essa é nossa Carta do Gestor. Nela você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. No final da carta, você encontra uma tabela com os resultados de todos os fundos.

Lembre-se que por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de 6 meses de histórico.

Esse material normalmente aparecia no primeiro Diário de Bordo de cada mês. A partir desse mês vamos separar essa informação nesse relatório.

Como foram os mercados em outubro

O mês de outubro iniciou com otimismo, novos recordes de alta nos mercados internacionais e com recuperação no doméstico. Destaque para o Ibovespa, que atingiu a marca de 101.917 pontos no dia 22 de outubro. Contudo, a onda de otimismo durou pouco e o que imperou foi a volatilidade.

No Brasil os atritos políticos entre os ministros Paulo Guedes e Rogério Marinho sobre um novo programa de redistribuição de renda levaram a significativos impactos, em especial na curva de juros DI. A inflação também contribuiu com a alta da curva, inclusive levando a grande parte dos players a precificar um aumento da Selic em dezembro, tese que foi derrubada com o comunicado da reunião do Copom de outubro, que manteve os juros inalterados e indicou que a inflação continuava ancorada. O IPCA-15 (Índice Nacional de Preços ao Consumidor Amplo que mede a inflação entre os dias 15 dos meses) acumulou alta de 0,94%, maior resultado para o mês de outubro desde 1995.

Já o índice IRF-M, que reúne todos os títulos público pré-fixados, caiu 0,23%, impactado pela alta dos juros longos, ao mesmo tempo que o IMA-B (índice que mede a rentabilidade dos títulos públicos indexados à inflação) fechou positivo em 0,37%, impactado pela inflação acima do esperado. Títulos de crédito privado mostraram uma tímida recuperação de 0,21% no mês (medida pelo índice Index CDI-JGP).

Vale destacar a alta do dólar no mês que teve seu fechamento em R$5,74/USD e a queda do índice Bovespa de -0,7% para 93.952. O índice da bolsa brasileira em dólar permanece bastante descontado.

Sobre as eleições norte-americanas, o resultado não deve afetar o cenário para o mercado brasileiro no médio/longo prazo, já que em ambos os casos de vitória os impactos para nossa economia devem ser mínimos. Destaque apenas para um possível desalinhamento ideológico entre o Governo Bolsonaro e o candidato democrata, principalmente em relação a políticas ambientalistas, já que o partido discorda publicamente da forma que o governo brasileiro lida com a preservação da Amazônia. Apesar disso, Biden é considerado o candidato mais amigável aos mercados emergentes, principalmente em assuntos comerciais.

Já para os EUA, tanto o resultado quanto o impacto na bolsa, são completamente incertos. No curto prazo, porém, a apreensão sobre a disputa americana é grande, com a possibilidade de que, em caso de vitória de Joe Biden por uma margem diminuta, Trump venha a contestar na Suprema Corte o resultado, trazendo ainda mais volatilidade para um mercado já estressado.

Mundo afora a outra grande preocupação dos mercados (principalmente europeus), é a segunda onda de Covid-19 que já levou a inclusive um novo fechamento parcial das economias de alguns países como Alemanha, França e Itália. Esse foi o driver principal das quedas das bolsas nos últimos dias do mês. No Brasil ainda não vemos nenhum sinal de uma possível retomada no crescimento dos números de casos, que continuam decrescendo. Aparentemente ainda estamos a primeira onda.

Por fim, o ouro rendeu no mês -1,03% em dólares e o contrato disponível (OZ1D), negociado na B3, rendeu 0,45%. Ao mesmo tempo que o criptoativo Bitcoin, conhecido por sua baixa correlação com outros ativos, teve alta de 26,79% no mês (em dólares), indo na contramão das bolsas mundiais.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de 6 meses de histórico, incluindo aqueles que tiveram alteração em sua política de investimentos, como os nossos Blends.

O FoF SuperPrevidência e o FoF SuperPrevidência 2 fecharam o mês com quedas de -0,18% e -0,15%, respectivamente, tendo como grande detrator os fundos de renda variável, seguindo a queda que ocorreu nos últimos dias da bolsa. O destaque de rentabilidade ainda se mantém para os fundos de proteção Vitreo Dólar FI Cambial e Vitreo Ouro Prev e o fundo PIMCO Income Dólar FIM IE, que tem exposição cambial. Nos últimos 6 meses os fundos sobem 5,40% e 4,85% respectivamente. O SuperPrevidência completou 2 anos no final do mês, acumulando 14,07% de ganho (4,39% anualizado acima do CDI).

O FoF Prev Arrojado apresentou queda de -0,89%, sendo a estratégia Renda Variável Long Biased a principal detratora de performance. A única modificação do portfólio, iniciada no final do mês de outubro, foi a substituição do fundo Icatu Vanguarda Inflação Longa FIRF LP pelo Vitreo Inflação Longa FIRF. O fundo sobre 11,43% nos últimos 6 meses. Já o FoF Prev Conservador fechou o mês com pequeno retorno de 0,24% no mês, com grande destaque para o fundo Capitânia Multiprev Master FIRF CrPr. O fundo sobre 3,22% nos últimos 6 meses.

O FoF Melhores Fundos fechou o mês com leve alta de 0,11%, e acumula um retorno positivo de 7,43% nos últimos 6 meses. O fundo entrega um retorno de 13,23% desde seu início, superando o CDI em 6,78%. Dentre os destaques de outubro, no segmento de multimercado, tem-se o fundo VTR SR CrPr IE (fundo espelho do SPX Raptor), que fechou o mês com retorno de 2,69%. No segmento de proteções o destaque foi o Vitreo Dólar FI Cambial, que, apesar de abrir o mês em queda, apresentou uma recuperação na segunda quinzena do mês, o que levou este a encerrar o período com uma rentabilidade de 1,92%.

O FoF Melhores Fundos Ações teve uma queda superior ao do Ibovespa, fechando o mês com rentabilidade de -1,81%, em grande parte puxado pelas quedas resultantes dos fundos Renda Variável Long Biased. O FoF Melhores Fundos Multimercado teve uma rentabilidade de -0,17% no mês de outubro, com destaque para os fundos multimercados da SPX: o SPX Nimitz e o SPX Raptor. O fundo sobre 14,71% nos últimos 6 meses.

O FoF Melhores Fundos Global fechou outubro com uma valorização mensal de 0,50% e mantém uma alta expressiva de 24,80% desde o seu lançamento em março deste ano. Durante o mês, fizemos algumas movimentações importantes na carteira, em linha com a publicação “Os Melhores Fundos de Investimentos” da Empiricus, que inspira o fundo. Reduzimos o peso dos fundos de Renda Fixa e Caixa para cerca de 35% da carteira, aumentamos a parcela dos fundos de Renda Variável, totalizando próximo a 30% do portfólio e subimos a classe de Alternativos para quase 24% do FoF, incluindo também um novo hedge fund nesta classe: AQR Delphi Long-Short Equity Fund – um fundo construído com base na seleção global de ações e modelos de alocação de ativos da AQR, uma gestora global de recursos que tem cerca de 143 bilhões USD sob gestão. Ao longo do próximo mês, continuaremos rebalanceando a distribuição de pesos do FoF Melhores Fundos Global, e incluindo também os dois últimos fundos de ações do JPMorgan que faltavam para completar sua carteira.

O Carteira Universa, entregou um retorno de –0,18%, um resultado fraco após um excelente início de mês, quando o fundo chegou a subir 3,60% ilustrando a volatilidade gerada pelas eleições americanas. Nos últimos 6 meses o fundo sobe 5,29%. Concentramos as nossas movimentações nos ativos internacionais, ao encerrar a posição em alguns REITs como a Crown Castle e a Essex Properties. Além disso, reduzimos o peso de nossa alocação na ADR da Cosan, que estava descontada em comparação ao ativo brasileiro. Por outro lado, fizemos nossas primeiras alocações em papéis chineses, ao introduzirmos ativos como a Alibaba, JD.com e a Sea Limited, diversificando a alocação nos setores de varejo e streaming/games chineses. Por fim, fizemos uma troca de BRCR11 por BTLG11 em nosso book de Fundos Imobiliários – através da participação na 9ª emissão pública do fundo. A carteira permaneceu com o seu nível de risco inalterado, dado que as alocações de 35,5% em ações, 8,3% em fundos imobiliários, 13,2% em proteções, 12,75% em ativos internacionais e 30,25% em renda fixa, foram mantidas em outubro.

O Money Rider Hedge Fund também sofreu com a volatilidade do final do mês, porém entregou um retorno de 0,28% em outubro, acumulando 18,32% nos últimos 6 meses. Realizamos pequenas alterações na carteira, encerrando a alocação na Consolidated Edison e reduzindo o peso da ETF SPDR de T-BILL. No geral, aumentamos o risco de nossa carteira ao acrescentar as ETFs “Vaneck Vectors Video Games and eSports” e “Ishares MSCI United Kingdom” ao nosso book tático. Além disso, montamos uma operação com opções de compra (call) de Marathon Oil, para apimentar o nosso portfólio.

O Microcap Alert teve uma rentabilidade de –2,55% no mês. O fundo sobre 13,93% nos últimos 6 meses. Encerramos algumas posições com lucro, como as Indústrias Romi, Linx e a Locaweb. Realocamos o dinheiro levantado com as vendas nos ativos da carteira, adicionando apenas a Cambuci em nosso fundo.

Já, o MAB Plus teve um retorno de –1,36% em outubro. O fundo acumula um retorno de 18,19% nos últimos 6 meses. Realizamos as mesmas movimentações no Microcap Alert relativos à estratégia Plus, porém na estratégia MAB, vendemos as ações da Duratex, compramos ações das Lojas Renner e participamos do IPO do Grupo Mateus.

O fundo Oportunidades de Uma Vida, teve uma performance em linha com o Ibovespa no mês, rendendo -3,82%. O fundo sobe 9,47% nos últimos 6 meses. Novamente não fizemos nenhuma movimentação nos ativos em outubro, pois a acreditamos que a tese está em processo de maturação.

Um fundo que teve uma boa performance causada pela volatilidade das eleições americanas foi o Canabidiol, que rendeu 15,77% no mês. O fundo sobe 37,16% nos últimos 6 meses. Em tese, a indústria se beneficiaria de uma conduta mais permissiva de Joe Biden em relação à legalização da cannabis. Apenas alteramos a alocação de nosso portfólio, trocando as ações da Corbus Pharmaceuticals pelo ETF Yolo. O Canabidiol Light, por sua vez, acompanhou o fundo principal e teve uma rentabilidade de 2,59% em outubro, acumulando uma alta de 8,72% nos últimos 6 meses.

O Exponencial (fundo que investe somente nas ações da XP Inc.) teve uma queda de –1,83% em outubro, acumulando um retorno de 57,03% nos últimos 6 meses. Já a versão para investidores em geral, o Exponencial Light, rendeu –0,21% no mês, acumulando retorno de 13,23% nos últimos 6 meses.

A performance do Vitreo Ouro, neste mês foi de 1,54% acumulando 12,91% nos últimos 6 meses. Novamente o fundo teve uma excelente performance, destacando o papel fundamental que as proteções podem desempenhar em mercados de alta volatilidade.

O PRP teve uma queda de -0,97% no mês, impactado pelo Ibovespa que teve um retorno de -0,69% no mesmo período. O fundo acumula 8,26% de alta nos últimos 6 meses. Esse mês, aumentamos nossa alocação em Petrobras (PETR4), Vale (VALE3), Natura (NTCO3), Iguatemi (IGTA3) e Weg (WEGE3) em 1%. Aproveitamos uma nova emissão de HGRU11 para arbitrarmos o preço, participamos da emissão a 123,37.

Mais um mês de destaque para o Criptomoedas. O fundo rendeu 14,98% no mês de outubro, 48,92% de alta nos últimos 6 meses e um acúmulo surpreendente de 99,98% desde o início. Tivemos um mês muito volátil para todas as criptomoedas, com evidência ao Bitcoin que alcançou sua máxima histórica em reais, chegando ao valor de R$ 71.265 após acordo com o Paypal e influenciado pela alta do dólar. Volto a lembrar que o BTC representa a parcela dominante na composição da carteira, mas que dinamicamente também é turbinada com diferentes Altcoins, tais como Ethereum (ETH) e Chainlink (LINK).

A versão para o público geral, Criptomoedas Light, também merece destaque. O fundo fechou o mês de outubro com alta de 2,94% e acumula 10,16% nos últimos 6 meses. A partir de 10 de novembro o fundo passará a investir 80% da carteira em Ouro e Prata, mantendo 20% em Criptomoedas.

O AWP, veículo constituído em parceria com Itajubá e Gama Investimentos e que investe em cotas do fundo AllWeather Portfolio, o fundo do Ray Dalio da Bridgewater Associates, teve um mês muito tranquilo com performance de 0,57% no mês, diante de várias incertezas políticas. Nos últimos 6 meses o fundo sobe 13,32%.

O Vitreo Inflação completa seus 6 meses com retorno de 0,36% no mês de outubro. Contudo aparece com um acumulado generoso de 2,71% nos últimos 6 meses.

Mais um fundo Vitreo que completou seus 6 meses e aparece com um retorno de brilhar os olhos é o Vitreo Dólar. Em outubro o fundo subiu 1,92%. Este, criado no início da pandemia vinha com o objetivo de proteger parte dos seus investimentos já conta com um retorno acumulado de 14,27% desde o início.

Outro fundo que completou 6 meses foi o Journey RDVT11. O fundo foi criado em parceria com a Journey Capital para agregar debenturistas do Rodovias do Tietê (RDVT11). A empresa está em recuperação judicial e em outubro demos mais um importante passo para consolidar nossa posição de relevância nas assembleias de debenturistas e assim defender os interesses dos cotistas. O fundo subiu 32,83% em outubro e acumula alta de 41,85% nos últimos 6 meses.

Um abraço,

Conteúdos Relacionados

3 dez 2024, 15:52

Pense de novo: do Macro ao Rali de Final do Ano

Nossos produtos seguiram um pouco essa dinâmica, mas alguns conseguiram "segurar a onda" muito bem

Ler Conteúdo28 nov 2024, 20:08

Antecipando o Amanhã para Moldar o Presente

Nossos produtos seguiram um pouco essa dinâmica, mas alguns conseguiram "segurar a onda" muito bem

Ler Conteúdo5 nov 2024, 14:10

Déjà Vu: de volta para o futuro dos mercados

Nossos produtos seguiram um pouco essa dinâmica, mas alguns conseguiram "segurar a onda" muito bem

Ler Conteúdo14 out 2024, 11:34

Carta Deep Value Brasil | 3T/24

Nossos produtos seguiram um pouco essa dinâmica, mas alguns conseguiram "segurar a onda" muito bem

Ler Conteúdo3 out 2024, 19:38

A última légua de 2024, uma cortesia do Mr. Market

Nossos produtos seguiram um pouco essa dinâmica, mas alguns conseguiram "segurar a onda" muito bem

Ler Conteúdo4 set 2024, 13:59

A sabedoria do silêncio: do bloqueio das redes aos juros da economia

Nossos produtos seguiram um pouco essa dinâmica, mas alguns conseguiram "segurar a onda" muito bem

Ler Conteúdo